こんな方におすすめ

- 安定した収入源を求めている人

- 投資知識の向上をしたい人

- 投資判断の材料が欲しい人

※本ページはプロモーションが含まれています

安定した収入源を求めている人、投資知識の向上をしたい人、投資判断の材料が欲しい人の参考になれば幸いです

Contents

インフロニアHDの企業概要

インフロニアホールディングスは、2021年に3つの会社がひとつになってできた建設グループです。中心となるのは「前田建設工業」という会社で、グループ全体で建設に関わるさまざまな事業を幅広く手がけています。

どんな仕事をしている?

グループ全体で「企画」「設計」「建設」「運営・維持管理」まで一貫して行うのが強みです。具体的には以下のような事業があります。

① 前田建設工業(グループの中心会社)

-

公共性の高い工事

→ ダム・トンネル・エネルギー関連施設など。 -

建築工事

→ 集合住宅、オフィスビル、公共施設など。 -

インフラ運営

→ 再生可能エネルギー事業も手がける。 -

施工実績

→ 天王洲セントラルタワー、THE TOKYO TOWERS、香港国際空港ターミナルビルなど有名な建物も。

② 前田道路

-

道路舗装工事では国内2位の規模(最大手のNIPPOに次ぐ)

-

一般土木、環境整備、建設資材の製造・販売も。

③ 前田製作所

-

建設機械メーカー

-

建設機械の販売・レンタル(コマツの総販売店)

-

クレーンやトンネル用の機械製造・販売も。

最近の動き

-

2024年に日本風力開発を子会社化(約2,031億円)

→ 再生可能エネルギー分野を強化中! -

建設だけでなく、機械製造や再生エネルギーといった事業にも力を入れている総合建設グループ。

-

公共性の高い案件が多く、景気変動に左右されにくい強み。

-

環境エネルギー分野にも積極投資していて、今後の成長が期待される。

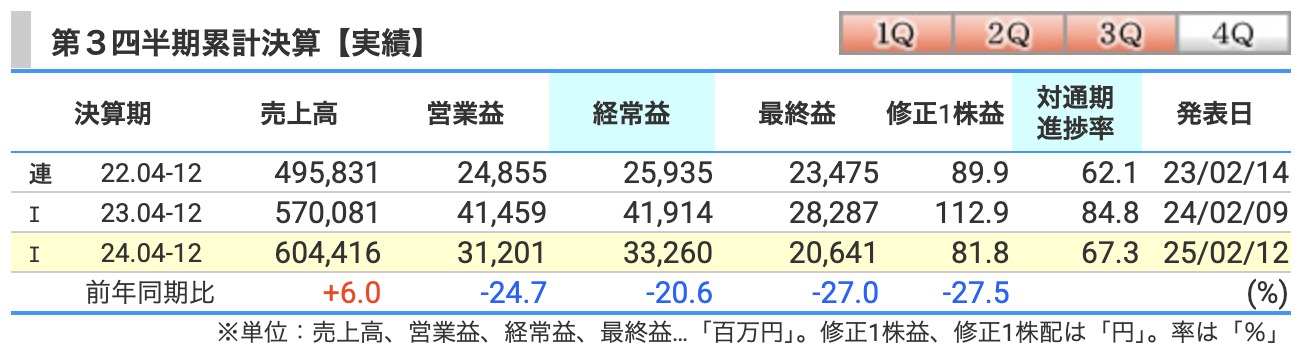

決算概要

まず一言で言うと、「売上は順調、利益はちょっとお疲れ気味」という決算です。

建築・舗装が頑張った一方で、土木とインフラ運営が足を引っ張り、利益面は減益となりました。

◆ 売上高:6,044億円(前年同期比 +6.0%)

→ 順調に伸びました!

要因は「建築事業の好調」です。特に国内民間向けが伸びました。住宅や工場・物流施設の建設が活発で、「工事現場が賑わっていた」と言えそうですね(笑)

-

建築事業:2,193億円(前年同期比 +21.7%)

-

舗装事業:1,949億円(前年同期比 +4.1%)

一方で土木は減収です。ここはちょっと痛い。

◆ 営業利益:312億円(前年同期比 -24.7%)

→ だいぶ疲れましたね……。

大きな減少要因は、土木事業の苦戦です。

コスト増加と受注減で、利益がガクンと下がっています。

-

土木事業:100億円(前年同期比 -62.4%) → インフラの整備が減っているわけではなく、タイミングの問題や採算低下が原因。

加えて、インフラ運営事業でも損失が拡大(29億円の損失)しました。

※インフラ運営は再エネなどを含む事業ですが、先行投資のフェーズが続いており、まだ実がなるには時間がかかりそうです。

◆ 経常利益(税引前利益):333億円(前年同期比 -20.6%)

→ こちらも減少。

営業利益の減少に加えて、金融費用が前年より増えたことも響きました。借入金のコストアップですね。

一方で、金融収益が増えているのは少し明るい材料です。

◆ 最終利益:206億円(前年同期比 -27.0%)

→ ドカンと減益です……(汗)

特に、再エネ事業で予定していたバイオマス発電の売却を「来期に持ち越し」した影響が大きいです。

これは悪いニュースにも見えますが、逆に「売却価値が上がるタイミングを狙っている」という前向きな判断とも取れます。

経営陣も「早まるな、今はまだだ」とじっと耐えているわけですね(笑)

インフロニアは「総合インフラサービス企業」を目指していますが、今回は「建築業の大黒柱がふんばりつつ、土木がちょっとお昼寝中」でしたね(笑)

再エネ事業は、いわば「未来の果実」。木はまだ育成中なので、焦らず水やりを続けましょう。

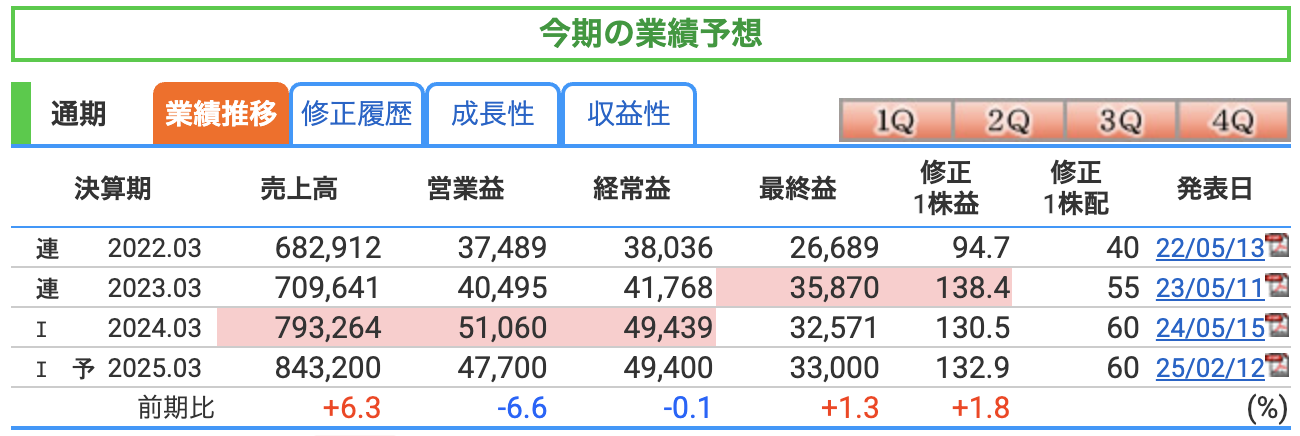

簡単に言えば、「売上は着実に積み上げつつも、利益はちょっと足踏み。でも最終利益はギリギリプラス成長!」という内容です。

修正後の数字をしっかり押さえながら見ていきましょう。

◆ 売上高:8,432億円(前期比 +6.3%)

→ 売上は順調に成長中!

建築や舗装が引き続き貢献し、特に再エネ関連なども売上拡大に寄与。営業マンたちが汗水たらして頑張った結果ですね。

◆ 営業利益:477億円(前期比 -6.6%)

→ ここが痛い。

第3四半期の決算発表時に下方修正されたとおり、再生可能エネルギー事業の売却延期が効いています。バイオマス発電の価値が上がるのを待つ間、「今年はちょっと我慢の年」となりました。

◆ 経常利益:494億円(前期比 -0.1%)

→ ほぼ横ばいですが、善戦といっていいでしょう!

借入コストの増加などのマイナス要因がある中でも、経常利益レベルでは踏ん張っています。ある意味「地味にすごい」とも言えます(笑)

◆ 最終利益:330億円(前期比 +1.3%)

→ おお、ここはしっかりプラス!

過去の投資資産の評価益が出たことがプラスに働いています。さすがに派手な成長とは言えませんが、「きっちり黒字、配当も維持」と株主思いな結果に。

インフロニアは「大黒柱の建築」「堅実な舗装」「未来の星・再エネ」の三本柱で進んでいますが、今年は再エネが「来期に向けてエネルギー充電中」。

株主のみなさん、派手な花火はもう少し先ですが、種まきは順調です。期待して来期を待ちましょう!

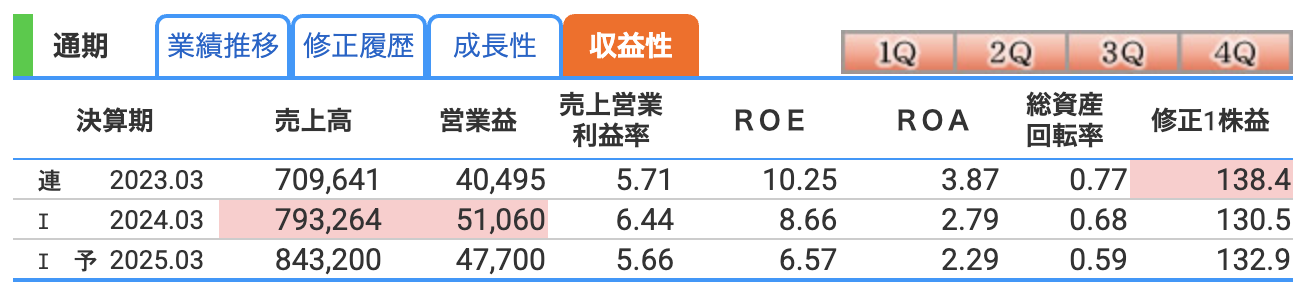

◆ 営業利益率(売上営業利益率)

| 決算期 | 営業利益率 |

|---|---|

| 2023年3月期 | 5.71% |

| 2024年3月期 | 6.44% |

| 2025年3月期(予想) | 5.66% |

ポイント解説:

-

2024年3月期 は6.44%とやや改善。売上拡大とコストコントロールの成果です。

-

2025年3月期予想 では5.66%に低下。

→ 再エネ事業の売却延期が響いています。「売るつもりだった果実がまだ熟していなかった」状態ですね(笑)

高収益企業と比べると物足りなさも感じる水準です。

◆ ROE(自己資本利益率)

| 決算期 | ROE |

|---|---|

| 2023年3月期 | 10.25% |

| 2024年3月期 | 8.66% |

| 2025年3月期(予想) | 6.57% |

ポイント解説:

-

2023年3月期 は10%超えで、株主から見てもなかなかの好成績!

-

しかしその後はじわじわと低下。

-

2025年予想では6.57% とかなり落ち着いた数字。

ROEは企業の稼ぐ力を示す指標なので、ここが下がるのは気になります。

資本増強(社債型種類株式の発行など)で分母が増えていることも影響しています。

「筋トレして体は大きくなったけど、持ち上げる重量がまだ追いついてない」イメージですね(笑)

◆ ROA(総資産利益率)

| 決算期 | ROA |

|---|---|

| 2023年3月期 | 3.87% |

| 2024年3月期 | 2.79% |

| 2025年3月期(予想) | 2.29% |

ポイント解説:

-

ROAも減少傾向。総資産が増えている(特に日本風力開発の買収などで)一方、利益が伸び悩んでいます。

-

「資産を増やして未来のための投資はしているが、まだ回収フェーズには至らず」といった状況。

これもわかりやすく言えば、

「グレードアップした農地に、まだ作物が実りきってない」状態ですね!

総まとめ

| 指標 | 傾向 | コメント |

|---|---|---|

| 営業利益率 | やや低下 | 再エネ売却延期で悪化も5%以上を維持 |

| ROE | 低下 | 資本増強で分母増加、分子が追いつかず |

| ROA | 低下 | 買収などで資産膨らむも、利益回収はこれから |

総じて「先行投資中」の企業らしい数値の並びになっていますね。

将来の回収が進めばこれら指標も好転する余地はありますが、短期的には辛抱の時期と言えるでしょう。

株価指標と株主還元

◆ 株価推移(週足)

ご覧のチャート、ポイントはズバリこれです。

-

2023年9月:1,653円

-

2024年3月:1,654円

まるでデジャヴのような「ダブルトップ」形成後、下落トレンド入りしています。

ダブルトップとは?

→ 2回高値をつけたあとに下がる形。

市場では「天井サイン」とされるパターンです。今回もその形にかなり当てはまりますね。

その後はじわじわと下落し、

-

2024年8月:1,105円まで下落

-

反発するも、2025年3月の1,257円をピークに再び下落。

-

直近(4/8)は1,136円。

下値メドとしては、1,100円付近がサポートライン。ただしこれを割ると、もう一段安の可能性もあります。

◆ 投資指標(2025年4月8日時点)

| 指標 | 数値 | コメント |

|---|---|---|

| PER | 8.5倍 | 割安水準!建設業らしい低PER。ただし利益減速を織り込んだ水準とも言える。 |

| PBR | 0.56倍 | かなり割安。資産価値から見ても低評価。 |

| 配当利回り | 5.28% | 高配当!配当目的の投資家には魅力的な水準。 |

| 信用倍率 | 55.22倍 | 信用買いが多く、過熱感あり。需給面では注意。 |

ワンポイント

PERとPBRを見ると「バリュー株」としてかなり魅力的。

利回り5%超えはインカムゲイン投資家には嬉しい水準ですが、信用倍率が非常に高く(55倍!)、短期的な売り圧力には注意が必要です。

現状は「配当とバリューは魅力的。でも、チャートは弱含み」という状況です。

・長期目線: 再エネなどの成長投資が実を結べば株価の見直し余地あり。 ・短期目線: 需給悪化とチャート形状(ダブルトップ崩れ)で、もう一段安も警戒。

ユーモラスに言えば、

「高配当の甘い香りに誘われて近づくと、信用買いの重さに足を取られそう」な状態ですね(笑)

◆ インフロニアの株主還元方針(2025年3月期 第3四半期時点)

● 普通株式の配当方針

-

2025年3月期の配当予想は年間 60円(中間30円+期末30円)

-

前期と同額の60円を維持する予定です。

-

配当方針としては「安定配当」を基本にしています。

短信内での記載:

「通期の配当については親会社の所有者に帰属する当期利益が前期より増加する見込みであるため、直近の予想通り普通株式1株当たり60円(中間配当金30円、期末配当金30円)を予定しています。」

つまり、 利益はやや減速しているものの、株主への還元は「しっかり守る」というスタンスです。 これは配当目的の投資家にとっては好印象ですね!

● 特殊株式(社債型種類株式)の配当もあり

ちなみに、今回の財務強化のために発行している「社債型種類株式」に関しても配当方針があり、2025年3月期は 合計86.72円(予想) となっていますが、これは普通株式とは別枠ですのでご参考まで。

今回の配当維持は、「利益は減っても株主サービスは削らない!」という経営陣の意思表示。

いわば「ちょっとお財布が寂しい時でも、お土産は忘れずに持って帰る」姿勢ですね(笑)

財務

◆ 自己資本比率

| 決算期 | 自己資本比率 |

|---|---|

| 2022年3月期 | 37.4% |

| 2023年3月期 | 38.1% |

| 2024年3月期 | 28.4% |

| 2024年12月(第3Q) | 34.9% |

ポイント解説:

-

もともと40%近くあった自己資本比率ですが、2024年3月期で**28.4%**まで急低下。

-

理由は「日本風力開発の大型買収」と「資金調達(借入&社債型種類株式発行)」です。

-

しかし!24年12月末時点では**34.9%**まで回復。社債型種類株式(資本性調達)で財務基盤が強化されたためです。

「ちょっと無理してローン組んだけど、繰り上げ返済で少し楽になった!」そんな感じですね(笑)

◆ 剰余金(利益剰余金)

| 決算期 | 剰余金(百万円) |

|---|---|

| 2022年3月期 | 198,273 |

| 2023年3月期 | 234,129 |

| 2024年3月期 | 255,671 |

| 2024年12月(第3Q) | 262,120 |

ポイント解説:

-

順調に積み上がっています!堅実に利益を積み重ねてきた証拠です。

-

特に大型投資をしつつも剰余金が増えているのは評価ポイント。安定した稼ぐ力があると言えます。

「貯金しながらマイホーム建てる」みたいな堅実さがありますね(笑)

◆ 有利子負債倍率

| 決算期 | 有利子負債倍率 |

|---|---|

| 2022年3月期 | 0.53倍 |

| 2023年3月期 | 0.42倍 |

| 2024年3月期 | 1.26倍 |

| 2024年12月(第3Q) | 0.93倍 |

ポイント解説:

-

2024年3月期は1.26倍と急上昇!日本風力開発の買収資金として多額の借入を実行。

-

その後、24年12月末時点では0.93倍まで改善。社債型種類株式発行で資本を厚くしたほか、借入金返済も進んだためです。

-

まだ完全に低水準とは言えませんが、1倍を切っているのは悪くない水準。

「一時的に借金は増えたけど、ちゃんと返済してて安心感あり」ですね!

自己資本比率 一時的に低下したが34.9%まで回復。財務基盤は強化中。

剰余金 しっかり積み上がり中。安定した利益積み上げ。

有利子負債倍率 大型投資で上昇も1倍を切り、改善傾向。

全体として、「攻めの投資で財務負担は一時的に増したが、着実に改善している」という印象です。

インフラ運営事業が育ってくれば、さらに財務体質が良くなる期待も持てますね!

インフロニアHDのまとめ

① 累計決算(2024年4月〜12月・第3四半期)

● 売上高:6,044億円(前年比 +6.0%)

-

建築・舗装が好調。特に民間建築需要が堅調で売上増。

● 営業利益:312億円(前年比 -24.7%)

-

土木事業の利益急減(-62%)と再エネ事業の赤字拡大が響く。

-

インフラ運営は先行投資段階で赤字拡大。

● 経常利益:333億円(前年比 -20.6%)

-

営業利益の減少に加え、借入コスト増。

● 最終利益:206億円(前年比 -27.0%)

-

再エネ事業の売却を来期に持ち越し。評価益などで下支えしたものの、前年より大きく減益。

一言でいえば「売上は順調、利益は我慢の時」。未来のための先行投資が利益を圧迫した形です。

② 通期業績予想(2025年3月期)

● 売上高:8,432億円(前年比 +6.3%)

→ 建築・舗装が引き続き堅調。

● 営業利益:477億円(前年比 -6.6%)

→ 再エネ事業の売却延期が響く。

● 経常利益:494億円(前年比 -0.1%)

→ 粘り強く前年並みをキープ。

● 最終利益:330億円(前年比 +1.3%)

→ 投資評価益が寄与し、かろうじて増益。

「売上は右肩上がり。ただし利益は先行投資の影響で重たさ残る」が現状。

③ 株価・株主還元

● 株価:1,136円(2025/4/8 時点)

-

チャートはダブルトップ形成後の下落トレンド。

-

短期的には1,100円がサポートライン。

● 投資指標

-

PER:8.5倍(割安水準)

-

PBR:0.56倍(資産価値から見ても割安)

-

配当利回り:5.28%(高配当)

● 株主還元

-

年間配当:60円(前期比据え置き)

-

「安定配当」を掲げ、業績減速局面でも配当維持。

-

財務の健全性も意識しつつ、株主還元姿勢は強め。

「利益減でも配当維持!」株主重視の姿勢が光るポイントです。

④ 財務状況

● 自己資本比率:34.9%(前年末比 +6.5pt)

-

大型買収後も増資などで改善中。

● 剰余金:2,621億円(堅調に積み上げ)

● 有利子負債倍率:0.93倍(前年末比 改善)

-

一時的に1倍を超えたが、すでに改善傾向。

大型投資で借入は増えたが、早めに財務健全化が進んでいる点は評価できます。

インフロニアは「攻めの投資で利益は一服も、将来の収穫に向けて地固め中」。

株価は低迷中ですが、高配当維持&財務改善が魅力のポイントです。

再エネ事業など成長分野の果実が実るタイミングが、今後の株価反転のカギとなりそうです!

今後も別の個別株も解説していきますので、ひとつの参考にしてみてください(^^)