こんな方におすすめ

- 安定した収入源を求めている人

- 投資知識の向上をしたい人

- 投資判断の材料が欲しい人

※本ページはプロモーションが含まれています

- 企業概要:企業の基本情報や事業内容を紹介

- 決算概要: 対象企業の決算のキーポイントを簡潔に紹介

- 株価と配当:過去の傾向と推移を見る

- 株主優待:あれば紹介

- 財務:資金について確認

- まとめ: 全体の要約

- と言う流れでお話ししたいと思います^ ^

直近の鉄鋼業の要点は以下の通りです:

-

- 世界的な鋼材余り:中国の生産過剰が原因で、世界的に鋼材が余り価格に影響

- 国内の収益向上:大口顧客向けの価格交渉成功により、国内で収益力が高まる

- 高機能鋼材の販売増:電磁鋼板などの高付加価値品が収益向上の鍵

- 脱炭素対応:電炉の活用や水素還元技術の開発など、脱炭素への取り組みが重要な課題

2023年は中国の不動産不況で鋼材需要が軟化

しかし、中国勢が生産を落とさなかったため世界的に鋼材余りが発生している

24年は中国鋼材の輸出増が他地域の製造や販売に影響を与えそう

鉄鋼業は、鉄鉱石を使って高炉で鉄を作る産業と、鉄スクラップを溶かして電気炉で鉄を作る産業に分かれています

市場は主に建設と製造業向けで、特に自動車向けが重要です

世界の生産量の約半分を中国が占めており、CO2排出量が多い高炉での生産は、脱炭素が大きな課題となっています

JFEホールディングスの株式投資におけるリスクには以下の点が挙げられます

- 鉄鋼業界全体の市況リスク: JFEは鉄鋼業界に属しており、世界的な鋼材の需要と供給のバランスに大きく依存しています

例えば、中国の生産過剰や世界的な景気低迷による鉄鋼需要の減少は、JFEの売上や利益に直接影響を与えます

特に、中国の動向が世界の粗鋼生産の半分を占めるため、中国市場の変動がリスク要因です - コスト上昇リスク: 鉄鋼業では鉄鉱石や石炭などの原材料費が大きなコスト要因です

これらの価格が上昇すると、利益率が悪化する可能性があります

特に、資源国からの輸入に依存しているため、為替変動や国際的な供給網の混乱がコスト増加の要因となりえます - 脱炭素化のコスト負担: 鉄鋼業は二酸化炭素の排出が多い産業であり、脱炭素化への対応が急務です

JFEもCO2削減のために高炉の脱炭素化技術(例えば水素還元製鉄技術)を開発していますが、これには巨額の投資が必要となります

規制の厳格化に伴い、さらなるコスト増加がリスクとして考えられます - 設備投資リスク: 鉄鋼業は設備投資が大きい業界で、設備の維持・更新には高額な費用がかかります

また、新しい設備への投資が適切に行われなければ、競争力が低下する可能性があります

設備投資が予想通りのリターンをもたらさない場合、収益にマイナスの影響を与えるリスクがあります - 為替リスク: JFEのような大規模な輸出企業は、円安・円高による為替変動の影響を受けやすいです

特に、円高は輸出の価格競争力を低下させ、収益性に悪影響を及ぼす可能性があります - 需要変動リスク: JFEの主要な顧客である自動車産業や建設業界の景気動向に大きく左右されます

これらの業界で需要が落ち込んだ場合、JFEの売上にも影響が及びます

特に、電磁鋼板などの高機能鋼材の需要が減少すると、収益に直結するリスクが高まります

これらのリスクを考慮しながら、JFE株や鉄鋼業株への投資判断を行うことが重要です

鉄鋼業界の市況やグローバルな経済状況、原材料価格の動向に注意を払いながら、投資ポートフォリオを構築する必要がありますね!

Contents

1、JFEホールディングスの企業概要

企業の特徴

JFEホールディングスは、日本で2位の粗鋼生産量を誇る企業グループ

主な事業は、鉄鋼事業(JFEスチール)、エンジニアリング事業(JFEエンジニアリング)、商社事業(JFE商事)の3つで、グローバルに展開

- JFEスチール: 自動車、インフラ、エネルギー向けの鉄鋼製品を製造・販売し、国内外で大規模な製鉄拠点を持つ

- JFEエンジニアリング: 環境や水、エネルギー関連のプラント・設備を提供し、リサイクルや電力供給も手がける

- JFE商事: 鉄鋼製品や原材料の調達・加工・販売を行い、グローバル市場でのビジネス拡大を目指している

2023年には月島機械と水エンジニアリング事業を統合するなど、事業領域を拡大

JFEホールディングスは、日本国内で2位の粗鋼生産を誇る企業グループです

中心となるのは鉄鋼事業(JFEスチール)で、自動車や建材、エネルギー分野向けに幅広い鉄鋼製品を製造・販売しています

また、エンジニアリング事業(JFEエンジニアリング)では環境、エネルギー、都市環境に関連するプラントやリサイクル事業を展開しています

さらに、商社事業(JFE商事)は、鉄鋼製品や原材料の仕入れ・販売を行い、グローバル市場でのビジネスを強化しています

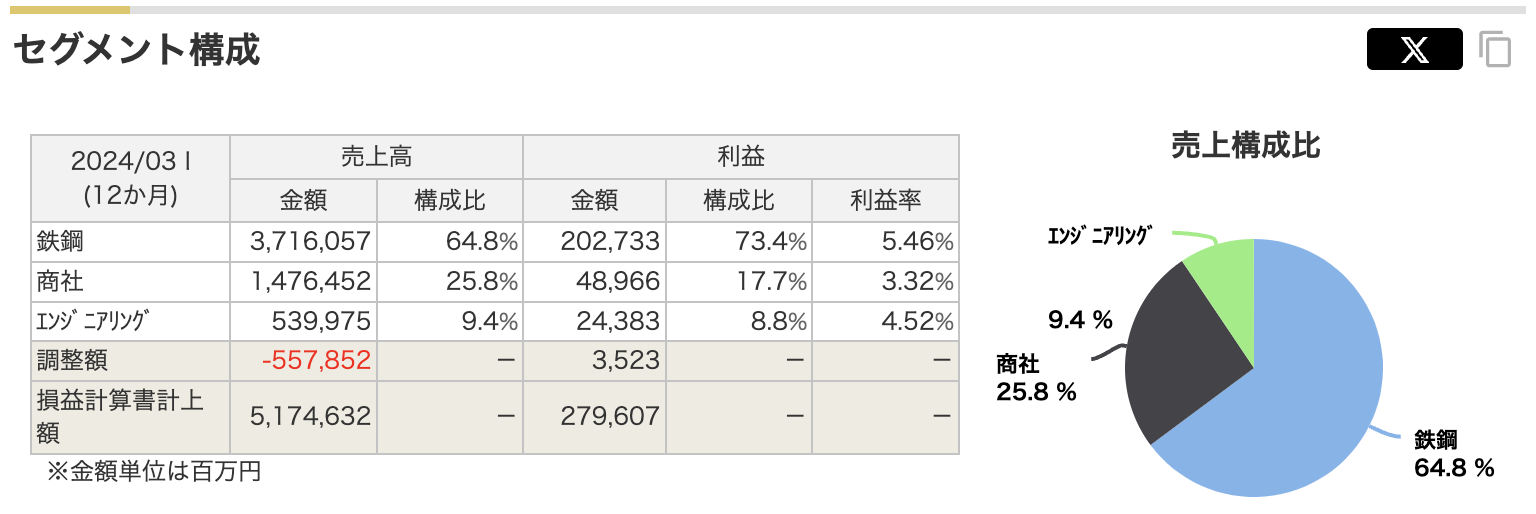

JFEホールディングスのセグメント構成に関して解説します

- 鉄鋼部門:JFEグループの中核で、売上構成比64.8%を占める重要な部門です

主に鉄鋼製品の製造と販売を行い、利益構成比率も高く、全体の73.4%を稼ぎ出しています

利益率は5.46%で、鉄鋼の需要と価格の変動が業績に大きく影響を与えます - 商社部門:売上構成比25.8%で、JFE商事を中心とした商社事業です

鉄鋼製品や原材料の調達や販売を行い、利益率は3.32%です

商社のネットワークを活用して、グローバルに事業を展開しています - エンジニアリング部門:売上構成比9.4%で、エンジニアリング事業が中心です

環境やエネルギー、都市開発などに関連するプロジェクトを手掛け、利益率は4.52%となっています

JFEホールディングスは鉄鋼部門を中心に、商社とエンジニアリングの3つのセグメントで事業を展開し、それぞれが異なる役割を果たしています

2、決算概要

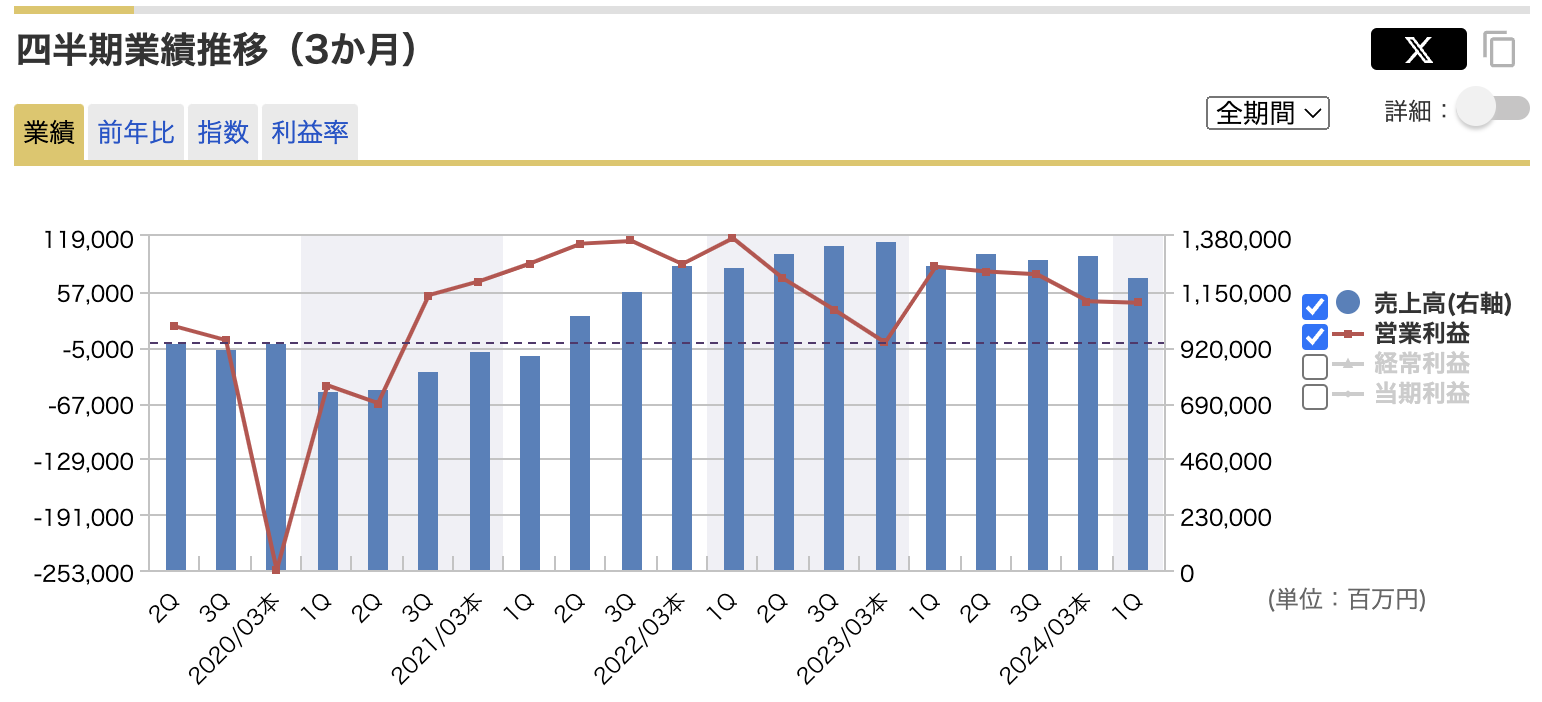

四半期の業績推移

JFEホールディングスの四半期業績グラフから読み取れる主なポイントは次の通りです:

- 売上収益の推移:グラフの青い棒グラフ部分で示されている売上高は、期により、大幅な変動がみられます

その年によって、売上高は四半期ごとにも若干の変動があることが確認できます - 営業利益の動き:赤い折れ線グラフが営業利益を示しており、こちらも期により大きな変動があります

特にコロナショック時の2020年初期に大きく落ち込み、その後回復してきているのがわかります - 回復と減少:2021年以降の営業利益は、一時的に大きく回復するものの、その後再び減少傾向にあります

最新の四半期(2025年3月期第1四半期)では、前期比で売上高、営業利益ともに減少しており、収益力の改善が求められる状況です - コストの影響:利益が上下している原因として、原材料価格の変動や、コスト管理が影響している可能性が高いです

特に、原材料の高騰や運送コストの増加が影響を与えている可能性が示唆されます

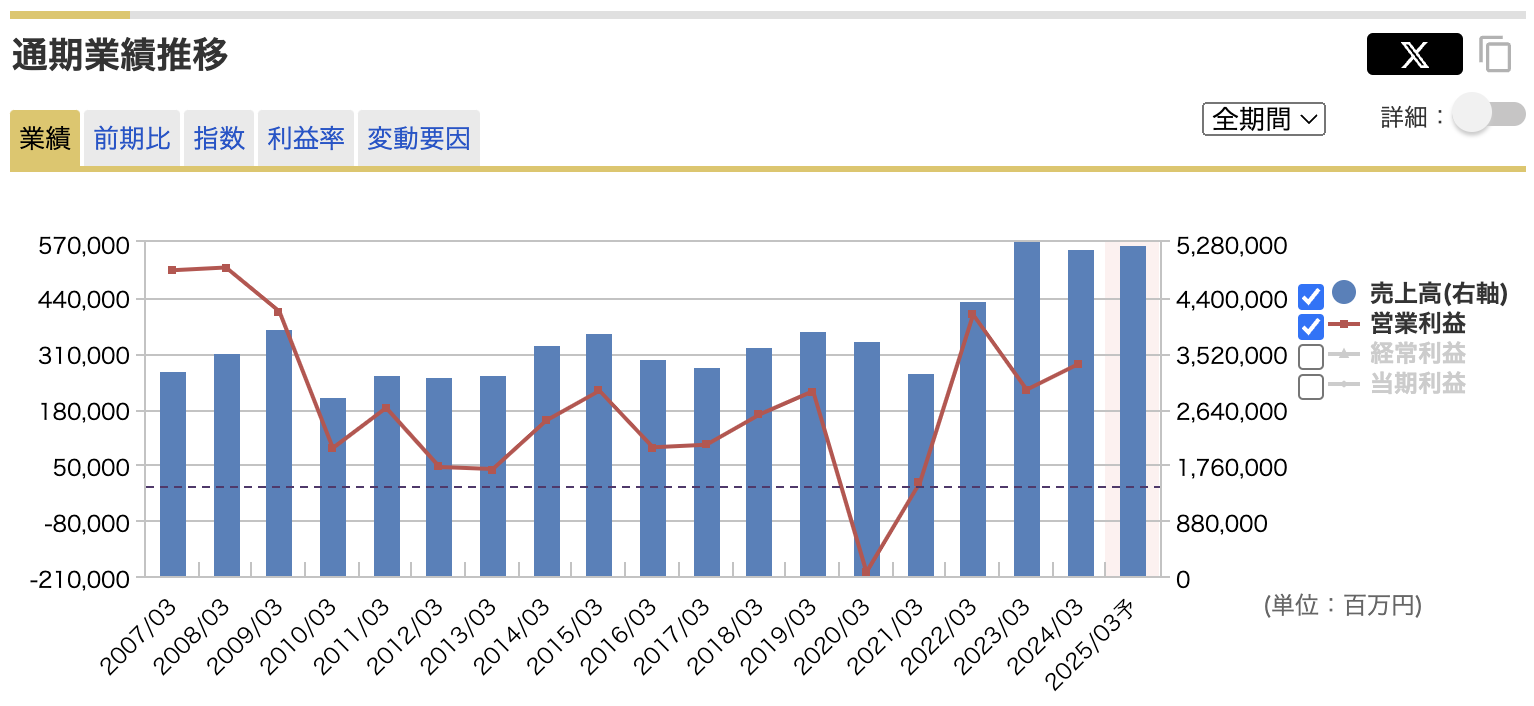

通期の業績推移

このグラフは、JFEの通期売上高(青の棒グラフ)と営業利益(赤の折れ線)の推移を示しています

- 売上高の推移: グラフからわかるように、売上高は長期的に見て緩やかに上昇しています

特に2021年以降、売上高は大幅に増加しており、2023年には大きなピークを迎えましたが、2024年には若干の減少が見られ、2025年は微増を予想しています - 営業利益の変動: 営業利益は波があり、特に2010年から2012年にかけて大幅に減少しました

その後、何度かの回復期を迎えていますが、2020年頃に再び赤字が発生

その後は急激に回復し、2022年から2023年にかけての増加が顕著です - 収益力の向上: 営業利益の増加は、JFEのコスト構造や販売戦略の改善が寄与していると考えられます

また、売上高の増加に伴い、利益も比例して改善している点が強調されています

このグラフは、JFEが長期的に業績改善に取り組んでいること、そして最近の数年間で大きな回復を遂げたことを示しています。

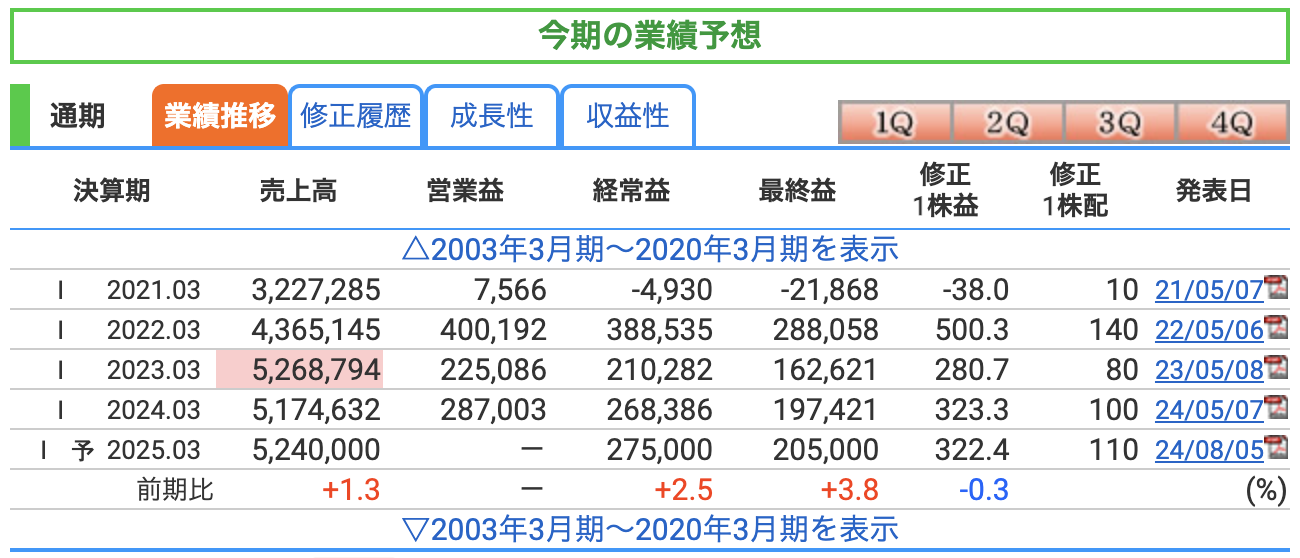

JFEホールディングスの通期業績についてです

- 売上高の推移: 2021年から2023年にかけて、売上高は大幅に増加しました

2021年には約3.2兆円だったのが、2023年には5.2兆円に達し、顕著な成長を遂げています

しかし、2024年にはやや減少して5.17兆円となりましたが、2025年には再び増加が見込まれています - 営業利益の変動: 営業利益は2021年にはわずか約756億円でしたが、2022年には一気に4000億円を超え、2023年には2250億円にまで減少しました

2024年は2870億円となり、当期の営業利益は未定となっています - 経常利益と最終利益の改善: 2021年には赤字だった経常利益と最終利益も、2022年以降に黒字転換しました

2024年も好調で、さらに2025年も成長が期待されています - 配当金の増加: 配当も大きな増加を見せており、2021年には1株あたり10円だったのが、2023年には80円、2024年には100円まで増配されました

2025年には110円までの増配が見込まれています

JFEホールディングスは2021年以降、大幅な業績回復を遂げており、特に売上高と利益面でV字回復をしています

3、株価と配当

株価

2024年9月23日時点での月足チャートです。

JFEホールディングスの株価、PER、PBR、配当利回りについてです

結論を先に言うと、JFEは株価収益率(PER)と株価純資産倍率(PBR)が低く、配当利回りが高いため、割安かつ高配当銘柄として注目されますが、業界特有のリスクや景気の影響を受けやすい点に注意が必要です

- 株価: 株価は1,936.5円で、短期的な上昇傾向が見られますが、過去の高値(3月22日の2,646.5円)と比較すると、まだ大幅な回復が必要です

- PER(株価収益率): PERは6.0倍です

PERが低いということは、他の銘柄に比べて割安と評価されることになります

ただ、鉄鋼業界全体が景気やコストに大きく左右されるため、収益の安定性には注意が必要です - PBR(株価純資産倍率): PBRは0.49倍と非常に低いです

PBRが1倍を下回っている場合、その企業の株価が純資産と比較して割安であることを意味します

JFEは資産に対して市場価値が低く評価されていると言えますが、これは業界特有のリスクや成長性の見込みが反映されているとも言えます - 配当利回り: 配当利回りは**5.68%**と非常に高いです

これは株主にとって魅力的な要素です

高配当銘柄として投資家に注目されやすいですが、配当が今後も維持されるかは業績次第です

特に鉄鋼業界の市況悪化が続くと、配当が減少するリスクもあります

なので、いつか減配も織り込んで利回りが下がるつもりでの購入が良いかもしれません

配当

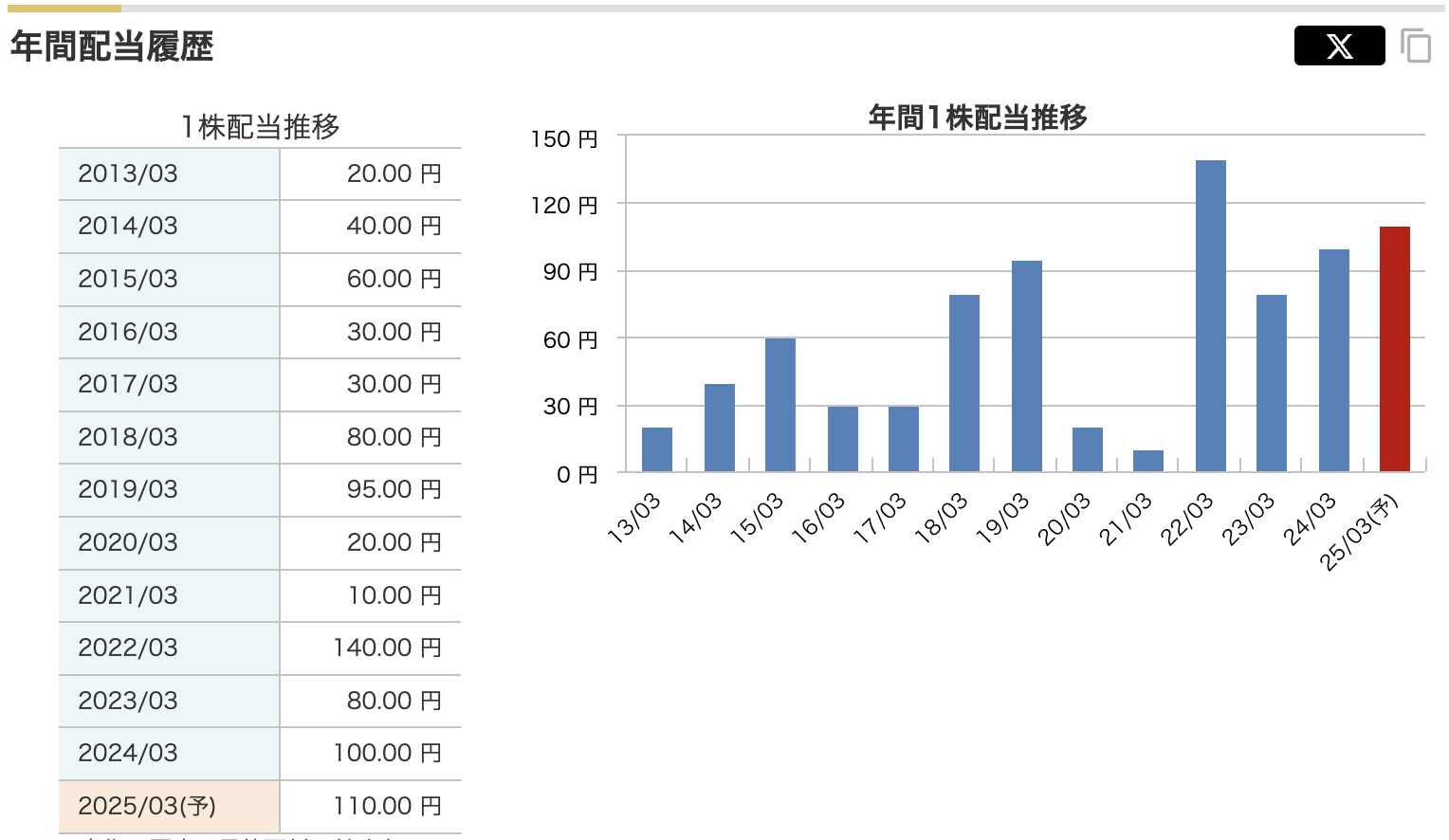

JFEホールディングスの配当金推移についてです

- 変動の大きい配当金: JFEの配当金は、年度ごとに大きく変動しています

例えば、2013年から2015年にかけては配当が順調に増加し、2015年には1株当たり60円に達しましたが、その後、2016年と2017年には30円に減少しています - 急激な減配と増配: 2020年と2021年には、1株当たり20円、10円と大幅な減配が見られますが、2022年には140円と急激な増配が行われました

このように、業績や経済状況に応じて配当金が大きく上下していることが特徴です - 安定した増配傾向: 2023年以降は、再び安定した増配の傾向が見られ、2025年3月期(予想)では110円と、堅調に増加する見込みとなっています

- 高配当銘柄としての魅力: JFEは、鉄鋼業界の景気やコスト状況に左右されるものの、近年の増配傾向を見ると、配当金を通じて株主還元を積極的に行っていることが分かります

JFEは業績に応じた柔軟な配当政策を取っており、配当金の大幅な増減がある一方、現在は増配傾向にあるため、配当狙いの投資家にとっては魅力的な銘柄となっています

4、株主優待

株主優待はありません

5、財務

JFEホールディングスの財務状況について以下のポイントで解説します

- 純資産の推移: JFEの1株純資産は、2004年の1,289.54円から2024年には3,874.62円と着実に増加しています

これは、企業が安定した成長を遂げ、内部留保などが増加していることを示しています。 - 自己資本比率の安定性: 自己資本比率は、2004年には20.0%でしたが、2024年には42.8%にまで改善しています

自己資本比率の増加は、企業の財務基盤が強化されていることを示しており、特に大手鉄鋼メーカーとして、安定した財務状況を維持していることがわかります - 総資産の増加: 総資産は、2004年の約3.7兆円から2024年には約5.7兆円まで増加しています

これは、JFEの事業規模が拡大し、資産を効率的に活用していることを示しています - 剰余金の大幅増加: 剰余金も2004年の535億円から2024年には1兆5,700億円に増加しており、企業の内部留保が強化されていることがわかります

これにより、将来的な投資や事業拡大に向けた余力を持っています - 有利子負債倍率の安定: 有利子負債倍率は、2004年の2.46倍から2024年には0.80倍まで低下しています

これにより、借入金依存度が減少し、財務の健全性が高まっていることがわかります

総括として、JFEホールディングスは過去20年間にわたり、資産や純資産の増加、財務基盤の強化を実現し、安定した財務状況を維持しています

6、JFEホールディングスのまとめ

企業概要

JFEホールディングスは、日本国内で粗鋼生産量2位を誇る企業グループであり、鉄鋼事業(JFEスチール)、エンジニアリング事業(JFEエンジニアリング)、商社事業(JFE商事)の3つの主要セグメントを展開しています

国内外での鉄鋼製品の製造・販売、自動車、インフラ、エネルギー関連を中心に事業を広げ、世界的な鉄鋼業界で重要な役割を担っています

業績と事業展開

- 売上高: 売上高は年々増加し、特に2023年度には5.26兆円に達し、国内外での事業展開が進んでいます

今後も成長が期待されており、2025年には5.24兆円の売上高を見込んでいます - 利益率: 高機能鋼材や電磁鋼板などの高付加価値製品の割合を増やすことで、利益率の向上を目指しています

エンジニアリング事業や商社事業も安定した収益源となっており、総合的な成長が期待されています

財務状況

- 財務健全性: 純資産や総資産は年々増加しており、自己資本比率も改善しています

有利子負債倍率の低下は、借入依存度の減少と財務基盤の強化を示しています - 剰余金: 内部留保が着実に増えており、企業の投資余力が強化されています

配当金

- 配当金は直近は安定しており、2023年度には80円、2024年度には100円、2025年度には110円と増配の予想となっています

株主還元を重視している姿勢が見られますが、業績次第では減配や無配は十分ありえると思っておいた方がベター

株価と指標

- JFEの株価は2024年9月時点で1,936.5円

PER(株価収益率)は6.0倍、PBR(株価純資産倍率)は0.49倍と、鉄鋼業界全体の不安定な市場状況が反映されていますが、配当利回りは5.68%と高めで、投資家にとって魅力的な銘柄の一つ

リスク

JFEホールディングスは鉄鋼業の世界的な供給過剰や、原材料費の上昇、国内外の景気動向による需要変動といった外部リスクがある

また、鉄鋼業界全体での脱炭素対応が急務となっており、環境規制や技術革新に対する対応が今後の課題です

『サス鉄ナブル』を体現していってほしいですね!

まとめ

JFEホールディングスは、国内外での事業拡大を進め、安定した業績と財務基盤を持っています

今後も高機能鋼材の増産や新興市場の開拓により、さらに成長が期待されていますが、外部環境のリスクにも注意が必要です

今後も別の個別株も解説していきますので、ひとつの参考にしてみてください(^^)