こんな方におすすめ

- 安定した収入源を求めている人

- 投資知識の向上をしたい人

- 投資判断の材料が欲しい人

※本ページはプロモーションが含まれています

安定した収入源を求めている人、投資知識の向上をしたい人、投資判断の材料が欲しい人の参考になれば幸いです

Contents

🔹 ブリヂストン(5108)

-

世界最大手のタイヤメーカー

-

技術力・ブランド力ともに圧倒的(F1や航空機用タイヤでも実績)

-

プレミアム路線が中心で、収益力・シェアともに国内首位

-

「断トツ経営」を掲げ、タイヤ以外の多角化(工業用品など)も推進

🔹 横浜ゴム(5101)

-

世界シェアで10位前後、北米・欧州でも存在感

-

高性能タイヤ「ADVAN」、SUV/オフロード用「GEOLANDAR」が有名

-

航空機用タイヤやホース・ベルトなど多角的事業も展開

-

スポーツ系や環境対応タイヤに強み

🔹 住友ゴム工業(5110)

-

ダンロップブランドで世界的に知られる

-

技術開発力が強く、低燃費タイヤや耐摩耗性に定評

-

ゴルフ用品やスポーツ用品も手がけ、知名度が高い

-

EV向けや次世代タイヤの開発に積極的

🔹 TOYO TIRE(5105)

-

規模は4社の中で最小だが、北米市場で高評価

-

SUV・ピックアップ向けの「OPEN COUNTRY」シリーズが人気

-

デザイン性・耐久性の高さで愛好家が多い

-

成長市場を狙った海外展開(特に米国)に注力

まとめ

-

ブリヂストン:世界No.1級、王者の安定感

-

横浜ゴム:スポーツ&SUV、グローバル展開も巧み

-

住友ゴム:ダンロップブランド+技術開発力

-

TOYO TIRE:SUV特化、北米市場で存在感

国内タイヤ4社「グローバル展開力・成長性」比較

1) ブリヂストン(5108)

-

基本スタンス:プレミアム×ソリューション。タイヤ単体よりも「フリート管理・リテッド(再生)・デジタル」を束ねた“モビリティソリューション”で収益を底上げ。

フリート管理:(後ほども出てきます)

→ トラックやバスの会社向けに「どの車両のタイヤが減っているか」「交換時期はいつか」をまとめて管理してあげるサービス。

→ タイヤを売るだけじゃなく、「運行管理サービス」まで提供。リテッド(再生タイヤ):

→ 使い古したトラック・バスのタイヤの表面を張り替えて、再利用できるようにするもの。

→ 新品より安く、環境にも優しい。物流業者に人気。デジタル:

→ タイヤにセンサーをつけて「空気圧・温度・摩耗度」をデータで管理。

→ 故障や事故を防ぎ、燃費も改善できる。つまりブリヂストンは、

「タイヤを売って終わり」じゃなくて、「管理・再生・データ活用」までトータルで提供して長く稼ぐモデルなんです。企業ビジョン「E8コミットメント」の軸で事業変革を加速中。

✅ E8コミットメントをわかりやすく言うと

ブリヂストンが「これから大事にしていく8つの価値観」を「Energy(エナジー)」「Ecology(エコ)」「Economy(経済)」など、全部 Eで始まる言葉8つ にまとめたもの。

環境にやさしいモノづくりをします(Ecology)

お客様に安心・安全を届けます(Ease, Empowerment)

地域や社会にも貢献します(Emotion, Extension)

ビジネスとしても持続的に成長します(Economy, Efficiency, Evolution)

「E8コミットメント=ブリヂストンが未来に向けて守る8つの約束」

👉 タイヤを売る会社から、「環境・社会・お客さんにとって価値ある存在になる会社」へシフトしていく宣言です。 -

北米:フリート向けデジタル基盤とラストマイル需要への対応を強化。

🚚 ラストマイル需要とは?

ネット通販(Amazonや楽天など)の**荷物をお客さんの家まで運ぶ「最後の区間」**のこと。

倉庫から宅配業者の拠点までは大きなトラックで運べますが、最後に玄関まで届ける部分が一番手間とコストがかかるんです。

そのため、小型トラックやバン向けのタイヤ需要が増えていて、タイヤメーカーもここに注目しています。

「ラストマイル需要=通販の荷物を玄関先まで届けるための車両に必要なタイヤ需要」です。

また、GMのサプライヤー評価でも存在感。北米は、プレミアム×ソリューションの本丸。

-

欧州:Webfleet(テレマティクス)起点で“タイヤ+運行最適化”を横展開。

🛞 テレマティクス(Webfleet)とは?

車に付けたセンサーやGPSから**走行データ(位置・速度・燃費・タイヤ状態など)**を集める仕組み。

Webfleetはブリヂストンが持つ、その運行管理プラットフォームの名前。

単にタイヤを売るだけじゃなく、

Webfleetを使って「どのルートを走れば効率的か」「タイヤ交換はいつがベストか」を見える化し、

“タイヤ+運行の効率化”をセットで提供している、という意味です。

「ブリヂストンは、タイヤに加えて“運行管理サービス”も提供し、運送会社のコスト削減や安全性アップをサポートしている」ということ。

カーボン規制の厳しい欧州市場で「高付加価値+省資源」で攻める布陣。

-

新興国:プレミアムとリテッド/ソリューションの組み合わせで需要サイクル耐性を高める発想。

わかりやすくすると

プレミアムタイヤ:高性能で高価格。景気が良いときに売れやすい。

リテッド(再生タイヤ):使い終わったトラック・バスのタイヤを張り替えて再利用。安価で景気が悪い時も需要がある。

ソリューション:運送会社向けに「タイヤの管理サービス」や「運行効率化」をセットで提供。

👉 この3つを組み合わせることで、

好景気のときは高級タイヤで利益を伸ばし、

不景気のときは再生タイヤや管理サービスで安定収益を確保する。

つまり、「景気の波に左右されにくくするために、高級タイヤと安価な再生タイヤ、さらに管理サービスを組み合わせて売る戦略」です。

ブランド力で価格主導権を取りやすいのが強み。

-

総評:“プレミアム×デジタル×リテッド”の三位一体モデルで先行。地域ミックスに左右されにくいのが長所。

2) 横浜ゴム(5101)

-

基本スタンス:乗用の「ADVAN」「GEOLANDAR」に加え、オフハイウェイ(農機・産業)領域を大型拡張。スウェーデンの大手メーカーのTWS買収を完了し、OHT(オフハイウェイタイヤ)で世界的なプレゼンスを一気に高めた。

👉 横浜ゴムはTWSを買収したことで、

乗用車タイヤだけでなく農業・建設機械用タイヤの分野でも世界トップクラスの存在感を持つようになった。

-

北米:スポーツ&SUVでブランド浸透を継続。加えてOHT(オフハイウェイタイヤ)の販売網を活かし、需要が底堅い“農業・建機”での増分成長を狙う戦略が取りやすい。

-

欧州:TWSの地盤(欧州)を取り込み非自動車×アフターマーケットでの面展開が期待値高め。周期性の違うOHTを抱えたことでポートフォリオのバランスも改善。

-

新興国:ATG/TWS由来のブランド・販売網を活かし、農業・インフラ領域で**“数量を積みやすい土壌”**が広い。

わかりやすくすると

ATG(Alliance Tire Group)

→ インド発の農業機械・建設機械用タイヤメーカー。横浜ゴムが2016年に買収。

→ 「安くて丈夫」なブランド力で新興国に強い。TWS(Trelleborg Wheel Systems)

→ スウェーデンの大手で、農業・建設機械用タイヤに強み。2023年に買収。

→ 欧州や北米の販売網が充実。👉 つまり「ATG+TWSをグループに入れたことで、横浜ゴムは世界中に農機・建機タイヤの販売網とブランドを一気に広げた」という意味。

「景気に敏感な乗用タイヤに加えて、農業や建機など安定需要の分野を取り込んだから、会社全体の安定性が増した」ということ

-

総評:**OHTを取り込んだ“二刀流”(乗用+オフハイウェイ)**で成長レンジ拡大。M&A後の統合シナジー実装がカギ。

3) 住友ゴム工業(5110)

-

基本スタンス:DUNLOPをコアに**“プレミアム比率の引き上げ”**へ。自社独自のアクティブトレッド技術など、商品力で単価と差別化を取りに行く計画。

🛞 アクティブトレッド技術とは?

トレッド=タイヤが路面と接する部分(溝が刻まれているところ)。

「アクティブトレッド技術」は、走行状況に応じてタイヤのゴムや溝の働き方が変わり、常に最適な性能を出せるようにした技術。

👉 例えば、

乾いた道ではしっかりグリップして走りやすい。

雨の日は排水性能が高まって滑りにくい。

長期間使っても性能が落ちにくい。

「アクティブトレッド技術=タイヤが自動で路面に合わせて働き方を変え、雨でも乾燥路でも安心して走れる仕組み」です。

-

北米:老朽化・コスト増の影響から米国トナワンダ工場を閉鎖。生産はグローバル再配置で対応する方針。短期は供給再編の過渡期だが、中期は収益性重視の北米再構築へ。

-

欧州:GoodyearからDunlop商標権(欧州・北米・オセアニア)の権利関係を取得しブランド主導権を強化。欧州での“Dunlop=プレミアム”再定義とラインアップ拡充が打ち手。

Dunlopはもともと住友ゴムのものじゃないの?と思われた方

いいところに気づかれました 👍

「DUNLOP=住友ゴムのブランド」というイメージが強いですが、実はちょっと複雑な歴史があります。🏁 Dunlopブランドの経緯

もともと:英国発祥のタイヤブランド「DUNLOP」。

1960年代以降:世界展開する中で、地域ごとに事業や商標権を分けて運営されてきました。

住友ゴム:アジアや日本などでDUNLOPブランドを使う権利を持ち、長く展開してきました。

Goodyear:北米・欧州・オセアニアではGoodyearがDUNLOP商標を管理していました。

🔄 最近の変化

住友ゴムは2025年3月、Goodyearから欧州・北米・オセアニアでのDUNLOP商標権を取得しました。

これで住友ゴムは、世界的にDUNLOPブランドをより自由に使えるようになり、ブランド戦略を自社でコントロールできる立場に。

📝 わかりやすくまとめると

「DUNLOPは日本やアジアでは昔から住友ゴムのもの。でも、欧米ではGoodyearが権利を持っていた。今回、その権利も住友ゴムが取得したので、世界的に“DUNLOP=住友ゴム”と言える体制になった」ということです。

-

新興国:ASEAN/南米などの生産・販売網を活かし、中長期は“プレミアム化×新興国ボリューム”の二段構え。技術訴求とモータースポーツ由来のFALKEN認知も武器。

🔹 FALKEN(ファルケン)とは?

住友ゴムが展開する グローバルブランド のひとつ。

特に欧州・北米で「スポーティーで走りを楽しめるタイヤ」として人気。

日本国内ではあまり大きく宣伝していないですが、海外では「走りのブランド」としてしっかりポジションを持っています。

🔹 技術訴求とは?

「低燃費性能」「耐摩耗性」「雨でも止まりやすい」など、タイヤの性能を科学的なデータや実績でアピールすること。

住友ゴムは独自のゴム配合技術(エナセーブなど)や、先ほどの「アクティブトレッド技術」も含め、“技術力の高さ”を前面に打ち出すのが得意。

🔹 モータースポーツ由来の認知

FALKENブランドは ニュルブルクリンク24時間レース など世界的な耐久レースに参戦。

実際のレース環境で鍛えた技術を市販タイヤにフィードバックすることで、

「FALKEN=走りに強いブランド」というイメージを消費者に広めている。レースで活躍する姿がマーケティングになり、ブランド認知度が高まっている。

「住友ゴムは、データに裏付けられた性能(技術訴求)と、モータースポーツで培った実績(FALKEN)を武器に、グローバル市場でブランド力を高めている」ということです。

-

総評:“ブランド主権×プレミアム化”で再加速の設計。北米の再編を乗り越えられるかが成長軌道のポイント。

4) TOYO TIRE(5105)

-

基本スタンス:北米のSUV/ピックアップ向けで評価が高い“高インチ×外観映え”のポジションを磨き、欧州ではセルビア新拠点を核に再編。

「ピックアップ向け」について。

これは「ピックアップトラック(Pickup Truck)向けタイヤ」を指しています。🚙 ピックアップトラックとは?

北米を中心に人気の小型〜中型トラック。

荷台がついていて、日常の足にも使えるし、荷物運搬やレジャーにも便利。

日本ではあまり走っていませんが、アメリカでは「一家に一台」くらいの存在感。Ford「F-150」やトヨタ「タンドラ」などが有名。

🛞 ピックアップ向けタイヤの特徴

頑丈さ:荷物を積んだ状態でも耐えられる。

悪路対応:アウトドアやオフロードを走るため、溝が深くグリップ力のあるデザインが多い。

大径サイズ:SUVやピックアップはタイヤが大きい。見た目の迫力も重視される。

💡 タイヤメーカーにとっての意味

北米市場で稼ぎ頭:アメリカではピックアップトラックがめちゃくちゃ売れていて、その専用タイヤ需要が大きい。

高付加価値商品:SUV・ピックアップ用はサイズが大きく単価も高い → 利益率が良い。

ブランドイメージ:オフロードやアウトドア好きの層に人気で、デザイン性・耐久性で「ファン」をつかみやすい。

📝 まとめ

「ピックアップ向け=北米を中心に人気のピックアップトラック専用タイヤ」。

👉 頑丈さ・大径・デザイン性が特徴で、タイヤメーカーにとっては利益率が高く、北米戦略の柱になっています。 -

北米:同社の“勝ち筋”市場。米国工場と商品企画の近さでスピード供給&ブランド体験を強化するモデルを継続。

-

欧州:セルビアに販売・管理機能を移管し、現地生産(セルビア工場)と一体運営へ。物流リードタイム短縮や高インチの現地適合など、“欧州での戦える体制”を整備中。

-

新興国:アジア~中東でのSUV/ピックアップ人気に乗りやすいプロダクト特性。北米偏重のリスクを欧州アセット活用で緩和できるかが次の一手。

-

総評:**“北米の稼ぎ頭×欧州の再成長”**が基本形。ブランド好きに刺さる商品性で、コミュニティ的広がりも強み。

収益力・財務健全性

-

売上高・営業利益・利益率・自己資本比率など、会社の安定性や持続的な成長力を測る財務指標は最重要です。競合よりどれだけ稼げているか、資金面での余力があるかを比較します。

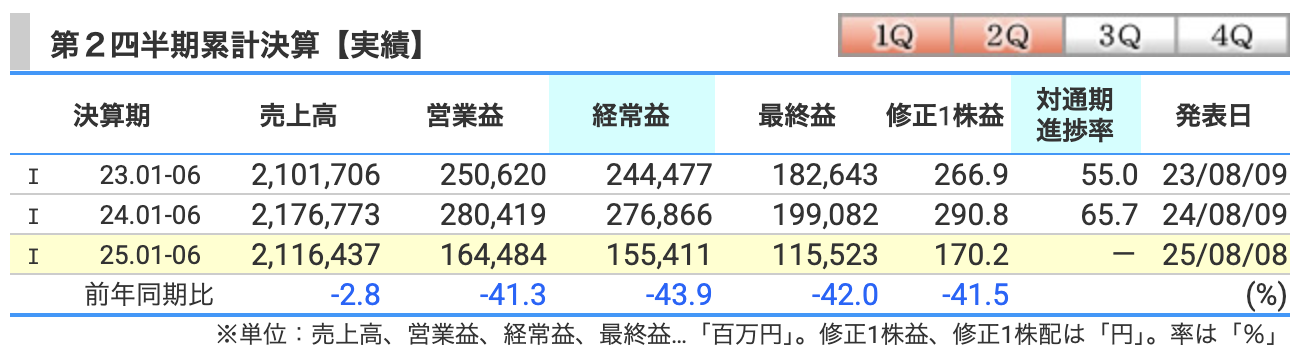

通期業績予想(2025年12月期)と第2四半期累計(1〜6月)の実績

ブリジストン

第2四半期累計(2025年1〜6月)

-

売上高:2兆1,164億円(前年同期比 ▲2.8%)

-

営業利益:1,644億円(▲41.3%)

-

経常利益:1,554億円(▲43.9%)

-

最終利益:1,155億円(▲42.0%)

👉 減収・大幅減益。特に営業利益率が約7.8%まで低下しており、原材料高・為替・北米の需要鈍化の影響が出ている。

通期業績予想(2025年12月期)

-

売上高:4兆3,300億円(前期比 ▲2.3%)

-

営業利益・経常利益:非開示(会社側は詳細を示さず)

-

最終利益:2,530億円(前期比 ▲11.2%)

-

1株益:382.6円(▲8.1%)

-

配当:230円(前年200円 → 増配予定)

👉 最終利益は減益予想。ただし配当は増配予定で、株主還元姿勢は強め。

-

収益力:短期的には減益基調。ただし営業利益などは非開示のため、詳細な利益率は読めない。

-

財務の安定性:自己資本比率63%超、キャッシュ厚い。

-

株主還元:減益予想でも配当は増額予定=財務体質に余力あり。

横浜ゴム

第2四半期累計(2025年1〜6月)

-

売上高:5,792億円(前年同期比 +10.3%)

-

営業利益:548億円(▲2.5%)

-

経常利益:507億円(▲19.7%)

-

最終利益:355億円(▲23.7%)

👉 売上は2桁増で過去最高ペース。しかし、利益面は減益。特に経常・最終で2桁減と厳しく、コスト増や一時的な負担が響いた。

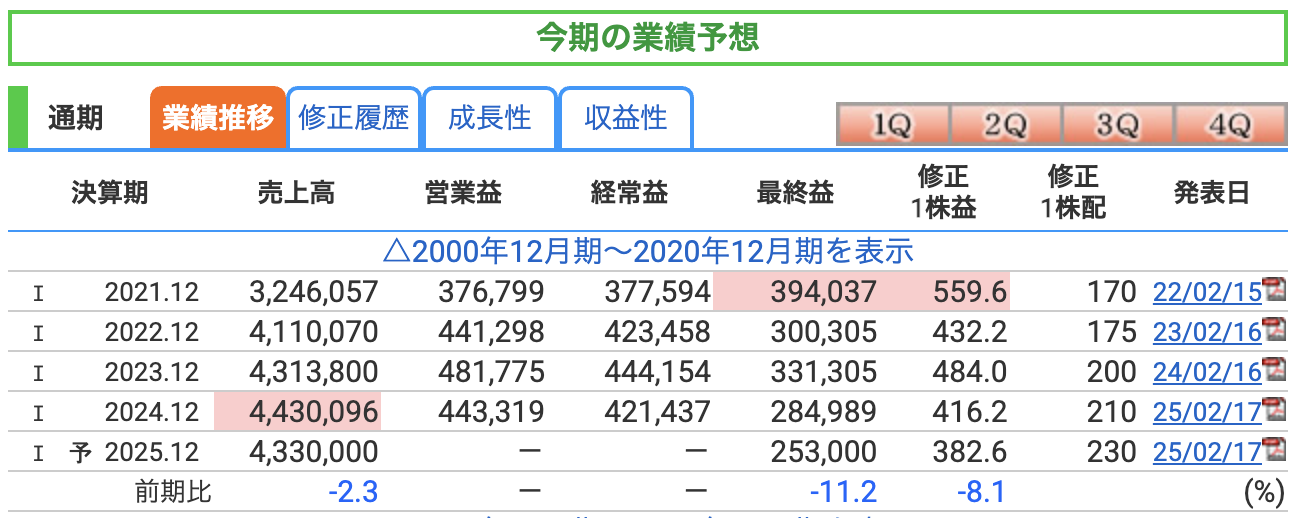

通期業績予想(2025年12月期)

-

売上高:1兆2,350億円(前期比 +12.8% → 過去最高更新予想)

-

営業利益:1,405億円(+17.9%)

-

経常利益:非開示

-

最終利益:880億円(+17.5%)

-

1株益:558.0円(+19.3%)

-

配当:112円(前年 98円 → 増配予定)

👉 上期は減益だったが、通期では増収増益予想。最終利益も2桁増を見込んでおり、配当も大幅増額。

財務健全性

-

自己資本比率:約47%(直近期ベースの試算)

-

ブリヂストンやTOYOほど厚くはないが、製造業としては標準的。

-

成長投資を進めつつも、配当余力あり。

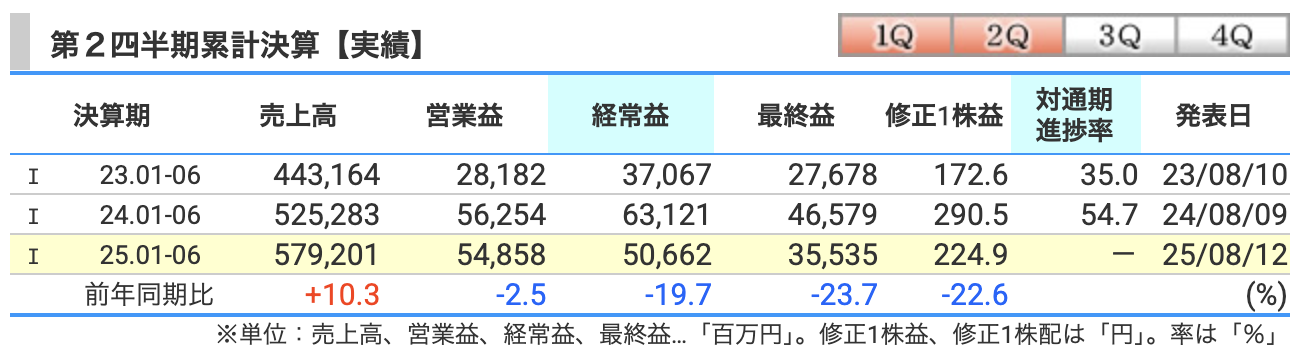

住友ゴム工業

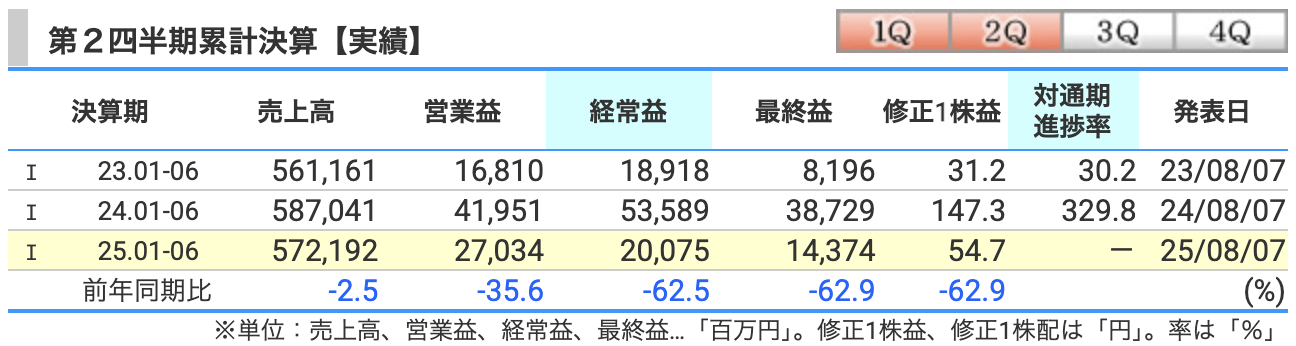

第2四半期累計(2025年1〜6月)

-

売上高:5,722億円(前年同期比 ▲2.5%)

-

営業利益:270億円(▲35.6%)

-

経常利益:200億円(▲62.5%)

-

最終利益:144億円(▲62.9%)

👉 売上は微減、利益は大幅減。特に経常・最終で6割減と厳しい決算。

要因は 原材料高騰・為替の逆風・コスト増。上期はかなり苦しい内容。

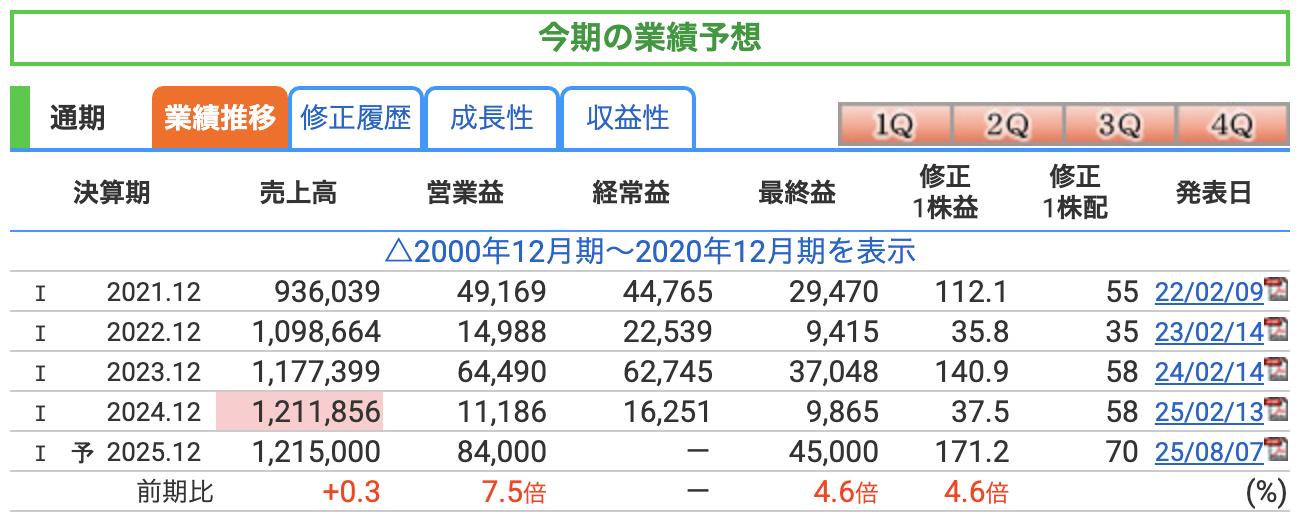

通期業績予想(2025年12月期)

-

売上高:1兆2,150億円(前年同期比 +0.3%)

-

営業利益:840億円(7.5倍増)

-

経常利益:非開示

-

最終利益:450億円(4.6倍増)

-

1株益:171.2円(4.6倍増)

-

配当:70円(前年 58円 → 増配予定)

👉 上期は大幅減益だったが、通期では大幅増益を予想。下期にかけて価格転嫁やコスト改善が進む想定。

財務健全性

-

自己資本比率:約49%(前回決算ベース)

-

財務体質は標準レベル。借入金は一定あるが、資金繰りのリスクは小さい。

-

配当性向は高くないため、増配余地あり。

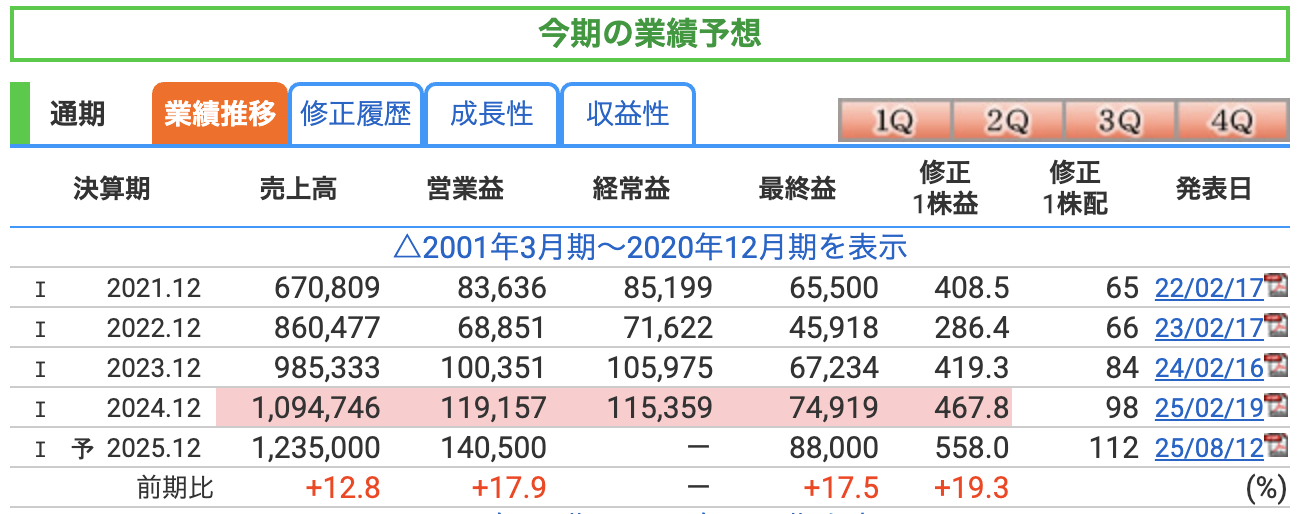

TOYO TIRE

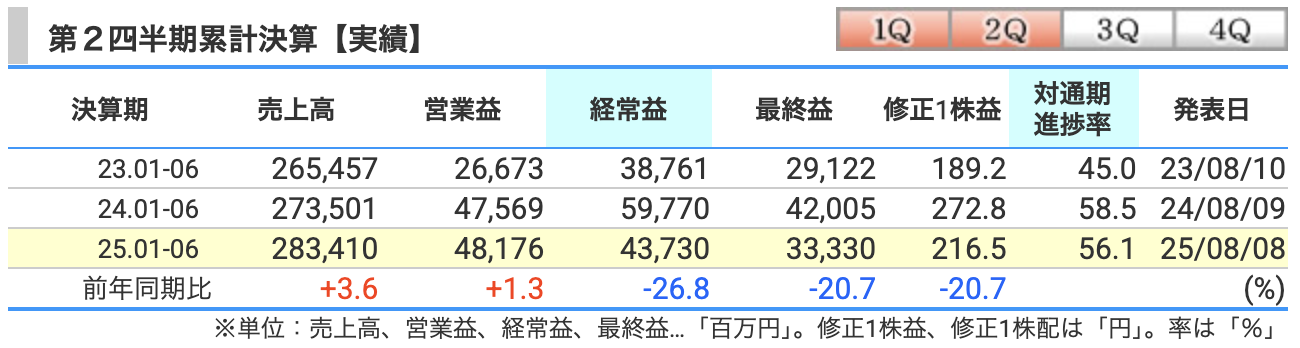

第2四半期累計(2025年1〜6月)

-

売上高:2,834億円(前年同期比 +3.6%)

-

営業利益:482億円(+1.3%)

-

経常利益:437億円(▲26.8%)

-

最終利益:333億円(▲20.7%)

👉 売上・営業利益は微増で健闘したが、経常・最終は大幅減益。為替影響や金融損益など、営業外の要因が響いた可能性が高い。

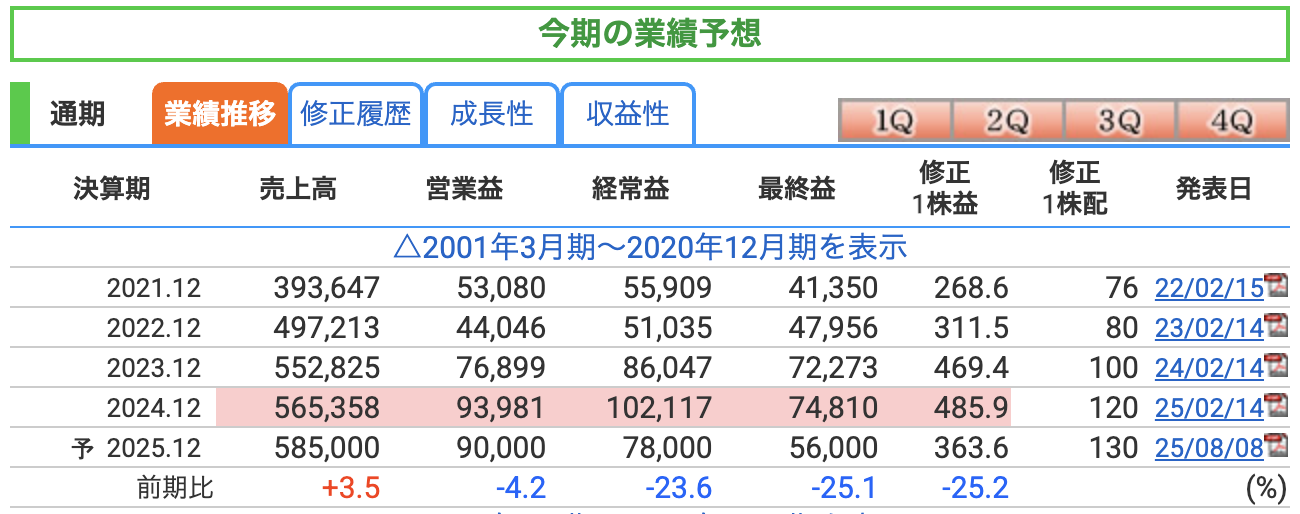

通期業績予想(2025年12月期)

-

売上高:5,850億円(前期比 +3.5%)

-

営業利益:900億円(▲4.2%)

-

経常利益:780億円(▲23.6%)

-

最終利益:560億円(▲25.1%)

-

1株益:363.6円(▲25.2%)

-

配当:130円(前年 120円 → 増配予定)

👉 売上は増収予想だが、利益面は大幅減益を想定。特に最終利益は25%減と厳しい見通し。ただし配当は増額予定で、株主還元姿勢は維持。

財務健全性

-

自己資本比率:67.6%(25年6月末)

-

有利子負債倍率:0.16倍と極めて低水準

-

剰余金:約2,986億円と積み上がっており、内部留保は厚い

👉 タイヤ4社の中でも特に財務体質が健全。キャッシュリッチで借金依存度がほぼない。

-

株価:6,700円

-

PER:17.5倍(やや高め、プレミアム評価)

-

PBR:1.27倍(資産に比べ適正)

-

配当利回り:3.43%(高め)

👉 世界最大手の安定感からやや割高評価。配当はしっかり出す大型株。

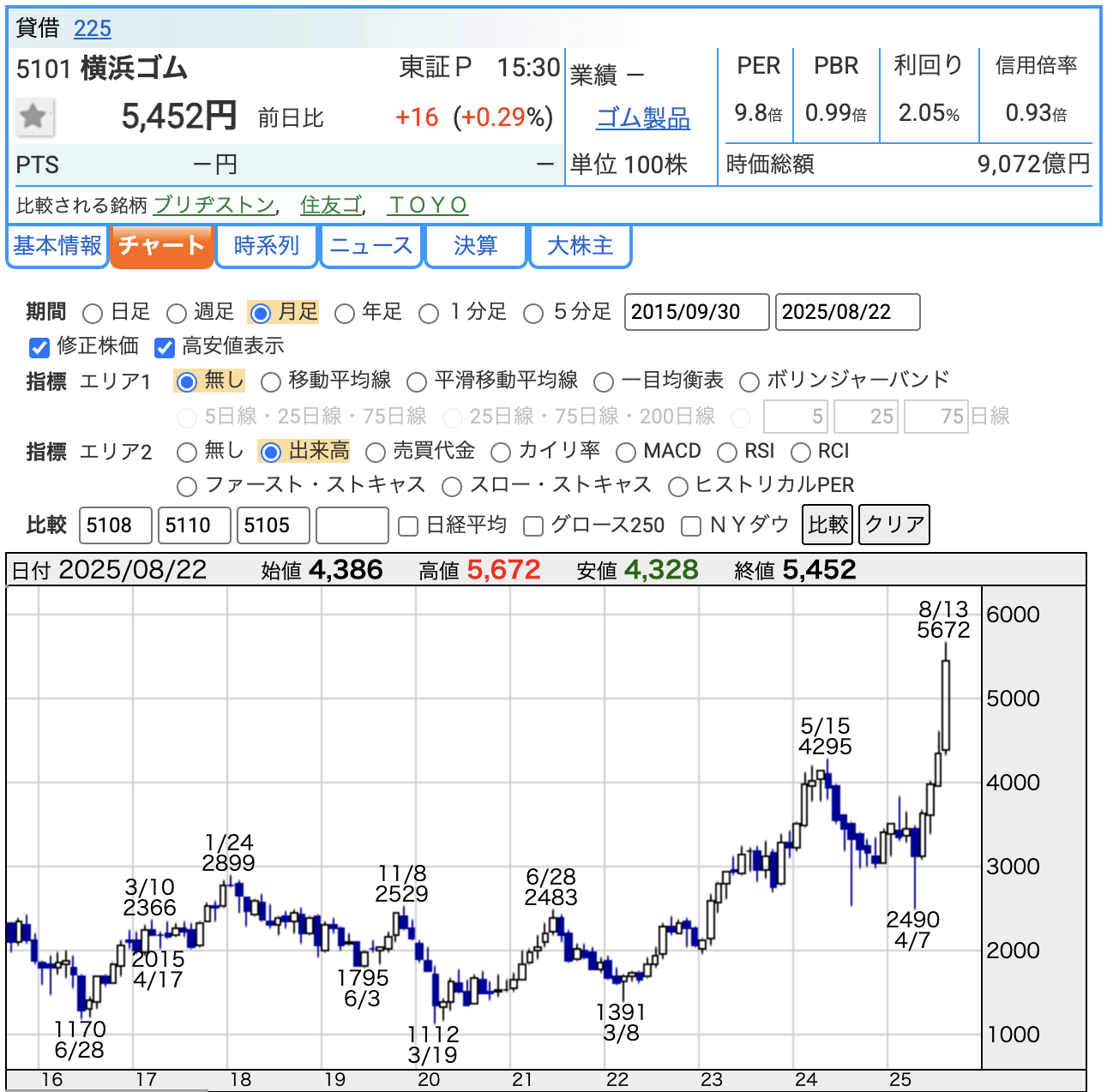

株価:5,452円

PER:9.8倍(割安)

PBR:0.99倍(ちょうど純資産並み)

配当利回り:2.05%(4社で最も低い)

👉 成長期待はあるが、配当利回りは低め。株価は割安だが、配当投資向きではない。

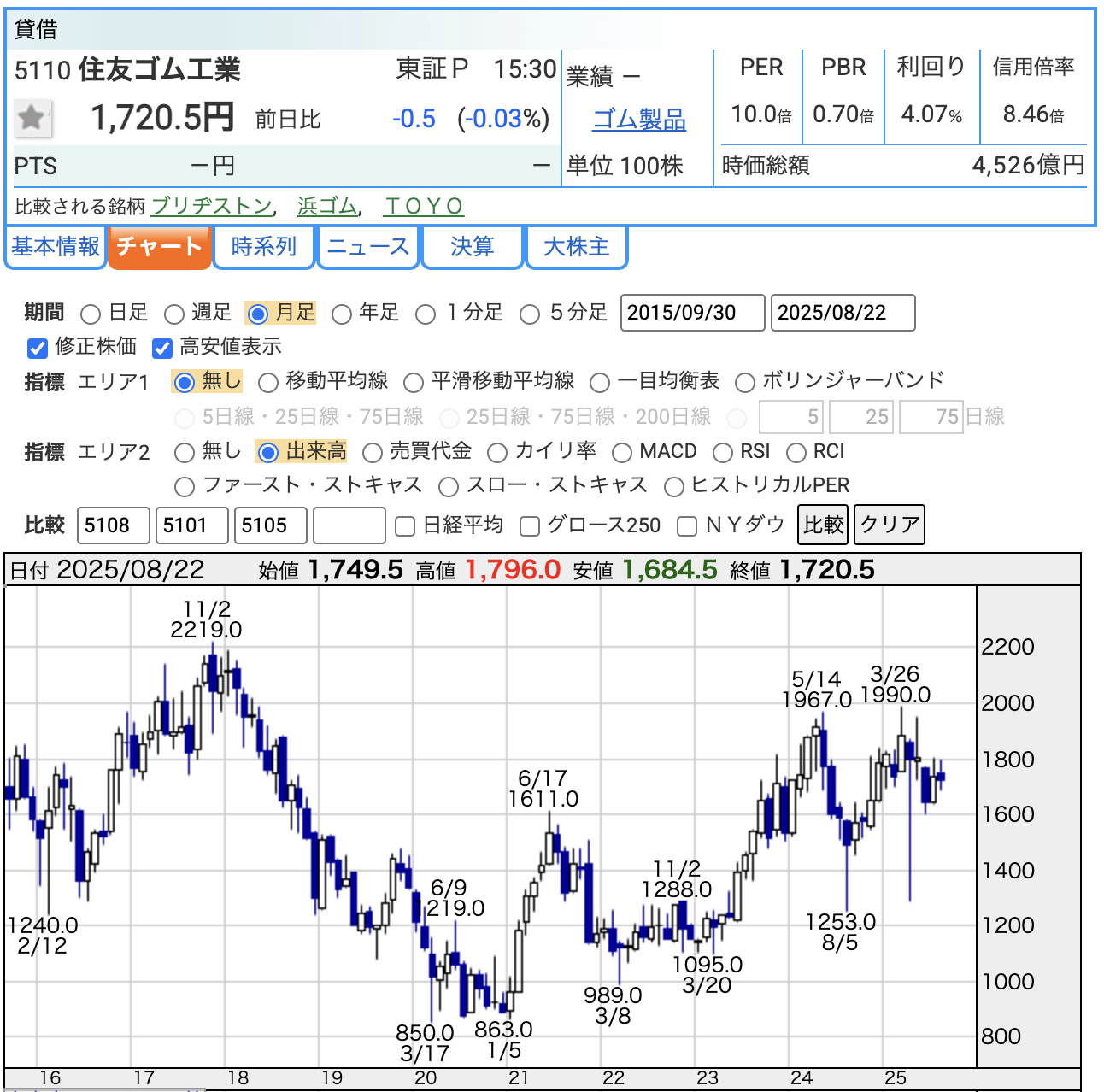

株価:1,720.5円

PER:10.0倍(割安)

PBR:0.70倍(純資産よりかなり安く放置)

配当利回り:4.07%(4社で最高水準)

👉 財務や利益面は課題があるが、PBR割安+高配当利回りで「配当狙い投資」には魅力。

-

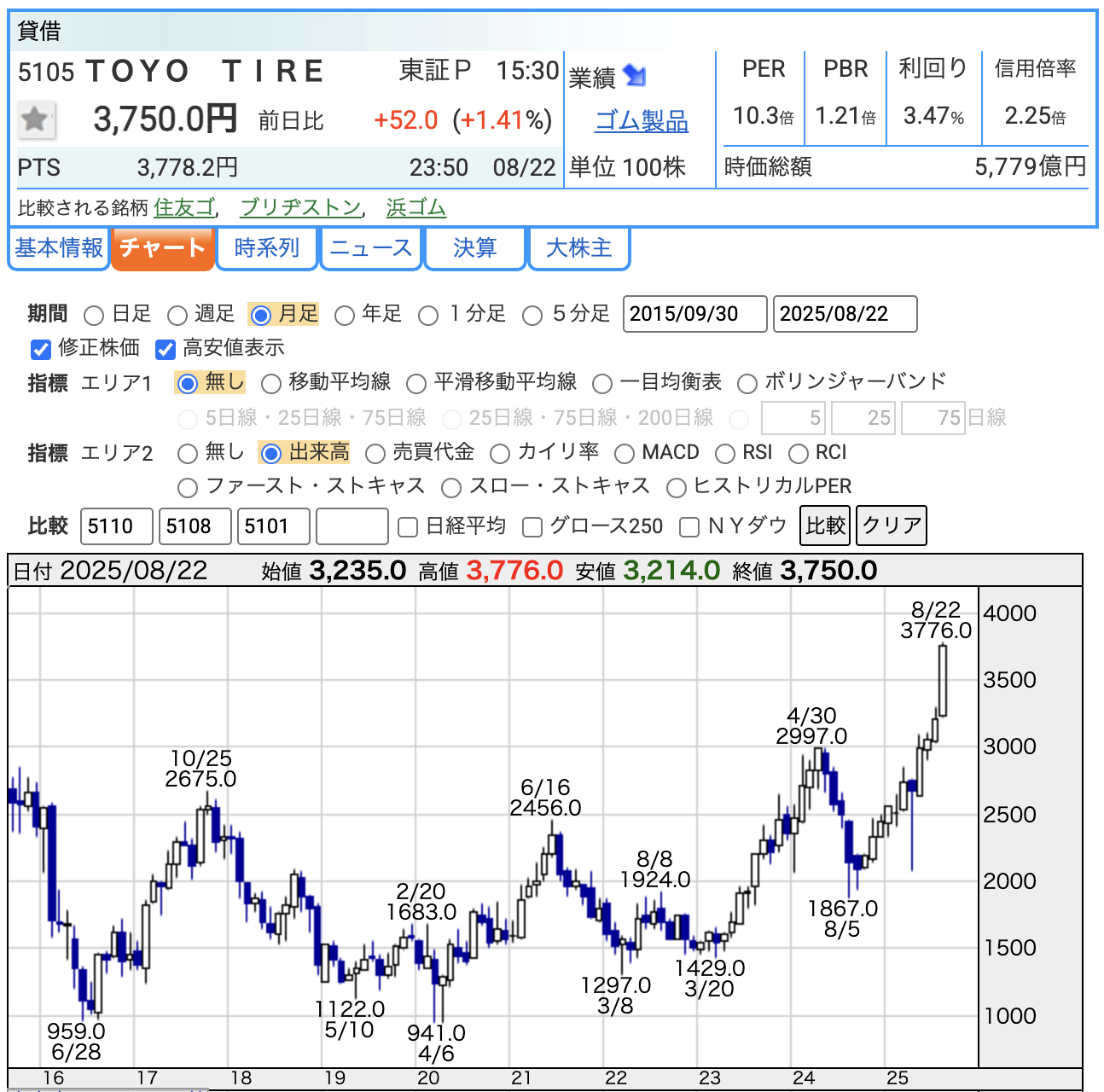

株価:3,750円

-

PER:10.3倍(割安水準)

-

PBR:1.21倍(資産価値に対してややプレミアム)

-

配当利回り:3.47%(高め)

👉 高収益(営業利益率高水準)+割安PER。バリュー株+配当株として魅力。

📝 投資初心者向けまとめ

-

ブリヂストン:やや割高評価だが、世界王者の安定感。安心して持ちたい人向け。

-

横浜ゴム:PER・PBRとも割安だが、利回りが低め。成長期待株。

-

住友ゴム:PBR 0.7倍&利回り4%超 → 割安&高配当。業績回復できれば株価見直し余地あり。

- TOYO TIRE:割安&高収益+利回り3%台 → 配当と成長のバランス型。

今回のまとめ:国内タイヤメーカー4社比較

1️⃣ 事業・成長戦略の特徴

-

ブリヂストン:世界No.1。高級タイヤ+管理サービス(運行管理・再生タイヤ・デジタル)で安定成長。

-

横浜ゴム:スポーツ・SUVタイヤに加え、農業・建機タイヤ(OHT)を買収で拡大。成長余地大。

-

住友ゴム:DUNLOPブランドを世界的に統合。プレミアム化とFALKENブランドで再成長を狙う。

-

TOYO TIRE:北米のSUV・ピックアップ市場で高収益。欧州展開も強化中。

2️⃣ 収益力・財務健全性

-

ブリヂストン:営業利益率 10%前後、自己資本比率65%超 → 世界王者の安定感。

-

横浜ゴム:売上・利益は過去最高水準。自己資本比率約47% → 攻めと還元を両立。

-

住友ゴム:上期は大幅減益も、通期はV字回復予想。自己資本比率約49% → 標準的。

-

TOYO TIRE:営業利益率16%前後と高水準。自己資本比率67%超、有利子負債ほぼなし → 財務は鉄壁。

3️⃣ 株価・投資指標(2025年8月22日)

-

ブリヂストン:株価6,700円、PER17.5倍、PBR1.27倍、利回り3.4% → 安定大型株。

-

横浜ゴム:株価5,452円、PER9.8倍、PBR0.99倍、利回り2.0% → 割安成長株。

-

住友ゴム:株価1,720円、PER10.0倍、PBR0.70倍、利回り4.1% → 割安&高配当株。

-

TOYO TIRE:株価3,750円、PER10.3倍、PBR1.21倍、利回り3.5% → バランス良好。

✅ 投資初心者向けひとことまとめ

-

安定感で選ぶなら:ブリヂストン

-

成長性で選ぶなら:横浜ゴム

-

高配当狙いなら:住友ゴム

-

収益性と財務健全性のバランスなら:TOYO TIRE

👉 つまり、同じ「タイヤ株」でも、それぞれ性格が違うのがポイント。

「安定・成長・配当・バランス」――自分の投資スタイルに合わせて選ぶのがコツです。

今後も別の個別株も解説していきますので、ひとつの参考にしてみてください(^^)