こんな方におすすめ

- 安定した収入源を求めている人

- 投資知識の向上をしたい人

- 投資判断の材料が欲しい人

※本ページはプロモーションが含まれています

- 企業概要:企業の基本情報や事業内容を紹介

- 決算概要: 対象企業の決算のキーポイントを簡潔に紹介

- 株価と配当:過去の傾向と推移を見る

- 株主優待:あれば紹介

- 財務:資金について確認

- まとめ: 全体の要約

- と言う流れでお話ししたいと思います^ ^

キャラクターを通じて笑顔と幸せを届ける世界的ブランドのサンリオについて解説します!

Contents

1、サンリオの企業概要

企業の特徴

- 事業内容: キャラクターを基盤としたグッズ販売、ライセンス提供、テーマパーク運営(ピューロランド・ハーモニーランド)

- 主力キャラクター: 「ハローキティ」「シナモロール」「マイメロディ」など約400種類

- 展開規模: 国内外に物販(直営店約100店舗、EC、提携店舗)、海外売上比率30%

- 主要取組: NTTドコモと提携したXR事業、2024年中国海南島での新テーマパーク開業予定

- 特徴: 世界規模でのIPビジネス拡大とコラボ商品企画

XR(エックスアール)は、「Extended Reality(拡張現実)」の略で、VR(仮想現実)、AR(拡張現実)、MR(複合現実)などを含む、現実世界とデジタル技術を融合させた総称を指します

2、決算概要

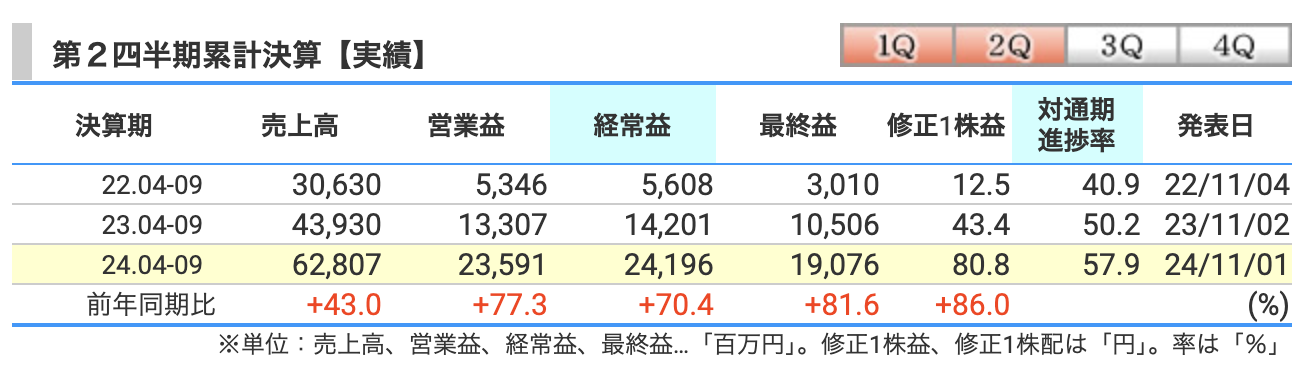

2025年度3月期第2四半期の累計

2025年3月期第2四半期累計実績(2024年4月~2024年9月)は以下の通りです

1. 売上高

- 628億円(前年同期比 +43.0%)

- 国内外でのライセンス事業および物販事業が好調に推移

- 特に、「ハローキティ」50周年記念施策や複数キャラクター戦略が売上を牽引

- 国内店舗でのインバウンド需要の回復と外国人観光客の増加が大きな要因

2. 営業利益

- 235億円(前年同期比 +77.3%)

- 売上高の増加に伴うスケールメリットに加え、ライセンス売上構成比の増加による収益性向上が寄与

- 販売費および一般管理費が計画を下回ったことも増益の要因

3. 経常利益

- 241億円(前年同期比 +70.4%)

- 営業利益の大幅な増加が直接的に影響

- 国内外でのライセンス収益が大きく寄与

4. 親会社株主に帰属する当期純利益

- 190億円(前年同期比 +81.6%)

- 営業利益・経常利益の伸びに加え、特別損益の影響を抑えたことが要因

決算好調の主な要因

- インバウンド需要の回復: 特に国内の物販事業やテーマパーク事業が外国人観光客の増加によって好調

- 「ハローキティ」50周年施策: 大規模キャンペーンが成功し、関連商品の売上が前年同期比2倍以上に

- 複数キャラクター戦略: 「シナモロール」や「クロミ」など、他キャラクターの売上拡大

- 海外市場の拡大: 北米と中国を中心にライセンス事業が堅調に成長

この決算は、サンリオの国内外での多角的なキャラクタービジネスの成果を示すとともに、経営計画の成功を反映したものと言えます

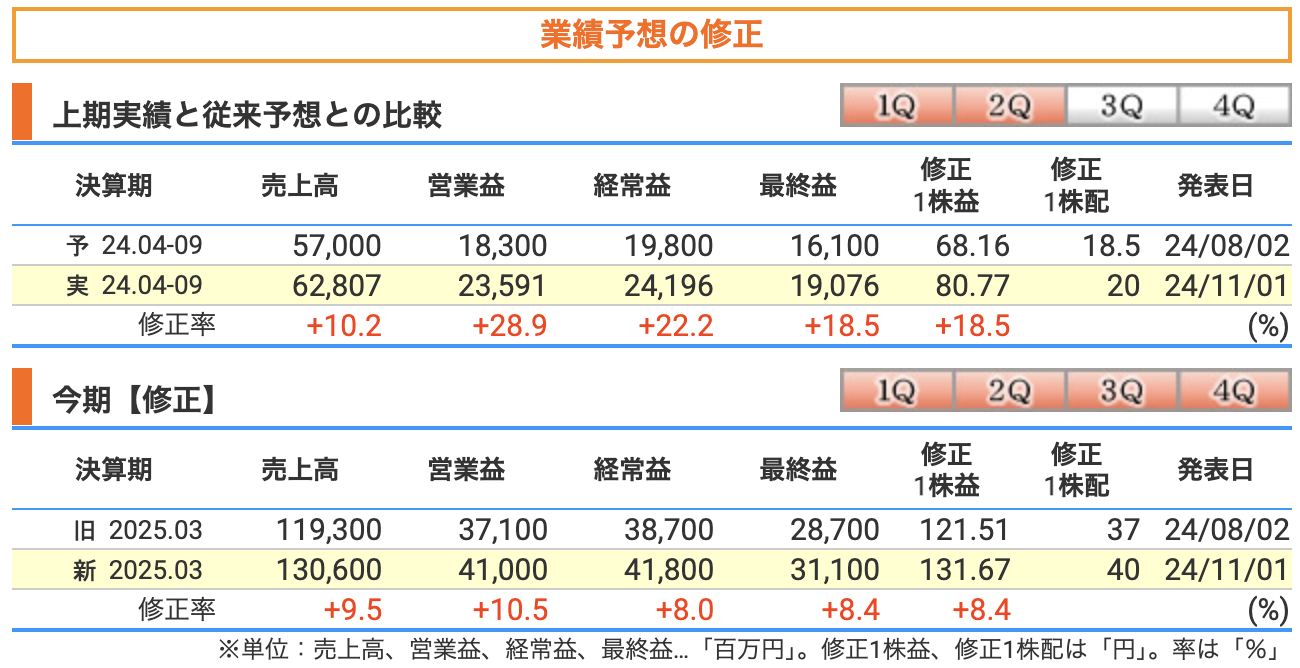

サンリオは2025年3月期の業績予想を上方修正しました。この修正内容について、以下の指標を解説します

売上高

- 修正前: 1193億円

- 修正後: 1306億円

- 修正率: +9.5%

- 要因:

- 国内外での「ハローキティ」50周年施策の成功

- 複数キャラクター戦略の寄与

- 北米や中国市場でのライセンス事業の伸び

- インバウンド需要の回復による国内売上高の拡大

- 要因:

営業利益

- 修正前: 371億円

- 修正後: 410億円

- 修正率: +10.5%

- 要因:

- 売上高の増加による利益率改善

- ライセンス事業の売上構成比拡大による収益性向上

- 販売費および一般管理費が当初計画より抑えられた

- 要因:

経常利益

- 修正前: 387億円

- 修正後: 418億円

- 修正率: +8.0%

- 要因:

- 営業利益の大幅な伸びに伴う経常利益の増加

- 為替や海外市場の利益寄与

- 要因:

最終利益(親会社株主に帰属する当期純利益)

- 修正前: 287億円

- 修正後: 311億円

- 修正率: +8.4%

- 要因:

- 営業・経常利益の増加

- 特別損益の影響を抑えた結果

- 要因:

修正1株配当

- 修正前: 37円

- 修正後: 40円

- 修正率: +8.1%

- 要因:

- 業績の好調を反映した増配

- 株主還元姿勢の強化

- 要因:

今回の上方修正は、国内外の需要拡大や戦略的施策の成功を背景としたものであり、収益性改善が顕著です

特に「ハローキティ」50周年関連施策の寄与とインバウンド需要回復が大きな成果を上げています

増配も含め、投資家にとって好材料となる内容でした

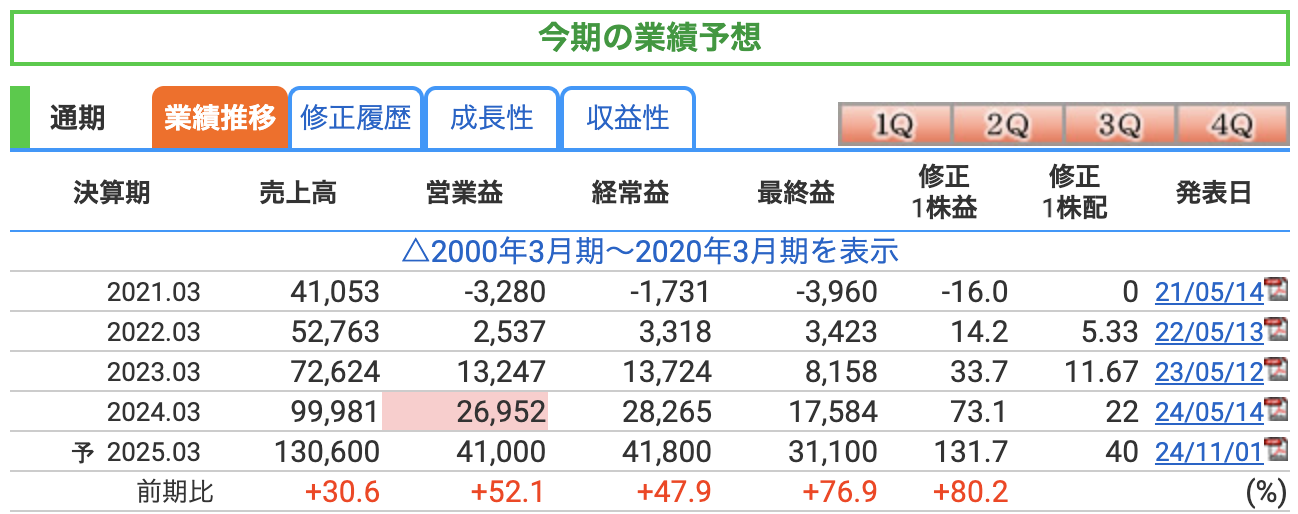

通期の業績推移

売上高

- 予想値: 1306億円(前年同期比 +30.6%)

- 要因:

- 「ハローキティ」50周年の施策が国内外で収益拡大に寄与

- 北米、中国を中心とした海外市場の拡大

- 複数キャラクター戦略の成功とインバウンド需要の継続的な回復

営業利益

- 予想値: 410億円(前年同期比 +52.1%)

- 要因:

- ライセンス売上の増加で収益性が向上

- 売上高の増加によるスケールメリット

- 販管費を戦略的に抑制した効果が貢献

経常利益

- 予想値: 418億円(前年同期比 +47.9%)

- 要因:

- 営業利益の増加に加え、海外市場での収益貢献が拡大

- 為替の影響やグローバルな施策が反映

最終利益

- 予想値: 311億円(前年同期比 +76.9%)

- 要因:

- 営業利益・経常利益の大幅な伸び

- 特別損益の影響を抑え、純利益を確保

業績予想の背景

- ハローキティ50周年: 記念イベントやコラボ商品が国内外で大きな反響を呼び、売上高を牽引

- 複数キャラクター戦略: 「クロミ」「シナモロール」などが特に若年層に人気を集め、ライセンス事業が好調

- 海外市場の成長: 北米ではアパレル・玩具分野が拡大し、中国ではキャラクター施策が成果を出している

- インバウンド需要の回復: 国内観光産業の回復を背景に、店舗やテーマパーク事業が売上増加

この通期予想は、サンリオが掲げる成長戦略の成功を強く反映しています

海外事業の成長に加え、国内需要の回復が相まって、好調な業績を維持しています

3、株価と配当

株価

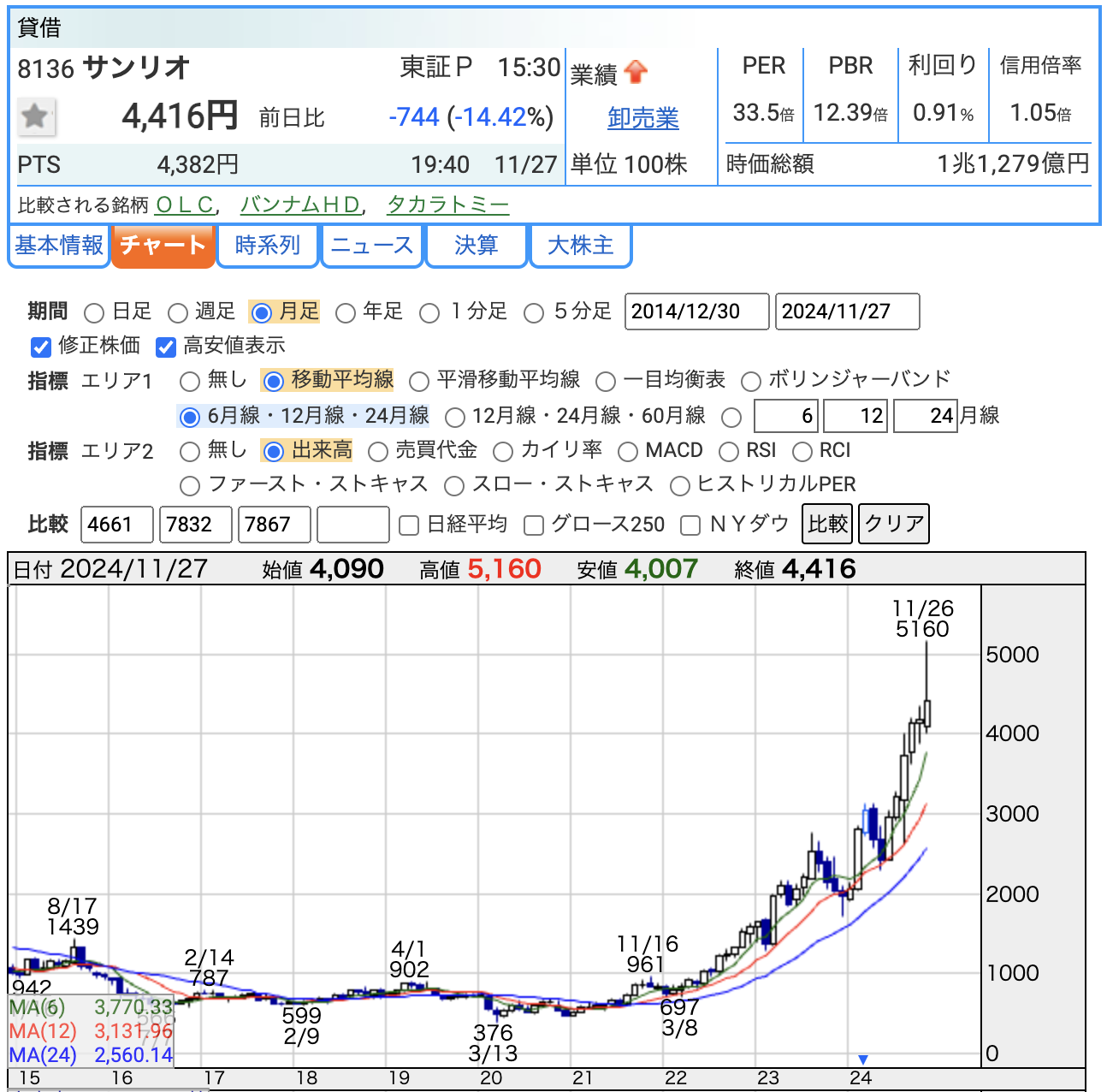

2024年11月27日時点での月足チャートです

株価推移

- 現在の株価は 4,416円(2024年11月27日時点)で、前日比 **-744円(-14.42%)**と大幅下落

- 過去1年間で株価は大きく上昇し、11月26日には最高値 5,160円を記録しました

- 株価の上昇要因は、業績の大幅な改善と、「ハローキティ」50周年関連の成功に支えられた市場期待感と見られます

サンリオ株は、主要株主による約2587万株の売り出し発表を受けて需給悪化懸念が高まり、27日に一時17%安と10年超ぶりの大幅下落を記録

売り出しは政策保有株の縮減と株主層の多様化が目的で、流動性向上と海外機関投資家の取り込みを狙う

前述の通り、第2四半期累計の業績は営業利益が前年同期比77%増の約236億円と好調で、通期計画も上方修正済み

ただし、株価急騰後の利益確定売りも加わり、短期的な株価圧力が予想される一方、事業基盤は堅調で、中長期の成長期待は維持されている

PER(株価収益率)

- 33.5倍

- 業界平均や市場全体のPERと比較してやや高め

- 現在の株価は将来の成長期待を大きく織り込んでいる状態と考えられます

- 業績が堅調なため、短期的には株価が割高感を伴う可能性も

PBR(株価純資産倍率)

- 12.39倍

- こちらも高い水準であり、株価が純資産価値を大きく上回って評価されていることを示します

- ブランド力や知的財産(キャラクター事業)に対する市場の高評価を反映しています

配当利回り

- 0.91%

- 配当金は 年間40円(中間20円・期末20円) を予定

- 現在の株価水準では利回りは低く、株主還元としての魅力はやや乏しいといえます

- 配当金に重点を置いた投資には向かず、主にキャピタルゲイン(株価上昇)を狙う投資スタンスが適切

総評

- 利回りの低さ:

- 配当利回りは低く、安定配当を求める投資家には魅力が限定的

- 現在の株価は、成長期待やブランド価値を強く織り込んでいる状況

- 株価の今後:

- 業績が予想どおり好調を維持すれば、株価上昇の余地があるものの、高PER・PBRの水準を考慮すると、一定のリスクも内在

- 投資戦略:

- 配当よりも、サンリオの業績拡大やキャラクタービジネスの成功に注目して中長期的な株価上昇を狙う投資家に適している

現在の株価水準では、成長期待を織り込んだリスク・リターンのバランスを検討する必要があります

4、株主優待

サンリオ株主優待の概要

1. サンリオピューロランド・ハーモニーランド共通優待券

- 100株以上: 1枚、6,000株以上: 最大12枚

- テーマパークの入場やアトラクション体験に利用可能。

2. 買物優待券

- 100株以上: 1,000円分、6,000株以上: 最大2,000円分

- サンリオ直営店やオンラインショップで利用可。

3. 長期保有特典

- 3年以上継続保有

- 300株以上: 株主限定アクリルスタンド

- 3,000株以上: 株主限定ぬいぐるみ

- 6,000株以上: オンライン懇談会やグリーティング

優待の魅力と活用方法

- サンリオの優待は、ファン向けに魅力的な特典が多く、テーマパーク利用券やグッズは家族層や若年層に特に人気です

- 長期保有を促進する仕組み(3年以上の継続保有特典)があるため、安定的な株主基盤の形成にも寄与しています

株主優待は投資家にとって経済的な魅力だけでなく、サンリオブランドとのつながりを深めるきっかけにもなりますね!

5、財務

自己資本比率

- 2024年3月期: 41.4%

- 2024年9月末時点: 49.0%

- 改善要因: 利益剰余金の積み増しによる自己資本の増加

- 自己資本比率は企業の財務健全性を示し、49%は安定した経営基盤を持つことを表します

利益剰余金

- 2024年3月期: 596億円

- 2024年9月末時点: 753億円

- 増加理由: 業績好調に伴う純利益の積み上げ

- 利益剰余金の増加は企業の内部留保を反映し、将来的な投資や配当原資として活用可能です

有利子負債倍率

- 2024年3月期: 0.78倍

- 2024年9月末時点: 0.55倍

- 改善要因: 純資産の増加により負債依存度が低下

- 1倍を下回る水準であるため、財務面でのリスクは小さいといえます

総評

- 自己資本比率の改善、有利子負債倍率の低下は、財務の安定性を示す好材料

- 利益剰余金の増加は、成長戦略や株主還元の余力が増したことを意味します

- 現状、サンリオは堅調な業績を背景に健全な財務基盤を維持しています

6、サンリオのまとめ

業績

- 2025年3月期第2四半期累計(4~9月): 売上高 628億円(前年同期比 +43.0%)、最終利益 190億円(同 +81.6%)。

- 2025年3月期通期予想: 売上高 1306億円、最終利益 311億円(いずれも上方修正)

株価・指標

- 株価(2024年11月27日): 4,416円

- PER: 33.5倍、PBR: 12.39倍

- 配当利回り: 0.91%(年間配当 40円、やや低水準)

株主優待

- ピューロランドなどの優待券(100株以上で1枚~最大12枚)

- 買物優待券(最大2,000円分)や長期保有特典(限定グッズ)

財務

- 自己資本比率 49.0%(改善傾向)、利益剰余金 753億円。

- 有利子負債倍率 0.55倍で財務健全性は高い

総評

サンリオは、「ハローキティ」をはじめとするキャラクタービジネスで国内外から高い支持を得ています

2024年は50周年施策が業績を大きく押し上げ、今後も海外市場での成長が期待されています

財務の健全性も高く、株主優待を含む株主還元施策も魅力です

一方、配当利回りは低く、主に成長性を重視した投資家に適しています。

この成長期待が株価に強く反映されており、現在の高PER・PBRを踏まえると中長期的な視点での投資判断が求められます

今後も別の個別株も解説していきますので、ひとつの参考にしてみてください(^^)