こんな方におすすめ

- 安定した収入源を求めている人

- 投資知識の向上をしたい人

- 投資判断の材料が欲しい人

※本ページはプロモーションが含まれています

安定した収入源を求めている人、投資知識の向上をしたい人、投資判断の材料が欲しい人の参考になれば幸いです

Contents

伊藤園の企業概要

- 茶葉・緑茶飲料の最大手メーカー

- 事業内容

- 茶葉(リーフ)製品の仕入・製造

- 飲料(緑茶・麦茶・紅茶・野菜飲料・コーヒー飲料・果汁・炭酸飲料・ミネラルウォーター)の企画・開発・販売

- タリーズコーヒーの店舗運営

- 生産体制

- 生産はグループ外のメーカーに製造委託

- 完成品として仕入れ、全国に販売(ドリンク・茶葉・ティーバッグ・インスタント製品)

- 主力商品

- 緑茶飲料:「お〜いお茶」「お〜いお茶 濃い茶」

- ノンカフェイン茶系飲料:「健康ミネラルむぎ茶」

- コーヒー飲料:「タリーズ バリスタコーヒー」

- 野菜飲料:「1日分の野菜」「充実野菜」

- ミネラルウォーター:「エビアン」

- 紅茶:「TEAS' TEA」

- グローバル展開

- 「お〜いお茶」のグローバルブランド化を推進

- コーヒーショップ事業

- 「TULLY’S COFFEE」を全国800店舗展開(2024年10月時点)

- 2016年に米国のスペシャルティコーヒー企業「ディスタント社」を買収

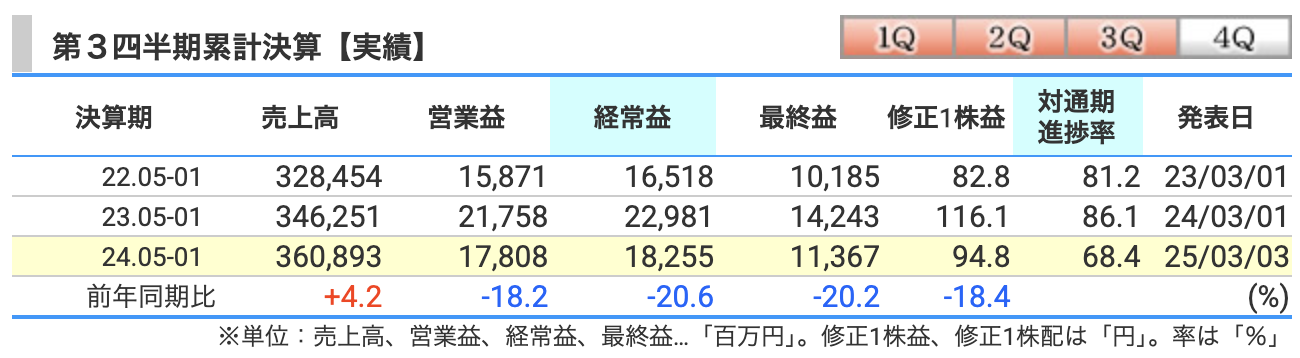

決算概要

1. 売上高:3608億93百万円(前年同期比+4.2%)

- 「お〜いお茶」ブランドの絶好調!

- 日本国内だけでなく、海外でも「お〜いオオタニサン!」の影響で販促が好調。

- 大谷翔平ボトルが野球ファンだけでなく、コレクター需要も掴む。

- タリーズやチチヤスが頑張った!

- タリーズコーヒーの新商品(ティラミスラテなど)が冬季シーズンで人気。

2. 営業利益:178億08百万円(前年同期比▲18.2%)

💡 「利益、どこ行った!?」

- 広告宣伝費の増加

- 「お〜いお茶」× MLB大谷翔平選手のコラボで、マーケティング費用が増加。

- 運送費の高騰

- トラックの人手不足と物流コストの上昇で負担が増加。

- 販売価格の見直しの影響

- 価格転嫁が十分に進まず、一部の商品は原材料高の影響を受けた。

✅ ポイント:「売れてるのに、利益が減ったのはなぜ?」と思うかもしれませんが、コスト増がじわじわ効いてます。

3. 経常利益:182億55百万円(前年同期比▲20.6%)

💡 「広告は打った!でも、コストも跳ねた…」

- 為替の影響でダメージ

- 海外売上が伸びる一方、円安の影響で原材料費の負担も増加。

- 営業外収益の減少

- 為替差益が前年に比べて大きく減少(去年は円高が有利に働いた)。

✅ ポイント:去年より売れてるのに、利益の減少が目立つのは、為替とコスト増のダブルパンチ。

4. 最終利益:113億67百万円(前年同期比▲20.2%)

💡 「最終的にはお茶を濁す…ことなく頑張る!」

- 特別損失の発生

- 設備の減損処理や固定資産の廃棄損など、コスト増が響いた。

- コスト管理の難しさ

- 人件費や物流費の高騰により、利益圧縮が避けられなかった。

✅ ポイント:「お茶は売れたけど、最後の最後で利益を削られた!」

総括:成長と課題

🌟 良い点

- 売上は順調に成長中!(+4.2%)

- 「お〜いお茶」のグローバルブランド化が加速!

- タリーズも貢献!

⚠ 課題

- 広告費・物流コストが重荷に!

- 原材料高騰の影響をまだ吸収できていない

- 為替の影響も痛かった!

💡 「売上は順調、お茶の世界制覇は目前!」だけど、「コストの壁が立ちはだかる!」そんな伊藤園の第3四半期でした。

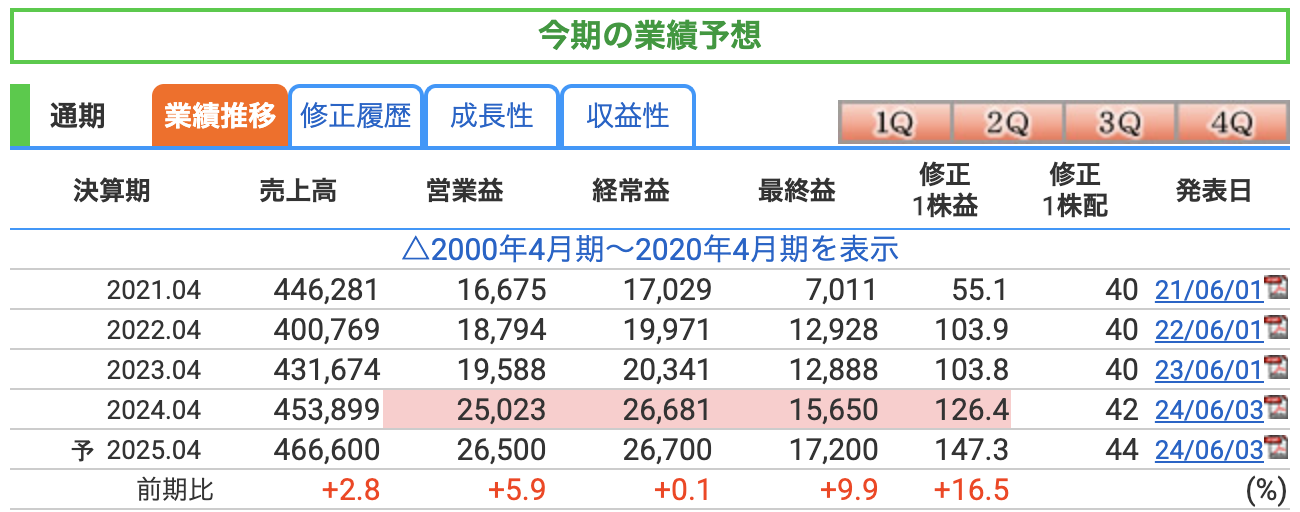

1. 売上高:4,666億円(前年同期比 +2.8%)

💡 「お〜いお茶、世界へ!」

- 「お〜いお茶」のブランド力で売上は安定成長

- 日本国内はもちろん、海外(特に北米やASEAN)でも販路拡大中!

- MLB(メジャーリーグ)とのパートナーシップで、米国市場での認知度アップ。

- タリーズコーヒー、チチヤスも貢献

- タリーズは800店舗超えで店舗拡大、季節限定商品も人気。

- チチヤスのヨーグルトや乳製品が健康志向の消費者に支持される。

✅ 第3四半期の売上進捗率は約77.3%(3609億円 / 4666億円)。達成ペースとしては順調?

2. 営業利益:265億円(前年同期比 +5.9%)

💡 「お茶だけじゃない!しっかり利益も増やす!」

- 売上増加とコスト削減の両立を狙う

- 自販機の効率運営と店舗展開の最適化で、固定費をコントロール。

- 広告投資のリターンを期待

- 大谷翔平選手とのコラボで「お〜いお茶」ブランドの価値向上が進む。

✅ 第3四半期時点の営業利益進捗率は約67.2%(178億円 / 265億円)。第4四半期での巻き返しが必要!

3. 経常利益:267億円(前年同期比 +0.1%)

💡 「ほぼ横ばい…でも守るときも大事!」

- 原材料費や物流コストの上昇が影響

- 為替の影響もあり、原材料のコスト管理が課題。

- 海外事業が鍵を握る!

- 北米市場の伸びがどれだけ利益に寄与するかがポイント。

✅ 第3四半期の経常利益進捗率は約68.3%(182億円 / 267億円)。前年よりは厳しいが、想定の範囲内?

4. 最終利益:172億円(前年同期比 +9.9%)

💡 「最後にしっかり利益を出せるのか?」

- 販管費の最適化が鍵!

- 広告宣伝費や物流コストの管理を強化し、最終利益を確保。

- 株主還元も強化!

- 1株当たり利益(EPS)は147.3円と大幅増!

- 配当も前年の42円から 44円に増配!

✅ 第3四半期の最終利益進捗率は約66%(113億円 / 172億円)。第4四半期の収益力が試される!

目標達成の可能性は?

💡 「進捗率的にはギリギリ?でも大丈夫!」

- 例年、第4四半期は売上・利益ともに増えやすい!

- 寒い時期が続くのでホットドリンク需要が後押し。

- 春先の新商品(桜パッケージなど)の投入で売上アップが見込まれる。

- 広告投資の回収フェーズに入る

- 大谷翔平選手とのコラボや海外展開が、今後の売上に貢献するはず。

- 物流・原材料費のコントロールがポイント

- 価格転嫁がどこまで進むかが、利益の最終着地点を決める!

✅ 結論:「ギリギリ達成できるペース!でも最後まで油断できない!」

→ 売上高は順調、営業利益・最終利益は第4四半期の収益確保が勝負!下方修正はしない!経営陣の意地ですね。

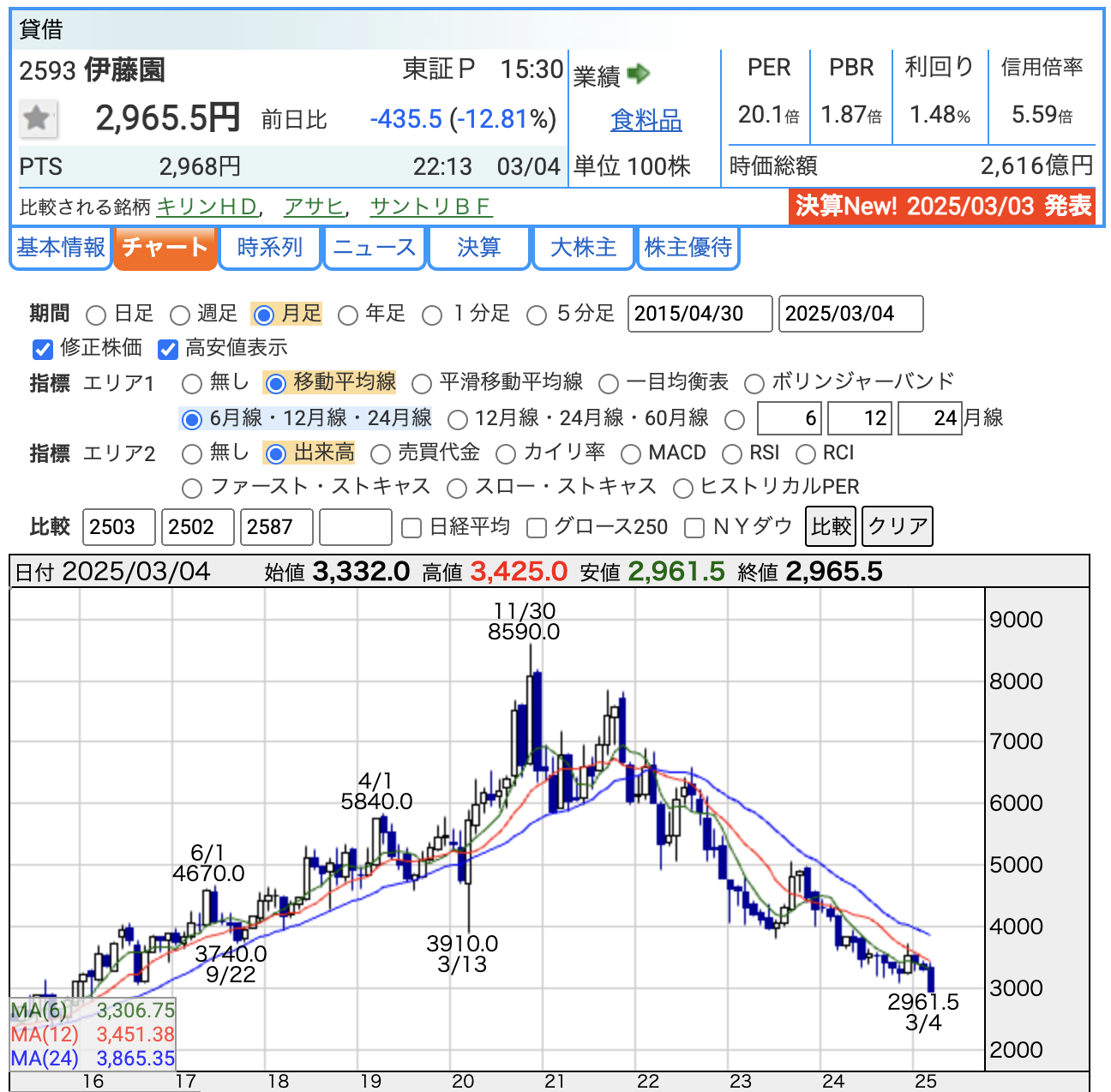

株価指標と株主還元

伊藤園の決算翌日の株価急落について解説

📉 株価動向

- 3月4日の終値:2,965.5円(▲12.81%、-435.5円)

- 高値:3,425円 → 安値:2,961.5円

- 寄り付きから売られ、下げ幅を拡大する展開に

📌 株価大幅下落の要因

1. 第3四半期の営業利益が市場の期待を下回った

- 売上は前年比+4.2%増と成長 したものの、営業利益は▲18.2%減 で市場の期待を裏切る結果に。

- 特に下記の要因が重荷に:

- 売上原価・販管費の増加(原材料・物流費・広告費)

- リーフ・ドリンク関連事業の増収減益

- 上半期の営業利益▲15.6%減に対し、第3四半期累計では▲18.2%減へと悪化 → 「減益幅の拡大」が投資家心理を冷やした。

2. 通期業績のハードルが高い

- 通期営業利益予想は 265億円(前年比+5.9%増) の増益見通し。

- しかし、第3四半期の進捗率は 約67.2%(178億円 / 265億円) → 「第4四半期での巻き返しが必要」という状況。

- 過去の傾向から第4四半期は利益を出しやすいものの、「本当に計画達成できるのか?」という懸念 が広がった。

3. 値上げの影響で大型容器の販売が鈍化

- 値上げによる消費減退 が、特に大型容器(PETボトル)で目立ち始めた。

- 暖冬の影響 もあり、ホット飲料の需要が想定より弱かった可能性も。

📊 投資家の心理:「通期予想は維持したけど、本当に大丈夫?」

- 市場は「通期業績の達成が難しくなるのでは?」と警戒。

- 過去の傾向では第4四半期で巻き返すパターンが多いが、確信を持てる材料が不足していた。

- 決算発表後、失望売りが加速し、短期的に投げ売りが発生。

📉 今後の展開と注目点

-

短期的には下値模索の展開も、売られすぎの反発余地も

- 12%以上の下落はやや行き過ぎ感あり。

- 今後、リバウンドが入るか、下落トレンドが続くか要注目。

-

第4四半期で計画通りの利益を確保できるか

- 暖冬の影響をどこまでカバーできるか?

- 値上げ後の消費者動向をどうコントロールするか?

- 海外事業の売上拡大がどこまで利益貢献するか?

-

投資家の信頼回復には、通期目標達成が必須

- 計画達成が見えてくれば、株価の戻りも期待できる。

- しかし、第4四半期で期待外れの結果になれば、さらなる下落リスクも。

📌 結論:「通期計画達成への不安が投資家を動かした」

- 決算発表後に「増益予想を維持」したが、進捗率と減益幅の拡大が嫌気された。

- 市場の反応は厳しく、短期的には投げ売りが発生。

- 今後の焦点は、第4四半期の利益確保と消費鈍化の克服!

📢 投資家としては、今後の業績動向に注目しながら、反発の兆しが見えるか慎重に見極める局面。

📊 伊藤園のPER・PBRをユーモアを交えて解説!

📌 現在の数値(2025年3月4日終値時点)

- PER(株価収益率):20.1倍

- PBR(株価純資産倍率):1.87倍

🔍 PER(株価収益率):「20.1倍って、どうなの?」

💡 「あなたが伊藤園を何年でモトを取れるか!?」

- PER 20.1倍 とは、「伊藤園の純利益が毎年同じなら、20.1年で株価分の利益を稼ぐ という計算」。

- 例えば、1本150円の「お〜いお茶」を買ったとして、20.1倍すると… 3,015円!

→ 「お〜いお茶」20本分くらいの価値がある株! - 「成長企業ならPERが高めでも期待値がある」 が、伊藤園は安定成長型。

→ つまり、「決して高すぎるわけじゃないが、爆発的成長を期待する水準でもない!」

✅ 結論:「伊藤園は、成長もそこそこ期待されてるけど、割安感はあまりない!」

🔍 PBR(株価純資産倍率):「1.87倍って、お得?」

💡 「伊藤園を丸ごと買ったとき、どのくらいの価値があるの?」

- PBR 1.87倍 とは、「伊藤園の純資産(会社の価値)を1.87倍で買う」ということ。

- 例えば、「タリーズコーヒーで1杯600円のコーヒーを買ったら、実際の価値は320円くらいだった」みたいな話。 → 「え、ちょっと高くない?」ってなるかもしれない。

- PBR 1倍未満なら、企業価値よりも安く買える(割安) と言われるが、伊藤園は1.87倍なので「ちょい割高」。

- ただし、「ブランド力・安定成長・配当増加」の期待込みで、これくらいの倍率は食品業界では普通レベル。

✅ 結論:「ちょっと高めのブランド料込みの価格!」

📌 まとめ:「伊藤園の株価は、ちょっと高級な緑茶?」

- PER 20.1倍 → 「お茶は長生き、伊藤園の利益も長期目線で!」

→ 「即回収はできないけど、安定してるからじっくり持てる!」 - PBR 1.87倍 → 「ブランド料込みの価格設定!」

→ 「割安感はないけど、会社の価値はしっかりしてる!」

💡 結論:「安定感があるけど、めちゃくちゃお買い得ってわけじゃない!」

→ まるで「高級茶葉の伊藤園」らしい、安心だけどちょっとお高めな銘柄! 🍵✨

📊 伊藤園の普通株式&第1種優先株式の配当金と利回りを解説!

📌 2025年4月期(予想)配当金

| 株式の種類 | 中間配当 | 期末配当 | 年間合計 |

|---|---|---|---|

| 普通株式(2593) | 22円 | 22円 | 44円 |

| 第1種優先株式(25935) | 28円 | 28円 | 56円 |

🍵 配当金の違い:「普通のお茶 vs. 優先されたお茶」

💡 「伊藤園の配当は、まるでお茶のグレードみたい?」

-

普通株(2593)は年間44円の配当!

- 例えるなら、コンビニで買える 「お〜いお茶(ペットボトル)」。

- 安定して美味しいけど、特別感はあまりない。

-

優先株(25935)は年間56円の配当!

- これは、「京都の高級茶屋で出てくる玉露」。

- 普通株よりもリッチな配当がもらえるけど、議決権はなし!

- つまり、伊藤園の経営に口出しせず、お茶(配当)をゆっくり楽しむスタイル。

✅ ポイント:「配当だけ欲しいなら優先株、株主総会で発言したいなら普通株!」

📈 配当利回り:「お茶をどれだけ楽しめるか?」

💡 「この株、どれだけお得?」

1. 普通株(2593)の利回り

- **配当利回り 44円 ÷ 2,965.5円(終値) = ** 約1.48%

- 例えるなら、「お〜いお茶の紙パック(100円)」。

- 安心して飲めるけど、めちゃくちゃお得ってわけでもない。

2. 優先株(25935)の利回り

- 配当利回り 56円 ÷1,812 = 約3.09%

- 例えるなら、「特選玉露(300円)」。

- ちょっと贅沢だけど、その分ちゃんとリターンがある。

✅ 結論:「ガッツリ高配当じゃないけど、安定感は抜群!」

- 伊藤園の配当利回りは控えめだけど、長く持つなら良い選択肢。

- まるで「健康に良い緑茶のように、じわじわ効いてくる安定銘柄」!

📌 まとめ:「伊藤園の配当は、健康志向の投資向け!」

- 普通株は、そこそこの配当と株主総会の参加権付き(ノーマル緑茶)。

- 優先株は、配当が多いけど議決権なし(プレミアム玉露)。

- どちらも「長期的な健康(投資)」にはピッタリ!

💡 「伊藤園の配当は、まるで毎日飲む緑茶のように、じわじわ資産を育ててくれる!」 🍵✨

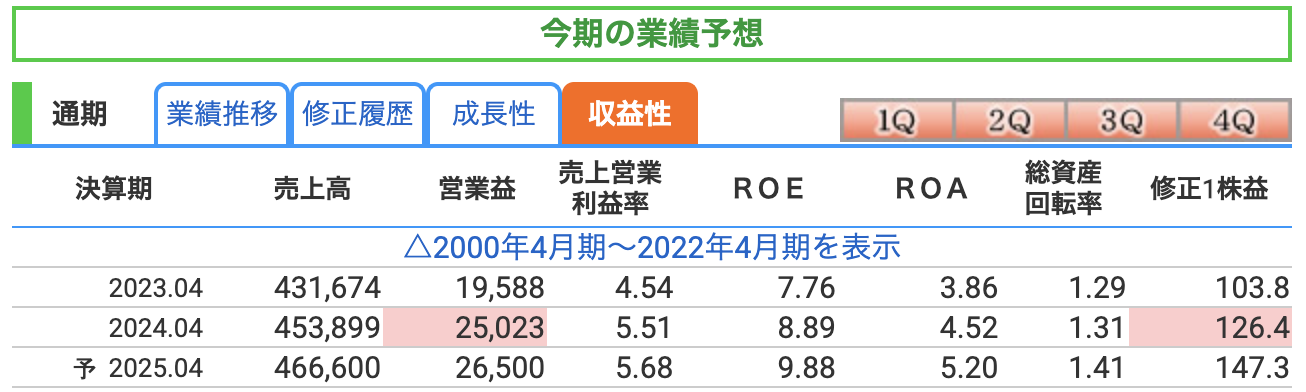

📌 ① 営業利益率:「どれだけ効率よく儲けているか?」

💡 「売上の中から、利益がどれくらい残るの?」

- 2025年4月期の営業利益率は 5.68%(予想)!

- つまり 「100円のお茶を売って、約5.7円が営業利益!」

- あれ?ちょっと薄利じゃない?と思うかもしれませんが、食品・飲料業界ではこれが普通と思ったほうが良いかも。

- 伊藤園 → 5.68%(お茶は薄利多売!)✅ 結論:「お茶の利益率は高くないけど、着実に稼いでる!」 → まさに「毎日飲める緑茶のような、堅実経営🍵」

- あれ?ちょっと薄利じゃない?と思うかもしれませんが、食品・飲料業界ではこれが普通と思ったほうが良いかも。

📌 ② ROE(自己資本利益率):「株主のお金をどれだけ増やしてる?」

💡 「投資したお金がどれだけ効率よく増える?」

- 2025年4月期のROE(予想)は 9.88%!

- ROEとは「株主が投資した資本をどれだけ活用して利益を出せているか」を示す指標。

- 10%以上なら優秀とされるので、伊藤園は「あとちょっと!」のところ。

✅ 結論:「もう少しで優秀企業の仲間入り!」 → まるで 「あと一煎(せん)分飲めるのに、急須の茶葉がギリギリ足りない!」 みたいな惜しさ!

📌 ③ ROA(総資産利益率):「会社の全資産をどれだけ効率よく回してる?」

💡 「伊藤園が持ってる資産(工場・ブランド・人材)をどれだけ有効活用してる?」

- 2025年4月期のROA(予想)は 5.20%!

- 企業が持っている資産を活用して、どれだけ利益を生み出しているかを示す指標。

- 一般的に 5%以上あれば良いと言われる ので、伊藤園は合格点!

✅ 結論:「資産をしっかり活用して、無駄なく利益を生んでいる!」 → まさに 「急須で最後の一滴までお茶を抽出する技術!」 のように効率的!🍵

💡 結論:「伊藤園は、一気に儲けるタイプではなく、長くじっくり稼ぐ堅実企業!」 → 「飲んで健康、お茶投資で資産もじわじわ増える!」 🍵✨

株主優待

📅 権利確定日:毎年4月末

✅ 対象:普通株主(2593)&優先株主(25935) → 普通株と優先株の株数は合算せず、それぞれ別に優待がもらえる!

🍵 もらえる優待:「お茶とジュースの福袋!」

- 1,500円分の飲料セット なら、スーパーで買うと約10〜12本分!

- 3,000円分なら約20本!

→ 「毎日1本、優待ドリンク生活!」 も夢じゃない!?✨

📌 もらえる商品の一例

📦「お〜いお茶」「むぎ茶」「1日分の野菜」「タリーズコーヒー」「青汁」など、伊藤園の商品が詰め合わせで届く!

💡 「健康志向の人にも嬉しい!」 野菜ジュースや黒酢ドリンクもラインナップ!

💰 優待&配当をお得に狙うなら、優先株もアリ!

「議決権?そんなのいらん!配当と優待だけくれ!」という人にピッタリなのが…

🟢 【第1種優先株(25935)】!

✅ 普通株と同じ優待がもらえる!

✅ 配当が普通株(44円)より優遇されて56円!

✅ 株価は普通株より安いので、配当利回りが高くなる!

📌 例えば…

| 株式 | 配当(1株あたり) | 優待 | 議決権 |

|---|---|---|---|

| 普通株(2593) | 44円 | あり | あり |

| 優先株(25935) | 56円 | あり | なし |

✅ 「配当&優待だけ狙うなら、優先株(25935)のほうがお得!」

💡 「お茶を飲みながら、長期保有でじっくり資産を育てていきましょう!」 🍵✨

財務

① 自己資本比率:「お茶屋の足腰、どれだけ強い?」

💡 「会社の資金のうち、どれだけ自前で持っているか?」

- 2025年4月期(3Q)の自己資本比率は 52.6%!

- 自己資本比率が50%以上なら財務的に健全!(優良企業の目安)

✅ 結論:「伊藤園は、安定した自己資本を持つ、筋肉質な経営体質!」

→ 例えるなら「毎日緑茶を飲んで、内側から健康を維持してる企業🍵」

② 剰余金:「お茶の貯金、どれくらいある?」

💡 「過去の利益をどれだけ貯め込んでる?」

- 剰余金 1,550億円

- ここから配当や設備投資を賄う。

- 剰余金が増えているということは、会社が着実に利益を積み上げている証拠!

✅ 結論:「伊藤園はお茶を売って、しっかり貯金もしてる!」

→ 例えるなら「おばあちゃんのへそくり!何かあっても安心!」💰

③ 有利子負債倍率:「お茶屋の借金体質は?」

💡 「借金どれくらいあるの?無理なく返せる?」

- 2025年4月期の有利子負債倍率は 0.43倍

- 0.5倍以下なら、借金が少なく健全経営!

✅ 結論:「伊藤園はほぼ無借金で、財務の安定感は抜群!」

→ 例えるなら「節約上手な緑茶好き、無駄遣いせずにコツコツ貯める!」🍵💰

💡 結論:「伊藤園はまるで緑茶のように、じわじわと強くなる堅実経営!」 → 「財務体質が超健全なので、長期投資にはピッタリ!」 🍵✨

伊藤園のまとめ

第3四半期の結果

- 売上高:3,608億円(前年同期比 +4.2%)

- 営業利益:178億円(前年同期比 ▲18.2%)

- 経常利益:182億円(前年同期比 ▲20.6%)

- 最終利益:113億円(前年同期比 ▲20.2%)

- 要因:販管費・原材料費の増加、値上げによる大型容器の販売鈍化

通期業績予想(2025年4月期)

- 売上高:4,666億円(前年同期比 +2.8%)

- 営業利益:265億円(前年同期比 +5.9%)

- 経常利益:267億円(前年同期比 +0.1%)

- 最終利益:172億円(前年同期比 +9.9%)

- 進捗率:営業利益は約67% → 第4四半期での巻き返しが必要

株価と株価指標(2025年3月4日終値)

- 株価:2,965.5円(▲12.81%の急落)

- PER:20.1倍(割高感はないが、成長期待も限定的)

- PBR:1.87倍(ブランド価値込みの評価)

- 要因:第3四半期の営業減益、通期予想達成への不透明感

株主優待(4月末権利確定)

- 100株以上:1,500円相当の自社製品(お茶・ジュース)

- 1,000株以上:3,000円相当の自社製品

- 普通株・優先株ともに対象!(合算せず、それぞれで優待獲得可)

- 優先株(25935)は議決権なしだが配当が多く、優待狙いに最適!

財務(2025年4月期 第3四半期時点)

- 自己資本比率:52.6%(財務の安定性◎)

- 剰余金:1,550億円(しっかり貯金!)

- 有利子負債倍率:0.43倍(借金少なく、健全経営)

💡 総評:「堅実な財務基盤のもと、お茶のようにじわじわ成長する企業!」 🍵✨

伊藤園の第3四半期決算は売上増も営業減益で、コスト増が響き市場の期待を裏切る形に。特に原材料費や販管費の上昇が収益を圧迫し、通期業績達成へのハードルが高まったことで株価は急落。一方で、自己資本比率52.6%と財務は健全で、剰余金1,550億円を蓄えつつ安定経営を維持。株主優待や高配当の優先株も魅力があり、長期投資には向く企業。第4四半期での巻き返しと、今後のコストコントロールが鍵となるかなと!

今後も別の個別株も解説していきますので、ひとつの参考にしてみてください(^^)