こんな方におすすめ

- 安定した収入源を求めている人

- 投資知識の向上をしたい人

- 投資判断の材料が欲しい人

※本ページはプロモーションが含まれています

安定した収入源を求めている人、投資知識の向上をしたい人、投資判断の材料が欲しい人の参考になれば幸いです

Contents

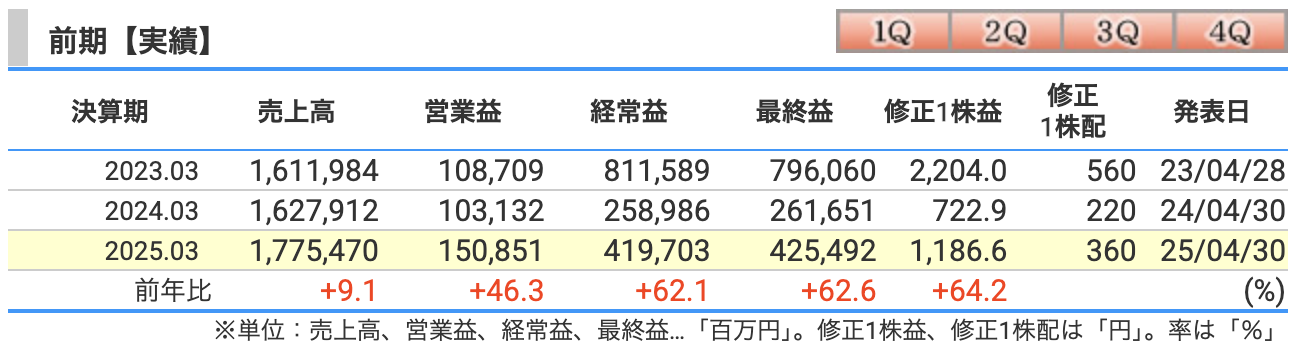

商船三井、過去最高益でも来期は▲60%減益!?

2025年3月期の商船三井は、売上・利益ともに想定を上回る“超好決算”で幕を閉じました。

主力のコンテナ船(ONE)事業が紅海情勢の影響を追い風に前年比+322%の爆益を叩き出し、グループ全体の最終利益は前年度比+62%増の4,254億円と大幅な増益となりました

…にもかかわらず、会社側が発表した**来期(2026年3月期)の見通しは“▲60%減益”**という衝撃的な内容。

配当も360円 → 150円へと大幅減配を示唆しています。

「最高益の翌期に、一体なにが起きるのか?」

この記事では、決算短信・説明資料をもとに、その背景と今後の注目ポイントをわかりやすく解説します。

結論から先に──今回の決算、ここを押さえればOK!

まずは忙しい方のために、今回の商船三井決算の要点3つを簡潔にまとめます。

✅ ① 今期は想定超の好決算(最終利益+62%)

2025年3月期の最終利益は 4,254億円と、前年比+62.6%の大幅増益。

期中に上方修正したガイダンスすら上回る水準で着地しました。

✅ ② 原因はコンテナ船(ONE)特需による爆益

最大の要因は、コンテナ船(ONE)の異常な利益成長。

紅海の地政学リスクによって航路が喜望峰まわりに変更され、運賃が高止まり。

これにより、ONEの商船三井持分利益は 前年比+1,660億円(+322%) という異例の急増となりました。

✅ ③ だが来期は反動減+配当150円へ減配見通し

しかし来期(2026年3月期)は一転して、

最終利益1,700億円(▲60.1%)、年間配当も下限150円へと慎重な発表に。

市場特需の“賞味期限”が近づいており、商船三井の本質が試されるフェーズに入ってきたと言えます。

今期の業績ハイライト:数字が語る“想定超え”

2025年3月期の商船三井は、主要指標すべてで前年を大きく上回るサプライズ決算となりました。

特に利益面の伸びは顕著で、市況特需がいかに収益を押し上げたかが数字に表れています。

📌 好業績の主な要因

-

コンテナ船(ONE)による利益寄与

紅海情勢の影響でスエズ運河が避けられ、多くの船が喜望峰経由に。

→ 運賃が高止まりし、供給ひっ迫 → 市況が急騰。

→ 商船三井のONE持分利益は前年比+1,660億円増と、突出した貢献。 -

自動車船・エネルギー船の市況も堅調

-

世界的な完成車需要に支えられ、自動車船は増便・増収。

-

エネルギー輸送(LNG・タンカー)も地政学リスクで需給タイトに。

-

-

為替の円安効果

平均為替レートが想定よりも円安に振れたことで、海外収益の円換算額が増加。

今回の業績は「実力+地政学的要因+為替」という3つの追い風が重なった結果とも言える内容でした。

特に、コンテナ船に依存した部分が大きいため、今後の市況変動には注意が必要です。

稼いだ理由:セグメント別に見る商船三井の強さ

今期の商船三井がここまで大幅な増益を達成できた背景には、**特定セグメントでの“市況特需”**がありました。

ここでは特に寄与が大きかった3つの事業領域を簡潔に解説します。

🚢 コンテナ船(ONE)── 利益:2,176億円(前年比 +322%)

-

商船三井が出資する**オーシャン・ネットワーク・エクスプレス(ONE)**が異例の爆益を叩き出しました。

-

中東・紅海地域の紛争によってスエズ運河が回避され、喜望峰経由が常態化。

-

航海日数の延長で供給がタイト化 → 運賃は高止まり。

-

結果、商船三井のONE持分利益は前年比+1,660億円の急増に。

ONEの利益は単体でグループ利益の過半を占める規模。**“稼ぎ頭の異常値”**がいかにインパクトを与えたかがわかります。

🚗 自動車船── 利益:前年比 +141%

-

世界的な完成車輸送需要の回復と増便対応が収益を押し上げました。

-

新車の港湾在庫が積み上がっていた2022〜2023年と比べ、流通の正常化が進行。

-

為替の円安効果(ドル建て輸送)も、利益押し上げ要因に。

EVやSUVなど大型車輸送のニーズ増も含め、安定成長が期待されるセグメントです。

⛽ エネルギー輸送(LNG・タンカー等)

-

LNG船や原油タンカーも地政学リスクの高まりを背景に堅調。

-

特に中東・ロシア・ウクライナをめぐる情勢で、航路長期化&需要偏重が継続。

-

一方で新造船の供給が限定的なため、運賃水準は高値圏を維持。

商船三井はLNG・ケミカル・FPSOなど“安定志向の長期契約型ビジネス”にも力を入れており、今後の収益基盤として注目。

これら3セグメントの好調が、今回の大幅な最終利益増の柱となりました。

ただし、特にコンテナ船は**“市況依存”の色が濃いため反動リスクも大きい**点は念頭に置く必要があります。

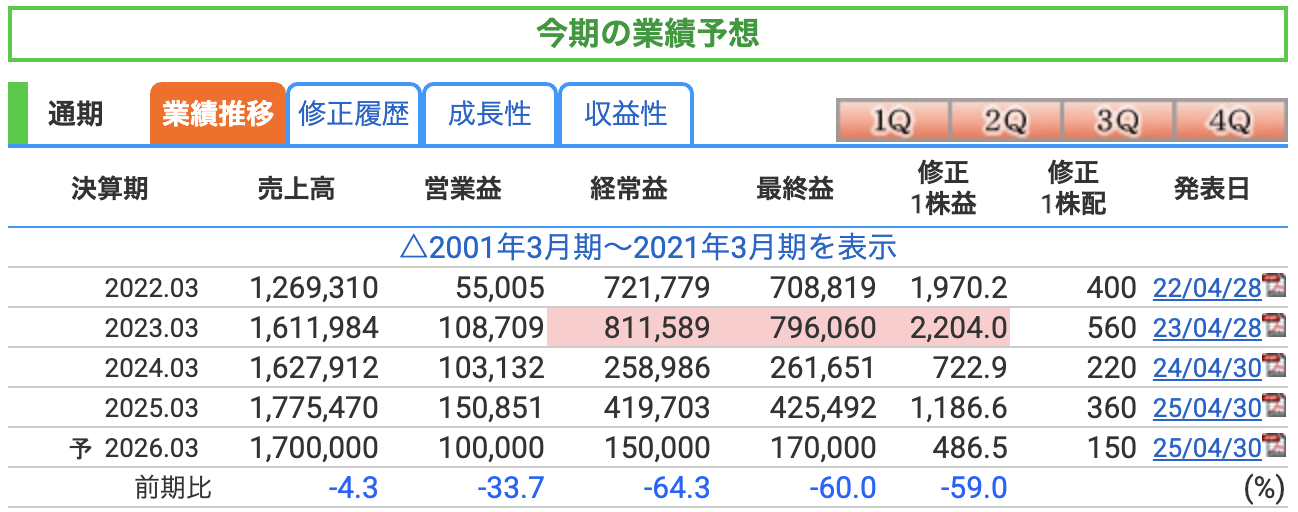

なぜ来期の業績見通しは弱いのか?

2025年3月期に**過去最高益(最終利益4,254億円)**を記録した商船三井ですが、2026年3月期の会社発表による見通しでは、一転して大幅な減益予想となっています。

📉 会社が発表した来期の見通し

-

最終利益予想:1,700億円(前年比▲60.1%)

-

年間配当予想:150円を下限に設定(前期は360円)

市場の期待と比較して、この数字はやや慎重なトーンに見えます。その理由を順に見ていきましょう。

🔍 弱気な見通しの背景と理由

① コンテナ船の“バブル正常化”を想定

-

今期は紅海情勢の影響で、スエズ運河を避けた喜望峰経由の航路が増加。

-

これにより運賃が高止まりし、商船三井の出資先「ONE」は前年比+1,660億円の爆益を叩き出しました。

-

しかし来期は、航路が通常に戻り、コンテナ運賃は正常化=市況が下落する前提。

特需が終われば、コンテナ事業の利益は一気に縮小する見込みです。

② 自動車船もピークアウトの兆し

-

完成車輸送は引き続き需要がありますが、増便余地の限界や新造船の大量投入が控えています。

-

また、米国の関税見直しなど政策リスクも指摘されており、楽観視はできません。

③ 円高を前提とした為替影響

-

2025年3月期の実績為替レートは 1ドル=152.8円 でしたが、

-

2026年3月期は 140.8円 での前提となっており、為替差損が利益を圧迫する要因となっています。

今回の発表は、**市況の反動減を織り込んだ“保守的なガイダンス”**です。

商船三井の実力そのものが下がったというよりも、今期があまりにも“稼ぎすぎ”だった反動といえます。

株主還元の評価:減配でもブレない姿勢とは?

来期は減益予想に伴い、年間配当が「360円 → 150円下限」となる見通しですが、

商船三井の株主還元姿勢そのものは崩れていないと言えます。

💴 自己株買い:過去最大級の1,000億円枠

-

商船三井は、2024年11月から1年間で最大1,000億円の自己株式取得枠を設定。

-

そのうち約700億円をすでに取得済みであり、還元強化を具体的に実行しています。

自己株買いは、発行済株式数を減らして1株あたりの価値を高める“隠れた配当”とも言われ、配当と並ぶ重要な株主還元策です。

📉 減配でも、姿勢はブレていない

-

今期の配当(360円)と比較すると、来期は「150円下限」となる見通しですが、

-

これはあくまで「業績連動型の配当性向30%」に基づいたもの。

-

商船三井は、業績が回復すれば配当も自動的に増える仕組みを採っています。

安定配当ではなく、市況と連動する“メリハリ型”の配当方針です。

🧭 投資家目線での評価ポイント

-

投資家としては「配当が減った=悪」と単純に判断するのではなく、

-

「稼いだ利益をどう使うか」=成長投資 or 還元のバランスを見ることが重要です。

商船三井はすでにLNG船や洋上風力などへの投資も進めており、

“特需の一発屋”では終わらない体質強化に取り組んでいます。

中長期で注目すべき点:市況株から“収益安定型”へ進化できるか?

今期はコンテナ船の特需により爆発的な利益を上げた商船三井ですが、

一方で、同社は市況に左右されにくい「安定収益型ビジネスモデル」への進化も本気で進めています。

🌊 中期経営計画「BLUE ACTION 2035」

商船三井が掲げる長期戦略の柱が「BLUE ACTION 2035」。

このビジョンでは、単なる輸送業から一歩進み、以下のような事業構造転換を目指しています。

🚢 成長投資の柱

■ LNG輸送・インフラ

-

世界的に需要が高まるLNG(液化天然ガス)の長期契約型輸送に注力。

-

燃料供給拠点やLNGバンカリング事業など、エネルギー輸送の川上~川下をカバー。

■ 洋上風力・再エネ関連

-

洋上風力発電設備の輸送・設置支援船(WTIV)や運転保守支援など、グリーンインフラを支える船隊投資を強化中。

■ 次世代船隊への転換

-

LNG燃料船・メタノール燃料船・アンモニア燃料船など、脱炭素対応型の新造船を段階的に導入。

これらの取り組みは、単なる輸送から一歩進んだ「準インフラ型の安定収益事業」へのシフトを意味します。

💡 ポイント:市況株から“準・ディフェンシブ”へ?

短期的には、商船三井は依然として**コンテナ運賃や為替の影響を強く受ける“市況株”**ですが、

中長期では、LNG・再エネ・長期チャーター事業の拡大により、業績のブレ幅を抑える体質強化が期待されます。

🧭 投資家目線での注目点

-

「稼いだ金をただ配るだけ」でなく、「次にどう成長につなげるか」を重視するなら、

-

商船三井の中長期戦略は、**高配当+成長期待の“ハイブリッド銘柄”**として要注目です。

まとめと結論:「最高益のあとにどう備えるか」

商船三井の2025年3月期は、ONE(コンテナ船)の爆益によって**過去最高益&高配当(360円)**という、まさに黄金期のような決算となりました。

しかし一転して、2026年3月期は純利益▲60%減益、配当も150円へ減額予想という、まるでジェットコースターのような発表に。

📌 投資判断に迷うポイントはここ

| ポジティブ材料 | ネガティブ材料 |

|---|---|

| 自己株買い1,000億円を実施中 | 配当が360円 → 150円に減額予定 |

| 安定収益化への長期投資が進行 | コンテナ・自動車船の特需がピークアウト |

| 配当性向30%で柔軟な還元方針 | 円高・運賃下落で短期業績の変動リスク |

💬 結論:市況の波を乗りこなせるかがカギ

短期的には“稼ぎすぎた反動”による業績減速は避けられませんが、

中長期的にはLNG輸送や洋上風力などの**「安定収益事業の育成」**が進んでいる点は見逃せません。

💡 「今は静かに波待ち。ただし、次の潮流に向けて帆を張っている」

—— それが、今の商船三井です。

決算を見ての感想

今回の商船三井の決算は、特需が生んだ“過去最高益”というドラマのクライマックスと、

そのあとの冷静な“反動減”を見据えたシナリオが、セットで提示された内容でした。

コンテナ船の爆益により、大幅な増益・増配を実現した一方で、来期はその反動を受けた大幅減益と減配。

短期的にはネガティブなインパクトも大きく、株価にも波風が立ちそうです。

しかしその裏で、LNG輸送や洋上風力、脱炭素対応型の新造船への投資など、

商船三井は着実に「市況任せからの脱却」を進めています。

配当利回りだけでなく、「次にどう成長していくか」という視点で、

商船三井という海運大手の“第二章”に注目していきたいですね。

今後も別の個別株も解説していきますので、ひとつの参考にしてみてください(^^)