こんな方におすすめ

- 安定した収入源を求めている人

- 投資知識の向上をしたい人

- 投資判断の材料が欲しい人

※本ページはプロモーションが含まれています

安定した収入源を求めている人、投資知識の向上をしたい人、投資判断の材料が欲しい人の参考になれば幸いです

Contents

📌 三菱HCキャピタルとは?5つのポイント

-

モノを買って貸す「リースの専門会社」

飛行機、トラック、医療機器、工場の設備など、高額なモノを企業の代わりに購入し、月々の使用料をもらって貸し出すビジネスをしています。 -

三菱グループの金融会社で、信頼と安心感◎

三菱UFJ銀行や三菱商事と同じグループに属していて、経営基盤がしっかりしているのも強みです。 -

幅広い事業で収入の柱がたくさんある

リースだけでなく、不動産、再生可能エネルギー、海外のインフラ投資など、様々な分野で利益をあげています。 -

毎年コツコツ配当を増やしてきた“配当貴族”

27年連続で配当金を増やしており、配当重視の投資家にとって人気の高い企業です。 -

飛行機・物流・不動産…いろんな業種に関わる“影の主役”

表には出にくいけれど、世の中のモノやサービスが動く裏側でしっかり稼いでいます。

🎯 景気敏感株?ディフェンシブ株?

三菱HCキャピタルは…

👉 基本的には景気敏感株(=景気に左右されやすい)です。

-

リース先の企業が設備投資を減らすと、リース需要も減ってしまうからです。

-

ただし、不動産や再エネなどの**安定収益事業もあり、ディフェンシブ的な側面も持つ“バランスタイプ”**と言えます。

決算概要

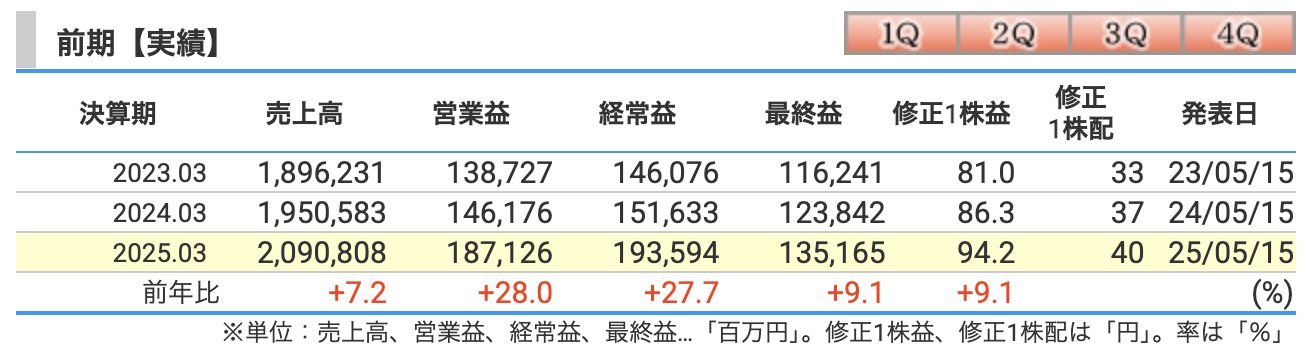

📌 三菱HCキャピタルの2025年3月期(前期)業績のポイント(前年比)

✅ 売上高:2兆908億円(+7.2%)

-

リース事業全体が好調に推移

-

特に航空・物流系のリースが伸びた

-

為替(円安)による海外事業の収益押し上げも貢献

✅ 営業利益:1,871億円(+28.0%)

-

航空機リース事業が急回復(リース料増+売却益もあり)

-

海上コンテナ・鉄道貨車など物流関連も好調

-

決算期の統一による一時的な利益押し上げ効果もあった

✅ 経常利益:1,936億円(+27.7%)

-

本業のもうけ(営業利益)に加えて、金融収益なども含めた全体の利益がしっかり増加

-

為替の影響で海外事業の利益も底上げ

✅ 最終利益:1,351億円(+9.1%)

-

本業の好調さで利益増となったが、

-

環境エネルギー事業での貸倒関連損失が足を引っ張った

-

それでも2ケタ近い増益を維持し、しっかり黒字

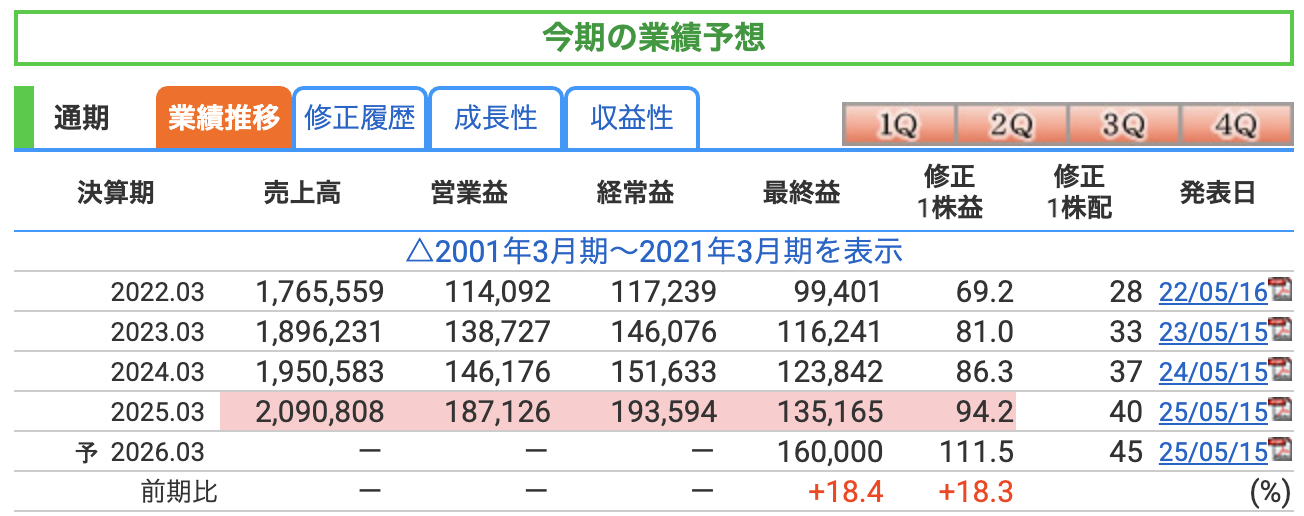

今期(2026年3月期)業績予想 - ポイント整理

-

会社側が公表している数値は「親会社株主に帰属する当期純利益のみ」で 1,600億円(前期比 +18.4%)

-

増益の主因

-

海外地域セグメントでの貸倒関連費用が前期より減少

-

環境エネルギーセグメントで前期に計上した大口貸倒関連費用・減損損失が剥落

-

カスタマーソリューションなど成長分野の伸長三菱

-

-

業績前提は概ね円安(1 USD=140円、1 GBP=185円)を想定。関税措置など読みにくい外部環境要因は“合理的に見積もれない”として織り込んでいません。

-

配当方針は27期連続増配を予定。年間45円(中間22円、期末23円)で配当性向40.4%を計画

-

セグメント別にみると航空・ロジスティクスは引き続き堅調、環境エネルギーは案件売却益など一時的要素が剥落するものの基礎収益は拡大見込み。

なぜ「売上高・営業利益・経常利益」を非開示にしているの?

| 背景 | 投資初心者向けのやさしい説明 |

|---|---|

| ビジネスモデルの特殊性 | 三菱HCキャピタルは「金融+リース」会社。 リース会計では、物件の購入原価や元本の回収額がそのまま“売上高”に乗るため、数字が巨大になりやすく実態の儲けとズレやすい。 |

| 収益の振れ幅が大きい | 飛行機や発電所など大型資産の売却、為替レート、金利でトップラインが大きく動く。「どの案件をいつ売るか」で売上・営業利益が数百億単位で変わる年もあり、会社自身が精緻に見積もるのが難しい。 |

| 投資家が実質的に重視する指標 | 金融業やリース業では「最終利益と配当」「ROA/ROE」の方が株主リターンと直結するため、会社も純利益ガイダンスに集中。 |

| 不確定要素の強さ | 米国発関税措置など外的要因の影響を合理的に見積もることが困難と開示しており、詳細ガイダンスを控えるのはリスク回避の一面も。 |

まとめると、「トップラインは会計上の構造と一時要因でブレやすく、かえって投資判断を誤らせる恐れがある。そのため会社は“ブレの小さい純利益”だけを示している」と理解するとスッキリします。

投資初心者のための着眼点

-

株価の材料としては、①純利益の上振れ余地(貸倒費用・為替)、②配当連続増配、③環境エネルギーや航空など成長ドライバーの進捗をチェックするのが近道。

-

売上や営業利益は“気にしすぎない”ことも、この業界では大切です。

収益航路を揺らす「5つのリスク要因」

-

金利が急に上がるリスク

-

三菱HCキャピタルは社債や銀行からお金を借りてリース資産を買います。

-

金利が上がると「仕入れコスト」が増え、利益が目減りするおそれがあります。

-

-

貸倒れ・与信コストの増加

-

海外や再生エネルギー関連はまだ新しい案件が多く、景気悪化や事業トラブルで「お客さんが払えない」ケースが増えると、前期のような貸倒損失が再び膨らむ可能性があります。

-

-

為替レートが円高に振れるリスク

-

今期の計画は「1ドル=140円」など円安前提。もし円高になれば、海外で稼いだドル建て利益が円換算で目減りします。

-

-

大型資産の売却タイミングがずれるリスク

-

航空機や不動産などを売却して得る“売却益”は業績を押し上げる重要な一時要因。

-

マーケット次第で「売り時」が遅れたり価格が下がると、想定ほど利益が出ません。

-

-

規制・政策変更のリスク

-

脱炭素や国際税制の強化などで、リース会計ルールや投資対象への規制が変わると、収益モデルが想定外の影響を受けることがあります。

-

-

売上営業利益率 8.95% (前年 7.49%)

-

航空・物流リースが回復し、大型資産の売却益も上乗せ。

-

コスト管理が効いて「1円あたりの儲け」が約1.5円分改善。

-

金融・リース業で営業利益率が1%動くのはかなり大きな伸び。

-

-

ROE 7.78% (前年 7.71%)

-

意味:株主が出した自己資本(元手)を1年間で何%増やしたか。

-

純利益が2ケタ伸びた一方、自己資本も積み増したため伸び幅は小さめ。

-

一般製造業の平均(8~10%)と比べるとまだ控えめだが、金融業としては安定水準。

-

配当を出しつつ自己資本を厚くしているため、過度なレバレッジに頼らない経営姿勢がうかがえる。

-

-

-

ROA 1.18% (前年 1.13%)

-

意味:会社が保有する総資産全体を使ってどれだけ利益を生んだか。

-

総資産11兆円超という“巨大バランスシート”を考えると、0.05%の改善でもインパクトは大きい。

-

金融・リース業は資産規模が非常に大きいので、ROAが1%台に乗ると優秀と評価されやすい。

-

低い数字に見えても、資産回転率(0.18回)の業界特性を踏まえると堅実な収益効率。

-

-

🔍 まとめ(初心者向け一言)

営業利益率が改善したおかげで、株主資本へのリターン(ROE)と総資産の効率(ROA)もジワッと底上げ。

リース・金融業では「高すぎる利益率」はむしろリスクですが、今回の水準アップは“効率よく稼げている証拠”としてポジティブに評価できます。

📌 なぜ「高すぎる利益率」がリスクに見えるのか?

✅ 1. 利ざやが大きすぎる=リスクを取りすぎている可能性

-

金融・リース業は「お金を貸す」「モノを貸す」ことで利益を得ます。

-

高い利益を出しているということは、「高リターン=高リスクの相手」にお金やモノを貸している可能性が高くなります。

-

つまり、「高い金利を取れる=返ってこないリスクが高い相手」とも言えるのです。

✅ 2. 長期契約が多く、先の見通しが立てづらい

-

リースは3〜10年などの長期契約が多く、最初は儲かっているように見えても、途中で景気が悪化したら貸倒れや資産価値の下落が発生します。

-

高利益率の裏に、“将来のリスクが織り込まれていない可能性”があると見なされます。

✅ 3. 会計上の特殊な利益が一時的に膨らんでいる場合も

-

航空機や不動産など、大型資産の売却益が一時的に入ると利益率が跳ね上がることがあります。

-

しかしこれは“継続的に稼げる利益”ではないため、**高すぎる利益率=一時的なブーストかも?**と疑われることも。

✅ 4. 規制当局のチェックが厳しくなる

-

金融業は社会的インフラであり、「儲けすぎ=顧客への過剰な負担」として当局(金融庁など)からの監視対象になりやすくなります。

-

特に海外では「暴利」と判断されると業態変更や金利制限のリスクも。

🧾 まとめ(初心者向けひとこと)

金融・リース業では「そこそこの利益率で、安定して長く稼ぐ」のが理想。

利益率が高すぎると、逆に「どこかで無理してない?」「回収できるの?」と疑いの目で見られるということなんです。

株価指標と株主還元

📌 三菱HCキャピタル〔8593〕株価&バリュエーション(2025-07-17 終値ベース)

-

株価:1,094 円

-

直近終値は1,094 円で史上最高値圏。

-

コロナ禍後の最安値 437 円(2020-10-30)から約2.5倍 に上昇し、長期では右肩上がりのトレンド。

-

-

PER(株価収益率):9.8倍

-

今期会社予想EPS111.5 円に対する水準。

-

東証プライム平均(15倍前後)より低く、指標上「割安圏」 と言えます。

-

-

PBR(株価純資産倍率):0.88倍

-

株価が簿価純資産を約12%下回る水準。

-

自己資本を厚くしつつ配当も出す“守り+攻め”の経営ながら、依然 1倍割れのバリュー株。

-

自己株取得やROE改善が進めば 1倍回復も視野。

-

-

配当利回り:4.11%(予定年間45 円)

-

27期連続増配見込みで、国内高配当株の代表格。

-

今の株価でも税引前4%超のインカムを確保。

-

利益成長が続けば、将来の増配→利回り押し上げ効果も期待

-

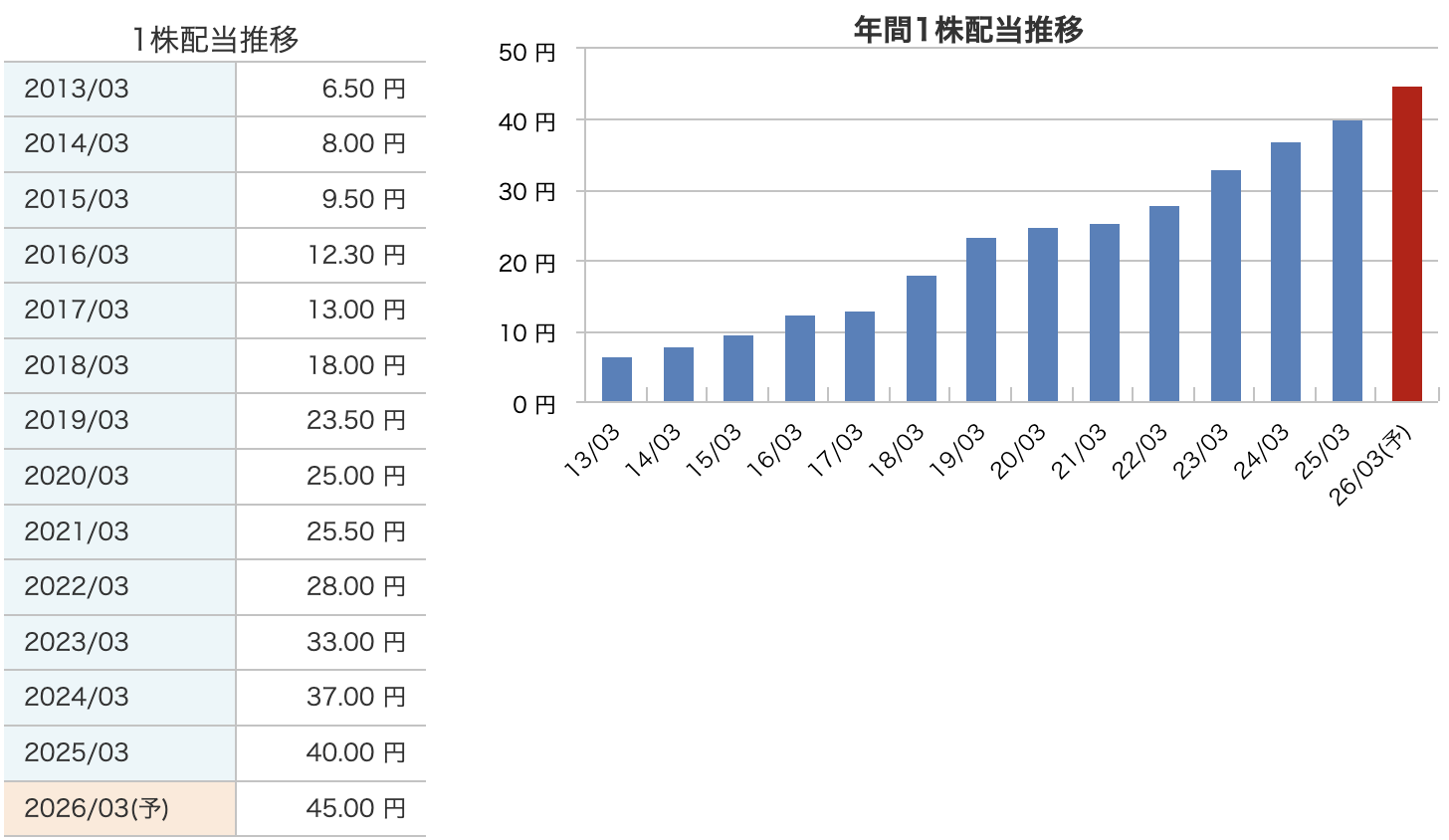

💰 三菱HCキャピタルの配当推移(27期連続増配を目指す!)

-

1999年から26期連続で増配中!

-

表には2013年からしか記載がありませんが、実際には1999年からずっと毎年配当を増やしている実績があります。

-

-

2026年3月期は「27期連続増配」を予定

-

前期(2025年3月期)の配当40円 → 今期(予想)45円へ増配。

-

年間ベースで**+5円(+12.5%)の増配**見通し。

-

-

13年間(2013年〜2026年予想)でも 約7倍 に増配

-

2013年:6.5円 → 2026年予想:45円

-

長期で配当を“積み上げてきた実績”が非常に強力。

-

-

高い配当利回りと堅実な経営の両立

-

2025年7月時点の利回りは約4.1%(株価1,094円ベース)

-

配当性向も無理のない40%前後。財務体質を崩さず安定還元。

-

三菱HCキャピタルの「株主還元ポリシー」を 5 つで整理

-

最優先は “連続増配” の継続

2026年3月期も年間配当を5円引き上げ45円へ。これが実現すれば 27期連続増配 という長い記録を更新します。 -

配当性向はおおむね40%が目安

2025年3月期の実績42.5%、26年3月期計画40.4%と、利益の約4割を配当に充てるガイドラインに沿った水準で運営しています。 -

年2回(中間+期末)の“階段式”で着実に増配

たとえば計画値は中間22円+期末23円=年間45円。半年ごとに受け取れるため、配当キャッシュフローが読みやすい設計です。 -

自己株買いは機動的に実施し、1株価値を底上げ

配当に加え、市場環境を見ながら自己株式を取得・処分。直近期も数億円規模の買い戻しを行い、将来の消却で株式価値を高める余地を確保しています。 -

成長投資と還元の両立でROE8%超をキープ

中期計画ではROE 8%台を維持しつつ、事業拡大への再投資と安定配当をバランスさせる方針。利益成長→配当増という好循環で、株主価値の持続的向上をめざします。

財務

✅ 自己資本比率(安全クッションの厚み)

-

2025/3 実績:15.2%(前年15.1%→前々年14.3%)

-

会社が持つ総資産のうち「自前のおカネ(株主資本)」が占める割合。

-

銀行やリース会社は資産規模が巨大なので 15%前後でも十分健全 とされる。

-

年々じわりと改善=内部留保を積み上げて“転倒しにくい体質”を強化している。

✅ 剰余金(配当の源泉となる“貯金箱”)

-

2025/3 実績:8,542億円(前年7,751億円→前々年7,109億円)

-

過去のもうけを社内にキープしている金額。増配原資や自己資本の厚みにつながる。

-

3年間で約2,400億円増加しており、連続増配を支える裏付けがしっかり。

✅ 有利子負債倍率(レバレッジ=テコの強さ)

-

2025/3 実績:4.96倍(前年5.04倍→前々年5.43倍)

-

数字が高いほど借金依存が大きい。

-

本業が“お金を借りてモノを貸す”ビジネスのため 5倍前後は業界標準。

それでも年々低下= レバレッジを少しずつ下げてリスクを抑え中。

🧾 ひと言まとめ

三菱HCキャピタルは“財務のバランスを少しずつ改善しつつ、配当の原資もしっかり増やしている”状態。

自己資本は厚く、借金依存もゆるやかに縮小中――連続増配の裏にある堅実な財務体質が数字に表れています。

三菱HCキャピタルの決算の感想

-

「稼ぐ力」がぐっとアップ

-

売上 +7.2%、営業利益 +28%と本業のもうけが一段高く、特に航空リースの回復が効いた印象。

-

-

“配当貴族”らしい安定感

-

27期連続増配へあと一歩。利益成長と配当アップがきっちりリンクしており、株主への優しさ◎。

-

-

財務体質はじわり強靭化

-

自己資本比率は15%台へ、有利子負債倍率は5倍割れに突入。レバレッジを抑えながら成長できているのは好材料。

-

-

リスク源はまだ残る

-

前期に痛んだ再エネ・海外の貸倒費用は“剥落効果”頼みの面も。金利・為替・資産売却タイミング次第でブレやすい点は要ウォッチ。

-

-

株価は「割安×高配当×上昇トレンド」

-

PER 一桁・PBR 1倍未満でバリューの余地。とはいえ安値437円(2020年10月)から約2.5倍まで駆け上がった後なので、短期的な息切れには注意。

-

総評:

“守り”を固めつつ“攻め”の配当を続ける、バランス感覚の光る決算。高配当を楽しみながら中長期でじっくり付き合う銘柄――ただし、金利と貸倒の波にはライフジャケットをお忘れなく。

今後も別の個別株も解説していきますので、ひとつの参考にしてみてください(^^)