こんな方におすすめ

- 安定した収入源を求めている人

- 投資知識の向上をしたい人

- 投資判断の材料が欲しい人

※本ページはプロモーションが含まれています

安定した収入源を求めている人、投資知識の向上をしたい人、投資判断の材料が欲しい人の参考になれば幸いです

Contents

コーセーってどんな会社?(企業概要)

投資を始めたばかりの方に向けて、コーセーのビジネスモデルや強みを4つのポイントで深掘りしました。

- 3つの階層によるブランドポートフォリオ:コーセーは価格帯や販売場所に合わせてブランドを明確に使い分けています。

- ハイプレステージ(高級品):

百貨店や化粧品専門店で展開する「コスメデコルテ」などが収益の柱です。

また、グループには強力なブランド力を持つ「アルビオン(※)」も含まれ、高い利益率を支えています。(※持分法適用関連会社:コーセーが議決権の一部を保有し、グループとして密接に連携している会社) - プレステージ(中価格帯):

ドラッグストアなどでなじみ深い「雪肌精」や、高機能な「ONE BY KOSÉ」など。 - コスメタリー(セルフ品):

コーセーコスメポートが担うヘアケアや日焼け止め、「ヴィセ」などのセルフメイク品。日常生活で幅広く手に取られる商品群です。

- ハイプレステージ(高級品):

- 北米・アジアの特性に合わせたグローバル展開:売上の約3割以上(2025年Q3累計で34.7%)を海外で稼いでいます。

- 北米市場:2014年に買収した「タルト(tarte)」が成長エンジンです。SNSやインフルエンサーを駆使したマーケティングで、若年層から絶大な支持を得ています。

- アジア市場:中国本土や免税店チャネルを中心に、「コスメデコルテ」「雪肌精」「タルト」などを多角的に展開するマルチブランド戦略をとっています。

- 研究開発力と長期ビジョン「Milestone 2030」:

コーセーは「高い技術力」と「品質」に定評があり、それがブランドの信頼感につながっています。

現在は2030年に向けた長期ビジョンを掲げ、事業構造の再構築を進めています。

大谷翔平選手を起用したグローバルなプロモーションなど、ブランド価値を高めるための積極的な投資も特徴です。 - 2026年1月より「持株会社体制」へ移行:

2026年1月1日付で、「株式会社コーセー」は「株式会社コーセーホールディングス」へと社名を変更します。

これは、グループ全体の司令塔(経営)と、実際の事業運営を分けることで、変化の激しい世界市場に対してよりスピーディに意思決定を行うための大きな変革です。

景気敏感株?ディフェンシブ株?

化粧品は「不景気でも必需品として売れる」ため、一般的には景気に左右されにくい「ディフェンシブ株」の代表格です。

しかし、現在のコーセーは以下のような理由から、外部環境の影響も受けやすい構造になっています。

- インバウンド需要:訪日外国人の購入額に業績が左右される。

- 中国景気の影響:アジア市場(特に中国本土や免税店)の売上比率が一定程度ある。

- 為替の変動:海外売上が多いため、円安・円高によって円換算した際の利益が大きく変わる。

まとめると、現在のコーセーはディフェンシブな安定感をベースに持ちつつも、外部環境の変化に敏感に反応する「景気連動型」の側面も併せ持った銘柄といえます。

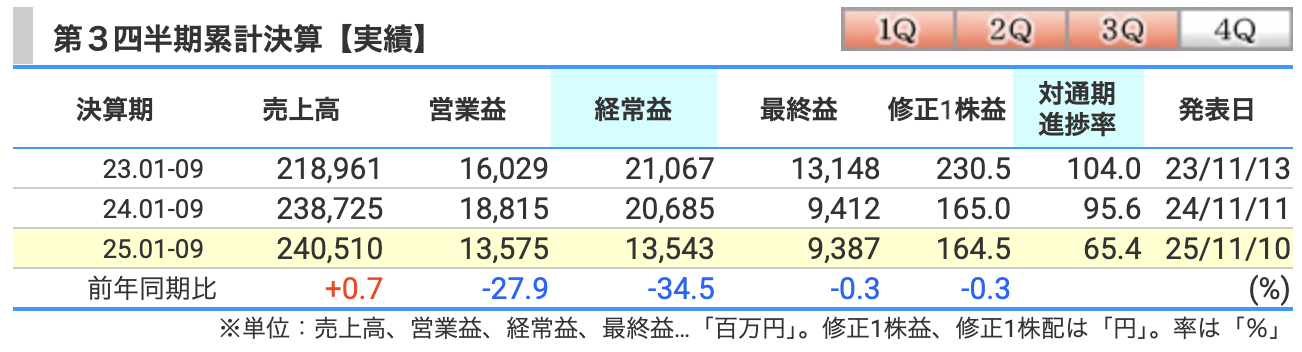

第3四半期(累計)の業績解説

2025年12月期 第3四半期(1月〜9月)の累計実績について、各項目の要因を詳しく深掘りします。

売上高:2,405億円(前年同期比 +0.7%)

全体では微増となりましたが、地域によって明暗が分かれました。

- 日本(好調):

主力の「コスメデコルテ」が、新製品のヒット(5月発売の毛穴美容液オイルや9月発売の新ローション)により大きく成長しました。

また、アルビオンも「アルビオン」ブランドが内需をしっかり捉えて増収に寄与しています。

一方、ドラッグストア向けのヘアケアなどは競争激化で苦戦しました。 - アジア(足踏み):

免税店チャネル(韓国や中国など)での出荷コントロールが続き、減収となりました。

ただし、中国本土ではこれまでの構造改革の成果が出始めており、売上は前年並みまで回復しています。

また、新規連結したタイの「ピューリ社」も売上の上乗せに貢献しました。 - 北米(堅調):

ブランド「タルト」が、ネット通販(EC)の好調や大手ECサイトとの新規取引により、実店舗の苦戦を補って増収を確保しました。

営業利益:135億円(前年同期比 △27.8%)

本業の儲けを示す営業利益は大幅な減益となりました。主な理由は、将来の成長に向けた投資と、外部コストの増加です。

- 販管費(コスト)の増加:

- タルトの成長投資:厳しい市場環境下でブランド力を維持するため、SNS広告などのマーケティング費用を積極的に投入しました。

- 物流費の上昇:荷物を運ぶための運賃や荷造り費用の上昇が利益を圧迫しました。

- 新規連結の影響:ピューリ社の連結に伴う「のれん(ブランド価値の償却費用)」や管理コストが発生しました。

- 原価の上昇:原材料価格の高騰などが、じわりと利益を押し下げています。

経常利益:135億円(前年同期比 △34.5%)

経常利益が営業利益以上に落ち込んだのは「為替(かわせ)」の影響が大きいためです。

- 為替影響の反転:

前年同期は「為替差益(円安による利益)」が計上されていましたが、今期は円高局面があったことなどで「為替差損(為替による損失)」に転じました。

この利益から損失への振れ幅が、経常段階での大きな減益につながっています。

四半期純利益:93億円(前年同期比 △0.3%)

営業利益が3割近く減った中で、最終利益がほぼ横ばい(△0.3%)を維持できたのは、特殊な損益の影響です。

- 前年の特殊要因が解消:前年同期には中国事業の構造改革に伴う一時的な損失(事業整理損)を計上していましたが、今期はその負担がなくなりました。

- 特別利益の計上:今期は固定資産の売却などにより、数十億円規模の「特別利益」が発生しました。これらが本業の利益減少分をカバーし、最終利益を下支えした形です。

通期業績予想とリスクについて

2025年12月期の通期計画は、2月の公表時から変更ありません。8月の地域別見直し後も、好調な日本で海外の停滞を補う形での達成を目指しています。

- 売上高予想:3,360億円(前期比 +4.1%)

- 営業利益予想:200億円(前期比 +15.2%)

- 経常利益予想:207億円(前期比 △4.4%)

- 当期純利益予想:138億円(前期比 +83.7%)

通期計画達成に向けた主な要因

- 中国事業の黒字維持:最大の焦点は、構造改革を進めてきた中国本土事業が通期で黒字を達成できるかです。第3四半期時点では黒字を維持しており、計画達成への重要な鍵となっています。

- 国内ハイプレステージの牽引:「コスメデコルテ」や「アルビオン」を中心とした高級品領域が、インバウンド需要の回復も追い風に、引き続き売上を牽引する見込みです。

- 純利益の大幅改善:前期に計上した中国事業再編に伴う一時的な「事業整理損」が発生しないため、最終利益は前年比で大きく回復する予想です。

今後のリスク要因(注視すべきポイント)

コーセーのリスク要因は下記になるかなと思います。

- 米国市場における販売チャネルの進捗

主力ブランド「タルト」は、実店舗からオンライン(EC)へのシフトを強化しています。

この戦略転換の進捗が業績を左右するほか、投資家目線では今後の米国の政策変更によるコスト構造への影響なども、不透明な要因として注視されています。 - 中国市場の競争環境の変化

中国では消費の二極化が進み、現地の低価格ブランドも台頭するなど競争が激化しています。

高付加価値戦略がどの程度浸透し続けられるかが、アジア事業の安定性に直結します。 - 為替・物価の変動リスク

会社側が想定している為替レートは、概ね「1ドル=150円弱、1人民元=20円程度」といった水準(8月見直し時点)が目安となります。

ここから大幅に円高が進むと、海外売上の目減りや為替差損を通じて利益を押し下げる要因となります。

また、物流費や原材料費の高止まりも利益率の重石です。

収益性・効率性の分析(営業利益率・ROE・ROA)

資料に基づいた、コーセーの収益性と経営効率の指標を詳しく解説します。売上が伸びている一方で、利益率の維持が現在の大きな課題となっています。

- 営業利益率:約5.95%(通期予想)

- 解説:売上のうち、本業の儲けがどれだけ残ったかを示す指標です。通期では5.95%となる計画です。

- 背景:国内事業は堅調ですが、北米(タルト)での広告投資や物流コストの上昇、さらにタイのピューリ社買収に伴う「のれん償却費」などが利益を押し下げています。

原材料費の高騰による原価上昇も影響しており、現在は投資とコスト増が利益率の重石となっています。

- ROE(自己資本利益率):5.10%(通期予想)

- 解説:株主から預かったお金(自己資本)をどれだけ効率よく使って利益を出したかを示します。

- 動向:前期(2024年実績)からは改善を見込んでいます。前期に計上した「中国事業再編に伴う一時的な損失」が今期は発生せず、最終利益が大きく回復する計画であることが要因です。

着実な回復軌道にはありますが、さらなる収益性の向上が期待される局面です。

- ROA(総資産利益率):3.69%(通期予想)

- 解説:会社が持っている全ての資産(現金、在庫、工場など)を使って、どれだけ利益を上げたかを示します。

- 動向:前期実績(約2.0%)から大きく改善する見込みです。ROEと同様に、中国市場の構造改革が進み一時的な損失が剥落したことで、会社全体の稼ぐ力が本来の水準に戻りつつあることを示しています。

これらの指標からは、コーセーが「コスト増という試練に直面しながらも、構造改革と一時損失の剥落によって利益水準と収益性指標が回復途上にある」という現状が読み取れます。

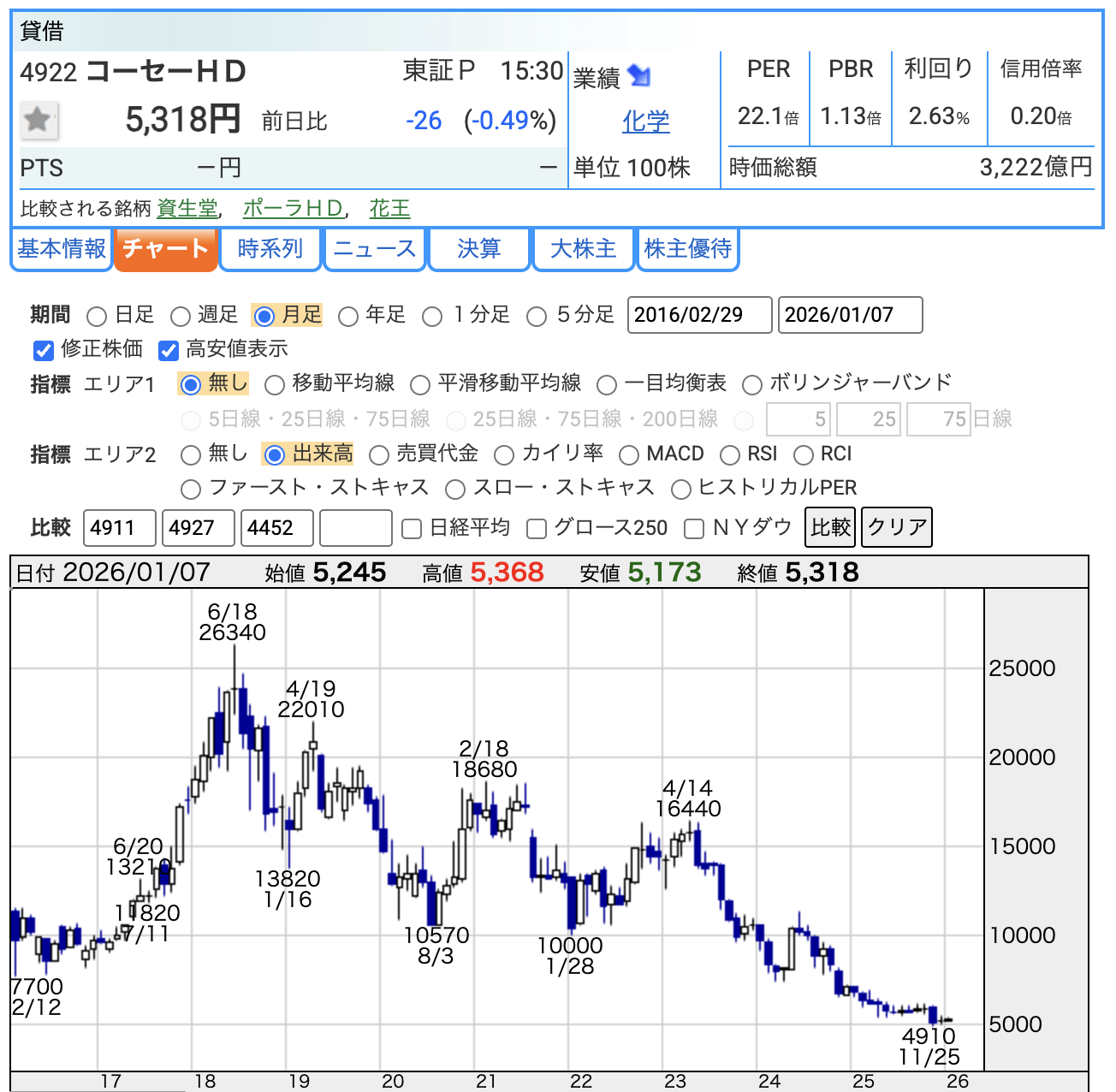

最新の株価・指標チェック(2026年1月7日時点)

本日時点の主要な指標を確認し、市場がコーセーをどのように評価しているのかを解説します。2026年からの持株会社体制への移行直後という点にも注目です。

- 株価:5,318円

- 解説:株価は投資家が「その会社にどれだけの価値があるか」を判断した結果です。現在は、国内事業のブランド力と、持株会社化による経営効率化や資本政策の柔軟化が中長期的に評価される余地を残した価格帯にあります。

ここ10年の内に購入し、売却していない株主は含み損を抱えている方が大半かと思います。

- 解説:株価は投資家が「その会社にどれだけの価値があるか」を判断した結果です。現在は、国内事業のブランド力と、持株会社化による経営効率化や資本政策の柔軟化が中長期的に評価される余地を残した価格帯にあります。

- PER(株価収益率):約22.1倍

- 解説:会社の利益に対して株価が何倍まで買われているか(=元を取るのに何年かかるか)を示す指標です。

- 分析:日本企業の平均(15倍前後)と比較すると高めですが、ブランド力の強いグローバル消費財銘柄としては極端な高水準ではなく、堅実な期待が込められた水準といえます。

「今は一時的なコスト増で利益が圧迫されているが、将来的に利益水準が戻ってくる」というシナリオが適切に織り込まれています。

- PBR(株価純資産倍率):約1.13倍

- 解説:会社の純資産(解散したときに残るお金)に対して、株価が何倍かを示す指標です。1倍を超えていれば、一応、その会社に「将来の成長価値」があると認められていることになります。

- 分析:1.1倍程度という水準は、純資産水準に近い保守的な評価でありつつも、コーセーが持つブランド力や技術といった無形資産を一定程度織り込んでいます。

今後の収益改善による上振れ余地を意識させるバリュエーションといえます。

- 配当利回り:約2.63%

- 解説:株価に対して、1年間でもらえる配当金の割合です。

- 分析:高配当株(3〜4%以上)には及びませんが、ディフェンシブ寄りの消費株としては標準からやや高めの水準です。

株主還元としては、利回りの高さそのものよりも、不透明な環境下での「配当の安定性」が評価のポイントとなります。

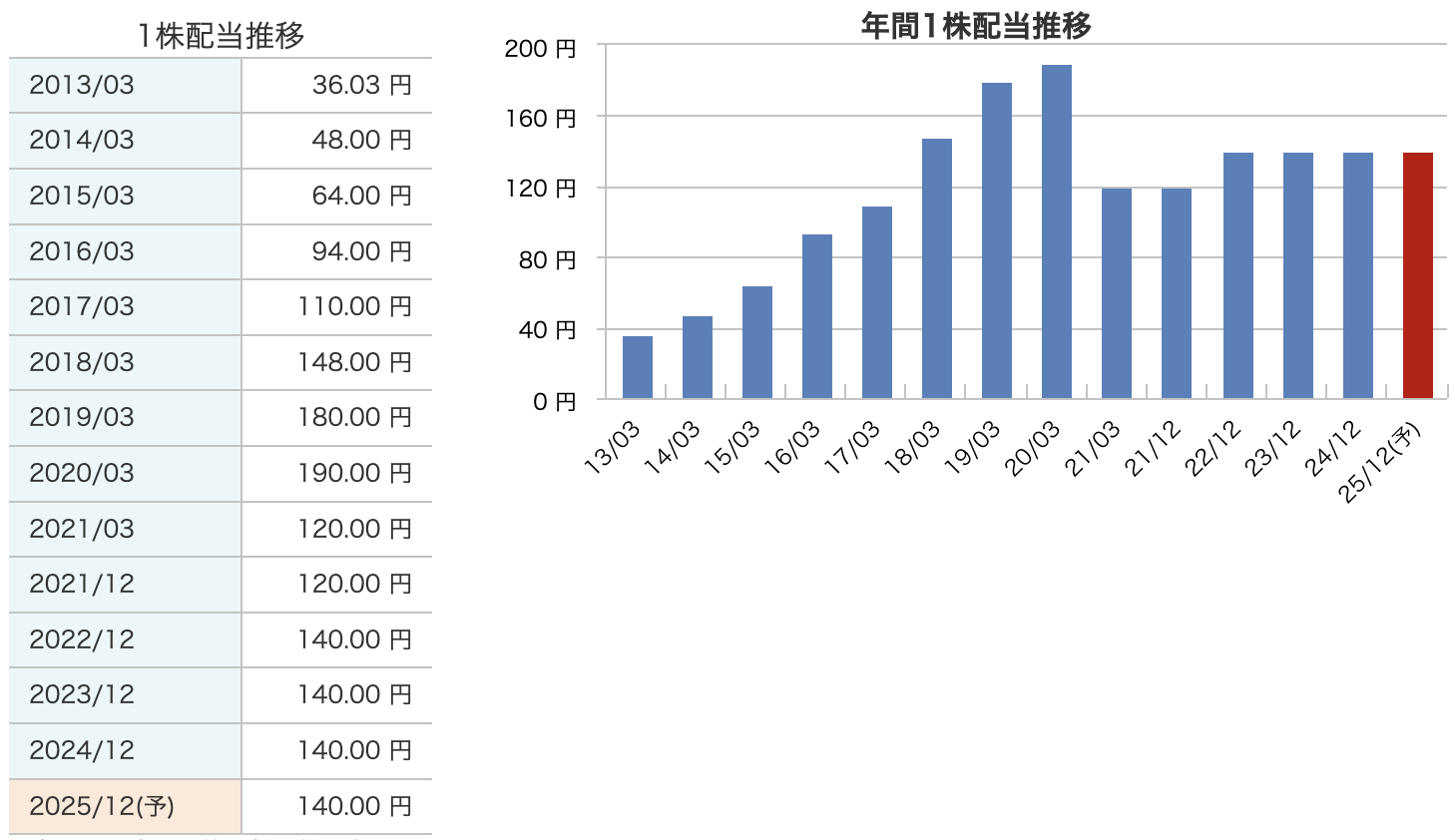

配当と株主還元

コーセーは、長期的な視点での「安定した配当の維持」を株主還元の基本方針としています。

- 配当推移と安定性: 同社の配当は、2021年12月期に大幅減配しましたが、それ以降、120円から140円へと変化し、安定した水準を維持しているのが特徴です。

- 2023年12月期(実績):140円

- 2024年12月期(実績):140円

- 2025年12月期(予想):140円 過去には業績動向に伴う減配の局面もありましたが、近年の厳しい経営環境下においても140円の水準を維持し続けている実績は、インカムゲインを重視する投資家にとって一つの安心材料となっています。

- 配当性向(利益に対する配当の割合):

2025年12月期の予想1株当たり利益(EPS)は241.8円です。

年間の配当予定額140円をこれで割ると、**配当性向は約57.9%**となります。日本企業の平均(約30%〜40%)と比較しても高い水準にあり、稼いだ利益の半分以上を積極的に株主に還元している計算になります。 - 株主還元方針の考え方:

中長期ビジョン「Milestone 2030」に向けた成長投資(アジア拡大や日本事業の再構築など)を優先しつつ、自己資本比率70%超という極めて強固な財務基盤を背景に、現行方針では年間140円配当の維持を重視しています。

急激な増配は見込みにくいものの、不透明な環境下での「安心感」を重視する投資家向けの銘柄といえます。

財務の健全性チェック

企業の安定性を測る上で欠かせない財務指標を確認します。コーセーは、国内企業の中でもかなり高水準の健全性を維持しています。

- 自己資本比率:72.3%(2025年12月期 第3四半期時点)

- 意味:会社が持っている資産のうち、返済する必要がない「自分たちのお金(自己資本)」がどのくらいの割合かを示します。

- 解説:一般的に「40%を超えると財務は比較的健全」とされますが、コーセーは70%を上回る非常に厚い自己資本を有しています。

これは、外部の環境が急激に悪化しても耐性が高い財務構造であることを意味します。

- 利益剰余金:2,447億円

- 意味:会社が創業以来積み上げてきた「利益の蓄え」です。いわゆる「会社の貯金」にあたります。

- 解説:約2,400億円という豊富な蓄えがあることで、新製品の研究開発やブランド価値を高めるための広告宣伝、さらにはM&A(企業の買収)など、将来の成長のための投資を自前のお金で柔軟に行う余力が大きいとみなせます。

- 有利子負債倍率:約0.04倍

- 意味:利息をつけて返さなければならない「借金(有利子負債)」が、自分たちのお金(自己資本)に対して何倍あるかを示す指標です。

- 解説:1倍を大きく下回る「0.04倍」という数値は、自己資本に対して有利子負債がごく小さい水準であり、実質的にほぼ無借金経営に近い状態であることを示しています。

金利上昇局面においても支払利息の負担が軽いため、利益を圧迫されにくいという強みがあります。

このように、コーセーの財務は安定性が高く、将来投資に向けた余力も十分に備えているといえます

今回の決算の感想まとめ

今回の決算資料を読み解き、投資家として注目すべきポイントを4点にまとめました。

- 国内ハイプレステージの高いブランド競争力:

アジア市場が足踏みする中、日本国内での「コスメデコルテ」や、持分法適用関連会社の「アルビオン」の好調がグループ全体の売上を下支えしました。

百貨店や専門店チャネルでの高価格帯商品のヒットは、インバウンド需要の回復に加え、国内需要の堅調さを裏付けています。

利益率の高いこれらのブランドが競争力を維持していることは、今後の収益改善においてポジティブな要素です。 - グローバル戦略に伴う「投資コスト」の試練:

北米市場のタルトなど、海外売上の確保に向けた積極的なマーケティング投資が営業利益を押し下げています。

これに物流費や原材料費の上昇が重なり、現在は「売上は微増でも利益が残りにくい時期」にあります。

これらの投資が今後、どの程度の利益率向上として結実するかが次期の焦点となります。 - 純利益の「V字回復」に対する冷静な評価:

通期で純利益が前期比+83.8%と大きく伸びる予想ですが、その主因は前期の中国事業再編に伴う一時的な損失(事業整理損)の剥落や、今期の固定資産売却益といった特殊な要因によるものです。

本業の稼ぐ力を示す営業利益の通期予想は+15.2%にとどまっており、収益性が完全に回復したわけではない点については、中身を冷静に見極める必要があります。 - 健全な財務基盤が支える「140円配当」の継続性:

自己資本比率72.3%、実質無借金に近い非常に健全な財務状態は、配当投資家にとって大きな安心材料です。

本業の利益が一時的に圧迫されても、2,400億円を超える豊富な蓄え(利益剰余金)があることで、140円という配当水準を維持できるだけの余力を有しています。

成長投資を優先しつつも、安定した還元を維持する姿勢は、長期保有を検討する上での一つの判断材料となるでしょう。

今後も別の個別株も解説していきますので、ひとつの参考にしてみてください(^^)