こんな方におすすめ

- 安定した収入源を求めている人

- 投資知識の向上をしたい人

- 投資判断の材料が欲しい人

※本ページはプロモーションが含まれています

安定した収入源を求めている人、投資知識の向上をしたい人、投資判断の材料が欲しい人の参考になれば幸いです

Contents

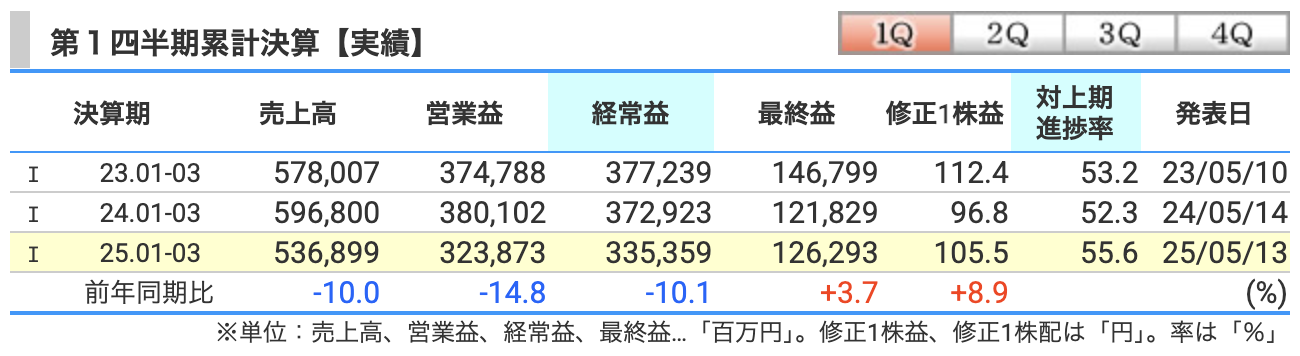

決算概要

🌊INPEXの第1四半期決算(2025年1月〜3月)を一言で言うと?

「売上は減ったけど、利益はジワッと増えた!?でも内容を見れば納得の中身。」

🛢 売上はどうして減ったの?

まるでガソリンが高い日に給油をためらうかのように、INPEXの原油とガスも“ちょっと控えめ”な売れ行きでした。

主な要因はこちら:

-

🔻原油の販売量減少(前年比▲8.3%)

-

🔻原油価格も下落(平均75.5ドル/バレル、前年比▲6.9%)

-

🔻天然ガスも微減(販売量▲4.1%、価格▲3.7%)

-

🔺円安効果で少しカバー(+2.6%分の押し上げ)

つまり、「売る量も単価も下がったけど、円安でなんとかバランスを取った」感じです。

💰 それでも最終利益は増えたのはなぜ?

「売上も利益も下がってるのに、最終利益が増えてるなんてズルくない?🤔」と思った方、ご安心を。ちゃんと理由があります。

📌 法人税の負担が減った(▲487億円)

📌 コスト削減を継続(探鉱費▲18%、販管費も削減)

📌 金融費用も大幅減(支払利息なども減少)

つまり、「お金の使い方が上手くなった」んですね。浪費グセのあった人が突然家計簿つけ始めたイメージです。笑

📈 進捗率から見る通期見通し

-

1Qでの進捗率は55.6%!

これは…ちょっと良すぎませんか?と思いきや、実は通期の利益予想が2月時点より引き下げられてるんです。

📉 原油価格の見通し:75ドル → 65ドルに下方修正

📉 為替の見通し:153円 → 144円に円高修正

つまり「1Qはがんばったけど、後半はちょっとしんどいかもね…」という会社の慎重な読み。

🤝 投資家としての視点で見ると…

💡 ポジティブ材料

-

為替が円安だったので利益が押し上げられた

-

配当は予定どおり90円を維持

-

コスト管理が優秀。しっかり利益を確保

😟 注意点

-

原油・ガスの販売量が想定より弱め

-

価格下落リスクはまだ継続中

-

通期では減益見込みなので過度な期待は禁物

「1Qは上出来。でも後半は油断禁物」

INPEXは、減収減益の中でもしっかり利益を残しており、「さすがのコスト管理!」という印象です。

ただし、原油価格と為替の風向き次第で、後半はやや向かい風になりそうです。

配当90円の安心感を味方に、**長期目線でのんびり構える投資スタンスが◎**かもしれませんね📊🌱

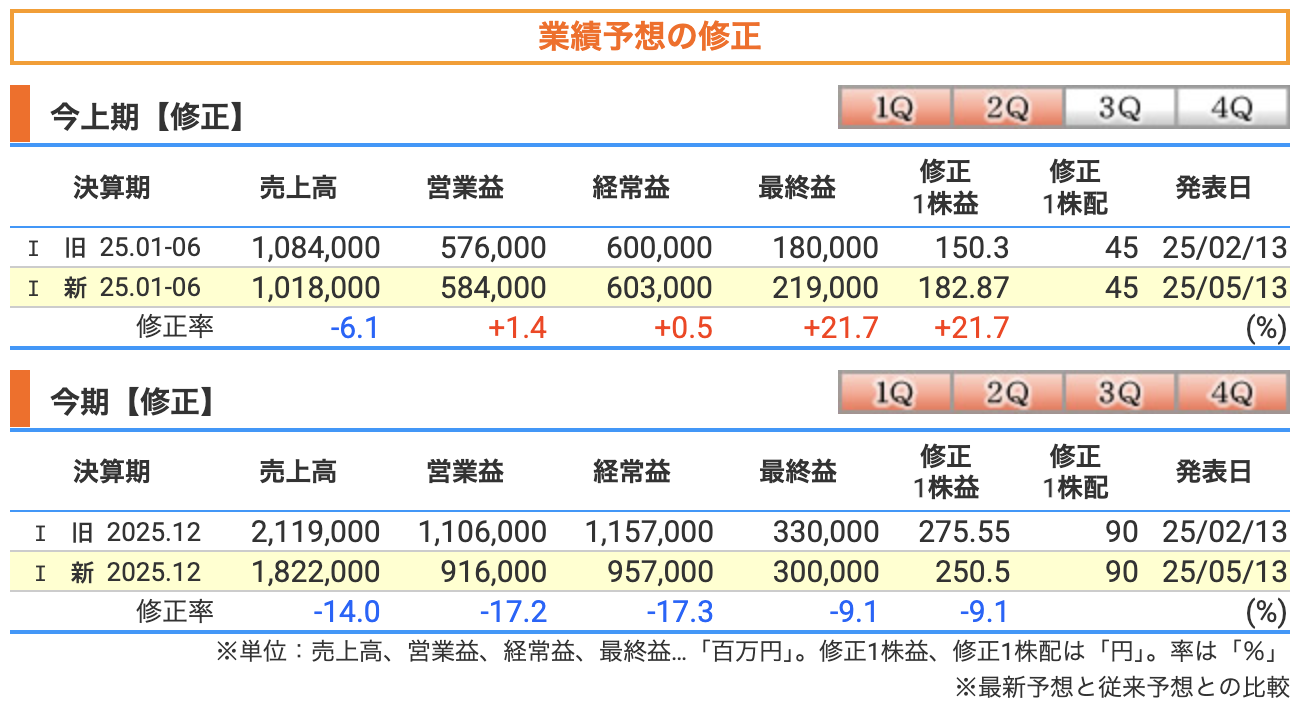

📝【上期(1月~6月)の業績予想修正】

修正日:2025年5月13日

💡ポイントは「売上は減ったけど、利益は増えた!」

-

売上収益:1兆840億円 → 1兆180億円(▲6.1%)

→ 原油価格の想定下落(76ドル→69.5ドル)と販売数量減が主因。 -

営業利益:5,760億円 → 5,840億円(+1.4%)

-

経常利益:6,000億円 → 6,030億円(+0.5%)

📌 あれ?売上下がったのに利益増えてる?

→ そうなんです。為替差益(円安→円高)の読み直しと税金関連の見直しで、結果的に最終利益が大きく上方修正されています。

-

最終利益:1,800億円 → 2,190億円(+21.7%)

-

1株利益(EPS):150.3円 → 182.87円(+21.7%)

📣 **「しっかり利益は残すから、配当はそのままね(45円)!」**という堅実な姿勢がうかがえます。

📊【通期(1月~12月)の業績予想修正】

💡こちらは逆に「けっこうガッツリ下方修正」

-

売上収益:2兆1,190億円 → 1兆8,220億円(▲14.0%)

→ 原油価格想定が通期で75ドル → 65ドルへ。販売量も減少見通し。 -

営業利益:1兆1,060億円 → 9,160億円(▲17.2%)

-

経常利益:1兆1,570億円 → 9,570億円(▲17.3%)

-

最終利益:3,300億円 → 3,000億円(▲9.1%)

💡 原油価格・為替レートの見直し、さらに後半の需要減リスクも織り込み、慎重な見通しにシフト。

ただし…

-

配当予想は据え置き:年間90円(中間45円+期末45円)

📣 「利益は減っても、配当は減らさない!」

INPEXの“配当守り隊”っぷりは、投資家にとっては心強いですね✨

✅ まとめ:

-

上期は“コストコントロール”と“税金見直し”で利益が意外と良かった

-

通期は“原油価格と為替の下方修正”を受けて慎重な見通しへ

-

でも配当はしっかり守る!(年間90円キープ)

📌 投資家目線で言うと、「短期的な期待値は下げつつも、株主への姿勢はブレない」というのが今回の修正内容の評価ポイントです!💰📉📈

⚠ INPEXに残るリスクとは?

🔻 1. 原油価格のさらなる下振れリスク

-

中東情勢の安定や世界的な需要減速(特に中国)が進めば、原油価格が60ドル割れになる可能性も。

-

INPEXの収益は原油価格に大きく連動しており、1バレルあたり5ドル下がるだけで、数百億円単位の利益圧迫となります。

📉 原油が想定よりさらに下落すれば、配当維持にも影響が出る可能性がゼロではありません。

🔻 2. 為替リスク(円高進行)

-

今回は144円/ドルという保守的な前提ですが、日銀の利上げやアメリカの利下げが重なれば、円高がさらに進行する可能性も。

-

為替が140円を割り込むような展開になれば、ドル建てで収益を上げるINPEXには痛手。

💡 1円の円高で100億円程度の営業利益が減少するという試算もあり、思った以上に為替感応度は高いです。

🔻 3. 設備トラブル・供給停止リスク

-

INPEXの主力である**イクシスLNG(オーストラリア)**は、これまでにも生産停止やトラブルが報告されてきました。

-

2025年は定期メンテナンスも予定されており、稼働率が低下すれば、販売数量にマイナス影響。

🧯 突発的な事故・天候・国際紛争など、非経済的なリスクにも備える必要があります。

📝 まとめ:修正しても、リスクは完全には消えていない

INPEXは業績予想を慎重に下方修正しましたが、それでもなお…

-

原油価格がさらに下がる可能性

-

為替がさらに円高になる可能性

-

供給トラブルや外部要因による不確実性

…といったリスクは、依然として投資判断において注意が必要です。

とはいえ、INPEXの強みは財務の安定性と累進配当方針。

リスクはあるものの、「長期で構えられる人」には魅力ある銘柄であることに変わりはありません。

株価指標と株主還元

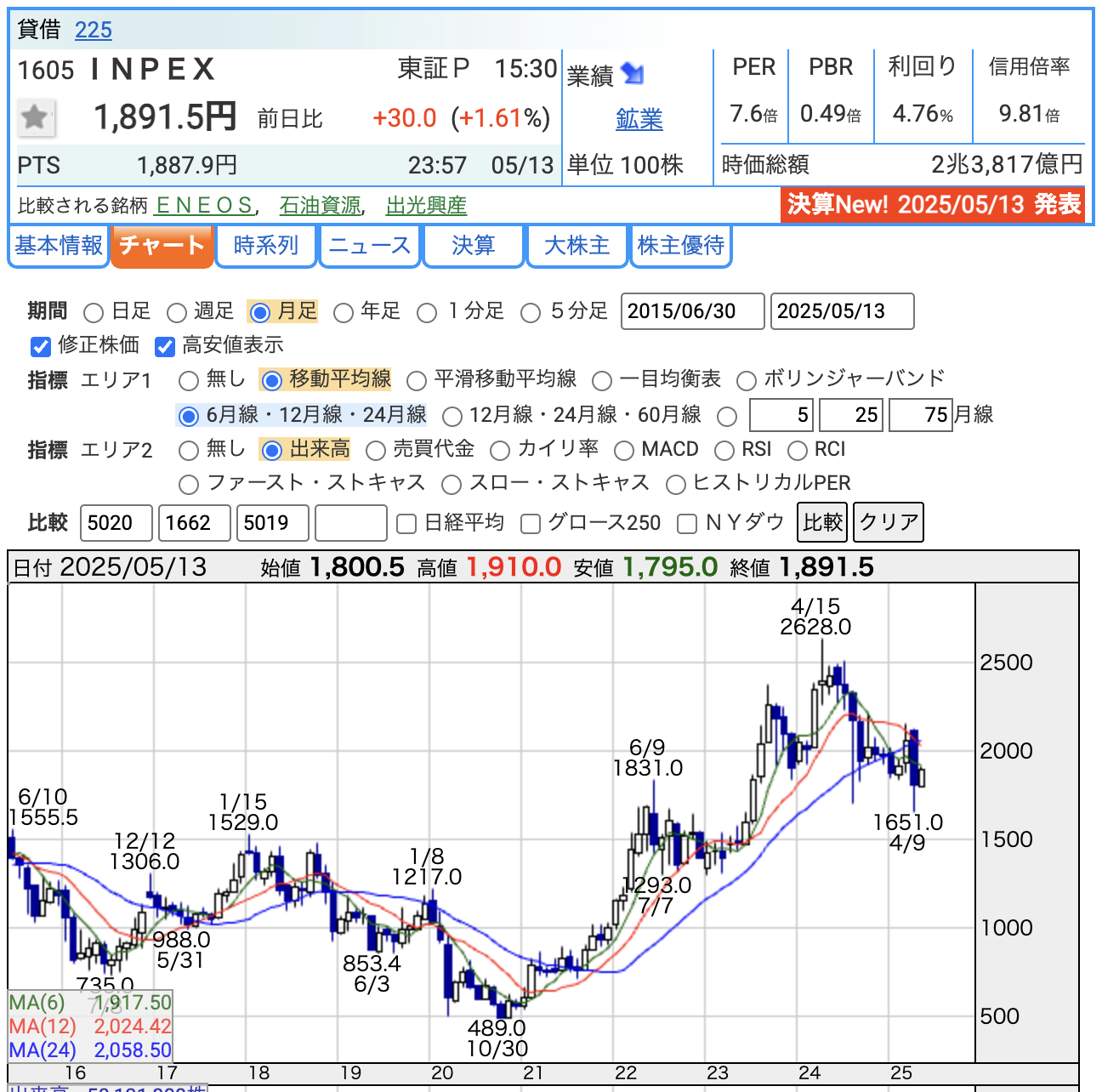

🛢【INPEX:鉱業セクター最大手としての株価分析】

2025年5月13日時点の終値:1,891.5円

✅ 1. 株価の水準(1,891.5円)

-

株価は2020年10月の安値489円から約3.8倍に上昇してきたものの、

-

**2024年4月の高値2,628円(過去最高)**からはやや調整局面。

-

直近では1,800〜1,900円のレンジで推移。

📉 これは、原油価格の見通し引き下げや円高修正による業績不透明感が意識されていると見られます。

📊 2. PER(株価収益率)7.6倍

※一般的な目安:15倍前後

-

INPEXのPERは7.6倍と、非常に割安水準。

-

鉱業・資源セクターは景気や資源価格に業績が大きく左右されるため、低PERが常態化しやすいですが、それでもこの数値は低め。

💡 **「市場が将来の収益にやや慎重」**と見ているサイン。

ただ、配当も出してキャッシュもしっかりあるINPEXとしては、かなり魅力的な水準とも言えます。

🧱 3. PBR(株価純資産倍率)0.49倍

※一般的な目安:1倍が企業価値の基準

-

PBR0.49倍=資産価値の半額以下で買えている状態。

-

有利子負債倍率は0.24倍、自己資本比率65%超という超健全財務を考えると、これはかなりの割安感。

🪨 鉱業は資産を多く保有する業種(油田・鉱区など)なので、PBRの評価が低くなりがちですが、それにしても0.5倍未満は「評価されなさすぎ」。

💰 4. 配当利回り:4.76%(年間90円予想)

-

高配当株としての魅力が非常に大きい

-

日本株の平均配当利回りが2%前後の中、4.7%超は明確な武器。

-

しかもINPEXは**「累進配当方針」=減配しない方針**を表明しており、株主にとっては安心材料。

🪙 鉱業は市況次第で浮き沈みが激しい業種ですが、INPEXは安定したキャッシュフローを活かして、配当を守るスタンスを明言しています。

✅ INPEXの株主還元方針(2025~2027年 中期経営計画より)

🔹 基本方針

INPEXは、2025年~2027年の中期経営計画期間中、

**「1株当たり年間90円を起点とする累進配当」**を掲げ、安定的な株主還元を基本方針としています。

-

累進配当とは?

→ 原則として配当金を減らさず、維持または増加を目指す方針。

🔹 総還元性向の目標:50%以上

INPEXは、配当金に加えて**自己株式取得(自社株買い)**も活用し、

**「利益の50%以上を株主に還元する」**ことを目指しています。

-

総還元性向 =(配当支払額 + 自社株買い額)÷ 当期純利益

🔹 過去との比較(方針の強化)

-

2022~2024年度(前回中計):

配当下限は年間30円、総還元性向は40%以上 -

2025~2027年度(今回):

配当起点を年間90円に大幅引き上げ、還元性向も50%以上に強化

→ 株主還元を「質・量ともに」大きく拡充しています。

🔹 その他の還元施策(優待)

-

400株以上・1年以上保有の株主に、**INPEXオリジナルQUOカード(1,000円〜5,000円相当)**を進呈。

※保有年数・株数に応じて増額あり。

🔚 まとめ

INPEXの株主還元は、

① 年間90円を起点とする累進配当と

② 総還元性向50%以上(配当+自社株買い)を柱に、

長期保有株主にとって安定的かつ魅力ある還元を提供しています。

「資源株=配当不安定」のイメージを払拭する、株主想いの方針が光ります。✨

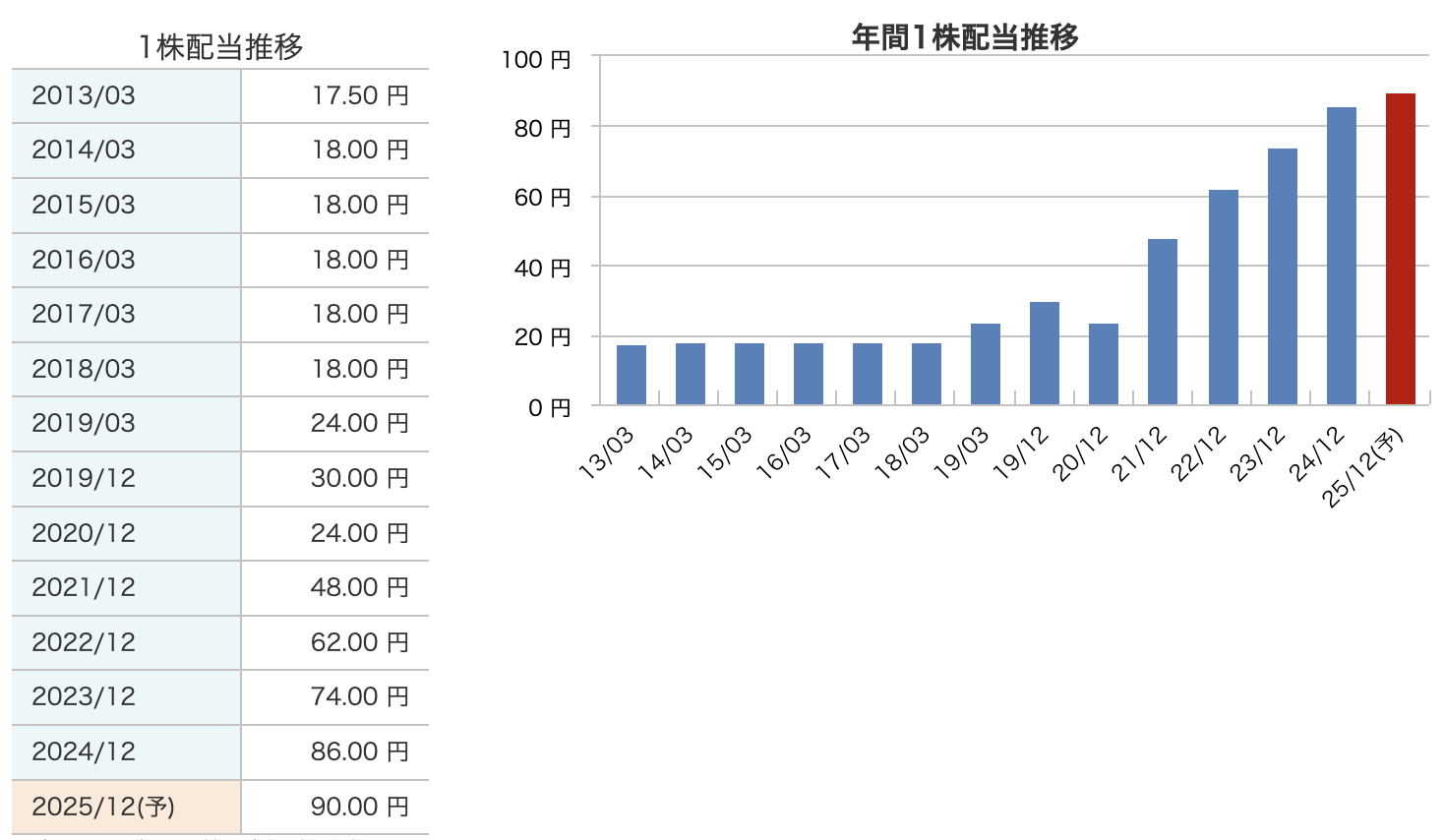

🕰 過去の配当推移(2013〜2020年)

INPEXの配当は、2013年から長らく1株あたり18円前後で安定していました。

-

2013年〜2018年:ずっと17.5〜18.0円

-

2019年にようやく24円へ増配

-

2019年12月期には30円と少しペースアップ

📉 この時期は、原油価格の低迷や世界的なエネルギー供給過剰が背景にあり、

INPEXも利益確保を優先し、慎重な配当政策を取っていたことがわかります。

🚀 2021年以降:本格的な増配ラッシュ!

2021年からINPEXの配当は一気に増配モードに突入します。

-

2021年:48円(前年比+18円)

-

2022年:62円(+14円)

-

2023年:74円(+12円)

-

2024年:86円(+12円)

-

2025年(予想):90円(+4円)

🟦 グラフを見ても、2021年以降の右肩上がりっぷりが際立つように、

原油価格の上昇、為替の円安、そして強化された株主還元方針が要因です。

🧱 背景とポイント

✅ 累進配当方針の導入

-

INPEXは「累進配当方針」を表明し、原則として配当を減らさず維持または増加させる方針へ転換。

-

2025年〜2027年の中期経営計画では、年間90円を配当の起点とすることを明記。

✅ 財務の健全化と安定収益

-

自己資本比率65%以上、有利子負債倍率0.24倍と超健全。

-

LNGや長期契約を中心に、安定したキャッシュフローがあるため、高配当を継続できる体力がある。

📊 配当利回りの魅力

現在の株価(約1,890円)に対し、配当金90円だと利回りは約4.76%。

これは日本株の中でも高水準であり、インカム狙いの投資家にとっては非常に魅力的です。

📝 まとめ

-

2021年からのINPEXは明確な高配当株へと変貌。

-

配当は約5年で5倍以上に増加!

-

今後も「累進配当+総還元性向50%以上」の方針により、株主還元はさらに期待できる。

💡「資源株=不安定」というイメージを覆す、安定&増配企業としてのINPEX。

配当生活を目指す方にとっても、要注目の存在です!💸✨

財務

✅ 自己資本比率:65.0%(2025年1-3月期)

自己資本比率とは、「会社の資産のうち、どれだけが借金ではなく“自前のお金”か」を示す指標。

40%を超えていれば優良とされる中で、INPEXは現在65%前後をキープしています。

🟢 特に注目すべきは、2021年の60.6% → 2024年の**65.3%**へと順調に改善してきた点。

📈 資源価格に左右されやすい鉱業で、ここまで安定した自己資本比率を維持しているのは極めて優秀。

原油価格が多少下がっても「倒れない企業体力」があるという証です。

✅ 剰余金:3兆1,482億円(2025年1-3月期時点)

剰余金は、過去に稼いで「配当も使わずに残っている利益」の蓄積。つまり、会社の貯金箱です。

-

2019年3月:1兆6,784億円

-

2021年12月:1兆7,834億円

-

2024年12月:3兆735億円

-

2025年1-3月期にはついに3.1兆円突破!

💡この5年で1.4兆円以上の積み増し。

「稼いだお金をしっかり貯めて、配当と将来投資に備えている」――これはまさに理想の財務管理。

📣 剰余金がこれだけあるということは、配当を出し続けても体力はまったく問題なしです。

✅ 有利子負債倍率:0.24倍(2025年1-3月期)

これは「借金の額が自己資本の何倍か」を示す指標。

目安としては:

-

1.0倍以下:安全

-

0.5倍以下:超優良

-

0.3倍未満:鉄壁の財務体質

INPEXは、2021年の0.38倍から、2024年には0.22倍、今回(25.01-03期)も0.24倍と、常に**“鉄壁クラス”の超低水準**。

📉 借金に頼らず、内部資金で事業を回している状態です。

🧱 為替や資源価格の変動にさらされる業界でこれほど負債比率が低いのは、安心感があります。

INPEXのまとめ

✅【1. 第1四半期の業績結果(2025年1月〜3月)】

-

売上収益:5,368億円(前年比▲10.0%)

→ 原油・天然ガスの販売価格・数量ともに減少 -

営業利益:3,239億円(前年比▲14.8%)

-

経常利益:3,353億円(前年比▲10.1%)

-

最終利益:1,263億円(前年比+3.7%)

→ 法人税負担の減少などで最終益は増加 -

進捗率(対通期予想):55.6%と高水準

→ 通期予想が慎重すぎる?という声も

✅【2. 通期業績予想(修正後)】

🔻5月13日に業績下方修正を発表

-

売上収益:2兆1,190億円 → 1兆8,220億円(▲14.0%)

-

営業利益:1兆1,060億円 → 9,160億円(▲17.2%)

-

最終利益:3,300億円 → 3,000億円(▲9.1%)

📉 原油価格見通し:75ドル → 65ドルに引き下げ

📉 為替前提:153円/ドル → 144円/ドルに修正

→ 外部環境(価格・為替)の悪化を織り込み、慎重な計画に切り替え

✅【3. 株価と配当・株主還元】

-

株価(5月13日時点):1,891.5円(前日比+30円)

→ 決算・下方修正を受けても意外と底堅い動き -

予想PER:7.6倍(割安)

-

PBR:0.49倍(資産価値の半分以下)

-

配当利回り:約4.76%(高水準)

💰 配当は変更なし → 年間90円を維持(中間45円+期末45円)

📌 中期経営計画で「累進配当方針+総還元性向50%以上」を明言

✅【4. 財務状況(25年1-3月期時点)】

-

自己資本比率:65.0% → 非常に健全

-

剰余金:3兆1,482億円 → 潤沢な内部留保

-

有利子負債倍率:0.24倍 → 借金ほぼなしの超安定

🔍 石油・天然ガス企業としては異例の財務の強さ。

将来投資と配当を両立できる体力あり。

🗣【決算の感想】

INPEXの今回の決算は、一言でいえば**「慎重な見通しの中でも堅実な強さが光る」**内容でした。

売上や営業利益は前年比で2ケタ減となり、「あれ?」と感じた投資家も多かったと思います。

でも中身を見れば、原油価格の下落や円高という逆風の中でも、しっかり利益を残したというのが実態。

特に、法人税の減少や費用コントロールによって最終利益は前年比プラスに転じたのはお見事。

そして何より、進捗率55.6%という好スタートにもかかわらず、通期予想を控えめに据え置いた姿勢には、むしろ誠実さを感じました。

また、業績予想は下方修正されたにもかかわらず、配当は据え置きで年間90円を維持。

これは、累進配当方針を本気で守る姿勢の表れであり、株主にとっては非常に心強いポイントです。

財務も盤石そのもの。

自己資本比率65%、有利子負債倍率0.24倍、剰余金3兆円超えという鉄壁の財務体質は、荒れる資源市況でも揺るぎません。

今後も別の個別株も解説していきますので、ひとつの参考にしてみてください(^^)