こんな方におすすめ

- 安定した収入源を求めている人

- 投資知識の向上をしたい人

- 投資判断の材料が欲しい人

※本ページはプロモーションが含まれています

安定した収入源を求めている人、投資知識の向上をしたい人、投資判断の材料が欲しい人の参考になれば幸いです

日本を代表するエネルギー・資源・素材企業グループのエネオスHDについてお話しします。

Contents

エネオスHDの企業概要

- 主要3社:ENEOS、JX石油開発、JX金属

- 事業領域:

- エネルギー事業(SS運営、石油化学製品、機能材、天然ガス・電力、水素)

- 石油・天然ガス開発事業(探鉱・開発・生産、加工・貯蔵・売買・輸送)

- 金属事業(鉱石探査・採掘・製錬、金属加工・電子材料製品の生産・販売、リサイクル)

- 国内トップの燃料油販売量

- 「ENEOS」「EneJet」ブランドのサービスステーション(SS)

- 給油所数 13,000カ所、国内シェア約50%

- 子会社

- 鹿島石油

- 東邦チタニウム(証券コード 5727)

- タツタ電線

- 経営統合の歴史

- 2010年:新日本石油と新日鉱HDが統合

- 2017年:東燃ゼネラル石油と統合

- 2019年:SSブランド「ゼネラル」「エッソ」「モービル」を「ENEOS」に統一

- M&A・事業拡大

- 2021年:約2,000億円で再生エネルギー企業JREを買収

- 2022年:約1,150億円でJSRのエラストマー事業を買収

- 2024年:JX金属がタツタ電線を完全子会社化

- 2025年:3月にJX金属が東証プライム上場へ

JRE(Japan Renewable Energy Corporation)

- 概要:日本の再生可能エネルギー企業で、主に風力・太陽光発電を手掛ける。

- 買収背景:ENEOSは脱炭素戦略の一環として、再生可能エネルギー事業を強化。

JSR(Japan Synthetic Rubber)

- 概要:合成ゴム(エラストマー)を主力とする化学メーカーで、半導体材料や高機能樹脂も展開。

- 買収背景:JSRはエラストマー事業を売却し、半導体材料へ経営資源を集中。ENEOSは2022年に買収し、化学・素材事業を強化。

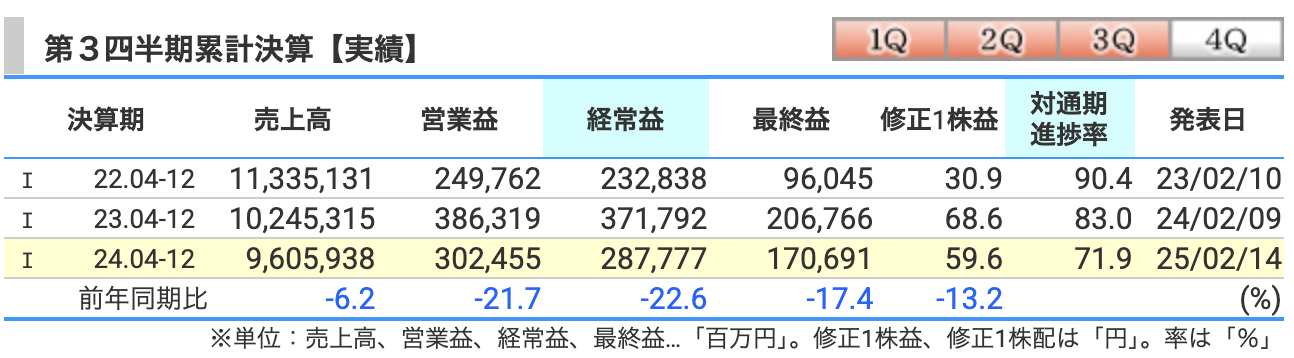

決算概要

エネオスの2025年3月期第3四半期の累計決算が発表されましたが、「どんな感じ?」と聞かれたら、ちょっと一言では説明しづらいですね。

まるで長距離ドライブの途中でガソリンは減ってるけど、目的地には何とかたどり着けそうな感じです。では、具体的に数字を見ながら、要因も含めて解説していきましょう!

📉 売上高:9兆6,059億円(前年比-6.2%)

👉 何が起きた?

- 売上の減少は主に金属セグメントの子会社売却の影響。

- 原油価格の下落も響き、石油製品の販売単価が低下。

- 自動車の燃費向上やEVシフトで国内ガソリン需要が減少。

→ つまり、「エネオスさん、もうちょっと安くして!」という市場の声が影響。

📉 営業利益:3,024億円(前年比-21.7%)

👉 何が起きた?

- 原油価格の下落で在庫評価損が発生(前年は+507億円、今年は-848億円)。

- 石油製品のマージンは良化したものの、タイムラグで効果が限定的。

- 機能材や電気事業が好調で増益に貢献(ブタジエン価格の上昇、五井火力発電所の運転開始など)。 → まさに「一進一退」、在庫評価損がなければもっと良い数字だった!

原油価格の下落がエネオスの在庫評価損(=棚卸資産の評価損)につながる理由を、なるべくシンプルに解説します!

そもそも在庫評価とは?

企業は在庫(石油製品など)を持っていますが、その価値をどのように評価するかが決算での重要ポイントになります。

石油業界では「総平均法」や「先入先出法」などの方法で在庫の価値を計算しますが、原油価格が下落すると「市場価格より高いコストで仕入れた在庫」が割高になるため、評価損が発生するのです。

具体的な仕組み

(例)エネオスの石油製品の在庫管理の流れ

📌 原油価格が高い時に仕入れた在庫(例えば1バレル=90ドル)

📌 その後、原油価格が下落(例えば1バレル=75ドルに)

📌 売る時には市場価格に合わせなければならない 📌 90ドルで仕入れた在庫を75ドルの市場価格で売ると損が発生!

この「仕入れ価格と市場価格のギャップ」が在庫評価損というわけです。

なぜ石油業界では影響が大きいのか?

💡 在庫量が莫大!

石油元売り会社(エネオス、出光興産など)は数百万バレル単位で在庫を抱えるため、ちょっとした価格変動でも評価損のインパクトが大きくなる。

💡 原油価格はボラティリティ(変動)が激しい!

原油は「戦争・OPECの政策・景気動向」など、いろいろな要因で価格が急変するため、評価損益のブレも大きくなる。

💡 在庫を抱えている期間が長い!

石油製品は「精製→貯蔵→流通」といった過程を経るため、市場価格が変動してもすぐには売れない。この間に価格が下がると評価損が発生しやすい。

逆に価格が上がるとどうなる?

✅ 原油価格が上昇すれば、「安い価格で仕入れた在庫を高く売れる」ので在庫評価益が発生する。

✅ つまり、在庫評価損は一時的なものであり、原油価格の動き次第では次の決算で評価益に変わる可能性もある。

エネオスの場合(今回の決算)

- 2024年度3Q累計の在庫評価損は▲848億円(前年は+507億円の評価益)。

- これは、前年は原油価格が上昇していたため評価益が出ていたが、今年度は価格が下落したため逆の影響を受けた。

- **在庫評価の影響を除けば、営業利益は実質増益(+517億円)**だった。

🛢️ 在庫評価のまとめ

✅ 原油価格が下がると、高値で仕入れた在庫が市場価格より割高になり、評価損が発生!

✅ 石油会社は在庫量が多く、価格変動の影響をモロに受けやすい!

✅ 逆に価格が上がれば在庫評価益が出るので、一時的な影響と見ることもできる!

エネオスは、まるで原油という「気まぐれな恋人」に振り回されているような状態です😅💔。今はツンツン(評価損)されていますが、またデレ(評価益)に転じる日が来るかもしれません…!

📉 経常利益:2,877億円(前年比-22.6%)

👉 何が起きた?

- 金融収益はほぼ横ばい(-147億円)。

- 石油・天然ガス開発事業は、数量増加があったものの、23年度の一過性利益(日本海洋掘削の子会社化の利益など)が剥落し減益。

📉 最終利益:1,706億円(前年比-17.4%)

👉 何が起きた?

- 法人税負担の減少で、営業利益の減少ほどは落ち込まず。

- 金属事業の減益は痛手だったが、半導体関連の需要増で持ちこたえた。

ガソリンは減ってるけど、道のりはまだ続く!

- 売上・利益ともに前年同期比で減少したものの、在庫評価損を除けば意外と健闘。

- 機能材(エラストマーなど)や電気事業が好調で、これがなければもっと厳しかった。

- 今後のポイントは、原油価格の回復!

エネオスは、まるで長距離ドライブ中のドライバー。

「目的地(成長)」には向かっているものの、「燃料(利益)」は節約しながら走らないと厳しい状況。

でも、途中で新しいエンジン(再生可能エネルギーや機能材)がパワーアップしてるので、意外と巻き返せるかも⁉ 🚗💨

📢 JX金属の上場について解説!

今回の決算では、エネオスホールディングスの子会社である JX金属 の東京証券取引所プライム市場への新規上場が承認されたことが発表されました!

それに伴い、エネオスが保有するJX金属の株式を一部売却し、JX金属は 連結子会社から持分法適用会社 へと変更されることになります。

🔹 JX金属とは?

JX金属は エネオスグループの金属事業 を担う企業で、特に以下の分野に強みがあります:

- 半導体材料(スパッタリングターゲット、圧延銅箔など)

- 情報通信材料(スマホ・通信機器向けの高機能材料)

- 基礎材料(銅・レアメタルの製錬・リサイクル)

この上場により、JX金属は独立した経営体制を確立し、技術力を活かして 半導体・通信分野のグローバルリーダー を目指します。

🔹 なぜJX金属を上場させるの?

📌 1. 企業の競争力強化

- 「装置産業型」から「技術立脚型」へ転換し、より収益性の高い事業へシフト。

- 半導体や情報通信分野の成長を加速させ、独自の技術で競争力を強化。

📌 2. 資金調達&投資加速

- 上場により市場からの資金調達がしやすくなり、設備投資や研究開発を強化。

- エネルギー転換(カーボンニュートラル)にも資金を活用できる。

📌 3. エネオスの事業ポートフォリオ転換

- エネオスはJX金属の株式売却で得た資金を、エネルギー事業や次世代燃料(水素・合成燃料)への投資に回す。

- 石油・ガス事業中心から、より持続可能な事業へシフト。

🔹 JX金属の上場スケジュール

- 2025年3月10日:売出価格決定

- 2025年3月19日:東京証券取引所プライム市場に上場

- 2025年3月27日:追加的な株式売却(グリーンシューオプション)の期限

🔹 エネオスのJX金属株式の売却計画

- 上場前の保有割合:100%(928,463,102株)

- 上場後の保有割合(売却後):約42.4%(393,529,002株)

- 完全に手放すわけではなく、引き続きJX金属の主要株主として関与

🔹 今後の影響

エネオスにとって

- 短期的には資金調達に成功 → エネルギー事業への投資を加速

- 長期的には、JX金属が成長すれば持分法適用会社として利益に貢献

JX金属にとって

- 独立性を高め、経営判断がスムーズに

- 半導体・情報通信分野の競争力向上でさらなる成長が期待

💡 まとめ

📢 JX金属は半導体・情報通信分野で成長を加速させるために上場!

💰 エネオスは売却資金をエネルギー転換(カーボンニュートラル)へ投資!

📈 JX金属の成長がエネオスにも良い影響を与える可能性大!

エネオスがJX金属を巣立たせるのは、「自立して成長できるようにする」という親心のようなもの。今後、JX金属がどこまで飛躍するのか楽しみですね!🚀

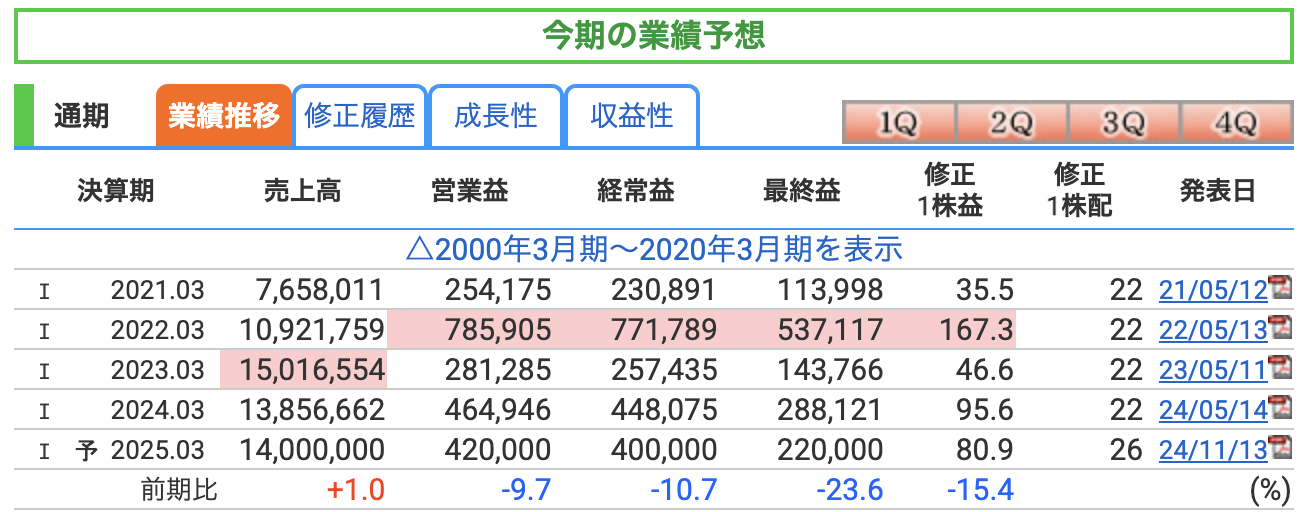

エネオスの2025年3月期通期の業績予想が発表されましたが…「おや?これはなかなか波乱の予感?」という感じの内容ですね。

では、売上高・利益の動向とその要因を見ていきましょう!🏎️💨

📉 売上高:14兆円(前年比+1.0%)

✅ 前年の13兆8,566億円から やや増加!

✅ とはいえ、2023年3月期のピーク(15兆円)と比べると、ちょっと勢いが落ちてる。

✅ 主な要因:

- 原油価格が下落 → 売上高に影響

- 燃料需要の回復が鈍い → でもEV化の流れが続く

🛢️ まるでドライブ中に「高速道路から一般道に降りた」ような感じ!

スピード(売上の伸び)は落ちたけど、まだ目的地には向かってるよ!

📉 営業利益:4,200億円(前年比-9.7%)

✅ 前年4,649億円から減少!

✅ でも、2023年3月期の2,812億円と比べればまだマシ?

✅ 主な要因:

- 原油価格の下落 → 在庫評価損が発生し、影響大

- 石油・天然ガス開発事業の減益 → 一過性利益の反動で減少

- 機能材や電気事業は好調 → でも全体をカバーするほどではない

💰 「ボーナス減ったけど、生活は大丈夫!」みたいな状況

2022年の爆益(7,859億円)が「バブルのような好景気」だっただけに、ここ数年は落ち着いた感じ。

📉 経常利益:4,000億円(前年比-10.7%)

✅ 営業利益とほぼ同じ動き。

✅ 主な要因:

- 金属事業の売却で、持分法適用会社になった影響

- 金融収益はあまり変わらず

⚖️ 「もうちょっと頑張りたかったな…」という感じの数字

でも、過去の平均と比べると、悪くはないので「まぁヨシ!」

📉 最終利益:2,200億円(前年比-23.6%)

✅ これはちょっと痛い…前年の2,881億円から 23.6%の大幅減!

✅ 主な要因:

- 税負担が増加 → これが痛い

- 金属事業の売却による利益剥落

- 電気事業や機能材の成長もあったが、全体の穴埋めはできず

🚨 「ちょっと贅沢しすぎた後の節約生活」みたいな状況

前年は利益も高かったけど、その反動で「少し財布の紐を締めなきゃな…」状態。

ちょっと苦しいけど、次の道を考えるタイミング

- 売上は 14兆円で微増 だが、原油価格の影響で伸び悩み。

- 営業利益・経常利益ともに減少だが、これは 在庫評価損や金属事業の売却 が影響。

- 最終利益は23.6%の減少で「ちょっと痛い」が、次の成長戦略がカギ!

🚗 エネオスは今、長距離ドライブの途中で「ガソリンの使い方」を見直している段階!

エネルギー転換や再生可能エネルギーの強化で、新たな道を探している感じですね。

これからの成長戦略に期待しつつ、引き続き動向を見守りましょう!🚀

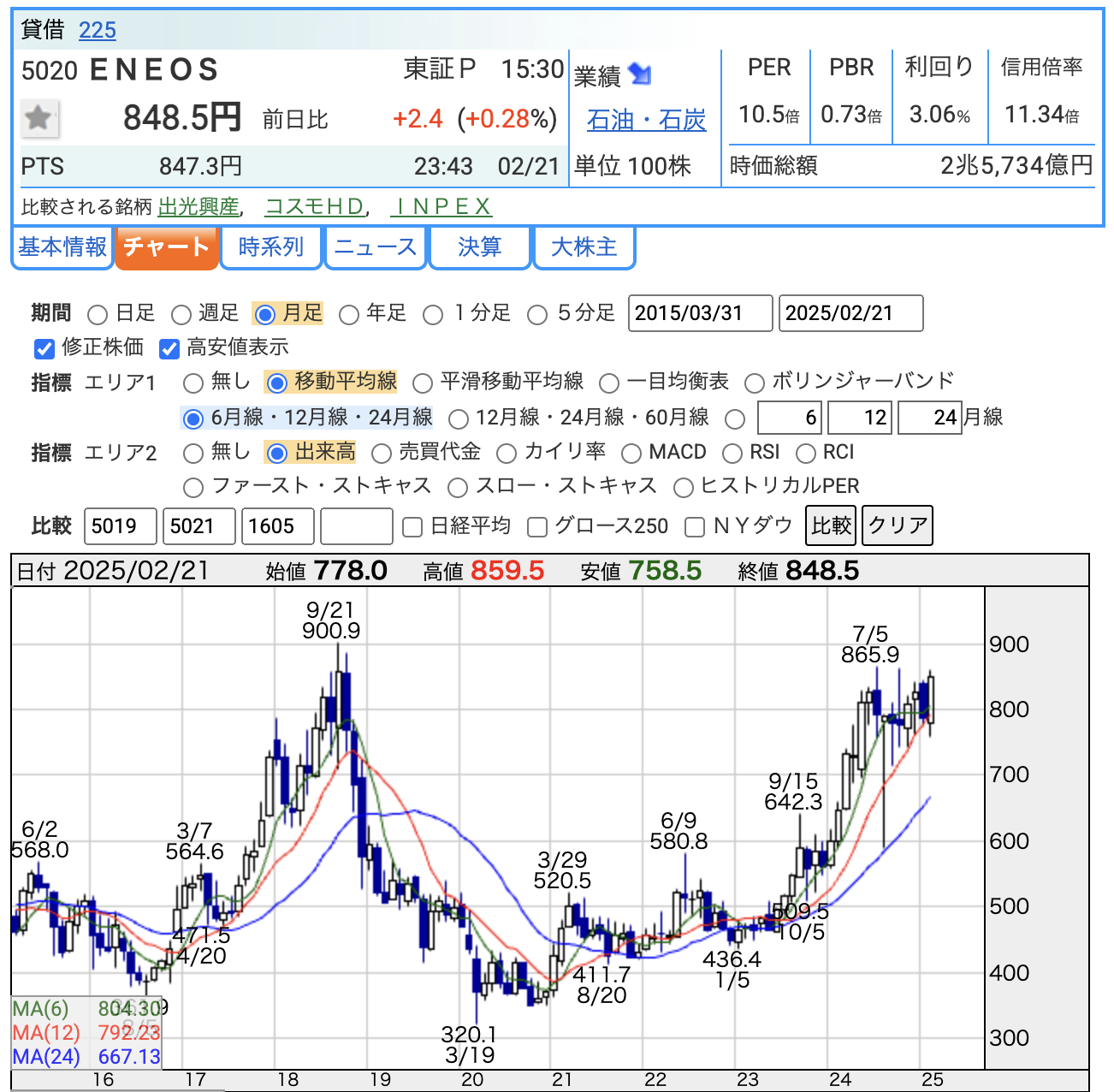

株価と株主還元

株価推移(チャート分析)

- 現在の株価:848.5円(2/21終値)

- 過去の10年のピーク:900.9円(2018年9月) → この時はまるで「オイルマネーの恩恵を受けた石油王のような勢い」

ここ最近の動きは、まさに「エネルギー企業らしく、ガソリン満タンで走っている状態」。

一時の低迷を脱して、上昇トレンドに乗っているように見えます!

📌 PER(株価収益率):10.5倍

→ 「株価は利益の10.5倍で取引されていますよ」という指標。

10倍前後なら割安感もあり、投資家も『ちょっと買ってみようかな』と思いやすい水準。

ただし、出光興産やコスモHDと比べると若干高めだし、石油関連企業はPERが低めになりがちなので、「割安だから買い!」と単純にはいかない点に注意🛢️💸

📌 PBR(株価純資産倍率):0.73倍

→ これは「会社の資産価値に対して、株価がどれくらい上乗せされているか?」を見る指標。

1倍を下回っている=「株価が会社の純資産より安い!お買い得かも?」 という状態。

「エネオスの株を買えば、理論上は会社の純資産より安く買えてしまう」という状態🍱🔥

📌 配当利回り:3.06%

→ 「株を持っているだけで、銀行預金よりよっぽど利息がもらえる!」という指標。

3%超えですが、他社と比べると低い状況。

✅ 株価は回復基調で、7年前の高値の900円付近を狙える位置にある!🏃♂️💨

✅ PER10.5倍・PBR0.73倍でそれほど割安でもない! 石油関連はそもそもPERが低めなのが普通。

✅ 配当利回り3.06% → 他社と比較しても見劣り💰

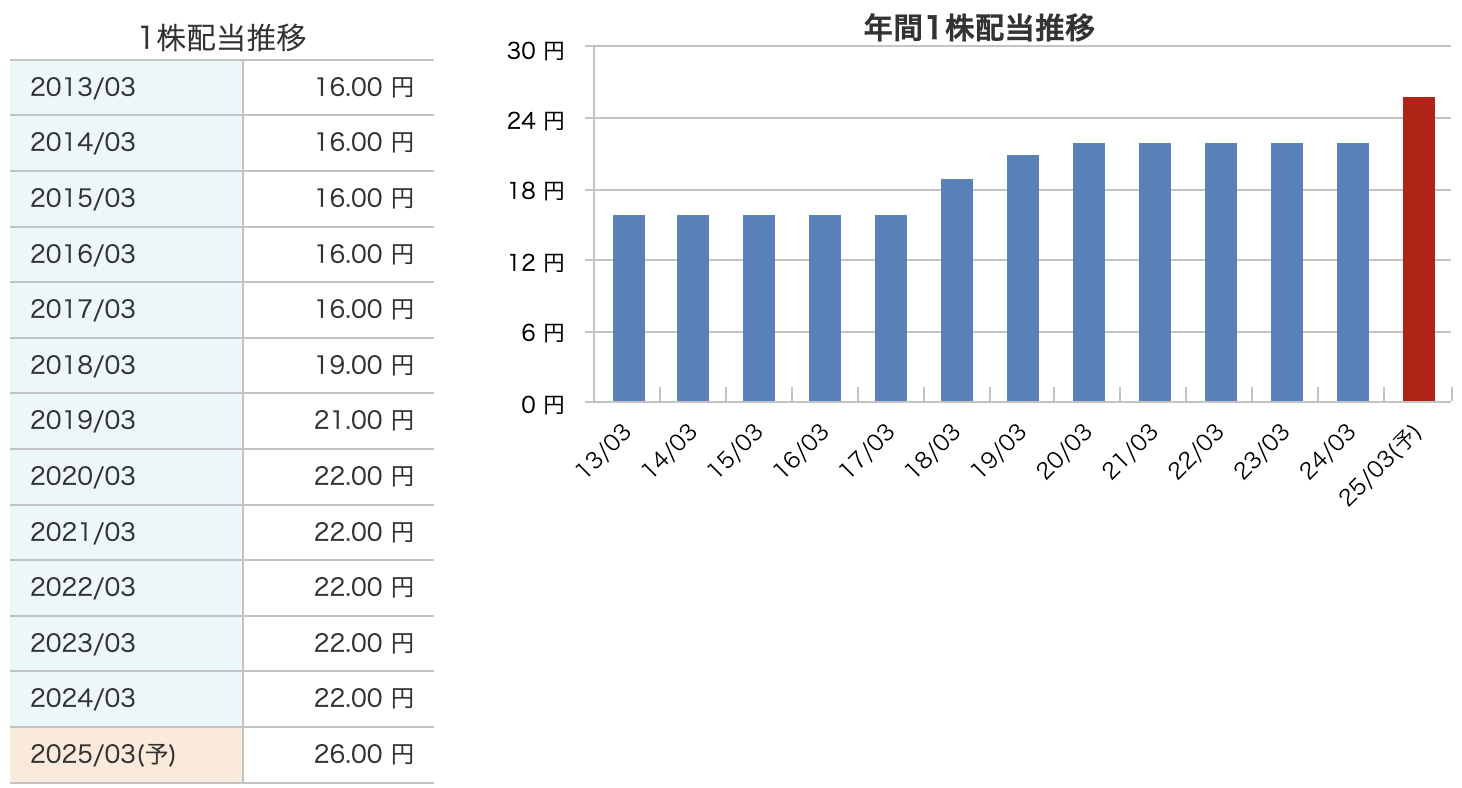

エネオスの配当金推移を見ると、まるで 「長年コツコツ積み上げた貯金がついに大きく増えた!」 という感じですね💰📈。

では、過去の配当の動きや、今後の株主還元方針について詳しく見ていきましょう!

📢 「ついに長年の停滞を破り、増配へ!」

- 2013年から2017年までは 16円固定 で、「これ本当に増えるの?」という状態が続いていた…💤

- 2018年以降、じわじわと増えて 22円でストップ していたが、

- 2025年3月期には26円(+4円)へ大幅増配!🎉

この4円増配は、約18%の増配率 なので、投資家にとってはかなりの朗報です💡!

🔍 株主還元方針:「安定配当」+「機動的な自社株買い」

エネオスは、以下の方針で株主還元を行っています👇

1️⃣ 配当方針

💡 「安定的な配当を継続しつつ、業績次第で増配も検討」

- 2025年3月期の 26円配当は、業績の安定感を反映した結果!

- 今後もエネルギー市場や利益状況に応じて、さらなる増配の可能性も!💰✨

📢 「エネオスは『安定配当+成長余地あり』の姿勢!」

2️⃣ 自己株式取得(自社株買い)

💡 「機動的な自己株式取得(自社株買い)を実施し、株主価値向上を目指す!」

- 2023年から2024年にかけて、約2,500億円規模の自己株式取得を実施!

- これは、エネルギー企業としての安定収益を活かした資本政策の一環💡

📢 「配当だけでなく、自社株買いでも株主還元を強化中!」

→ 株主還元のバランスが良く、投資家にとって魅力的!

📢 まとめ:「エネオスの株主還元は、ついに本気モードか!?」

✅ 2025年3月期の配当は26円(+4円の大幅増配!)

✅ 安定配当を基本に、業績次第でさらなる増配の可能性も!

✅ 自己株式取得も積極的に実施し、株主還元の総額を拡大!

📌 「長年の停滞を抜け、株主還元強化のフェーズに入ったエネオス!」

今後のさらなる増配や自社株買いの動きにも注目ですね📈✨!

財務

自己資本比率:31.6%(2024年12月)

💡 自己資本比率とは?

→ 「会社の総資産のうち、どれだけが自分のお金(自己資本)で運営されているか?」 を示す指標。

✅ エネオスの自己資本比率の推移

- 2022年3月:29.7%

- 2023年3月:28.7%(ちょっと減った💦)

- 2024年3月:31.8%(ここで回復!👍)

- 2024年12月:31.6%(ほぼ横ばい)

📢 「会社の3割以上は自己資本で運営!借金依存度は低め!」

会社の安全性の目安は 30% と言われることが多いので、エネオスはギリギリ優等生レベル🎓。

「自己資本比率50%以上の会社はお金持ち、20%以下は借金まみれ」と考えると、エネオスは健康的なバランス型の財務体質!

剰余金:1兆9,963億円(2024年12月)

💡 剰余金とは?

→ 会社が過去からコツコツと**「稼いで貯めた利益のストック」** のこと。

✅ エネオスの剰余金の推移

- 2022年3月:1兆5,177億円

- 2023年3月:1兆6,355億円

- 2024年3月:1兆8,915億円

- 2024年12月:1兆9,963億円(過去最高!🔥)

📢 「貯金はしっかり増えてる!だが、使い道はどうする?」

剰余金が増えるのはいいことだけど、「内部留保ばかりで還元しないと、投資家はモヤモヤ…」 🤔💭

エネオスには「配当や設備投資にもっと使え!」というプレッシャーもありそうですね💸💨。

有利子負債倍率:1.03倍(2024年12月)

💡 有利子負債倍率とは?

→ 「借金(有利子負債)が自己資本に対してどのくらいの比率か?」 を示す指標。

✅ エネオスの有利子負債倍率の推移

- 2022年3月:1.12倍

- 2023年3月:1.25倍(ちょっと増えた…💦)

- 2024年3月:1.01倍(ほぼ1倍!✨)

- 2024年12月:1.03倍(ほぼ変わらず)

📢 「借金と自己資本がほぼ同じ!健全な財務!」

一般的に 1倍以下なら超優良、1倍前後なら標準的、1.5倍を超えるとちょっと危険… というイメージ。

エネオスは 「ちょうどいいバランスで借金を使ってる」 と言えますね📊!

エネオスの財務は、貯金しつつ無駄遣いせず、ほどよく借金も活用!

✅ 自己資本比率31.6% → 安定感あり! 🚀

✅ 剰余金1.9兆円 → どんどん貯金が増えてる! 💰✨

✅ 有利子負債倍率1.03倍 → 借金はほどよくコントロール! 📉

📌 まるで「家計簿をしっかり管理する優秀な家族のような財務体質」ですね💸✨

ただし、「貯めたお金をどう使うか?」が今後の成長のカギになりそうです!💡

エネオスHDのまとめ

📊 第3四半期累計業績(2024年4月-12月)

✅ 売上高:9兆6,059億円(前年比 -6.2%)

✅ 営業利益:3,025億円(前年比 -21.7%)

✅ 経常利益:2,877億円(前年比 -22.6%)

✅ 最終利益:1,707億円(前年比 -17.4%)

📌 減収減益の主因は、原油価格の下落による在庫評価損(-848億円)。

📌 ただし、在庫影響を除いた営業利益は+15%増と実質は堅調。

📌 機能材・電気事業は好調で、石油製品のマージン改善も進行中。

📈 通期業績予想(2025年3月期)

✅ 売上高:14兆円(前年比 +1.0%)

✅ 営業利益:4,200億円(前年比 -9.7%)

✅ 経常利益:4,000億円(前年比 -10.7%)

✅ 最終利益:2,200億円(前年比 -23.6%)

📌 原油価格の低迷や税負担増加が重しに。

📌 金属事業(JX金属の上場)による影響は直接的な減益要因には明記されず。

📌 石油・天然ガス開発の減益が痛手となる一方、機能材・電気事業が利益を下支え。

💹 株価・配当(株主還元)

✅ 株価:848.5円(2025/2/21終値)

✅ PER:10.5倍 / PBR:0.73倍(やや割高)

✅ 配当予想:年間26円(前年22円から+4円の大幅増配!)

✅ 配当利回り:3.06%

✅ 自己株式取得:2023-2024年で約2,500億円規模を実施

📌 ついに増配フェーズへ!4円増配(+18%)で株主還元強化。

📌 自己株式取得も積極的で、株主価値向上を重視。

📌 株価は上昇トレンドにあり、過去最高値900円に迫る可能性も!

💰 財務

✅ 自己資本比率:31.6%(安定的)

✅ 剰余金:1兆9,963億円(過去最高!)

✅ 有利子負債倍率:1.03倍(健全な財務)

📌 財務基盤は強固で、借金依存度は標準的!

📌 貯金(剰余金)は増えているが、今後の成長投資や配当戦略がカギ!

📢 総括:「業績は慎重、株主還元は積極的!」

- 業績は原油価格の影響を受けて減益傾向だが、実質的には堅調。

- 株主還元が大幅に強化(増配+自社株買い)され、投資妙味アップ!

- 財務は健全で、今後の成長戦略にも期待。

📌 「短期的な業績低迷を乗り越え、長期的な株主還元と成長戦略を見極める局面!」 🚀💰

今後も別の個別株も解説していきますので、ひとつの参考にしてみてください(^^)