こんな方におすすめ

- 安定した収入源を求めている人

- 投資知識の向上をしたい人

- 投資判断の材料が欲しい人

※本ページはプロモーションが含まれています

- 企業概要:企業の基本情報や事業内容を紹介

- 決算概要: 対象企業の決算のキーポイントを簡潔に紹介

- 株価と配当:過去の傾向と推移を見る

- 株主優待:あれば紹介

- 財務:資金について確認

- まとめ: 全体の要約

- と言う流れでお話ししたいと思います^ ^

挑戦と成長を続けるグローバル企業のアサヒグループホールディングスについて解説します

キリンとアサヒはどちらも日本の大手ビバレッジ会社ですが、彼らの事業戦略と市場での立ち位置にはいくつかの違いがあります

Contents

1. 商品ポートフォリオ

- キリン:キリンはビールだけでなく、医薬品や健康食品などのライフサイエンス事業にも力を入れています

この多角化戦略は、飲料業界のみならず、広い健康関連市場での成長を目指しています - アサヒ:アサヒはビール、清涼飲料水、ウイスキー、ワインなどのアルコール類に強い焦点を当てています

特にビールブランドの「スーパードライ」は国内外で高い評価を受けており、アルコール分野におけるイノベーションに注力しています

2. 国際戦略

- キリン:キリンはオーストラリアやアジア太平洋地域において積極的に事業を展開しており、特にオーストラリアの乳製品会社や薬品企業の買収により、グローバルな健康関連市場への進出を図っています

- アサヒ:アサヒも国際的に事業を拡大しており、特にヨーロッパのビールメーカーの買収を通じて、グローバル市場での存在感を強めています

これにより、アサヒはヨーロッパやアジア市場での販売網を大きく広げています

3. 経営戦略

- キリン:キリンは持続可能性と健康志向を重視し、機能性飲料や非アルコール飲料の開発に注力しています

また、企業の社会的責任(CSR)活動として環境保護にも取り組んでいます - アサヒ:アサヒは品質とブランドの強化に重点を置き、製品の差別化を図ることで市場での競争力を高めています

また、効率的な生産とコスト管理を通じて、業績の向上を目指しています

これらの違いにより、キリンとアサヒは同じビバレッジ業界に属しながらも、異なる市場ニーズに応える独自の立ち位置を確立しています

このため、両社の戦略や成長機会は、一概に比較するのが難しい側面があります

1、アサヒの企業概要

企業の特徴

- 中核事業とブランドポートフォリオ:

- アサヒビールを中心に、酒類、飲料、食品を製造・販売。「スーパードライ」や「WONDA」、「カルピス」など国内外で広く認知されるブランドを展開

- グローバル展開:

- 世界各国のプレミアムビールブランド(「Asahi DRY」「PERONI」「Kozel」「Pilsner」「Grolsch」など)をラインアップし、積極的に海外市場を開拓

- M&Aによる事業拡大:

- 2015年にワイン商社エノテカを買収、2016年には東欧事業やイタリア「ペローニ」などを取得

さらに2019年にイギリスの高級ビール会社、2020年に豪ビール会社「Carlton & United Breweries」を買収 - 事業構造の再編:

- 2016年に食品事業をアサヒグループ食品に統合し、カゴメとの資本提携を解消

2024年には外食事業から撤退し、日本料理「なだ万」を譲渡。 - 主要子会社:

- アサヒビール、アサヒ飲料、アサヒグループ食品、カルピス、エノテカ、ニッカウヰスキーなど、幅広い分野で関連企業を擁する多角的な事業運営

Asahi DRY(アサヒ ドライ)、PERONI(ペローニ)、Kozel(コゼル)、Pilsner(ピルスナー)、Grolsch(グロールシュ)

2、決算概要

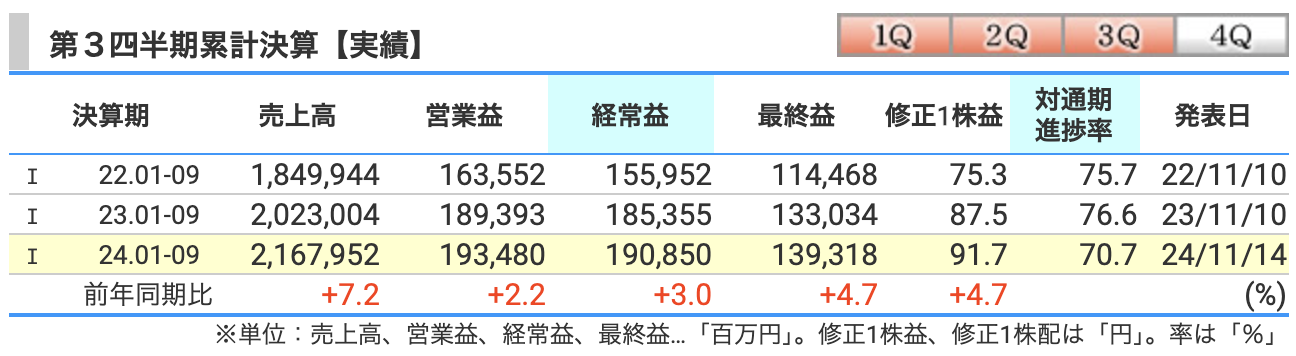

2024年度12月期第3四半期の累計

- 売上高:

2兆1,679億円で前年比7.2%増加

価格改定効果やプレミアム化による単価向上が寄与しました - 営業利益:

1,934億円で前年比2.2%増加

事業利益の増益とコスト効率化が影響しています - 経常利益:

1,908億円で前年比3.0%増加

主に金融収益の改善が寄与しました - 最終利益(親会社の所有者に帰属する利益):

1,393億円で前年比4.7%増加

営業利益の増益に加え、通貨スワップ取引などの損益改善が影響しました - 背景:

欧州や日本市場の好調が全体を牽引

一方、オセアニア地域では減益となるも、グループ全体で計画を若干上回る進捗を見せました

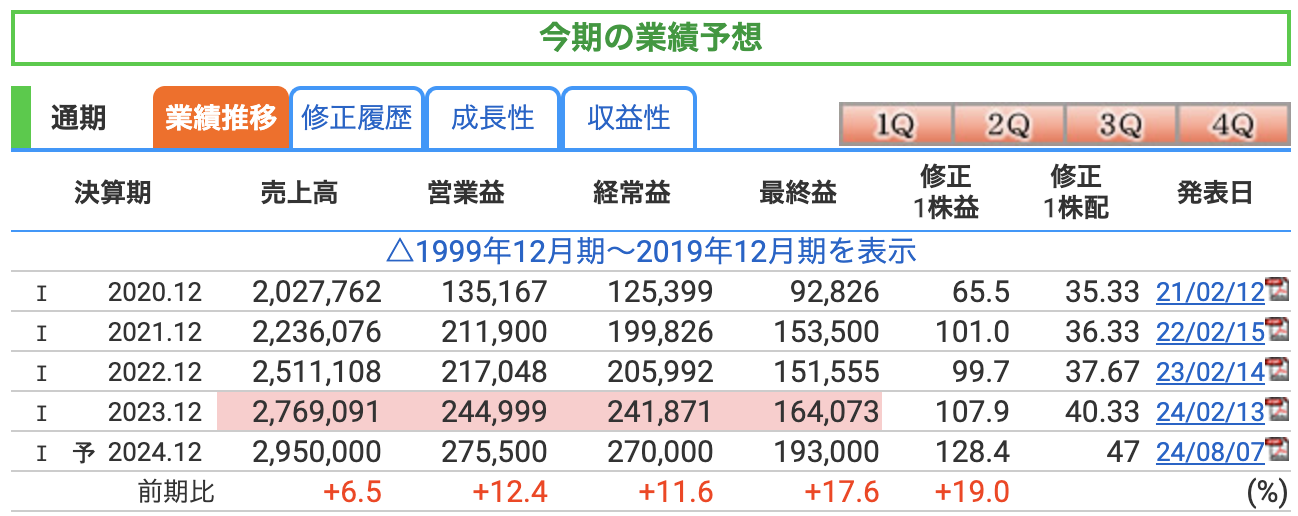

通期の業績推移

- 売上高:

2兆9,500億円を見込んでおり、前年比+6.5%の増収予想です

価格改定やプレミアム商品戦略の進展が寄与する見込みです - 営業利益:

2,755億円と前年比+12.4%の増益が予想されています

コスト削減や効率化の推進が営業利益の押し上げ要因となっています - 経常利益:

2,700億円で前年比+11.6%の増加が予想されています

主に海外事業の安定した収益成長が背景にあります - 最終利益(親会社の所有者に帰属する当期利益):

1,930億円で前年比+17.6%の大幅な増加が見込まれています

営業利益増加に加え、財務コストの抑制が影響しています

全体的な要約:

売上高と利益の両面で安定した成長が期待されており、日本市場だけでなく、欧州・オセアニア市場などの海外事業が引き続き成長ドライバーとなる見込みです

また、プレミアム商品戦略やコスト効率化の効果が業績に寄与しています

3、株価と配当

株価

- 株価推移:

2024年12月8日時点での株価は1,615円

2024年初頭からの株価推移を見ると、一時は高値2,000円台(5月21日)を記録しましたが、その後は調整局面に入り、直近では1,600円前後で推移しています

全体的にボラティリティが高い動きが見られます - PER(株価収益率):

12.6倍であり、同業他社や市場全体と比較して割安か適正な水準であると考えられます

収益力の安定性が評価されています。 - PBR(株価純資産倍率):

0.94倍であり、1倍を下回る水準です

株価が純資産に対して割安に評価されていることを示しています - 配当利回り:

2.91%と、キリンよりも低い値ですが、そこそこといった利回りかなと思います - 全体的な株価の動向:

長期のチャートを見ると、過去数年間で一定のレンジ内で推移しています

業績の安定性とそこそこの配当利回りが長期的な投資家にとって重要なポイントとなっています

配当

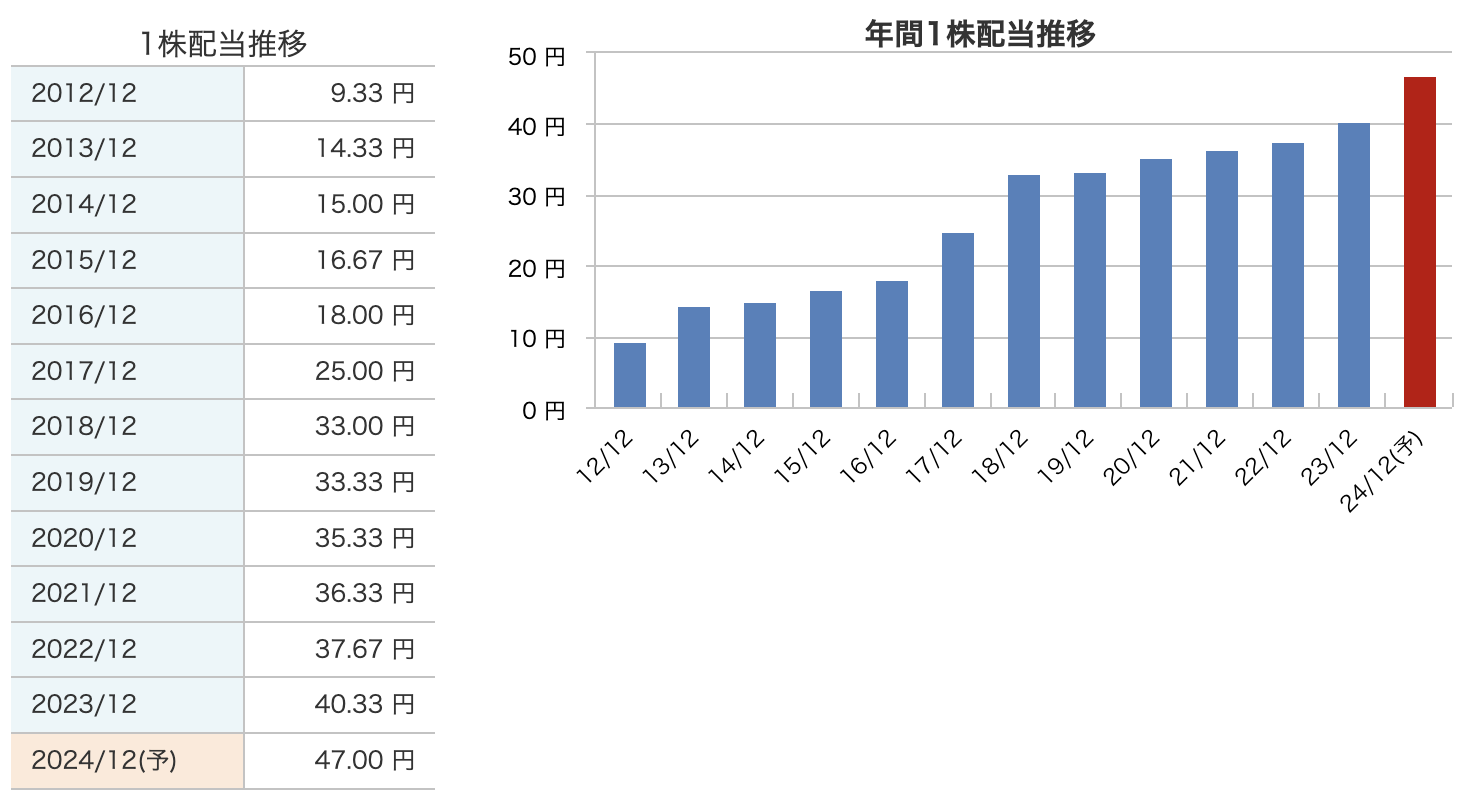

- 配当増加傾向:

- 配当金は2012年の9.33円から、2024年の予想47.00円まで連続で増配しています

- 年間配当金額は約5倍に増加しており、持続的な増配政策を実施していることがわかります

- 増配ペース:

- 初期の増配幅は少額(2012年~2016年)でしたが、2017年以降は大幅な増配が行われています

- 特に2017年の25.00円から2018年の33.00円への増加は、過去最大の増配率(+32%)を記録しています

- 2024年の配当金予想:

- 47.00円(前年比+6.67円、+16.5%増)が予定されています

- 配当利回りは現在の株価水準(1,615円)を基に計算すると約2.91%となり、そこそこの配当利回りかなと思います

- 全体的な評価:

- アサヒは、安定した業績拡大とともに、継続的な増配政策を実行しており、長期投資家にとって魅力的な銘柄です

- 収益力を背景にした増配の信頼性が高く、株主還元を重視する企業姿勢が伺えます

このような増配トレンドは、同業他社や市場全体と比較しても目立つ特徴であり、株主価値向上を意識した経営戦略が反映されています

4、株主優待

株主優待は、廃止になりました

2024年8月7日に「株主還元および株式分割」に関するお知らせを発表しています

1. 株主還元の見直し

- 配当性向の目標前倒し達成: 2025年までに配当性向を40%にする目標を、2024年に前倒しで達成

2024年度の年間配当額を141円に増額 - 株主優待制度の廃止: 配当を通じた公平な利益還元を目的に、株主優待制度を廃止

- 自己株式取得: 最大300億円規模で自己株式を取得

資本効率の向上や機動的な株主還元を目的

2. 株式分割

- 目的: 投資単位当たりの金額を引き下げ、株式流動性を向上させることで投資家層の拡大を図る

- 詳細: 2024年9月30日を基準日として、1株を3株に分割

3. 背景

- フリーキャッシュフローの創出を株主還元に充当

債務削減目標(Net Debt/EBITDA比率を3倍以下)を達成したことを受け、還元強化を決定

「Net Debt/EBITDA(ネットデット イービットダー )比率」は、この表現は、金融・経済分野でよく使われます

指標の意味

- Net Debt(純有利子負債)

「借金(金融債務)」から「手元の現金」を引いた金額。実際に返済が必要な負債額を表します

例:借金1,000億円 - 手元現金200億円 → 純有利子負債 = 800億円 - EBITDA

「税引前利益+利息+減価償却費」を合わせたもの

会社が本業で稼ぐ力を示します。要するに、借金返済に使える稼ぎのイメージです

例:EBITDAが400億円 → 毎年400億円分の稼ぎがある - Net Debt/EBITDA比率

純有利子負債がEBITDAの何倍あるかを表します

これが「3倍以下」であれば、「3年以内で負債を返済できる稼ぎを持っている」ことを意味します

わかりやすい例

家計に例えると:

- あなたが銀行から借金(住宅ローンなど)800万円をしている

- あなたの年収(稼ぎ)が400万円の場合、Net Debt/年収比率は 2倍(=800万円 ÷ 400万円)。

- つまり、あなたの収入が毎年一定なら、2年で借金を返済できる計算

これを企業版に置き換えたのが、Net Debt/EBITDA比率です

なぜ3倍が基準なのか?

- 一般的に、Net Debt/EBITDA比率が3倍以下は、企業の財務が健全で、借金を返す能力が高いとされます

- 比率が高いと「負債が多すぎる」「返済に時間がかかる」と見なされ、投資家や金融機関からの評価が下がる可能性があります

アサヒの現状

- 2024年にこの比率が2.7倍となり、目標である3倍以下を達成

これにより、財務健全性が確保され、安心して株主還元や成長投資を進められる状況になったと説明されています

このように、「3倍以下」という基準は、企業が収益力を持って借金を無理なく返せる健全な状態を示していると考えると分かりやすいでしょう

4. 今後の方針

- 財務健全性を維持しつつ、成長投資と株主還元を充実

- 2024年度決算発表で新たな財務方針を公表予定

5. 新施策の意義

- 配当増額と株式分割により、投資家への魅力向上と株主還元を強化

- 配当重視の投資家や少額投資家にとっても、より購入しやすい環境を整備

これにより、アサヒは株主還元と成長投資を両立し、長期的な株主価値の向上を目指しています

5、財務

自己資本比率

- 定義:

総資産に占める自己資本(株主からの資金や内部留保)の割合を表す指標。財務健全性を示します - 推移:

- 2021年: 38.6%

- 2022年: 42.7%

- 2023年: 46.5%

- 2024年(第3四半期累計): 48.7%

- 解説:

毎年着実に自己資本比率が上昇しており、財務基盤が強化されています

これは、利益の積み増し(内部留保の増加)と借入金削減が主因と考えられます

剰余金

- 定義:

累積された利益の中で、配当や内部留保として確保されている金額を指します - 推移:

- 2021年: 1兆0646億円

- 2022年: 1兆1655億円

- 2023年: 1兆2824億円

- 2024年(第3四半期累計): 1兆3565億円

- 解説:

毎年の利益確保と配当性向の調整により剰余金が増加

企業の成長余力と財務安定性の高さを示しています

有利子負債倍率(Debt to Equity Ratio)

- 定義:

自己資本に対する有利子負債の割合を示す指標。有利子負債がどの程度自己資本で賄えるかを示します - 推移:

- 2021年: 0.91倍

- 2022年: 0.73倍

- 2023年: 0.57倍

- 2024年(第3四半期累計): 0.54倍

- 解説:

大幅な改善が見られます

特に2021年から2024年にかけて、0.91倍から0.54倍へと低下しており、借入金削減の努力と収益基盤の強化が反映されています

これは財務健全性の向上を意味します

アサヒグループホールディングスは、自己資本比率の向上、有利子負債倍率の低下、剰余金の増加といった財務改善を実現しており、安定した財務基盤を持っています

これにより、今後の成長投資や株主還元にも十分な余力があると評価できます

6、アサヒのまとめ

事業概要

- 多角的事業展開:

酒類(ビール・発泡酒・ウイスキーなど)、飲料(炭酸・清涼飲料・乳性飲料)、食品事業(健康食品・菓子)を展開。主要ブランドには「スーパードライ」「カルピス」「三ツ矢サイダー」などがあります。 - グローバル展開:

プレミアムビールブランド(PERONI、Kozel、アサヒスーパードライなど)を核とし、欧州、オセアニア、東南アジアなどで事業を拡大

業績と財務

- 業績推移:

売上高は毎年堅調に成長。2024年の通期予想では売上高2.95兆円、最終利益1,930億円と過去最高水準を見込んでいます - 財務健全性の強化:

- 自己資本比率: 2021年38.6% → 2024年第3四半期48.7%

- 有利子負債倍率: 2021年0.91倍 → 2024年第3四半期0.54倍

安定した収益基盤と負債削減により、財務の健全化を達成

株主還元

- 増配:

2012年以降、増配。2024年の年間配当は47円を予定しており、10年で約5倍に成長。 - 株式分割:

2024年9月に1株を3株に分割し、投資単位を引き下げ。個人投資家層の拡大を目指す - 自己株式取得:

最大300億円規模の自己株式買いを実施し、資本効率を向上

成長戦略

- プレミアム戦略:

高付加価値商品の展開に注力。日本国内外で単価向上を実現 - M&Aによる拡大:

欧州やオセアニアでの大型買収を通じて、プレミアムビール市場での地位を確立 - 効率化:

コスト削減と事業構造改革を推進。外食事業からの撤退などにより、収益性を向上

課題と今後の展望

- 課題:

オセアニア市場の厳しい競争環境、原材料費の上昇への対応が必要 - 展望:

サステナビリティへの取り組み、デジタルトランスフォーメーション(DX)、新興国市場での成長が期待される

アサヒグループは、国内外でのプレミアム戦略の推進や財務健全性の強化を通じて成長を続ける優良企業です

安定した株主還元政策と堅実な成長戦略により、長期的な投資先として魅力的な存在を確立しています

今後も別の個別株も解説していきますので、ひとつの参考にしてみてください(^^)