こんな方におすすめ

- 安定した収入源を求めている人

- 投資知識の向上をしたい人

- 投資判断の材料が欲しい人

※本ページはプロモーションが含まれています

安定した収入源を求めている人、投資知識の向上をしたい人、投資判断の材料が欲しい人の参考になれば幸いです

Contents

パナソニックホールディングス(6752)企業概要

-

創業は1918年、創業者は松下幸之助氏

→ 「松下電器」として始まり、100年以上の歴史がある老舗メーカー。 -

家電の会社と思われがちだが、今はもっと幅広い

→ 洗濯機・冷蔵庫などの家電だけでなく、工場向け機械、自動車部品、電気自動車(EV)用の電池、法人向けのソフトウェアなども手がけている。 -

2022年に“持株会社”に移行し、現在はグループの司令塔

→ 各事業はグループ会社が運営し、パナソニックホールディングスは全体をまとめる立場に。 -

5つの事業セグメントに分かれている

-

くらし:テレビ・家電・住宅設備など

-

オートモーティブ:車載用電装品(カーナビなど)※売却予定

-

コネクト:企業向けのIT・物流・航空機内システムなど

-

インダストリー:電子部品や工場用機器など

-

エナジー:EV向けリチウムイオン電池など(テスラ向けが主力)

-

-

世界中に展開するグローバル企業

→ 日本だけでなく、北米・欧州・アジアなど世界でビジネスを展開。

一言でまとめると:

パナソニックは“家電の会社”から“世界規模の電機・エネルギー・ソリューション企業”へと大きく進化中の企業です。長い歴史を持ちながら、新しい分野にも積極的にチャレンジしています。

決算概要

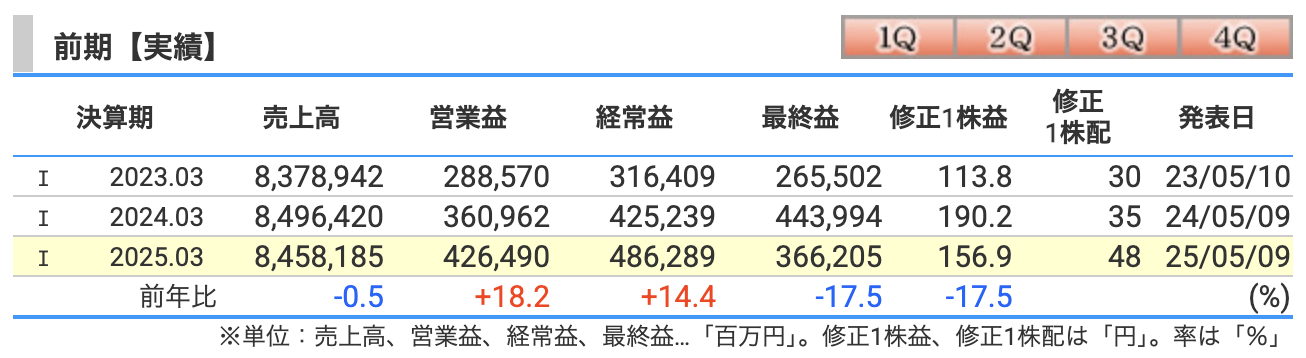

✅ 売上高:前年割れだけど悪くない

-

前期(2024年3月期)は8.49兆円、今期は8.46兆円とほぼ横ばい(▲0.5%)。

-

一部で円高や車載事業の縮小が影響。

-

「規模をムリに追わず、中身で勝負」のスタイル。

✅ 営業利益:大幅増益、これは拍手!👏

-

約4,265億円、前年より+18%!

-

原価改善・コスト削減、特にエナジー部門(EV電池)やインダストリー部門が貢献。

-

売上が伸び悩む中、**利益率で稼ぐ“大人の稼ぎ方”**にシフト。

✅ 経常利益:営業益+αも順調

-

営業益+金融収支などが加わった指標。

-

前年比+14%としっかり成長。副業もうまくいってます感。

✅ 最終利益:あれ?減ってる?でも理由あり!

-

実は前期(2024年3月期)は、持株売却益などの“特別利益”がドーンと乗っていた。

-

今期はそういった“臨時ボーナス”がないため、見かけ上は▲17.5%の減益。

-

本業は絶好調なので、「見た目は地味、中身は濃い」タイプの決算です。

🎯まとめ

パナソニックは2025年3月期、「売上は守り、利益は攻め」の内容でした。

特別利益がないぶん最終利益は見劣りしますが、本業の稼ぐ力はしっかり強化中。

**“無理に背伸びせず、引き締まった筋肉で勝負するベテラン選手”**のような決算です!

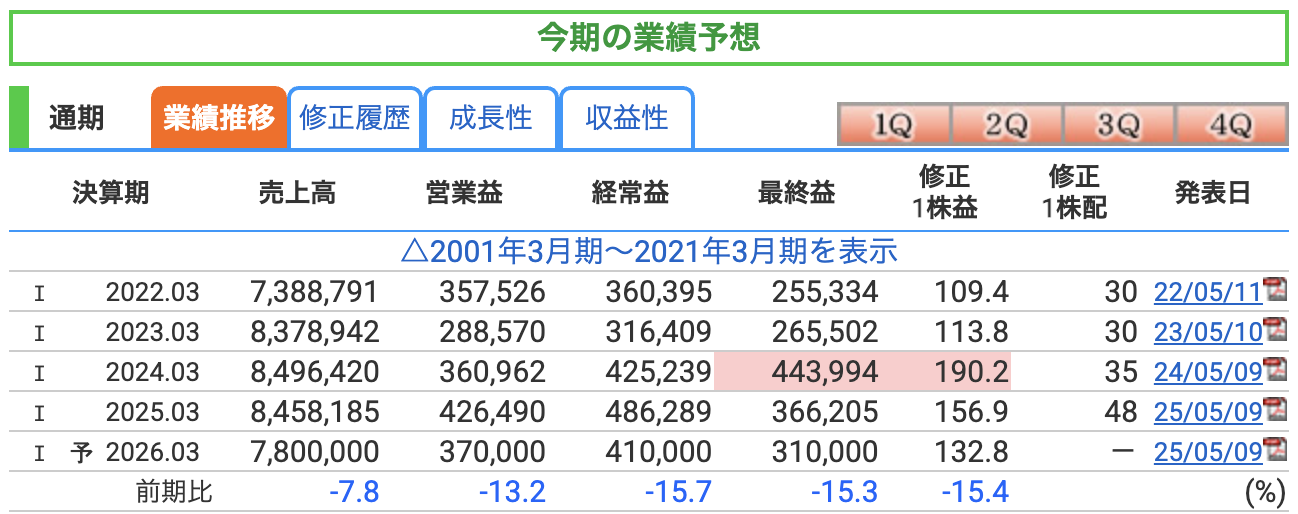

✅ 売上高:ちょっとブレーキかけます

-

前期比▲7.8%と、明確に減収予想。

-

車載機器の事業売却(オートモーティブ部門の縮小)などが理由。

-

「無理に売らず、中身重視でいきます」という慎重モード。

✅ 営業利益・経常利益:利益もしっかり減ります

-

営業利益は3,700億円、前年比▲13%。

-

エネルギー(EV電池)分野への投資負担が重くなる見込み。

-

利益体質はキープしているが、“あえての減速運転”。

✅ 最終利益:前年の“ボーナスイヤー”の反動

-

前期(2025年3月期)は、2024年の“特別利益”の反動もあって見た目が悪くなる。

-

とはいえ、3,100億円は水準としては悪くない。「ちょっと休憩」くらいのイメージ。

✅ EPS・配当:配当は“まだ様子見”

-

EPS(1株利益)も減る予想(▲15%)。これに伴い配当も現時点では未定。

-

経営陣としては、「しっかり見極めてから還元方針を出す」構え。

🎯まとめ(例えるなら…)

今期はパナソニックにとって、**「一度スピードを緩めてカーブを曲がる」**ような慎重運転の1年。

高速走行(2024〜25年)で稼いだぶん、**今はアクセルを踏みすぎない“冷静な判断”**とも言えます。

景気やEV市場の変化に備えて、“無理せず黒字”を守る構えは、逆に長期投資家には安心材料かもしれません。

2026年3月期 業績予想に“待った!”をかけそうな主なリスク

-

EV電池:テスラさんのご機嫌しだい

-

売上の伸びは米テスラ向け「4680」セル量産が大前提。

-

テスラ自身も自前電池を開発中で「自炊派」へ移行の兆し

-

もし発注が細ると、**“超大盛り弁当を用意したのにドタキャン”**状態に。

-

-

米カンザス新工場:スタートダッシュ遅れ懸念

-

40億ドル投資のデソト工場は、部材調達難や政策不透明感で稼働時期がズレ込むリスク

-

計画どおりに走らないと、減収+固定費負担=利益を削る展開に。

-

-

原材料&為替:コストが“ジェットコースター”

-

リチウム・ニッケル価格や円相場が振れると、電池も家電も原価が上下。

-

円高+資材高が同時に来れば「両手におもりを持ってマラソン」状態。

-

-

事業再編の“後片付け”費用

-

車載機器会社の売却は完了したが、追加で構造改革費用が出れば一時費用が膨らむ

-

“筋トレ後の筋肉痛”が長引くと利益圧迫。

-

-

景気失速 & 需要減

-

世界景気がブレーキを踏むと、家電・住宅設備・工場向け機器の買い控えが広がる。

-

売上7.8兆円予想は「普通に走れれば」の数字。急ブレーキで**“売上メーター逆回転”**も。

-

まとめ

2026年3月期は「前年までの全力疾走で少し息切れ+カーブ手前で減速」という慎重見通し。でも、

EV電池の量産タイミング

テスラ依存度

新工場立ち上げの遅れ

円高・資材高ショック

が重なると、想定よりもう一段スピードダウンもあり得ます。

投資するなら「電池の追い風が吹くか」「工場が時間どおり動くか」を天気予報のようにチェックするのがおすすめです。

🔍 各指標の解説

✅ 売上営業利益率:「儲けの厚み」は過去イチ水準に

-

2024年は4.25% → 2025年は5.04%に改善。

→ コスト管理のうまさが光り、利益を“ギュッと絞り出す”力が強化。 -

2026年予想は4.74%。

→ 売上が減る中でも利益率は高水準キープ=筋肉質な体質。

ひとことで言えば…「たくさん売らなくてもちゃんと儲ける、ちゃっかり優等生」。

✅ ROE(自己資本利益率):「株主目線の稼ぎ」はややクールダウン

-

2024年は10.88% → 2025年は7.93% → 2026年予想6.6%へと段階的に低下。

-

ROEは「会社が株主のお金をどれだけ増やしたか」の指標。

-

前期(2024年)が**特別利益で“跳ねすぎた”**分、2025年・2026年は反動でややおとなしめ。

例えるなら…「去年はボーナスが異常に良すぎた。今期からは通常運転」。

✅ ROA(総資産利益率):「持ち物の働きぶり」も一服感

-

2024年:5.08% → 2025年:3.91% → 2026年予想:3.32%と下がる。

-

売上減+固定費増(とくにEV電池などの先行投資)が効率を下げる要因。

-

総資産回転率も0.97 → 0.90 → 0.83と連動して下がっており、**“在庫や設備の動きがやや鈍い”**ことも伺える。

イメージは…「道具(資産)は増えてるけど、ちょっと遊ばせぎみ」。

🎯まとめ:数字が語るパナソニックの“今とこれから”

-

2024年は“効率・利益率ともに絶好調”の年。

-

2025〜2026年は、大型投資・再編・EV電池の立ち上げが進むなかで、数字的には一時的に落ち着く。

-

それでも利益率は維持されており、筋肉は落ちていない印象。

📌 **利益の「質」は悪くないが、「成長スピード」はややスローダウン中。長期で見ると、“地力をためて次の成長を狙う年”**とも読み取れます。

株価指標と株主還元

株価・PER・PBR — ざっくりポイント(箇条書き)

-

現在株価:1,518.5円(2025/7/3終値)

-

1年半で 1,000円台前半 → 1,900円台 → 1,500円台へとジェットコースター。

-

チャート(10年表示)を見ると「1,800〜2,000円が天井、800〜1,000円が底」という ボックス圏 を上下しながら推移。

-

-

PER(株価収益率):11.4倍

-

TOPIXや電機セクター平均(おおむね14〜15倍)より低め。

-

“利益の伸びが一服”という会社予想を先取りして、「成長期待マイルド」価格が付いているイメージ。

-

EV電池の稼働がスムーズに進めば、上振れ=PER再評価余地も。

-

-

PBR(株価純資産倍率):0.76倍

-

解散価値(純資産)より安い水準で取引されている状態。

-

市場は「重い設備投資・景気敏感度」を割り引いているものの、

-

自己資本比率50%前後の財務健全さ

-

営業CFの底堅さ

を考えれば、“割安感”がにじむバリュエーション。

-

-

ROEが今後 8→6%台にスローダウンする予想なので、PBR<1倍が続くかは収益改善ペース次第。

-

-

投資家目線ひと言

-

PER低+PBR割安=“地味だが底堅い”バリュー株に近い立ち位置。

-

EV電池の立ち上げ・米国新工場の稼働が順調なら、利益の上振れ → PER上昇 → PBR1倍回帰も視野。

-

逆に投資負担が長引くと「低PER・低PBRのまま長居」コースも。

-

まとめ:いまの株価は「高成長シナリオも、大崩れシナリオも織り込み切れていない中立ゾーン」。EV電池の量産成功が“割安”を“適正”に変えるカタリストになりそうです。

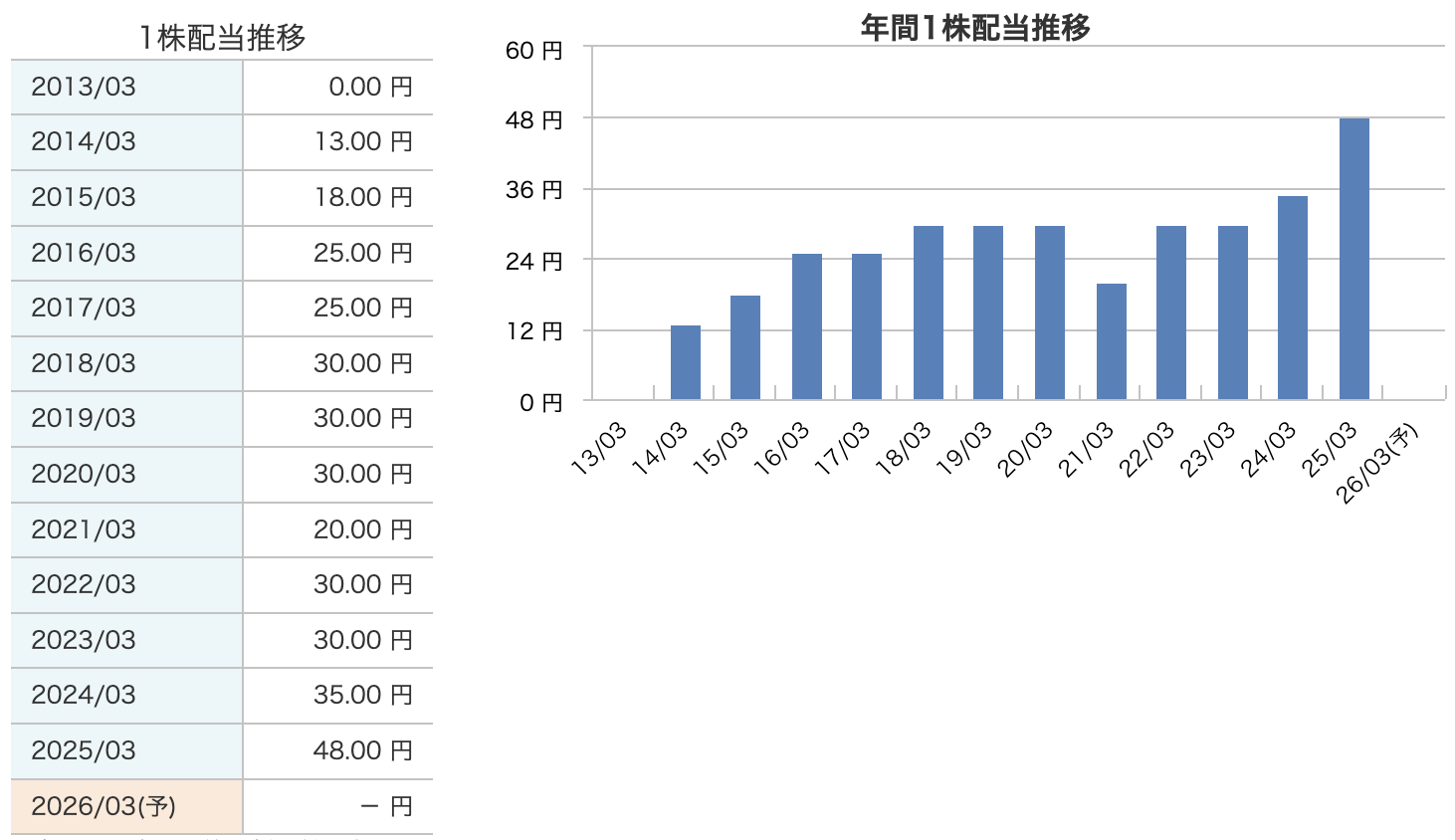

ざっくり分析 & 投資家メモ

-

**配当方針は「利益の3割前後を配る」**が基本。

-

利益が出ればバッチリ増配、逆風時はスッと減配──メリハリ型。

-

-

30円ラインが“平常運転”の目安

-

2021年の20円は特殊、48円はご祝儀。中期的には「30円+業績連動」が現実的。

-

-

今後のカギは EV 電池の立ち上がり

-

量産が滑らかなら再び40円台も。もしコケれば“平常運転”に逆戻りもあり。

-

ひと言まとめ

パナソニックの配当は「筋肉が付けば肉増し、ケガしたらダイエット」。長い目で見ると“体調管理がうまいアスリート”タイプの配当政策です。

パナソニックHD ― 株主還元方針(箇条書きでサクッと把握)

-

基本スタンス

-

創業時から「株主への利益還元は最重要政策の一つ」と宣言。

-

連結業績に応じた利益配分を大原則に、安定的かつ継続的な還元を目指す。

-

-

配当ポリシー

-

連結配当性向30%を目安(=当期純利益の約3割を配当に回す)。

-

景気後退期でも「ゼロにしない」ことを重視しつつ、黒字幅に合わせて機動的に増減配。

-

2025/3期は1株48円(配当性向30.6%)まで増配、26/3期は未定で様子見。

-

-

自己株式取得(自社株買い)

-

戦略投資とのバランスや財務体質を勘案しつつ、資本効率向上と1株価値の引き上げを目的に“機動的に実施”。

-

明確な年間上限は示さず、市況・資金余力しだいでスポット的に行う方針。

-

-

内部留保の使い道

-

EV用リチウムイオン電池、SCMソフト(Blue Yonder強化)など 成長投資 に重点配分。

-

収益基盤を厚くして将来の配当原資を増やす“再投資サイクル”を構築。

-

-

投資家へのメッセージ(まとめ)

-

「利益の3割は返し、残りは次の成長のタネへ」が合言葉。

-

配当は“筋肉質の定期便”、自社株買いは“タイムセール”のイメージで、長期目線の還元と資本効率を両立させる方針です。

-

財務

✅ 自己資本比率 ― “筋肉量”が年々アップ

-

45 % → 48 % → 50 %超えへと3年連続で上昇。

-

目安と言われる40 %をしっかり超え、「財務体質はムキムキ寄り」。

✅ 剰余金(内部留保) ― “へそくり”も着実に増量

-

3年間で 約7,000億円増。

-

EV電池工場など大型投資をこなしつつも貯金が減らない=稼ぐ力が本物。

✅ 有利子負債倍率 ― “借金ダイエット”成功中

-

0.40 → 0.36 → 0.33 と低下。

-

1倍を切れば健全とされる中で 0.3台 は優等生クラス。金利上昇局面でも安心。

ひと言まとめ

パナソニックの財務は、**「筋肉(自己資本)を付けつつ、脂肪(借金)を落とし、へそくり(剰余金)を貯める」**という理想的なボディメイクを実践中。

投資初心者的には「倒れにくい体質」と覚えておけば OK です!

パナソニックの2025年3月期決算は、「売上は一服、利益は堅調」という落ち着いた内容でした。売上高こそ微減となったものの、営業利益は前期比+18%と2年連続で増加し、利益体質の改善が明確に表れています。とくにエネルギー(EV電池)やインダストリー分野の収益改善が寄与しており、ボリュームよりも“質で稼ぐ”体制が定着してきた印象です。

一方、最終利益は特別利益の反動で減益となりましたが、これは前期が「跳ねすぎ」ていただけで、本業自体は非常に安定。むしろ配当は48円と大幅増配となり、株主還元への姿勢も強まっています。

財務面でも自己資本比率は50%を超え、有利子負債倍率は0.33と超優良水準。成長投資を継続しながらも財務の健全性をしっかりキープしている点は安心材料です。

2026年3月期は、EV電池や再編の影響で減収減益を見込む慎重なスタンスですが、成長の“仕込み期”と考えれば特にネガティブではなく、むしろ堅実な印象すらあります。

総じて、パナソニックは「家電の会社」から「エネルギー&B2Bソリューション企業」へと着実に進化しており、長期投資家にとっては“ブレない骨太さ”を再確認できる決算だったといえるでしょう。

今後も別の個別株も解説していきますので、ひとつの参考にしてみてください(^^)