こんな方におすすめ

- 安定した収入源を求めている人

- 投資知識の向上をしたい人

- 投資判断の材料が欲しい人

※本ページはプロモーションが含まれています

- 企業概要:企業の基本情報や事業内容を紹介

- 決算概要: 対象企業の決算のキーポイントを簡潔に紹介

- 株価と配当:過去の傾向と推移を見る

- 株主優待:あれば紹介

- 財務:資金について確認

- まとめ: 全体の要約

- と言う流れでお話ししたいと思います^ ^

- まずは、陸運業界についてです

Contents

陸運業界の解説

陸運業界とは

「陸運」とは「陸上運送」の略で、トラックや鉄道などの輸送手段を使って人や貨物を運ぶビジネスのこと

日本国内の宅配業界では、ヤマト運輸、佐川急便、日本郵便の3社が市場をほぼ独占

多様な物流ビジネスの現場

陸運業界には多種多様なビジネスが存在します:

- 宅配大手:個人や企業へ毎日荷物を届ける業者(ヤマト運輸や佐川急便など)

- 路線トラック:複数の荷主の荷物をまとめて全国へ運ぶトラック業者

- 国際物流:航空機や船を使い、荷物を海外へ届ける業者

- 3PL(サードパーティ・ロジスティックス):企業の物流業務を一括受託するサービス

- インハウス物流:自社グループ内の物流業務 を自らの管理下で行う仕組み

業界を支えるドライバーの現状

以前は「稼げる仕事」とされたトラックドライバーですが、競争が激化する中で待遇は悪化

季節や繁忙期ごとの物量の変動も激しく、多重下請け構造が課題

現場の非効率と労働環境の改善が求められている

2024年問題とは?

2024年4月から、ドライバーに対して年間960時間の残業制限が導入

これにより、長距離トラックドライバーを中心に 「人手不足」 が一層深刻化

十分な人材が確保できなければ、荷物を運べない状況が生じるリスクも懸念

運賃値上げと労働環境の改善がカギ

大手物流会社は、運賃の引き上げと法人契約の見直しを進めている

荷主から運賃の値上げを得て、ドライバーの待遇改善を図らなければ、必要な人材を確保するのは難しい

最終的には消費者にも負担増を受け入れてもらう必要がある

効率化と業界全体での連携が重要

さらに、配車や運行管理の効率化も必須

物流企業やベンチャー企業では、システムの開発・導入が進んでいる

今後は、業界全体での協力体制の構築 が生き残りの鍵

1、NIPPON EXPRESSホールディングスの企業概要

1. 国内最大の総合物流会社

日本通運を中心に、国内外で幅広い物流サービスを提供

国内・国際輸送から専門輸送(鉄道、トラック、航空、海運、倉庫業務、港湾業務)まで多様なサービスを展開

2. グローバルに展開する強力なネットワーク

- 世界49カ国・743拠点 を通じて、陸・海・空を組み合わせた ワンストップ物流 を提供

- 国際航空貨物輸送で国内トップ のシェアを持ち、グローバル市場での存在感を強化

3. 戦略的な成長領域への注力

- 重点産業として テクノロジー、モビリティ、ライフスタイル、ヘルスケア、半導体 に注力し、事業成長を推進

- NX戦略 に基づき、物流の高度化と事業の拡大を目指す

4. グローバル企業との提携・買収による成長

- 2016年:中国アリババグループと提携し、国際ネット通販の物流を強化

- 2020年:ソフトバンクと新会社を設立し、物流SaaSの分野を開拓

- 2024年:オーストリアの cargo-partner社を買収 し、グローバル展開を拡大

5. 持株会社化とグループ再編による効率化

- 2022年:持株会社化し、経営の効率化を推進。旧本社ビルを ミネベアミツミ に732億円で売却

- 2023年:名鉄運輸と特別積合せ運送事業を統合し、国内物流網を強化

6. DX(デジタル変革)での革新

- 日本電気(NEC)との業務提携 で、DX(デジタルトランスフォーメーション)を通じた新たな価値創造を目指す

- NXグループビルの竣工 で、新たな拠点と機能を強化

NIPPON EXPRESSホールディングスは、国内外での圧倒的な物流ネットワークと業界トップの輸送力を活かし、物流業界のリーダーとして事業を拡大しています

成長領域への投資と、デジタル変革による新たな価値創出に挑んでいます

2、決算概要

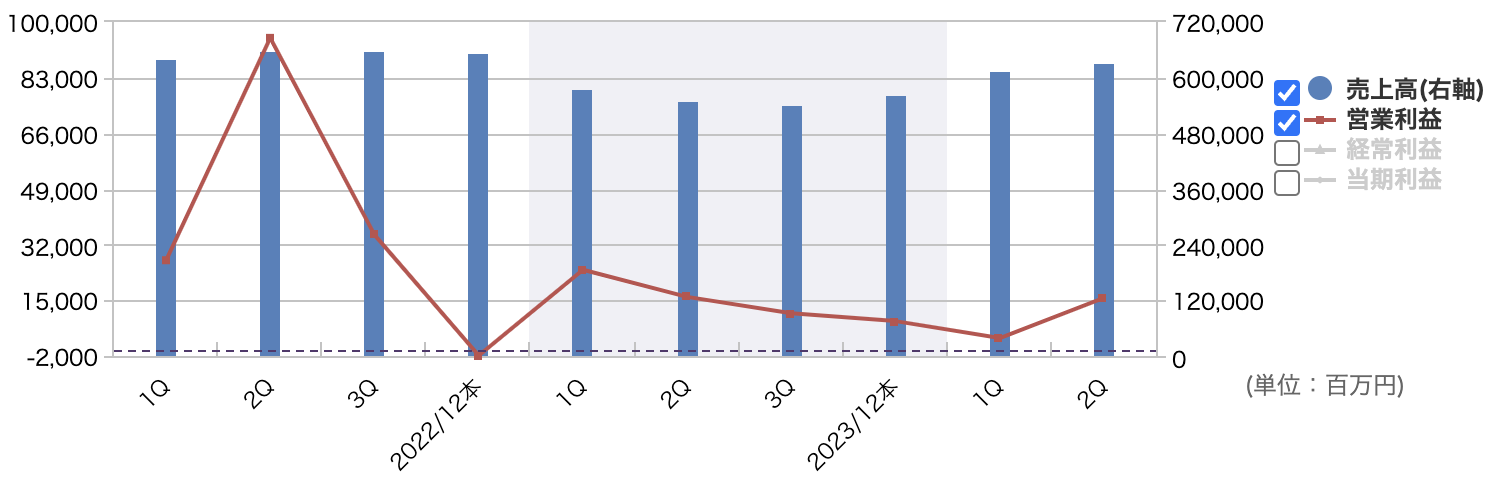

四半期の業績推移

売上高の推移

- 売上高は約5,500億円~6,300億円の範囲で推移していました

- ただし、2023年度の2Qと3Qで低調な動きが見られました

- 2024年度の1Q・2Qでは売上が回復してきています

解説:

- 2023年には物流需要の変動や景気後退の影響が売上に現れましたが、2024年度の回復は国内外での輸送需要の増加と効率化が進みました

営業利益の変動

- 2022年2Qで急激に営業利益が増加していることがわかりますが、その後の四半期で大きく減少し、一時的な赤字も見られました

- 2023年度は営業利益が低調で、以前よりも減少しています

その後、グラフではほぼ横ばいに推移している様子が確認できます - 2024年度では、1Qからの回復が進みつつありますが、依然として過去の高い水準には達していません

解説:

- 利益減少は、燃料費や物流コストの高騰、および「24年問題」による人手不足といった業界課題が影響しました

NXホールディングスは売上高の回復基調にあり、2024年は前年からの改善が進んでいます

しかし、営業利益は依然として安定しておらず、物流業界全体の課題であるコスト増加と運賃見直しの影響が残っています

今後もコスト管理や運賃改定を通じた利益確保が重要になるでしょう

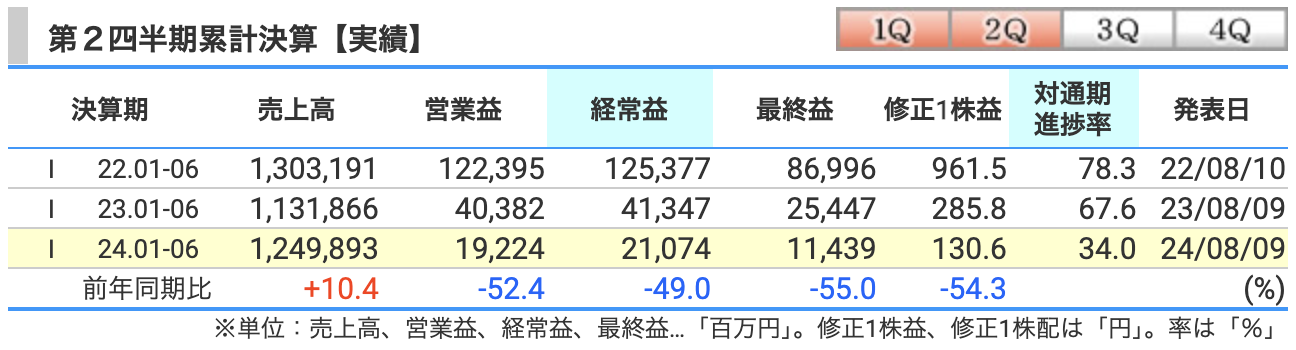

1. 売上高

- 売上高は約1兆2,500億円

- 前年同期比で**+10.4%**増加し、前年の約1兆1,300億円から上昇しています

解説: 売上高の増加は、国際物流需要の回復や、eコマースの成長による影響が考えられます

NXホールディングスのグローバルな物流ネットワークがこの売上増加を支えています

2. 営業利益

- 営業利益は約192億円

- 前年同期の約403億円から**-52.4%減少**しています

解説: 営業利益の大幅な減少は、物流業界における「2024年問題」による人件費や運行コストの増加が影響していると考えられます

また、燃料費の高騰も利益を圧迫している要因です

3. 経常利益

- 経常利益は約210億円

- 前年同期の約413億円から**-49.0%減少**しています

解説: 経常利益の減少は、コスト上昇に加えて、為替の影響や一時的なコスト負担が経常利益に悪影響を与えている可能性があります

4. 最終利益(当期利益)

- 最終利益は約114億円

- 前年同期の約254億円から**-55.0%減少**しました

解説: 最終利益も同様に大幅に減少しています

コスト増加や物流業界全体の課題が最終利益を圧迫しており、利益率の低下が明確です

売上高は堅調に推移しているものの、コスト増加と運行効率の低下が利益に大きく響いています

運賃改定や業務効率化が進まなければ、今後の利益回復は難しい状況です

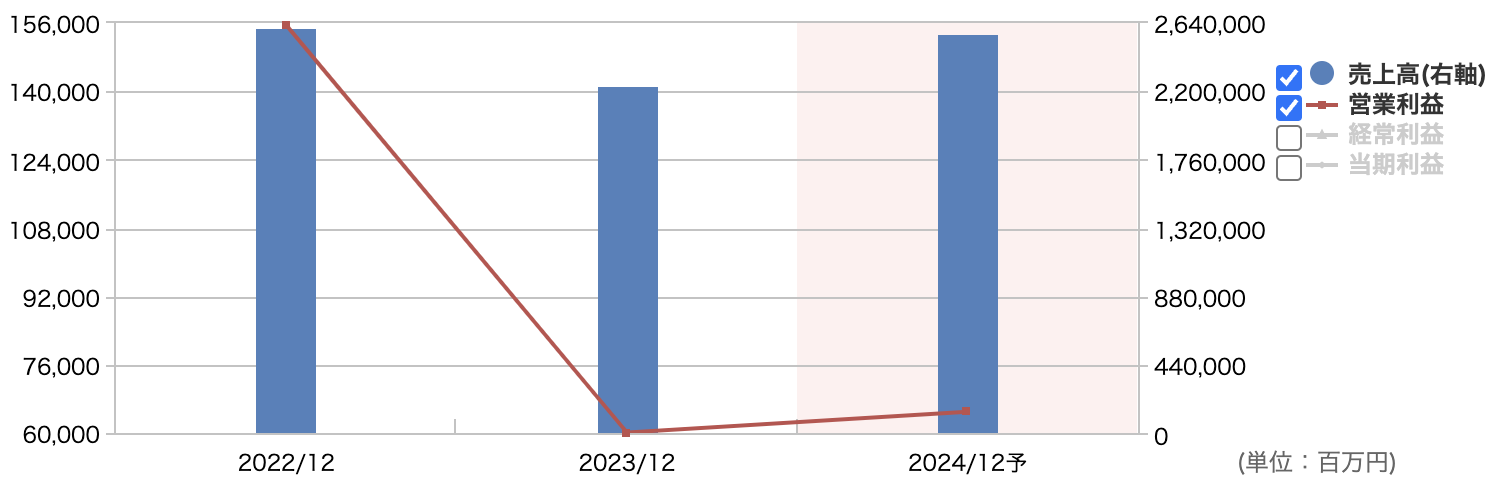

通期の業績推移

通期の売上高と営業利益のグラフです

売上高の特徴:

- 売上高は、2022年にピークを迎えた後、2023年には一時的に減少しています

しかし、2024年には再び回復し、元の水準に戻ると予測されています - この動きから、2023年の売上減少は一時的なものであり、2024年には業績が回復する見通しです

営業利益の特徴:

- 営業利益は、2022年に非常に高い水準に達しましたが、2023年には急激に堕ち込んでいます

- 2024年には営業利益が若干回復する予想がされていますが、依然として大きな改善は見込まれていません

全体の流れ:

売上高は2023年に減少するも、2024年に回復傾向が見られる一方で、営業利益の大幅な落ち込みが2023年の特徴です

2024年にはわずかに回復するものの、営業利益の状況は依然として厳しい状況です

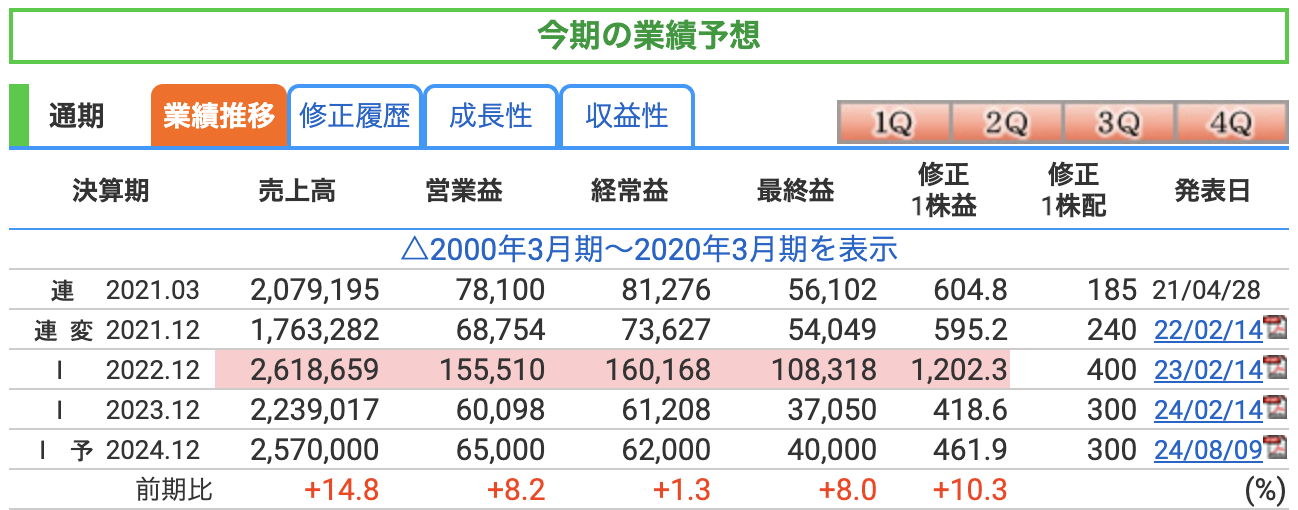

- 売上高

2023年12月期の売上高は約2兆2,390億円で、前年の約2兆6,187億円から約14.5%減少しました

しかし、2024年12月期の売上高は約2兆5,700億円と予想されており、前年から約14.8%の増加が見込まれています

この増加は、物流需要の回復や価格転嫁の成功が期待されるためです。 - 営業利益

2023年12月期の営業利益は約600億円で、前年の約1,555億円から大幅に減少しましたが、2024年12月期は約650億円と予想され、前期比で約8.2%増加が見込まれています

これは効率化やコスト管理の改善によるものです。 - 経常利益

2023年12月期の経常利益は約612億円で、前年の約1,601億円から大幅に減少しましたが、2024年12月期は約620億円と予想され、前期比で約1.3%の増加が見込まれています

経常利益の安定した増加は、物流市場の改善が背景にあります - 最終利益

2023年12月期の最終利益は約370億円で、前年の約1,083億円から大幅に減少しました

2024年12月期は約400億円と予想され、前期比で約8%の増加が見込まれています

NXHDの2024年の業績予想では、売上高や営業利益が回復に向かうことが期待されており、全体として堅調な業績の改善が見込まれています

3、株価と配当

株価

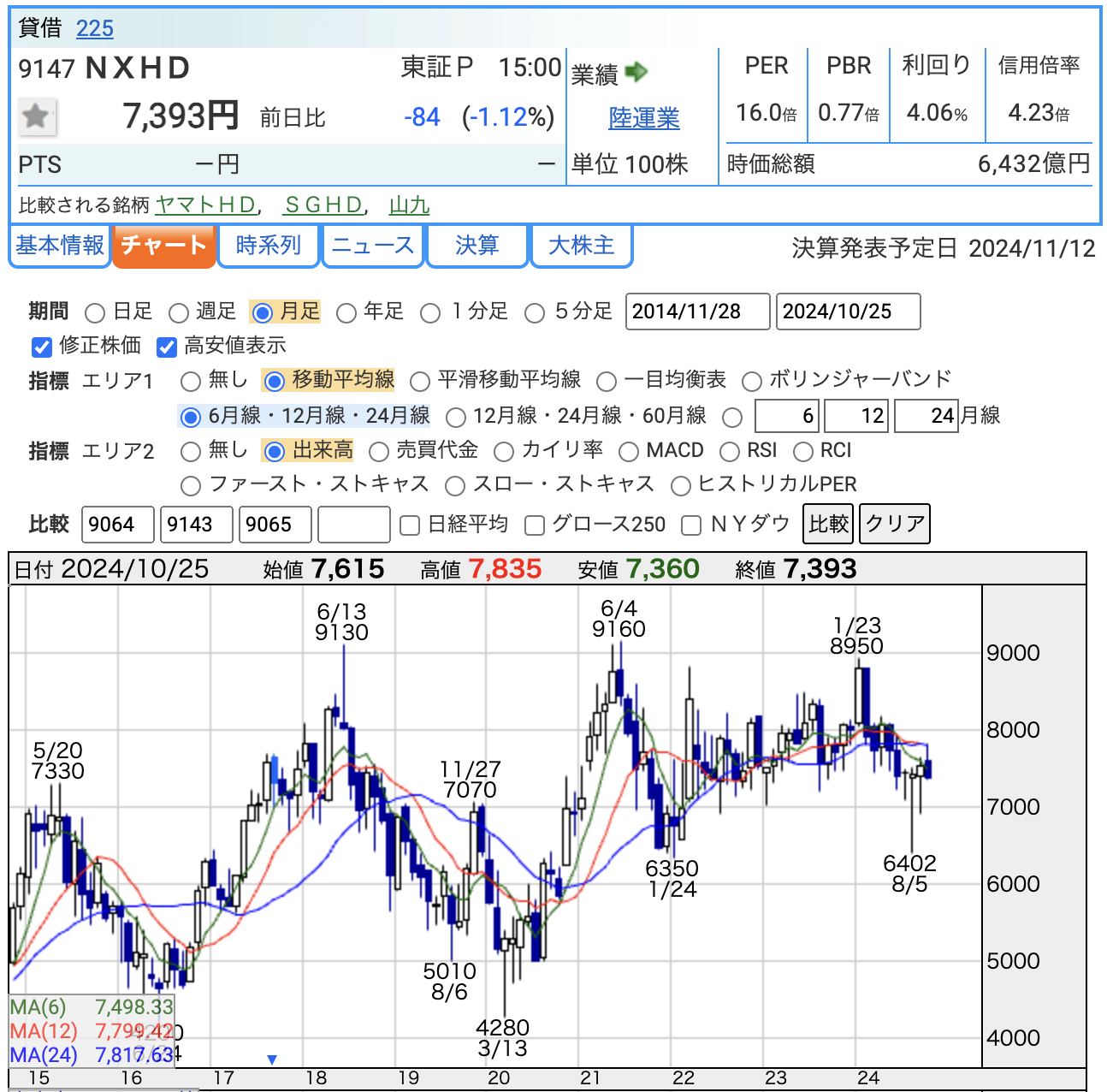

2024年10月27日時点での月足チャートです

1. 株価

- 株価は7,393円です

最近の株価の動きを見ると、9,000円を確実に越えることができずに、下落しているのがわかります

8月5日には、6,402円まで下落しましたが、すぐに買い戻され、現在の価格になっています

2. PER (株価収益率)

- PERは16倍です

一般的にPERは10倍~20倍が平均的とされているため、この水準は特段高すぎるわけではなく、適正な範囲内にあります

同業他社のヤマトHDや佐川と比較してもそれほど変わりはない値です

3. PBR (株価純資産倍率)

- PBRは0.77倍です

これはNXホールディングスの株価が純資産に対して割安であることを示しています

PBRだけでいうと、ヤマト、佐川と比較して一番低い数値となっています

通常、PBRが1倍を下回る場合、その企業の株価は資産価値に対して低評価されていると見られることがありますが、NXホールディングスはPBRが0.77倍であるため、企業価値の見直しが今後の株価上昇に寄与する可能性があります

4. 配当利回り

- 配当利回りは4.06%と、比較的高い水準です

これは投資家にとって魅力的な利回りといえます

配当金は株主にとって安定した収益源となるため、高配当を維持することは長期投資の魅力の一つです

全体として、NXホールディングスは安定した配当と比較的割安な株価水準が特徴で、配当利回りも高いことから、安定した収益を求める投資家にとって魅力的な銘柄であるといえます

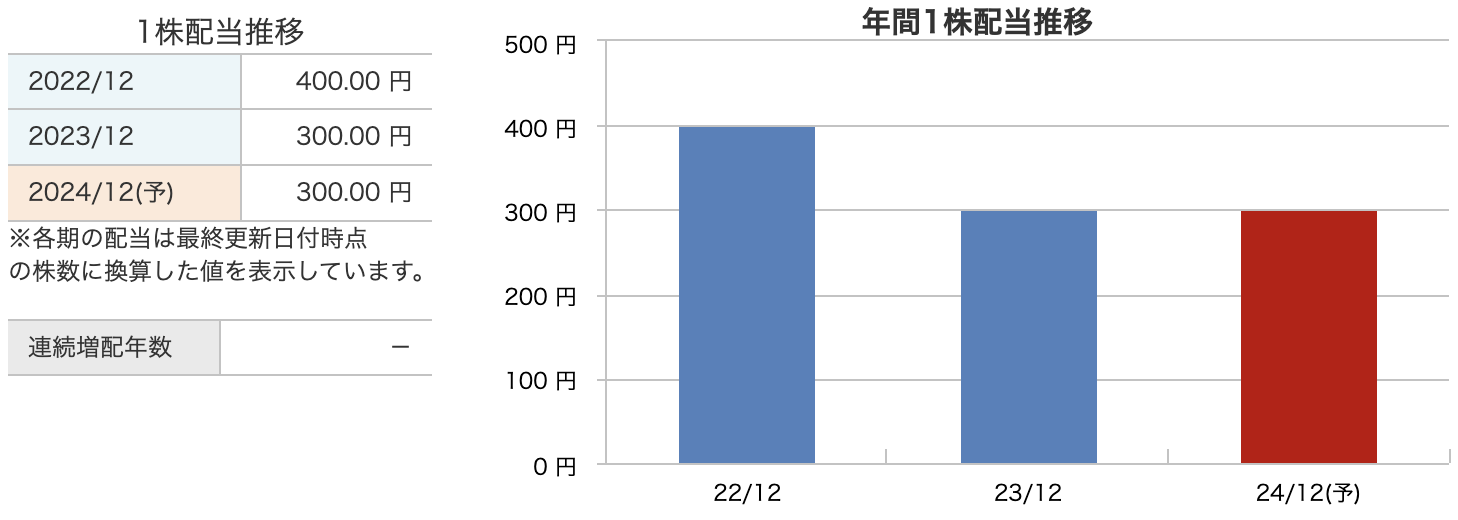

配当

- 2022年12月期では、1株あたり400円でした

この年は比較的高い配当水準でした - 2023年12月期には、前年よりも100円減少の1株あたり300円に減配されています

- **2024年12月期(予想)**でも、1株あたり300円の配当が予測されています

2023年と同じ水準が続くと見込まれています

全体として、2022年の高配当から2023年に減配され、その後は横ばいの予想です

配当の安定性を考えると、減配したことがやや気になる要素ですが、現在は300円で一定の水準に落ち着いているようです

4、株主優待

株主優待はありません

5、財務

1.自己資本比率

- 2021年12月期では39.3%でした。日本会計基準を採用していたこの時期、自己資本比率は比較的高い水準にありました

- 2022年12月期に国際会計基準に移行し、自己資本比率は36.5%に低下しています

IFRSへの移行により、資産評価や会計処理の違いが影響して若干の変動が見られました - 2023年12月期には37.9%に回復し、安定した自己資本比率を維持しています

2024年1月時点では、37.8%となっており、ほぼ同様の水準になっています

2. 利益剰余金

- 2021年12月期の利益剰余金は約5,110億円でした。この時点では日本会計基準が適用されています

- 2022年12月期にIFRSへ移行した後、利益剰余金は約5,984億円に増加

増加傾向にありますが、国際会計基準の影響も一部反映されています - 2023年12月期は約6,345億円と増加が続いています

利益の積み増しにより、企業の内部資本が順調に拡大しています

3. 有利子負債倍率

- 2021年12月期は0.57倍であり、比較的低い有利子負債倍率を維持していました

- 2022年12月期に有利子負債倍率は0.83倍に上昇しました

これは国際会計基準への移行や負債計上の基準が変わったためと考えられます - 2023年12月期は0.92倍となり、やや負債が増加していますが、1倍を下回っており健全な財務体質を維持しています

全体的に、IFRSへの移行により数値の変動はありますが、NXホールディングスは引き続き安定した財務状況を保っています

6、NIPPON EXPRESSホールディングスのまとめ

1. NXホールディングスの企業概要

NXホールディングスは日本通運を中核とする国内最大級の総合物流会社で、国内外で幅広い物流サービスを展開しています

輸送モードは陸・海・空すべてをカバーし、グローバル規模での物流ネットワークを持っています

NXHDは2022年に国際会計基準(IFRS)を採用し、国際的な競争力を高めています

世界49カ国に拠点を持ち、グローバルNX戦略を推進しており、特にテクノロジー、モビリティ、ヘルスケア分野での成長を目指しています

2. 売上高と業績の推移

NXHDの売上高は、コロナ禍の影響を乗り越え、2023年・2024年に回復基調にあります

2024年通期の売上高は、過去に比べて安定した成長を見せていますが、営業利益は若干の調整局面にありました

2022年は一時的に減少したものの、2023年には回復し、2024年も引き続き堅調な売上を維持しています

今後も売上高の成長が予想される中、利益率の改善に注目が集まっています

3. 株価の動向

2024年は、1月23日に8,950円の高値を記録しましたが、その後調整局面に入り、8月には6,402円まで下落しました

しかし、8月以降は再び回復し、9月には一時的に7,800円を超えました

10月に入ってからはやや下落基調となり、7,300円台で推移しています

4. 配当金推移

NXHDは、2022年に年間1株当たり400円の配当を実施しましたが、2023年には300円に減額されています

2024年も同水準での配当が予想されています

減配はあったものの、依然として高い配当利回りを維持しており、安定した配当政策が続いていると言えます

5. 財務状況

NXHDの自己資本比率は、国際会計基準に移行後、2023年に37.9%となり、直近でも同水準を保っています

有利子負債倍率も低水準(0.93倍)であり、財務状況は非常に健全です

利益剰余金も増加しており、長期的な成長基盤が固められています。

6. 2024年問題と陸運業界の課題

陸運業界全体としては「2024年問題」と呼ばれるドライバー不足の問題が直面しています

これに対しNXHDは効率的な運行管理やデジタル化を進め、業界全体の課題を乗り越える方針を示しています

7. 今後の展望

NXホールディングスは、今後もグローバル市場での成長を目指し、重点産業での事業拡大を進めるとともに、配当政策も安定的に維持する見込みです

業績回復と財務の安定により、投資家にとっては今後も注目の企業と言えます

このように、NXHDは強固なグローバルネットワークと財務基盤を持ちながら、成長戦略を推進しています

国内外の物流需要の拡大に伴い、さらなる成長が期待される企業です

今後も別の個別株も解説していきますので、ひとつの参考にしてみてください(^^)