こんな方におすすめ

- 安定した収入源を求めている人

- 投資知識の向上をしたい人

- 投資判断の材料が欲しい人

※本ページはプロモーションが含まれています

安定した収入源を求めている人、投資知識の向上をしたい人、投資判断の材料が欲しい人の参考になれば幸いです

Contents

ウェルネオシュガーとは?

-

砂糖業界最大手の統合会社

-

日新製糖と伊藤忠製糖が経営統合し、2024年に「ウェルネオシュガー」が誕生。

-

さらに2025年3月には東洋精糖も子会社化、業界再編の中心的存在に。

-

-

「砂糖」+「健康」を軸にした多角経営

-

主力は砂糖の製造・販売(精製糖事業)。

-

近年は「きびオリゴ」などの機能性甘味料・食品素材、フィットネス事業なども展開。

-

-

国内に製糖工場を持って安定供給

-

業界再編で生産体制を再構築し、全国規模で安定供給を実現。

-

「きび砂糖」など独自ブランドも好調。

-

-

中期計画「WELLNEO Vision 2027」進行中

-

健康志向の高まりを背景に、SugarとFood&Wellnessの両輪で成長を目指す。

-

2028年までにROE9%、当期利益70億円が目標。

-

-

株主還元も積極的

-

配当性向60%、またはDOE(株主資本配当率)3%の高い方を基準に安定配当。

-

2025年実績:1株当たり102円配当。

-

景気敏感株?ディフェンシブ株?

-

ディフェンシブ寄りの特徴が強いが、景気敏感性も一部あり

割合は、8:2くらい-

【ディフェンシブ性】

-

砂糖は生活必需品 → 景気に左右されにくい。

-

原材料価格(国際相場)や為替影響の方が業績に影響。

-

-

【景気敏感性】

-

フィットネスや健康志向の需要は景気に左右されやすく、消費者の可処分所得が影響。

-

業務用砂糖(製パン・外食)などは外食需要に連動する面あり。

-

-

よって、「ディフェンシブ株寄りのハイブリッド型」と考えるのが適切です。

決算概要

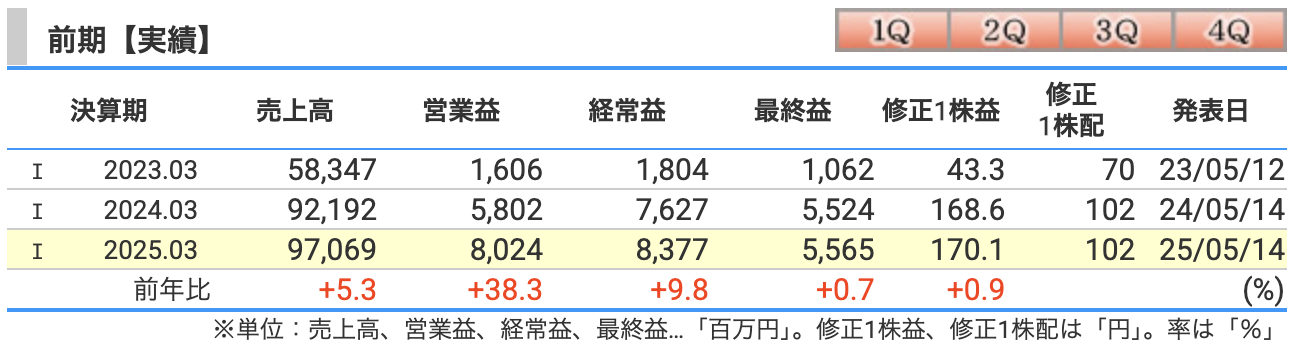

■ 売上高:97,069百万円(前年比 +5.3%)

-

主力の砂糖(Sugar)事業が堅調:業務用製品(製菓・製パン向けなど)の販売量が増加。

-

「きび砂糖」など高付加価値商品の出荷も好調。

-

一方で家庭用は価格高騰によりやや低調。

-

原料価格上昇を売価へ転嫁したことで増収に貢献。

■ 営業利益:8,024百万円(前年比 +38.3%)

-

砂糖事業が大幅増益(+51.4%):

-

コスト上昇に対応し実売価格を上げた。

-

原料調達でも有利な条件を確保。

-

-

「東洋精糖」TOB関連費用など一時費用ありつつも、利益を上積み。

-

フードサイエンスは微減益:オリゴ糖の出荷は好調だが、ツキオカフィルム製薬の採算悪化が影響。

-

フィットネス事業は赤字転落:減損損失(▲589百万円)を計上。

■ 経常利益:8,377百万円(前年比 +9.8%)

-

営業利益の増加が寄与。

-

ただし前期(2024年)にあった一過性の金融収益(受取配当金等)が剥落。

-

金融収益の減少(1,584百万円 → 185百万円)により伸び率は営業利益ほどではありませんでした。

■ 最終利益(親会社帰属):5,565百万円(前年比 +0.7%)

-

最終利益の伸びは限定的。

-

減損損失や法人税等の負担増(税費:2,103→2,811百万円)により実質的には横ばい。

-

EPS(1株益)は170.1円(前年比 +0.9円)と微増。

■ 売上高:114,000百万円(前年比 +17.4%)

-

東洋精糖の連結効果(2025年3月に子会社化)がフル寄与。

-

砂糖事業での高付加価値品(きび砂糖など)や業務用製品の販売拡大。

-

フード&ウェルネスでは「きびオリゴ」「カップオリゴ」の増産・拡販体制が進行。

-

DX・統合シナジーによる販路・品目の広がりが寄与。

■ 営業利益:8,500百万円(前年比 +5.9%)

-

**フード&ウェルネス事業が黒字回復(700百万円)**を見込む:

-

前期にあったフィットネス事業の減損損失が解消。

-

「美浜バイオプラント」の稼働や東洋精糖素材の活用などが寄与。

-

-

一方、砂糖事業は減益予想(前年比▲5.6%):

-

原料コストの上昇を織り込みつつ、価格転嫁は限定的と見ている。

-

東洋精糖とのシナジーは期待されるが即効性は限定的。

-

■ 経常利益:8,500百万円(前年比 +1.5%)

-

営業利益の増加がベース。

-

為替影響や金融収益の反動が薄れる中での堅実な伸び。

-

投資負担(設備やM&A)が徐々にコストとして効いてくる段階。

■ 最終利益(親会社帰属):5,900百万円(前年比 +6.0%)

-

減損の影響が一巡し、利益率も改善。

-

新たなM&A(第一糖業の吸収合併予定:2025年10月)により今後さらにスケールメリットが期待される。

-

1株益(EPS)も181.5円へ増加見込み(+6.7%)。

砂糖の甘さが無くなりかねない業績予想のリスク

① 原料価格と為替相場の変動リスク(特に砂糖原料)

-

ニューヨーク市場の粗糖先物価格は天候や需給バランスで大きく変動。

-

為替(円安)も仕入コストを押し上げる可能性あり。

-

コスト上昇分を価格転嫁しきれない場合、採算悪化につながるリスクがある。

② 東洋精糖との統合効果(シナジー)の進捗リスク

-

2025年3月に子会社化した東洋精糖との統合作業が計画通り進むかがカギ。

-

業務効率化や販売拡大による収益貢献が想定を下回る可能性がある。

-

PMI(統合プロセス)失敗によるコスト増や人材流出の懸念も。

③ フィットネス事業の回復遅れ

-

競合激化や物価高による可処分所得の圧迫でフィットネス需要の戻りが鈍化する可能性。

-

一部不採算店舗の撤退など構造改革中で、黒字化は不透明。

④ 機能性食品の成長停滞

-

フードサイエンス事業(オリゴ糖・サイクロデキストランなど)は成長ドライバーだが、

-

消費者ニーズの変化

-

科学的エビデンス不足

-

販路拡大の遅れ

などにより、期待ほど売上が伸びないリスクがある。

-

⑤ 地政学的リスク・政策変更(例:トランプ関税)

-

米国の関税政策、物流混乱、中東情勢などの影響で原料や資材調達に支障が出る可能性。

-

実際、会社側も「トランプ政権の関税政策や国際情勢の不透明感」を業績見通しの注記で懸念。

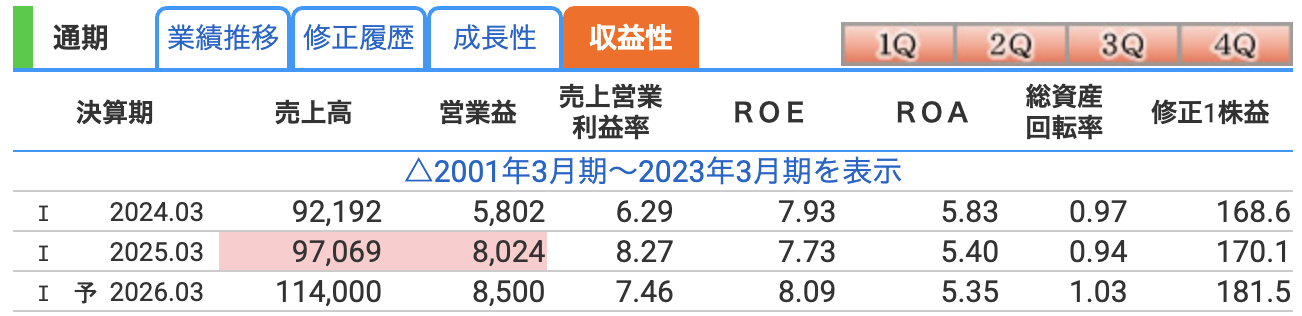

【① 営業利益率】

| 決算期 | 営業利益率(営業利益 ÷ 売上高) |

|---|---|

| 2024.03 | 6.29% |

| 2025.03 | 8.27% |

| 2026.03(予) | 7.46% |

-

2025年3月期に大きく改善:

-

原料高を売価に転嫁したことが主因。

-

東洋精糖TOB費用などがありながらも、Sugar事業の利益率が大幅改善。

-

-

2026年3月期はやや低下予想:

-

原料コストのさらなる上昇見込みがあり、利益率の押し下げ要因に。

-

フード&ウェルネスの黒字化で下支えされるが、全体では若干の鈍化。

-

【② ROE(自己資本利益率)】

| 決算期 | ROE(Return on Equity) |

|---|---|

| 2024.03 | 7.93% |

| 2025.03 | 7.73% |

| 2026.03(予) | 8.09% |

-

2025年に微減した理由:

-

利益は微増だったが、自己資本の増加(配当後も純資産増)により分母が拡大。

-

-

2026年に再上昇予想:

-

最終利益の成長(+6%)に加え、シナジー効果や統合メリットが想定されている。

-

同社の中計ではROE目標9%とされており、その進捗としてはまずまず堅調な水準。

-

【③ ROA(総資産利益率)】

| 決算期 | ROA(Return on Assets) |

|---|---|

| 2024.03 | 5.83% |

| 2025.03 | 5.40% |

| 2026.03(予) | 5.35% |

-

ROAはやや低下傾向:

-

東洋精糖の連結による総資産(特に固定資産)増加の影響で分母が拡大。

-

利益が増えても資産増加スピードの方が上回っているため低下。

-

-

ただし、ROAが5%台で維持されており、効率性としては悪くない水準。

✅ 総評

-

営業利益率の改善は特筆すべき成果。

-

ROE・ROAともに中長期的な経営の健全さを維持しているが、

-

資産増(M&A)に対して収益性が十分ついてくるかが今後の焦点。

-

-

2026年3月期は、利益水準以上に統合効果や新規事業の効率性が問われるフェーズ。

株価と株主還元

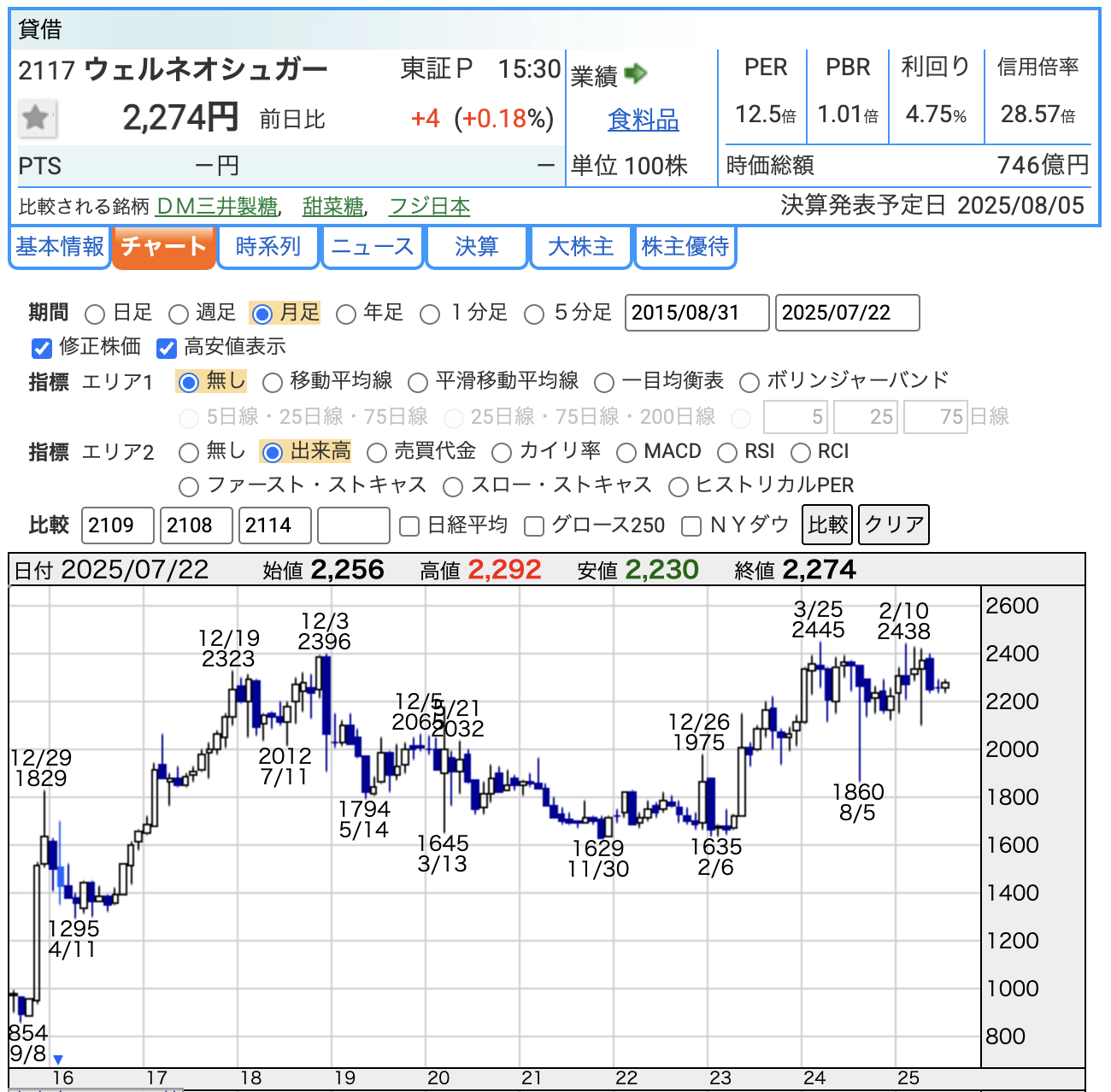

【現在の投資指標と評価】

| 指標 | 値 | 解説 |

|---|---|---|

| 株価 | 2,274円(2025年7月22日時点) | 直近はやや高値圏。 |

| PER(株価収益率) | 12.5倍 | 2026年3月期予想EPS(181.5円)ベースでやや割安圏。食品業界としては平均的。 |

| PBR(株価純資産倍率) | 1.01倍 | 純資産と株価がほぼ一致。バリュー株的な評価が意識される水準。 |

| 配当利回り | 4.75% | 予想配当108円ベース。高利回り水準でインカム投資家に魅力的。 |

【テクニカル分析:2400円の壁】

■ 2400円ラインの経緯

-

2018年12月:2,396円 → 反落

-

2024年3月25日:2,445円 → 直近高値、達成後下落

-

2025年2月10日:2,438円 → 再度跳ね返される

-

現在の株価:2,274円(やや下方でもみ合い)

■ 考察

-

**2400円付近は長期的な「心理的&実質的レジスタンス」**となっている。

-

売り圧力が出やすく、過去3度跳ね返された「節目」。

-

抜けるには、

-

業績の上方修正

-

成長期待(東洋精糖とのシナジー具体化)

-

利回り低下(=株価上昇)への市場の納得

など、材料と出来高の伴った上昇が必要。

-

【結論:評価と今後の注目点】

-

指標的には「堅実な高配当バリュー株」。

-

安定収益、利回り4%以上、PBR1倍近辺は安心感。

-

-

ただし、テクニカル的には2400円超えが大きな壁。

-

ここを明確に超えると**青天井(次の目標が定まっていない)**の展開へ。

-

-

2400円付近での売買動向と、8月5日の決算内容・見通しの強弱が当面の注目点。

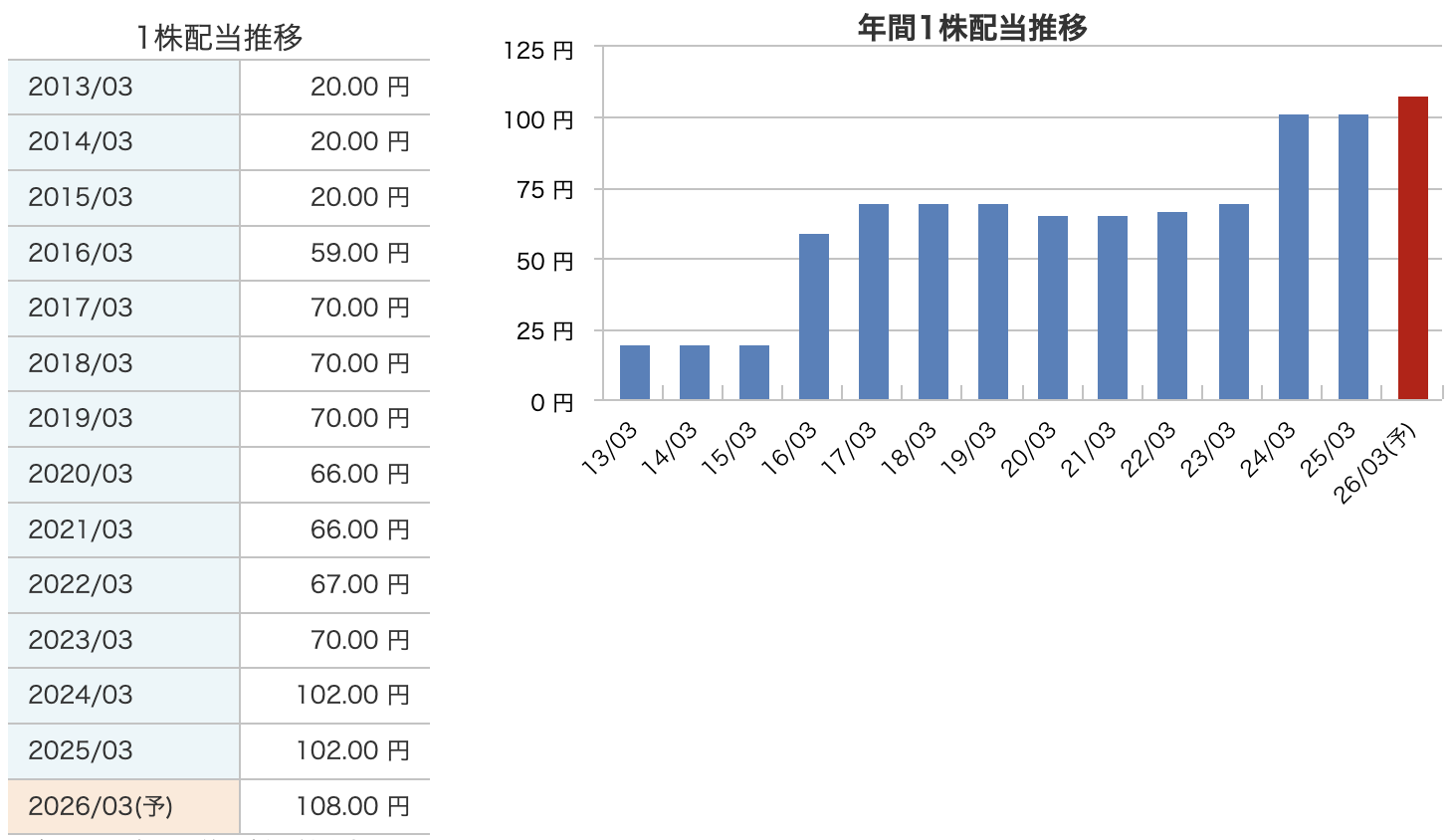

【ウェルネオシュガーの配当推移(2013年〜2026年予想)】

■ 前半:安定期(2013年〜2019年)

-

2013年〜2015年:20円の低配当

-

2016年に大幅増配(59円)→ 以降は70円を安定維持

-

この間、連続増配ではないが安定配当重視の方針が続く。

-

■ 2020年:唯一の減配

-

70円 → 66円(▲4円)で減配実施

-

業績や外部環境を反映した、一時的かつ方針内の調整。

-

■ 後半:増配・還元強化期(2024年〜)

-

2024年・2025年:102円(大幅増配)

-

2026年予想:108円

-

成長と株主還元を両立する積極的な配当方針へ転換中。

-

✅ まとめ

-

2016年以降は安定〜増配基調で、長期保有向きの銘柄。

-

減配は2020年のみだが、その後はしっかり回復。

-

現在は**「高利回り・成長企業」への移行フェーズ**にある。

ウェルネオシュガーの株主還元方針

-

配当方針は「DPR60% or DOE3%」の高い方

-

基本方針として、

「連結配当性向(DPR)60%」または「DOE(純資産配当率)3%」のうち高い方を基準に配当を決定。

-

-

安定配当に加え、業績連動の柔軟な増配も重視

-

業績好調時にはしっかり増配(例:2024年102円、2026年予想108円)。

-

一方で業績悪化時も極端な減配は避ける姿勢。

-

-

2024年以降は「成長+還元」両立フェーズ

-

統合効果やROE向上を背景に、中計目標(ROE9%)と連動した配当強化に注力。

-

-

自己株式取得・消却も実施済み

-

2024年12月に自己株式を消却し、資本効率の改善に取り組む姿勢も示している。

-

-

株主優待制度も併用し、長期保有を促進

-

配当とあわせて、自社グループ商品の贈呈による優待制度を導入。

-

インカム投資+優待の二重メリットで個人投資家に魅力。

-

財務

【1. 自己資本比率】

| 年度 | 自己資本比率 |

|---|---|

| 2023年3月期 | 73.0% |

| 2024年3月期 | 74.1% |

| 2025年3月期 | 66.1%(低下) |

-

2025年に急低下した理由:

→ 東洋精糖の子会社化により、総資産が急増(95,918 → 110,352百万円)したため。

→ 自己資本は増えたが、負債側の増加ペースが大きかったことで比率は下がった。 -

それでも66.1%は高水準であり、財務体質は健全。

【2. 剰余金(利益剰余金)】

| 年度 | 剰余金(百万円) |

|---|---|

| 2023年3月期 | 28,563 |

| 2024年3月期 | 31,012 |

| 2025年3月期 | 33,384(増加) |

-

毎年着実に利益を積み上げており、剰余金は右肩上がり。

-

これは配当を実施しながらも純利益がしっかり確保されている証拠。

-

将来的な自己資本強化・配当余力の裏付けとなる重要な指標。

【3. 有利子負債倍率(Net Debt to Equity)】

| 年度 | 有利子負債倍率 |

|---|---|

| 2023年3月期 | 0.18倍 |

| 2024年3月期 | 0.15倍 |

| 2025年3月期 | 0.24倍(上昇) |

-

2025年は東洋精糖のTOBなどで短期借入金が増加した影響あり。

-

ただし0.24倍という水準は極めて低く、安全圏内。

-

借入を伴う成長投資を行っても、債務リスクは非常に小さい状態。

✅ 総評

| 指標 | 評価 |

|---|---|

| 自己資本比率 | 高水準維持。連結拡大による一時的低下は健全な範囲。 |

| 剰余金 | 右肩上がりで積み増し。配当余力も十分。 |

| 有利子負債倍率 | 極めて低く、財務リスクは小さい。 |

→ 総じて堅実な財務基盤であり、攻めと守りのバランスがとれた企業と言えます。

ウェルネオシュガーの決算の感想

-

砂糖事業の安定感が際立った好決算

-

コスト上昇を価格に転嫁し、業務用・高付加価値製品が好調。

-

セグメント利益は前年比+51.4%と大幅増益。

-

-

フード&ウェルネス事業は一時的な減損で赤字転落

-

フィットネス事業の減損(▲589百万円)が響いたが、今後は回復基調へ。

-

フードサイエンス(オリゴ糖など)は順調に拡大中。

-

-

増収・増益・増配の“3増”達成で評価できる

-

売上 +5.3%、営業利益 +38.3%、配当102円で据え置き(高水準)。

-

EPSも170.1円と過去最高圏。

-

-

東洋精糖の子会社化による将来への布石

-

財務負担は増えたが、シナジー効果と成長余地を獲得。

-

自己資本比率は下がったが健全水準を維持(66.1%)。

-

-

“守りの配当株”から“成長型高配当株”へ進化中

-

配当性向60%ルールに加え、EPS成長も伴っており還元姿勢にブレなし。

-

今後の中計(ROE9%、当期利益70億円)達成に向けて視界良好。

-

今後も別の個別株も解説していきますので、ひとつの参考にしてみてください(^^)