こんな方におすすめ

- 安定した収入源を求めている人

- 投資知識の向上をしたい人

- 投資判断の材料が欲しい人

※本ページはプロモーションが含まれています

安定した収入源を求めている人、投資知識の向上をしたい人、投資判断の材料が欲しい人の参考になれば幸いです

Contents

タカラアンドカンパニーってどんな会社?

-

ディスクロージャー(情報開示)の専門会社

まず、この会社は一言でいうと 「情報開示のプロフェッショナル集団」 なんですね。

上場企業って、有価証券報告書とか決算短信、株主総会の招集通知とか、必ず提出しないといけない書類がありますよね。

タカラアンドカンパニーは、そういった書類の 作成から翻訳、印刷、さらにチェックやコンサルティングまでをワンストップでサポートしてくれるんです。 -

安定した顧客基盤

次に強みですが、なんと 2,000社以上の上場企業と取引しています。

さらにIPOを控えている企業のサポートも手掛けていて、 新規上場企業の約半分以上を担当しているという業界トップのシェアを持っています。

まさに“企業の裏方”として欠かせない存在なんです。 -

グループ体制の広がり

さらにグループ体制も幅広いです。

翻訳・通訳を手掛ける「サイマル」や「十印」(じゅういん)などのグループ会社、システム開発を担う会社、IPOコンサルティング会社まで含めて、 21社のグループで事業を展開しています。

単なる印刷会社というよりは、情報開示を軸にした 総合サービス企業という感じですね。 -

テクノロジー活用と成長分野

また、テクノロジー活用にも積極的で、AI翻訳サービスや「WizLabo」(ウィズラボ)という自動化システムを展開。

最近はESGやサステナビリティの情報開示ニーズも増えているので、この分野でも成長が期待されています。 -

歴史と規模

そして歴史を振り返ると、創業は1952年。

本社は東京・高田馬場にあって、従業員はグループ全体で1,200名以上。70年以上の歴史を持つ安定企業なんです。景気敏感株?ディフェンシブ株?

- タカラアンドカンパニーは、上場企業が必ずやらなきゃいけない「情報開示業務」を支える会社なので、 基本的にはディフェンシブ株寄りです。

景気が悪くても企業は決算短信や株主総会をやめられませんからね。

ただしIPOの件数とか、市場が盛り上がるかどうかには多少影響を受けるので、完全なディフェンシブというよりは「安定性と成長性の両方を持っている株」と捉えるのがいいと思います。

決算概要

-

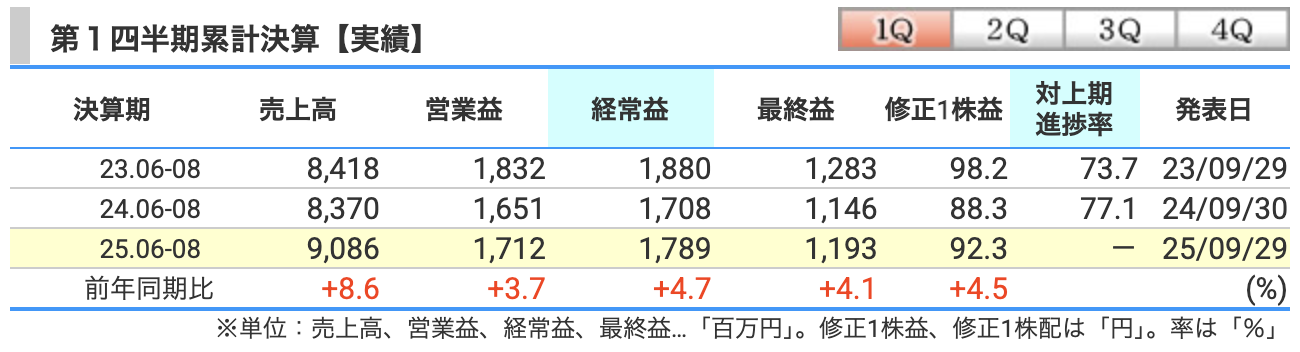

売上高:90.8億円(前年同期比 +8.6%)

第1四半期決算(2025年6月〜8月) を一緒に見ていきましょう。

まずは売上高です。今回の売上は 90.8億円、前年同期比でプラス8.6% としっかり伸びました。

背景としては、株主総会の招集通知が後ろ倒しで納品されたことや、ディスクロージャー翻訳、特に日英同時開示の義務化に伴って翻訳需要が一気に増えたことが大きいです。

それに加えて、統合報告書やIR関連サービスの受注も順調。

そして大型国際イベントの開催で通訳・翻訳の需要も伸びました。

まさに全体的に追い風でしたね。 -

営業利益:17.1億円(+3.7%)

・次に営業利益。

こちらは 17.1億円で前年同期比プラス3.7%。

売上増が効いて利益は増えましたが、人件費や外注費がかさんで、営業利益率は19.7%から18.8%へやや低下しています。

つまり「増収増益だけど、利益率はちょっと下がった」という決算でした。 -

経常利益:17.9億円(+4.7%)

・続いて経常利益です。

こちらは 17.9億円、前年同期比でプラス4.7%。

営業利益が伸びたのに加えて、投資事業組合からの運用益など営業外収益が増えました。

一方で、支払利息や為替差損といった営業外費用も増えましたが、それを十分カバーできた格好です。 -

最終利益:11.9億円(+4.1%)

最後に最終利益。

こちらは 11.9億円で前年同期比プラス4.1%。

経常利益の伸びがそのまま純利益を押し上げました。

ただし法人税の負担も増えているので、利益率としては横ばいといった印象ですね。まとめると、「売上はしっかり増えて、利益も増えたけど、人件費増加の影響で利益率は少し低下。

それでも着実に最終利益まで増益を確保した」という内容でした。

-

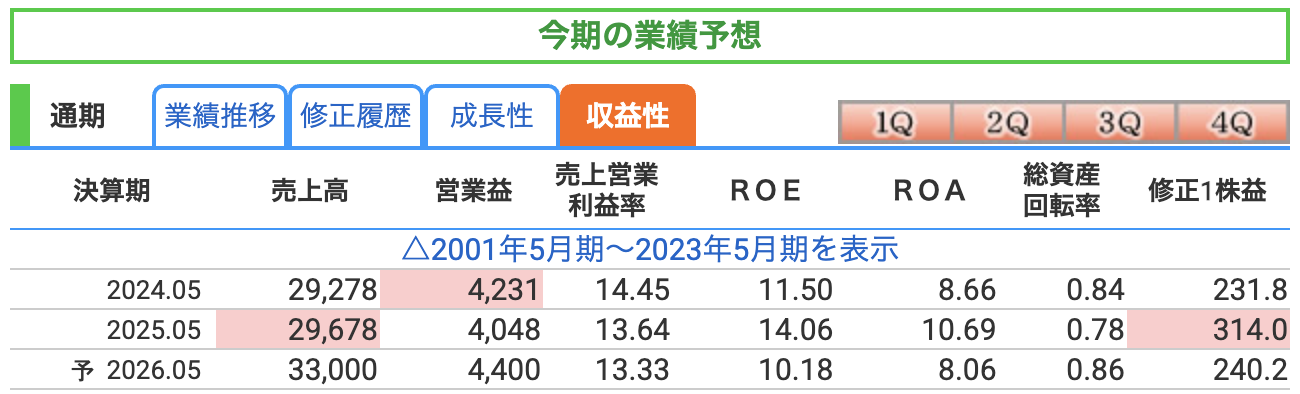

売上高:330億円(前期比 +11.2%)

2026年5月期の通期業績予想 を一緒に見ていきましょう。

まず売上高です。

予想は 330億円、前期比でプラス11.2% と2ケタ成長が見込まれています。

要因としては、ディスクロージャー関連事業の需要が引き続き強いんですね。

特に翻訳や統合報告書、システム導入が好調で、株主総会やIR関連サービスも伸びています。

それに加えて、大型イベントの開催や海外案件の増加で、通訳・翻訳事業も堅調に推移する見通しです。

幅広いサービス需要が追い風になっているわけです。 -

営業利益:44億円(前期比 +8.7%)

・次に営業利益。

こちらは 44億円、前期比プラス8.7% の見通しです。

売上がしっかり伸びることで利益も増える想定です。

ただし、人件費や外注費の上昇が続いているため、営業利益率は横ばいか、やや低下するかもしれません。

つまり「トップラインの拡大で利益を押し上げる」という構図ですね。 -

経常利益:非開示(前期は42.4億円)

・経常利益については、短信資料では具体的な数字は出していません。

ただ、営業利益が増えているので大きなブレはないと思われます。

金融収益や投資収益の影響で多少の上下はありますが、基本的には安定した水準と見て良いでしょう。 -

最終利益:31億円(前期比 -23.9%)

・そして最後に最終利益。ここがポイントなんですが、今期は 31億円、前期比でマイナス23.9% と減益予想になっています。

これは「業績悪化」というより、前期に一時的な特別要因があって純利益が40億円を超えていた反動なんです。

加えて、法人税の負担も増えるので、会計上どうしても「減益」という見え方になります。

本業の収益力は維持されているので、数字だけを見てネガティブに捉えすぎない方がいいですね。

👉 まとめると、「売上と営業利益はしっかり伸びる。

でも、最終利益は前期の特需の反動で減益に見える」というのが今期の予想です。

数字の裏側を理解しておくと、投資判断もしやすいと思います。

営業利益率

収益性の指標を見ていきましょう。営業利益率、ROE、ROA、この3つです。

まずは営業利益率。

2024年5月期は 14.4%、翌2025年は 13.6%、そして今期予想の2026年は 13.3% となっています。

売上自体は伸びているんですが、人件費や外注費がかさんでいる分、利益率はじわじわと下がっているんですね。

ただ、それでも 13%台を維持しているのは立派で、かなり高い水準。収益力の高さがうかがえます。

ROE(自己資本利益率)

次にROE、株主資本利益率です。

2024年は 11.5%、2025年は一時的な要因もあって 14%超とかなり高い水準にアップしました。

ただ、今期2026年は純利益が減る見込みなので 10%台前半まで落ちる予想です。

それでも資本コストとされる7〜8%をしっかり上回っていますから、株主資本を効率よく使って利益を出している会社と言えます。

ROA(総資産利益率)

最後にROA、総資産利益率。

2024年が 8.7%、2025年は純利益が膨らんだことで 10.7% まで伸びました。

そして2026年は 8%台に戻る見込みです。総資産に対して8%も利益を出せているのは、かなり効率的に資産を活用している証拠です。

まとめると、営業利益率は高水準を維持、ROEは資本効率が良く、ROAも優秀。

タカラアンドカンパニーは利益率も効率性も兼ね備えた「安定して稼げる会社」と言えると思います。

株価と株主還元

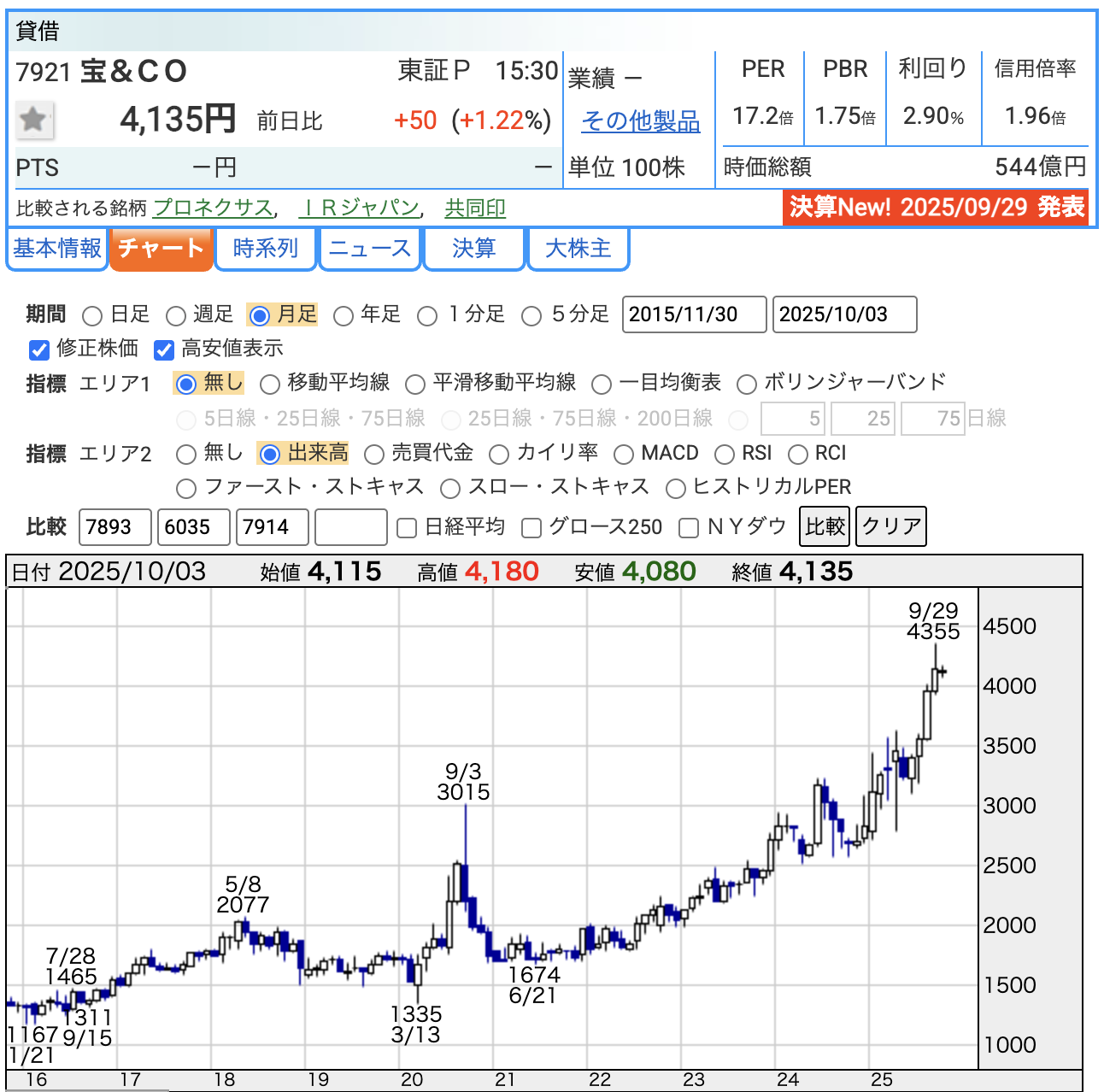

株価・投資指標の状況(2025年10月3日時点)

-

株価:4,135円

株価と投資指標 をチェックしていきましょう。

まず株価です。現在の株価は 4,135円。直近も上昇基調で、9月29日には年初来高値の 4,355円 をつけました。

過去を振り返ると、2022年の半ばごろはまだ1,000円台だったんです。それが4,000円以上になっているわけですから、株価の伸びは相当なものですよね。 -

PER(株価収益率):17.2倍

次にPER、株価収益率です。

今は 17.2倍。これは「利益の17年分で株価がついている」というイメージです。

東証プライムの平均PERが13〜15倍くらいなので、それと比べると少し割高。

ただし、タカラアンドカンパニーは独自の情報開示支援というニッチ市場で強い立場にあって、安定成長を続けているので、その分プレミアムがついていると考えられます。 -

PBR(株価純資産倍率):1.75倍

続いてPBR、株価純資産倍率です。

これは 1.75倍。会社の純資産の1.7倍の株価がついているということです。

ここもポイントで、タカラアンドカンパニーはROEが10%を超えていて資本効率が高いんですね。

その効率の良さを市場が評価して、この水準になっていると見ていいでしょう。 -

配当利回り:2.90%

最後に配当利回り。

1株あたりの年間配当は120円の予想で、現在の株価で計算すると 約2.9% になります。

現在の株価では、いわゆる「高配当株」というほどではないですが、会社は配当性向50%を目安にしていて、安定的に配当を出し続ける方針です。

インカム投資をする人にとっても安心感のある銘柄だと思います。

👉 まとめると、株価はここ数年で大きく上昇し、PERやPBRはやや割高。でも、それは安定した成長力や高い資本効率が評価されている証拠。そして配当利回りは3%弱で、安定配当を続ける安心感が魅力のひとつになっています。

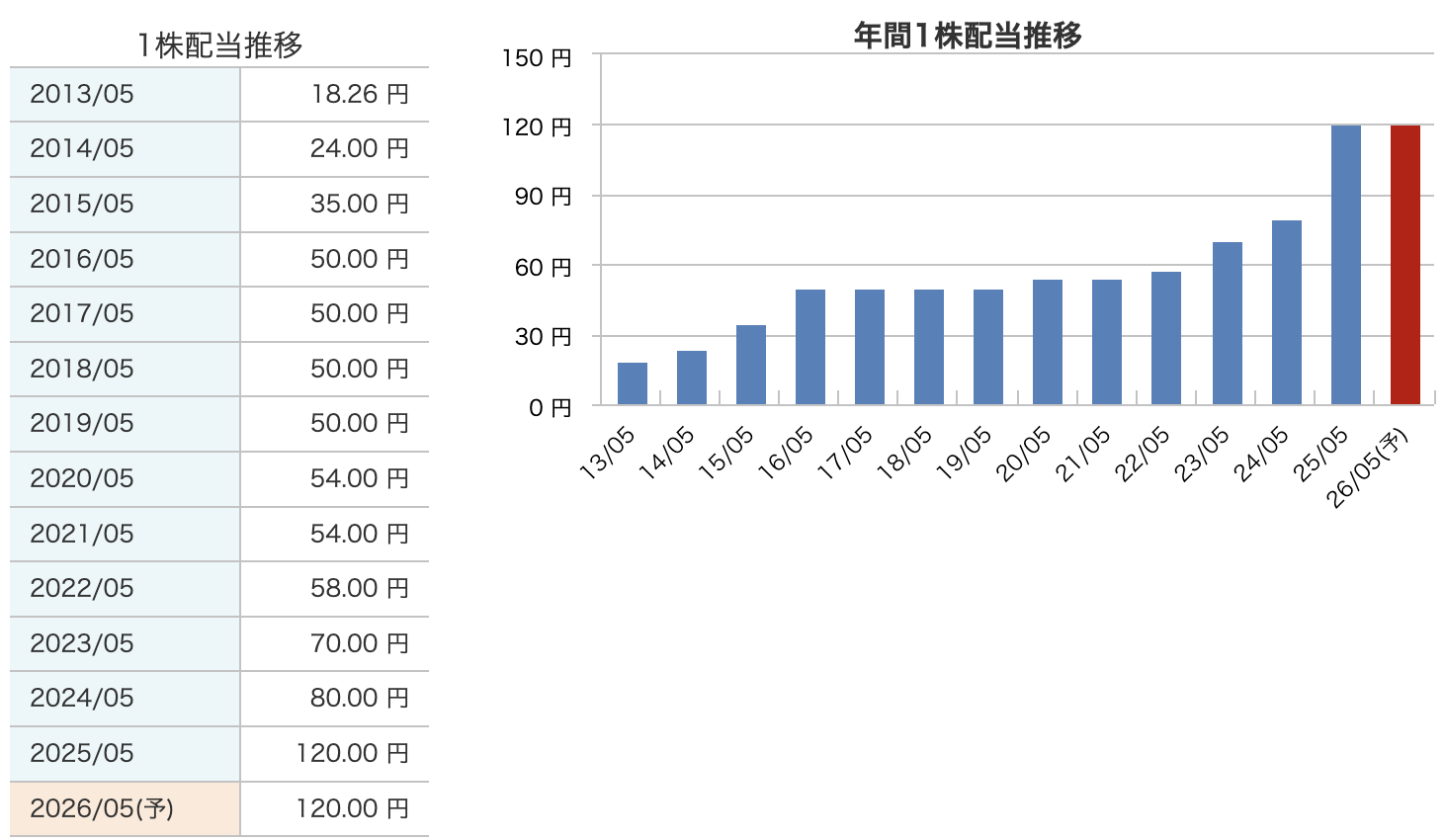

配当のポイント

配当の推移 についてお話ししていきます。

まず、この会社はもともと安定配当を重視していて、2016年からしばらくは 1株50円 をずっと維持していました。株主にとっては安心できる安定感がありましたね。

その後は少しずつ増配基調になっていきます。2020年に 54円、2022年に 58円、2023年には 70円、そして2024年には 80円 と、段階的に配当を引き上げてきました。

じわじわと株主還元を強めてきた流れが見て取れます。

そして大きな動きがあったのが2025年。ここで一気に 120円 に大幅増配しました。特別配当が含まれているとはいえ、株主からするとかなり嬉しいサプライズですよね。

さらに注目なのは今期2026年の予想です。

大幅増配の翌年にもかかわらず、同じく 120円を維持する見通し になっています。

これは一時的なボーナスではなく、しっかり高水準の配当を続けていくという強い意思の表れとも言えそうです。

ちなみに配当方針は「配当性向50%を目安」。利益の半分を株主に還元するという考え方で、非常に株主フレンドリーな会社なんです。

👉 まとめると、「安定配当から始まり、じわじわ増配、そして2025年に大幅ジャンプアップ。その高水準を2026年も維持する」という流れ。まさに長期投資家にとって魅力的な配当株と言えます。

財務

財務の健全性について見ていきましょう。ポイントは「自己資本比率」「剰余金」「有利子負債倍率」の3つです。

まずは自己資本比率。

2023年が 74%、2024年は 76.4%、2025年は 75.7%、そして直近の2025年1Qではなんと 79.2% です。

一般的に40%を超えていれば健全と言われるんですが、その倍近い水準をずっと維持しているんですね。

借入に頼らず、自己資本でしっかり経営できている、まさに「超優良な財務体質」です。

次に剰余金。

2023年が 170億円、2024年は 192億円、2025年には 222億円、直近は 224億円 まで積み上がっています。

利益をしっかり内部に蓄えている証拠で、これがあるから安定した配当もできるし、将来の株主還元の持続力にもつながっているわけです。

最後に有利子負債倍率。

2023年が 0.01倍、2024年はなんと 0.00倍、そして2025年も 0.01倍 と、ほぼ借金ゼロに近い状態です。

実質的に無借金経営なので、金利が上がろうが不況になろうが金融費用のリスクはごくわずか。安心感が段違いですね。

👉 まとめると、タカラアンドカンパニーは 自己資本比率が非常に高く、剰余金も毎年増えていて、借金はほぼゼロ。まさに「守りが鉄壁」の会社です。こういう会社は、不況や金利上昇の局面でも安心して保有できるのが魅力ですよね。

タカラアンドカンパニーの決算の感想

-

売上は堅調に増加

今回のタカラアンドカンパニーの決算について、僕なりの感想をまとめていきます。

まずひとつ目。売上はしっかり伸びました。

翻訳や統合報告書の需要が強かったことに加えて、大型イベントでの通訳需要も追い風になって、前年同期比でプラス8.6%。力強い成長を感じましたね。 -

営業利益率はやや低下

二つ目は営業利益率。これは18.8%と高い水準をキープしているんですが、前年より0.9ポイントほど低下しました。

人件費や外注費が増えているので、利益率の面では少し苦戦しています。

ただ、それでも依然として高い水準なのはさすがです。 -

最終利益も増益を確保

三つ目、最終利益。税金の負担は増えたんですが、それを乗り越えて純利益はプラス4.1%。

きっちり増益を確保しました。安定した利益構造があることを再確認できたと思います。 -

財務基盤の強さが光る

四つ目は財務面の強さです。自己資本比率は79%を超えていて、有利子負債倍率は0.01倍。

ほぼ無借金に近い経営です。財務の安定感はもうピカイチですね。 -

株主還元姿勢も継続

そして五つ目。株主還元の姿勢も変わりません。

配当は1株120円を継続予想で、配当性向50%を目安に安定的な還元方針を維持しています。投資家にとっては安心感があると思います。

👉 まとめると、「売上は伸びたけどコスト増で利益率は少し低下、それでも純利益は増益で、財務は鉄壁、配当も安定」という決算でした。まさに“守りも攻めもバランスが取れた企業”と感じましたね。

今後も別の個別株も解説していきますので、ひとつの参考にしてみてください(^^)