こんな方におすすめ

- 安定した収入源を求めている人

- 投資知識の向上をしたい人

- 投資判断の材料が欲しい人

※本ページはプロモーションが含まれています

安定した収入源を求めている人、投資知識の向上をしたい人、投資判断の材料が欲しい人の参考になれば幸いです

Contents

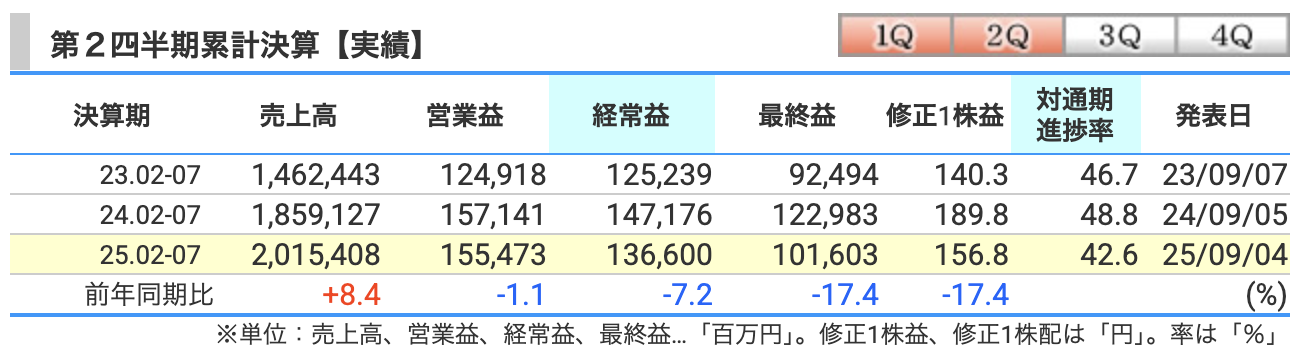

決算概要

✅ 売上高:2兆154億円(前年同期比 +8.4%)

-

過去最高を更新

-

国内事業が堅調:戸建住宅、賃貸住宅、建築土木が順調

-

国際事業(MDC社)の寄与:売上を大きく押し上げた

今回の決算で大きく影響したのが、アメリカの MDC社 です。

この会社はコロラド州デンバーに本社を置く大手の住宅メーカーで、ブランド名は リッチモンド・アメリカン・ホームズ。

アメリカ西部から南部を中心に、一般家庭向けの戸建てをどんどん供給している会社なんですね。積水ハウスはこのMDC社を、2024年4月におよそ 7,400億円 かけて買収しました。

狙いはもちろん、アメリカの住宅市場の成長を取り込むためです。この買収によって、積水ハウスは一気にアメリカのトップクラスの住宅ビルダーの仲間入りを果たしました。で、このMDC社が今期からフルで連結されたことで、売上は大きく伸びています。第2四半期の売上2兆円超えは、まさにMDC効果によるところが大きいんですね。

ただし利益の面では逆風です。

というのも、アメリカは住宅ローン金利が高止まりしていて、家を買う人への負担が重くなっています。

その結果、販売を進めるためにインセンティブ、つまり値引きが増えてしまい、利益率を押し下げました。

さらに買収に伴う のれん償却 という会計処理もあって、どうしても利益を圧迫する結果になっています。まとめると、『売上はMDCのおかげでガッツリ伸びたけど、利益は逆に削られてしまった』というのが今回の決算の姿なんです。」

-

一方で 都市再開発は反動減 → 売上寄与はやや限定的

✅ 営業利益:1,554億円(▲1.1%)

営業利益は1,554億円と、前年よりちょっと減ってしまいました。率にするとマイナス1.1%ですね。

ただ、中身を見てみると面白いんです。

まず国内の請負型事業、ここはしっかり増益です。建築土木の大型案件が好調だったのと、戸建住宅の利益率も改善してプラス要因になりました。

それからストック型、つまり賃貸管理とかリフォーム事業も堅調に伸びています。安定感がありますね。

一方で開発型事業はマイナス。これは都市再開発の前期の大きな案件がなくなった反動で、減益の要因になっています。

そして一番インパクトが大きかったのが国際事業です。アメリカのMDC社を含む部分なんですが、住宅ローン金利が高止まりしている影響で販売を伸ばすためにインセンティブ、つまり値引きを増やさざるを得なかった。

それに加えて買収に伴う“のれん償却”も重なって、大幅減益となってしまいました。

まとめると、『国内は堅調、海外は逆風で押し下げ』という構図。今回の営業利益の減少はほとんど米国要因が響いている、という見方ができます。

✅ 経常利益:1,366億円(▲7.2%)

続いて経常利益ですが、こちらは1,366億円となって、前年同期比でマイナス7.2%とけっこう下がっています。

営業利益が少し減ったのに加えて、金融関係のコストが重くのしかかってきたんですね。

具体的には、アメリカのMDC社を買収したときに社債を発行しているので、その支払利息が増えてしまったんです。これが大きなマイナス要因。

さらに、今期は為替差損も出ています。円高が進んだ局面があって、外貨建ての資産評価にマイナスが出たんですね。

この結果、営業利益の減少幅よりも、経常利益のほうがさらに大きく落ち込むことになりました。

まとめると、『本業だけでなく金融コストや為替まで重なって、利益を押し下げた』というのが今回の経常利益の特徴です。

✅ 最終利益:1,016億円(▲17.4%)

最後に最終利益ですが、こちらは1,016億円と前年よりも大きく落ち込んで、マイナス17.4%となりました。

原因はシンプルで、さきほどの経常利益の減少がそのまま直撃した形です。

特別損益はそこまで大きな影響はなかったんですが、やっぱり米国事業の利益減と、買収に伴う金融コストの増加が重たくのしかかりました。

その結果、EPS、つまり1株あたり利益も前年の189.8円から156.8円へと17%以上も下がっています。

投資家にとっては数字が目に見えて小さくなったので、どうしても株価にはネガティブに働いてしまいますね。

とはいえ、会社としては株主還元の余力はしっかり確保しています。配当計画も増配を予定していて、株主思いの姿勢は変わっていません。

ここは安心材料として押さえておきたいポイントです。

💡 まとめ

ここまで第2四半期の結果を見てきましたが、まとめるとこんな感じです。

まず売上はしっかり伸びて過去最高を更新しました。国内の事業が安定していたのに加えて、アメリカのMDC社の寄与もあって、規模感はさらに大きくなっています。

一方で利益のほうは、営業利益から最終利益まで全部で減少という結果でした。

背景にはアメリカ事業の逆風、住宅ローン金利の高止まりや販売インセンティブの増加、それに買収に伴うコスト、加えて為替の影響もありました。

そして国内では都市再開発の反動減もあって、全体の利益を押し下げています。

つまり『売上は伸びているけれど、利益は削られている』という構図ですね。

短期的には厳しい決算内容でしたが、国内の事業は安定しているし、何より配当は増配を予定していて株主還元の姿勢はブレていません。

ここは安心材料としてしっかり押さえておきたいポイントです。

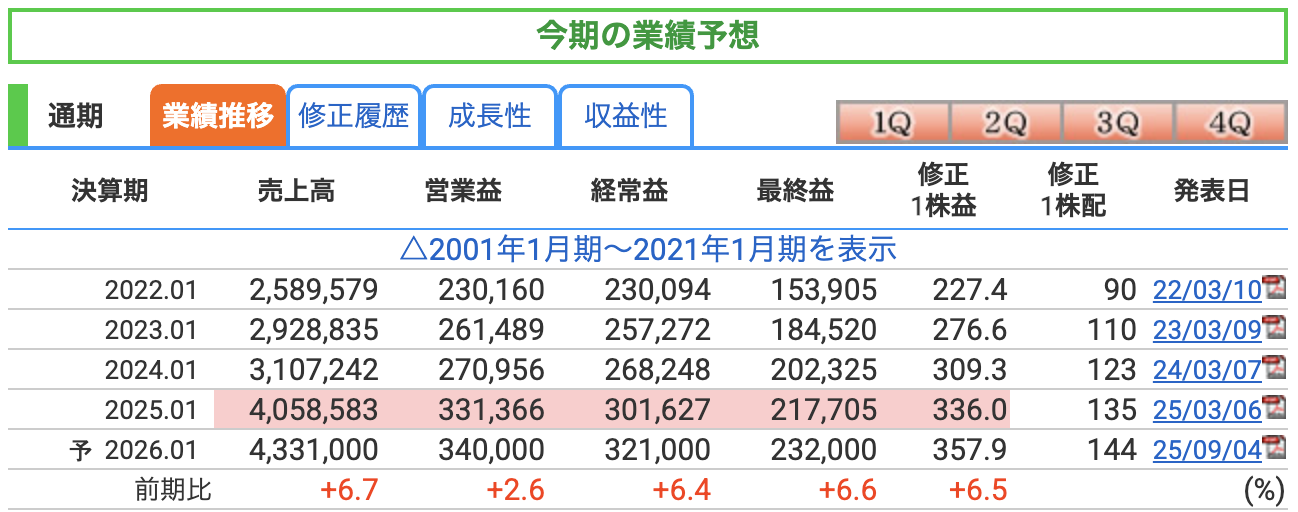

通期の業績予想についてです。

積水ハウスは3月の期末決算時点で、売上4兆5,000億円、営業利益3,620億円、経常利益3,390億円、最終利益2,320億円と見込んでいました。

ところが今回の第2四半期の決算発表にあわせて、業績予想を下方修正しています。

売上は4兆3,310億円、営業利益3,400億円、経常利益3,210億円と、それぞれ前回予想から減額。

唯一、最終利益だけは据え置きで2,320億円を維持しました。

✅ 売上高:4兆3,310億円(前年比+6.7%、前回予想比▲3.8%)

まず売上高ですが、通期で4兆3,310億円を見込んでいます。

これは前年と比べるとプラス6.7%でしっかり増収なんですけど、3月時点の予想からはマイナス3.8%と下方修正されました。

背景としては、アメリカのMDC社を取り込んだことで大幅な増収自体は続いているんですが、米国の住宅市場ではローン金利が高止まりしていて、販売を伸ばすために値引き、いわゆる販売インセンティブを増やさざるを得なかったんですね。

これが想定以上に重くなった。

さらに、国内の都市再開発事業では前期の反動減もあって、ここも売上を押し下げる要因になっています。

結果として、売上の伸びは続いているものの、会社としては一段慎重な見通しに修正した、という流れになっています。

✅ 営業利益:3,400億円(前年比+2.6%、前回予想比▲6.1%)

次に営業利益です。

通期では3,400億円を見込んでいて、前年と比べるとプラス2.6%の増益予想です。

ただ、3月に出していた前回予想の3,620億円からはマイナス6.1%と下方修正されています。

中身を見ていくと、国内の戸建てや賃貸といった請負型事業、それから管理やリフォームといったストック型事業は堅調なんですね。

ここはしっかり利益を稼いでくれる柱になっています。

一方で足を引っ張っているのがアメリカのMDC社を含む国際事業。

ローン金利の高止まりに加えて、買収に伴う“のれん償却”、それに販売を促進するためのインセンティブ、つまり値引きコストが重くのしかかって、利益率が大きく低下しています。

さらに国内でも都市再開発の案件が前期ほどはなく、その減少も利益を押し下げる要因になりました。

つまり『国内は堅調だけど、海外と再開発が響いて営業利益は予想より低め』というのが今回の見通しです。

✅ 経常利益:3,210億円(前年比+6.4%、前回予想比▲5.3%)

続いて経常利益です。

会社の見通しでは3,210億円を予想しています。

前年と比べればプラス6.4%と増益なんですが、3月に出していた前回予想の3,390億円からはマイナス5.3%と下方修正されました。

ポイントは2つあります。

まずひとつ目は、MDC社を買収したときに発行した社債の利息ですね。

この支払利息が想定以上に増えていて、利益を圧迫しています。

そしてふたつ目は為替です。

今期は円高リスクを織り込んで、為替差損を計上する見込みとなっています。

その結果、営業利益の下方修正に加えて金融面の負担も重なり、経常利益はさらに慎重な見通しに修正された、という流れになっています。

✅ 最終利益:2,320億円(前年比+6.6%、前回予想と同じ)

最後に最終利益です。ここは2,320億円を予想していて、前年と比べるとプラス6.6%。

そして前回の予想からは据え置きで変えていません。

つまり売上や営業利益、経常利益は下方修正したのに、純利益だけはしっかりキープしたんですね。

背景としては、国内事業が底堅く推移していることに加えて、税効果などもあって最終的な利益は守れると判断した形です。

言い換えると、『減益修正はしたけれど、株主還元に直結する純利益はしっかり維持しますよ』というメッセージ。

この姿勢があるからこそ、配当は予定通り増配の見込みで、株主にとっては安心材料になっています。

💡 まとめ

ここまでをまとめるとこんな感じです。

まず売上や利益は、アメリカ事業の逆風を織り込んで下方修正されています。

やっぱり米国の金利高止まりが重たく響いてますね。

一方で最終利益は据え置き。つまり純利益はしっかり守って、その結果、配当も予定通り年間144円、増配の方針は変わっていません。

短期的にはどうしても利益圧迫が続きそうですが、国内の安定した収益と、ブレない配当政策が投資家の心理を支えてくれる形になっています。

要するに、『足元は苦しいけど、配当株としての魅力は健在』というのが今回の通期見通しのポイントですね。

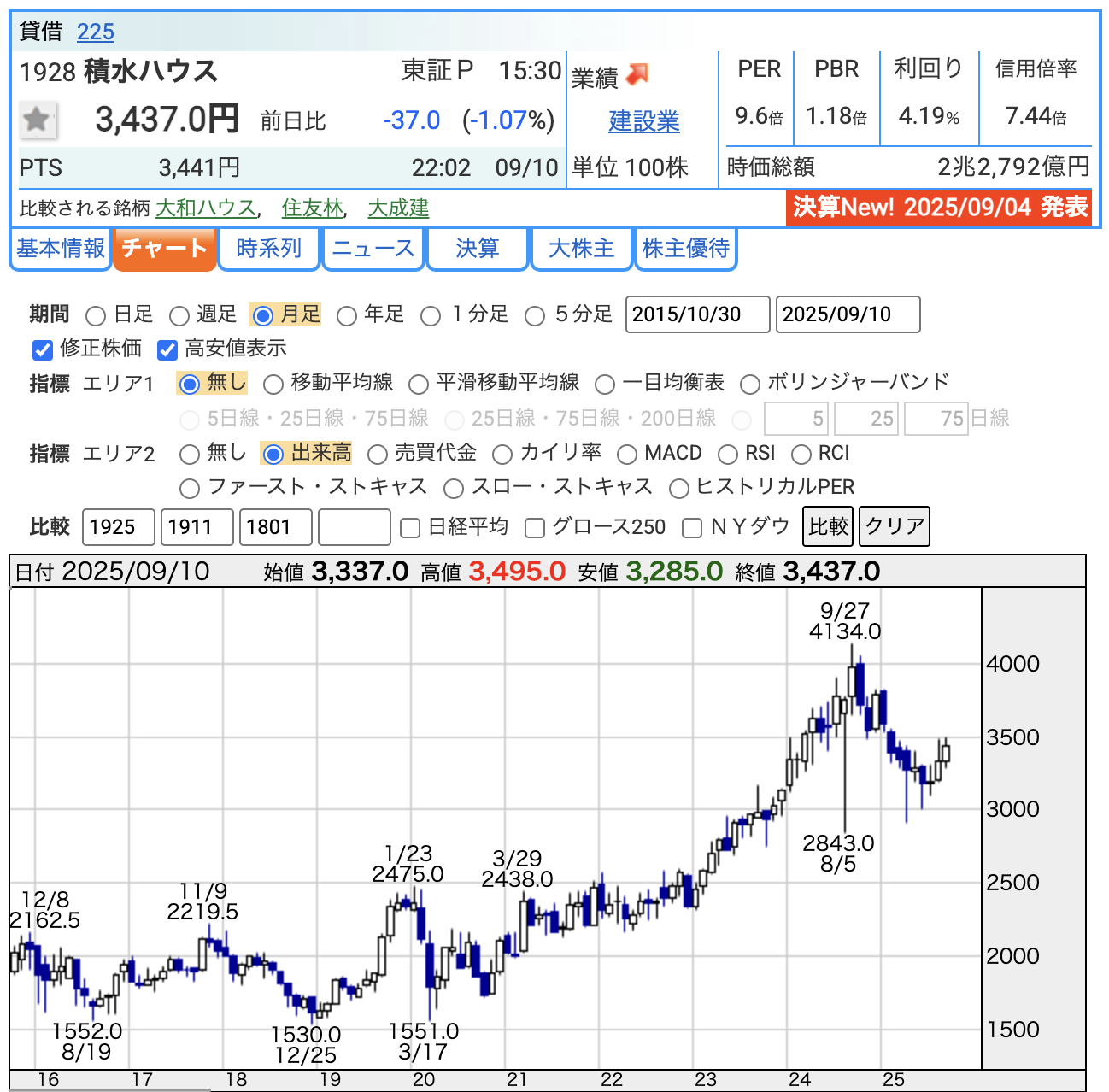

株価と株主還元

📉 株価の動き

まず株価の動きから見ていきましょう。

9月4日に決算が発表された直後は、利益の減少を嫌気して一時的に株価が下がりました。

ところが、その翌日以降は下落分を取り戻すようにじわじわ回復してきています。9月10日の終値は3,437円と、決算発表時よりも株価は持ち直しているんですね。

ただ、昨年9月に付けた直近の高値、4,134円と比べると、まだまだ調整局面にあるのは事実です。

投資家心理としては、業績の下方修正はすでに織り込み済み。それでも配当はしっかり維持されるという安心感が戻ってきた、そんな流れだと言えます。

PERとPBR

次に投資指標を見ていきましょう。

まずPER、株価収益率ですね。こちらは9.6倍となっています。日本株の平均がだいたい15倍くらいなので、それと比べるとかなり割安な水準です。今回業績の下方修正が出たあとでも10倍を切っているということで、市場は慎重に評価しているものの、配当狙いの投資家にとっては十分に妙味がある水準と言えます。

次にPBR、株価純資産倍率です。こちらは1.18倍。ちょうど純資産と同じくらいか、ちょっと上回るくらいの水準です。不動産や建設のセクターだと1倍を割っている会社も多いので、それを考えると積水ハウスは資産価値以上に評価されている、という見方ができます。つまり利益の成長や安定した配当への期待が、しっかり株価に織り込まれているということなんですね。

配当利回り

最後に配当利回りを見ていきましょう。

会社は今年、年間で144円の配当を予定しています。

今の株価3,437円で計算すると、利回りはなんと4.19%。かなり高水準ですね。

しかも積水ハウスはこれで14期連続の増配を予定しています。

業績が多少ぶれても、株主への還元はしっかり守る。この姿勢があるからこそ、投資家の信頼感は強いんです。

つまり、高配当がしっかり株価を下支えしている。

長期で配当を狙いたい人にとっては、非常に魅力的なポイントだと思います。

財務

自己資本比率について見ていきましょう。

2023年までは54%、2024年も52%と、かなり高い水準をキープしていました。

ところが2025年1月期に入ると、一気に40%台まで下がっています。これはアメリカのMDC社を買収したことで総資産が大きく膨らんだからなんですね。

ただし、それでも40%台を維持していますので、建設や不動産の業界としてはまだ十分健全な水準だと言えます。

つまり、『資産は増えて比率は下がったけれど、財務の安定性はしっかり確保できている』、そういう状況です。

次に剰余金、いわゆる内部留保を見ていきましょう。

積水ハウスは毎期しっかり利益を積み上げていて、2023年には1兆564億円、そして最新の四半期ではなんと1兆3,233億円まで膨らんでいます。

1兆3,000億円を超える内部留保って、本当に厚いクッションですよね。

だから配当や将来の投資に使える余力は十分にありますし、不測の事態が起きても耐えられる体力がある、と言えます。

一方で、有利子負債倍率もチェックしておきましょう。

2023年は0.36倍と低水準だったんですが、2025年には0.92倍、最新の四半期では0.94倍まで上がっています。

これはアメリカのMDC社を買収したときに借入や社債を増やしたのが要因です。

とはいえ、まだ1倍程度なので返済不能リスクが高いというわけではありません。

今は『攻めの投資フェーズ』として一時的に借金が増えている段階と見ることができます。

今後はMDC社がしっかり利益を出してくれるかどうかで、この数字が改善していくかに注目ですね。

積水ハウスの決算の感想

-

売上は過去最高を更新

-

利益は減益基調

-

国内事業の安定感が光る

-

通期予想は下方修正

-

株主還元姿勢はブレず

今回の決算を振り返って、ポイントを5つにまとめてみます。

まず一つ目、売上は過去最高を更新しました。アメリカのMDC社の寄与と国内の堅調さで、全体の規模はしっかり拡大しています。

二つ目、ただし利益は減益傾向です。アメリカのローン金利高止まりや販売インセンティブ、さらに為替差損が重なって、営業利益から最終利益まで幅広く圧迫されました。

三つ目、国内事業の安定感は光っています。戸建や賃貸、リフォームなど、請負型やストック型が堅実に利益を稼いで、全体を下支えしています。

四つ目、通期予想は下方修正されました。売上や営業利益、経常利益は控えめに見直されています。ただし最終利益は据え置きで、配当の原資はしっかり守っています。

そして五つ目、株主還元の姿勢はブレていません。13期連続の増配予定で、利回りは4%を超える水準。長期投資家にとっては安心材料ですね。

まとめると、売上は伸びているけれど、利益は苦戦中。ただ配当の安定感が株主にとっての大きな支えになっている、そんな決算でした。

今後も別の個別株も解説していきますので、ひとつの参考にしてみてください(^^)