こんな方におすすめ

- 安定した収入源を求めている人

- 投資知識の向上をしたい人

- 投資判断の材料が欲しい人

※本ページはプロモーションが含まれています

安定した収入源を求めている人、投資知識の向上をしたい人、投資判断の材料が欲しい人の参考になれば幸いです

Contents

旭化成の企業概要

🌏 企業の基本情報

-

日本を代表する総合化学メーカー

-

化学だけでなく、住宅や医療分野まで幅広く展開

🧩 3つの主要事業

-

マテリアル事業

-

環境対策、車、産業用の素材を提供

-

例:アクリロニトリル(合成繊維などの原料)、メタクリル酸メチル(プラスチックの原料)

-

リチウムイオン電池用セパレータは世界トップシェア

-

-

住宅事業

-

住宅ブランド「ヘーベルハウス」「ヘーベルメゾン」を展開

-

建材やマンションも手がける

-

-

ヘルスケア事業

-

医薬品や医療機器を製造

-

クリティカルケア(救命医療)にも注力

-

🏠 代表的な製品・ブランド

-

サランラップ(家庭用ラップ)

-

ベンベルグ(高級裏地などに使われる再生セルロース繊維)

-

医薬・電子・化学の素材など多岐にわたる

🏢 主なグループ会社

-

旭化成ホームズ(住宅)

-

旭化成エレクトロニクス(電子部品)

-

旭化成ファーマ(医薬)

-

ゾール・メディカル(米国の救命医療機器メーカー)

🌍 M&A・グローバル展開

-

2015年:米ポリポア社(電池セパレータ)買収(約2600億円)

-

2019年:米ベロキシス(製薬)買収(約1432億円)

-

2024年:スウェーデンのCalliditas Therapeutics買収(約1739億円)

-

2024年:旭化成メディカルを売却(約565億円)

🏅 その他トピック

-

2020年:経産省「グローバルニッチトップ企業100選」に選定

→特にアルミ電解コンデンサ用セパレータで評価

決算概要

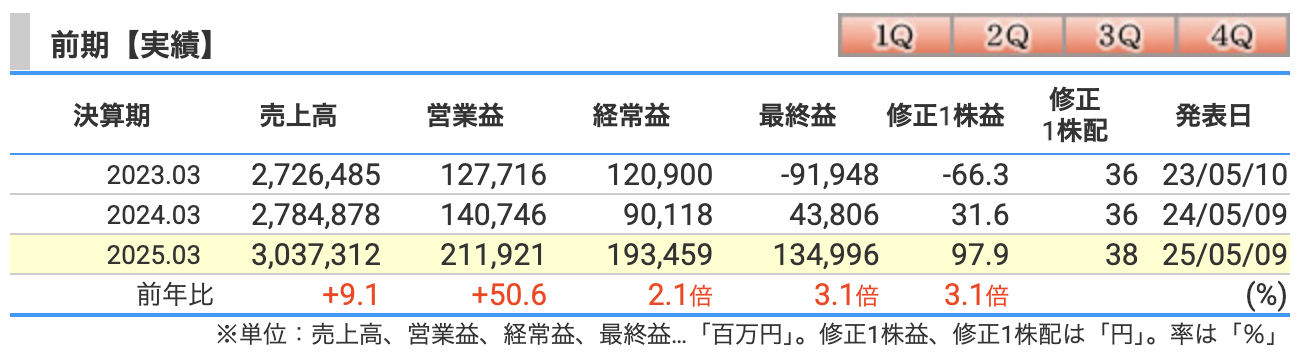

■ 2024年度(2025年3月期)通期決算まとめ(連結)

◎ 売上高:3兆373億円(前年比+9.1%)

-

増収額:+2,524億円

-

すべてのセグメント(ヘルスケア・住宅・マテリアル)で増収

-

北米住宅の回復、医薬・電子材料などが寄与

◎ 営業利益:2,119億円(前年比+50.6%)

-

増益額:+712億円(6期ぶりに過去最高益を更新)

-

主な増益要因:

-

為替(円安)効果:+351億円

-

前期の減損費用(マテリアル関連)の反動:+180億円

-

マテリアル事業の市況改善(交易条件など):+140億円

-

買収(Calliditas)影響:+92億円

-

各事業の販売拡大・価格設定・コストダウン:+361億円(実力ベース)

-

◎ 経常利益:1,934億円(前年比**+112.3%**)

-

前期はPTT Asahi Chemicalの損失などで落ち込んでいた

■ PTT Asahi Chemicalとは?

-

タイの化学メーカーで、旭化成が出資していた合弁会社の一つ。

-

主に「アクリロニトリル」という石油化学製品(繊維・樹脂原料)を製造。

-

原料価格や市況の悪化などから、2024年度に減損損失(評価を下げる処理)を実施。

-

この減損損失(928億円)が前期に響いていたが、2025年度はその反動で最終利益が大きく改善。

👉要するに、「業績悪化で評価が下がった海外工場」で、今年は特損がなくなったぶん利益が回復。

-

-

持分法損益など営業外収益の改善が寄与

◎ 最終利益(親会社株主に帰属):1,350億円(前年比+208.2%)

-

増益額:+912億円

-

前期の特別損失(減損928億円)が122億円まで縮小

-

営業利益の増加と特損減少がWで効いた結果

■ セグメント別の増益要因(営業利益)

● ヘルスケア(+155億円、+32.0%)

-

医薬:主力製剤(Envarsus XR、Tarpeyo)など販売増

■ Envarsus XR(エンバルサスXR)とは?

-

腎移植後の拒絶反応を防ぐ免疫抑制剤。

-

米国の製薬会社**Veloxis(ヴェロキシス)**が開発・販売。

-

旭化成が2019年に買収し、自社の医薬事業の柱に。

-

**2024年度の売上:約295百万ドル(約450億円)**と大きく成長。

👉腎移植後の患者にとっては重要な薬で、旭化成の医薬事業を牽引する収益源のひとつ。

■ Tarpeyo(ターペイオ)とは?

-

原発性IgA腎症という希少な腎疾患の治療薬。

-

スウェーデンの製薬会社**Calliditas(カリディタス)**が開発。

-

旭化成が2024年に買収し、販売も開始。

-

カプセル型の薬で、腎機能低下の進行を抑える作用がある。

-

2024年度から売上に貢献開始(104百万ドル)

👉難病向けの薬で、将来の成長期待が高い新戦力。今後も販売拡大を見込んでいる。

-

-

クリティカルケア:除細動器やAEDが堅調

-

円安もプラス要因

● 住宅(+130億円、+15.6%)

-

建築請負:平均単価上昇+コストダウン

-

北米住宅:ODC買収効果+住宅需要の持ち直し

-

豪州も価格転嫁に成功

● マテリアル(+448億円、+105.3%)

-

基盤マテリアル(石化関連):市況改善、固定費低減

-

デジタルソリューション:AIサーバー向け電子材料好調

-

自動車内装材・エンジニアリング樹脂も回復傾向

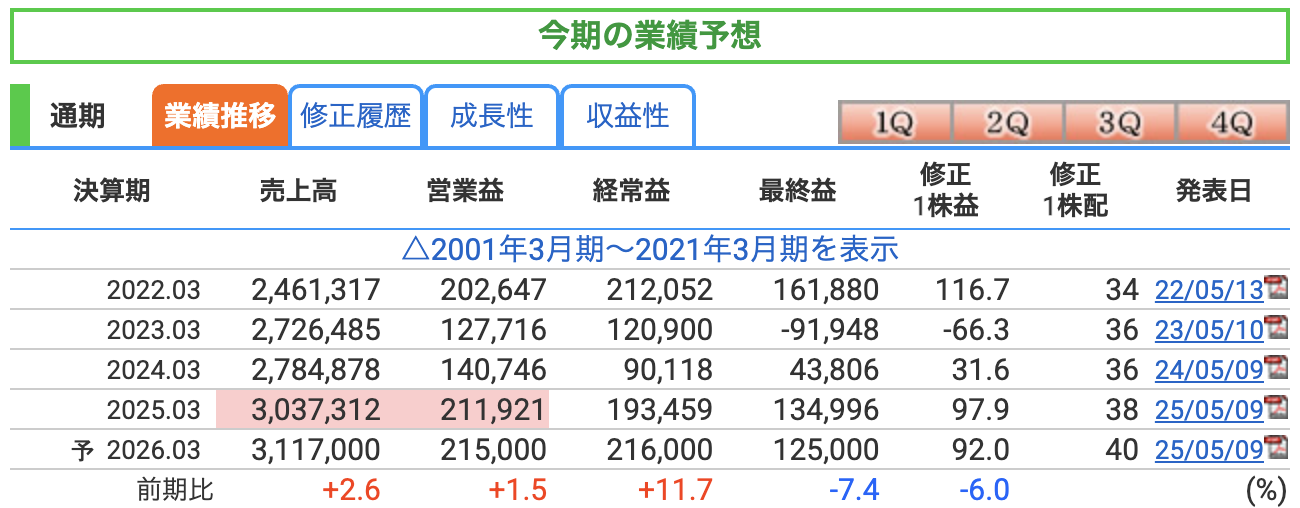

■ 2026年3月期 通期業績予想(連結)

-

売上高:3兆1,170億円

-

前年比 +2.6%

-

医薬・住宅・電子材料など「重点成長」事業が引き続きけん引

-

-

営業利益:2,150億円

-

前年比 +1.5%

-

石化市況の悪化や円高リスクを織り込みつつも過去最高益を更新へ

-

為替・原材料コストの逆風を吸収し、コスト改善で利益を維持

-

-

経常利益:2,160億円

-

前年比 +11.7%

-

持分法損益の改善や営業外収益の安定が寄与

-

-

最終利益(親会社株主に帰属):1,250億円

-

前年比 ▲7.4%

-

構造改革費用、事業売却など一時的な損失を織り込んだため減益予想

-

-

EPS(1株利益):92.0円

-

前年比 ▲6.0%

-

最終利益の減少に伴いやや減少

-

-

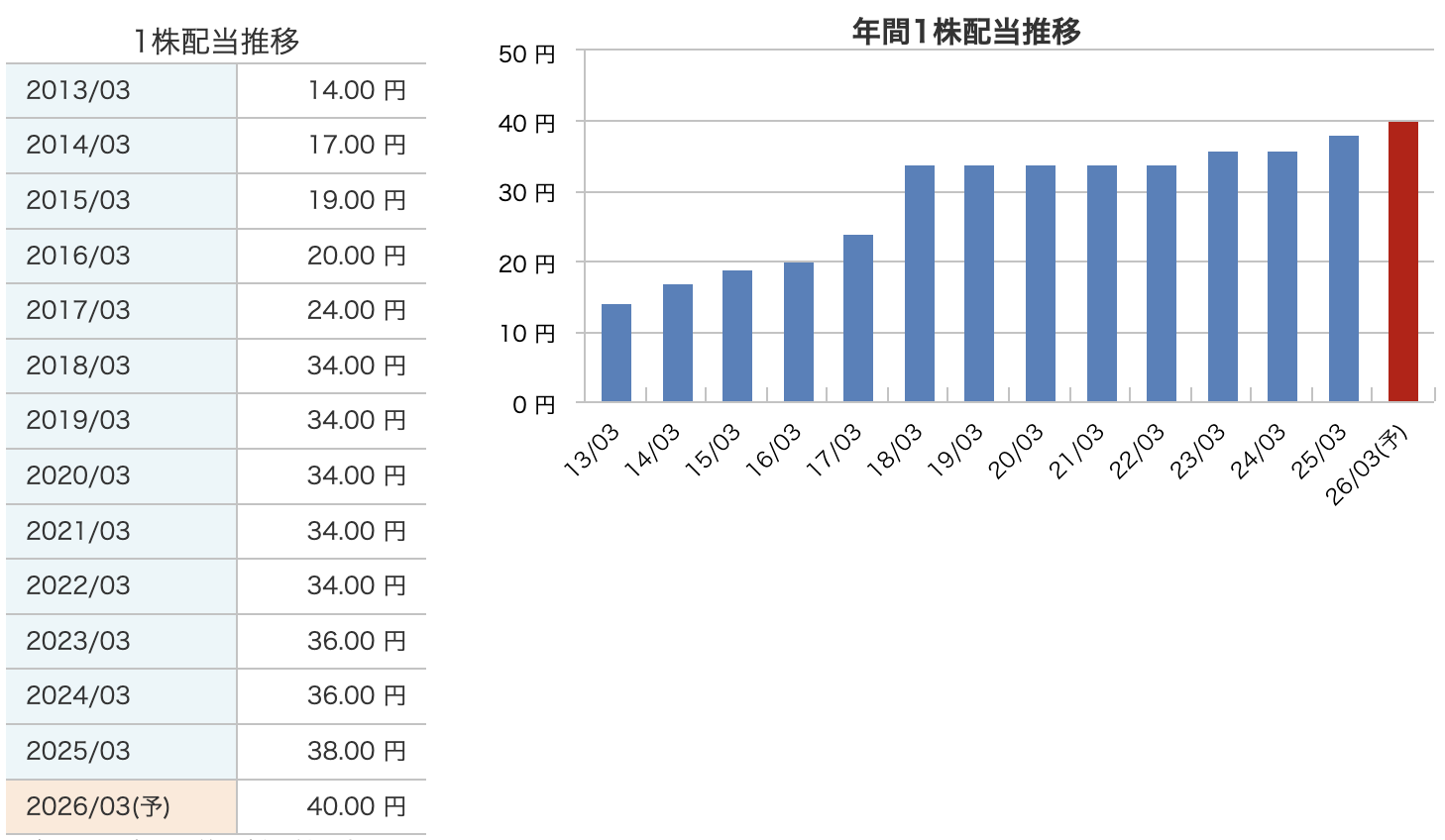

年間配当金:40円(予想)

-

前期(38円)より+2円の増配

-

配当性向はおよそ44%、安定的な株主還元姿勢を維持

-

■ 投資初心者向けポイント

-

✅ 営業・経常利益はしっかり増益で、「儲かる力」が着実に成長中

-

✅ 一方、最終利益は構造改革や事業譲渡による一時的なマイナス

-

✅ 配当は増配継続で、株主還元の強さが魅力

-

✅ 中期経営計画とのつながりも明確で、将来の利益成長を見込める

旭化成「中期経営計画 2027(Trailblaze Together)」をやさしく要約

🔍 意味と背景をわかりやすく解説

■ 英語の意味

-

Trailblaze(トレイルブレイズ):

“道なき道を切り開く”、“先駆けとなる”という意味 -

Together(トゥゲザー):

“一緒に”、“協力して”

➡ つまり「みんなで未来への新しい道を切り開こう」というメッセージです。

🧭 どんな思いが込められているの?

-

旭化成は今、「従来の石油化学中心のビジネス」から、「医薬・電子材料・住宅などの高収益事業」への転換を進めています。

-

社内外の仲間(従業員・取引先・投資家)と一丸となって挑戦と変革を進めるという意思表明。

-

社内的には「変化に向かって前進しよう」「失敗を恐れずチャレンジしよう」という合言葉にもなっています。

1️⃣ そもそも何年計画?

-

対象期間は 2025~2027年度(3か年)。

-

2030年に向けた長期ビジョンへの“中継ぎステージ”という位置づけ。

2️⃣ 数字で見るゴール(FY27=2027年度)

| 目標指標 | 2025年度見通し | 2027年度目標 | なぜ大事? |

|---|---|---|---|

| 売上高 | 約3.0兆円 | 3.1兆円 | ほぼ横ばいだが中味を入れ替え高採算に転換 |

| 営業利益 | 2,000億円 | 2,700億円 | 利益を +700億円(年率+10%) 積み上げる |

| 営業利益率 | 6.6% | 8.8% | “儲ける力”の底上げ |

| ROIC | 4.9% | 6%以上 | 投下資本あたりの稼ぎを改善(株主の視点) |

| ROE | 6.0% | 9% | 自己資本の効率アップ |

2030年には営業利益3,800億円/ROE12%超を目指す。

3️⃣ 何で稼ぐ? 3本柱

-

ヘルスケア(医薬・クリティカルケア・ライフサイエンス)

-

スペシャリティ医薬に集中(腎臓・免疫・移植・感染症)。

-

買収した米Veloxis・Calliditasの薬を伸ばし、追加M&Aも継続。

-

2027年度営業利益 950億円 → 2030年度1,500億円へ。

-

-

住宅

-

国内:戸建て「ヘーベルハウス」、賃貸「メゾン」を大型・高付加価値化。

-

海外:米Synergosモデル/豪州でエリア拡大。

-

2027年度営業利益 1,200億円、2030年度1,600億円。

-

-

マテリアル(高機能素材)

-

伸ばす領域:

-

半導体用材料「パイメル」などエレクトロニクス

-

EV電池セパレータ「ハイポア」(北米新工場24年着工)

-

水素・水処理用イオン交換膜

-

-

縮める領域:石油化学など汎用化学(他社連携や撤退)。

-

2027年度営業利益 850億円、28年以降に分厚く。

-

4️⃣ おカネの使い方

-

投資枠:1兆円(25~27年度)

-

約7割=拡大投資(M&A・増産・研究)。

-

残りは維持投資。

-

-

株主還元

-

連続増配重視(DOE3%めざし現行36円/株以上を維持・引き上げ)。

-

自社株買いは資本効率と株価を見て機動的に。

-

5️⃣ 構造改革のポイント

-

低採算の石化チェーンを 20%削減(投下資本比)し、儲かる高機能材へ資源シフト。

-

マテリアル領域を組織統合し固定費を3年間で 300億円削減。

「石化(せっか)」とは、「石油化学」の略です。

旭化成の中期経営計画に出てくる「儲からない石化」とは、以下のような石油を原料とした汎用品(ありふれた化学製品)事業を指します。

🔍 石油化学とは?

-

**ナフサ(石油を蒸留してできる原料)**を使って、さまざまな基礎化学品をつくる分野。

-

代表的な製品:

-

エチレン、プロピレン(プラスチックの原料)

-

ポリエチレン、ポリプロピレン(包装や容器などに使われる)

-

合成ゴム、合成繊維の原料

-

🧾 なぜ「儲からない」の?

-

汎用品で価格競争が激しい(中国や中東の安価な製品と競合)

-

原油価格や為替に大きく左右されやすい

-

利益率が低く、波が激しい

-

環境負荷が大きく、脱炭素の流れで将来性が縮小気味

💡旭化成の方針

旭化成はこの儲かりにくい「石化」事業を縮小し、

その分の人・お金・資源を「医療」「住宅」「高機能素材」など稼げる分野に集中させる戦略をとっています。

6️⃣ サステナビリティ & 人材

-

CO₂目標:2030年までに自社排出▲30%(13年比)、2050年カーボンニュートラル。

-

環境貢献製品でGHG削減効果を 2倍 に拡大。

-

RE100や住宅の再エネ活用を加速。

-

人材KPI:女性管理職比率 8%(27年)→10%(30年)、エンゲージメント向上。

7️⃣ 投資初心者向けチェックポイント

| 視点 | 何を見る? | 旭化成の今計画 |

|---|---|---|

| 成長性 | 売上より利益の質 | 高採算ヘルスケア・住宅へシフト |

| 収益力 | 営業利益率・ROE | 27年度 8.8%/9%を狙う |

| 財務健全性 | D/Eレシオ・自己資本比率 | D/E0.7以内・自己資本50%前後 |

| 配当 | 連続増配・DOE | 累進配当+DOE3%方針 |

| リスク | 石化市況、EV需要、為替 | 汎用品縮小と分散事業で吸収 |

旭化成は「化学の会社」から**“化学+住宅+医療”の三拍子**で稼ぐ高付加価値企業へ脱皮中。

2027年までに利益体質を鍛え、30年には営業利益3,800億円・ROE12%超を目指します。シンプルに言えば 「儲からない石化を減らし、伸びる医療・住宅・高機能材に集中」――これが今回の中期計画の肝です。

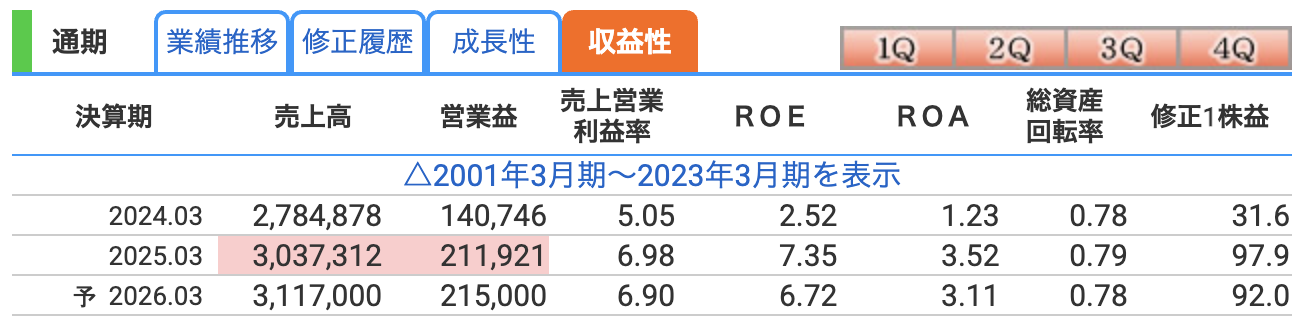

■ 営業利益率(売上営業利益率)

-

2024年3月期:5.05%

-

2025年3月期:6.98%

-

2026年3月期予想:6.90%

🔍 解説:

-

2025年3月期に大幅に改善(約7%に上昇)

-

理由は、「医薬・住宅・電子材料」など高収益事業の拡大

-

一方で、2026年3月期は微減(6.90%)と控えめ予想

-

石化など一部セグメントの減益や円高想定が影響

■ ROE(自己資本利益率)

-

2024年3月期:2.52%

-

2025年3月期:7.35%

-

2026年3月期予想:6.72%

🔍 解説:

-

ROEは「会社が自己資本をどれだけ効率的に使って利益を上げたか」の指標

-

2024年は減損損失の影響で低水準(2.5%)

-

2025年には一転して大幅改善(7.35%)

-

2026年も高水準を維持(6.72%)

-

8〜10%台に届くと“優良”とされるが、現在は成長段階

■ ROA(総資産利益率)

-

2024年3月期:1.23%

-

2025年3月期:3.52%

-

2026年3月期予想:3.11%

🔍 解説:

-

ROAは「会社が持っているすべての資産から、どれだけ利益を生み出せたか」の指標

-

2024年は特損の影響で1%台に落ち込んだが、翌年に回復

-

3%超はまずまず良好な水準

-

重厚長大型の企業(資産が多い)にとっては3%でも合格点

🔎 投資家向けワンポイント

-

営業利益率が上がっている=儲ける力が強まっている

-

ROEが伸びている=株主から見て効率の良い企業になっている

-

ROAも堅調=全体的な経営効率が改善傾向にある

🔻 旭化成にとっての主なリスク

■ 為替リスク(円高になると不利)

-

医薬品や住宅関連など、海外で売っている商品が多い。

-

海外ではドルやユーロでお金をもらっているので、円高になると日本円に直したときの売上が減ってしまう。

-

その結果、利益率や株主のもうけ(ROE)も下がる恐れがある。

■ 石油化学(石化)関連のリスク

-

石化とは、石油をもとにした素材(プラスチックの原料など)を作る事業。

-

この分野は景気や原油価格の影響を強く受ける。

-

価格が下がったり在庫が余ったりすると、利益が出にくくなる。

-

旭化成もこの事業は利益が安定しないため縮小方向にしている。

■ アメリカの関税リスク

-

アメリカが中国などにかける追加関税や貿易制限の影響で、原材料や部品のコストが上がるおそれ。

-

旭化成は、アメリカで家や車の内装、医療機器などを売っているので、コスト上昇の影響を受けやすい。

-

そのコストをすぐに価格に反映できないと、利益が減る。

■ 医薬品への依存と規制リスク

-

Envarsus XR や Tarpeyo という薬が今の収益の柱になっている。

-

でも、ライバルの薬が出てきたり、薬の価格が下げられたり、国の審査が厳しくなったりすると、計画通りに売れなくなることも。

■ 買収した会社との一体化がうまくいかないリスク(統合リスク)

-

最近の買収:Veloxis(米国)、Calliditas(スウェーデン)、北米の住宅会社(ODCなど)

-

買った会社が想定通りに利益を出さなかったり、うまく馴染まなかったりすると、思ったほどもうけが増えない。

-

また、買収によって増えた「のれん」(将来の利益の見込み分)の会計負担も重くなる。

■ 大型投資の回収リスク(特に電池セパレータ工場)

-

EV(電気自動車)用の部品「ハイポア」を北米で増産するために、新しい工場に数千億円規模の投資をしている。

-

でも、もしEVの売れ行きが鈍くなると、お金をかけたぶんの回収が遅れる可能性がある。

■ 構造改革による一時的な損失

-

採算が悪い事業(血液浄化、石化など)を縮小・撤退中。

-

その過程で、減損損失(資産の評価を下げる)や再編費用が発生すると、一時的に利益が減るリスクがある。

■ 財務リスク(借金が増えている)

-

買収や新工場投資のため、1兆円を超える借金がある。

-

もし今後、金利が上がると、利息の負担が重くなり利益を圧迫することがある。

■ 環境・法規制・訴訟のリスク

-

欧州では化学品に対して**厳しい環境規制(PFAS規制)**が進行中。

-

米国では、医療機器に関する訴訟リスクもある。

-

こうした問題で、予想以上のコストや賠償金が発生する可能性がある。

旭化成は「成長できる分野」に集中しながら利益を伸ばそうとしていますが、

円高・市況悪化・薬の規制・米国リスク・投資回収の遅れなどが出てくると、

計画どおりにいかない可能性もある点には注意が必要です。

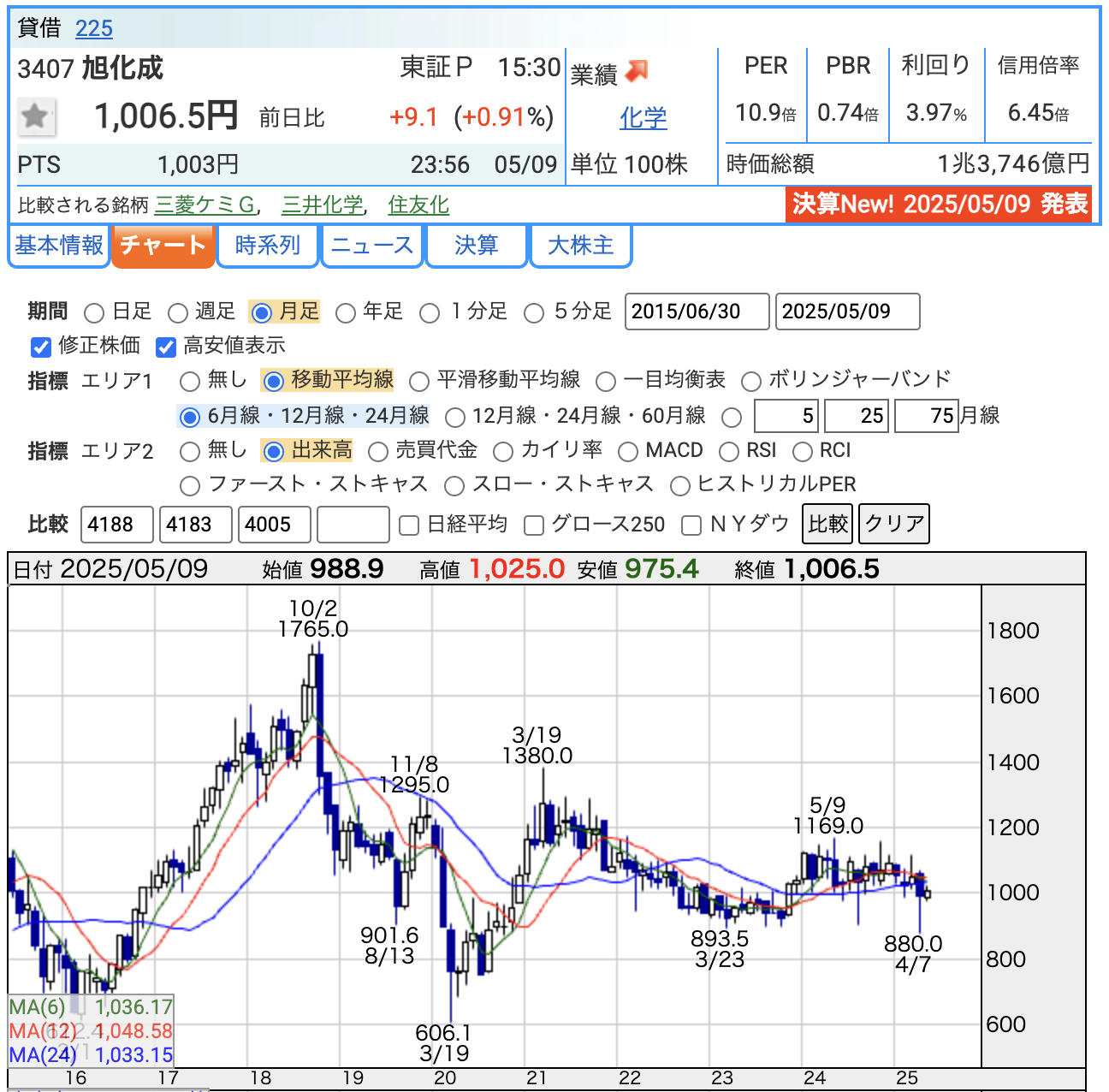

株価指標と株主還元

■ 株価:1,006.5円(5/9終値)

下値は880円〜900円が意識されており、底堅い印象もある。

■ PER(株価収益率):10.9倍(予想ベース)

-

PERは「株価が利益の何倍か?」を示す指標。

-

東証プライム全体の平均(13~15倍)と比べると、旭化成はやや割安。

-

業績予想(1株利益=92円)通りに進めば、低PERで放置されている高配当株と言える。

■ PBR(株価純資産倍率):0.74倍

-

PBRは「株価が会社の資産価値の何倍か?」を示す指標。

-

1倍未満=資産よりも株価が安く評価されている状態。

-

低い水準で、市場から“将来の利益が弱い”と見なされている可能性。

■ 配当利回り:約3.97%(予想配当40円)

-

東証プライム全体の平均利回り(約2%)と比べると、高配当株の部類。

-

配当性向も約43〜44%で、無理な配当ではないため、当面の配当維持は期待できる。

✅「収益安定+資産も多い+高配当」なのに「株価は割安」

❌ 利益の伸びが鈍いままでは“株価は低空飛行”のままになるリスクも。

■ ポイント解説

-

✅ 2013年以降、約3倍に増配(14円 → 40円)

-

長期的には安定して増配を続けてきた企業といえる

-

-

✅ 2018年に一気に10円増配し、その後は安定配当

-

34円を長く維持していたが、2023年から再び増配基調へ転じた

-

-

✅ 2025年・2026年も連続増配予定

-

配当政策に「DOE(株主資本配当率)3%以上を目安」とあるように、株主還元に積極的な姿勢

-

■ 投資家目線での評価

-

💡 高配当+増配傾向=長期保有に向く銘柄

-

📌 ただし今後の配当維持には、安定的な業績回復と中期計画の実行がカギ

-

👀 減配は過去10年以上なし → 配当の安定感には定評あり

旭化成は「安定配当から再び増配路線に入った企業」であり、長期目線で配当を重視する投資家にとって魅力的な銘柄です。

今後も業績とキャッシュフローを見ながら、配当継続性を確認することが重要です。

財務

🔷 1. 自己資本比率(会社の財務の健全性を示す)

◾ 過去の経緯(ざっくり)

-

2005〜2010年:40〜46%台 → やや保守的で安定

-

2011〜2015年:50%前後へ上昇 → 内部留保とともに強化

-

2016〜2021年:47〜55%前後 → ピークは2018年の55.8%

-

2022年以降:やや低下傾向 → 成長投資とM&A増加の影響

◾ 直近3年(詳しく)

-

2023年3月期:48.1%

-

安定水準だが、投資・買収が増えたためやや低下

-

-

2024年3月期:49.5%

-

1年で持ち直し。利益積み上げで自己資本増加

-

-

2025年3月期:46.3%

-

北米電池材料投資やスウェーデン製薬会社Calliditasの買収で資金支出増

-

一時的に下がったが、依然として健全な水準

-

✅ 目安:40%以上で一般的には“財務健全”と評価される

🔷 2. 剰余金(利益の貯金=内部留保)

◾ 過去の経緯(ざっくり)

-

2005年:2,956億円 → 2025年:1兆1,910億円

-

約20年間で約4倍に増加

-

安定成長・黒字継続・減配なしが背景にある

◾ 直近3年(詳しく)

-

2023年3月期:1兆1,419億円

-

2024年3月期:1兆1,355億円

-

やや減少、構造改革費用・事業売却の影響

-

-

2025年3月期:1兆1,910億円

-

最終利益が1,300億円台に回復し、剰余金も増加

-

✅ 配当や自己株取得の余力あり。企業体力の指標として良好

🔷 3. 有利子負債倍率(借金の健全性=自己資本に対する借入比率)

◾ 過去の経緯(ざっくり)

-

2005〜2015年:0.2〜0.5倍前後 → 超優良水準

-

2016〜2020年:0.3〜0.5倍 → 安定維持

-

2021〜2022年:やや上昇(買収影響)

◾ 直近3年(詳しく)

-

2023年3月期:0.53倍

-

Veloxis買収や電池材料事業への投資進行

-

-

2024年3月期:0.52倍

-

買収による借入を保ちながらも横ばい

-

-

2025年3月期:➡ 0.64倍(明確に上昇)

-

北米EVセパレータ工場やCalliditasの買収で借入が増加

-

財務的なプレッシャーは少し増したが、まだ1倍未満で十分安全圏内

-

✅ 一般に「1倍以下」なら健全、「0.5倍以下」なら超健全とされる

✅ 旭化成は、利益を積み上げてきた安定企業であり、近年は将来の成長を見据えた戦略的投資を積極化。

財務の健全性はやや後退しているが、まだ“守れる範囲”で攻めていると言える状態です。

旭化成のまとめ

■ 前期(2025年3月期)決算のポイント

-

売上高:2兆7,849億円(+2.1%)

-

営業利益:1,407億円 → 2,119億円(+50.6%)

-

医薬、住宅、電子材料が好調

-

前期の減損損失の反動も寄与し、6期ぶりに過去最高益を更新

-

-

経常利益:1,934億円(+112%)

-

最終利益:1,350億円(+208%)

■ 今期(2026年3月期)通期予想

-

売上高:3兆0373億円(+2.6%)過去最高更新

-

営業利益:2,119億円(+1.5%、再び過去最高更新)

-

経常利益:1,934億円(+11.7%)

-

最終利益:1,349億円(▲7.4%)

-

構造改革費用・事業譲渡など一時的要因で減益

-

-

年間配当:38円 → 予想40円(+2円増配)

■ 株価・バリュエーション(5/9時点)

-

株価:1,006.5円

-

PER:10.9倍(割安水準)

-

PBR:0.74倍(解散価値以下)

-

配当利回り:約4.0%(高配当株)

■ 財務の状態(2025年3月期)

-

自己資本比率:46.3%(健全)

-

剰余金:1兆1,910億円(潤沢な内部留保)

-

有利子負債倍率:0.64倍(やや上昇も安全圏)

■ 旭化成の決算を見ての感想

医薬や住宅がしっかり稼ぎ、6期ぶりに過去最高益を更新したのは素直に評価できます。減損の反動もありましたが、構造改革の成果が少しずつ表れ始めた印象です。

一方で、最終利益は一時的な費用で減少予想。成長投資を積極的に行っている分、来期以降の回収と利益化が鍵ですね。

増配も続けてくれる方針は安心感がありますし、PBR0.7倍・利回り4%前後という評価の低さはむしろ“市場の見直し待ち”かもしれません。

攻めに転じた旭化成がどこまでROEを引き上げられるか、今後の中計達成に注目です。

今後も別の個別株も解説していきますので、ひとつの参考にしてみてください(^^)