こんな方におすすめ

- 安定した収入源を求めている人

- 投資知識の向上をしたい人

- 投資判断の材料が欲しい人

※本ページはプロモーションが含まれています

- 企業概要:企業の基本情報や事業内容を紹介

- 決算概要: 対象企業の決算のキーポイントを簡潔に紹介

- 株価と配当:過去の傾向と推移を見る

- 財務:資金について確認

- まとめ: 全体の要約

- と言う流れでお話ししたいと思います^ ^

安定した収入源を求めている人、投資知識の向上をしたい人、投資判断の材料が欲しい人の参考になれば幸いです

Contents

1、日本郵船の企業概要

日本郵船(NYK)は、世界第2位の大手海運会社であり、陸・海・空にまたがる総合物流サービスを提供しています。

- ライナー&ロジスティクス事業(定期船)

- コンテナ船の運航

- 港湾ターミナル運営

- 船舶の貸し出し

- 航空輸送

- 総合物流(郵船ロジスティクスを子会社)

- 不定期専用船事業(貨物輸送)

- 自動車輸送

- ドライバルク輸送(鉄鉱石・石炭など)

- エネルギー輸送(LNG・原油など)

グローバルネットワーク

- 2024年9月時点で 832隻の船舶 を保有

- 世界中の港と空港をつなぐ物流網を展開

成長戦略(中期経営計画)

- LNG・海洋事業への投資拡大

- 海運業+αの新ビジネス創出(新エネルギー分野など)

- 国際的な水素サプライチェーンの構築

- 国内の洋上風力発電事業への参入

- LNG燃料・水素・アンモニア輸送の強化

- 海底資源開発(海底油田など)

主要な提携・子会社

- 郵船ロジスティクス(完全子会社、物流事業の中核)

- 共栄タンカー(9130)(持分法適用会社)

- オーシャン・ネットワーク・エクスプレス(ONE)(商船三井・川崎汽船と共同設立、2018年サービス開始)

- 三菱倉庫(9301)と共同持株会社設立(2019年)(国内の港湾運送を統一)

- 日本貨物航空(NCA)をANA HDへ譲渡予定(2025年3月)

日本郵船は海運業を軸に、新エネルギー分野や環境対応事業への進出を進めることで、持続的な成長を目指しています。

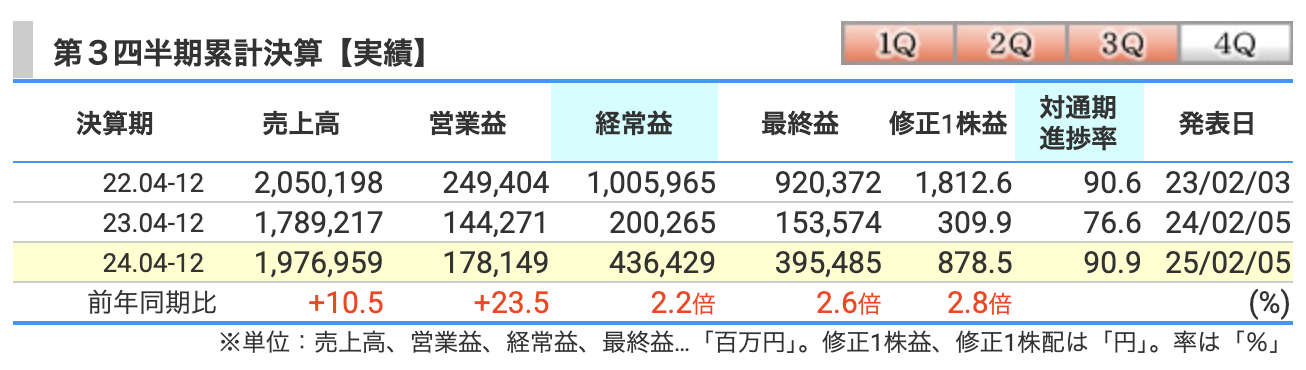

2、決算概要

売上高:1兆9,769億円(前年比+10.5%)

「船で稼ぐ時代、まだまだ終わらない!」

堅調な物流需要に支えられ、売上高は前年同期比で約1,877億円もアップ。物流やドライバルク事業が追い風となり、世界の海を駆け巡る売上げの大航海が続いています

営業利益:1,781億円(前年比+23.5%)

「海運業界の筋トレ成功!筋力という名の利益がアップ!」

燃料費のコントロールや効率的な運航計画が功を奏し、営業利益も大幅に増加。これぞ「効率航海」の成果!

経常利益:4,364億円(前年比+117.9%)

「利益、まさに大波乗り!」

持分法適用会社(ONE社)の好調な業績が牽引し、なんと前年の2倍以上の経常利益を達成。利益という波に乗る姿は、まさに海の帝王のごとし

最終利益:3,954億円(前年比+157.5%)

「最終利益も"深海"レベルで増加!」

最終利益も前年同期比で2.6倍と驚異的な成長。株主にとってはまさに「船が宝島に着いた!」といえるでしょう。配当金も引き上げが予定されており、株主還元姿勢も健在です

この決算結果は、日本郵船の効率的な事業運営と市場環境の好転が見事に実を結んだ形です。これからも海運業界の荒波を乗り越えていく姿勢が注目されます。

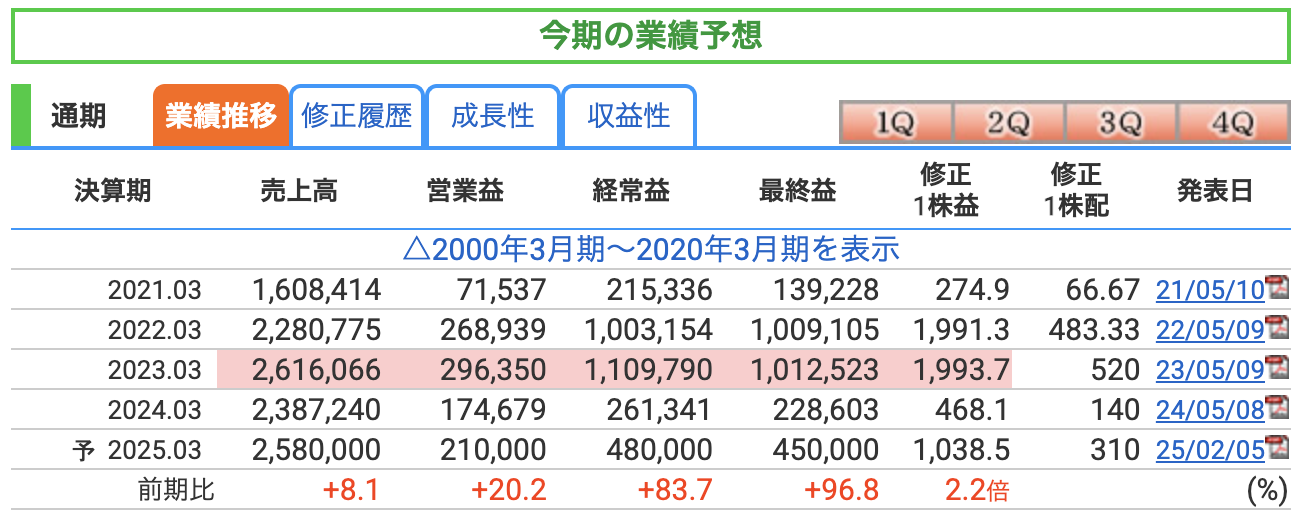

通期の業績予想

日本郵船の2025年3月期通期業績予想が上方修正されました。以下、売上高、営業利益、経常利益、最終利益について解説します

売上高:2兆5,800億円(前年比+8.1%)

「売上げの航海、順調に拡大中!」

前年を上回る売上高予想は、世界的な物流需要と新しいビジネスチャンスをしっかり捉えた結果です。「船で運ぶ、空で飛ぶ、利益を積む!」が日本郵船のテーマですね。

営業利益:2,100億円(前年比+20.2%)

「船の効率運航で、利益をしっかり確保!」

営業利益の増加は、効率的な運航とコスト管理の成果。「無駄を省いて利益を積む」まさに物流の職人芸が光っています。

経常利益:4,800億円(前年比+83.7%)

「利益の大波に乗る!」

前年同期比で2倍近い成長は、持分法適用会社(ONE社)からの利益貢献や為替の追い風のおかげ。これぞ海運王の風格!

最終利益:4,500億円(前年比+96.8%)

「最終利益、ほぼ2倍で大漁!」

利益増加の要因は物流事業の強化と効率的な経営戦略。株主にも分かりやすい形で還元が進む予定で、配当金は年間310円と大幅アップ!株主の皆様には「海の宝箱」が開くような気持ちですね。

この上方修正は、日本郵船が市場環境の変化をうまく活用し、成長をさらに加速させたことを示しています。業績の波に乗り続ける日本郵船の航海は、今後も期待が高まるばかりです!

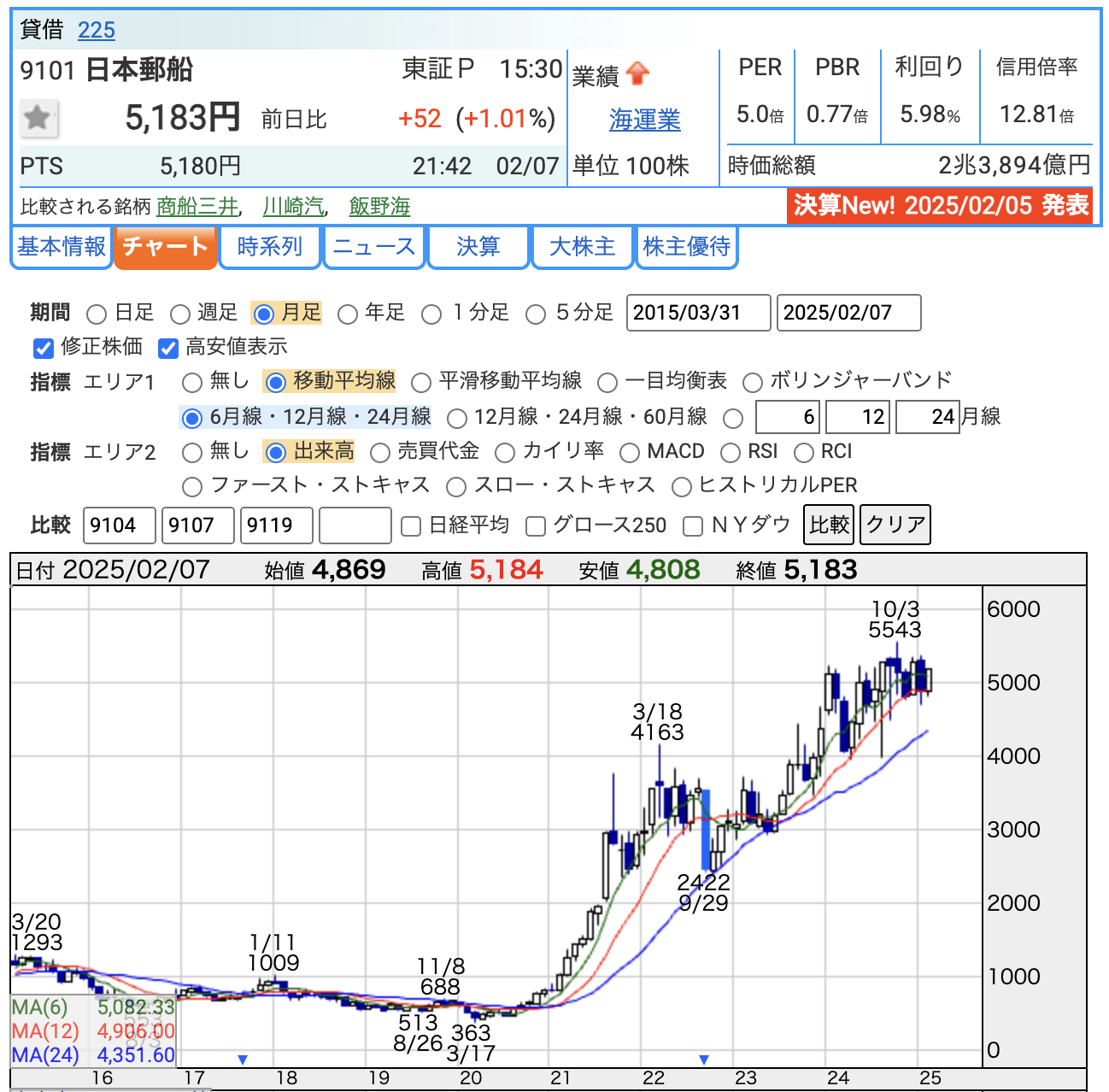

3、株価と配当

株価:5,183円(+52円、+1.01%)

「海運業界の波を乗りこなす!」

株価は堅調に推移しており、+52円の上昇は「ちょっとした追い風」のようなもの。最近の日本郵船の株は順調に帆を張っています!

PER(株価収益率):5.0倍

「こんなに安くていいの?」

PER5倍というのは、利益に対して株価が非常に割安であることを示します。「利益の宝石」が眠るこの銘柄、投資家にとってはお得感満載か?というところ

PBR(株価純資産倍率):0.77倍

「まさかの船舶割引セール?」

PBRが1倍を下回るということは、純資産に対しても株価が低評価されている状態。「船の資産価値以下で買えるなんて夢みたい!」という印象です。

利回り:5.98%

「海運界の"お中元"、届けます!」

配当利回りが 5.98% というのは、まさに高配当銘柄の優等生!銀行の預金金利が霞んでしまうほどの高さで、まるで船便で配当という「贈り物」が届くかのようですね。

株価指標全体から見ると、日本郵船は割安感たっぷりの高配当銘柄。「海運業界の財宝船」ともいえるこの銘柄、投資家にとっては頼もしい航海のパートナーと言えるかもしれません

株主還元

配当金

2025年3月期の配当金は、1株あたり310円(中間130円+期末180円)の予定です。

- 配当利回り:5.98% → 業界トップクラスの高配当で、銀行預金金利をはるかに超える「配当の海」を提供しています!

- 連結配当性向:30% → 利益の30%を株主に還元する姿勢が明確で、業績に応じた柔軟な配当方針を採用しています。

自己株式取得

- 取得期間:2024年5月9日~2025年4月30日

- 取得額の上限:1,300億円

- 2025年1月末時点の進捗:約1,250億円分の自己株式を取得完了(25,815,800株)。 → 取得した自己株式はすべて消却予定!これにより、株式数が減少し1株あたりの価値がさらに向上します。

総還元性向

- 2025年3月期の総還元性向は約58%(配当+自己株式取得)。 → 利益の半分以上を株主に還元するという積極的な姿勢を見せています。

昨年度の116%からは減少していますが、それでも高い還元水準を維持。

日本郵船の株主還元の意義

- 安定性:連結配当性向を30%と設定することで、業績変動が大きい海運業界においても安定した配当を実現。

- 柔軟性:自己株式取得など、株主還元の手段を状況に応じて最適化。

- 成長性:株主への還元をしながら、新たな事業分野(LNG、水素、アンモニアなど)への投資も積極的に進めています。

4、財務

自己資本比率:65.9%(2024年12月時点)

自己資本比率が**65.9%**というのは、財務の安定性が非常に高いことを示しています。まさに「揺れない船の船底」!強固な財務基盤のおかげで、荒波にも耐えられる体制が整っています。

剰余金:2兆2,111億円

剰余金は2兆円を超えており、これは将来的な投資や配当の原資となるお金です。「貯金箱がいっぱい詰まった郵船さん」といったところ。これだけの余裕があれば、新規事業への冒険も可能ですね。

有利子負債倍率:0.27倍

有利子負債倍率が0.27倍というのは、自己資本と比較して負債が非常に少ないことを示しています。「軽い荷物で航海中」の日本郵船は、キャッシュフローの自由度が高く、どんな風向きにも対応できます。

日本郵船の財務状況は、安定性と成長性のバランスが取れた優れた状態です。まるで「余裕たっぷりの豪華客船」!投資家にとっては、この船に乗る安心感が抜群です。

日本郵船のネガティブ要素

好調な業績と安定した財務基盤を持つ日本郵船ですが、リスクや課題も存在します。以下に挙げてみます。

海運市況の変動リスク

- 海運業界は景気や貿易動向、需給バランスに大きく影響を受けます。

特にコンテナ船やドライバルク船などの市況が悪化すると、収益に直結します。- 現在は好調ですが、需給バランスが崩れたり、運賃が下落する可能性も否定できません。

燃料費の上昇リスク

- 燃料油価格の変動はコストに直結します。

特に地政学的リスクや原油価格の上昇がある場合、利益を圧迫する要因になり得ます。- 近年の原油価格の乱高下や規制強化(脱炭素燃料への移行)への対応が課題。

為替変動リスク

- 日本郵船は国際事業を展開しており、為替レートの変動が収益に影響を与えます。

特に円高が進む場合、ドル建て収益が減少するため、業績へのマイナス要因となります。

競争激化

- 海運業界は競争が激しく、特にアジア圏では中国や韓国の企業が積極的に市場シェアを拡大しています。

- 他社との競争が運賃の下落や利益率の低下につながるリスクが存在。

環境規制への対応コスト

- 海運業界では、脱炭素化や環境規制が厳しくなっています。

- LNG燃料船や水素燃料船への投資は進めていますが、新技術の開発や導入には多額の資本が必要です。

- この負担が利益を圧迫する可能性があります。

配当水準の持続性

- 現在の高配当利回り(5.98%)は魅力ですが、業績が変動した場合にこの水準を維持できるかは不透明。

- 特に一時的な業績悪化や自己株式取得のコスト増加が影響する可能性も。

地政学的リスク

- 世界的な地政学的リスク(例:中東の不安定化、紛争や貿易摩擦)は、物流網や運賃市況に悪影響を及ぼす可能性があります。

日本郵船は現在好調ですが、外部環境(市況、燃料価格、為替)や規制強化、競争激化などが業績に影響を与える可能性があります。特に海運業界は変動の激しい業界であるため、これらのリスク要因を十分に考慮する必要があります。

投資家にとっては、「順風満帆ではあるが、嵐に備えた見極めも必要」といえるでしょう。

5、日本郵船のまとめ

決算結果(2025年3月期 第3四半期)

- 売上高:1兆9,769億円(前年比+10.5%)

- 営業利益:1,781億円(前年比+23.5%)

- 経常利益:4,364億円(前年比+117.9%)

- 最終利益:3,954億円(前年比+157.5%)

- 好調の要因:

- 持分法適用会社(ONE社)の大幅な利益寄与

- ドライバルク・自動車事業の堅調な需要

日本郵船は「大波に乗る」ような業績改善を達成し、収益面で大きな飛躍を遂げました。

通期業績予想(2025年3月期)

- 売上高:2兆5,800億円(前年比+8.1%)

- 営業利益:2,100億円(前年比+20.2%)

- 経常利益:4,800億円(前年比+83.7%)

- 最終利益:4,500億円(前年比+96.8%)

- 配当金:年間310円(中間130円+期末180円)、配当利回り5.98%

株主還元も充実しており、「株主への豪華客船級の待遇」が継続されています。

PER(株価収益率):5.0倍

「割安感たっぷり!」

PER5.0倍は、市場での評価が控えめで、投資妙味のある水準です。利益をしっかり出している企業だけに、この割安さは投資家の注目ポイント。

PBR(株価純資産倍率):0.77倍

「船の価値以下で買えるかも?」

PBRが1倍を下回るということは、純資産に対して株価が割安であることを意味します。資産価値に対しても魅力的な価格帯。

配当利回り:5.98%

「配当という名の"海の恵み"!」

高い配当利回りは、安定収益を背景とした株主への還元姿勢を象徴しています。これほどの高配当は、海運業界でもトップクラスの魅力です。

財務(2024年12月時点)

- 自己資本比率:65.9%(財務の安定性抜群)

- 剰余金:2兆2,111億円(将来の投資余力十分)

- 有利子負債倍率:0.27倍(健全経営)

強固な財務基盤を持ち、荒波に強い「揺るがない船」のような経営を実現しています。

日本郵船は、業績の改善、割安な株価指標、高配当、そして安定した財務基盤という「三拍子」ならぬ「五拍子」揃った優良銘柄です。「海の王者」として、今後も成長と株主還元に期待が高まります!

今後も別の個別株も解説していきますので、ひとつの参考にしてみてください(^^)