こんな方におすすめ

- 安定した収入源を求めている人

- 投資知識の向上をしたい人

- 投資判断の材料が欲しい人

※本ページはプロモーションが含まれています

- 企業概要:企業の基本情報や事業内容を紹介

- 決算概要: 対象企業の決算のキーポイントを簡潔に紹介

- 株価と配当:過去の傾向と推移を見る

- 株主優待:あれば紹介

- 財務:資金について確認

- まとめ: 全体の要約

- と言う流れでお話ししたいと思います^ ^

安定した収入源を求めている人、投資知識の向上をしたい人、投資判断の材料が欲しい人の参考になれば幸いです

水産資源と加工食品で世界をつなぐ、安定と成長を兼ね備えたリーディングカンパニーのマルハニチロについてお話しします

Contents

1、マルハニチロの企業概要

企業の特徴

- 事業概要:水産資源(漁獲・養殖・商事)、加工食品(冷凍食品・缶詰)、食材流通、物流の4つの事業を展開

水産物の調達から加工・販売までを一貫した世界規模のバリューチェーンを構築 - 主な実績:クロマグロの完全養殖を世界初で商業化(2015年)、国内トップシェアの冷凍食品・サケ缶・サバ缶を展開。「あけぼの印」ブランドで家庭用食品を展開。

- 沿革:2007年にマルハ(旧大洋漁業)とニチロが統合し設立、2014年に再上場

近年はヨンキュウ(2020年)や紀文食品(2024年)との提携を進める - 強み:世界トップクラスの水産物取扱高、国内市場での冷凍食品とクロマグロ養殖の高シェア、広範な物流・流通ネットワーク

マルハニチロは日本最大手の水産・食品メーカーであり、水産資源の漁獲・養殖から加工食品の製造・販売、さらには物流までを手掛ける4つの事業セグメントを展開しています

9つのビジネスユニットを持ち、水産物の調達から生産・販売までを一貫して行う世界規模のバリューチェーンを構築しています

2、決算概要

2025年3月期第2四半期の累計

- 売上高:5,321億円(前年同期比 +4.9%)

- 水産資源セグメントと加工食品セグメントの販売数量増加が主な要因

- 営業利益:161億円(前年同期比 △4.1%)

- 加工食品セグメントの好調さがあったものの、水産資源セグメントの減益を補い切れず減少

- 経常利益:157億円(前年同期比 △25.0%)

- 為替差損や支払利息の増加が影響

- 親会社株主に帰属する中間純利益:138億円(前年同期比 +26.8%)

- 投資有価証券の売却益(71億円)が寄与

セグメント別動向

- 水産資源セグメント

- 売上高:1,205億円(前年同期比 +8.0%)

- 営業利益:1億円(前年同期比 △98.5%)

- 養殖魚の飼料代高騰や北米のスケソウダラ相場の低迷が影響

- 食材流通セグメント

- 売上高:3,138億円(前年同期比 +1.1%)

- 営業利益:71億円(前年同期比 +2.8%)

- 水産商事と農畜産の収益改善が貢献

- 加工食品セグメント

- 売上高:877億円(前年同期比 +15.8%)

- 営業利益:78億円(前年同期比 +61.2%)

- 主力製品の販売増加とタイのペットフード事業が好調

全体として、売上高は堅調に推移しましたが、為替やコスト増加の影響で営業利益と経常利益は圧迫されました。一方で、有価証券売却益などの特別利益が純利益の大幅増に貢献しました

通期の業績推移

- 売上高:1兆500億円(前年同期比 +1.9%)

- 食材流通セグメントと加工食品セグメントが堅調に推移する見込み

- 営業利益:300億円(前年同期比 +13.1%)

- 加工食品セグメントのペットフード事業や冷凍食品の価格改定が寄与

- 経常利益:320億円(前年同期比 +2.9%)

- 営業利益増加が主因

- 親会社株主に帰属する当期純利益:220億円(前年同期比 +5.5%)

- 特別利益の貢献が引き続き期待される

セグメント別見通し

- 水産資源セグメント

- 厳しい事業環境が継続

- コスト低減策や販売ルートの多様化に取り組みつつ、収益改善を目指す

- 通期売上高予想:2,428億円、営業利益予想:75億円

- 食材流通セグメント

- 生産・調達コストの上昇が懸念されるものの、効率的な調達と販売で対応

- 国内外の市場変化に迅速に対応し、収益基盤を強化する

- 通期売上高予想:6,166億円、営業利益予想:100億円

- 加工食品セグメント

- ペットフード事業や家庭用冷凍食品の堅調な需要が見込まれる

- 生産性向上と広告宣伝強化でさらなる収益拡大を図る

- 通期売上高予想:1,712億円、営業利益予想:118億円

業績予想の背景

- 水産資源セグメントでは、燃油コストや原材料価格の上昇、相場の低迷が引き続き収益を圧迫する要因として挙げられています

- 一方、加工食品セグメントでは、国内外の販売好調や価格改定が収益拡大に寄与

- 食材流通セグメントでは、円安や物流費高騰の影響を受けつつも、効率化施策で対応していく計画

通期においては、全体として売上高、利益ともに堅調な成長が期待されていますが、コスト圧力や為替リスクが業績に影響を与える可能性もあります

3、株価と配当

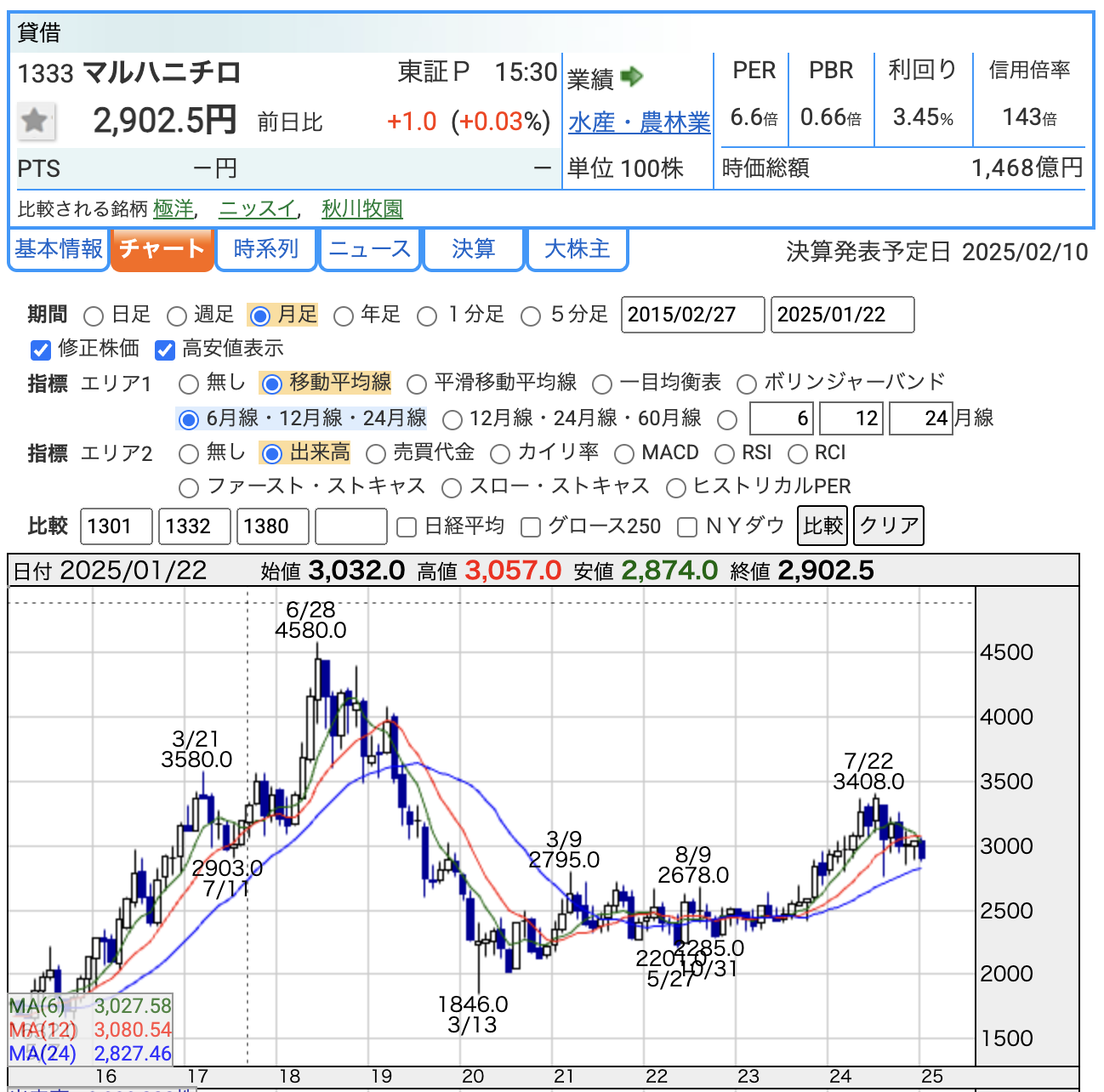

株価

株価指標

- PER(株価収益率):6.6倍

- 業界平均や市場全体と比較して低めで、利益に対する株価が割安であると考えられる可能性があります

- PBR(株価純資産倍率):0.66倍

- 純資産価値に対する評価が割安であることを示しており、投資家にとっては魅力的な指標です

- 配当利回り:3.45%

- 高めの配当利回りであり、株主還元に積極的な姿勢が伺えます

株価、指標のまとめ

- 割安性:PERとPBRの両方が低水準であり、現在の株価水準は割安と考えられる可能性があります

- 配当の魅力:3.45%の配当利回りは、投資家に安定したインカムゲインを提供

- トレンド:直近の株価は上昇傾向が落ち着き、次の業績発表や市場環境次第で大きく動く可能性がある状況

この株価推移を基に、業績や配当政策と組み合わせた中長期の投資判断が重要です

配当

2025年3月期の配当計画

- 中間配当金:1株あたり50円(2024年12月13日支払い予定)

- 期末配当金(予想):1株あたり50円

- 年間配当金(予想):1株あたり100円

- 前年(2024年3月期)の年間配当金85円から15円の増配が予定されており、株主還元が強化されています

配当利回り

- 2025年1月22日時点の株価(2,902.5円)を基に計算:

- 配当利回り:約3.45%

- この利回りは、他の同業他社や市場平均と比較しても高水準であり、配当目的の投資家にとって魅力的です

配当政策

- 配当性向は30%以上を目指す方針が示されており、業績向上に応じた安定した配当が期待できます

- マルハニチロは、政策保有株式の売却を進めることで資産の効率的な活用を図り、配当原資を安定的に確保する施策を取っています

過去の配当推移

- 過去数年、安定した配当を維持しつつ、業績の改善に伴って増配を行っています。2025年3月期もその流れを踏襲しており、配当性向と株主還元への積極姿勢がうかがえます

まとめ

マルハニチロは業績の改善に伴い、増配を実施して株主還元を強化しています

特に2025年3月期の年間配当100円と配当利回り3.45%は、長期的なインカムゲインを重視する投資家にとって魅力的なポイントです

4、株主優待

株主優待はありません

5、財務

自己資本比率

- 数値:32.2%(前期末 30.8%)

- 解説:

- 自己資本比率は、総資産に対する株主資本の割合を示す指標で、財務の安定性を測る重要な指標です

- 一般的に30%以上であれば安定しているとされ、マルハニチロの32.2%は適正範囲内であり、安定した財務基盤を持っていることを示します

- 前期末(30.8%)から1.4ポイント改善しており、純資産増加が寄与しています

剰余金

- 数値:1,344億円(前期末比 +113億円)

- 解説:

- 剰余金は、企業が蓄積した利益を示す指標であり、財務の安定性や将来の成長投資、株主還元の原資となります

- 当期純利益の増加(親会社株主に帰属する純利益:138億円)が剰余金の増加を直接的に支えています

- 剰余金の増加は、企業が利益を安定的に創出していることを示しており、配当政策や内部留保の余裕を確保しています

有利子負債倍率

- 数値:約1.29倍

- 計算:有利子負債(2,859億円) ÷ 純資産(2,650億円)

- 解説:

- 有利子負債倍率は、有利子負債が自己資本に対してどの程度の負担となっているかを示す指標です

- 一般的に1倍以下であれば健全な水準とされます

- マルハニチロの1.29倍は、少し高めに感じますが、過去から遡ると着実に減少しています

- 社債の発行(+150億円)により固定負債が増加していますが、全体としては適切な負債管理がなされていると言えます

財務の総合評価

- 自己資本比率の向上は、純資産の増加によるもので、財務の安定性が高いことを示しています

- 剰余金の増加により、将来の投資や株主還元への余裕が十分にあります

- 有利子負債倍率は適正範囲内であり、借入を活用しながらも負債過多に陥らない健全な財務構造が維持されています

これらの指標は、マルハニチロが成長戦略と財務安定性を両立していることを示しています

6、マルハニチロのまとめ

- 事業領域

- 水産資源:漁業、養殖、水産物の調達・加工・販売。国内外で幅広い事業展開

- 加工食品:冷凍食品、缶詰、ペットフードなど。国内トップシェアの製品群を有する

- 食材流通:水産物や農畜産物の調達・販売。効率的な物流と販売網を強みとする

- 物流:食品流通を支える輸配送ネットワーク

- 強み

- 世界トップクラスの水産物取扱高

- 国内での冷凍食品やクロマグロ養殖の高いシェア

- 「あけぼの印」ブランドでの高い認知度

2025年3月期第2四半期(中間期)業績

- 売上高:5,321億円(前年同期比 +4.9%)

- 営業利益:161億円(前年同期比 △4.1%)

- 経常利益:157億円(前年同期比 △25.0%)

- 親会社株主に帰属する中間純利益:138億円(前年同期比 +26.8%)

通期業績予想(2025年3月期)

- 売上高:1兆500億円(前年同期比 +1.9%)

- 営業利益:300億円(前年同期比 +13.1%)

- 経常利益:320億円(前年同期比 +2.9%)

- 親会社株主に帰属する当期純利益:220億円(前年同期比 +5.5%)

セグメント別予想

- 水産資源:コスト削減や生産性向上で収益改善を目指す

- 食材流通:効率的な調達と販売で安定成長を見込む

- 加工食品:価格改定やペットフード事業の好調が寄与

株価情報(2025年1月22日時点)

- 株価:2,902.5円

- PER(株価収益率):6.6倍(割安)

- PBR(株価純資産倍率):0.66倍(純資産価値に対して割安)

- 配当利回り:3.45%(高水準で魅力的)

配当政策

- 2025年3月期の配当計画

- 中間配当:1株あたり50円

- 期末配当(予想):1株あたり50円

- 年間配当:1株あたり100円(前年85円から増配)

- 配当利回り:3.45%

まとめ

マルハニチロは、事業の多角化と財務基盤の強化を進めながら、株主還元を積極的に行っています

特に、安定した配当政策と健全な財務状況により、長期的な投資対象として魅力的です

また、加工食品やペットフード事業の成長が全体の業績を支える一方、水産資源事業での改善が今後の課題とされています

今後も別の個別株も解説していきますので、ひとつの参考にしてみてください(^^)