こんな方におすすめ

- 安定した収入源を求めている人

- 投資知識の向上をしたい人

- 投資判断の材料が欲しい人

※本ページはプロモーションが含まれています

安定した収入源を求めている人、投資知識の向上をしたい人、投資判断の材料が欲しい人の参考になれば幸いです

Contents

✅ サカタインクスとは?(初心者向け5ポイント)

-

印刷インキの世界的メーカー

サカタインクスは、新聞、雑誌、食品パッケージなどに使われる「印刷インキ」を製造する大手企業です。特に包装用途に強みがあり、日本国内だけでなく世界中で使われています。 -

売上の半分以上を海外で稼ぐグローバル企業

全売上の約6割が海外市場からで、アメリカやアジアを中心に展開しています。近年は北米の包装市場が活況で、現地の需要回復と買収した子会社の業績が大きく貢献しています。 -

環境に配慮した製品開発にも注力

植物由来の成分を使った「ボタニカルインキ」など、環境負荷を抑えた製品を開発し、脱炭素社会やサステナビリティへの対応を進めています。企業イメージの向上や大手顧客との関係強化にもつながっています。 -

安定した財務と株主還元が魅力

自己資本比率は50%と高く、借金に頼らない堅実な経営をしています。配当も安定しており、2025年は年間90円(利回り3%台)を予定。加えて、自社株買いによる株主還元も行っています。 -

景気敏感株?ディフェンシブ株?

景気敏感な業種に属しています。印刷インキは広告・出版・包装などに使われるため、景気の動向に左右されやすい傾向があります。好景気では需要が増えますが、不況になると広告費削減や印刷物の減少で業績が落ち込む可能性もあります。

決算概要

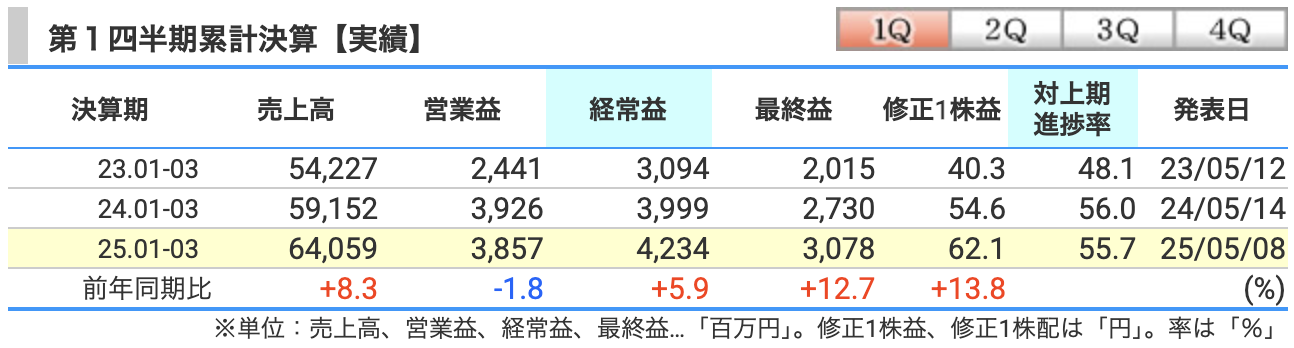

✅ サカタインクスの2025年1Q決算

-

売上高:640億円(前年比 +8.3%)

→ 会社の売上は前年よりしっかり伸びています。特に北米や包装関連の需要増が寄与しており、海外展開の成果が数字に表れています。 -

営業利益:38.6億円(前年比 ▲1.8%)

→ 売上が伸びているのに、利益が少し下がっているのは、原材料費や人件費などコスト増の影響。また、国内での人材投資やITコストも利益を圧迫しました。 -

経常利益:42.3億円(前年比 +5.9%)

→ 営業利益よりもやや良い結果です。これは、為替差益や投資損益など本業以外の要素も含まれているため。海外との取引が多い企業ならではの特徴です。 -

最終利益:30.8億円(前年比 +12.7%)

→ 最終的に会社に残る利益はしっかり増えました。税金や持分法適用会社の利益なども考慮したあとでの数字なので、株主としてはうれしい結果です。

📌 まとめ:

-

売上・最終利益は順調に伸びており、特に海外事業の好調さが収益を下支えしています。

-

一方で、コスト面の課題が営業利益を圧迫しており、今後は収益性の改善(コスト抑制や価格改定)がカギになります。

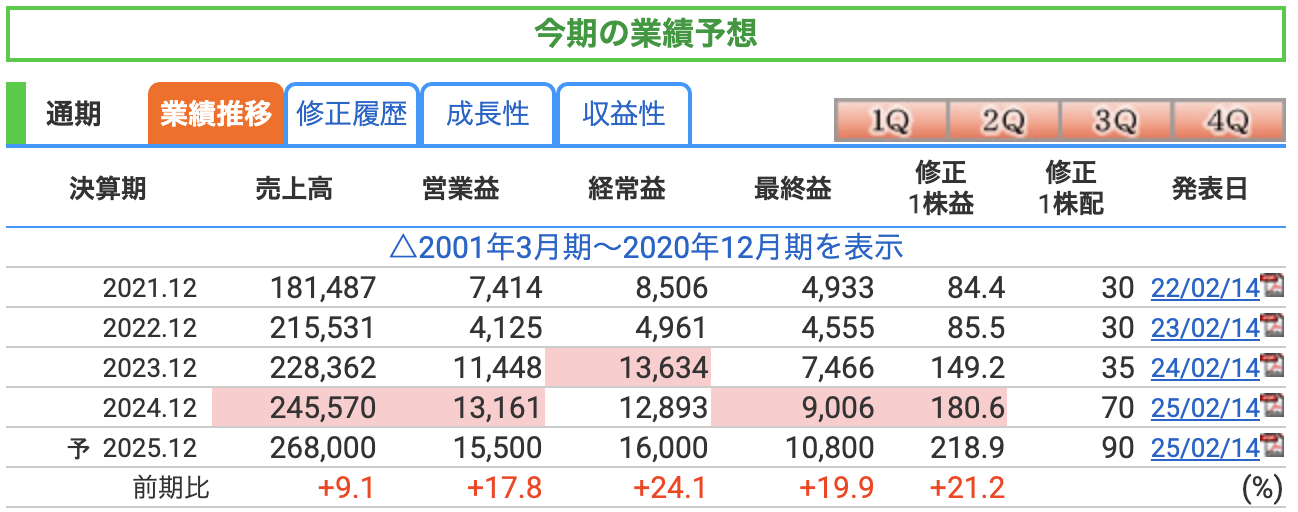

✅ サカタインクスの2025年通期予想

-

売上高:2,680億円(前年比 +9.1%)

→ 会社全体の売上は引き続きしっかりと増加する見通しです。北米など海外市場の回復や、インキ需要の底堅さが背景にあります。 -

営業利益:155億円(前年比 +17.8%)

→ 利益率も改善傾向にあります。2024年は人件費や原材料高で苦しみましたが、価格転嫁や販売構成の改善で2025年はしっかり増益を目指しています。 -

経常利益:160億円(前年比 +24.1%)

→ 本業に加えて、為替差益や投資利益なども好調と見込んでいます。グローバルに展開している企業らしい収益構造です。 -

最終利益(純利益):108億円(前年比 +19.9%)

→ 株主に帰属する最終的な利益も2桁増益を計画。過去最高水準に近づく見込みで、株主への還元にも十分な余裕があります。 -

1株利益(EPS):218.9円/年間配当:90円(45円×2回)

→ 利益の成長に合わせて**配当も増配(前年比+20円)**を予定。配当利回りも3%台と、安定配当株としての魅力があります。

📌 まとめ:

-

業績は全体的に堅調で増収・増益を計画中

-

海外市場、特に北米の需要が成長をけん引

-

配当や株主還元も強化されており、長期投資にも向いた銘柄

このように、サカタインクスは業績の成長とともに、配当などの株主メリットもしっかりと意識した経営を進めている企業です。

インキの色を薄くしかねない通期予想に潜む“5つのリスク”

-

原材料価格の再上昇リスク

-

インキの主原料は樹脂や溶剤など石油派生品が多く、原油価格や物流コストが上がると利益を圧迫します。実際、1Qでも「原材料価格が高止まり」と決算短信に明記されており、コスト転嫁が追いつかない場面では計画未達の原因になり得ます。

-

-

為替レートの急変動

-

売上の約6割を海外で稼ぐ同社にとって、円高に振れると海外売上を円換算した際に目減りします。会社計画は1ドル=150円を前提にしていますが、1Q時点で円高方向に動いたことで総資産も目減りしたと説明されています。急な円高は通期利益を削るリスクです。

-

-

北米景気・通商政策の不透明感

-

業績をけん引している北米市場は、米国の通商政策次第で需要減速や関税コスト増が起こる可能性があります。会社側も「政策動向を注視し、必要なら予想を修正する」と慎重姿勢を示しています。

-

-

人件費・IT投資の固定費増大

-

国内では人材確保や新基幹システム稼働に伴う費用が増えており、1Qの営業利益を押し下げました。売上が伸び悩む局面では固定費が重くのしかかり、利益率が低下するリスクがあります。

-

-

欧州・アジアでの販売価格下落

-

欧州ではインキ価格の下落が続き、営業利益が半減しました。アジアでも子会社譲渡や需要調整で減収となっています。価格競争激化や在庫調整が長引くと想定以上の減益につながる恐れがあります。

-

-

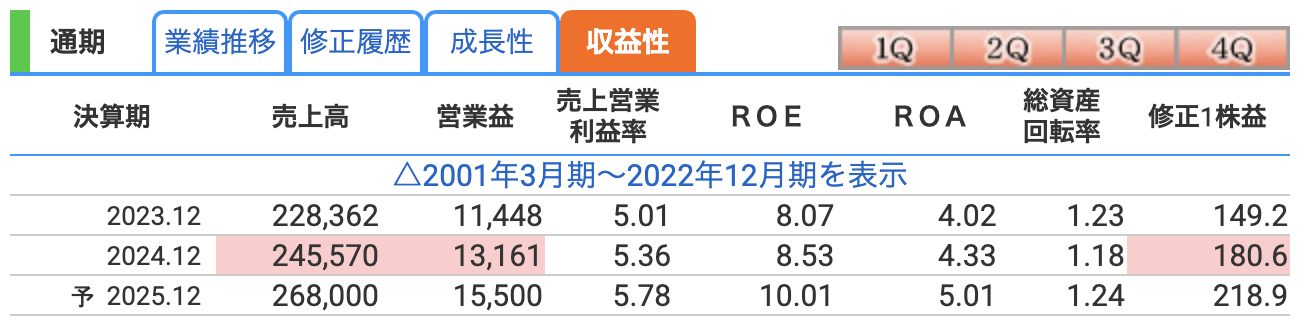

営業利益率(売上営業利益率)

-

商品を売って得た売上から、原価や販売管理費などを引いたあとの「本業の稼ぐ力」。

-

5%前後は素材・化学系では平均的な水準。サカタは5.0→5.8%と改善予想で、価格転嫁や高付加価値品の比率アップが功を奏していることが分かります。

-

-

ROE(自己資本利益率)

-

株主から預かったお金(自己資本)を使って、どれだけ利益を生み出したか。株主への効率を測る指標。

-

日本企業では8%がひとつの目安と言われますが、サカタは8%台から二桁(10%)へ到達見込み。利益成長と自社株買いが効いて、株主リターンが上向いています。

-

-

ROA(総資産利益率)

-

会社が持つすべての資産をどれだけ有効活用して利益を上げたか。資産効率のバロメーター。

-

4%台→5%へじわり改善。設備や在庫を抱えがちな化学メーカーとしては堅実で、海外工場の稼働率向上が効いています。

-

株価指標と株主還元

-

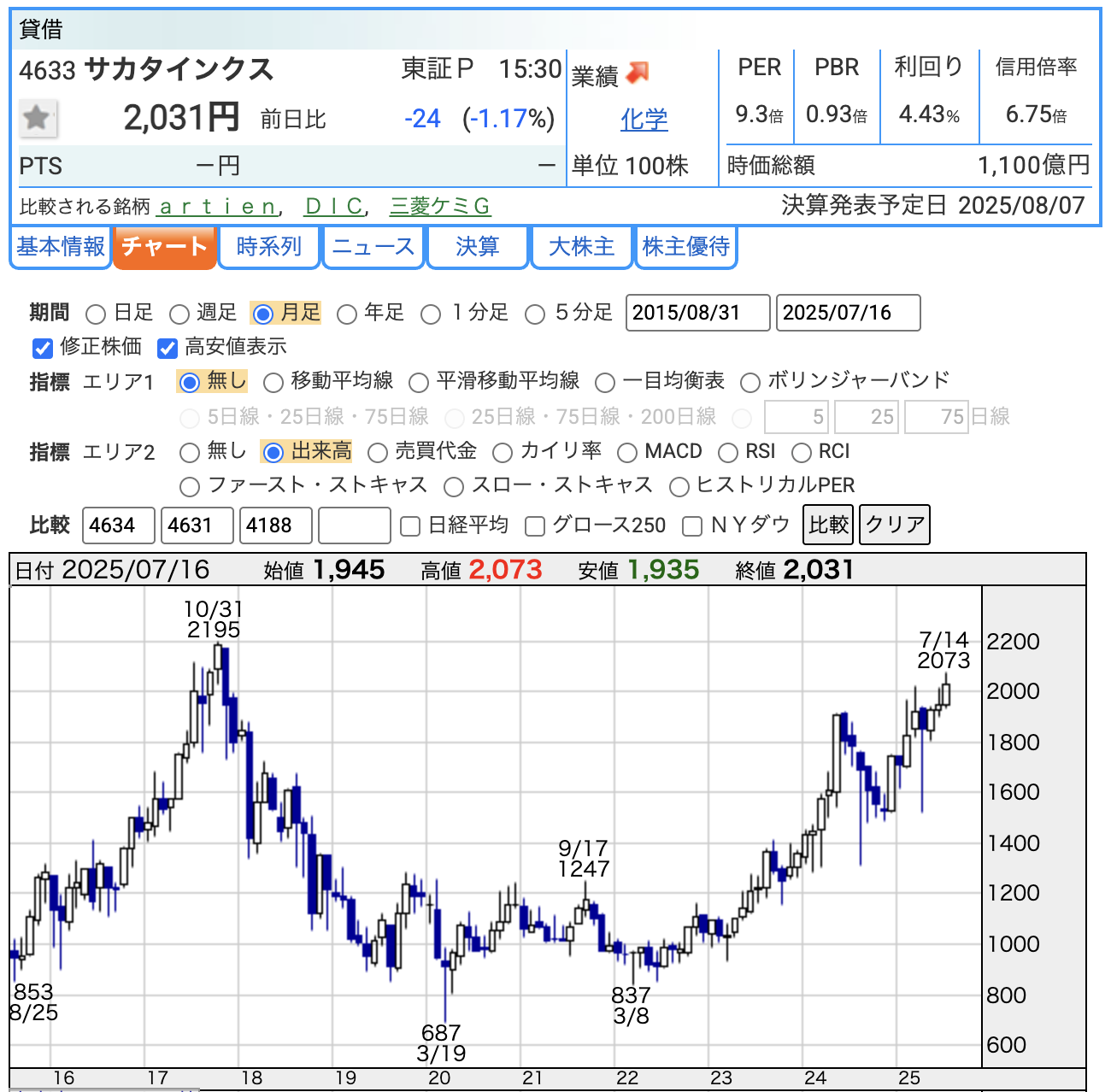

現在株価:2,031円(2025/7/16終値)

-

直近7年でみると上昇トレンドが鮮明で、**2017年10月末の高値2,195円にあと約8%**と迫っています。株価水準だけを見ると“高値更新チャレンジ中”という局面です。

-

-

PER(株価収益率):9.3倍

-

「株価が当期利益の何倍か」を示す指標で、数値が低いほど一般に割安とされます。

-

日本株の平均(約15倍前後)よりかなり低く、**利益成長が計画通りなら依然“割安ゾーン”**と言えます。

-

-

PBR(株価純資産倍率):0.93倍

-

会社の解散価値=純資産と比較して株価がどれだけ上乗せされているか。1倍を下回ると「帳簿上の資産より株価が低い」状態。

-

サカタは0.93倍と依然1倍割れで、ROE改善(10%台へ)が進めば“見直し買い”が入りやすい水準です。

-

-

配当利回り:4.4%(予定配当90円ベース)

-

銀行預金や国債と比べて高めで、インカムゲイン(配当収入)目的の投資家に魅力的。

-

業績計画通りなら配当性向は40%前後と無理のない範囲に収まる見通しです。

-

-

総合コメント(初心者向けポイント)

-

株価は過去高値に接近しつつも、PER・PBRは依然“割安”+高配当というバリュー色が残っています。

-

ただし「原材料高・為替・北米景気」などリスク要因もあるため、株価が高値を抜けるかどうかは今後の決算で利益が着実に伸びるかがカギになります。

-

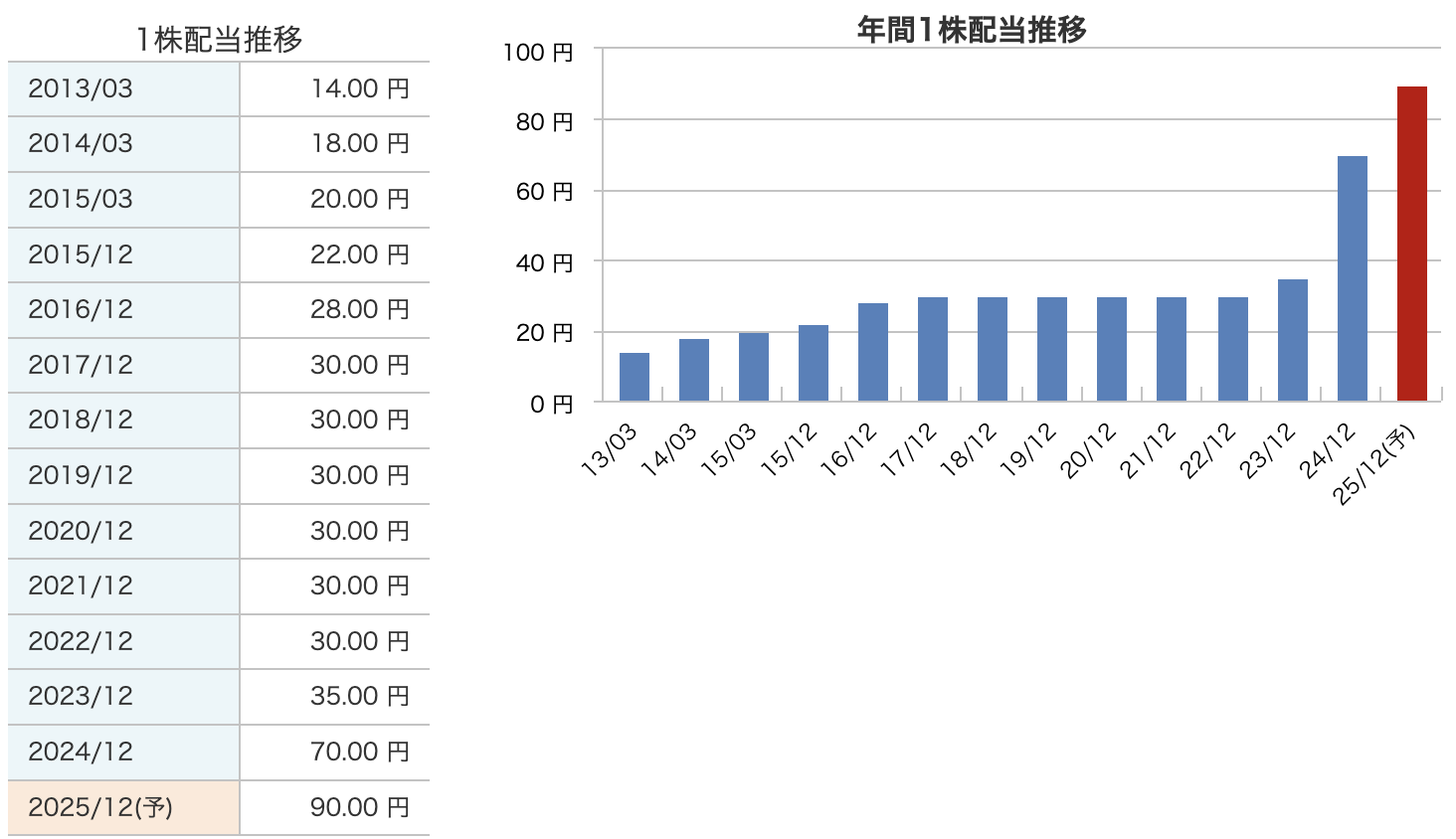

💰 サカタインクスの配当推移

-

10年以上にわたり安定配当を維持

2017年~2022年まで7年連続で年間30円の配当を維持しており、景気が悪い時期でも安定して配当を出し続けていた「守りの配当銘柄」です。 -

2023年から増配トレンドがスタート

2023年に35円、2024年は一気に倍増となる70円へ増配。2025年は90円(予想)までさらに引き上げる予定で、これは過去最高額となります。 -

業績拡大に伴う積極的な株主還元

営業利益・純利益の増加に加え、財務の健全性も高いため、余剰資金を配当に回す余力が十分。増配は一時的でなく、今後も継続される可能性があります。 -

配当利回りは4%台と高水準

現在の株価(2,031円)に対して90円配なら、利回りは約4.4%。銀行預金と比較しても高く、長期保有で安定収入を得たい人にも向いている銘柄です。

💡 サカタインクスの株主還元方針

-

「安定配当」をベースに増配を継続

‐ 2017〜22年は年間30円を守り、2023年35円→2024年70円→2025年予想90円と段階的に引き上げ中。利益が伸びれば配当も伸ばす “累進型” に近い姿勢です。 -

年間2回(中間・期末)の配当でキャッシュ還元

‐ 2025年は中間45円+期末45円のイメージ。期中の業績進捗を見ながら最終的な配当額を決定する仕組みなので、下期でさらなる上振れがあれば“サプライズ増配”の余地もあります。 -

目安は配当性向40%前後

‐ 会社計画では EPS 218.9円に対して配当90円 ⇒ 配当性向は約41%。設備投資や研究開発に資金を回しつつ、株主にも利益の4割程度を返すバランス重視型です。 -

機動的な自社株買いを併用

‐ 2025年3月に取締役会決議で10.8万株を取得。株価が割安(PBR1倍割れ)と判断すれば、自己株取得で1株価値を押し上げる施策も積極的に行います。 -

総還元で「成長+リターン」の両立を目指す

‐ 中期経営計画の2年目にあたる現在、設備拡大や環境対応製品への投資を進めながらも、配当+自社株買いの“総還元”で株主メリットを可視化する方針を明示しています。

ポイントまとめ:

配当は“守り”から“攻め”へ、買い戻しで1株価値も底上げ――**「利益成長に合わせてリターンも伸ばす」**これがサカタインクスの株主還元スタイルです。

財務

1️⃣ 自己資本比率 ― “体力”の指標

-

50 %水準=優良ライン:国内上場企業の平均が40 %台前半と言われるなか、半分を超える資本の厚みがあります。

-

微減の理由:25年1Qで 50.7→50.0 %へやや低下。海外子会社の在庫積み増し・円高換算による資産増が主因で、危険シグナルではなく**“攻めの投資による一時的変動”**と読むのが妥当です。

2️⃣ 剰余金(内部留保) ― “貯金”の量と使い道

-

3年で+136億円(+19 %):増配・自社株買いをしながらも手元資金を厚くしており、利益創出力が本物である裏付け。

-

資金の流れ:中計で掲げる環境配慮型インキや北米設備増強に回す部分と、株主還元に回す部分を4:1程度で配分するイメージ。内部留保が厚いからこそ「90円配当」でも財務が揺らがない。

3️⃣ 有利子負債倍率 ― “借金への依存度”

-

0.3倍前後=超低ギアリング:製造業で1倍以下は保守的レベル。最新1Qで0.37倍まで上がったが、それでも自己資本の3分の1しか借りていない。

-

なぜ増えた?:主に円高局面でドル建て債務の換算額が増えたことと、北米拠点投資のための追加借入。金利負担は営業利益の1%未満と軽く、レバレッジを掛けても依然安全圏。

🔍 まとめ

-

“自己資本50%台 × 負債0.3倍”──財務クラスで言えば「強靭」寄り。

-

内部留保を先行投資と配当にバランス配分しつつ、借入で機動力も確保する“攻守両用”の設計。

-

リスクシナリオ(原料高・円高)が来ても資本バッファと低金利負債で十分吸収できるため、長期ホルダーにとっては安心材料になりやすい。

サカタインクスの決算の感想

-

増収もコスト高で営業減益

-

売上は+8.3%と想定以上に伸びた一方、原材料・人件費が重く営業利益は▲1.8%。数量は出ているのに利益が伸び切らない“もったいなさ”を感じる決算。

-

-

最終利益は2桁増で底堅さを証明

-

持分法益や為替差益が効き、純利益は+12.7%。営業段階の弱さをうまくカバーしており、経営の手堅さが光った。

-

-

北米の快走が全体を牽引

-

米州セグメントは 売上 +25.6%/営業利益 +17.2% と圧倒的な伸び。

-

現地生産・現地販売のドル建てモデルのおかげで、円安が追い風となり利益を押し上げる一方、円高に振れてもダメージが小さい“為替耐性”がある。

-

この北米ビジネスがグループ成長の確かなドライバーとして存在感を高めている。

-

-

財務は依然固く、還元余力◎

-

自己資本比率50%・負債倍率0.37倍と余力十分。大幅増配(年間90円)+自社株買いでもバランスシートに無理なし。

-

-

課題は“原価+固定費”のコントロール

-

原料市況が再上昇すれば計画未達リスク。国内のIT投資・人件費増も続くため、2Q以降は値上げ浸透とミックス改善が必須。

-

-

総評: 合格点だが伸びしろ大

-

増収・増配で株主を安心させつつ、利益率改善への宿題を残した内容。次の四半期で営業利益率を引き上げられるかが、株価が2017年高値を抜けるかどうかの試金石になる。

-

今後も別の個別株も解説していきますので、ひとつの参考にしてみてください(^^)