こんな方におすすめ

- 安定した収入源を求めている人

- 投資知識の向上をしたい人

- 投資判断の材料が欲しい人

※本ページはプロモーションが含まれています

安定した収入源を求めている人、投資知識の向上をしたい人、投資判断の材料が欲しい人の参考になれば幸いです

Contents

ワキタってどんな会社?(企業概要)

投資初心者の方にも分かりやすく、ワキタの事業内容と中期経営計画の方向性をまとめました。

- 建機事業(売上の約8割を占める大黒柱):

土木・建設現場に欠かせない油圧ショベルや高所作業車、発電機などのレンタル・販売を行っています。

独自の展示会「ジャンボフェア」を通じた販売力に強みを持ち、近年は建設ICTやDX(デジタルトランスフォーメーション)の推進にも注力しています。 - 商事事業(映像・音響機器と介護用品):

カラオケ機器を中心とした映像・音響機器のほか、介護用品の販売・レンタルを展開しています。

特に介護分野は、2025年12月1日付で福祉用具レンタル卸を営むケアレックス株式会社を子会社化(80%の株式取得)するなど、高齢化社会を背景に積極的なエリア拡大を進めている成長分野です。 - 不動産事業(安定したストックビジネス):

オフィスビルやマンションの賃貸に加え、イベント需要なども視野に入れたホテル事業を展開しています。

自社保有物件の活用による安定的な収益源として、企業の経営基盤を支える役割を果たしています。 - 「2028 中期経営計画」を推進中:

2025年2月期から2028年2月期までの4カ年計画において、「飛躍への基盤造り」をスローガンに掲げています。

「店舗ネットワークの拡充」「DXの推進」「事業領域の拡大」「資産効率の向上」の4点を注力方針とし、持続的な成長を目指しています。

景気敏感株?ディフェンシブ株?

ワキタは、性質の異なる事業を組み合わせることで収益の安定化を図っています。

- 景気敏感の側面:

主力の建機事業は、公共投資(防災・減災対策)や民間建設投資の動向に左右されます。

景気や建設動向に業績が影響を受けやすいため、この側面が強く意識されます。 - ディフェンシブの側面:

不動産賃貸や、需要が安定している介護用品レンタルは、景気に左右されにくい安定収益源となります。

売上構成比では建機事業が大きいため、全体としては「景気敏感株」としての性質が強く現れますが、多角化によって収益バランスの適正化を図っているのが同社の特徴です。

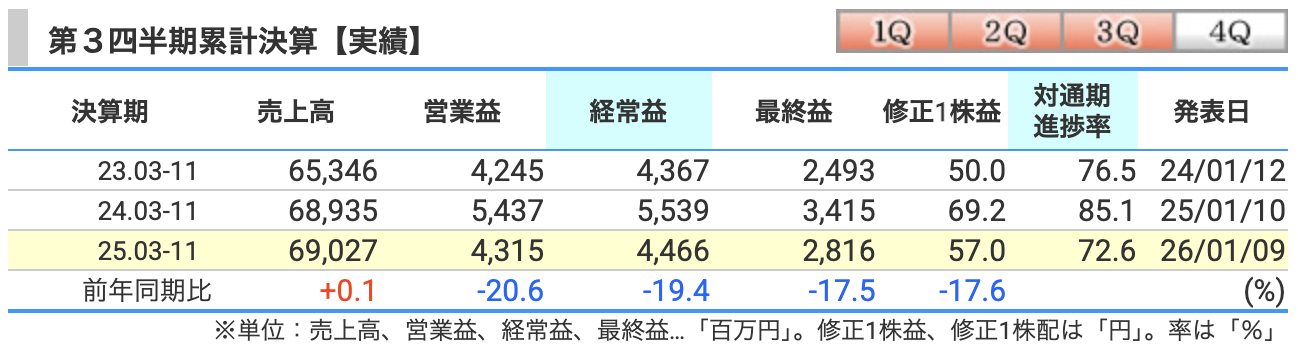

四半期業績の解説(2026年2月期 第3四半期)

第3四半期累計(3月〜11月)の業績結果を詳しく見ていきましょう。

売上高は前年並みを維持しましたが、各利益面では前年同期を下回る結果となりました。この背景には、特殊要因の剥落や将来に向けたコスト増が影響しています。

営業利益が減少した主な要因

前年同期と比較して営業利益が減少した背景には、主に以下の要因が挙げられます。

- 前年の不動産売却益の剥落:

前年同期には不動産の売却による利益が計上されていましたが、今期はその要因がなくなったことが利益を押し下げる形となりました。 - コスト増(人件費・減価償却費・DX関連費用):

中期経営計画に基づく「基盤造り」のための先行投資として、人員増強や教育、IT対応に関連する費用が増加しました。

また、レンタル資産の更新に伴う減価償却費の発生もコスト増の要因となっています。 - 株主優待引当金の計上:

提供している株主優待に関連し、将来の費用発生に備えた引当金を計上したことも、今期の利益を圧迫する一因となりました。

セグメント別の状況

- 建機事業(売上高 565.7億円 / セグメント利益 ▲21.5%):

公共・民間ともにレンタル需要は堅調に推移し、展示会での売上や仮設機材の販売も寄与して増収となりました。

一方で、人件費や機材更新、DX関連の先行投資といったコスト負担により、利益面では前年を下回りました。 - 商事事業(売上高 81.5億円 / セグメント利益 +32.9%):

映像・音響機器部門での新機種発売の効果や、介護部門におけるレンタル機器への先行投資が寄与し、増収増益と堅調な推移を見せています。 - 不動産事業(売上高 42.9億円 / セグメント利益 ▲29.4%):

賃貸ビルやホテル事業の稼働は概ね堅調に推移しています。ただし、前年にあった不動産売却益が今期は発生していないため、全体としては減収減益の結果となりました。

通期業績予想とリスクについて

2026年2月期(通期)の連結業績予想は、期初(2025年4月11日公表)の数値を据え置いています。売上高1,000億円の大台到達を目指す計画ですが、利益面では投資負担等により前期比で小幅な減益を見込んでいます。

| 項目 | 通期予想 | 前期比 |

|---|---|---|

| 売上高 | 1,000.0億円 | +8.3% |

| 営業利益 | 60.0億円 | ▲6.1% |

| 経常利益 | 61.5億円 | ▲5.5% |

| 親会社株主に帰属する当期純利益 | 36.5億円 | ▲6.7% |

セグメント別の通期見通しと背景

通期の増収達成に向け、各部門では以下の計画を立てています。

- 建機事業(売上予想:822.0億円 / セグメント利益:36.0億円):

公共投資の安定や民間投資の堅調さを前提に、レンタル機材の稼働率維持と価格転嫁を進めます。

将来の成長に向けた先行投資による経費増をこなしつつ、通期計画の達成を目指しています。 - 商事事業(売上予想:115.0億円 / セグメント利益:7.0億円):

映像・音響機器部門における需要の取り込みや、介護部門でのレンタル機材投資による収益拡大を継続する見通しです。 - 不動産事業(売上予想:63.0億円 / セグメント利益:17.0億円):

保有物件の安定稼働に加え、観光・イベント需要に伴うホテル事業の収益寄与を見込んでいます。

独自のリスクと不透明要因

業績達成に向け、注視すべきリスクを「会社が開示している要因」と「マクロ的な視点」に分けて整理しました。

【会社開示で言及されている主なリスク】

- 建設業界の労働規制と担い手不足:

いわゆる「2024年問題」に伴う労働規制の強化や人手不足の影響により、建設現場の稼働が停滞した場合、レンタル需要に影響が出る可能性があります。 - 仕入価格・為替の変動:

建機事業の一部では円安による仕入価格の高騰が利益を押し下げる要因となっており、為替や原価コストの推移が採算に直結します。 - 先行投資の負担:

DX推進や人材確保のためのコストが先行して発生しています。

これら「飛躍への基盤造り」に向けた施策が、計画通り収益力向上に寄与するかが焦点となります。

【マクロな景気動向等の不透明要因】

- 国内外の経済情勢:

海外の関税政策や地政学リスクの増加によるサプライチェーンの混乱、および国内景気の変動は、民間投資の動向を通じて需要に影響を与える可能性があります。

収益性指標の分析(営業利益率・ROE・ROA)

資料に基づいた最新の収益性指標について、それぞれの意味も含めて詳しく解説します。

- 営業利益率(本業で稼ぐ力の割合):

第3四半期実績は 6.3%(前年同期は 7.9%)となりました。

これは、売上高に対して本業の儲けである「営業利益」がどのくらい残ったかを示す指標です。

今期は先行投資や特殊要因の影響もあり前年同期を下回っていますが、通期では計画値の 6.0% 前後を見込むなど、中長期的な収益性の維持・向上を目指しています。 - ROE(自己資本利益率:株主の資金を活用する効率):

前期実績(2025年2月期)は 3.9% です。株主から預かったお金(自己資本)を使って、どれだけ効率よく利益を上げたかを表します。

3%台後半とまだ高くはない水準ですが、ワキタは現在、中期経営計画において「資産効率の向上」を掲げており、その一環としてROEなどの指標改善にも取り組む方針です。 - ROA(総資産利益率:会社全体の資産を活用する効率):

前期実績(2025年2月期)は 2.7% です。借入金なども含めた会社全体の資産(総資産)をどれだけ有効に使って利益を生み出したかを示す指標です。

同社は「2028 中期経営計画」の注力方針の一つに「資産効率の向上」を明記しており、ROEやROAなどの指標改善を通じて、資産効率をより高めていく姿勢を示しています。

最新の株価指標(2026年1月時点)

直近の市場データに基づき、現在の株価がどのように評価されているかを整理します。

- 株価: 2,004円(2026年1月14日時点) 2021年2月末時点の937円と比較すると、約2.1倍の水準まで上昇しています。

- PER(株価収益率):

27.2倍 株価が「1株当たりの利益」の何倍まで買われているかを示す指標です。

東証プライム市場の平均(約15〜16倍)と比較すると数値は高めですが、これは現在の「減益予想(先行投資)」により分母となる利益が一時的に抑えられていることや、将来の成長への期待値が含まれていると考えられます。 - PBR(株価純資産倍率):

1.00倍 株価が「1株当たりの純資産」の何倍かを示す指標です。1.00倍という数値は、株価が帳簿上の純資産価値(解散価値)とちょうど等しい水準で評価されていることを意味します。

市場評価は概ね実態の資産価値に沿った範囲にあり、過度な割安・割高のどちらにも振れていない中立的な状態と解釈できます。 - 配当利回り:

4.99% 年間100円の配当を前提とした計算です。東証プライム市場の平均利回り(約2%台)を大きく上回る高配当水準であり、安定したインカムゲイン(配当収入)を重視する投資家にとって、魅力的な選択肢の一つになると考えられます。

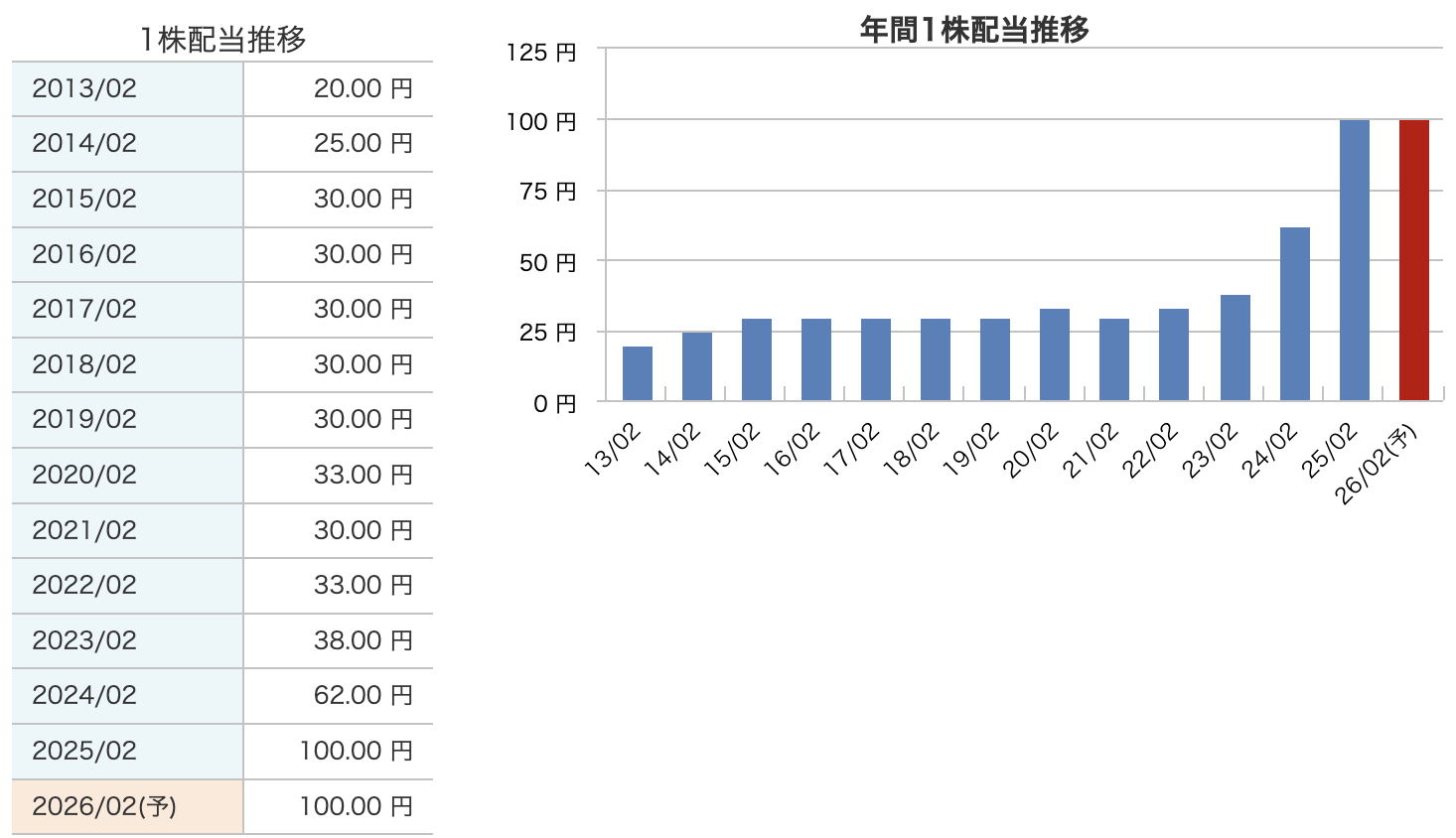

配当推移と株主還元・優待の詳報

ワキタの大きな特徴の一つである、株主への利益還元について資料に基づき深掘りします。

配当金の推移と還元方針

ワキタは、株主への安定した利益分配を重視しており、近年は積極的な増配を続けています。

- 過去の配当実績:

- 2021年2月期:30円

- 2022年2月期:33円

- 2023年2月期:38円

- 2024年2月期:62円

- 2025年2月期:100円

- 2026年2月期(予想):100円

直近5年間(2021年〜2026年予想)で配当額は約3.3倍に増加しました。

今期は先行投資等による減益予想となっていますが、配当については前期実績と同じ「年間100円」を据え置く計画を掲げています。

中期経営計画において、資産効率の向上とともに株主還元の充実を重視する方針が反映されていると考えられます。

株主優待制度の詳細(基準日と内容)

株主優待は、年に1回、2月末日時点の株主を対象に実施されています。

- 優待内容: 自社グループホテル「ホテルコルディア(大阪等)」で宿泊費として利用可能な優待券(現在は電子チケット)が付与されます。

- 保有株数ごとの区分:

- 100株以上:10,000円分

- 300株以上:30,000円分

- 優待の評価と利回り:

100株保有時の優待額が10,000円分となっており、投資金額に対して非常に手厚い内容です。

優待を含めたトータル利回りは、現時点で10%弱という高い水準になります。

また、100株保有時と300株保有時で、株数あたりの優待額が「1万円→3万円」と比例しており、単価あたりの優待利回りが維持される点も特徴です。

このように、高水準の配当と実用性の高い優待の組み合わせが、投資家からの関心を集める一因となっています。

財務の健全性(安定性)の詳細

ワキタの経営を支える財務基盤の強さと、その実態について解説します。

- 自己資本比率(財務の安全性)

自己資本比率は直近数年にわたり約70%前後の高水準を維持しています。

一般的に40%超で健全とされる中、同社の水準は高く、倒産リスクの低い堅固なバランスシートを保持していると言えます。

これは景気変動の影響を受けやすい建機事業において、不況時でも事業を継続するための重要なクッション(防波堤)として機能しています。 - 利益剰余金(還元の原資となる蓄え)

これまでの事業活動で蓄積された厚い内部留保(利益剰余金)を確保しています。

この盤石な財務基盤が、中期経営計画に伴う一時的な先行投資や減益局面においても、現在の配当政策(年間100円配当など)を支える一因になっていると考えられます。 - 有利子負債(保守的な財務運営)

有利子負債倍率は0.01倍(2025年11月末時点)と非常に低い水準にあります。

これは借入への依存度が極めて低く、主に自己資本に依拠した保守的な財務運営を行っている実態を示しています。

中期経営計画では「資産効率の向上」を掲げていますが、これは借入を増やしてレバレッジを高めるのではなく、保有資産の見直しやDX・成長投資を通じてROEやROAの改善を目指す方針です。

今回の決算の感想:投資家が注目すべきポイント

今回の第3四半期決算と最新の市場動向を踏まえ、投資の視点で4つのポイントに整理しました。

- 将来を見据えた投資負担が重なる決算

今回の営業利益の減少は、主に前年にあった不動産売却益という特殊要因の剥落と、中期経営計画に沿った人件費、IT、DXといった将来の成長に向けた投資負担が増えていることが主因です。

表面的な減益という数字の背景にある、将来に向けた「基盤造り」の施策が、計画通り収益力向上に寄与するかが今後の焦点となります。 - 売上高1,000億円の大台到達への挑戦

利益面ではコスト増の影響がありますが、通期の売上高は初の1,000億円の大台到達(前期比+8.3%増)を目指す計画を維持しています。

この売上規模の拡大には、主力の建機事業における堅調な需要の取り込みに加え、成長分野と位置づける介護関連事業などの拡大も寄与すると見込まれます。 - PBR1倍・配当利回り約5%という指標面の水準

現在の株価指標(PBR 1.00倍、配当利回り 4.99%)は、簿価純資産に近い水準であり、かつプライム市場平均を大きく上回る高配当政策を維持しています。

これらは株価の下落リスクを完全に払拭するものではありませんが、資産価値の裏付けや配当の魅力から、投資家の評価を支える一定の下支え要因にはなり得ると考えられます。 - 多角化による収益構造の安定化を目指す段階

依然として売上高の約8割を建機事業が占める「景気敏感」な構造ですが、不動産賃貸や介護用品レンタルといったストック性の高い事業への多角化を推進しています。

建機偏重のリスクを和らげるために、収益ポートフォリオのバランスを適正化しようとする中期的な戦略が、どの程度実を結ぶかが中長期的な注目点です。

今後も別の個別株も解説していきますので、ひとつの参考にしてみてください(^^)