こんな方におすすめ

- 安定した収入源を求めている人

- 投資知識の向上をしたい人

- 投資判断の材料が欲しい人

※本ページはプロモーションが含まれています

安定した収入源を求めている人、投資知識の向上をしたい人、投資判断の材料が欲しい人の参考になれば幸いです

Contents

東ソーってどんな会社?

1. 化学メーカーの総合企業

-

石油化学、クロル・アルカリ(苛性ソーダや塩ビなど)、機能商品(高機能材料・バイオ関連)、エンジニアリング(水処理など)といった幅広い事業を展開。

-

化学素材から医療・半導体向け高付加価値製品まで、産業の基盤を支える製品群を持つ。

2. 国内外に生産・販売拠点を持つグローバル企業

-

三重県四日市・山口県南陽事業所など国内主要拠点に加え、アジア、北米、欧州にも展開。

-

世界の需要に合わせた生産・販売体制を構築。

3. 主力事業の特徴

-

石油化学:エチレン・プロピレンなど基礎原料やポリマー製品。

-

クロル・アルカリ:苛性ソーダや塩化ビニル(PVC)、ウレタン原料。

-

機能商品:半導体・自動車・医療向けの高機能素材、バイオ製品。

-

エンジニアリング:水処理やプラント建設、保守サービス。

4. 研究開発にも注力

-

高機能材料やバイオ関連分野に積極投資。

-

半導体、環境対応、自動車軽量化など成長分野向けの新製品を開発。

5. 安定性と成長性を両立した企業体質

-

自己資本比率は約6割と財務は健全。

-

市況変動の影響を受けやすい基礎化学に加え、景気変動に比較的強い機能商品やエンジニアリングも保有し、事業ポートフォリオでリスク分散。

景気敏感株?ディフェンシブ株?

-

東ソーは基本的に景気敏感株です。

-

特に石油化学やクロル・アルカリ事業は、原料価格や世界景気に左右されやすい。

-

ただし、半導体材料・医療向け製品・水処理事業など比較的景気変動に強い分野もあり、完全な景気敏感型よりはポートフォリオのバランスが取れている企業です。

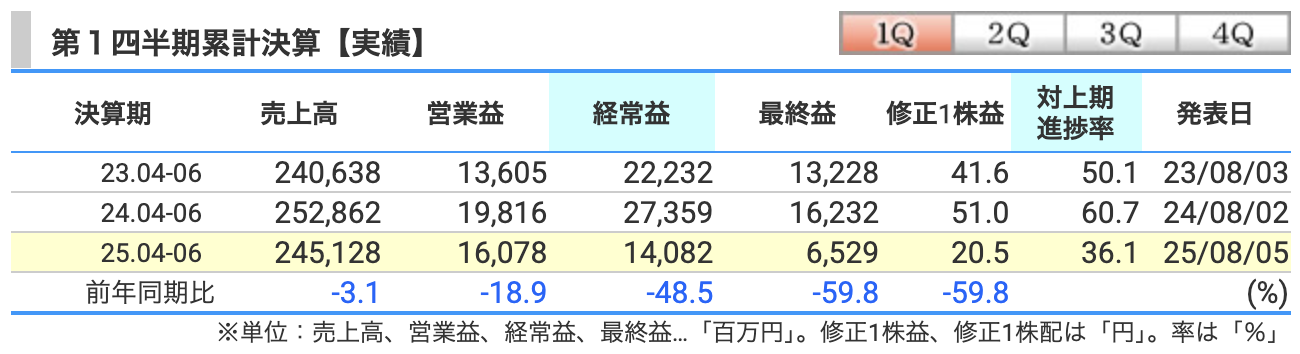

決算概要

売上高:2,451億円(前年比 -3.1%)

-

減少要因

-

国産ナフサ価格下落や円高による販売価格の下落(石油化学・クロル・アルカリ事業で顕著)

-

南陽事業所の定期修繕による生産量減少で出荷も減少

-

-

増加要因(一部)

-

水処理エンジニアリング事業の半導体関連プラント案件や保守サービスが好調

-

2. 営業利益:161億円(前年比 -18.9%)

-

減少要因

-

在庫受払差(ざいこ うけわたし さ)の悪化や固定費の増加

-

石油化学・クロル・アルカリ事業での数量減少や市況下落

-

-

増加要因

-

原燃料価格の下落で売値と仕入れ値の関係が良くなった(苛性ソーダやMDI主にポリウレタン樹脂の原料など)

-

エンジニアリング事業の増益寄与

-

3. 経常利益:141億円(前年比 -48.5%)

-

大幅減少要因

-

為替差損益が前年のプラスからマイナスへ大きく悪化(前年同期は為替差益63億円→今期は為替差損32億円)

-

営業利益の減少も加わり、経常段階での落ち込みが拡大。

-

4. 最終利益(親会社株主に帰属):65億円(前年比 -59.8%)

-

減少要因

-

経常利益の大幅減少が直接響く

-

法人税等の負担は減ったが減益幅を補えず

-

一部特別利益(投資有価証券売却益など)はあったが、全体的な押し上げ効果は限定的

-

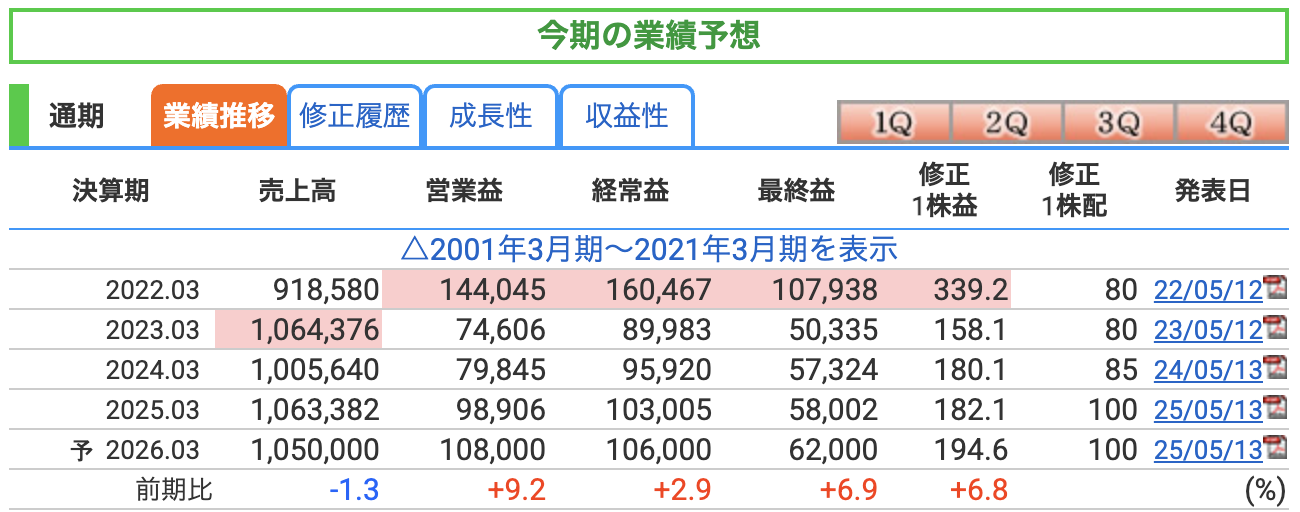

売上高:1兆500億円(前年比 -1.3%)

-

減少要因

-

国産ナフサや石炭など原燃料価格の下落に伴う販売価格の低下

-

一部基礎化学品(石油化学・クロル・アルカリ)の市況下落

-

-

下げ止め要因

-

水処理関連や半導体プラント案件の工事進捗が引き続き堅調

-

高機能材料やバイオサイエンス分野での需要回復

-

2. 営業利益:1,080億円(前年比 +9.2%)

-

増益要因

-

原燃料価格の下落による交易条件の改善(製造コスト低下)

-

苛性ソーダやMDIなどの一部製品で販売価格が底堅い

-

エンジニアリング事業の増益寄与

-

-

抑制要因

-

生産量の減少や固定費増(設備投資後の償却負担など)

-

3. 経常利益:1,060億円(前年比 +2.9%)

-

増益要因

-

営業利益の増加がベース

-

-

抑制要因

-

為替の影響が前期ほどプラスに働かない見込み(円高方向想定)

-

持分法利益は横ばい程度の見通し

-

4. 最終利益(親会社株主に帰属):620億円(前年比 +6.9%)

-

増益要因

-

経常利益の増加

-

特別利益として投資有価証券売却益などの計上可能性

-

-

抑制要因

-

法人税等の負担増加(利益増に伴う税負担率上昇)

-

この内容を踏まえると、今期の増益は原料安とエンジニアリング事業の好調が大きく、売上は微減でも利益を押し上げる構造になっています。

通期業績予想のリスク

1. 南陽事業所への依存度が高い

-

苛性ソーダ、PVC、MDIなど主力製品の多くを山口県・南陽事業所で生産しています。

-

台風・地震など自然災害や港湾の物流トラブルがあると、生産や出荷が大きく止まるリスクがあります。

2. 基礎化学品の比率がまだ高い

-

石油化学やクロル・アルカリといった、市況変動に弱い基礎化学品の売上比率が全体の半分近くを占めています。

-

原料や製品の市況変化が業績に直結しやすく、安定的な機能商品やエンジニアリングの伸びが遅れると全体が振られやすいです。

3. 半導体や自動車産業の需要変動

-

高機能材料や水処理装置は、半導体工場や自動車向け部品に強く依存しています。

-

半導体市況の波や自動車の生産調整が入ると、この分野の売上が短期的に落ちる可能性があります。

4. 為替の影響が製品によって逆に出る

-

輸出が多い製品もあれば、原料を輸入して国内販売する製品もあるため、為替が製品ごとに異なる影響を及ぼします。

-

円高・円安の方向次第で、事業間の損益差が拡大するリスクがあります。

5. 環境規制・脱炭素への対応コスト

-

化学メーカーの中でもエネルギー消費量が大きく、CO₂排出削減や省エネ設備への投資負担が重くなる可能性があります。

-

特にPVCなど塩ビ製品は環境面で規制強化の対象になるリスクがあり、長期的に需要やコスト構造に影響する可能性があります。

1. 営業利益率(売上営業利益率)

-

東ソーは2024年3月期7.94% → 2025年3月期9.30% → 今期予想10.29%と上昇傾向で、効率的に利益を出せている。

2. ROE(自己資本利益率)

-

株主から集めたお金(自己資本)を使って、どれくらいの利益を稼いだかを示す割合。

-

数字が高いほど、株主から見て「お金を有効に使ってくれる会社」。

-

東ソーは7%台で安定しており、日本企業の平均(7〜8%前後)とほぼ同水準。

3. ROA(総資産利益率)

-

会社が持つすべての資産(工場・機械・お金など)を使って、どれくらい利益を稼いだかを示す割合。

-

数字が高いほど、資産を効率よく使えている。

-

東ソーは4%台で推移しており、安定感はあるが、より効率を高める余地はある。

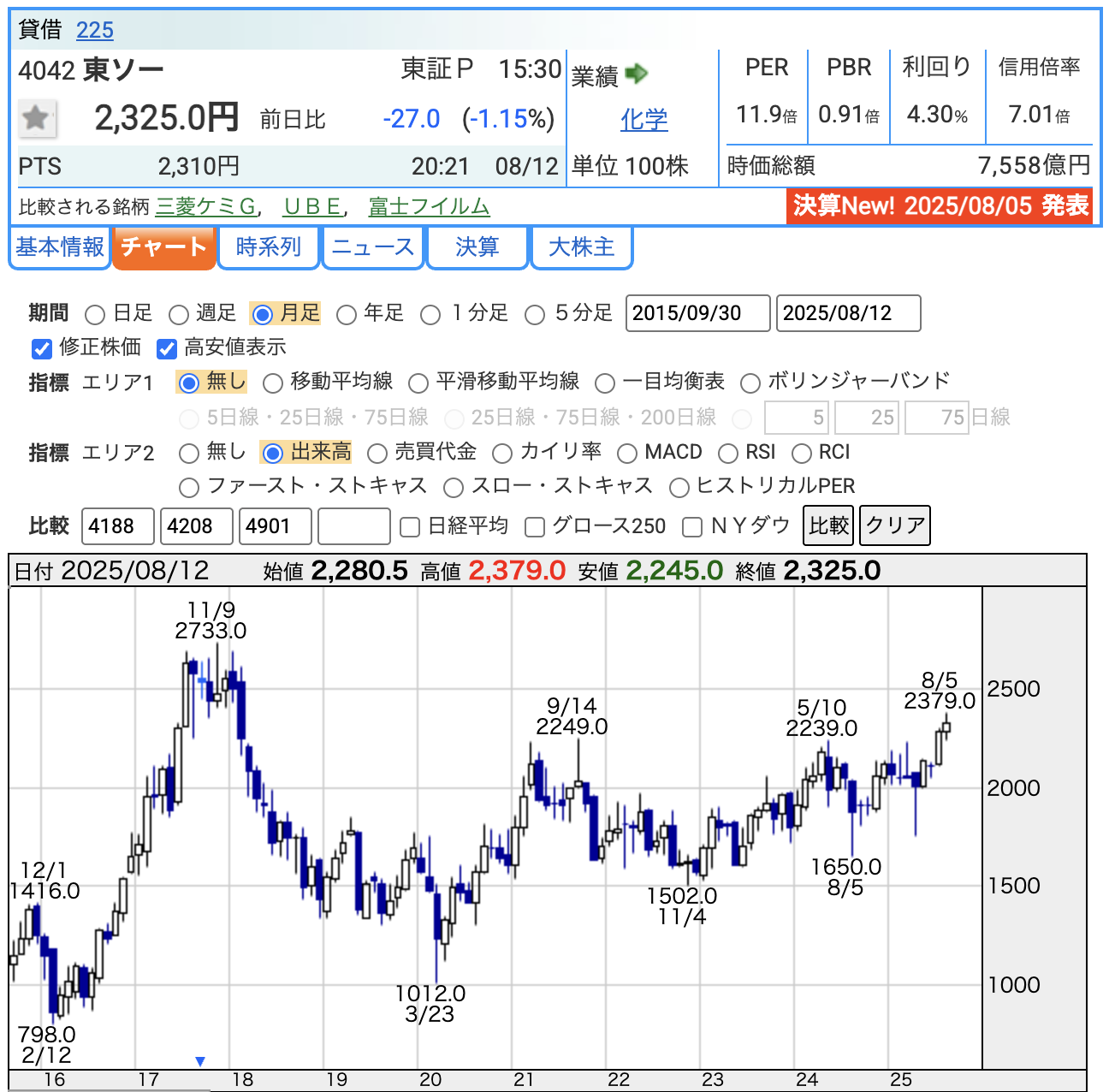

株価と株主還元

1. 株価:2,325円(2025年8月12日時点)

- 株価は右肩上がりを形成

- 直近高値を超えて、2,700円を目指すトレンドになっていそう

2. PER(株価収益率):11.9倍

-

株価が、その会社の1年分の利益の何倍になっているかを表す数字。

-

東ソーは日本の化学メーカーの中ではやや割安な水準。

3. PBR(株価純資産倍率):0.91倍

-

株価が、会社の持っている資産(借金を引いた純資産)の何倍になっているかを表す数字。

-

東ソーは0.91倍なので、やや割安感がある。

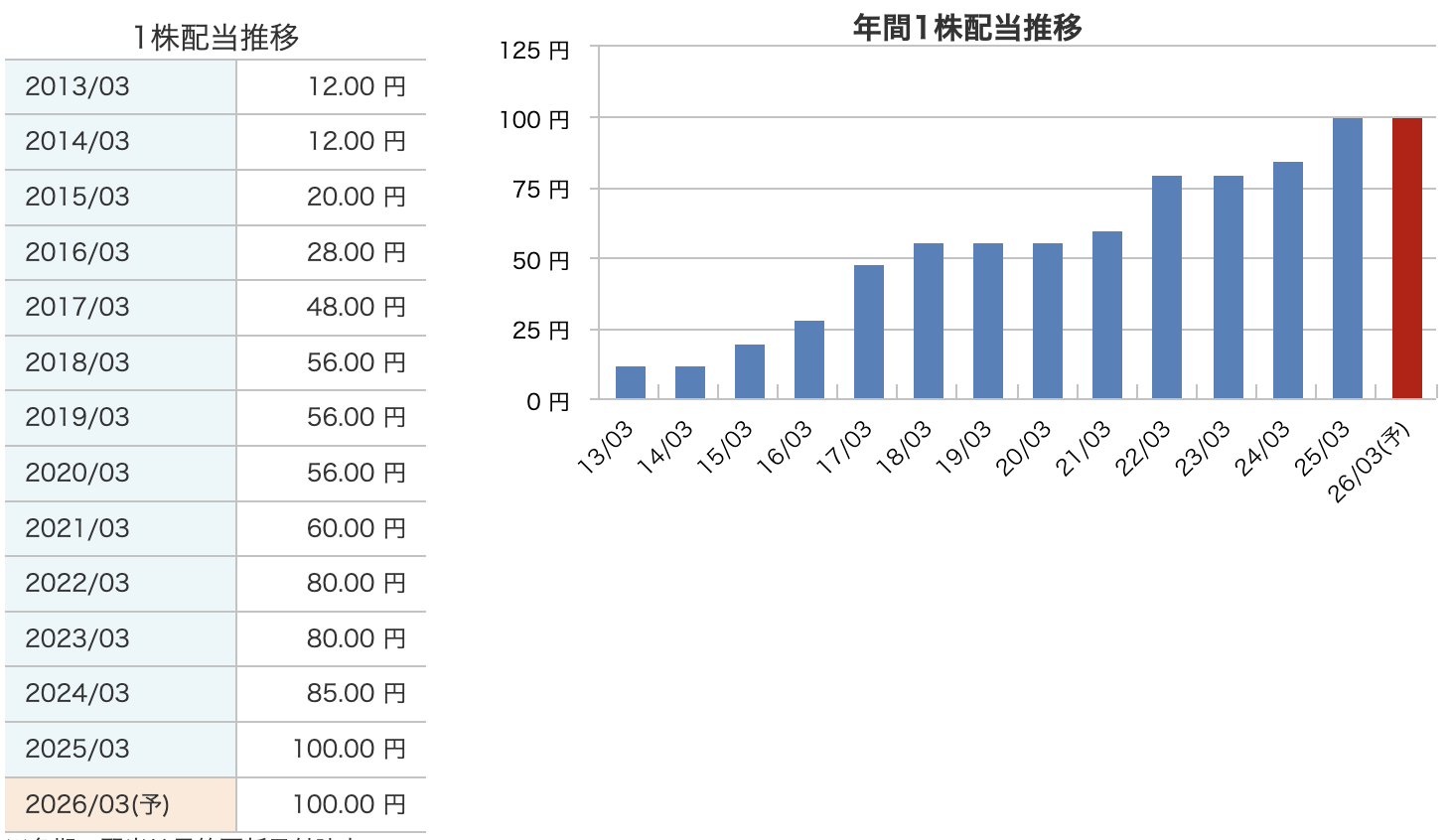

4. 利回り(配当利回り):4.30%

-

銀行預金の金利と比べるとかなり高く、株主にとっては魅力的な水準。

-

東ソーはこの10年で配当額を大きく増やしています。

-

2013年は年間12円だったのが、2025年は100円になりました。

-

2026年も100円を予定しており、高い水準をキープしています。

-

安定して配当を出しているため、長期で持つ投資家にも人気があります。

株主還元方針

-

総還元性向50%を基本方針

-

株主への配当と自社株買いを合わせた還元額を、利益の50%程度にすることを目標にしています。

-

-

年間配当は1株100円を下限

-

業績が悪くなっても年間100円は維持する方針。業績が良ければ増配の可能性もあります。

-

-

配当性向が50%未満のときは自社株買いで調整

-

利益に対する配当の割合が50%に届かない場合、その差額分を自社株買いで株主に還元します。

-

-

3年間で500億円の自社株買い計画

-

2025〜2027年度の3年間で合計500億円分の自社株を取得予定。25年度はそのうち250億円(上限)を実施します。

-

-

安定配当+追加還元の両立

-

基本は安定的な配当で株主に安心感を与えつつ、余剰資金や利益状況に応じて自社株買いなど追加還元も行う柔軟な姿勢です。

-

この方針は「安定的な配当」と「機動的な自社株買い」を組み合わせており、株主にとって安心感と成長期待の両方を持てる内容です。

財務

1. 自己資本比率(62.0%)

-

東ソーは60%以上で推移しており、日本企業の中でも安定度が高い水準です。

2. 剰余金(6,731億円:2025年6月末時点)

-

過去の利益の積み重ねで、会社に残っているお金のようなもの。

-

配当や投資、新しい事業への資金に使えます。

-

東ソーは6,000億円以上とかなり厚く、安定した配当や設備投資を続けやすい財務基盤があります。

3. 有利子負債倍率(0.24倍)

-

借金(有利子負債)が自己資本の何倍あるかを示す数字。

-

1倍以下なら借金は少ないほう、0.5倍以下ならかなり安全とされます。

-

東ソーは0.24倍とかなり低く、借金依存度がとても小さい状態です。

まとめると、東ソーは借金が少なく、利益の蓄積も多く、安定性が非常に高い財務体質といえます。

この財務の強さが、安定配当や自社株買いなどの株主還元を支える基盤になっています。

東ソーの決算の感想

-

減収減益だが想定の範囲内

-

売上高は前年同期比-3.1%、営業利益は-18.9%と減少。

-

原料価格下落や円高で販売価格が下がり、南陽事業所の定期修繕による生産減も響いたが、極端な悪化ではない。

-

-

エンジニアリング事業が好調

-

半導体関連の水処理プラントや保守サービスの売上が伸び、利益面でも他事業を下支え。

-

この分野は景気敏感度が低めで、全体の安定要因になっている。

-

-

基礎化学品の市況低迷が利益を圧迫

-

石油化学・クロル・アルカリ事業では、PVCやVCM、MDIなどの価格下落と数量減が目立つ。

-

交易条件は改善したが、在庫評価や販売数量の減少がそれを上回って悪影響。

-

-

為替差損で経常利益が大幅減

-

昨年は為替差益が63億円あったのに対し、今年は32億円の為替差損となり、経常利益を大きく押し下げ。

-

営業利益以上に経常利益の減少幅が大きくなった要因。

-

-

財務の安定感は継続

-

自己資本比率は62.0%と高水準、有利子負債倍率も0.24倍と低いまま。

-

減益決算でも、株主還元や投資余力を維持できる体力は十分。

-

今後も別の個別株も解説していきますので、ひとつの参考にしてみてください(^^)