こんな方におすすめ

- 安定した収入源を求めている人

- 投資知識の向上をしたい人

- 投資判断の材料が欲しい人

※本ページはプロモーションが含まれています

安定した収入源を求めている人、投資知識の向上をしたい人、投資判断の材料が欲しい人の参考になれば幸いです

Contents

東京海上HDってどんな会社?

-

日本最大級の損害保険グループ

ひとことで言うと、

日本最大級の損害保険グループで、世界中でビジネスを展開している超巨大保険会社

なんですね。身近なところで言えば、

自動車保険、火災保険、医療保険、地震保険…。

日常生活のいたるところで、名前を見たり、CMを見たりする、あの東京海上です。保険金の支払い能力やブランドの信頼性もトップクラスで、

まさに「困ったときに頼れる存在」。

投資の世界でも、心強い“守護神”的なポジションです。 -

海外事業が非常に強いグローバル保険会社

そして、東京海上のすごいところは 海外事業の強さ。

実は、世界40カ国以上で事業展開していて、利益の半分以上は海外から稼いでいます。もう日本国内だけを相手にしている会社じゃないです。

世界規模で収益を作りにいく、グローバル企業です。

「保険のトヨタ」みたいな感じですね。 -

損害保険だけでなく、生命保険ビジネスも拡大

さらに最近は、損害保険だけじゃなくて 生命保険の拡大にも力を入れています。

医療・がん・死亡保険を扱う 東京海上日動あんしん生命 など、

損保・生保・資産運用の三本柱で、安定した収益基盤を作っているのも大きなポイント。 -

自然災害リスクに強いリスク管理力

そしてもうひとつ、保険会社ならではの重要ポイント。

それが 自然災害への強さ。今は豪雨・台風・地震など、災害も増えていますが、

東京海上は再保険の活用やリスク分散が非常に上手で、

災害があった年でも長期的には安定して利益を積み上げられる体制を作っています。「人生で何が起きるかわからない」

だからこそ保険が必要なわけですが、

会社自体もそういうリスクに強い仕組みをしっかり持っている、ということです。

🧠 景気敏感株?ディフェンシブ株?

結論は、

東京海上は“ディフェンシブ株”に分類されることが多いです。

保険って、景気が悪いからといって突然やめたりしないですよね。

生活に必要なものなので、景気に左右されにくい。

ただし、台風や地震などの災害が続くと年度ごとの利益が上下することはありますので、

完全に不動の鉄壁というわけでもありません。

それでも、長期保有の投資家からは非常に人気の高い、

安定収益の代表銘柄です。

決算概要

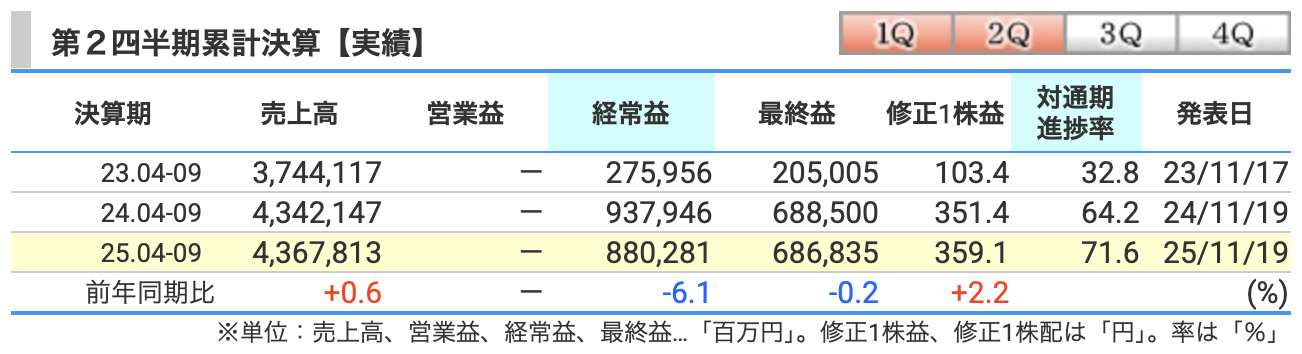

📊 売上高(経常収益)

4兆3,678億円 で、前年同期比 +0.6%の増収です。

売上が大きく伸びたわけではないですが、

この背景には 国内外の保険料収入が堅調に推移したこと、

そして 円高の影響で海外の売上が円換算で押し下げられたという要因があります。

もし為替がもっと安定していれば、

数字はもう少し上に出ていた可能性がありますね。

それでもしっかりプラスをキープしてくるあたりは、

さすが巨大保険グループです。

💹 経常利益

続いて 経常利益は 8,802億円。

こちらは 前年同期比 -6.1%の減益となりました。

減益の要因としては、

-

自然災害の保険金支払いが増加したこと

-

LA山火事や海外の自然災害影響

-

外貨間の為替変動によるマイナス影響

こうした一時的要因が重なった形です。

ただし、保険会社は自然災害が発生する年は収益が上下しやすいので、

ここは事業構造上ある程度仕方のない部分とも言えますね。

むしろ注目すべきは、

**進捗率が71.6%**と、

通期の見通しに対しては非常に順調に進んでいる点。

市場からは「減益と言っても想定以上に良い」という見方も強いです。

🏁 最終利益(親会社株主に帰属する中間純利益)

最後に 最終利益は 6,868億円

前年同期比は -0.2%で、ほぼ横ばいです。

自然災害の保険金支払いで経常利益は減ったものの、

-

資産運用収益が好調だったこと

-

政策株式(持ち合い株)の売却などが利益を下支え

この2点が効いて、最終利益はほぼ昨年並みを確保。

「さすが東京海上、守りの強さが光る」内容となりました。

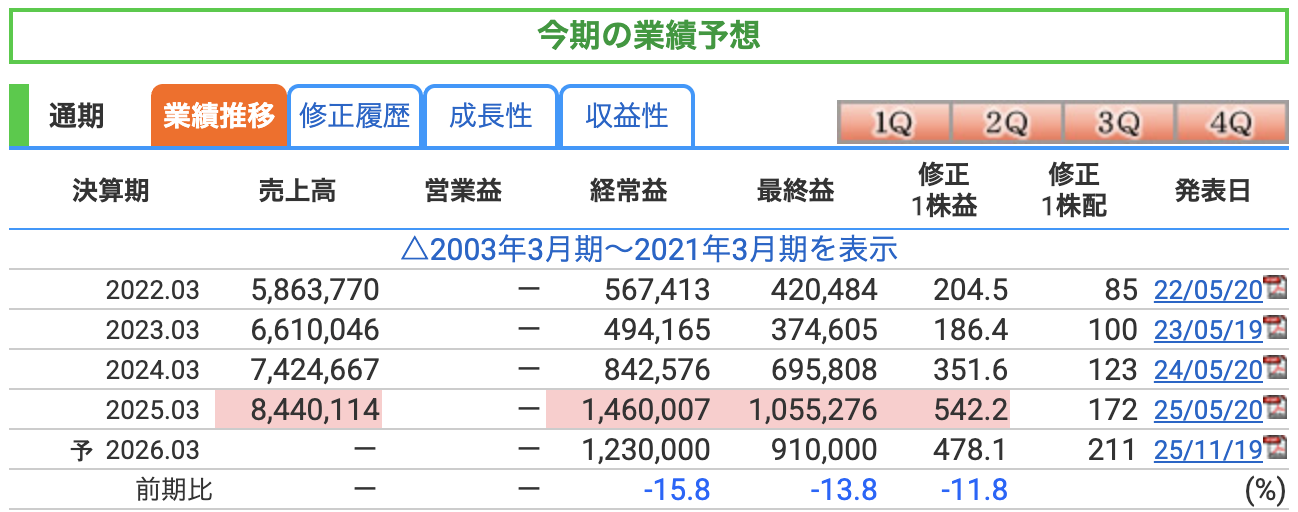

💹 経常利益

まず 経常利益の通期予想は 1兆2,300億円。

前年比では -15.8%の減益となる見通しです。

減益の主な要因は、

-

LA山火事をはじめとした自然災害による保険金支払いの増加

-

外貨間の為替差損がマイナスに作用

-

資産運用収益の減少

こうした一時的要素が重なった形です。

保険会社は、災害の年と平穏な年で利益が大きく変動するため、

今年は“悪い年”に入ってしまった、という印象ですね。

🏁 最終利益(親会社株主に帰属する当期純利益)

そして今回最も注目されたポイントが、

最終利益予想の 下方修正です。

従来の見通し:9,300億円

→ 修正後:9,100億円(-200億円)

この修正が嫌気され、発表直後に株価は急落しました。

下方修正の理由は、

-

アジアの生命保険事業で、金利低下により保険負債が増加して損失計上

-

「イーデザイン損保」→「東京海上ダイレクト」へリブランド

-

そのため広告・プロモーション費用が増加し、一時的に利益を圧迫

つまり、

長期的な成長投資と短期的な損失が同時に起きている状態

「こういう年もあるよね」という内容です。

💡 市場がネガティブに反応した理由

下方修正自体は200億円とそこまで大きな額ではないものの、

想定外のマイナス要因に対して市場はかなり敏感に反応

結果、

株価は大きく売られる展開になりました。

💡 ROE 18.13%:下がるが依然として非常に高い水準

ROEは 株主の資本を使ってどれだけ利益を生み出したか を示す収益性指標です。

一般的には 10%を超えれば経営効率が高い企業と言われる中で、

18.13%という数字は、依然として圧倒的に高い水準。

ただし、前期(2025年3月期)20.58% → 18.13%へ低下しています。

この背景はシンプルで、

-

自然災害や為替の影響で利益がやや落ちる見通し

-

アジア生命保険の金利低下による負債計上、最終利益を押し下げ

-

東京海上ダイレクトのブランド刷新による広告投資

つまり、

売上の伸びは期待できても、利益成長は一時的にスローダウン

そんな年度になります。

ただし、減ってなお 18%台というのは本当に強い数字で、

「ちょっと風邪をひいてもベンチプレス100kg上げてくる」みたいなタフさです。

💡 ROA 2.95%:大型資産を持つ企業としては十分優秀

ROAは 総資産を使ってどれだけ利益を生み出したか を示す指標です。

保険会社は契約の準備金や投資資産など、

ものすごく大きな資産を抱えるビジネスモデルなので、

通常はROAが低く見える業種です。

その中で

2.95%という予想は悪くない水準。

前期の3.41%からは下がるものの、

資産規模を考えると 安定した収益力を維持している と言えます。

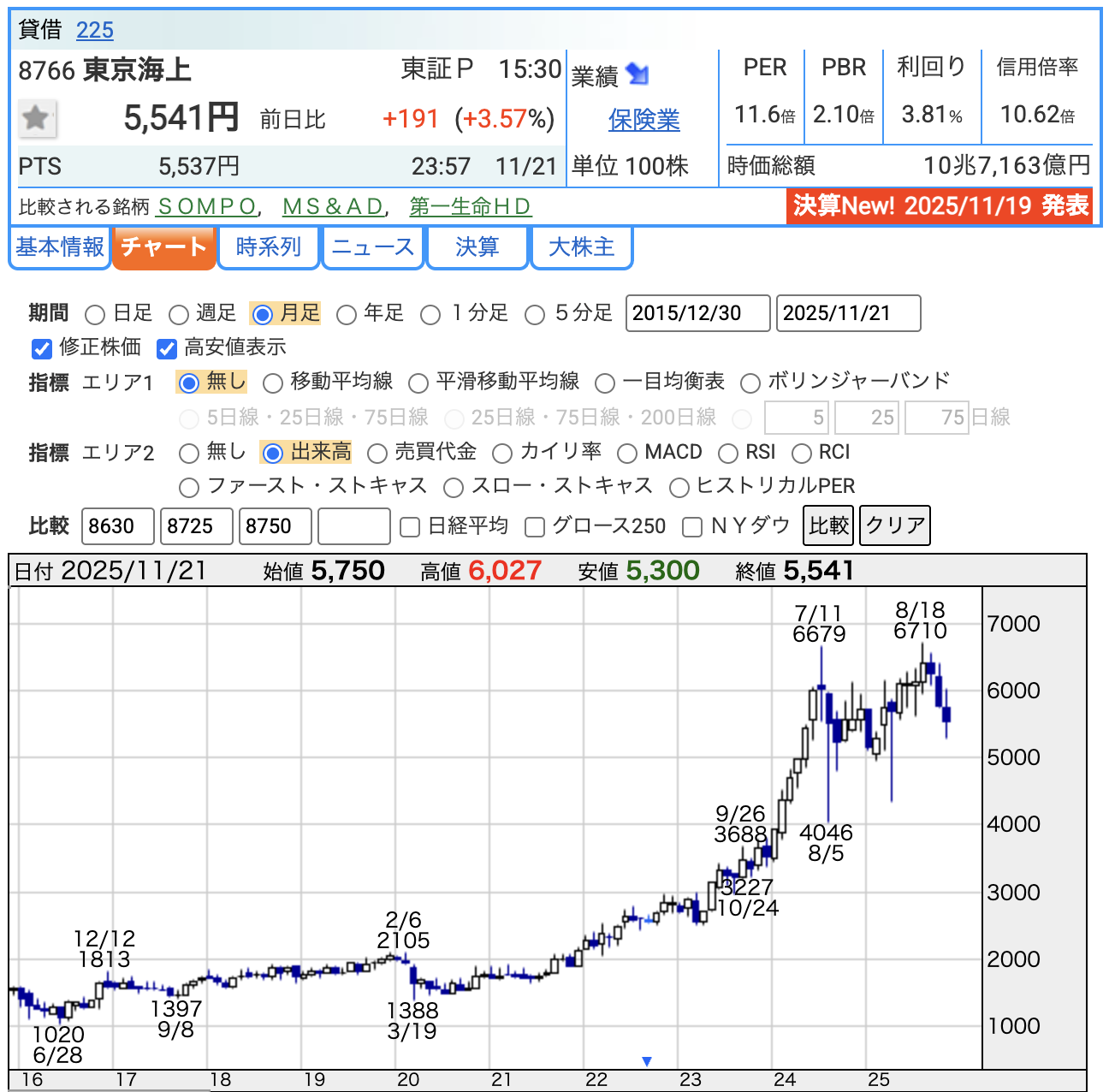

株価と株主還元

株価ですが、

11月21日時点の終値は 5,541円。

前日比で +191円、+3.57% と大きく上昇しました。

この背景には、

決算発表後の下方修正を受けていったん売られた反動、

そして進捗率71.6%と通期達成が見込める安心感の買い戻し

が入ったという見方ができます。

チャートを見ると、

8月18日に 6,710円の高値をつけたあと調整入り。

そこから5000円前半まで押してきたタイミングで、

今回の反発につながっている形です。

個人的には、

「押し目で拾いたい投資家の待ち伏せポイントに来た」

そんな印象です。

💡 PER(株価収益率)

現在の PERは 11.6倍。

一般的に、

-

PER10〜13倍 → 割安〜適正

-

20倍超 → 成長期待で買われている

と言われる中で、東京海上の11倍台は、

利益に対して株価が割安な水準に位置しています。

決して過熱感はなく、

高配当銘柄として長期保有するには心地よいレンジです。

💡 PBR(株価純資産倍率)

PBRは 2.10倍。

保険会社は純資産が大きい産業なので、

一般的にはPBR1倍前後の企業が多いですが、

東京海上は 2倍超え。

これは市場が

「資産を効率良く稼ぐ体質」を高く評価している証拠

先ほど見たように ROE18%超という超高収益性が、

PBRの高さにつながっています。

💡 配当利回り

最後に 配当利回りは 3.81%。

この利回りに加えて、

-

連続増配(6期連続)

-

自社株買いも大型

-

配当性向も拡大基調

という、株主還元最強セットを持っています。

「値上がり益+配当+自社株買い」という

三拍子がそろった投資家人気の高い銘柄です。

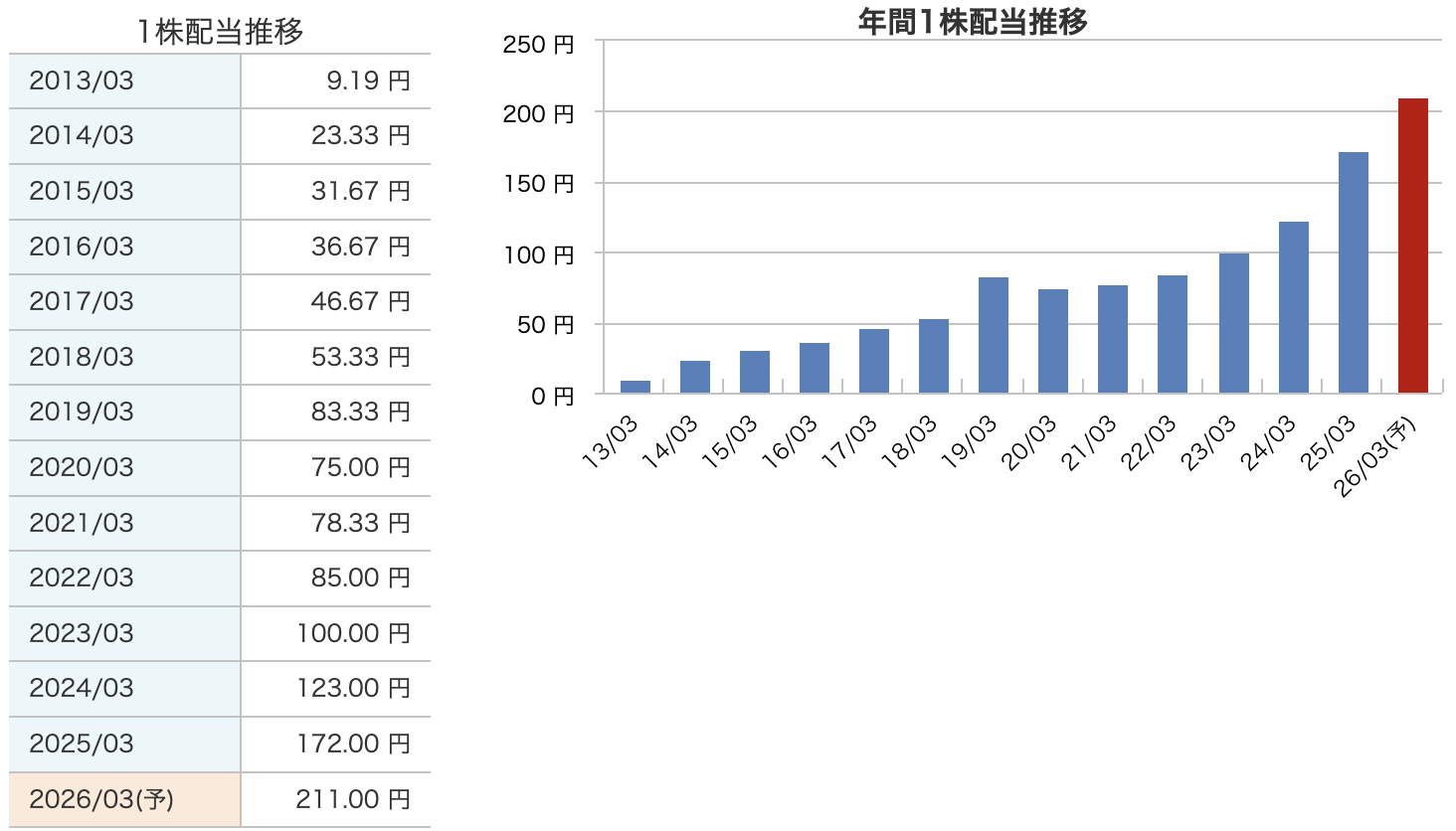

配当と株主還元 についてです。

まずこちらのグラフをご覧ください。

📈 1株配当の推移

2013年の 9.19円 からスタートして、

今年 2025年3月期は 172円、

そして来期予想 2026年は 211円 まで増配予定です。

この10年ちょっとで、

配当額はなんと約23倍に増加。

もはや「じわじわ増える」というレベルではなく、

階段ダッシュで走ってきたような伸び方です。

そして東京海上は現在、

6年連続増配を目指している 会社です。

配当だけではなく、

自社株買いも毎年のように大型で実施している ため、

株主還元はかなり力を入れている企業と言えます。

💡 なぜここまで株主還元に積極的なのか?

理由はシンプルで、

-

収益構造が安定している

-

海外事業が成長し利益の柱が複数ある

-

資本効率(ROE)が高い

-

余剰資本を株主に還元する余裕がある

つまり、

**“稼いだ利益の使い道がハッキリしている会社”**なんですね。

成長投資もしながら、

配当と自社株買いで株主にもちゃんと還元する。

まさに 理想的な資本政策です。

🎁 投資家目線ではどう見える?

配当利回りは現状 約3.8%前後。

増配+自社株買いによる株価上昇の効果も合わせると、

実質利回りはもっと高くなる可能性があります。

投資家からすると、

「持ってるだけで心地いい銘柄」

こういうタイプです。

今回、最終利益予想を下方修正したにもかかわらず、

配当は しっかり増配を継続してきた という事実は大きい。

一時的な利益変動があっても、

長期戦略としての還元方針が揺らいでいない

という企業姿勢が見える決算でした。

財務

💡 自己資本比率:安定性が際立つ16%台

自己資本比率は 企業の安全性を示す指標で、

高いほど「借金に頼らずに経営できる」体力があるということ。

東京海上の最新値は 16.3%。

保険会社は事業の構造上、

巨額の保険負債を抱えるため、自己資本比率は一般企業より低く見えるものですが、

16%台というのは、同業のMS &ADと同じような水準。

さらに2023年の 13% → 2024年に16.9%まで大幅改善していて、

企業体力がしっかり強化されてきたことが分かります。

💰 剰余金:なんと3兆4,480億円

剰余金とは、企業がこれまでコツコツ積み上げてきた「利益の蓄え」。

いわば企業の“貯金箱”です。

東京海上の剰余金は、

2025年9月末時点で 3兆4,480億円。

とんでもないレベルの資金力です。

この蓄えがあるからこそ、

-

増配を続けられる

-

自社株買いを積極的に行える

-

自然災害や市場環境の変動に耐えられる

という 安定した経営と株主還元 ができるわけです。

🏦 有利子負債倍率:ほぼ無借金に近い超健全体質

有利子負債倍率は、

借入金の大きさを示す指標。1倍以下で健全とされます。

東京海上はなんと 0.04倍。

ほぼ借金に頼らない経営で、

財務リスクは極めて低い“超鉄壁体質”

借金に苦しむどころか、

「現金余りすぎてどう使う?」と悩む側の企業です。

東京海上HDの決算の感想

-

売上は堅調、利益は減少の“調整決算”

まず1つ目。

売上は堅調、ただし利益は減少という“調整決算”だったという点です。自然災害の保険金支払いが増えたことや、

為替の影響など一時的な要因が重なって、

経常利益も最終利益も減益となりました。ただ、進捗率はすでに 71.6% と非常に高い水準。

通期の達成は十分狙える内容で、

決して悪い決算でなかったのかなとおもいます。 -

最終利益の下方修正が株価急落のきっかけ

2つ目。

最終利益の下方修正が、株価の急落につながったという点です。通期の純利益予想が、

9,300億円 → 9,100億円へ 200億円の減額。これを市場がネガティブに受け取り、

決算直後は大きく売られる動きとなりました。 -

成長投資の費用増が利益を圧迫

3つ目。

成長投資による費用増が、短期の利益を圧迫したということ。イーデザイン損保を 「東京海上ダイレクト」 へ統一したことで、

広告宣伝などの投資が増えています。短期的には負担ですが、

長期では成長の土台になる投資であり、

決して悪い意味のコスト増ではありません。 -

配当は強気の姿勢、増配を継続

4つ目。

配当は強気。増配をしっかり継続してきたという点です。来期の配当は 211円を予定していて、

増配姿勢は揺らいでいません。株主還元に対するコミットメントは

むしろより強固になっています。 -

財務は超健全、企業体力の強さが光る

そして最後、5つ目。

財務は鉄壁。企業体力の強さが光る決算でした。自己資本比率 16.3%、

剰余金は 3.4兆円、

有利子負債倍率はたったの 0.04倍。ほぼ無借金に近いレベルで、

この体力や安定性は、長期保有において大きな安心材料になります。

短期では株価が揺れましたが、

内容を見る限り、

“長期的にはむしろ強さが見える決算”

と言えるのではないでしょうか。

押し目を狙う投資家からすれば、

面白い局面に入ってきたと思います。

今後も別の個別株も解説していきますので、ひとつの参考にしてみてください(^^)