こんな方におすすめ

- 安定した収入源を求めている人

- 投資知識の向上をしたい人

- 投資判断の材料が欲しい人

※本ページはプロモーションが含まれています

安定した収入源を求めている人、投資知識の向上をしたい人、投資判断の材料が欲しい人の参考になれば幸いです

Contents

スターゼンってどんな会社?

-

食肉を中心とした「食の総合企業」

-

スターゼンは、牛肉・豚肉・鶏肉などの「食肉」を国内外から仕入れて、加工・販売している企業です。

-

一次産品のまま販売するだけでなく、自社工場でスライスやミンチなどの加工を行い、スーパーや飲食店、外食チェーンに供給しています。

-

食肉の卸売に加え、「ウインナー・ハンバーグなどの加工食品」や「冷凍食品」なども手掛けています。

-

-

生産から販売までをカバーする「垂直統合型」

-

海外に養豚・養鶏場を持ち、自社ブランドの豚肉・鶏肉を生産。

-

生産 → 輸入 → 加工 → 卸売 → 配送という「川上から川下まで」一貫体制を構築。

-

安定供給とコスト競争力を実現しており、業務用から家庭用まで幅広い顧客に対応しています。

-

-

グローバルな調達・販売ネットワーク

-

オーストラリア、アメリカ、カナダ、チリなどから牛肉・豚肉を調達。

-

海外に現地法人や加工場も持ち、グローバルな視点で事業展開。

-

為替や輸入規制など、国際要因の影響も受けやすい業態です。

-

-

BtoBが中心の業務構成

-

主なお客様は、食品メーカー、スーパー、外食チェーン、ホテル、病院など。

-

一般消費者向けに商品を売ることもあるが、基本的には「業務用食材」の供給がメイン。

-

コロナ禍では外食需要が落ち込んだため、業績に影響が出た背景も。

-

-

安全・安心・品質へのこだわり

-

HACCP(食品衛生管理)に基づいた管理体制を導入。

-

トレーサビリティ(生産履歴の追跡)にも力を入れており、消費者や取引先からの信頼も重視。

-

加工工場や物流施設の再編・DX推進によって効率化も進めています。

-

🧭スターゼンは景気敏感株?ディフェンシブ株?

-

中間的だけど、やや「景気敏感株寄り」

-

「食」という生活必需品を扱うため、完全な景気敏感株ではありません(ディフェンシブ性あり)。

-

ただし、外食・業務用需要に依存している部分が大きく、景気が悪くなると外食が減って業績に影響します。

-

また、仕入れ価格や為替の変動にも大きく左右されるため、「景気や物価動向にある程度敏感な銘柄」といえます。

-

決算概要

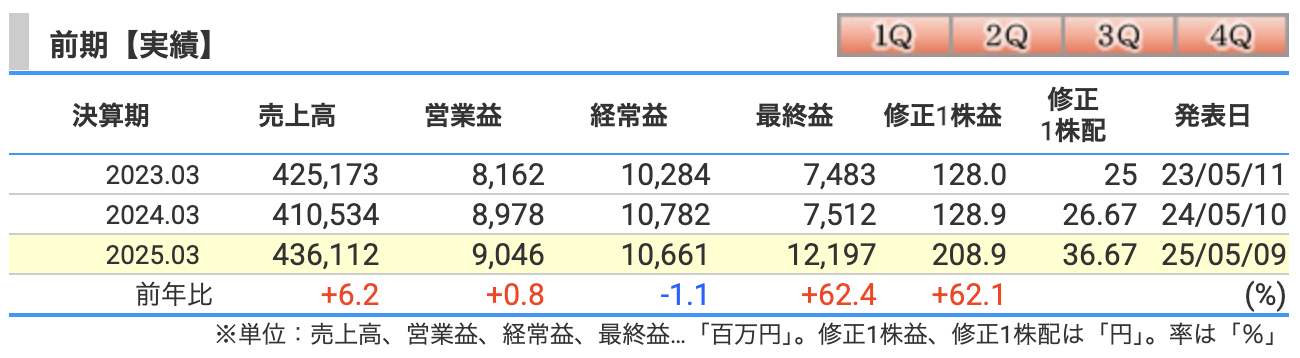

📊スターゼン 2025年3月期 業績ポイント

-

売上高:4,361億円(前年比 +6.2%)

-

主力の食肉事業が堅調に推移し、輸入肉の取扱増加や加工食品の販売拡大などが貢献。

-

2024年3月期は減収だったが、再び成長軌道に戻った形。

-

-

営業利益:90億円(前年比 +0.8%)

-

増収ながら営業利益の伸びは小幅。

-

食肉の原料価格上昇や物流コストの増加など、コスト圧力が影響。

-

それでも増益を維持できたのは、収益性の高い製品や事業の強化が進んだためと考えられる。

-

-

経常利益:107億円(前年比 -1.1%)

-

経常利益はわずかに減少。

-

為替変動や金融収支の影響といった本業外の要因でややマイナスに。

-

本業(営業利益)とのギャップがある点は注目。

-

-

最終利益:122億円(前年比 +62.4%)

-

特別利益の計上が主因とみられ、大幅な増益となった。

-

最終的な利益が大きく伸びたことで、1株利益(EPS)も大幅に改善。

-

増配(26.67円 → 36.67円)にもつながった。

-

🔮スターゼン 2026年3月期 業績予想(会社計画)

-

売上高:4,500億円(前年比 +3.2%)

-

前期に続き増収見通し。食肉や加工食品の販売拡大を見込む。

-

インフレによる販売単価上昇や、外食・中食需要の回復も支えになる想定。

-

-

営業利益:94億円(前年比 +3.9%)

-

原料価格やエネルギーコストの高止まりを意識しつつも、収益改善を目指す。

-

物流・工場の効率化、付加価値商品の拡販が利益を押し上げる見込み。

-

-

経常利益:110億円(前年比 +3.2%)

-

為替や金融収支を織り込みつつ、堅調な本業利益をベースにしたプラス予想。

-

経常利益でも増益見通しで、安定感ある事業運営がうかがえる。

-

-

最終利益:80億円(前年比 -34.4%)

-

前期が特別利益などで「異常値」だったため、反動で大きく減益に見える。

-

本業は堅調ながら、純利益ベースでは一時的に落ち着く想定。

-

EPS(1株利益)も208.9円 → 140円へと大幅減に。

-

-

配当:43円(前年比 +6.33円)

-

最終利益は減るが、「増配」を継続する方針。

-

安定配当+利益成長のバランスを意識した株主還元姿勢がうかがえる。

-

📝補足コメント

-

最終利益の減少は悲観しすぎないでOK:前期が特別利益で膨らんだ反動です。

-

営業利益・経常利益が増えるのはポジティブ:本業が安定している証拠です。

-

増配継続も魅力:利益が減っても株主への還元を強化しているのは好印象。

⚠️ 通期業績予想に潜む主なリスク(最大 5 つ)

-

為替レートと飼料価格の乱高下

-

肉の多くを海外から仕入れるため、円安や飼料高が続くと仕入コストが膨らみ、利益率が圧迫されます。「材料費が急に高くなるともうけが減る」イメージです。

-

-

家畜疫病(豚熱など)や猛暑による供給不足

-

豚熱(CSF)発生や暑さで国産豚の出荷量が減ると、相場が急騰して調達が難しくなる恐れがあります。原料が手に入らない or 高すぎる、という二重のリスクです。

-

-

消費者の“節約シフト”で高単価商品の販売が鈍る可能性

-

物価上昇が長引くと、外食や高級部位よりも安価な肉へ需要が移りやすく、単価下落で売上計画が崩れるリスクがあります。

-

-

物流コスト・人手不足

-

ドライバー時間規制などで配送費が上昇し、グループが進める物流再編が予定通り進まない場合、コスト増で利益を圧迫する懸念があります。

-

-

米国などの通商政策・関税強化

-

主要調達先や販売先に追加関税が課されると、コスト増や輸出生産の停滞を招き、会社計画を下振れさせるリスクがあります。

-

まとめ:スターゼンは「生活必需品×国際調達」で比較的安定していますが、為替や疫病といった外部要因に左右されやすいビジネスモデルです。投資する際はこれらリスクが実現した場合の影響度と、会社側のヘッジ策(価格転嫁・在庫調整・海外ソース分散など)をチェックしておくと安心です。

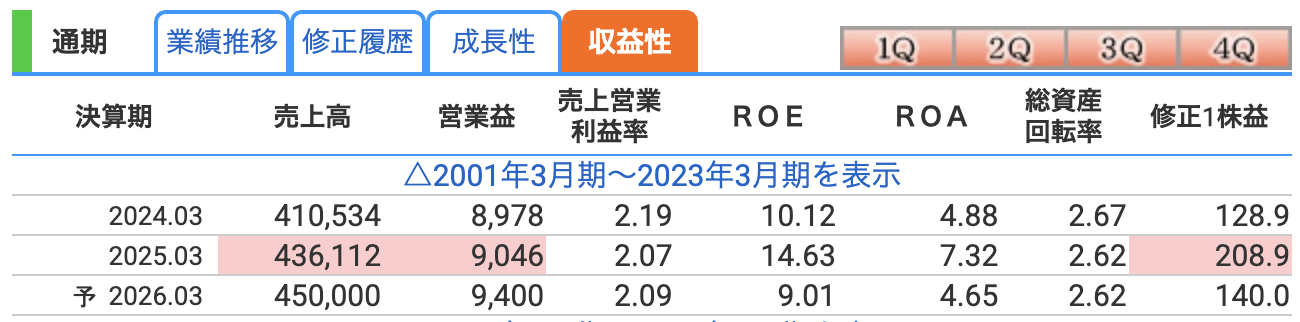

📝3指標の詳しい解説

-

営業利益率:2.07% → 2.09%(ほぼ横ばい)

-

売上に対する本業利益の比率は微増。

-

原料費や物流費の上昇を、効率化や値上げでカバーし、利益率を維持。

-

低空飛行でも「安定した稼ぐ力」があることを示している。

-

-

ROE(自己資本利益率):14.63% → 9.01%(大きく低下)

-

前期は最終利益が特別利益によって大きく膨らんだため、ROEも高かった。

-

今期は純利益が80億円予想(前期比▲34.4%)と減るため、ROEも下がる。

-

本来の実力に戻る形で、9%前後なら依然として悪くはない水準。

-

-

ROA(総資産利益率):7.32% → 4.65%(減少)

-

ROEと同様、純利益減を反映してダウン。

-

総資産を使ってどれだけもうけたかという観点では、やや効率が下がる。

-

ただし4〜5%台は製造・物流業を含む企業としては標準的な範囲。

-

🔍まとめと投資視点

-

利益率はほぼ横ばいで本業は堅調維持。

-

一方で、ROE・ROAの減少は「前期の特別利益」の反動であり、一時的要因。

-

2026年3月期は「本来の収益性に戻る」年といえ、過剰に悲観する必要はありません。

-

利益成長が再加速すれば、ROEも再び2桁に乗る可能性があります。

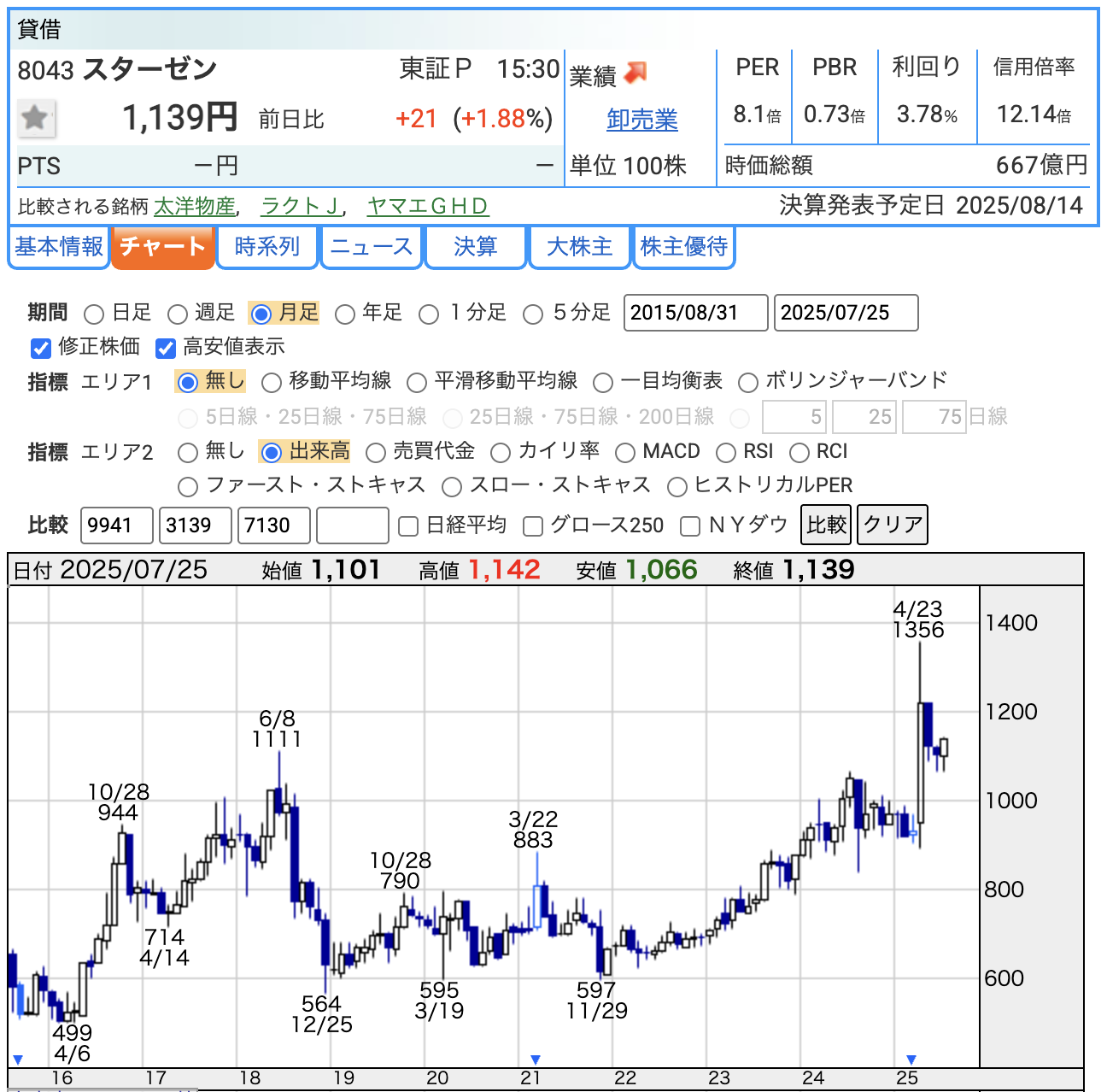

株価と株主還元

💹スターゼンの株価&バリュエーションのツボ(2025/7/25時点)

-

株価

-

終値:1,139円(時価総額 約667億円)

-

52週(年初来)高値は 1,356円(4/23) で、現在は▲約16%の調整局面

-

直近レンジは1,050〜1,200円前後で推移し、出来高も4月急騰時より落ち着きつつある。

-

-

PER(株価収益率):約8倍

-

会社予想EPS140円ベースで8.1〜8.3倍。

-

食品卸という低マージン業態+最終利益が今期減益予想でも、シングル・デジット台は割安感(市場平均が15倍前後)。

「シングル・デジット」とは **1ケタ台(=9.9倍以下)**のことを意味します。

-

-

PBR(株価純資産倍率):約0.75倍

-

純資産(BPS)1,519円の約25%ディスカウントで放置。

-

有形資産が多い卸売・食品株ではありがちな水準だが、ROE 9%予想を考えると依然“眠れる資産株”の側面がある。

-

-

配当利回り:3.7〜3.8%

-

前期比で増配予定かつ、自己資本比率50%超のため配当余力も十分。

-

-

4月に株価が急騰(4/7〜4/23で+41%)した主因

-

豪州Wagyu農場の大型買収を発表(4/7)

-

東南アジア向けプレミアム和牛輸出の“成長ストーリー”が浮上。

-

-

“トランプ関税”交渉報道を受けた

-

「日本が牛肉等の**輸入関税を引き下げるのでは?」という思惑が広がり、仕入コスト低下→利幅拡大期待が先行。

-

-

加えて、4月1日付けの子会社吸収合併によるガバナンス・効率化も材料視され、市場参加者が一気に買い向かった。

-

📝投資初心者向けまとめ

-

PER・PBRとも“割安”ゾーンで、利回りもそこそこ高配当。

-

4月の高値は成長シナリオへの先行買いが要因で、**現在は材料消化後の“押し目”**とも読める。

-

ただし今期は純利益減(特別利益の反動)が見込まれるため、上値追いには「Wagyu事業の進捗」や「関税交渉の実需メリット」といった追加カタリストが鍵となる。

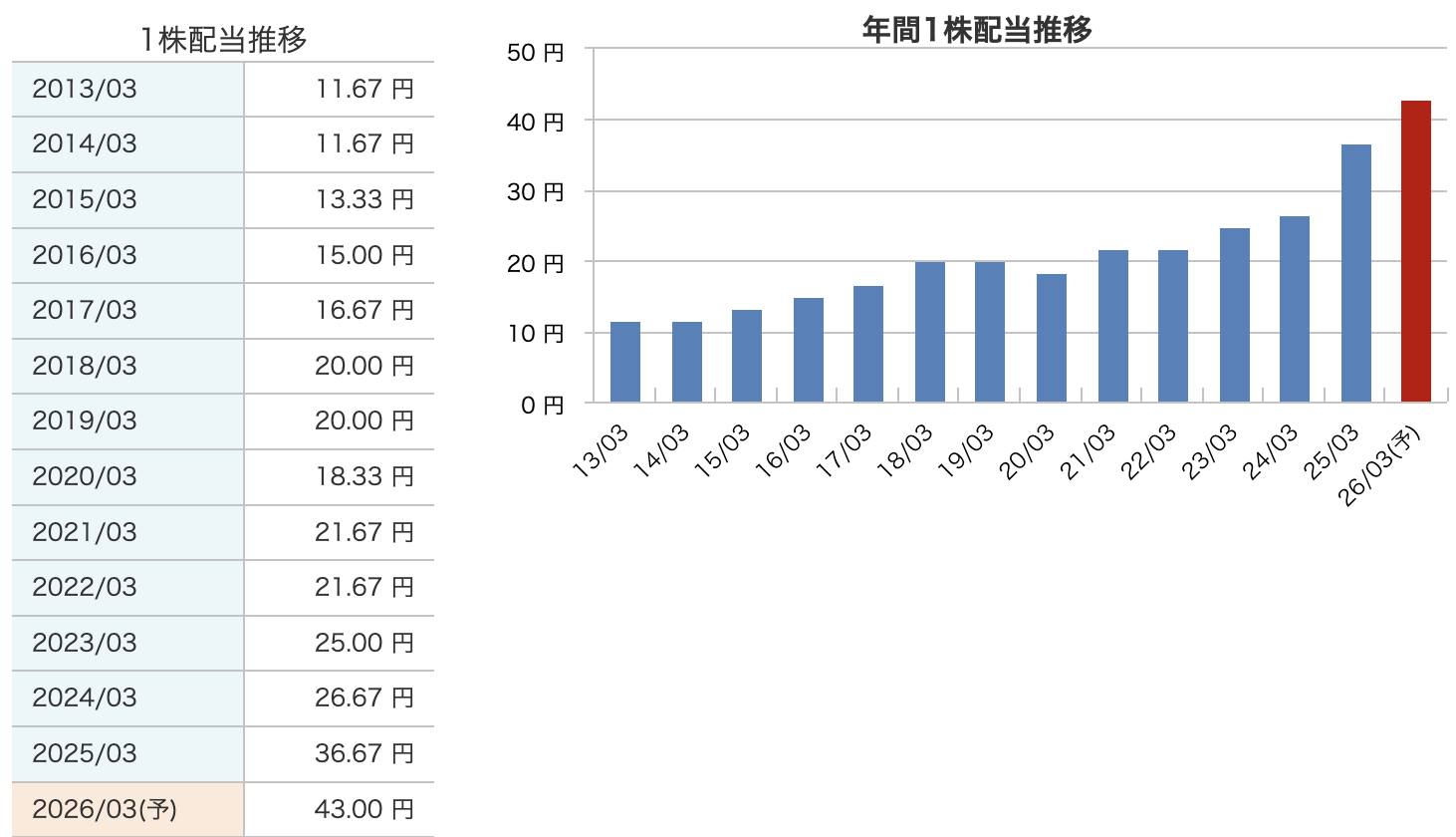

💴 配当の推移ポイント

-

増配基調が続いている

-

2013年3月期:11.67円

-

2025年3月期:36.67円

-

2026年3月期(予想):43.00円

-

⇒ この13年間で約3.7倍に増配。

-

-

2013年から減配は一度だけ(2020年3月期)

-

2019年:20円 → 2020年:18.33円(▲1.67円)

-

⇒ コロナ初期の影響と見られるが、すぐに持ち直して以後は23年から連続増配。

-

-

直近3年間の増配ピッチが加速

-

2023年:25円

-

2024年:26.67円

-

2025年:36.67円(+10円)

-

2026年(予想):43円(+6.33円)

-

⇒ 業績成長と株主還元強化が両立してきた証拠。

-

📝 投資家向けのまとめ

-

安定配当+段階的な増配戦略で、長期保有に向く銘柄。

-

利益の上下があっても一貫して配当を増やしている点は評価ポイント。

-

今期(2026年3月期)は純利益が減少予想にもかかわらず増配予定=株主還元の意識が高い。

🏦 スターゼンの株主還元方針

-

DOE3%を目標に“毎年じわり増配”

-

会社は配当方針を「DOE(=自己資本配当率)3.0%を目指し、安定的かつ継続的に拡充」と明言。自己資本に対して3%を配ることを基準にしているため、利益が多少凹んでも減配リスクが小さいのが特徴です。

-

-

配当性向はおおむね20〜30%台でコントロール

-

近年の連結配当性向は18〜31%のレンジに収まっており、内部留保と株主還元のバランスをとる保守的な水準。これにより事業投資余力も確保しています。

-

-

機動的な自己株取得を併用

-

中期計画では「株主還元の拡充(DOE導入、自己株取得)」を掲げ、配当だけでなく株価が割安と判断すれば自社株買いで追加還元を行う方針です。

-

-

株式分割+株主優待拡充で“総合利回り”を向上

-

2025年3月末に1→3の株式分割を実施し、2026年3月期から優待内容を拡充。少額投資家でも利回りメリットを得やすくし、長期保有を促しています。

-

-

ROE・PBR改善を意識した総合還元策

-

配当・自社株買い・優待を組み合わせ、ROEとPBRの向上を狙う――というのが中期経営計画の core 戦略です。

-

まとめ:スターゼンは「DOE基準でぶれにくい配当+状況に応じた自社株買い+優待強化」という多層的な株主還元を採用しており、安定収益を活かしつつ株主価値の最大化を図っています。

財務

🧱 1. 自己資本比率:51.6%(前年48.4%)

-

一般的に40%以上なら安全圏、50%以上で「安定」とされます。

-

スターゼンは2025年3月期に50%を突破し、財務健全性がより高まったことがわかります。

💰 2. 剰余金(利益の蓄積):610億円(前年503億円)

-

剰余金とは、これまで稼いできた利益のうち、配当などで外部に出さずに会社に残してきたお金。

-

年々積み上がっており、2023年 → 2025年で**+167億円の増加**。

-

この蓄積があることで、今後の不況時にも投資・配当・維持コストなどに余裕をもって対応できます。

💳 3. 有利子負債倍率:0.48倍(前年0.51倍)

-

目安として「1.0倍未満」であれば、借金依存が少なく健全とされます。

-

スターゼンは0.48倍と非常に低く、借金に頼らず自己資本でしっかり事業運営している優良財務体質。

📝 投資家向けまとめ

| 指標 | 状況 | 評価 |

|---|---|---|

| 自己資本比率 | 51.6%(安全域) | 安定・堅実 |

| 剰余金 | 年々積み上げ中(61,012百万円) | 内部留保充実 |

| 有利子負債倍率 | 0.48倍(低水準) | 借金少なめ・安心 |

👉 スターゼンは、**借金が少なく、蓄えが厚く、資本比率も高い「守りの強い会社」**ということになります。

景気が悪化しても倒産リスクは極めて低く、配当の継続性にも安心感がある銘柄といえるでしょう。

スターゼンの決算の感想

🏷️ 2025年3月期実績+2026年3月期予想

-

✅ 安定感バツグンの財務体質

→ 自己資本比率は51.6%、有利子負債倍率は0.48倍と、借金に依存しない超健全経営。剰余金も610億円まで増加し、長期的な成長投資や株主還元の原資も十分確保されています。 -

📈 最終利益はサプライズ大幅増益!

→ 2025年3月期は特別利益の寄与もあり、純利益は前年比+62%の122億円。EPSは200円台に突入し、一気に収益力をアピールする決算となりました。 -

💴 増配ピッチ加速中!

→ 配当は前年の36.67円から、2026年3月期は43円予想と、さらに大幅増配へ。配当利回りも3.7〜3.8%台と魅力的で、安定成長と株主還元の両立が見えます。 -

🍖 和牛戦略に成長シナリオあり?

→ 豪州でのWagyu生産拡大を通じて、海外向けブランド肉の展開を狙う動き。卸売メインのビジネスモデルから、ブランド収益の確立へ一歩踏み出した印象です。 -

⚠️ 今期は利益調整局面か

→ 2026年3月期は最終利益80億円予想と大幅減益。前期の特別利益の反動減で、数字的には見劣りしますが、営業・経常利益は微増を維持しており、本業の地盤は崩れていません。

全体的に「背伸びしない」見通し。最終利益は減るものの、増配も明示されており、過度なリスクを取らず安定成長を続ける“スターゼンらしい”計画といえそうです。

今後も別の個別株も解説していきますので、ひとつの参考にしてみてください(^^)