こんな方におすすめ

- 安定した収入源を求めている人

- 投資知識の向上をしたい人

- 投資判断の材料が欲しい人

※本ページはプロモーションが含まれています

安定した収入源を求めている人、投資知識の向上をしたい人、投資判断の材料が欲しい人の参考になれば幸いです

Contents

ソディックの企業概要

🏭 主力ビジネス:火花で金属を削る“すごい工作機械”の会社

-

ソディックは「放電加工機」という特殊な機械のプロフェッショナルです。

-

この機械は、火花を飛ばして金属を削るというユニークな仕組みで、スマホ部品やクルマの部品を作る金型加工に使われます。

-

特に中国ではこの機械でシェア50%以上という強さ。

-

他にも、金属3Dプリンターや、細かい穴を開ける機械など、“削る・作る”機械をいろいろ作ってる会社です。

🌱 多角化:いろんな機械で安定収入

ソディックは3つのジャンルで機械を作っています:

-

工作機械(メイン):放電加工機・マシニングセンタ・3Dプリンタなど

-

産業機械:プラスチックを成形する機械(たとえばおもちゃや部品の型)

-

食品機械:製麺機やコンビニのおにぎり工場で使われる機械など

👉 業界が違う機械を扱うことで、景気が悪くても全部が落ち込まないようにしてるんですね。

🔧 “自前主義”がスゴイ!

-

ソディックは、製品のカギとなるエンジンや頭脳の部分をすべて自分で作ってるんです(たとえばNC制御装置、リニアモーターなど)。

-

他社から買わずに自社で作ることで、性能を高めつつコストも抑えることができ、品質で差がつけられるのが大きな強みです。

🎯 超・細かい加工が得意

-

最近はスマホや半導体など、**“ミクロン単位の精密さ”**が求められています。

-

ソディックは「ナノ単位の加工」ができる機械づくりに力を入れていて、高性能な製品を作りたい会社から引っ張りだこです。

🌍 世界が認めた“ニッチの王者”

-

ソディックは「規模は大きくないけど、世界トップの技術力」を持つ会社として、経産省の「グローバルニッチトップ100」に選ばれています。

-

大手と競わず、自分の得意分野に集中しているのがポイント。

ソディックは「火花で削る」超精密な機械のプロ。自分たちで“頭脳”を作れるから、世界でも技術に強い会社です。食品やプラスチックの機械も作っていて、不況に強いバランス経営。成長の波に乗れるかは“景気”次第なので、タイミングを見て投資判断をしたい銘柄です。

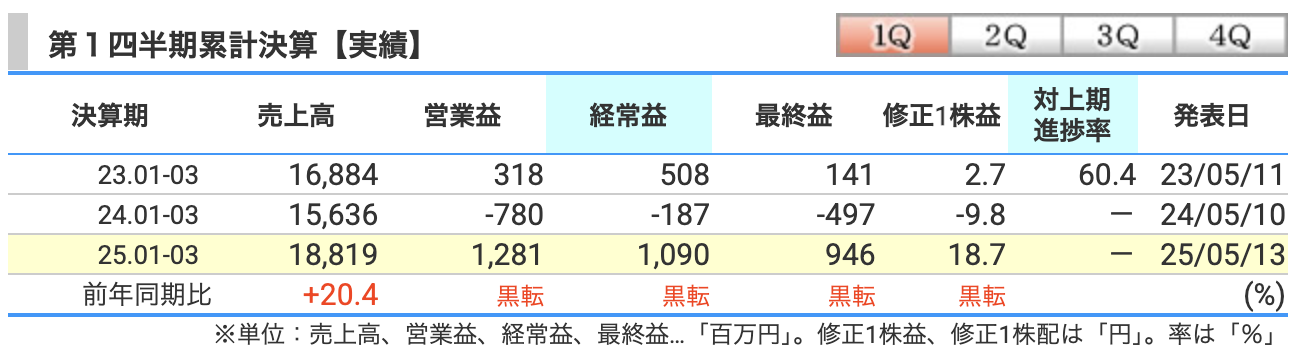

決算概要

■ 売上高:

188億円(前年同期比 +20.4%)

-

工作機械(放電加工機など)の販売が伸び、中国・日本・欧米などでの需要が底堅く、全体として売上が大きく伸びました。

■ 営業利益:

12.8億円(前年同期は -7.8億円の赤字)

-

前年は赤字でしたが、工場の稼働率アップや経費見直しが功を奏して、黒字転換。特に工作機械事業の利益が大幅改善しています。

■ 経常利益:

10.9億円(前年同期は -1.8億円の赤字)

-

本業以外の収支(為替差損益など)を加えた経常利益も、しっかり黒字。為替差損(約4.5億円)はあったものの、それを上回る本業の回復がありました。

■ 最終利益(親会社株主に帰属):

9.5億円の黒字(前年同期は -5億円の赤字)

-

最終的な利益も黒字化に成功。工作機械・食品機械の収益改善が効いており、全社的な構造改革の成果が出始めた印象です。

📝補足ポイント

-

前年が赤字だった分、見た目の伸びが大きく見えますが、本業がちゃんと回復して利益が出てきているのは前向きな材料です。

-

特に売上・利益ともに改善した「工作機械」と、食品機械の2本柱が好調です。

-

一方で、産業機械は増収も、人件費や経費で利益が縮小している点には注意が必要です。

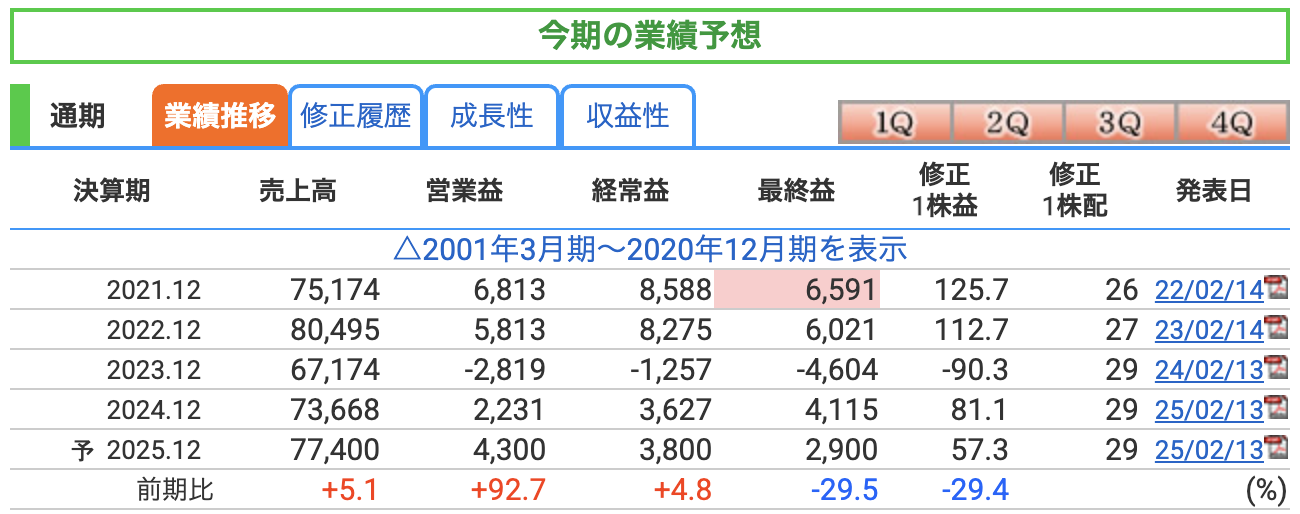

■ 売上高:

774億円(前年比 +5.1%)

-

工作機械・食品機械の販売増が牽引。特に中華圏・アジアでスマホ部品・コネクタ関連などの需要が引き続き堅調。

-

円安(ドル円平均152円台)も追い風となり、海外売上が円換算で膨らんだ面も。

■ 営業利益:

43億円(前年比 +92.7%)

-

前年から約2倍へと大幅増益。

-

中国工場の集約、生産効率の改善、コスト削減など構造改革が寄与。

-

特に利益率の高い食品機械・工作機械の販売構成が業績を押し上げています。

■ 経常利益:

38億円(前年比 +4.8%)

-

営業利益は大きく増えたものの、為替差損(特にドル円の反動)や金利上昇による支払利息の増加で、経常利益の伸びはやや限定的。

■ 最終利益(親会社帰属):

29億円(前年比 -29.5%)

-

本業の改善に比べて純利益は減少見込み。

-

**前年にあった特別利益(不動産売却など)**が剥落し、税金やその他コストの影響も加わった結果、減益予想となっています。

売上・本業(営業利益)は着実に回復基調。しかし、最終利益には一時的要因(特別利益の剥落、税金等)が重く、表面上は減益に見えるものの、実質的な収益力は改善中です。構造改革の進展と今後の中国依存脱却がカギになりそうです。

⚠️ 業績予想に対する主なリスク

① 設備投資の先送り(需要減速)

-

ソディックの主力製品は工作機械(放電加工機など)=設備投資向け。

-

特に中国・アメリカ・欧州で企業の投資マインドが冷え込めば、受注減に直結。

-

半導体・EV関連など堅調な分野もあるが、景気後退が広がれば影響大。

② 為替リスク(円高)

-

売上の約7割が海外向けで、ドルや人民元での売上を円に換算している。

-

2025年1Qではドル152円と超円安効果が出ているが、今後急激な円高に転じると、

-

売上が目減り

-

利益率も悪化

→ 経常利益や最終利益にマイナスインパクト。

-

③ 原材料・物流コストの上昇

-

モーターや電子部品、鉄鋼などの資材価格が高止まりしており、コスト圧力が継続中。

-

特に人件費の上昇や物流費の高騰が、産業機械事業などの利益率を圧迫する恐れ。

④ 中華圏への依存と地政学リスク

-

放電加工機の販売台数のうち約6割以上が中国・中華圏。

-

中国景気の失速、台湾情勢や米中摩擦の激化などがあると、急激な受注減の可能性。

-

会社としては「脱・中国依存」を掲げているが、短期的にはリスクが残る。

⑤ 構造改革の遅れ・費用超過

-

中国の工場統廃合や国内外の生産拠点の再構築など、改革費用が膨らむ可能性。

-

期待されている固定費削減が進まないと、収益改善が想定より遅れる懸念も。

🔍 補足:リスクはあるが…

-

**「売上高+利益率のW回復」**を前提とした予想なので、どちらかが崩れると未達リスクがあります。

-

ただし、**自己資本比率60%超、PBR0.54倍、配当利回り3.35%**と、財務体質と株主還元には安定感があり、急落リスクは限定的とも言えます。

💡 営業利益率(売上営業利益率)

-

意味: 売上に対してどれだけ営業利益を出せているかを示す利益率。

-

解説:

-

2023年は赤字(-4.2%)でしたが、2024年は黒字転換(3.0%)、2025年はさらに改善して5.6%の利益率を見込んでいます。

-

これは構造改革(工場の統廃合やコスト削減)や高付加価値商品の比率アップによる成果です。

-

製造業で5%以上の営業利益率はまずまず優秀です。

-

💡 ROE(自己資本利益率)

-

意味: 株主のお金(自己資本)を使ってどれだけ利益を出せたか。株主目線で「効率よく稼げたか」を見る指標。

-

解説:

-

2023年は-5.83%で赤字だったため、株主資本を食いつぶす状態でした。

-

2024年はしっかり黒字に転じて**5.1%**まで回復。

-

2025年はやや低下の3.54%予想ですが、これは最終利益(純利益)が前年比で減少する見通し(特別利益の剥落など)を反映した結果です。

-

💡 ROA(総資産利益率)

-

意味: 会社全体の資産を使って、どれだけ利益を生み出せたか。企業の「体全体の効率」を見る指標。

-

解説:

-

2023年は-3.38%で明確な赤字経営。

-

2024年には2.95%に回復し、資産を使って利益を出せる体質へ。

-

2025年は2.13%にやや減速する予想。最終利益の縮小見込みが背景。

-

🔍 投資家としての視点:

-

収益力の回復は本物。営業利益率が製造業で合格ラインの5%台に到達しつつあります。

-

ROE・ROAの低下は利益水準の一時的な揺り戻し(前年の特別利益の反動)と考えられ、構造的な問題ではない可能性が高いです。

-

営業利益率の回復トレンドが続くかが中長期の注目点です。

株価指標と株主還元

■ 株価:866円(2025年5月17日時点)

-

当日の高値は890円/安値は732円、最終的には前日比+8円(+0.93%)で引けました。

-

最近の値動きを見ると、850円前後で揉み合っており、決算後にやや買い直しの動きが出ています。

■ PER:15.1倍

(株価 ÷ 1株あたり利益(EPS))

-

これは「利益の15.1年分が株価に織り込まれている」ことを意味します。

-

機械セクターでは15倍はやや割高~標準水準。

-

ただし、来期は減益予想のため、PERはやや高く見えやすい点に注意が必要です。

■ PBR:0.54倍

(株価 ÷ 1株あたり純資産)

-

PBRが1倍を下回っているのは、「会社が持っている資産価値よりも安く評価されている」という意味。

-

つまり、市場からはまだ過小評価されている可能性があるということ。

-

機械セクターの中でも資産バリュー株に分類されやすいです。

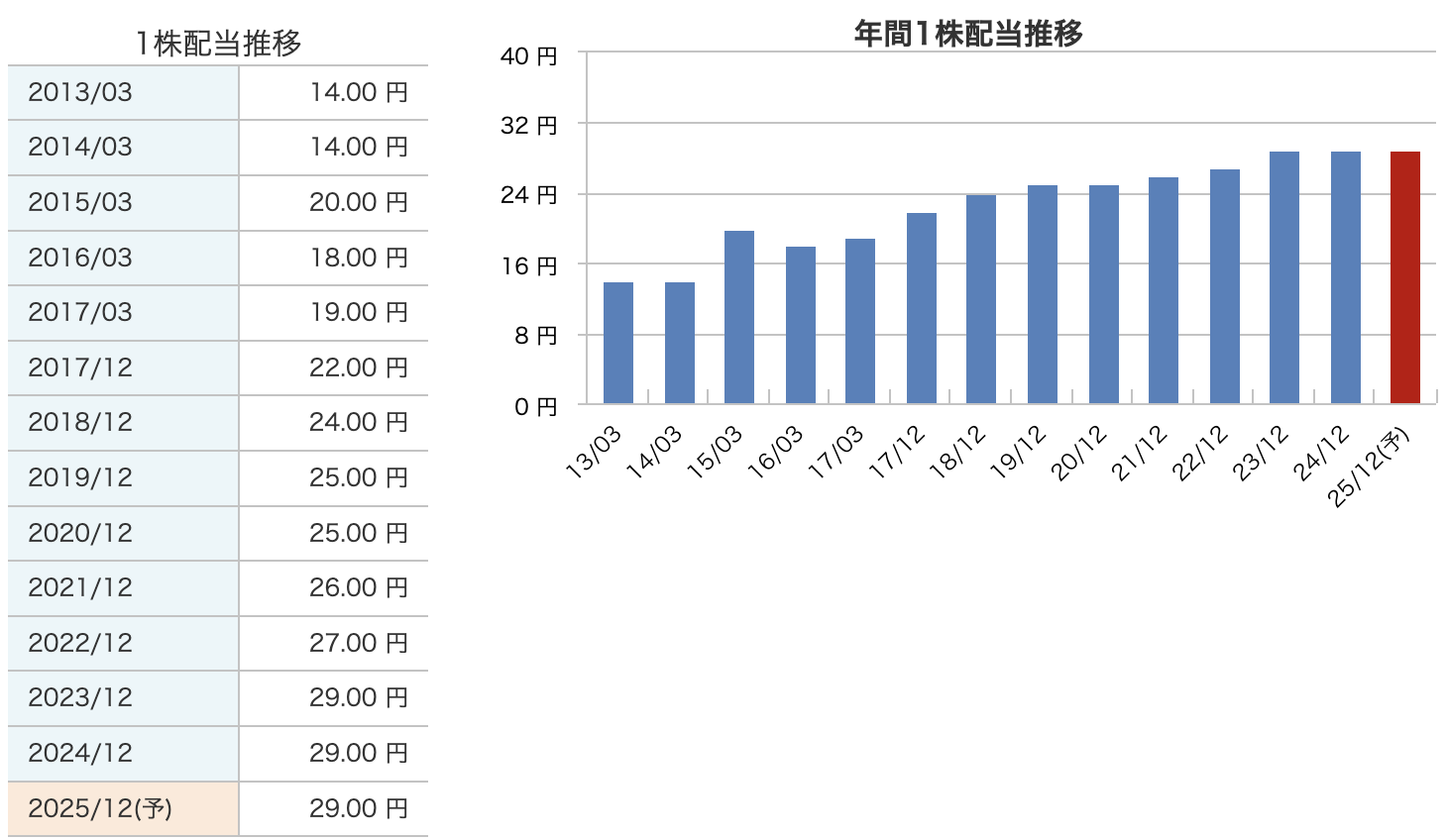

■ 配当利回り:3.35%

-

株価866円に対して、年間配当は29円(中間14円+期末15円)が予定されており、利回りは3.35%。

-

東証プライム全体の平均利回り(2%台)より高めで、配当株としての魅力も十分あります。

ソディックは「利益回復途中の成長株」でもあり、「資産バリュー株」でもあり、「高配当株」の側面もある、やや珍しい存在です。足元の業績改善と構造改革が評価されれば、見直し買いの余地はまだあると見られます。

📝 配当金のポイント解説

✅ 安定配当と着実な増配姿勢

-

2016年に一時減配があったものの、それ以降は9期連続で増配または据え置き。

-

特に2021年以降は毎年1円ずつ増配し、2023年には29円まで到達。

-

2025年も現時点で29円の配当維持が予想されています。

✅ 減益でも据え置き(株主還元重視)

-

2025年12月期は純利益が前年より約29%減益の見通しですが、配当は29円を維持予定。

-

これは、「業績の一時的な変動では配当を変えない」という、安定的な株主還元方針を示しています。

✅ 配当利回りも高水準

-

現在の株価(866円)に対する予想配当利回りは約3.35%。

-

東証プライム全体の利回り平均(2%台前半)と比較しても高配当銘柄に位置づけられる。

株主としては「毎年じわじわ増えるお小遣い」のような配当が続いており、配当重視の長期保有投資家にとって安心感のある銘柄といえます。

📌 ソディックの株主還元方針

-

基本スタンス:

-

「安定的かつ継続的な配当」を基本方針としながら、

-

毎年の業績や資金収支を総合的に判断して、利益還元を行う方針を明示。

-

-

将来的な方針:

-

内部留保を確保しつつも、

-

**「1株あたり配当金の継続的な増配」**により、持続的な成長と連動した株主還元の強化を目指す。

-

-

具体的な目標指標:

-

🔹 株主資本配当率(DOE)2%以上

-

🔹 総還元性向40%以上

-

配当だけでなく、自己株式取得も含めた柔軟な還元策を実施。

-

ソディックは、「安定性」と「成長に応じた積極的還元」を両立させる方針を掲げており、長期保有株主にとっても信頼感のある方針設計となっています。

財務

■ 自己資本比率:60.3%(2025年1Q時点)

-

企業の安定性を示す指標で、自己資本が総資産のどれだけを占めるかを表します。

-

60%を超えると製造業としてもかなり優良。借金に頼らず自前の資本で運営できる健全な財務体質を示します。

-

2023年は一時的に落ちたものの、2025年1Qで再び60%台に回復しており、安心感あり。

■ 剰余金:351億円(2025年1Q時点)

-

「過去の利益の蓄積」=企業の内部留保の厚みを示します。

-

ソディックは、業績が赤字だった2023年にも大きく剰余金を取り崩していないことから、収益体質と内部蓄積がしっかりしていると評価できます。

-

2024年から再び増加に転じ、今後の設備投資や配当原資にも十分な余裕があります。

■ 有利子負債倍率:0.40倍(2025年1Q時点)

-

「自己資本に対してどれだけ借金をしているか」の目安。低ければ低いほど安全。

-

1.0倍未満は借金依存度が低い優良財務企業の証。0.4倍は非常に低水準。

-

2023年にはやや上昇したものの、再び低下傾向にあり安心感が戻りつつある状況。

ソディックは「内部資本に厚みがあり、借金も少ない堅実な財務体質」を持つ企業。景気の変動にもある程度耐えられるバランスの取れた構造です。

ソディックのまとめ

✅ 第1四半期(2025年1月~3月)業績実績

-

売上高:188億円(前年比 +20.4%)

-

工作機械・食品機械の好調、中国や欧州向け需要が回復。

-

-

営業利益:12.8億円(黒字転換)

-

生産効率の改善・コスト削減が寄与。

-

-

経常利益:10.9億円(黒字転換)

-

為替差損を営業力でカバー。

-

-

最終利益:9.5億円(黒字転換)

-

利益体質が回復傾向、構造改革の成果が見える。

-

📊 通期業績予想(2025年12月期)

-

売上高:774億円(前年比 +5.1%)

-

営業利益:43億円(+92.7%)

-

経常利益:38億円(+4.8%)

-

最終利益:29億円(▲29.5%)

-

減益要因は前年の特別利益剥落による反動。

-

-

営業利益率:5.6%(前年3.0% → 大幅改善)

📝 リスク要因:

-

設備投資の停滞、円高、原材料コスト増、中国依存。

💹 株価と株主還元

-

株価:866円(2025年5月17日時点)

-

PBR:0.54倍(資産価値から見て割安)

-

PER:15.1倍(業績反映済の水準)

-

配当利回り:3.35%(高水準)

-

-

配当推移:

-

2023年以降、29円を維持(中間14円+期末15円)

-

赤字年度でも増配した実績あり

-

-

株主還元方針:

-

「安定配当+業績連動還元」を両立

-

DOE目標:2%以上/総還元性向:40%以上

-

自己株取得も視野に入れた柔軟な還元姿勢

-

🏦 財務(2025年1Q時点)

-

自己資本比率は60.3%

-

倒産リスクが極めて低い水準

-

製造業としてはトップクラスの安定性

-

-

剰余金は351億円

-

過去の利益がしっかり蓄積されており、内部留保も十分

-

将来の増配や設備投資にも余力あり

-

-

有利子負債倍率は0.40倍

-

自己資本に対する借金の割合が非常に低い

-

金利上昇局面でも影響は限定的

-

ソディックの第1四半期決算、これはまさに「地味にすごい」やつですね。前年は赤字で心配された方も多いと思いますが、今回はきっちり黒字に転換。売上は20%超の伸び、営業利益は12億円を突破と、静かに本気を出してきました。

主力の放電加工機や食品機械がよく売れ、中国・欧州・日本とバランスよく稼いでいるあたりは、まるで世界を飛び回る町工場の名職人。為替差損というアクシデントがあったにもかかわらず、経常・最終利益ともに黒字というのは、なかなかの職人芸です。

そして何より嬉しいのは、配当29円を据え置き! 減益予想でも「そこは守る」という株主ファーストな姿勢、じんわり好感が持てます。これは「ちょっと業績落ちても、お小遣いはちゃんと出すからな」っていう、昭和のお父さんみたいな安心感。

財務面もぬかりなく、自己資本比率60%超、有利子負債倍率0.4倍と、まるで筋トレで鍛えた中堅ボディ。見た目はおとなしめでも、中身はバリバリの安定体質です。

総じて、「配当+財務の安心感+地味に成長」を求める人にとっては、ソディックはまさに“縁の下のヒットメーカー”。今後はレーザーや3Dプリンタなどの成長領域がどこまで化けるか——楽しみに見守りたいところです。

今後も別の個別株も解説していきますので、ひとつの参考にしてみてください(^^)