こんな方におすすめ

- 安定した収入源を求めている人

- 投資知識の向上をしたい人

- 投資判断の材料が欲しい人

※本ページはプロモーションが含まれています

安定した収入源を求めている人、投資知識の向上をしたい人、投資判断の材料が欲しい人の参考になれば幸いです

Contents

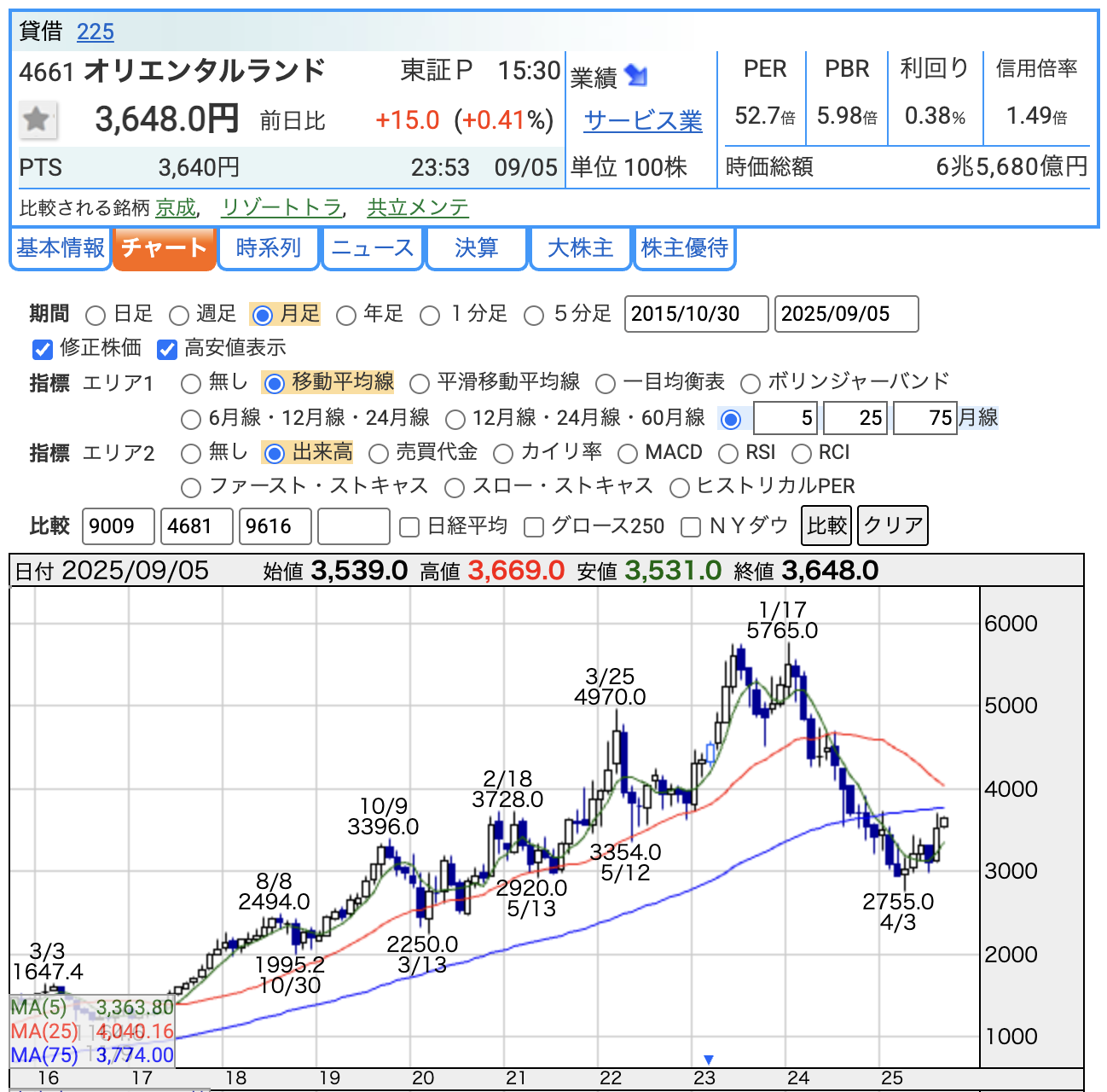

📊 オリエンタルランド株価の動き(2025年9月時点)

2025年9月5日時点のオリエンタルランド株(4661)は3,648円。

1. 過去の推移と現状位置

-

2024年1月に5,765円の史上最高値をつけた後、株価は長期下落トレンド入り。

-

2025年4月には2,755円まで下落し、直近ではやや戻して3,600円台に位置しています。

👉 水準感としては「高値から▲37%下落後の戻り局面」と言えます。

2. 決算後の反応

2026年3月期第1四半期決算は、売上・営業利益・純利益すべてが過去最高となる好決算でした。

決算後は株価はそんなに上昇しませんでしたが、ジリジリ上昇、しかし上昇幅は限定的です。

-

「好決算でも勢いに欠ける」というのが市場の見方です

3. 上昇が鈍い背景

なぜ“過去最高益”なのに株価が伸び悩むのか?

投資家の視線はすでに「先」を見ています。

-

通期予想は減益据え置き

営業利益▲7%減の見通しは変更されず、来期以降の成長期待が盛り上がりにくい。 -

高PER銘柄の宿命

依然としてPER50倍台(9/5時点52.7倍)と割高感が強く、新規買いは躊躇されやすい。 -

大株主の売却懸念

京成電鉄の持株売却圧力はまだ残っており、需給面での上値重しが続いている。

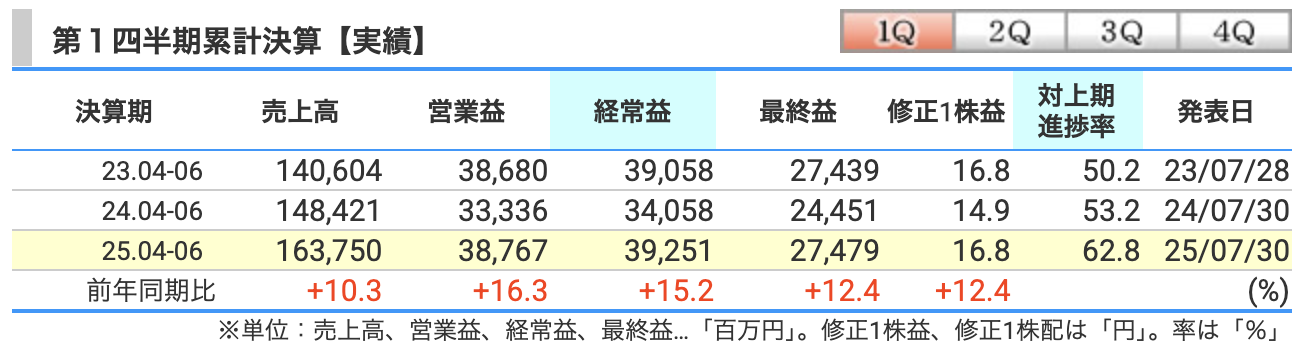

📊 第1四半期業績の詳細(2025/4〜6)

売上高:1,637億円(前年同期比+10.3%、過去最高)

-

要因

-

入園者数は前年並みだが、ゲスト1人当たり売上高が上昇

-

プレミアアクセスの拡充(有料ファストパス)

-

チケット変動価格制で高価格帯の構成比アップ

-

バケーションパッケージの販売増

-

-

商品販売収入の増加

-

「ダッフィー&フレンズ20周年」関連グッズが好調

-

-

飲食収入の増加

-

ファンタジースプリングス内店舗が通期寄与

-

フードスーベニアやイベントメニューも増

-

-

営業利益:387億円(+16.3%、過去最高)

-

要因

-

売上増に伴い利益拡大

-

コスト増(人件費+24億円、メンテ費+11億円、減価償却+24億円)を吸収

-

商品・飲食原価率は前年並みで安定

-

結果として利益率が改善

-

経常利益:392億円(+15.2%)

-

要因

-

営業利益増が主因

-

金融収益の増加(受取利息・配当金増)

-

営業外費用も増えたが(支払利息+401百万円、為替関連など)、営業利益の伸びでカバー

-

最終利益(親会社株主に帰属する四半期純利益):275億円(+12.4%)

-

要因

-

営業利益の増加がベース

-

法人税の増加(前年91億円→当期117億円)を吸収

-

結果として純利益も過去最高を更新

-

✅ まとめ

-

売上増のけん引役は「単価アップ」+「新エリア通期寄与」+「イベント関連商品」

-

コスト増はあるが、それ以上に売上の伸びが大きく、利益も全段階で過去最高を更新

-

決算としては「非の打ち所がない」内容で、今後は**通期減益予想を据え置く理由(コスト見込み)**が投資家の焦点になります。

今回の**2026年3月期 第1四半期決算(2025年4〜6月)**について、事業別に詳しく解説します。

🎢 テーマパーク事業

-

売上高:1,312億円(前年同期比+8.1%)

-

営業利益:292億円(+3.9%)

要因

-

入園者数はほぼ横ばい

-

週末の雨天増加や前年の「スペースマウンテン閉鎖前需要」が剥落

-

ただし、海外ゲスト増加で全体を下支え

-

-

客単価アップが利益を押し上げ

-

「ディズニー・プレミアアクセス」の利用拡大

-

チケットの変動価格制で高価格帯の比率上昇

-

バケーションパッケージの販売増

-

-

商品販売収入

-

「ダッフィー&フレンズ20周年」関連グッズが大人気

-

一方で、ファンタジースプリングス関連商品の需要は一巡し減少

-

-

飲食収入

-

新エリア「ファンタジースプリングス」の飲食店舗が通期寄与

-

イベントメニューやフードスーベニアが売上を押し上げ

-

👉 入園者数は伸びていないが、単価戦略とイベント収益でしっかりと増収増益。

🏨 ホテル事業

-

売上高:285億円(前年同期比+25.1%)

-

営業利益:261億円(+26.6%)

要因

-

ファンタジースプリングスホテルが通期寄与

-

2024年6月開業分が今期はフルに反映

-

-

客室単価の大幅上昇

-

平均単価:66,534円(前年同期比+17.5%)

-

外国人観光客の高価格帯需要が旺盛

-

-

稼働率はほぼフル稼働

-

94.0%(前年同期比▲0.2pt)と依然として高水準

-

-

その他ホテルも安定

-

稼働率・単価ともに改善傾向

-

👉 新ホテル効果とインバウンド需要を背景に、四半期ベースで過去最高の売上・利益を記録。

🚋 その他事業(イクスピアリ・モノレールなど)

-

売上高:39億円(▲6.8%)

-

営業利益:1億円(▲70.3%)

要因

-

イクスピアリの改修工事でコスト増

-

モノレール・植栽事業の減収

-

諸経費の増加が利益を圧迫

👉 事業規模は小さいが、全社の利益率をやや下げる要因になった。

✅ まとめ

-

テーマパーク事業は「単価戦略」で客数横ばいでも増益を実現。

-

ホテル事業は「新ホテル&高単価需要」で絶好調。

-

その他事業は改修費用などで減益。

結果として、グループ全体では第1四半期として過去最高の売上・利益を達成しました。

「コスト構造と課題」**を“増えた中身→なぜ増益を維持できた→今後の注目点”の順で、箇条書きで整理します。

1) コストはどこが増えた?(第1四半期の内訳)

-

人件費:+24億円

-

内訳:準社員+9億、正社員+9億、その他+5億(人数増・賃金改定が背景)。

-

-

諸経費:+22億円

-

メンテナンス費+11億/システム関連費用+6億/租税公課など+4億。

-

-

減価償却費:+24億円

-

新規資産取得による増。四半期の減価償却費は134.4億→165.2億へ拡大。

-

-

(参考)**商品・飲食の原価率は“ほぼ同様”**で横ばい。粗利率は保てている。

2) それでも増益だった理由(吸収メカニズム)

-

単価ドライブでトップラインが伸びた

-

ゲスト1人当たり売上高の増(プレミアアクセス等)、ホテル収入の増で売上+10.3%。

-

-

ホテルがフル寄与&高単価

-

ファンタジースプリングスホテルの通期稼働、平均客室単価**66,534円(+17.5%)**で利益押し上げ。

-

-

結果:第1四半期として史上最高

-

連結の売上・営業利益・営業CFが四半期過去最高を更新。

-

-

会社計画も上回る着地

-

入園者数・客単価が想定超で“業績予想を上回った”と明記。

-

3) どこが“課題”か?(利益率は守れるのか)

-

固定費ベースが上がっている

-

新規資産に伴う減価償却費増(+24億)は“固定費化”。稼働や単価が鈍ると営業レバレッジが逆回転しやすい。

-

-

運営コストの持続的な上振れ要因

-

人件費(人数増・賃金改定)とメンテ費/システム費の積み上がりが継続傾向。単価で吸収できるかが焦点。

-

-

会社は通期“減益”を据え置き

-

通期ガイダンスは**営業利益1,600億円(▲7%)**の見通し。Q1好調でも、下期にかけてコスト負担増を前提にしている点が、マージン防衛のハードル。

-

-

粗利は維持=勝負は販管費

-

直近は原価率が横ばいで粗利は保てているため、販管費(人件費・メンテ・システム・償却)管理が勝負どころ。

-

4) 投資家がチェックすべき点(次の決算まで)

-

人件費の伸び率(準社員/正社員の増加ペース、時給・賃上げ動向)。

-

メンテ費・システム費の推移(一過性か、定常化か)。

-

減価償却費の増加幅(新規投資の本格稼働に伴う固定費化)。

-

単価ドライバーの持続性(プレミアアクセス、ホテル単価)。

要するに:

Q1は「売上の伸び」で人件費・メンテ・システム・償却の増加を吸収し、利益率を守れた。

ただし通期は“減益見通し”のまま。固定費化した償却と膨らむ販管費を、どこまで単価と稼働で相殺できるかが、利益率維持の最大の論点です。

今後の注目ポイント

1) 夏の入園者数・客単価(猛暑影響を吸収できるか)

現状と根拠

-

Q1は「入園者は想定より“やや上”」「週末の雨増や前年のスペース・マウンテンクローズ前需要の反動で一部マイナス」など相殺要因がありつつ、ゲスト1人当たり売上高は“上回った”(アトラクション・ショー収入はプレミアアクセスが寄与/商品・飲食も増)と会社が明示。

-

夏はリゾート横断の**「サマー・クールオフ」(7/2–9/15)** を開催。清涼系演出で“暑さ回避”と滞在時間の延伸=消費増に期待。

注目点

-

入園者数(特に休日の天候・猛暑日との相関)。

-

客単価の内訳(プレミアアクセス利用、商品・飲食の単価/点数)。

-

海外ゲスト比率(高単価セグメントの厚み)。

投資家が見たい“変化”

-

猛暑・天候の逆風を、夏企画×プレミアアクセスで上回れるか(単価>天候)。

-

Q2までの連続的な単価維持/上振れ(一過性でないか)。

2) 新アトラクション&イベント効果(ハロウィーン、クリスマス)

現状と根拠

-

期内に**「ディズニー・ハロウィーン」(9/17–10/31)、「ディズニー・クリスマス」(11/11–12/25)** を実施予定。

季節イベントは来園動機と物販・飲食の“山”をつくる定番カタリスト。 -

新ショー「ドリームス・テイク・フライト」(7/16〜) など“新規コンテンツ追加”で再来園を促進。

-

プレミアアクセスの対象が拡充(ランド/シーの主要パレード・ショーも含む)。“時間価値”の販売が単価を底上げ。

注目点

-

イベント期の入園者ピークと物販・飲食の伸び(イベント商品・メニュー)。

-

プレミアアクセスの販売本数/稼働率(ショー枠の消化)。

投資家が見たい“変化”

-

秋冬イベントでQ1超えの単価牽引が出るか(特にショー有料化の上振れ)。

-

期ズレなくQ2〜Q3の収益山をつくれるか。

3) クルーズ計画・スペースマウンテン再建など「次の投資フェーズ」

現状と根拠

-

スペース・マウンテンは2024年にクローズし、2027年に新施設として開業予定(周辺環境含め刷新)。OLC なお、Q1資料でも前年同期は「クローズ前需要」で特殊要因があったと明記。

-

ディズニークルーズ(日本発)は総投資約3,300億円、2028年度就航を目指すと会社が公式発表。造船は2025年度開始の計画。

注目点

-

償却費の増加ペース(固定費の台頭)と、その吸収力。Q1時点でも減価償却費は増勢。

-

クルーズの発注・建造・予約開始などマイルストーン開示(数値化が進むと評価軸が明確に)。

投資家が見たい“変化”

-

「投資→減益見通し」から投資の回収モードへ移るサイン(来期以降の収益レンジ示唆)。

-

クルーズの**事業KPI(搭乗率・単価仮置き)**の初期ガイダンス。

4) 京成電鉄の持ち株売却動向(需給の重しが外れるか)

現状と根拠

-

2024年3月、京成電鉄が約1%(約850億円)をブロック売却。残高は依然大きく、追加売却観測が続く。

-

三井不動産も保有比率を6.92%→5.91%へ低下。外部からの売却圧力示唆の報道もあり、需給面の警戒が残る。

注目点

-

大量保有報告や変更報告の更新(保有比率の推移)。

-

OLC側の自社株買い・優待/配当政策の変化(需給対策)。

投資家が見たい“変化”

-

主要株主の売却一巡/方針明確化 → “見えない天井”の解消。

-

需給タイト化(浮動株の減少)による上値の軽さ。

ひとことでまとめると

-

**短期(夏〜秋)は「天候×イベント×単価」の勝負。ここで“単価>天候”**を示せるかが第一関門。

-

**中期(今・来期)**は「投資→回収」への転換点(スペースマウンテン新装/クルーズの定量化)。

-

需給は「大株主売りの一巡」が鍵。ここが外れると、好決算が株価にも反映されやすくなります。

【まとめ】“成長物語の転換点”としてどう見るか

1) 決算数字は完璧 → でも株価は期待先行分を修正中

-

起点:実績は史上最高水準でも、会社計画は減益(コスト先行・慎重ガイダンス)。

-

株価というのは、

-

会社が将来どれくらい稼ぐか(利益・キャッシュフロー)

-

それに投資家がどれくらいの値札をつけるか(PERなど評価倍率)

の掛け算で決まります。

だから、決算が良くて「稼ぐ力」が上がっても、

投資家が「ちょっと割高だな」と思って評価倍率を下げれば、

結局は株価が伸び悩んだり下がったりするんです。 -

-

“期待先行”の剥落:開業特需やインバウンド期待を先回りしていた分が、ガイダンス据え置き・コスト上振れでプレミアム縮小へ。

-

投資家の視点:上振れ着地でも通期据え置き=「来期以降の伸びが見えるまで評価は保守的」。

-

チェック:①通期見通しの上方修正有無、②コストライン(人件費・償却)の伸び、③イベント期の単価維持。

2) 「業績と株価は別の言語を話す」

-

業績の言語=“過去・現在の事実”:売上・利益・CFなど“出た数字”。

-

株価の言語=“未来の確率”:来期以降の成長率、コストの持続性、外部環境、そして需給。

-

ズレが価格を動かす:事実が良くても、コンセンサスを上回らなければ評価は上がらない/需給悪化でむしろ下がることも。

-

三軸で理解:①実績(良)②期待(横ばい~弱)③需給(重い)→②③が株価の足を引っ張る。

-

チェック:①コンセンサス対比(サプライズの方向)、②主要株主の動向、③空売り比率・出来高の変化。

3) 中長期では競争力は揺らいでいないが、短期は需給と期待値の調整が続く

-

競争力の核:圧倒的ブランド、価格決定力(変動価格・プレミアアクセス)、高単価ホテル、継続的な大型投資(新装・新規事業)。

-

短期の重し:①コスト(人件費・メンテ・償却)上振れ、②通期減益ガイダンス、③大株主のオーバーハング。

-

転換の合図:①減益見通し→再増益の道筋提示、②新投資の収益化KPI開示、③大株主売却一巡や自社株買いなど需給改善。

-

シナリオ感

-

ベース:コストを単価で吸収=横ばい~緩やか回復

-

強気:イベント・新規コンテンツ上振れ+需給改善=評価倍率の戻り

-

弱気:天候・需給悪化・コスト上振れ長期化=レンジ下限試し

-

-

チェック:①夏~秋イベント期の客単価と入園者、②減価償却・人件費の増勢、③大株主の保有比率更新。

一言で

“実績は強い、でも物語(期待と需給)が今は弱い”。

物語が“再増益の確度”と“需給改善”へ書き換わるほど、株価は業績に見合う水準へ戻りやすくなります。

今後も別の個別株も解説していきますので、ひとつの参考にしてみてください(^^)