こんな方におすすめ

- 安定した収入源を求めている人

- 投資知識の向上をしたい人

- 投資判断の材料が欲しい人

※本ページはプロモーションが含まれています

安定した収入源を求めている人、投資知識の向上をしたい人、投資判断の材料が欲しい人の参考になれば幸いです

Contents

決算概要

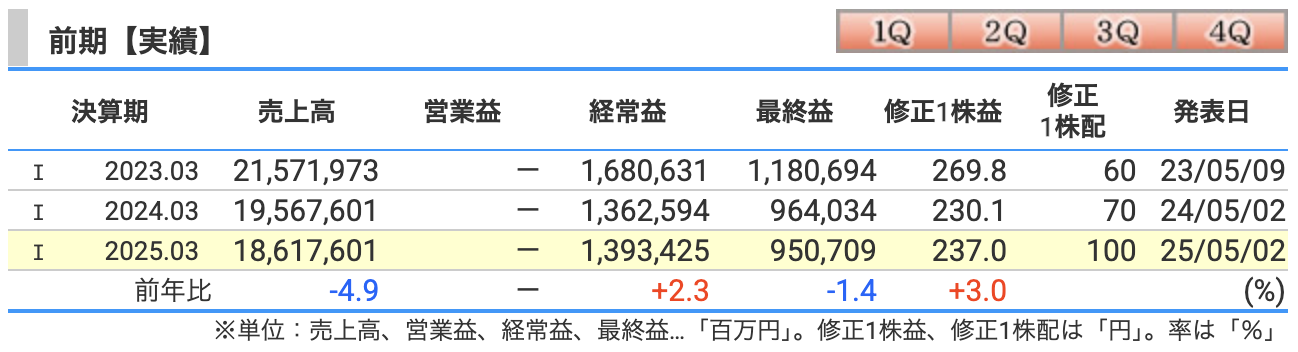

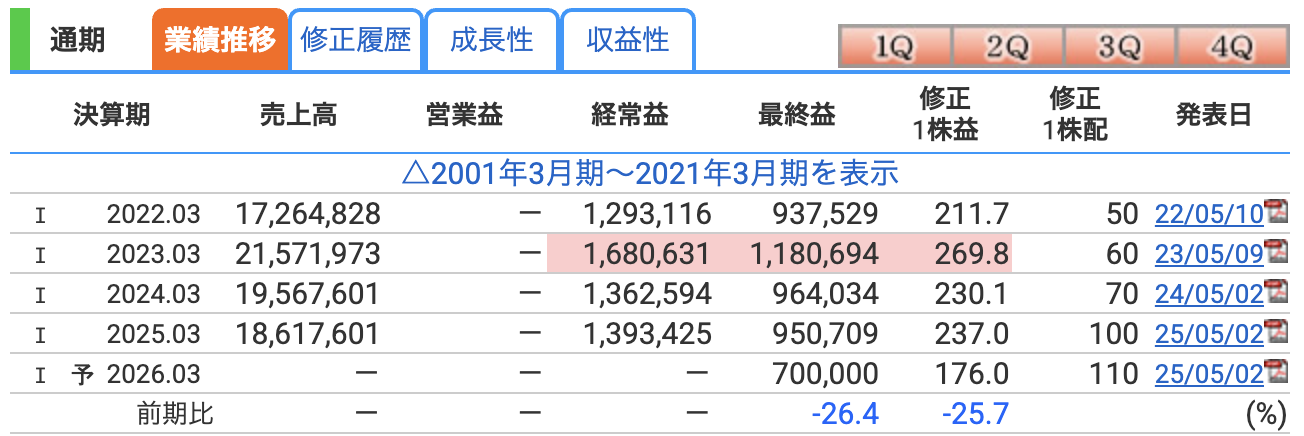

✅ 全体感:売上は減少したが、利益は踏ん張った

-

売上高は前年比▲4.9%と減少しましたが、これは主に資源価格の下落によるものです。

-

しかし利益面では、経常利益は+2.3%増、最終利益もわずか▲1.4%の減益にとどまりました。

-

配当は**100円に大幅増配(前年70円)**となっており、株主還元は強化されています。

【要因分析】利益が保たれた理由とは?

① 売上高が減った理由:資源価格の下落・数量減

-

特に原料炭(オーストラリア)やLNGの価格が前年より下がりました。

-

また数量面でもやや減少があり、資源系のセグメント収益がダウン。

➡ これにより売上は減少しましたが、営業キャッシュフローは高水準を維持。

② 利益が保たれた理由:非資源部門の強さと一時益

-

食品産業(KFCやPRINCESの株式売却)で1,177億円の特別利益

-

SLC部門(ローソン)で株式再評価益が約823億円

-

他にもコンシューマー関連や素材などが堅調に推移

➡ 非資源の利益が、資源の落ち込みをカバーしました。

③ 配当の増配:キャッシュに余裕がある証拠

-

1株あたり**100円配当(前年比+30円)**は、同社の利益水準から見ても余力あり。

-

キャッシュフローも1兆円近くあり、自己株買いも予定。

💡 投資家にとっては、「資源が落ちても配当が上がる」=安心感がある結果です。

✅ 全体感:「保守的な見通し」だが、還元は増える

-

最終利益は前期比で**▲26.4%の大幅減益予想**。

-

しかし配当はさらに増配される予定で、株主還元はむしろ強化されています。

【なぜ減益予想なのか?】

決算説明資料・短信によると、主な理由は以下のとおりです:

① 一時的な利益の反動(前期の“売却・評価益”が消える)

-

前期(2025年3月期)は、

-

KFCやPRINCESの株式売却益

-

ローソンの再評価益

など、一時的な利益が大きく加算されました。

-

→ これらが今期は計上されない前提のため、利益が落ち込む見通し。

② 資源価格の前提もやや慎重

-

為替:145円/USD

-

Brent原油:71ドル/バレル

-

豪州原料炭:230ドル/トン

💡 市況や為替が上振れすれば、業績が上振れする可能性もあるという含みがあります。

為替(円/US$):152.61(2024年度実績) → 145.00(2025年度見通し)

円高前提で、想定より1円円高になると利益にマイナス約40億円の影響があるとしています

③ 減益でも、配当は10円増配へ

-

配当予想は110円(前期は100円)

-

自社株買いも上限1兆円枠あり(2025年度中)

➡ 減益予想でも「株主還元は減らさない」方針がはっきりしています。

📌 注目ポイント:「一時益を除いても、稼ぐ体力はしっかり」

投資初心者が見るべきは、数字そのものではなく「なぜ下がるのか?」の中身。

今回の予想は、実力が落ちたわけではなく、「去年のボーナスが消えるだけ」です。

✅ 営業利益率は非開示(参考:営業利益は公表していない)

三菱商事は、営業利益という指標を決算では開示していません。

その代わり、資源・非資源・持分法などを加味した経常利益や純利益、また独自指標の営業収益キャッシュフローを重視しています。

➡ 一般的な「売上に対してどれだけ儲けが出ているか」の営業利益率は把握できませんが、ROEやROAで儲ける力の強さを判断できます。

✅ ROE(自己資本利益率)=「株主のお金でどれだけ儲けたか」

-

ROEが10%以上というのは、一般的に「効率的で優秀な企業」の証。

-

他の総合商社と比べるとやや控えめですが、

三菱商事は自己資本が大きく、財務の安定性を優先した経営スタイルのため、過剰なリスクを取らずに10%以上を維持していることが評価できます。

✅ 2026年3月期予想のROE:7.47% → 一時的な低下

-

前年はKFCやローソン株の売却・評価益といった「一時的な利益」が多かったのに対し、今期はそれが無いため、利益が減る=ROEも下がるという構造です。

-

つまり、体力が落ちたわけではなく、“去年が良すぎた”反動減です。

✅ ROA(総資産利益率)=「会社全体の資産でどれだけ利益を出したか」

-

2025年3月期のROA:4.23%

-

総合商社のように資産規模が大きく、投資も多い業態でこの水準は優秀。

-

2026年3月期は一時益の剥落を織り込み、3.26%へ低下予想。

➡ 大きな設備や投資を多数抱えながらも、効率よく利益を出してほしいですね

株価指標と株主還元

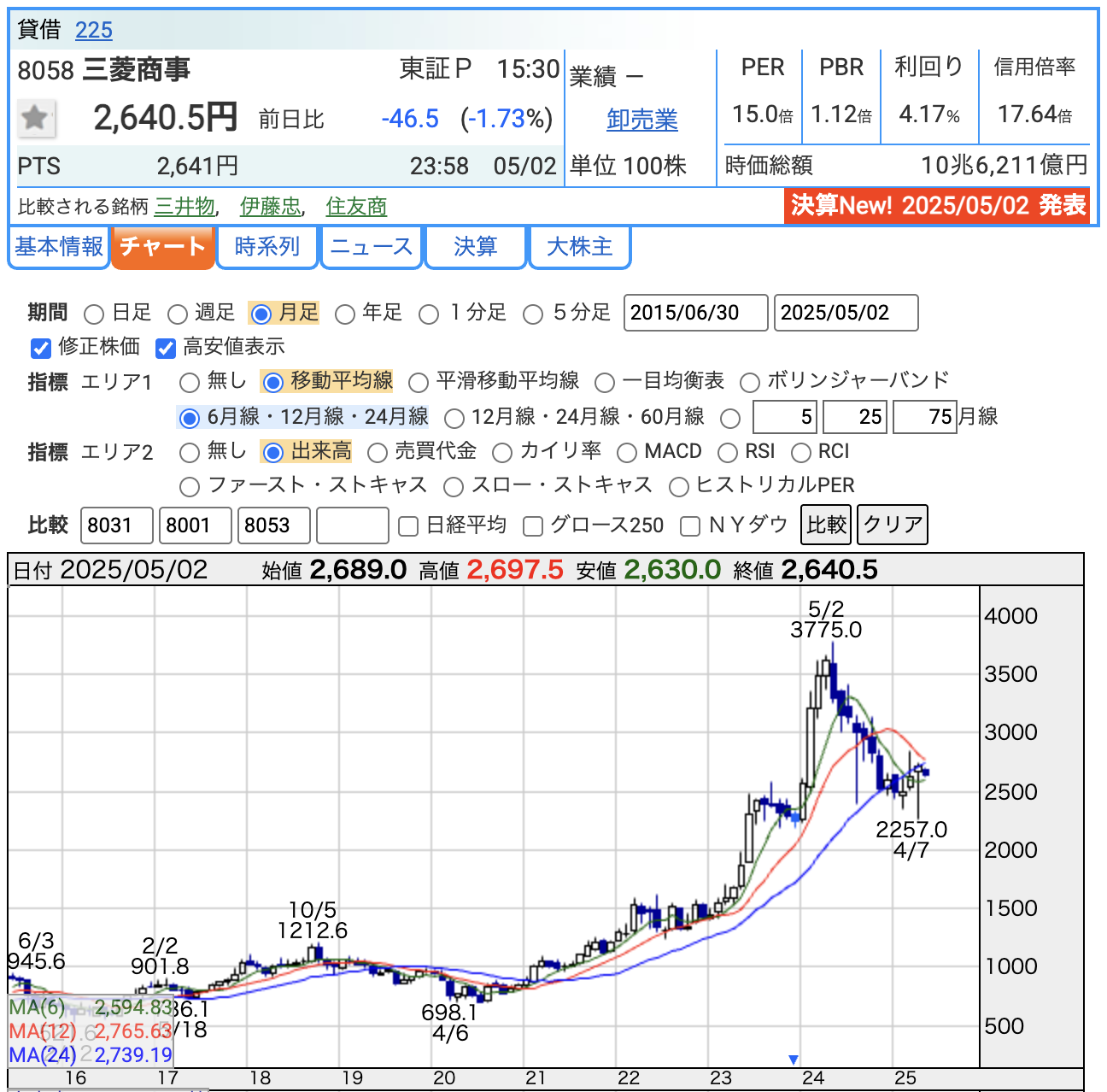

📈 株価:2,640.5円

-

前日比:▲46.5円(▲1.73%)

-

2024年5月2日には過去最高値 3,775円を記録したあと、やや調整中

📊 PER(株価収益率):15.0倍

-

PERは「今の株価が利益の何倍か」を示す指標です。

-

三菱商事の今期予想EPS(1株利益)=176.0円なので、

2,640.5円 ÷ 176.0円 ≒ 15.0倍

🔍 通常、総合商社のPERは10〜13倍程度が多いため、やや割高寄りに見えます。

ただし、株主還元(増配・自社株買い)や非資源事業の成長期待を織り込んでいると考えられます。

💰 PBR(株価純資産倍率):1.12倍

-

PBRは「株価が帳簿上の資産価値の何倍か」を示す指標。

-

1倍を少し超えており、総合商社の中では中立~やや割高の水準です。

📌 三菱商事は自己資本が厚く、リスクを取らずに利益を出しているため、PBR1倍超えでも投資家から評価されていると言えます。

🏦 配当利回り:4.17%

-

予想1株配当:110円

-

株価2,640.5円に対する利回り ⇒ 110円 ÷ 2,640.5円 × 100 ≒ 4.17%

📣 4%以上の配当利回りは、東証プライム上場企業の中でも高水準。

三菱商事は毎年増配を続けており、長期保有向けの高配当銘柄として非常に人気があります。

📌 株価はやや下がりましたが、それでも「高配当・安定利益・還元強化」が揃っており、長期投資先として根強い人気があります。

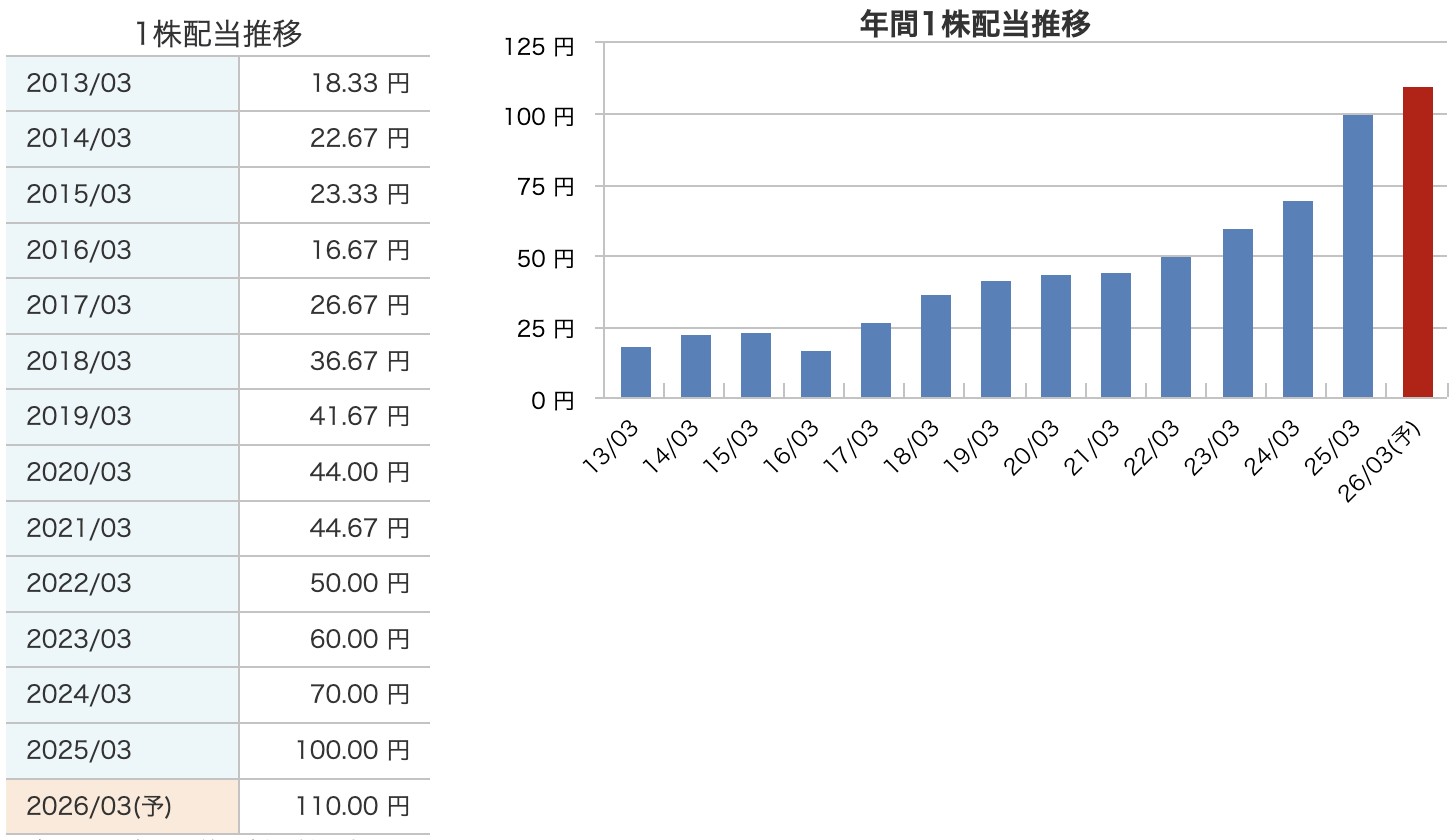

✅ 注目ポイント①:配当は10年で約6倍に!

-

2013年:18.33円

-

2026年(予想):110.00円

📈 この13年間で実に約6倍近い成長を遂げています。

商社株の中でも、安定した連続増配実績を持つ銘柄のひとつです。

✅ 注目ポイント②:減益でも増配予定

-

2026年3月期は純利益の26.4%減が予想されているにもかかわらず、

-

配当は100円 → 110円へ“増配”予想

💡 これは、「利益が落ちても株主還元を続ける体力がある」ことの証。

営業キャッシュフローの強さや手元資金の潤沢さが背景にあります。

✅ 三菱商事の株主還元方針(2025年5月発表時点)

■ 累進配当方針

-

三菱商事は、**「累進配当」**の方針を採用しています。

-

これは、減配を避けつつ、持続的な利益成長に応じて増配していく方針であり、投資家にとって非常に魅力的な安定配当政策です。

■ 自己株式取得

-

2025年度に1兆円規模の自己株式取得を実施予定(発行済株式の約17%に相当)。

-

このうち、2,300億円分を公開買付けで取得。

-

残りは市場買付けで対応。

-

-

取得した自己株式はすべて消却する予定であり、株式の希薄化を防ぎつつ、1株あたりの価値向上を目指しています。

■ 総還元性向の意識

-

自己株式の取得は、「総還元性向(配当+自社株買い)」と資本構成の最適化を意識して実施しており、資本効率の改善を図っています。

■ 2026年3月期の配当予想

-

1株あたり配当は**110円(前年比+10円)**に増配予定。

-

この増配も「累進配当」方針に基づくものであり、利益水準が下がっても減配しない姿勢を強調しています

このように、配当の安定性と自社株買いの積極性を併せ持った、バランスの良い株主還元方針となっています。特に1兆円の自己株取得は、他の総合商社と比較しても非常にインパクトのある還元策といえます。

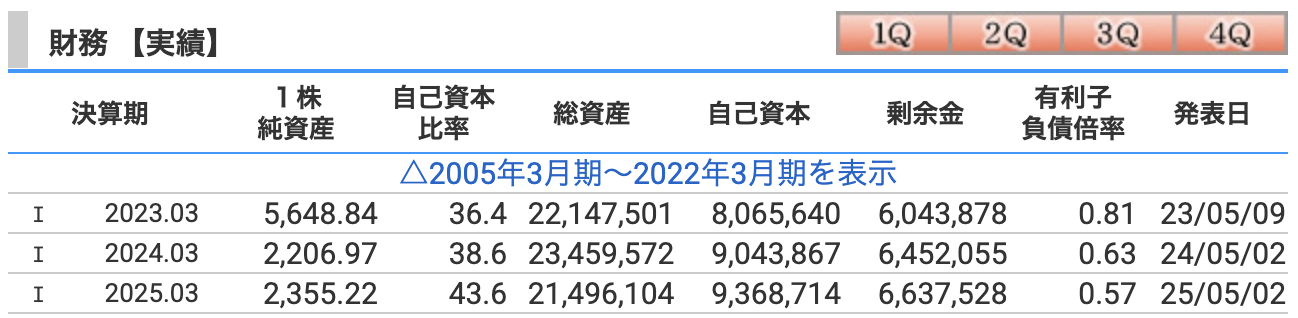

財務

✅ 自己資本比率:43.6% → 非常に健全!

-

自己資本比率とは、「資産のうちどれだけが自己資本(≒返済不要の資金)」かを示す指標です。

-

一般的40%以上なら健全な財務体質といえます。

📈 三菱商事は、毎年着実に自己資本を積み増し、2025年3月期には43.6%に到達。

→ 長期的な投資や不況にも耐えられる強固なバランスシートを築いています。

✅ 剰余金:6.6兆円超 → 安定成長の証

-

剰余金は、過去に積み上げた利益の蓄積。

-

配当や自己株買いなどの源泉でもあり、企業の“体力”に直結します。

💡 三菱商事の剰余金は右肩上がりで増加しており、2025年3月期は6.6兆円に達しています。

→ これが増配や自社株買いを安定して実施できる背景です。

✅ 有利子負債倍率:0.57倍 → 借金に依存しない経営

-

目安としては1.0倍未満なら健全、0.5倍台なら極めて安定的と評価されます。

📉 三菱商事は年々改善を続け、2025年3月期はわずか0.57倍。

→ 利払いリスクも低く、金利上昇局面でも安心できる構造です。

三菱商事のまとめ

✅ ① 前期(2025年3月期)決算の結果

-

売上高:18.6兆円(前年比▲4.9%)

→ 原料炭やLNGなど資源価格の下落が影響。 -

最終利益:9,507億円(前年比▲1.4%)

→ 非資源事業の売却益やローソン再評価益が全体を下支え。 -

EPS(1株利益):237.0円(前年比+3.0%)

-

営業キャッシュフロー:9,837億円

→ 高水準の現金創出力。

✅ ② 通期(2026年3月期)業績予想

-

最終利益予想:7,000億円(前年比▲26.4%)

→ 前期の一時的な売却益・再評価益の反動による減益見通し。 -

EPS(予想):176.0円

-

想定為替レート:1ドル=145円(円高想定)

📌 保守的な見積もりで、実力の低下ではなく“前期の反動減”が主因。

✅ ③ 株価と配当(2025年5月2日時点)

-

株価:2,640.5円

-

PER:15.0倍(やや割高だが還元力を織り込み)

-

PBR:1.12倍

-

配当利回り:4.17%(高水準)

-

配当推移:

→ 2025年:100円 → 2026年:110円(予定)

→ 減益予想でも増配継続、累進配当方針を堅持。 -

自社株買い:最大1兆円の自己株式取得を実施(2025年度)

→ 発行済株式の約17%に相当し、株主価値向上に寄与。

✅ ④ 財務状況(2025年3月期時点)

-

自己資本比率:43.6%(年々上昇)

-

剰余金:6.6兆円(配当・投資余力十分)

-

有利子負債倍率:0.57倍(借金依存度が極めて低い)

📌 商社の中でも極めて健全な財務基盤を有し、景気変動への耐性も高い。

📣 株主としての決算の感想(2025年3月期)

正直、売上も最終利益も微減で「ちょっと地味かな?」という印象もありましたが、内容を見ていくとむしろ安心感が増しました。

資源価格の下落という外部要因にさらされながらも、非資源分野(特にローソンやKFCなどの消費関連)でしっかり稼ぎ、最終利益は9,500億円超を維持。

一時的な売却益が含まれているとはいえ、それだけの含み資産を持っていて、きちんと利益に変えられるのはさすが三菱商事だなと。

来期は減益予想にもかかわらず110円へ増配方針というのは、本気で株主を大事にしてくれている姿勢を感じます。

自己資本比率は43%超、有利子負債倍率も0.57倍まで改善。

利益だけじゃなく、財務の安定感・信頼感は抜群です。

減益見通しが出て株価は下がったけど、これはむしろ長期ホルダーにとっては買い増しチャンスかも。

地味でも強い、そう思わせてくれる決算でした。

今後も別の個別株も解説していきますので、ひとつの参考にしてみてください(^^)