こんな方におすすめ

- 安定した収入源を求めている人

- 投資知識の向上をしたい人

- 投資判断の材料が欲しい人

※本ページはプロモーションが含まれています

安定した収入源を求めている人、投資知識の向上をしたい人、投資判断の材料が欲しい人の参考になれば幸いです

Contents

📦 川崎汽船ってどんな会社?5つのポイント

-

① 日本を代表する「海運会社」の一角

-

日本郵船・商船三井と並ぶ“海運御三家”のひとつ。

-

明治時代創業の老舗で、東京に本社を置く。

-

-

② 実は「コンテナ船部門」は合弁会社に統合済み

-

コンテナ船部門は他2社と統合し「ONE(オーシャン・ネットワーク・エクスプレス)」という合弁会社に出資中。

-

現在はその持分利益(株主としての取り分)が業績を大きく左右する。

-

-

③ 主力は「資源系・自動車系」の海上輸送

-

鉄鉱石・石炭・LNG(液化天然ガス)などの資源、また自動車を積む「自動車専用船」も強み。

-

特にLNG輸送では脱炭素ニーズの高まりを追い風に拡大中。

-

-

④ ESG・脱炭素への取り組みも本格化

-

2030年までにGHG排出を半減、2050年には実質ゼロへ。

-

新造船の7割がLNG船やアンモニア対応船など「次世代船」。

-

-

⑤ 高い自己資本比率と潤沢なキャッシュ

-

自己資本比率は75%以上、有利子負債も少なめ。

-

荒波の海運業にしては「超・健全財務体質」といえる。

-

📉 景気敏感株?ディフェンシブ株?

-

川崎汽船は「超・景気敏感株」です。

-

理由はシンプルで、「モノの動き=世界貿易」に強く連動するため。

-

景気が良い → 輸出増 → 船の需要増 → 運賃上昇 → 利益急増

景気が悪い → 輸出減 → 船が空く → 運賃下落 → 利益急減

-

-

特にコンテナ市況の乱高下(たとえばコロナ特需とその反動)によって、業績も配当も大きく上下する傾向あり。

よって、ディフェンシブな配当狙いには注意が必要。高配当に見えても“たまたま利益が出てる年”の可能性があります。

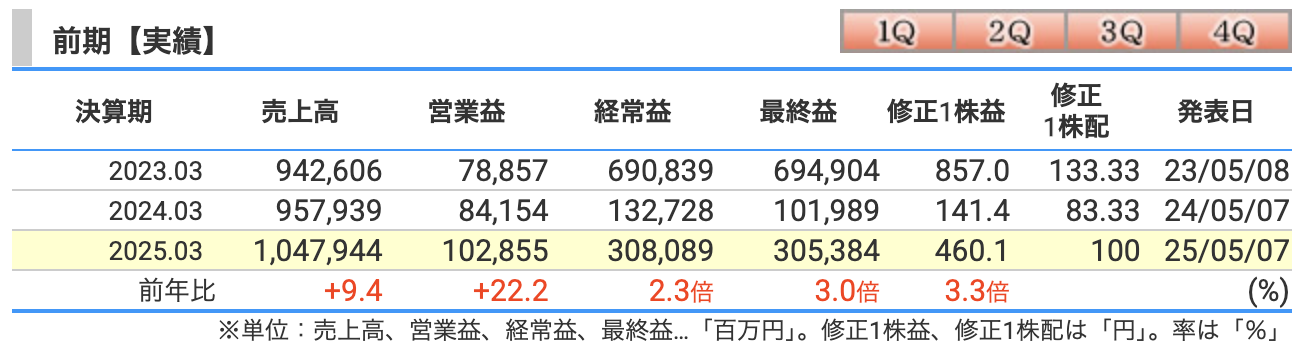

決算概要

■ 売上高(前年比 +9.4%)

-

● 輸送需要の高水準継続(自動車船や資源系)

-

● LNGなどエネルギー輸送の長期契約増加

-

● 為替(円安)影響も若干プラス

-

➤ 1兆円超えの売上は過去最高水準に

■ 営業利益(前年比 +22.2%)

-

● 自社オペレーションの収益性が改善

-

自動車船の航路見直し・燃費削減対策

-

配船効率向上によるコスト低減

-

-

● 燃料価格やメンテナンスコストが落ち着いたことも追い風

■ 経常利益(前年比 2.3倍)

-

● 最大要因はONE(コンテナ合弁会社)からの持分利益の急増

-

前年:1327億円 → 今期:2012億円

-

世界的な運賃水準の落ち着きの中でも堅調な収益継続

-

-

● 金融収支や為替差益もプラス寄与

■ 最終利益(前年比 3.0倍)

-

● 経常利益の増加がそのまま純利益に直結

-

● 特別損失が少なく、減損等も限定的

-

● 税負担率も安定、法人税等の増加は相対的に小さかった

全体として、自社事業は堅調に推移しつつ、ONEの利益寄与が爆発的に増えたことで、最終利益が3倍超というインパクトのある決算となりました。

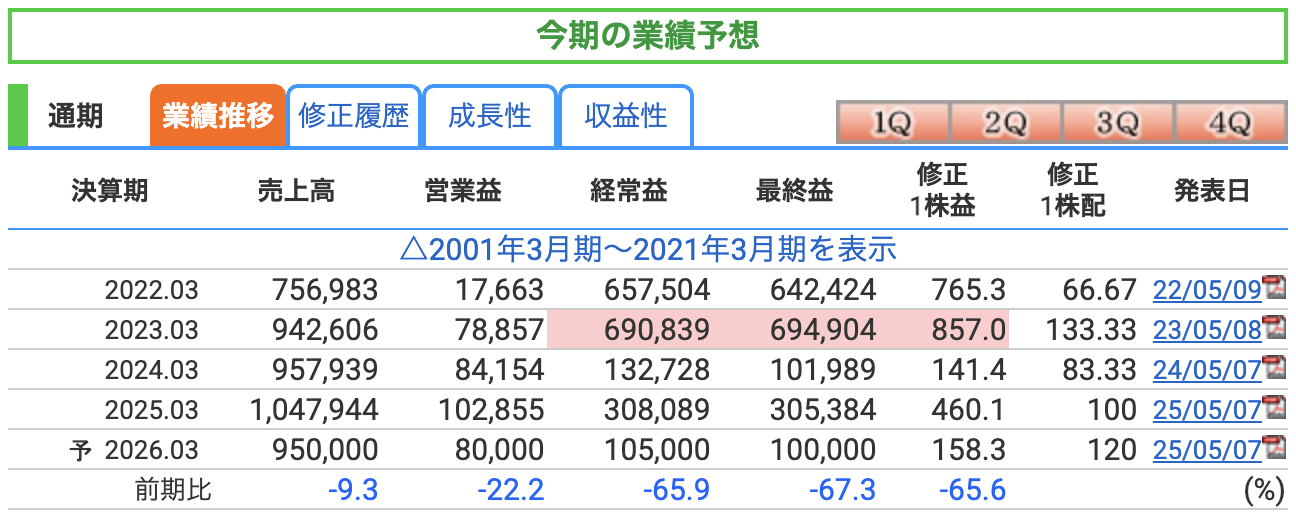

■ 売上高(前年比 -9.3%)

-

● 前期の好業績は一時的な運賃高止まりによるもの

-

● 今期は正常化シナリオで、**「稼働は維持、単価は下がる」**を想定

-

● 自動車船もコロナ後の需給逼迫から緩和方向へ

■ 営業利益(前年比 -22.2%)

-

● 売上の減少に加え、燃料費や人件費などコストの上昇も反映

-

● 荷動き自体は堅調を維持するが、収益性はやや調整局面に

■ 経常利益(前年比 -65.9%)

-

● 最大の減益要因は「ONE(コンテナ合弁会社)」の利益反落

-

前期:2,012億円 → 今期:500億円程度(想定)まで落ち込む見通し

-

-

● 世界的な運賃下落に加え、米中貿易摩擦なども影響

■ 最終利益(前年比 -67.3%)

-

● 経常減益をそのまま反映

-

● 為替差益や特別利益の剥落もあり、純利益は前期比で3分の1程度に

-

● EPSも460円→158円へと3分の1以下に減少見込み

🧩 補足メモ

-

**減益ではあるが「異常な好業績が元に戻るだけ」**とも言える。

-

経常利益1050億円でも、中期経営計画の目標(1400億円)には接近している水準。

-

配当は100円 → 120円と「増配」しており、還元姿勢は強め。

⚠️ 川崎汽船の通期業績予想に潜むリスク ≪最大5つ≫

-

コンテナ運賃の“正常化”+船腹過剰で ONEの利益が急減しかねない

-

スポット運賃は23〜24年の高騰後に軟化しつつあり、24年末時点で前四半期比▲5%。25-26年にかけて新造船の大量投入で需給は緩む見通し。ONE持分益が前期比で1,000億円規模の目減りになるシナリオを会社側も織り込む。

-

-

米中関税・地政学リスクで貨物量がブレる可能性

-

25年8月に期限を迎える関税の再発動や中東・黒海の航行リスクは荷動きに直結。前期比▲4.6億円を織り込むドライバルク見通しも、追加関税や航路変更が広がれば更に悪化余地。

-

-

脱炭素規制コストの上振れ

-

-

2025年から、ヨーロッパに出入りする船は「CO₂排出の罰金」を一部負担する制度(EU ETS)が始まりました。

「EU排出量取引制度(EU Emissions Trading System)」 -

最初は排出量の40%分に課金されますが、2026年には70%に増える予定です。

-

また、世界のルールを決めるIMO(国際海事機関)も、CO₂の“価格”を導入する動きをしています。

-

その結果…

-

船を動かすための燃料代が上がる

-

排出量に応じた**「排出権」購入費用もかかる**

-

-

これらのコストが予想以上に膨らむと、利益を圧迫するリスクになります。

-

-

-

船の燃料価格の高変動

-

-

船を動かすためには、原油やLNG(液化天然ガス)などの燃料が必要です。

-

これらの燃料価格が、最近は**「安くなったと思ったら急に高くなる」**という激しい動きを見せています。

- 船の燃料にはいくつか種類があり、たとえば:VLSFO(低硫黄燃料油)LNG燃料(環境にやさしいが、コスト高め)環境負担の小さいLNGを使うと、EU ETSのCO₂課金は減るけど…燃料そのものの価格が高くなる可能性もあり、一時期はLNGの方が1トンあたり85ドルも高いというケースも。

💥 つまりどうなる?

どの燃料をどのタイミングで使うかを間違えると、大きなコスト増に繋がる特に川崎汽船のように脱炭素対応を進める企業ほど、「燃料の選び方」が利益に直結する時代になっている

✅ 簡単に言うと:「環境に良い燃料=いつもおトク」ではない。うっかり選ぶと、かえって損することもあるということです。

-

-

-

自動車船セクターの“記録的好況”の反動

-

23〜24年の車載船市況は歴史的高騰だったが、25年以降は車販売の減速と船隊拡大でチャーター料が軟化するとの見方が強い。輸送単価下落が続けば収益柱の一つが細る。

-

上記リスクはすべて会社計画にある程度織り込まれているものの、複合的に同時発生すると経常益1,050億円ラインの達成が難しくなる点に留意が必要です。

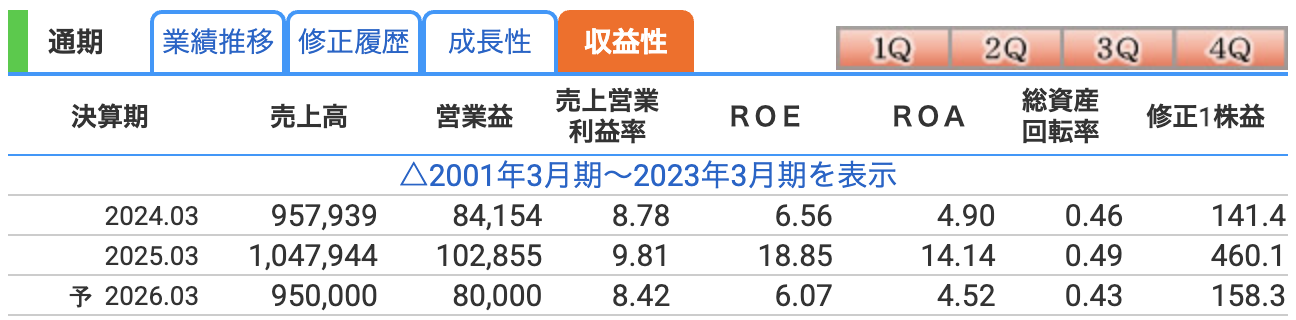

✅ 営業利益率(売上営業利益率)

-

2024年3月期:8.78%

-

運賃の高止まりと効率的な配船で、安定した利益率を確保。

-

-

2025年3月期:9.81%

-

LNG船や自動車船が好調で、利益率が1割近くに上昇。

-

-

2026年3月期(予):8.42%

-

運賃の下落や燃料コスト増を見込んで、利益率はやや低下。

-

🔍 目安:8〜10%は高収益体質といえる水準。

✅ ROE(自己資本利益率)

-

2024年3月期:6.56%

-

自己資本が厚く、利益とのバランスでやや控えめな数値。

-

-

2025年3月期:18.85%

-

高利益でROEが急上昇、株主資本を非常に効率よく活用。

-

-

2026年3月期(予):6.07%

-

利益縮小により、ROEも一気に平均水準へ低下。

-

🔍 目安:10%を超えると「優秀」とされる。

✅ ROA(総資産利益率)

-

2024年3月期:4.90%

-

海運業としては妥当な水準。設備資産の重さを反映。

-

-

2025年3月期:14.14%

-

売上・利益が大きく伸び、資産の稼働効率が大幅に改善。

-

-

2026年3月期(予):4.52%

-

減益見通しにより、再び水準は下がる見込み。

-

🔍 目安:設備産業ではROA5%前後で「悪くない」。

株価と株主還元

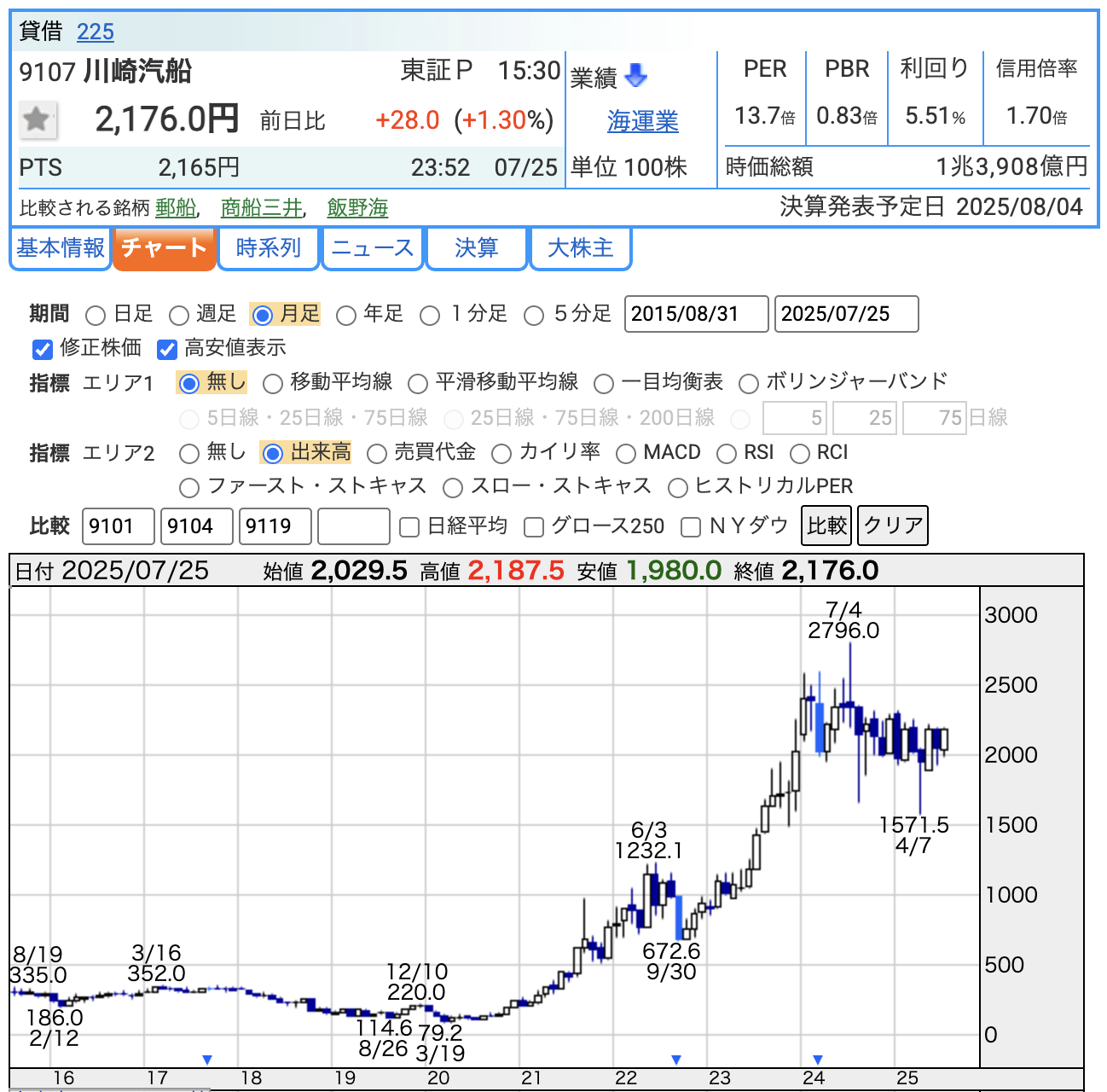

💹 株価:2,176円(終値・7/25時点)

-

24年7月4日の高値:2,796円と比べて、現在は約620円(▲22%)下落。

-

過去2年の大相場を経て、**現在は「配当利回りで下支えされる水準」**に落ち着いてきている。

-

直近の安値(2025年4月7日)1,571.5円からは約+40%ほどリバウンド。

🧮 PER(株価収益率):13.7倍

-

1株利益(EPS)158.3円(会社予想)に対する水準。

-

海運セクターとしてはやや高めだが、過去平均の水準(5〜10倍)よりは“正常化”の範囲内。

-

利益の大きな反動減(前年EPS 460円→今期158円)があるため、見かけのPERはやや上昇。

📘 PBR(株価純資産倍率):0.83倍

-

純資産より株価が安く、いわゆる「解散価値割れ」状態。

-

自己資本比率75%超の超健全財務を背景に、資産面から見ても割安感あり。

-

PBR1倍を目標とする企業が多い中、0.8倍は依然として評価が低いといえる。

💰 配当利回り:5.51%(予想)

-

会社予想配当金120円に基づく高水準利回り。

-

減配リスクはあるものの、2026年3月期も増配予定であり、株主還元姿勢は継続中。

-

業績の波が大きい海運株としては、異例に安定的な配当方針に移行しつつある。

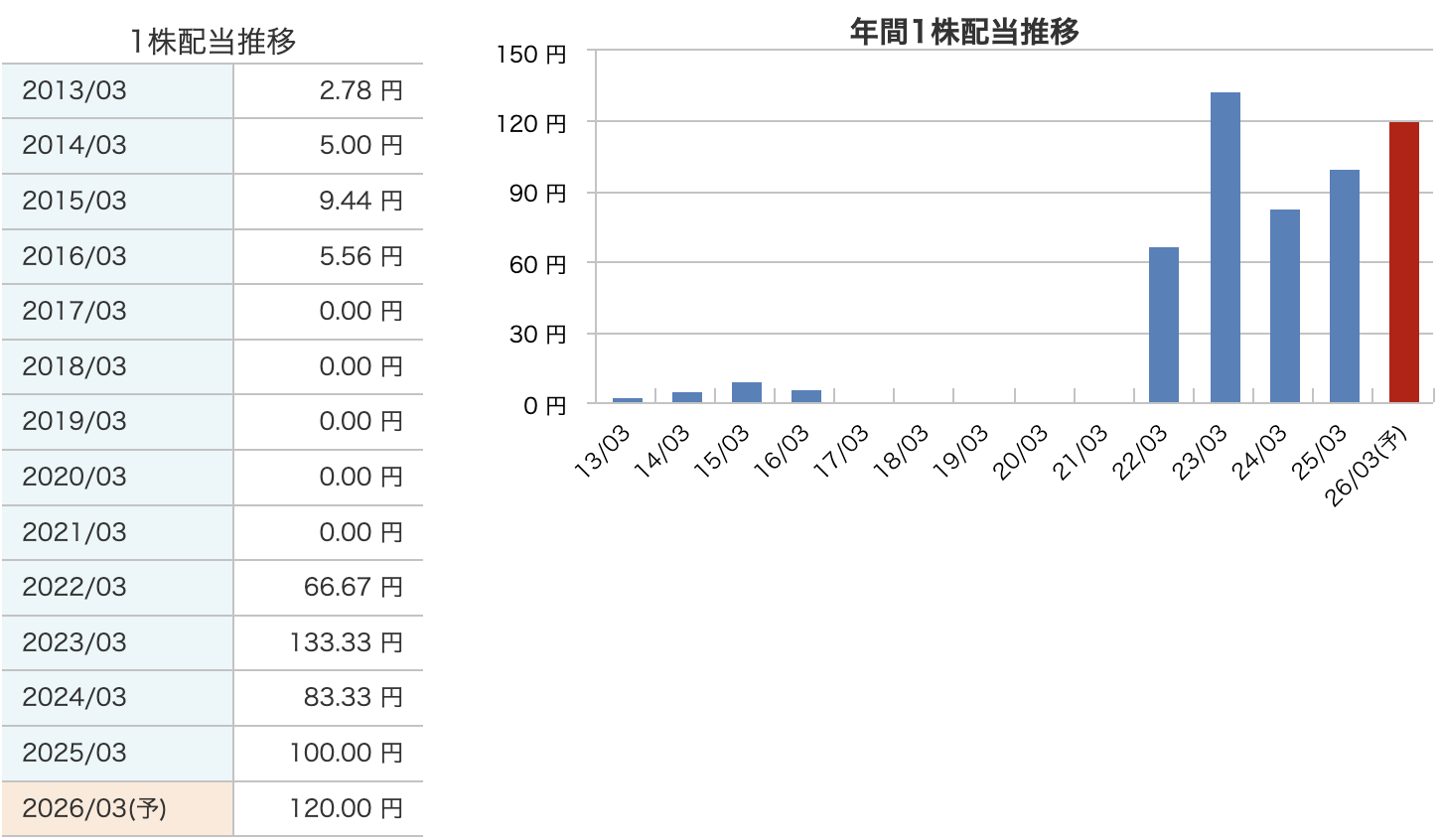

2017年3月期まで:超・低配当 or 無配

-

2013〜2016年は1桁円の配当あり。

-

2017年~2021年は完全無配(業績低迷期)。

🔹 2022年3月期から一転して高配当路線へ

-

2022年:66.67円 → 初の高配当

-

2023年:133.33円 → 過去最高配当

-

海運市況の急回復とONEの好業績が寄与。

🔹 直近の配当推移

| 年度 | 配当金 | コメント |

|---|---|---|

| 2024年3月期 | 83.33円 | 減配したが依然高水準。 |

| 2025年3月期 | 100円 | 増配しつつ安定化へ。 |

| 2026年3月期(予) | 120円 | 業績予想が減益でも増配予定。 |

✅ 総まとめ

-

無配からの“配当復活ストーリー”が非常に鮮明な銘柄。

-

業績の波が大きい海運業の中でも、中期的に安定配当を目指す姿勢が見えてきている。

-

2026年は減益予想でも増配を見込んでおり、株主還元意欲の強さがうかがえる。

📌 川崎汽船の「株主還元方針」をざっくり 5 行で

-

まず“土台”を確保:毎期 40 円/株の「基礎配当」を死守

→ 好不況に関係なく最低限の配当を出すので、配当ゼロに戻る心配は小さめです。 -

余裕が出たら“おかわり”:追加配当や自己株買いで機動的に上乗せ

→ 今期(26/3期)は基礎40円+追加80円=120円/株まで増額予定。 -

5か年で“8,000億円以上”を株主に戻すと宣言

→ 中期経営計画(22–26年度)で、還元総額を500億円上積みして目標を引き上げました。 -

ルールは簡単:「最適資本構成」を超えた余剰資本は戻す

→ 必要な投資と財務健全性を確保したうえで、余ったキャッシュは配当か自己株買いで還元する仕組みです。 -

市場評価アップも狙い、PBR1倍超の維持を目標に

→ 自己株買いで株数を減らしつつ、資本効率改善と株価底上げを図っています。

初心者向けまとめ

「40円の固定給+景気連動ボーナス」のイメージで配当を出す。

キャッシュが余れば“おかわり”が来る設計なので、高配当期の恩恵を受けやすい。

ただし海運市況が悪化すると追加配当は細る可能性がある点は要チェックです。

財務

✅ 自己資本比率(会社の安定感)

| 年度 | 自己資本比率 |

|---|---|

| 2023年3月期 | 73.8% |

| 2024年3月期 | 75.5% |

| 2025年3月期 | 74.6% |

-

企業の安定性を示す指標。50%を超えれば「健全」水準。

-

川崎汽船は 70%台を安定して維持しており、大型投資や不況でも体力十分。

-

倒産リスクが極めて低く、財務面の不安はほぼない。

✅ 剰余金

| 年度 | 剰余金(百万円) |

|---|---|

| 2023年3月期 | 1,302,769 |

| 2024年3月期 | 1,178,723 |

| 2025年3月期 | 1,248,600 |

-

これまで積み上げた**「利益の貯金」**のようなもの。

-

一時的に減ったのは株主還元(配当・自己株取得)の影響。

-

それでも1兆2,000億円を超える水準を維持しており、配当原資は十分にある。

✅ 有利子負債倍率(借金の重さ)

| 年度 | 倍率 |

|---|---|

| 2023年3月期 | 0.23倍 |

| 2024年3月期 | 0.18倍 |

| 2025年3月期 | 0.21倍 |

-

借金の金額が自己資本に対してどれだけの重さかを示す指標。

-

1倍以下なら健全、0.5倍未満は「超健全」。

-

川崎汽船はほぼ無借金に近い財務構造で、金利上昇局面でも影響は限定的。

📘 総まとめ

| 指標 | コメント |

|---|---|

| 自己資本比率 | 74%前後を安定維持。大企業でもここまで高いのは希少。 |

| 剰余金 | 株主還元しながらも、1兆円超の利益を蓄積中。 |

| 有利子負債倍率 | ほぼ無借金経営に近く、利上げや不況にも強い。 |

💡 海運業は市況のブレが大きいですが、川崎汽船は「財務で生き残る力」が非常に高い企業です。

川崎汽船の決算の感想

-

① ONEの爆益がけん引し、最終利益は3,000億円超えの“想定外の好決算”に

→ コンテナ市況の底堅さが利益に直結。経常益も前年の2.3倍に膨張。 -

② 営業利益も1,000億円超えで、自営ビジネスの稼ぐ力が強まってきた

→ 自動車船やLNG輸送の収益性が改善。構造的な収益力向上を感じる内容。 -

③ 自己資本比率74%・有利子負債倍率0.21倍と、財務の安定感は圧巻

→ 配当の継続性や将来の投資余力にも安心感がある。 -

④ 減配リスクも囁かれる中で、配当100円は意外に頑張った印象

→ 株主還元方針の「基礎+おかわり」ルールが着実に機能している。 -

⑤ 株価は高値から調整中も、依然としてPBR1倍割れ&利回り5%超の“割安ゾーン”

→ 市況依存の不透明感はあるが、財務&配当の安心感で下値は限定的と見る声も多い。

今後も別の個別株も解説していきますので、ひとつの参考にしてみてください(^^)