こんな方におすすめ

- 安定した収入源を求めている人

- 投資知識の向上をしたい人

- 投資判断の材料が欲しい人

※本ページはプロモーションが含まれています

安定した収入源を求めている人、投資知識の向上をしたい人、投資判断の材料が欲しい人の参考になれば幸いです

Contents

INPEXってどんな会社?

-

日本最大のエネルギー開発企業

-

原油や天然ガスの探鉱・開発・生産を行う総合エネルギー企業。

-

日本国内だけでなく、オーストラリア・アブダビ(UAE)・インドネシア・ノルウェーなど世界各地で事業展開。

-

-

主力プロジェクトは「イクシスLNG」

-

オーストラリア沖で天然ガスとコンデンセート(軽質原油)を生産し、日本やアジアへ輸出。

-

LNG年間出荷数は世界有数規模で、INPEXの利益の柱となっている。

-

-

中東アブダビとの強い関係

-

世界最大級の油田や陸上油田利権を持ち、安定的な原油供給を継続。

-

中東情勢の変化を注視しながらも、長期契約に基づく生産体制。

-

-

低炭素・再エネにも進出

-

CO₂回収・貯留、水素・アンモニア事業を国内外で推進。

-

地熱発電や風力発電など再エネ事業も一部展開し、将来の脱炭素社会への対応を強化。

-

-

世界40以上のプロジェクトを運営

-

石油・ガスに加え、発電、鉱物資源(ヨウ素・硫黄)など幅広く展開。

-

生産は「国内O&G(オイル&ガス)」「海外O&G(イクシス)」「海外O&G(その他)」の3本柱。

-

■ 景気敏感株か?ディフェンシブ株か?

-

景気敏感株寄り

-

原油・天然ガス価格に業績が大きく左右され、国際市況や為替の影響も大きい。

-

エネルギー価格が高騰すれば業績は急伸するが、逆に市況悪化時は利益が減少しやすい。

-

-

ただし安定要素もあり

-

長期契約による安定供給や、アブダビとの戦略的関係、低炭素事業の拡大により、過去より業績変動幅は縮小傾向。

-

決算概要

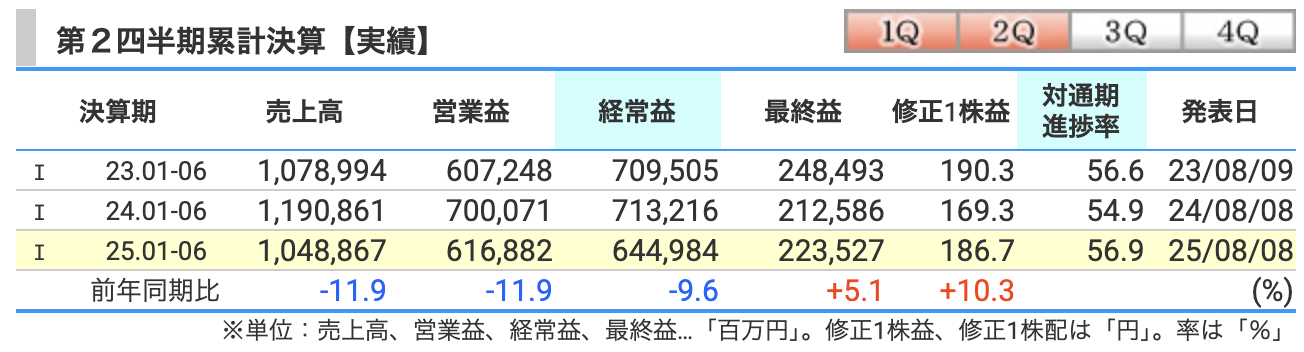

四半期累計業績(前年同期比)と要因

-

売上収益(売上高):1兆488億円(▲11.9%)

-

減少要因

-

原油販売価格の下落(海外原油平均価格 82.92→73.51ドル、▲11.3%)で約▲1,025億円の減収

-

天然ガス販売価格の下落(海外平均単価 ▲10.3%)で約▲164億円の減収

-

為替の円高影響(1ドル152.34円→148.43円)で約▲255億円の減収

-

-

増加要因

-

原油販売数量の増加(+1.2%、約+109億円)

-

-

総括:数量は増えたが、価格下落と円高が大きく響き減収。

-

-

営業利益:6,168億円(▲11.9%)

-

減少要因

-

売上減少がそのまま利益圧迫

-

持分法投資利益の減少(650億円、▲16.3%)

-

その他営業収益の減少(▲146億円、前期の権益譲渡益剥落など)

-

-

増加要因

-

探鉱費の大幅減(▲87.7%、豪州での探鉱活動縮小)

-

売上原価の減少(原油・ガス生産コスト減)

-

-

総括:コスト減はあったが、価格下落による売上減が勝り減益。

-

-

税引前利益(経常利益に相当):6,449億円(▲9.6%)

-

減少要因

-

営業利益の減少

-

金融収益の減少(▲127億円、受取利息減)

-

-

増加要因

-

金融費用の減少(▲277億円、借入利息負担減・デリバティブ損益改善)

「デリバティブ損益改善」というのは、INPEXが金利や為替の変動リスクを減らすために使っている**デリバティブ取引(金融派生商品)**で、前年より損失が減ったり利益が増えたことを指します。

今回のINPEXの場合は、主に金利スワップが関係していますINPEX説明資料。

INPEXは、将来の油田やガス田閉鎖時にかかる費用(資産除去債務)を現在価値に割り引いて計上します。

割引率(金利)が変動すると、この債務額が変わって損益が発生します。

その影響を打ち消すために金利スワップを使っていて、スワップ評価損益と資産除去債務の評価損益がほぼ相殺されます。

前年はスワップで損が出たのに対し、今年は損が小さくなった/利益に近い動きになったため、金融費用が減った=「損益が改善した」と表現されています。

つまり、

借金や将来負担の金利変動リスクをヘッジするための取引で、去年よりも結果が良かった

という意味です。

-

-

総括:営業段階の減益はあったが、金利負担減で減益幅は営業利益より小さくなった。

-

-

親会社株主に帰属する中間利益(最終利益):2,235億円(+5.1%)

-

増加要因

-

法人所得税費用の減少(▲19.8%、原油減収に伴う税負担減)

-

探鉱費減少による利益押上げ

-

-

減少要因

-

価格下落による売上・営業利益減

-

-

総括:減収・営業減益だったが、税負担の軽減で最終利益は増益。

-

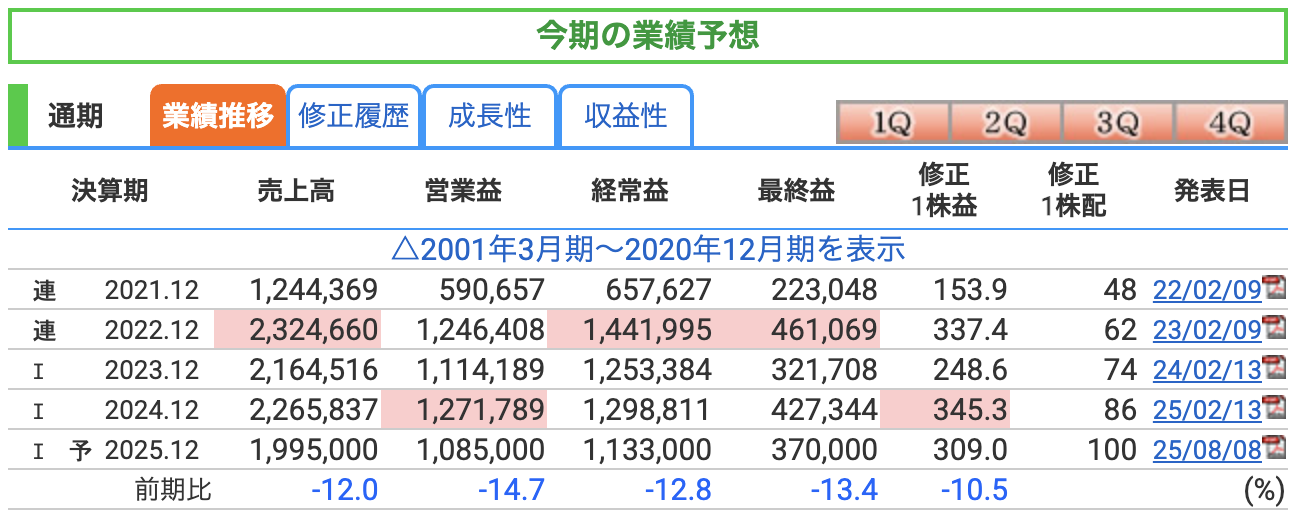

2025年12月期・通期業績予想(8月8日修正後)について、主要4項目とその要因を整理すると以下の通りです。

-

売上収益(売上高):1兆9,950億円(前年▲12.0% → 修正後予想は+9.5%上方修正)

-

上方修正の主因

-

原油価格前提を引き上げ(65ドル → 69ドル) → 約+239億円寄与

-

為替前提を円安側に修正(144円/$ → 147円/$) → 約+136億円寄与

-

イクシスLNGなど主要プロジェクトの販売量見通し上方修正 → 約+82億円寄与

-

-

総括:市況改善(油価・為替)と生産好調で、前回予想より+1,730億円増収見込み。

-

-

営業利益:1兆850億円(前年▲14.7% → 修正後予想は+18.4%上方修正)

-

増加要因

-

売上増加による利益押上げ

-

探鉱費や販管費の減少(特に海外案件での費用圧縮)

-

-

総括:コスト抑制と市況改善が重なり、前回予想から+1,690億円上方修正。

-

-

税引前利益(経常利益に相当):1兆1,330億円(前年▲12.8% → 修正後予想は+18.4%上方修正)

-

増加要因

-

営業利益の増加

-

金融費用の減少(借入利息減、デリバティブ損益改善)

-

-

総括:営業段階の上振れに加え、財務費用面でも負担軽減。

-

-

最終利益:3,700億円(前年▲13.4% → 修正後予想は+23.3%上方修正)

-

増加要因

-

油価・為替・販売量増による増益

-

イクシスLNGからの利益貢献増(約+536億円)

-

海外その他プロジェクトの利益増(約+302億円)

-

イクシス有償減資に伴う為替差益(約+310億円/年)

-

グループ内の事業構造や資本構成を見直すことで、支払う税金を減らせた

-

-

総括:事業環境好転と構造的利益基盤強化で、前回予想比+700億円の大幅上方修正。

-

業績予想の主なリスク要因

-

原油・天然ガス価格の下落

-

INPEXの収益は資源価格に大きく依存。

-

景気減速や需要低迷、OPEC+の増産方針などで価格が下がると、売上・利益が直撃で減少。

-

-

為替の円高進行

-

海外販売が多く、ドル建て収入を円換算するため円高になると減収要因。

-

例えば想定より1ドル=147円から円高に振れると、利益圧迫につながる。

-

-

主要プロジェクトの操業停止リスク

-

イクシスLNGなどの大型案件で設備トラブルや天候悪化があると、出荷遅延や販売量減少につながる。

-

予定しているシャットダウンメンテナンスが長引くリスクもあり。

-

-

地政学的リスク

-

中東(アブダビなど)や欧州案件で、紛争・制裁・政情不安が起きると操業や輸送に影響。

-

国際情勢によって原油価格も大きく変動。

-

-

低炭素・再エネ事業の不確実性

-

CCSや水素・再エネは成長期待がある一方、採算性や技術的課題、規制変更によって投資回収が遅れる可能性。

CCSは Carbon Capture and Storage(カーボン・キャプチャー・アンド・ストレージ) の略で、

二酸化炭素(CO₂)を回収して地中に貯留する技術 のことです。流れとしては:

工場や発電所などから排出されるCO₂を回収(Capture)

圧縮してパイプラインや船で輸送

枯れた油ガス田や深い地層に注入して長期的に封じ込め(Storage)

INPEXは、

新潟県柏崎市でブルー水素・アンモニア製造と併せたCCS実証INPEX説明資料

首都圏CCS(2030年度からのCO₂圧入開始を目指す)

豪州ボナパルトCCS(世界最大規模を目指す)

など、国内外で複数のCCSプロジェクトを進めています。要は、将来の脱炭素社会に向けた「CO₂のゴミ捨て場」を作る事業です。

-

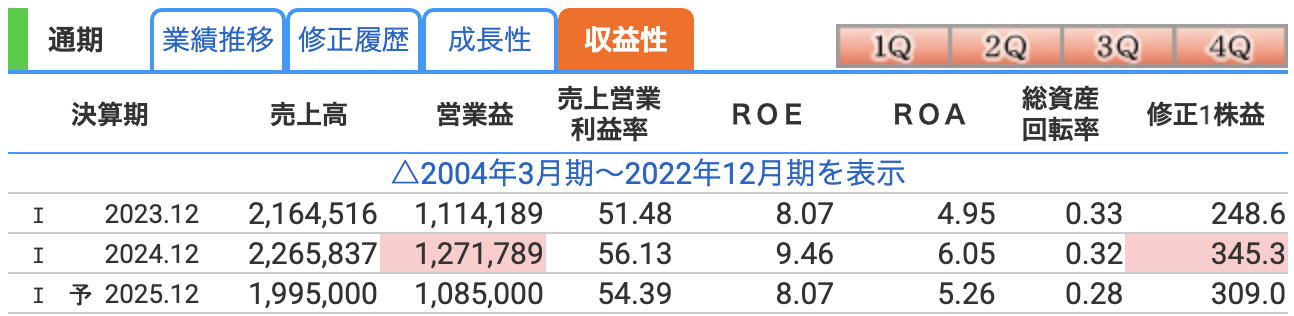

■ 営業利益率(売上営業利益率)

-

2023年12月期:51.48%

-

2024年12月期:56.13%

-

2025年12月期(予想):54.39%

-

解説:

-

資源開発企業としては非常に高い水準(5割超)で、コスト効率の高さや長期契約による安定収入が背景。

-

2024年は油価高や販売量増加で上昇、2025年は若干低下するが依然高水準。

-

■ ROE(自己資本利益率)

-

2023年12月期:8.07%

-

2024年12月期:9.46%

-

2025年12月期(予想):8.07%

-

解説:

-

株主資本を使ってどれだけ利益を稼いだかを示す指標。

-

一般的に8%以上で株主資本コストを上回ると評価される。

-

2024年は資源価格や販売量好調で改善、2025年は油価見通しや利益減少で再び8%台に戻る予想。

-

■ ROA(総資産利益率)

-

2023年12月期:4.95%

-

2024年12月期:6.05%

-

2025年12月期(予想):5.26%

-

解説:

-

企業が保有する総資産を使ってどれだけ利益を稼いだかを示す指標。

-

資産規模が大きい資源企業では低めになりがちだが、INPEXは5%前後と比較的高い。

-

2024年は利益増で改善、2025年はやや低下予想。

-

この3つを総合すると、INPEXは利益率が非常に高いが、ROEは株主資本コスト並み、ROAは業種特性からやや低めという構図です。

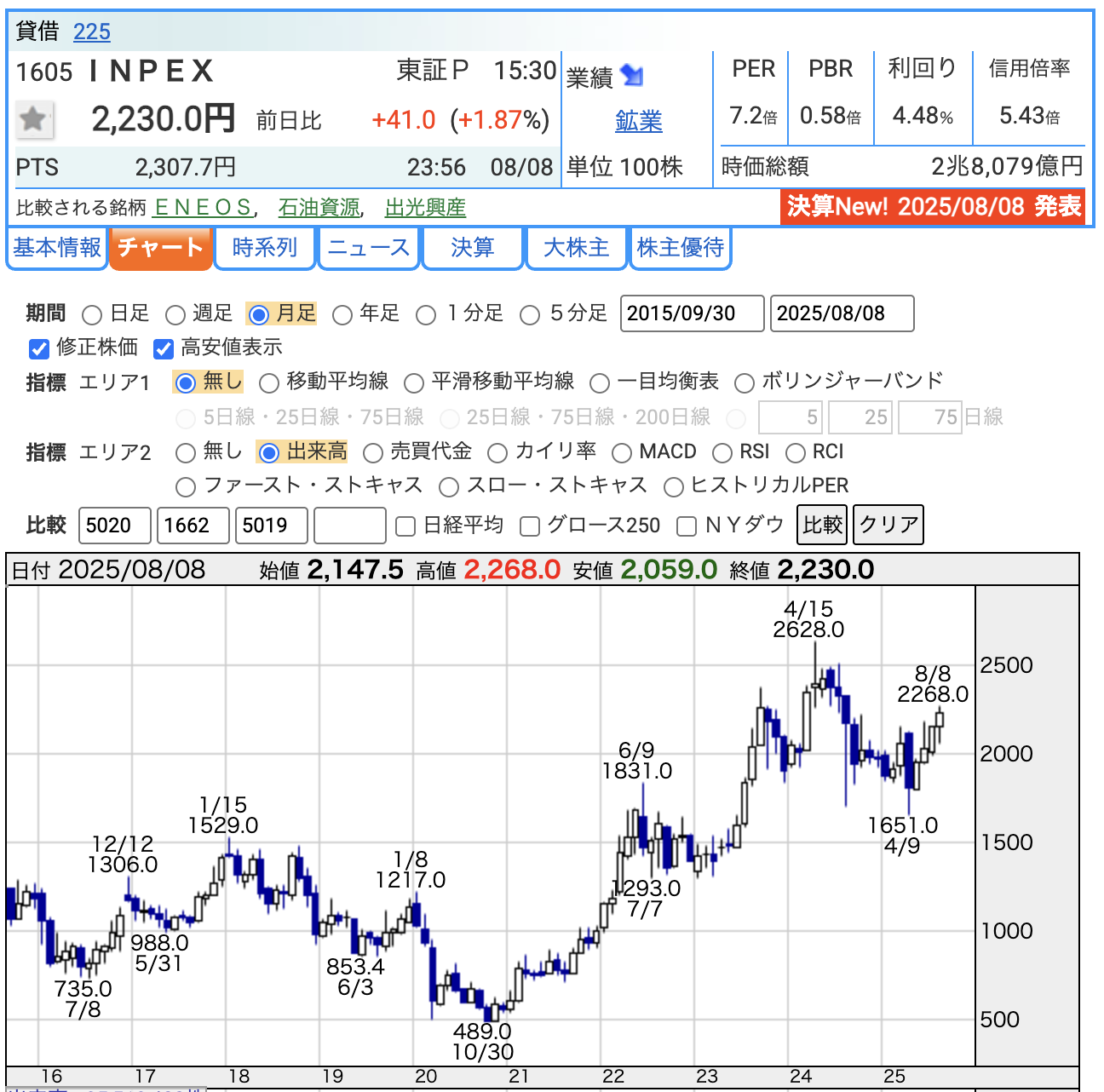

株価と株主還元

■ 株価(終値:2,230円)

-

2025年8月8日時点の終値。

-

ここ1年では1,650円〜2,600円台で推移。

■ PER(株価収益率):7.2倍

-

株価が1株利益(EPS)の何倍かを示す指標。

-

7.2倍は市場平均(おおむね13〜15倍)より低く、利益水準から見て割安感がある水準。

-

ただし資源株は景気や市況変動で利益が大きく上下するため、低PERが常態化しやすい。

■ PBR(株価純資産倍率):0.58倍

-

株価が1株純資産(BPS)の何倍かを示す指標。

-

1倍を下回る0.58倍は、解散価値より株価が低い=資産面から見て割安という見方もできる。

-

資源価格下落リスクや成長性評価の低さが反映されている可能性もある。

■ 配当利回り:4.48%

-

株価に対する年間配当金の割合。

-

4%超は国内高配当株の中でも高めで、インカムゲイン目的の投資家に魅力。

-

ただし配当は原油・ガス価格に業績が依存するため、長期的な安定性には注意が必要。

この4指標を総合すると、「資産価値や利益面では割安で、高配当だが、市況依存度が高い」というのが今のINPEXの株価評価です。

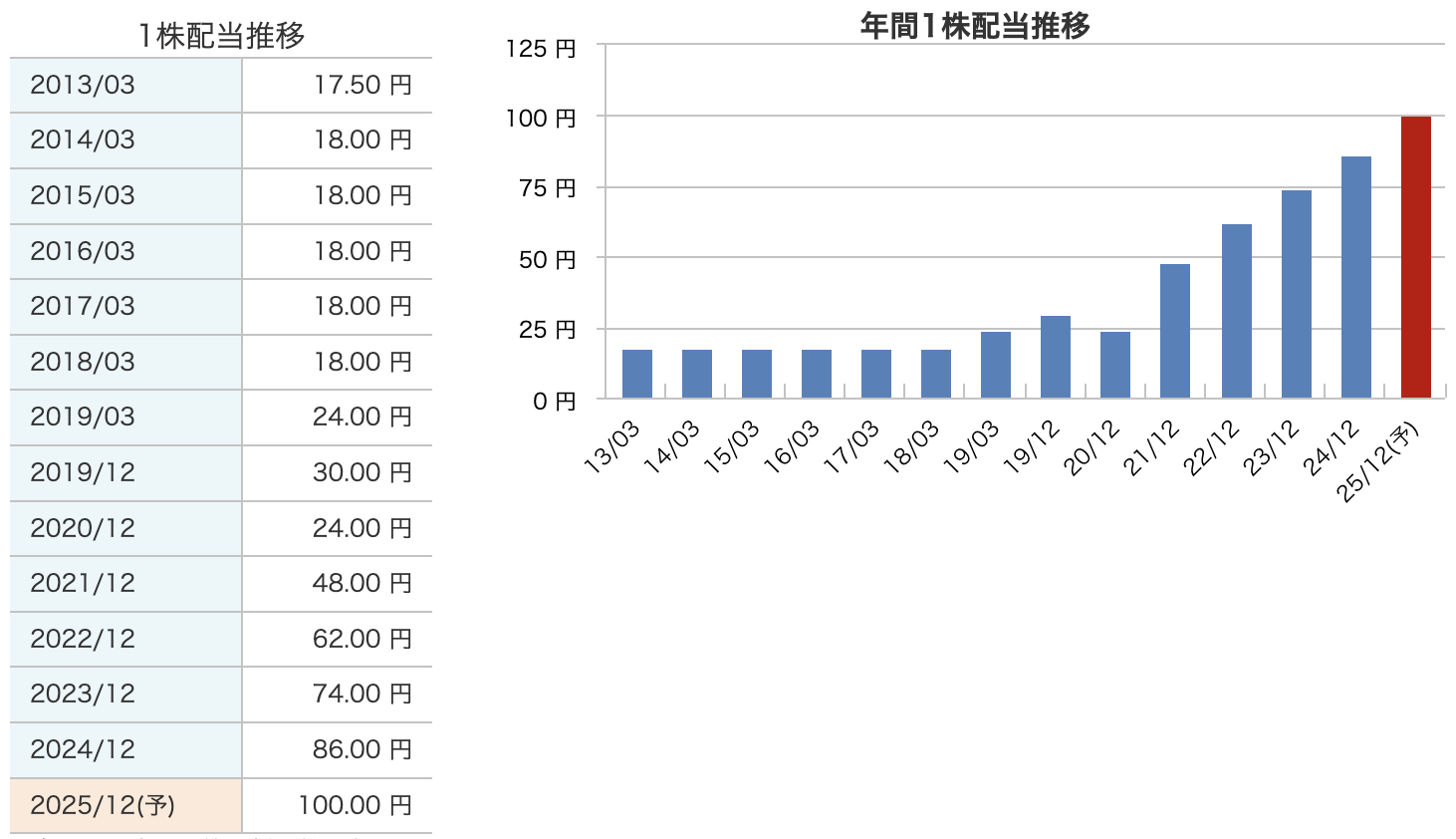

■ 配当推移の特徴

-

安定期(2013〜2018年):1株あたり17.5〜18円で横ばい。

-

増配期(2019年以降):2019年から配当額を引き上げ始め、特に2021年以降は急速に増配。

-

直近(2024年):年間86円と、2018年の約4.7倍に。

-

2025年予想:年間100円とさらに増配予定。

■ ポイント

-

近年は原油・天然ガス価格の上昇や大型プロジェクト(イクシスLNGなど)の収益貢献により、大幅な増配を実現。

-

高配当利回り(直近4.48%)で、インカムゲイン狙いの投資家にも魅力的。

INPEXの株主還元方針

-

累進配当の採用

-

1株あたり90円を起点に、原則として減配せず、業績に応じて増配を目指す。

-

-

総還元性向50%以上

-

配当金と自己株式取得額の合計を当期利益の50%以上に設定。

-

-

機動的な自己株式取得

-

株価水準や事業環境を踏まえ、必要に応じて自己株買いを実施(2025年度は800億円予定)。

-

-

利益成長と連動した還元強化

-

主要プロジェクト(イクシスLNGなど)の安定収益や低炭素事業の拡大に合わせて還元水準を引き上げ。

-

-

中期的な還元継続性の重視

-

原油・天然ガス価格変動による一時的な業績変動に左右されず、安定的な還元を維持。

-

財務

■ 自己資本比率

-

2022年12月期:60.1%

-

2023年12月期:62.5%

-

2024年12月期:65.3%

-

2025年1〜6月期:65.2%

-

解説:

-

60%超は国内企業の中でもかなり高く、財務の安定性が非常に高い。

-

資源開発企業としては異例の高水準で、借入依存度が低いことを示す。

-

■ 剰余金

-

2022年12月期:2兆554億円

-

2023年12月期:2兆7,465億円

-

2024年12月期:3兆735億円

-

2025年1〜6月期:3兆2,437億円

-

解説:

-

増加傾向が続いており、利益成長と配当実施を両立できている。

-

将来の投資や追加株主還元の原資にもなり得る。

-

■ 有利子負債倍率

-

2022年12月期:0.34倍

-

2023年12月期:0.25倍

-

2024年12月期:0.22倍

-

2025年1〜6月期:0.24倍

-

解説:

-

自己資本に対する有利子負債(借入金・社債)の割合。

-

1倍以下は低リスク水準、0.3倍以下は極めて低借金体質。

-

原油・天然ガス価格の下落局面でも耐えられる財務余力を持つ。

-

総合すると、INPEXは自己資本比率が高く、剰余金も潤沢、借金は極めて少ない堅固な財務体質です。

INPEXの決算の感想

-

減収減益も最終利益は増加

-

原油・天然ガス価格下落と円高で売上・営業利益は減少。

-

ただし税負担減少や探鉱費減少により、最終利益は前年同期比で増益。

-

-

高利益率を維持

-

営業利益率は約59%と依然として非常に高水準。

-

コスト効率の高さと長期契約の強みが継続。

-

-

通期予想を大幅上方修正

-

油価・為替想定を引き上げ、主要プロジェクトの販売量見通しも改善。

-

最終利益予想は+700億円の上方修正。

-

-

株主還元姿勢の強化

-

年間配当予想を100円に増額し、自己株式取得800億円を継続。

-

累進配当方針と総還元性向50%以上を堅持。

-

-

財務体質は極めて健全

-

自己資本比率65%、有利子負債倍率0.24倍と低借金体質。

-

剰余金も過去最高水準で、将来の投資や還元余力が大きい。

-

今後も別の個別株も解説していきますので、ひとつの参考にしてみてください(^^)