こんな方におすすめ

- 安定した収入源を求めている人

- 投資知識の向上をしたい人

- 投資判断の材料が欲しい人

※本ページはプロモーションが含まれています

安定した収入源を求めている人、投資知識の向上をしたい人、投資判断の材料が欲しい人の参考になれば幸いです

Contents

ジーテクトってどんな会社?(企業概要)

投資初心者の方に向けて、ジーテクトの正確な強みと特徴を解説します。

- 車体骨格部品のグローバルサプライヤー:

自動車の「骨組み」や「トランスミッション部品」を製造するメーカーです。

特に、薄くて強い「高張力鋼(ハイテン材)」や「超ハイテン材」を加工する高度なプレス技術に強みがあります。

車を「軽く、かつ丈夫に」作る技術は、燃費向上と衝突時の安全性確保に直結する、自動車の核心部分を支えています。 - ホンダ系ティア1としての出自と展開:

2011年にホンダ系の有力部品メーカー2社(菊池プレス工業と高尾金属工業)が合併して誕生しました。

ホンダの「グローバル・ティア1(一次サプライヤー)」として、開発の初期段階から深く関与しています。

ホンダ向け売上比率が高いことが特徴ですが、現在は世界中の様々な完成車メーカーとも取引を行う独立したグローバル企業へと成長しています。 - 世界12カ国に広がる生産・開発ネットワーク:

世界12カ国に28の工場、5つの研究開発拠点を持つ圧倒的なネットワークを構築しています(最新の統合報告書より)。

この広大な網羅性により、世界各地のメーカーの要望に即座に応えられる「地産地消」の供給体制を実現しており、世界中で同社の部品が採用されています。 - EV時代を見据えた新技術の開発:

電気自動車(EV)へのシフトを成長機会と捉え、EVの心臓部である「モーターコア」や、重量のある電池を保護する「バッテリーケース」などの量産体制を整えています。

また、アルミや樹脂といった異種材料を組み合わせる「マルチマテリアル技術」により、EVの航続距離延長に貢献する究極の軽量化にも取り組んでいます。

景気敏感株?ディフェンシブ株?

ジーテクトは**「景気敏感株」**に分類されます。

完成車メーカーの生産台数や世界景気に業績がダイレクトに左右されるためです。

景気が上向いて車の売れ行きが伸びると大きな利益を生む一方、災害やサプライチェーンの混乱でメーカーの生産が止まると、その影響を強く受けやすいという性質があります。

そのため、投資の際は世界的な自動車需要の動向を注視しておくことが大切です。

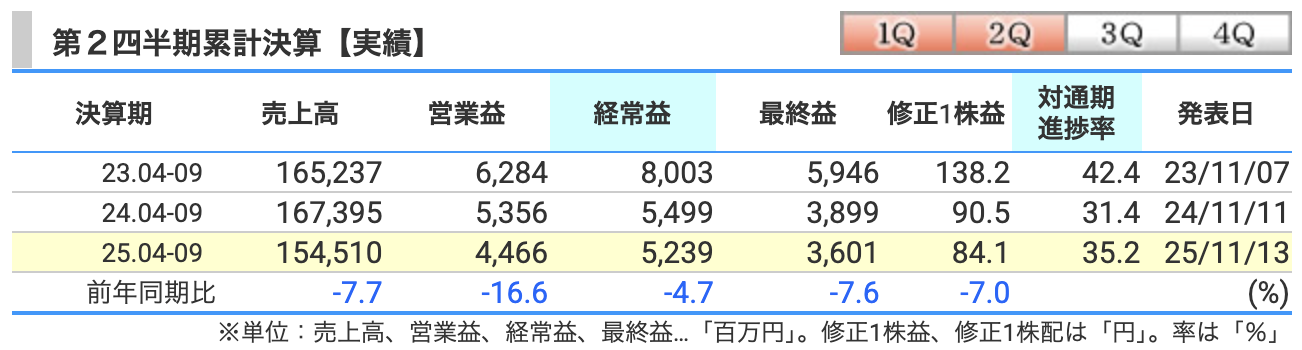

四半期業績の解説(2026年3月期 第2四半期)

第2四半期(累計)の業績結果は以下の通りです。

| 項目 | 実績(百万円) | 前年同期比 |

|---|---|---|

| 売上高 | 154,510 | △7.7% |

| 営業利益 | 4,466 | △16.6% |

| 経常利益 | 5,239 | △4.7% |

| 最終利益 | 3,601 | △7.6% |

利益の増減要因を詳しく解説

今回の決算は、一部地域における減産や車種構成の変化を反映した内容となりました。

- 売上高:日本や中国など一部地域での減産が影響

日本や中国といった主要な市場において、得意先(完成車メーカー)の生産台数が減少したことや、車種構成の変化が売上を押し下げました。

また、新車開発に伴う金型(かながた)売上や試作売上が減少したことも、減収の要因となっています。

※金型売上:新車を量産するための「型」を作ってメーカーに納める際に出る一時的な売上のこと。 - 営業利益:コスト上昇と設備投資の負担

減収の影響に加え、人件費等の増加やインフレに伴う諸経費の上昇が利益を圧迫しました。

また、日本では新工場の稼働が段階的に進行しているため、減価償却費が先行して発生したことも減益要因となりました。 - 地域別の状況(セグメント別の動向)

- 苦戦(日本・欧州・中国):減産影響や車種開発売上の減少、労務費の高騰により、いずれも利益が減少または赤字幅が拡大しました。

- 健闘(北米・アジア):売上は大きく伸びなかったものの、生産効率の改善による労務費の抑制や諸経費の削減を徹底したことで、営業利益は前年比で増加しました。

- 好調(南米):得意先の生産台数が増加したことで、増収増益を達成しました。

- 経常利益・最終利益:営業外収益と構造改革の費用

営業利益は減少しましたが、為替差益の発生や、持分法による投資利益といった営業外収益の寄与により、経常利益の減少幅は相対的に小さく抑えられています。

四半期純利益については、将来に向けた体制整備の一環として「早期割増退職金」などの特別損失を計上しています。

通期業績予想の修正と注視すべきリスク

11月13日、ジーテクトは2026年3月期の通期業績予想の修正を発表しました。営業利益、経常利益、親会社株主に帰属する当期純利益の各段階利益において、期初(5月)予想から10%を超える下方修正となっています。

| 項目 | 修正後の予想 | 前回発表比 | 前期(実績)比 |

|---|---|---|---|

| 売上高 | 320,000 | △190億円 (△5.6%) | △5.7% |

| 営業利益 | 14,200 | △21億円 (△12.9%) | △13.3% |

| 経常利益 | 14,900 | △21億円 (△12.4%) | △15.0% |

| 最終利益 | 10,000 | △15億円 (△13.0%) | △19.6% |

下方修正の主な要因(外部要因の影響)

今回の修正理由は、主に特定の地域における予期せぬ外部要因が重なったことによるものです。

- 欧州:取引先へのサイバー攻撃

取引先に対するサイバー攻撃の影響で生産停止が発生し、欧州セグメントの売上が計画を下回る見込みとなりました。 - 南米:自然災害による顧客工場の被災

洪水等の自然災害により取引先工場が被災し、生産停止を余儀なくされたことが影響しています。 - 北米:一部車種での部材不足の残存

半導体不足等の影響が一部の車種で解消しきっておらず、主要顧客が減産を継続したことが響いています。

ジーテクト独自のリスクと大きなニュース

投資家として特に注意しておくべきリスクと、最近発表された重要な動きを解説します。

- 特定顧客の生産動向(顧客依存リスク)

同社は歴史的な経緯からホンダ向けの売上比率が高く、ホンダのグローバルな生産・販売動向が業績に連動しやすい構造にあります。

そのため、主要顧客の減産や車種構成の変化が直接的なリスク要因となります。 - 筆頭株主(ホンダ)による株式の売出し

12月4日、筆頭株主であるホンダが保有株の一部(3,500,000株、オーバーアロットメントを含めると最大4,025,000株)を売出すことが発表されました。- 需給面の影響:一般的には市場に流通する株数が一時的に増えるため、短期的には株価の押し下げ要因となる可能性があります。

- 中長期的な展望:政策保有株式の見直しという流れに沿ったものであり、浮動株比率の向上、投資家層の多様化、市場流動性の高まりが期待されます。

これに伴い、将来的にはTOPIX等の各種指標への寄与に繋がる可能性も示唆されています。

- 為替の変動リスク 海外売上比率が高いため、為替レートの変動は業績に大きな影響を与えます。

今回の業績修正においても、為替前提の見直しや、営業外での為替差益の発生状況が加味されています

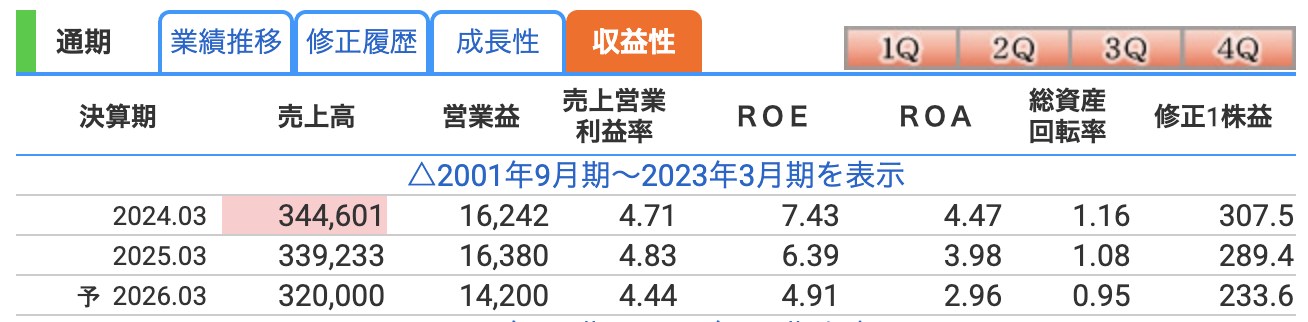

収益性指標の分析(営業利益率・ROE・ROA)

資料に基づいた最新の収益性指標(2026年3月期予想)を深掘りして解説します。

- 営業利益率:4.4%(通期予想ベース)

本業の効率性を示す指標です。修正後の数値に基づくと、4.44%となります。

期初予想(約4.8%)からの低下は、欧州や南米での一時的な生産停止に伴い、工場の維持費などの「固定費」負担が相対的に増したことが主因です。

人件費増などのコスト要因を、いかに生産性の改善でカバーできるかが今後の焦点となります。 - ROE(自己資本利益率):約4.9%(予想ベース)

株主の資本をいかに効率よく利益に変えたかを示す指標で、今期は純利益の下方修正により前期(6.39%)から低下する見通しです。

株価純資産倍率(PBR)が1倍を大きく下回る現状において、資本効率の改善は市場からの関心が高いテーマです。

現時点で具体的な発表はありませんが、今後の利益回復や資本政策の動向が投資家間の注目点となっています。 - ROA(総資産利益率):約3.0%(予想ベース)

会社全体の資産を活用してどれだけ利益を出したかを示します。

ジーテクトのような大規模な工場設備を必要とする装置産業では資産規模が大きくなるため、ROAは低めに出る傾向があります。

今期の約2.96%という数値は、一時的な生産停止による下押し影響を含んでおり、正常稼働への復帰による改善が期待されます。

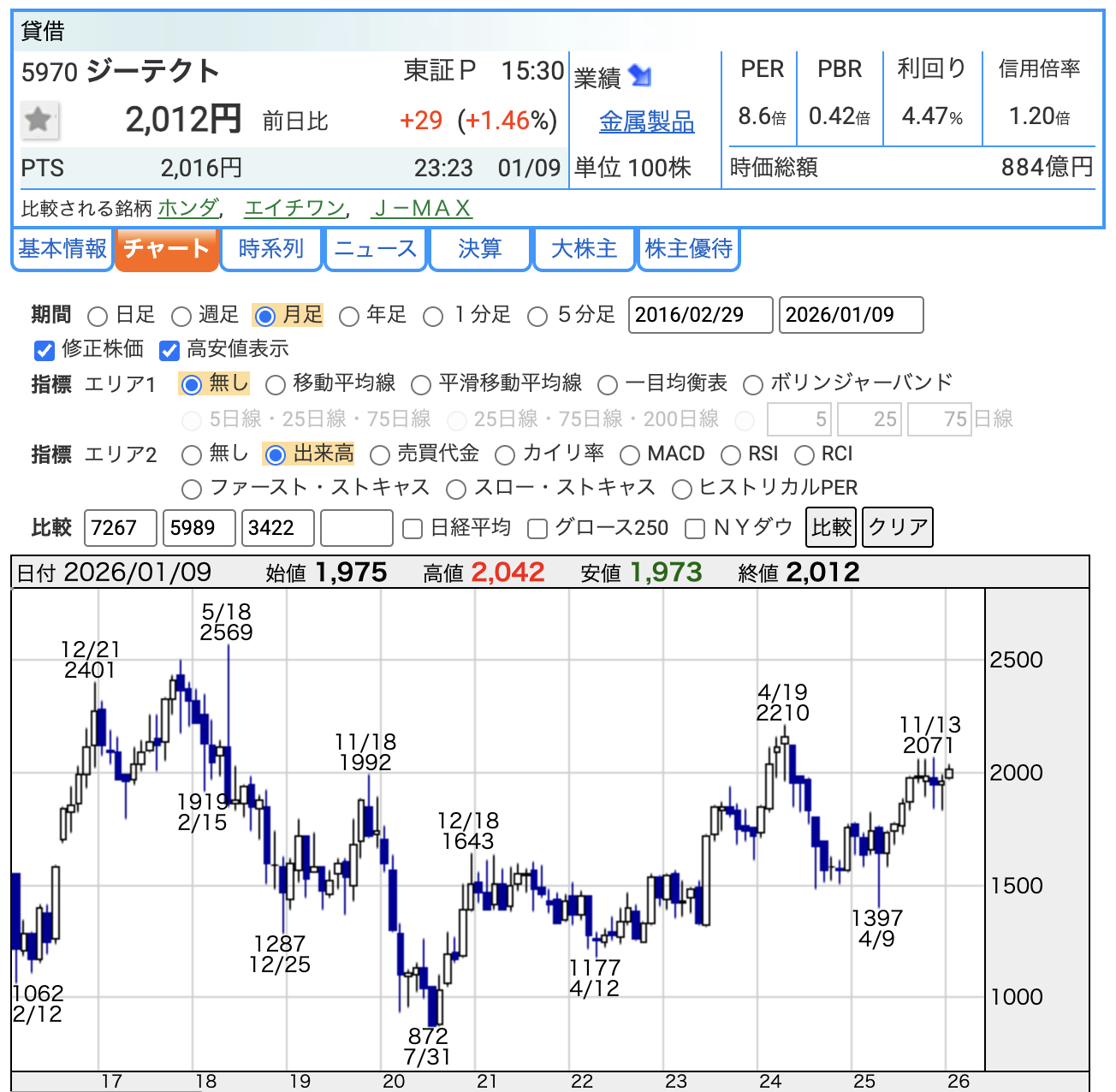

最新の株価指標(バリュー株としての側面)

提供資料(2026年1月9日時点の株価チャート等)に基づいた、最新の株価指標を投資家目線で解説します。

- 株価:2,012円(2026年1月9日終値)

- PER(株価収益率):8.6倍

「会社の利益に対して、株価が何倍まで買われているか」を示す指標です。

通期予想1株利益(233.58円)に対し、8.6倍という数値は、市場平均(15倍程度)と比較してもかなり割安な水準にあります。

将来的な業績回復を織り込んでいない、慎重な評価と言えます。 - PBR(株価純資産倍率):0.42倍

「会社が解散した時に残る純資産に対して、株価が何倍か」を示す指標です。

1倍を大きく下回る0.42倍という数値は、企業の資産価値に対して株価が半分以下の評価しか受けていない極めて割安な状態を意味します。

東証による「PBR1倍割れ改善要請」の対象となる水準であり、今後の企業価値向上のための施策が期待される論点となります。 - 配当利回り:4.47%

「投資額に対して、年間でいくらの配当がもらえるか」を示す割合です。年間予想配当90円に対し、利回りは約4.5%と非常に高い水準です。

東証プライム市場の平均(2%台)を大きく上回っており、インカムゲイン(配当収入)を重視する投資家にとって、現在の株価水準は魅力的な選択肢となり得ます。

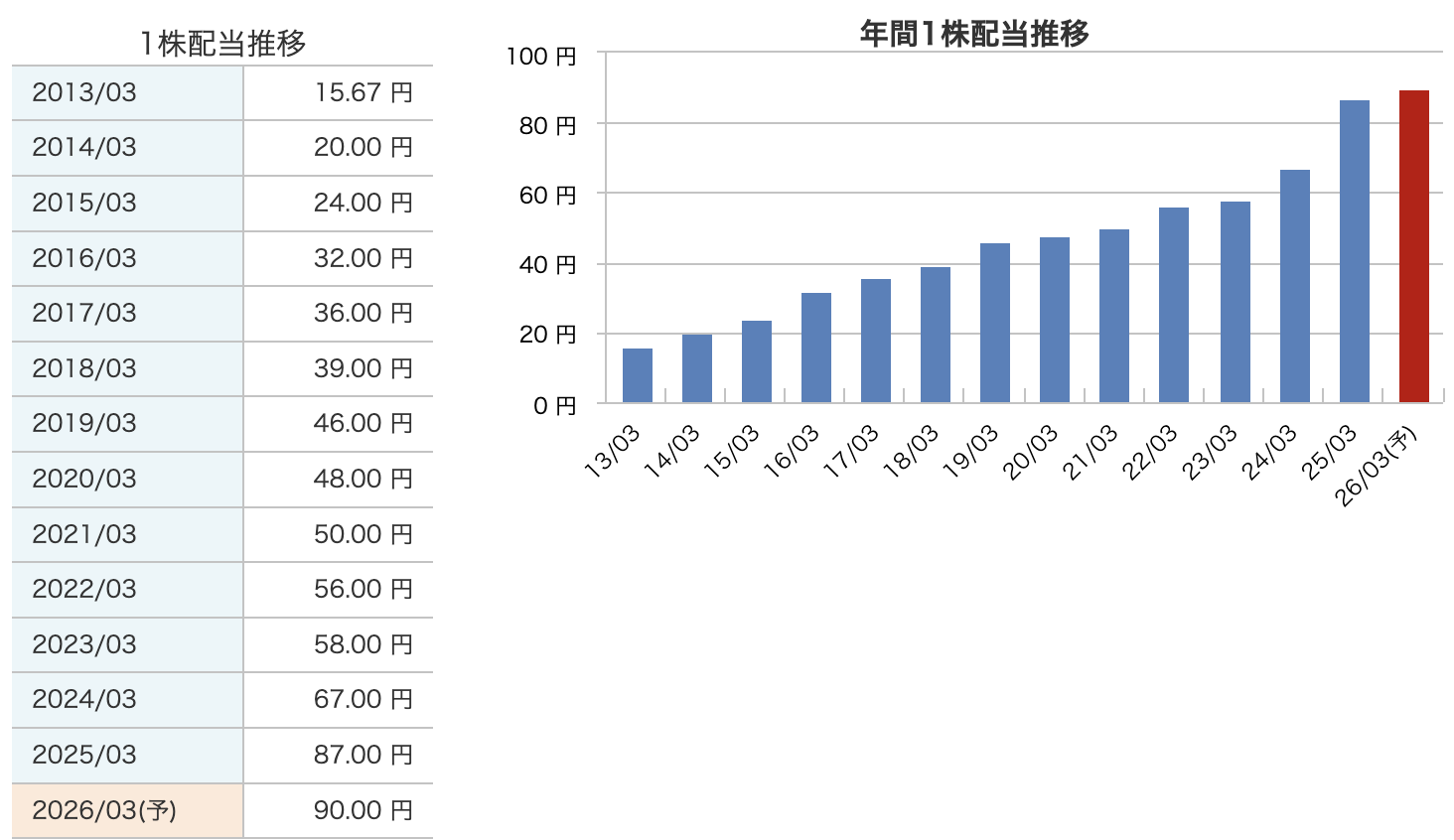

配当推移と株主還元

ジーテクトは、安定的な配当維持と増配に非常に積極的な企業として知られています。

- 配当の推移:15期連続増配の見通し

- 2024年3月期:67.00円

- 2025年3月期:87.00円(前期比**+20円**の大幅増配)

- 2026年3月期(予想):90.00円(前期比+3円) 驚くべきことに、ジーテクトは15期連続の増配(記念配当等を含む)を継続する見通しです。

今回の通期業績の下方修正を受けても、配当予想を据え置いている点は、株主への安定的・継続的な還元を重視する強い姿勢の現れと言えます。

長期にわたる右肩上がりの配当トレンドは、高配当株投資家にとって非常に魅力的なポイントです。

- 株主還元の方針:DOE(株主資本配当率)の導入

同社は「配当性向30%以上」を基本方針としつつ、新たに**DOE(株主資本配当率)**を重要指標として導入しました。- DOE目標値:2026年3月期に2.0%、2031年3月期までに3.0%を目指す。 ※DOEとは:利益の増減に左右されやすい「配当性向」と異なり、企業の貯蓄(自己資本)を基準に配当を決めるため、業績が一時的に落ち込んでも配当が維持されやすい、より安定性の高い指標です。

- 株主優待:長期保有を優遇するQUOカード

毎年3月末日現在の株主名簿に記載された、300株以上を1年以上継続保有する株主が対象となります。

| 保有株数 | 1年以上2年未満 | 2年以上3年未満 | 3年以上 |

|---|---|---|---|

| 300株以上 | 1,000円分 | 2,000円分 | 3,000円分 |

| 500株以上 | 3,000円分 | 4,000円分 | 5,000円分 |

※1年以上継続保有の条件:3月・6月・9月・12月の株主名簿に、同一株主番号で連続5回以上記載される必要があります。

財務の健全性(自己資本比率・有利子負債)

投資家、特に配当を重視する方にとって最も安心材料となる「企業の体力」を詳しく解説します。

- 自己資本比率:60.2%(極めて強固)

「会社が持っている資産のうち、返さなくていい自分のお金がどれくらいか」を示す指標です。

2026年3月期(予想)において60.2%という水準は、製造業で健全とされる40%を大きく上回る非常に優秀な数値です。

これは、多少の不況や今回のような生産停止が起きても、すぐに経営が揺らぐことがない「盤石な土台」があることを意味しています。 - 利益剰余金:132,941百万円(豊富な蓄え)

いわゆる「企業の貯金」にあたる利益の積み上げです。

2025年9月末時点で1,300億円を超える豊富な内部留保があるからこそ、今回の業績下方修正という局面でも、連続増配予想を自信を持って維持できているのです。

高配当株投資家にとって、この「配当の原資となる蓄え」の厚みは大きな信頼材料となります。 - 有利子負債倍率:約0.28倍(借金への依存度が低い)

最新の決算資料によると、有利子負債(借入金等)は約564億円、自己資本は約2,037億円となっており、有利子負債倍率は約0.28倍と低い水準にあります。

自分のお金に対して借金が3割未満というこの数値は、過度な負債に頼らない健全な経営を裏付けています。

将来的な金利上昇局面においても、利払い負担が利益を圧迫するリスクが相対的に低く、保守的で安心感のある財務構造と言えます。

今回の決算のまとめ

今回の発表および一連のニュースを総括すると、以下の4つのポイントが重要となります。

- 業績下方修正は「特殊な外部要因」が主因

今回の下方修正は、サイバー攻撃、自然災害、部材不足の残存といった、自社の努力とは別の外的ショックが重なったことが直接の要因です。

これらは構造的な衰退ではなく、一時的な要因によるものとみられます。 - バリュエーション(指標)から見た割安感

PBR 0.42倍、PER 8.6倍という株価指標は、一般的な水準と比べて割安感が強く、企業の解散価値を大きく下回る水準で評価されている状態です。

配当利回り約4.5%という水準も併せ、インカムゲインを重視する視点では注目される価格帯と言えます。 - 盤石な財務基盤と株主還元の姿勢

下方修正という厳しい環境下においても、1株90円の増配予想を維持したことは、株主還元へのコミットメントの強さを示しています。

これは自己資本比率60%超という財務基盤の厚みによるものであり、新たに導入されたDOE(株主資本配当率)についても、将来的な安定配当を志向するための指標として導入した段階であることが示されています。 - ホンダの株式売出しと将来の展望

筆頭株主ホンダによる株式の売出しは、短期的には需給悪化という懸念材料となります。

一方で、政策保有株の縮減は流動性の向上やガバナンスの強化に繋がり得る変化です。

TOPIX等の指数採用や比重増加の期待、可能性がある点も含め、中長期的なポジティブな側面も考慮すべき過渡期にあると言えます。

今後も別の個別株も解説していきますので、ひとつの参考にしてみてください(^^)