こんな方におすすめ

- 安定した収入源を求めている人

- 投資知識の向上をしたい人

- 投資判断の材料が欲しい人

※本ページはプロモーションが含まれています

安定した収入源を求めている人、投資知識の向上をしたい人、投資判断の材料が欲しい人の参考になれば幸いです

ファナックは、工場の自動化を支える世界トップクラスの企業です。主に、工場で使われるロボットや、工作機械を動かすための制御装置を作っています。以下の3つの分野で事業を展開しています。

Contents

ファナックの企業概要

-

FA(ファクトリー・オートメーション)

- 工作機械の動きを制御する「CNC装置」や「サーボモータ」を製造

- CNC装置のシェアは世界トップ

-

ロボット事業

- 自動車工場や電子部品の製造ラインなどで活躍する産業用ロボットを開発

- 多関節ロボットの分野で世界トップクラス

-

ロボマシン(工作機械)

- ロボドリル(部品加工)、ロボショット(プラスチック成形)、ロボカット(金型加工)などの機械を製造

また、工場のIoT化(デジタル化・自動化) にも力を入れており、AIを活用したスマート工場システムを開発しています。例えば、ロボットの故障を事前に予測する「ZDT(ゼロダウンタイム)」や、工場全体の機械をネットワークでつなげる「FIELD system」などがあります。

主な特徴

✅ 世界100カ国以上に展開し、260以上のサービス拠点を持つ

✅ CNC(工作機械の制御装置)や産業用ロボットの分野で世界トップ

✅ 5G技術を活用した次世代の工場自動化にも取り組んでいる

ファナックは、工場の生産性を高める技術を提供し、製造業の未来を支えている企業です。

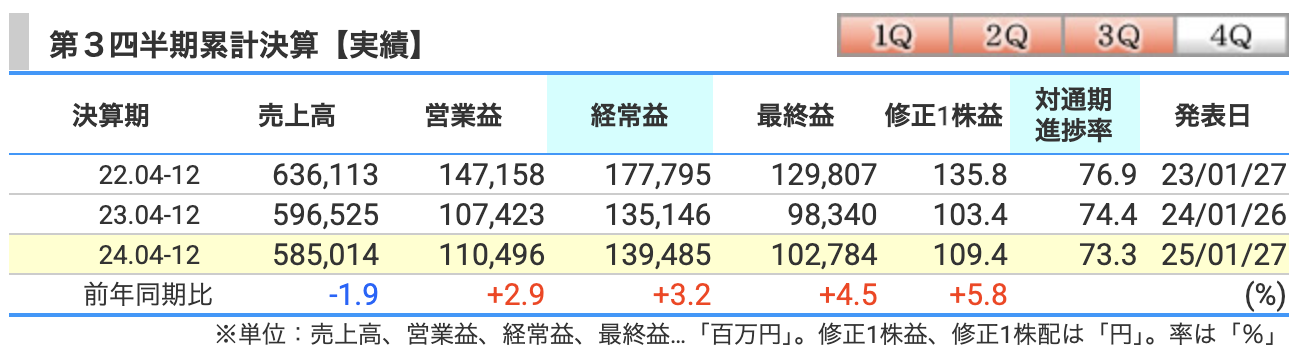

決算概要

売上高:5,850億円(前年比 -1.9%)

ファナックの売上はちょっと減少…でも「ちょっと」です!昨年と比べて1.9%の減少ですが、まぁこれは「ダイエット中のラーメン好きが1杯我慢した程度」の誤差ですね。

要因としては、欧米での景気減速&高金利、中国市場の不透明感 などの影響がありますが、逆に中国市場の補助金制度のおかげで持ちこたえた部分もありました。

営業利益:1,105億円(前年比 +2.9%)

おや、売上は減ったのに営業利益は増えていますね?

具体的には、

✅ 為替の追い風(円安) → 輸出企業のファナックにとってはプラス要素!

✅ コスト削減 → 「サービス、研究開発、工場、事務部門まで全員で経費削減頑張りました!」(まるで家計簿とにらめっこする主婦のように)

✅ 中国市場の回復 → FA(工場自動化)関連の売上が好調

経常利益:1,395億円(前年比 +3.2%)

こちらも堅調な伸び!「食事制限+運動でしっかりダイエット成功」といったところですね。

営業利益が伸びたおかげで、持分法投資利益(関連企業からの収益) も増加し、全体的にプラスの流れができました。

最終利益:1,028億円(前年比 +4.5%)

結局、利益が増えたってことは「良い1年だった!」といえるでしょう。

特に、中国のFA需要が伸びたことが大きく、インド市場の拡大もプラス要因となっています。

ただし、欧米市場の減速が気になるところ。「欧米が元気を取り戻せば、さらに爆上げも期待できる?」そんな未来を見据えた決算でした。

ファナックの2024年度 第3四半期決算は?

✅ 売上はちょっと減ったが、「利益率の改善」と「為替の追い風」で利益はしっかり成長

✅ FA(工場自動化)事業が中国&インド市場で好調

✅ ロボット事業は欧米の景気減速で苦戦(EV関連の需要減少も影響)

✅ 「ちょっとした減収、でもしっかり利益確保」という、堅実なファナックらしい決算

つまり、「大食い選手権には出ていないけど、しっかり栄養を取ってる」そんな状態です!

欧米市場の回復が見えてくると、さらに面白い展開が期待できるかも?

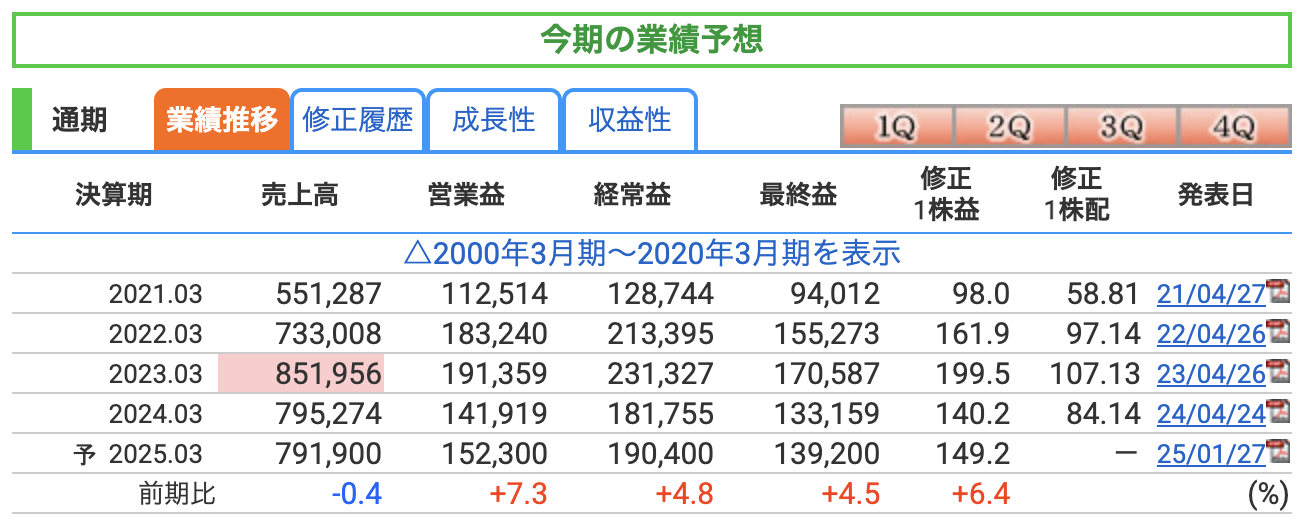

ファナックの通期業績予想は上方修正済み!つまり、「思ったより調子が良かったから、ちょっと期待値を上げるよ!」ということですね。では、個別に見ていきましょう。

売上高:7,919億円(前年比 -0.4%)

「ちょっと減ったけど、ほぼ横ばい!」 前年度(2024年3月期)の7,952億円から微減。でもこれは、「昨日の夜ご飯、ちょっと控えめにしたよ」くらいのもの。

要因としては、欧州の需要減速や米州の高金利影響 などが響いているものの、中国市場の回復 や FA(工場自動化)分野の成長 でカバー。

営業利益:1,523億円(前年比 +7.3%)

「利益率アップで稼ぎ上手!」 売上はほぼ変わらないのに、営業利益はしっかり増加。

これは、

✅ コスト管理がうまくいった(経費削減や生産効率向上)

✅ 為替の追い風(円安効果)

✅ FA事業の好調(特に中国・インド)

などの影響で、「売上は減っても、ちゃんと儲かる体質」になっている証拠!

経常利益:1,904億円(前年比 +4.8%)

「お金の回りがスムーズ!」

経常利益も順調に増加。

これは、営業利益の増加に加えて、金融収益(受取利息や配当収益など)の増加 も貢献しています。

つまり、「本業もいいけど、お小遣い(金融収益)もちょっと増えたよ!」という感じですね。

最終利益:1,392億円(前年比 +4.5%)

「結局、しっかり儲かった!」

最終利益も増加!株主にとっては、「配当も期待できるし、嬉しいニュース」です。

ただ、米欧市場の低迷が続いているので、「来年はどうなる?」という不安要素は残るところ。

ファナックの2025年3月期 通期業績予想

✅ 売上はほぼ横ばい だけど、利益はしっかり増加 → 「収益力アップ!」

✅ FA(工場自動化)分野が牽引し、コスト管理もバッチリ

✅ 上方修正済みの予想 → 会社としては「思ったより良かったので、ちょっと強気の予想にしました!」という状態

まるで、「給料は変わらないけど、節約と副収入で貯金は増えた!」というサラリーマンの理想形!

このまま景気回復の波に乗れれば、来期も面白い展開が期待できそうですね!

株価と株主還元

株価推移

- 現在の株価(2025年2月25日):4,539円(前日比 +72円、+1.61%)

- 最安値(2020年3月):2,404円

- 最高値(2018年1月):6,690円

- 直近の高値(2024年1月):4,847円

ファナックの株価は、2020年のコロナショックで2,404円まで急落しましたが、5,940円まで回復。

その後は調整を経て、2023〜2024年は3,600円〜4,800円のレンジ相場を形成しています。

現在の株価は4,539円であり、2020年の最安値からは約1.9倍に上昇。ただし、2018年の高値6,690円にはまだ遠い状況です。

PER(株価収益率):30.4倍

- PERが高め → 株価が割高に見える

- ファナックのPERは30.4倍と、機械セクターの中では比較的高い水準。

- 一般的に15倍が適正水準とされるため、投資家は「成長期待込みで買っている」と考えられます。

- 要因:

- ロボット・FA(工場自動化)事業の成長期待

- AI・IoT活用による今後の拡大

- 中国市場回復への期待

- 市場の買い意欲が高い

PBR(株価純資産倍率):2.51倍

- PBRは2.51倍と、日本株の平均(1.0〜1.5倍)と比較すると高め。

- 一般的にPBRが1倍を下回ると「割安」とされるが、ファナックのような成長企業はPBRが高めでも許容されることが多い。

- 要因:

- キャッシュリッチな財務(自己資本比率 88.1%)

- 業界の成長性

- 配当や株主還元が安定している

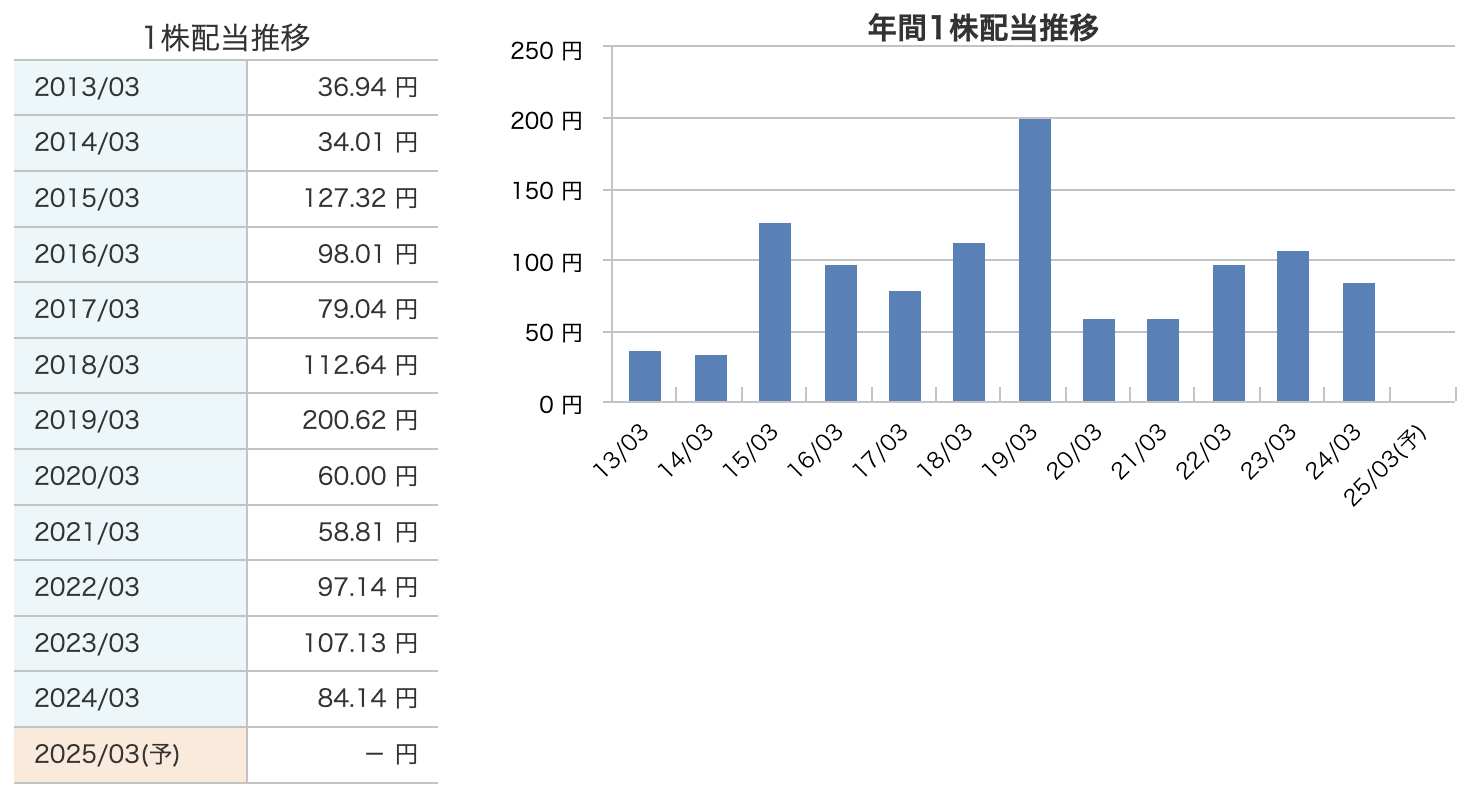

配当利回り

- 現在のデータでは利回りが表示されていない

- 2024年3月期の年間配当は 84.14円 だったため、仮に同水準とすると

- 予想配当利回り:約1.85%(= 84.14円 ÷ 4,539円 × 100)

- 機械セクターとしては平均的な水準だが、高配当株と比べると低め。

- ただし、安定した配当と強い財務基盤があるため、長期保有の安心感は高い。

総評

✅ 株価は2020年の最安値2,404円から1.9倍に回復

✅ PER 30.4倍 → 割高に見えるが、成長期待がある

✅ PBR 2.51倍 → 財務が強く、企業価値が高いと評価されている

✅ 配当利回りは1.85%前後とやや低めだが、安定した還元あり

ファナックは、**「成長期待の高い優良株」**として評価されているものの、PERが高めなので投資タイミングには注意が必要。今後は、中国市場の回復やFA・ロボット事業の成長が続くかがポイントとなりそうです!

ファナックの配当金推移・配当方針・自己株式取得の解説

1. 配当金推移の特徴

- 配当金の変動が大きい!

ファナックの配当は 業績連動型 であり、年間配当額が大きく変動する傾向があります。 - 2019年3月期に最高額(200.62円)を記録

→ これは業績が絶好調だった時期で、配当性向も高めに設定されていたことが影響。 - 2020年3月期に60円に急減、その後回復

→ コロナショックの影響で業績が悪化したため、大幅に減配。 - 2021年以降は回復傾向

- 2022年3月期:97.14円

- 2023年3月期:107.13円

- 2024年3月期:84.14円

ただし、2019年の水準にはまだ戻っていません。

- 2025年3月期の配当は未定

→ 業績連動型のため、利益が確定するまでは配当額を決めない方針。

ファナックの配当方針

- 業績に連動する変動配当制

- 業績が良いときは高配当、悪いときは減配というスタイル。

- これは「固定配当+特別配当」の形ではなく、純粋に業績に応じて決まる。

- 配当性向は60%を目安

- 利益の約60%を株主還元に充てる方針。

- 他の製造業と比べても、かなり株主還元が手厚い。

- 自己資本比率が高く、財務的に安定

- 自己資本比率 88.1% と超優良な財務基盤を持つため、無理に減配しなくてもよい余裕がある。

自己株式取得について

- 2024年には自己株式の取得を実施

- 2024年4月24日の取締役会で、自己株式約1,243万株を取得(約1,730億円分) することを決定。

- さらに、約765万株を消却 しており、株主還元を強化。

- 目的は株主還元と資本効率の向上

- 自己株式を取得することで1株あたりの利益(EPS)を向上させる効果あり。

- 過去にも株主還元策として定期的に自己株買いを実施しており、今後も同様の動きが期待される。

財務

自己資本比率:88.1%(2024年12月時点)

- 非常に高い水準!

- **自己資本比率(=自己資本 ÷ 総資産 × 100)は88.1%**と、日本企業の平均(50〜60%)を大きく上回っています。

- 財務的に超優良企業と言える状態で、借金に頼らず自社資本で経営できる安全な財務体質。

- 過去3年の推移:

- 2022年3月期:86.1%

- 2023年3月期:86.2%

- 2024年3月期:88.6%

- 2024年12月:88.1%

- 2024年12月時点で若干低下していますが、依然として高水準。

✅ ポイント:自己資本比率が90%近く、極めて安全な財務体質を維持。長期投資家にとって安心できる企業!

剰余金:1兆5,410億円(2024年12月時点)

- 剰余金とは、過去の利益の蓄積で、企業が内部留保として持つ資金。

- 1兆5,410億円と非常に大きな額を保有。

- 過去の推移:

- 2022年3月期:1兆4,415億円

- 2023年3月期:1兆5,156億円

- 2024年3月期:1兆5,404億円

- 2024年12月:1兆5,410億円

- 安定した内部留保を維持しながらも、配当や自己株取得などの株主還元も積極的に行っているのが特徴。

✅ ポイント:内部留保が豊富で、万が一の景気悪化でも耐えられる強固な経営基盤を持つ!

有利子負債倍率:なし(負債ゼロ)

- 有利子負債倍率 =(有利子負債 ÷ 自己資本)

- ファナックのデータを見ると、有利子負債倍率が**「−(ゼロ)」**になっているため、有利子負債をほぼ持っていないと考えられる。

- つまり、銀行などからの借入に頼らず、完全に自己資本で経営している。

- これは日本の上場企業の中でも極めて珍しい超健全な財務状態。

✅ ポイント:借金ゼロで安定経営!財務面でのリスクがほぼない、超優良企業。

有利子負債について、負債がゼロなら自己資本比率は100%じゃないの?と思った方へ

仮に負債が完全にゼロなら、自己資本 = 総資産 となり、自己資本比率は100%になるはずです。しかし、ファナックの自己資本比率は 88.1% なので、これは 「有利子負債はゼロでも、負債自体は存在する」 ことを意味します。

ファナックの負債の中身

「有利子負債がない=負債がゼロ」ではなく、ファナックには以下のような無利子負債が存在します。

✅ 買掛金・未払費用(取引先への支払い義務)

✅ 未払法人税(決算期末に支払う税金の計上)

✅ アフターサービス引当金(保証やメンテナンス費用の準備金)

✅ 退職給付負債(従業員の退職金積立)

✅ その他の負債(賞与引当金、預り金など)

実際、2024年12月時点での負債合計は2,124億円となっています。

「有利子負債なし」とは?

「有利子負債がない」というのは、借金(銀行借入や社債などの利息が発生する負債)がないという意味です。

- 企業の負債には、大きく分けて**「有利子負債」と「無利子負債」**があり、

- 有利子負債(借入金・社債など) → なし(ゼロ)

- 無利子負債(買掛金、未払金、引当金など) → あり(約2,124億円)

したがって、ファナックは無借金経営(有利子負債なし) ですが、無利子負債があるため、自己資本比率は100%ではなく88.1%になっているのです。

まとめ

✅ ファナックは有利子負債(借金)はゼロ → だから「有利子負債倍率」はなし(ゼロ)

✅ 無利子負債(未払金、税金、退職引当金など)が約2,124億円存在 → だから自己資本比率は100%ではなく88.1%

✅ それでも自己資本比率88.1%は圧倒的に高く、財務的に超安定!

結論として、ファナックは借金ゼロの超健全経営だが、会計上の負債(未払金や引当金)は存在するため、自己資本比率は100%にはならないということです!

総評

✅ 自己資本比率 88.1% → 超安全な財務基盤

✅ 剰余金 1.5兆円 → 内部留保が潤沢で安定成長可能

✅ 有利子負債倍率なし → 借金ゼロの無借金経営!

→ これほど健全な財務を持つ企業は非常に少なく、長期投資家にとっては極めて魅力的な銘柄。財務リスクが少ないため、景気変動にも強い!

ファナックのまとめ

第3四半期累計決算(2024年4月~12月)

✅ 売上高:5,850億円(前年同期比 -1.9%)

→ 欧米市場の減速が響くも、中国市場の回復が下支え

✅ 営業利益:1,105億円(+2.9%)

→ コスト管理の徹底と円安の追い風で増益

✅ 経常利益:1,395億円(+3.2%)

→ 金融収益の増加も寄与

✅ 最終利益:1,028億円(+4.5%)

→ 売上減でも利益率向上により増益

📌 ポイント

- FA(工場自動化)事業は中国とインドで好調

- ロボット事業は欧米の景気減速が影響し苦戦

- 適正な在庫調整を進め、経営効率を改善

通期業績予想(2025年3月期)

(上方修正済み)

✅ 売上高:7,919億円(前年同期比 -0.4%)

✅ 営業利益:1,523億円(+7.3%)

✅ 経常利益:1,904億円(+4.8%)

✅ 最終利益:1,392億円(+4.5%)

📌 ポイント

- 売上は横ばいだが、利益は着実に増加

- FA部門の堅調とコスト削減が業績を支える

- 欧米市場の回復がカギ

株価・株主還元

✅ 株価:4,539円(2025年2月25日終値、前日比+1.61%)

- 2020年の最安値2,404円から約1.9倍に上昇

- 2021年の高値6,690円には届かず

✅ 株価指標

- PER:30.4倍(やや割高)

- PBR:2.51倍(企業価値は高評価)

- 配当利回り:約1.85%(業績連動型)

✅ 配当推移

- 2019年:200.62円(最高額)

- 2020年:60円(コロナショックで減配)

- 2024年:84.14円

- 2025年3月期の配当は未定(業績連動)

✅ 自己株式取得・消却

- 2024年4月24日、1,243万株(1,730億円)を上限に自己株取得を決定

- 765万株を消却(2024年4月30日)

- 資本効率の向上&株主還元の強化を目的

📌 ポイント

- 成長期待が高く、PERはやや割高

- 配当は業績連動型で変動が大きいが、還元姿勢は強い

- 自己株取得・消却により1株価値向上を図る

財務

✅ 自己資本比率:88.1%(超健全)

→ 日本企業の中でもトップクラスの安全性

✅ 剰余金:1兆5,410億円(潤沢な内部留保)

→ 景気変動にも耐えられる財務基盤

✅ 有利子負債:ゼロ(無借金経営)

→ 借金に頼らない強固な経営体制

📌 ポイント

- 無借金経営で、財務的なリスクはほぼゼロ

- 自己資本比率が極めて高く、倒産リスクが低い

- 内部留保を活かしながら、株主還元にも積極的

総評

💡 「業績安定・株主還元も積極的・財務超健全」な優良企業!

💡 欧米市場の回復が鍵だが、中国・インド市場の成長が期待できる

💡 株価はやや割高感があるが、長期的な視点では魅力的

⚠️ 短期では業績連動の配当変動や景気の影響を受けやすい点に注意!

📈 長期投資を考えるなら、今後の市場動向を見極めながらの買い場を探るのが良さそう!

今後も別の個別株も解説していきますので、ひとつの参考にしてみてください(^^)