こんな方におすすめ

- 安定した収入源を求めている人

- 投資知識の向上をしたい人

- 投資判断の材料が欲しい人

※本ページはプロモーションが含まれています

安定した収入源を求めている人、投資知識の向上をしたい人、投資判断の材料が欲しい人の参考になれば幸いです

Contents

DMG森精機ってどんな会社?

① 世界トップ級の“工作機械メーカー”

ざっくり言えば“金属を削ったり、穴を開けたり、精密な加工をするための機械をつくっている会社”です。

マシニングセンタ、旋盤、5軸加工機――

こういう“工場の主役級”の機械を作っていて、

航空機、半導体、医療、エネルギー、自動車…

まさにものづくり産業のど真ん中を支える縁の下の力持ちなんですよ。

特に有名なのが、

NTXとかNLXシリーズみたいな 高精度・高剛性の複合加工機。

これが世界的にも評価が高くて、

欧州最大の工作機械の国際見本市、いわゆる “EMO” とか、

世界中の展示会でも常連なんです。

② 日本+ドイツのハイブリッド企業(DMGと森精機の統合)

“日本とドイツのハイブリッド企業”なんですよ。

もともとは日本の 森精機 と、ドイツの DMG が提携して、そこから統合。

今の DMG MORI(ディーエムジー・モリ) という形になりました。

拠点も世界に分散していて、

日本だと 伊賀・奈良、

ドイツだと ピンフー や フロンテン など、複数のエリアに生産・開発拠点があります。

つまり、

日本の精密加工技術 × ドイツの機械設計・デザイン力 × 自動化ノウハウ

この掛け算で、世界中の製造業を相手にシェアを広げているわけですね。

“日独のいいところ取り”だからこそ、

グローバルでも存在感が強く、トップブランドとして認知されている企業です。

③ 単なる機械メーカーではなく、“ソリューション企業”

DMG森精機の面白いところって、

“機械を売って終わりじゃない” ってところなんですよね。

普通、工作機械メーカーって、

機械を作って売って、それで終わりっていう会社も多いんですけど、

DMG森精機はそこからが本番。

実は、売上の中で MRO=メンテナンス・修理・オーバーホール が占める比率がかなり大きくて、

受注構成の 24〜25% を占めているんです。

つまり“売った後のお付き合い”が長いビジネスモデルなんですよ。

それに加えて、

自社開発ソフトの CELOS(セロス) や、

ソフトウェアで加工効率を上げる SDMT(Software-Defined Machine Tool) を活用して、

プログラム時間を 最大80%削減 する取り組みも進めています。

さらに最近は、

工場全体をデジタル化していく DX支援 にも力を入れていて、

ERPやTulip(チューリップ)みたいな製造アプリの導入までサポートしています。

つまりDMG森精機の強みって、

“機械本体”+“保守”+“ソフトウェア”+“自動化・DX”

これを全部まとめて提供できる“トータルソリューション企業”であるところなんですよね。

④ 世界の製造トレンド(自動化・省人化・高精度ニーズ)に直結

DMG森精機が今すごく強い理由があって、

それが“世界的な人手不足”なんですよ。

どの国も工場で働く人が足りないので、

ロボット搬送とかパレットハンドリングといった自動化システムの需要が急増しています。

この分野、実はDMG MORIがめちゃくちゃ得意なんです。

さらに、伸びる産業をちゃんと押さえているのも強みで、

半導体向けの超精密加工ができる ULTRASONICシリーズ、

それから航空宇宙、防衛産業向けの高精度機械も多く展開しています。

つまり、これから世界中で投資が増えていく分野に、

しっかり製品ラインナップを持っているわけですね。

そして最後に重要なのが、

DMG森精機は “欧州・アメリカでの設備投資が回復すると一番恩恵を受けるタイプの企業” だということ。

日本だけじゃなく、海外の景気サイクルにしっかり乗れる“グローバル製造インフラ企業”なんです。

景気が戻れば受注も戻るし、需要が伸びれば自動化や高精度加工も伸びる。

そういう構造を持っているのが、DMG森精機なんですね。

◆景気敏感株?ディフェンシブ株?

そして最後に、DMG森精機はどんな株なのか?

結論から言うと “がっつり景気敏感株” です。

なぜかというと、

この会社のメインのお客さんって“工場の設備投資”なんですよね。

キャピタル投資って、景気が良いと一気に増えるし、

逆に不安が出てくるとピタッと止まる。

もう性質がハッキリしてるんです。

特に DMG森精機が強い航空機・自動車・半導体って、

どれも“先行投資ありき”の産業なので、

設備投資にブレーキがかかると、受注がガツンと落ちやすい。

だからどうしても景気の波をモロに受けやすいんですよ。

で、この会社の面白いところは、

受注高とか受注残(バックログ)を見ていると、だいたい今後の業績が読めるところなんですよね。

この数字が先に動くので、まさに“先行指標”みたいなものです。

ただし――

ひとつだけ大事なポイントがあります。

DMG森精機は昔と違って、

MRO(保守・修理)やソフトの販売など、安定収益の比率が上がってきているってこと。

だから以前ほど“ドーンと上がって、ドーンと落ちる”みたいな激しい動きは少なくなってきていて、

景気敏感株なんだけど、昔より波に強い体質になってきているんですよ。

ざっくりまとめると、

“景気には左右されるけど、体力がついてブレにくくなってきた企業”

これが今のDMG森精機の立ち位置ですね。

決算概要

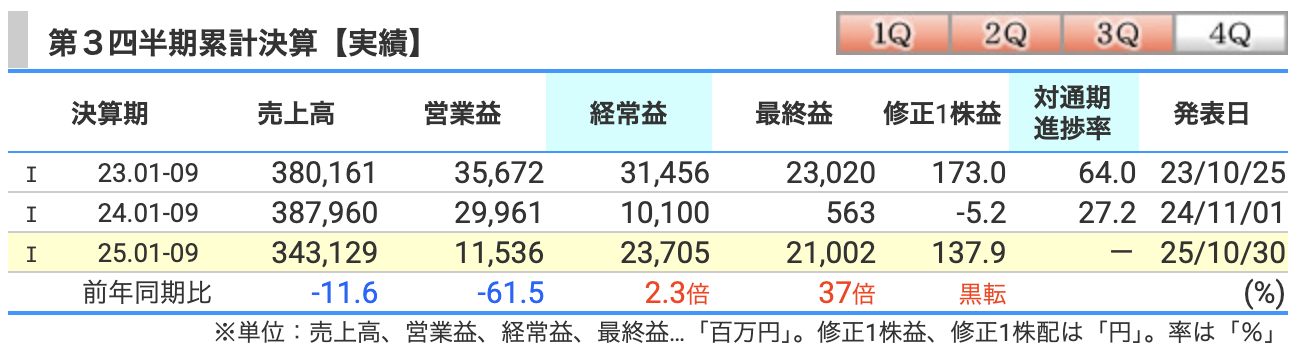

結論から言うと、『売上は落ちたけど、利益は特殊要因でドーンと跳ねた』という、かなり特徴的な決算になっています。

●① 売上高:3431億円(前年比 -11.6%)

『まずは売上ですね。前年より11%落ちています。

理由はシンプルで、“納期の乱れ”が世界的に起きてしまったからです。

アメリカでは関税交渉が長引いて出荷が止まったり、

ヨーロッパ側で“機械の頭脳(CNC)”を新型に載せ替えている途中で、作業が追いつかず、出荷がストップしました。

さらに、経済安全保障の関係で、輸出許可の審査が長引いたりと、

もうあちこちで機械が“出荷できない”状況だったんですね。

受注は戻ってきているのに、売上に反映できなかった。

ここが今回の売上減の一番の要因です。』

●② 営業利益:115億円(前年比 -61.5%)

『営業利益はめちゃくちゃ落ちました。‐61.5%です。

理由は売上が落ちた分、そのまま利益にも直撃したから。

もちろん会社側も努力していて、

・値引き率を下げて粗利は改善

・MRO(保守・修理)も好調

・販売管理費も削減

というプラス要因はあったんですが、

売上の落ち込みと、償却費増などのマイナスが大きすぎました。

結果、“本業の利益”はガクッと落ちた決算です。』

●③ 経常利益:237億円(前年比 2.3倍)

『ここから一気に数字が跳ねます。

経常利益はなんと“2.3倍”。

営業利益が落ちてるのに、なんで経常は跳ねたの?って思いますよね。

これ、実は ロシアの工場が収用された件の保険金 が入った影響なんです。

金額にして 169億円。

これが営業外利益にドーンと計上されました。

本業では苦しいけど、特別な収益が入ったことで、

経常利益は大幅なプラスになりました。』

●④ 最終利益(親会社帰属):210億円(前年比 37倍)

『そして最終利益。

ここは前年比“37倍”という、とんでもない数字です。

理由はもう完全にさっきの保険金。

これが最終利益までガッツリ押し上げています。

本業だけ見ると厳しい決算ですが、

最終利益だけ見ると“爆益決算”に見えてしまう。

数字の見方が大事だよ、という典型ですね。』

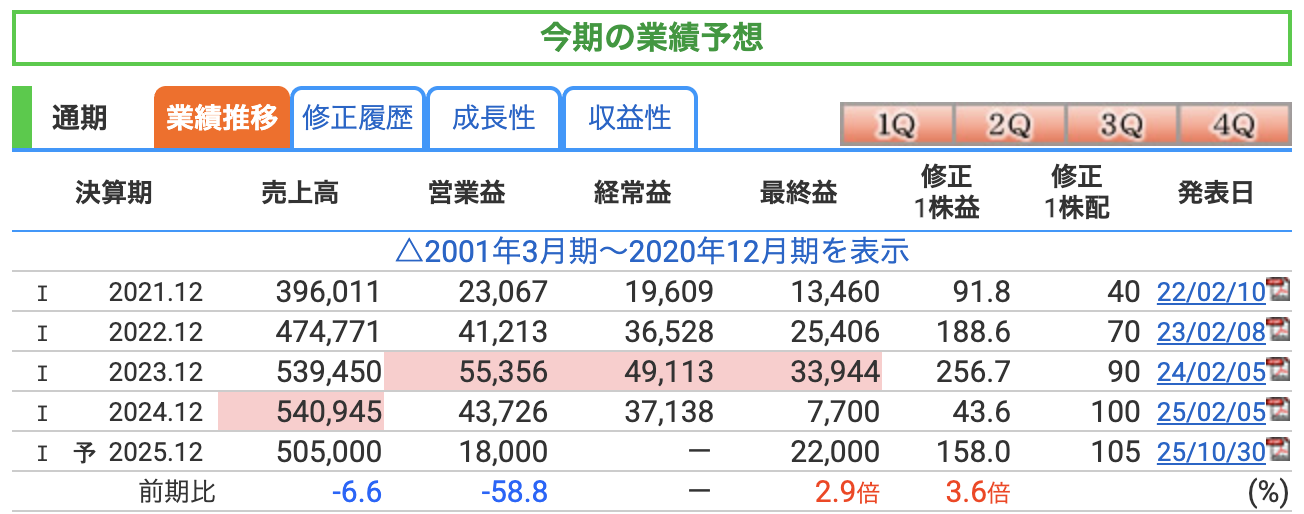

◆① 売上高:▲1.0%(5,100 → 5,050億円)

「売上は1%の下方修正。

これは数字としては小さく見えますが、実態としては “出荷遅延の累積” が響いています。

理由は3つです。

-

アメリカ:関税負担交渉が長引き、検収がストップ

-

ヨーロッパ:新型CNC切り替え作業が想定より遅れた

-

輸出規制:安全保障の影響で審査が長期化

“売れるのに出せない”という状態が多発し、

結果的に売上を少し下げざるを得ませんでした。」

◆② 営業利益:▲52.6%(380 → 180億円)

「営業利益はものすごく大きく下がりました。

なんと -52.6% の大幅下方修正です。

理由は以下の3つ。

① 出荷遅延による売上減 → 利益に直撃

② 新型CNC切り替えに伴う部品廃棄・評価損の発生

③ 償却費の増加、人材投資などコスト増

努力での吸収を超えてしまい、

営業利益は予定の半分以下になりました。

“本業の苦戦”が最も強く出たのが営業利益です。」

◆③ 経常利益:予想非開示

◆④ 最終利益:+10.0%(200 → 220億円)

「ここがポイント。

最終利益はなんと 10%の上方修正 になりました。

理由はもう完全に一つ。

ロシア工場収用による保険金 169億円です。

営業利益は落ちても、

この“特別利益”が最終利益を押し上げたことで、

逆に上方修正となっています。

ただしこれは“実力での成長”ではありません。

あくまで“一時的なプラス要因”である点には注意が必要です。」

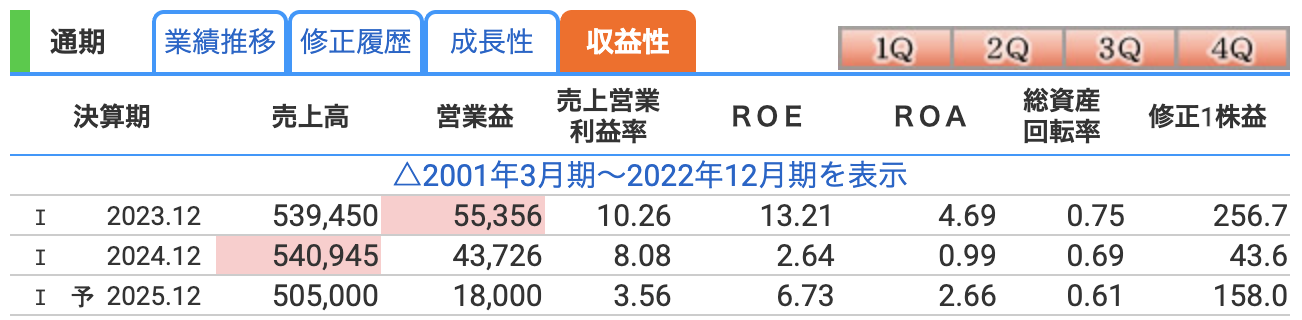

◆① 営業利益率:

-

2023年:10.26%

-

2024年:8.08%

-

2025年予想:3.56%

「まず営業利益率ですね。

2023年は10%台としっかり利益が出ていたんですが、

2024年は8%まで低下、そして2025年は 3%台まで急落 する見通しです。

理由はもうハッキリしていて、

“出荷遅延” と “新型CNC切り替えコスト” が重くのしかかっているからです。

・売上が落ちる

・ムダなコストが増える

このダブルパンチで、本業の利益率が大きく圧迫されています。

2025年は“本業の底”になる可能性が高いですね。」

◆② ROE(株主資本利益率)

-

2023年:13.21%

-

2024年:2.64%

-

2025年予想:6.73%

「次にROEです。

ここは、株主が会社に預けているお金を“どれだけ効率よく増やせているか”を表す指標。

2023年は13%と非常に高い水準でしたが、

2024年は最終利益が落ちた影響で、一気に 2%台 に低下。

ただ、2025年は 6.7%まで回復 する見込みになっています。

この回復の裏には、もちろんロシア保険金という特殊要因もありますが、

“最終利益がプラスに戻る” ことでROEは改善する見通しです。

ただし、まだ本来の実力水準には戻っていません。」

◆③ ROA(総資産利益率)

-

2023年:4.69%

-

2024年:0.99%

-

2025年予想:2.66%

「そしてROA。

これは会社が持っている資産をどれだけ効率よく利益に変えられているか、という指標。

2023年は4.6%と標準的ですが、

2024年は営業利益と最終利益が落ちたため、1%を切るところまで低下しました。

ただ、2025年は 2.6%まで回復 する予想。

営業利益が落ち込んでいる中でも、

最終利益の改善(=保険金の反映)がROAを押し上げている形です。」

株価と株主還元

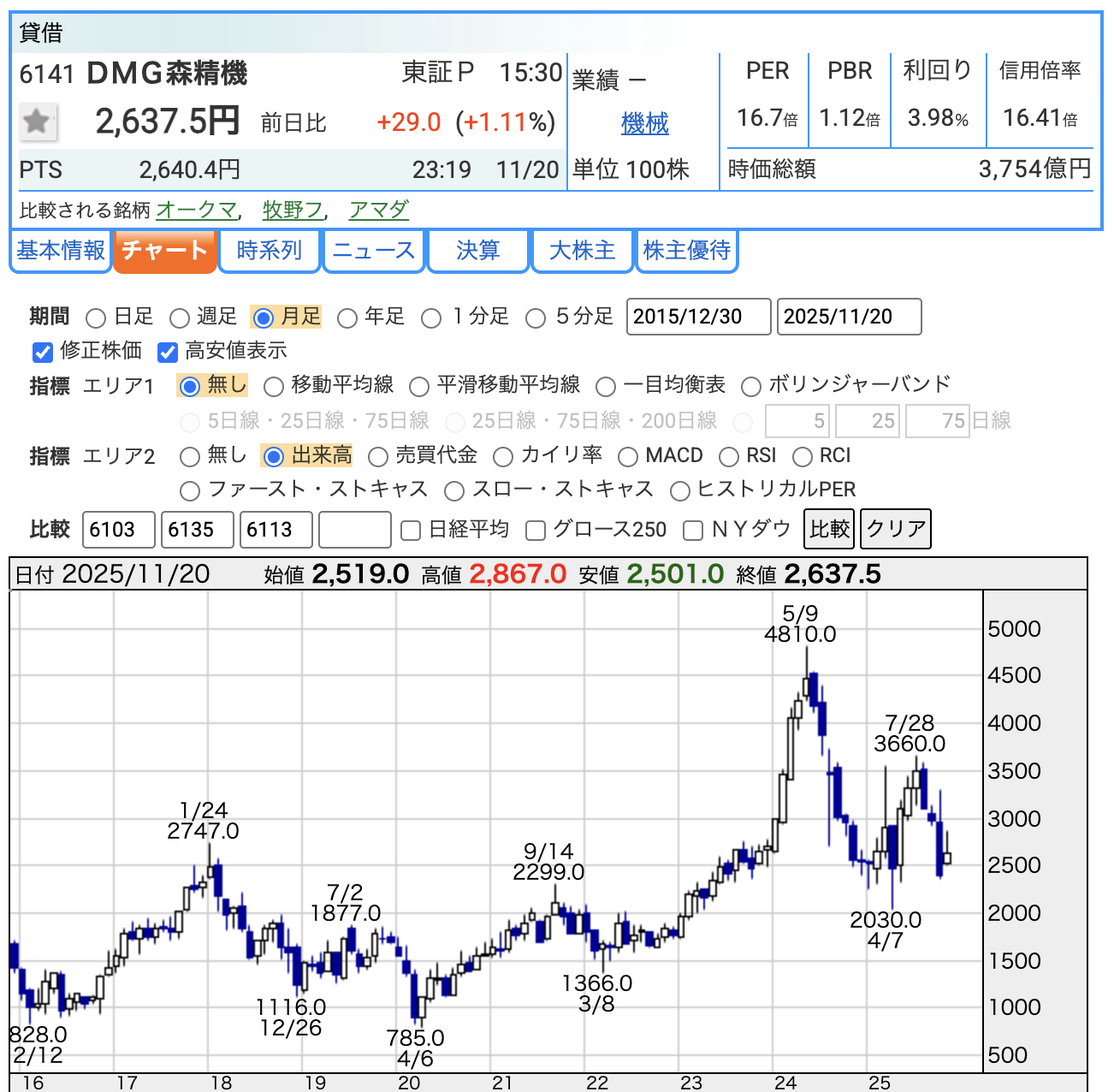

11月20日時点での株価は 2,637円。

5月には4,800円まで行った株価が、一気に2,500円割れまで売られ、

今回の決算発表直後には ストップ安まで叩き込まれました。

機械株は景気敏感なので、こういう大きな上下は“あるある”なんですが、

今回の下げはかなりインパクト強めです。

◆② PER:16.7倍

「次にPERは 16.7倍。

ただしこれ、ちょっとクセがあります。

というのも今期の最終利益には ロシア工場の保険金(169億円) が入っているので、

“本業ベースのPER”はこの数字よりもっと高くなります。

なので表面上は16倍台でも、

実態としては “割安とは言えない” 水準に近いですね。」

◆③ PBR:1.12倍

「PBRは 1.12倍。

これはかなり“フェアバリュー”寄りのラインです。

1倍割れなら割安、

2倍超えなら成長株の評価、

そのちょうど真ん中あたり。

財務体質は安定していますし、

PBR的には“下値はそこそこ固いタイプ”の株とも言えます。」

◆④ 配当利回り:3.98%

「配当利回りは 3.98%、ほぼ4%。

この利回りは普通に魅力的です。

ただし、来期の本業利益はまだ弱いので、

“高配当株として買うなら、本業の回復速度もセットでチェック”

ここがポイントになってきそうです。

DMG森精機の“配当と株主還元”について見ていきます。

この会社、実は長い目で見ると“かなり株主還元に積極的な企業”なんですよ。

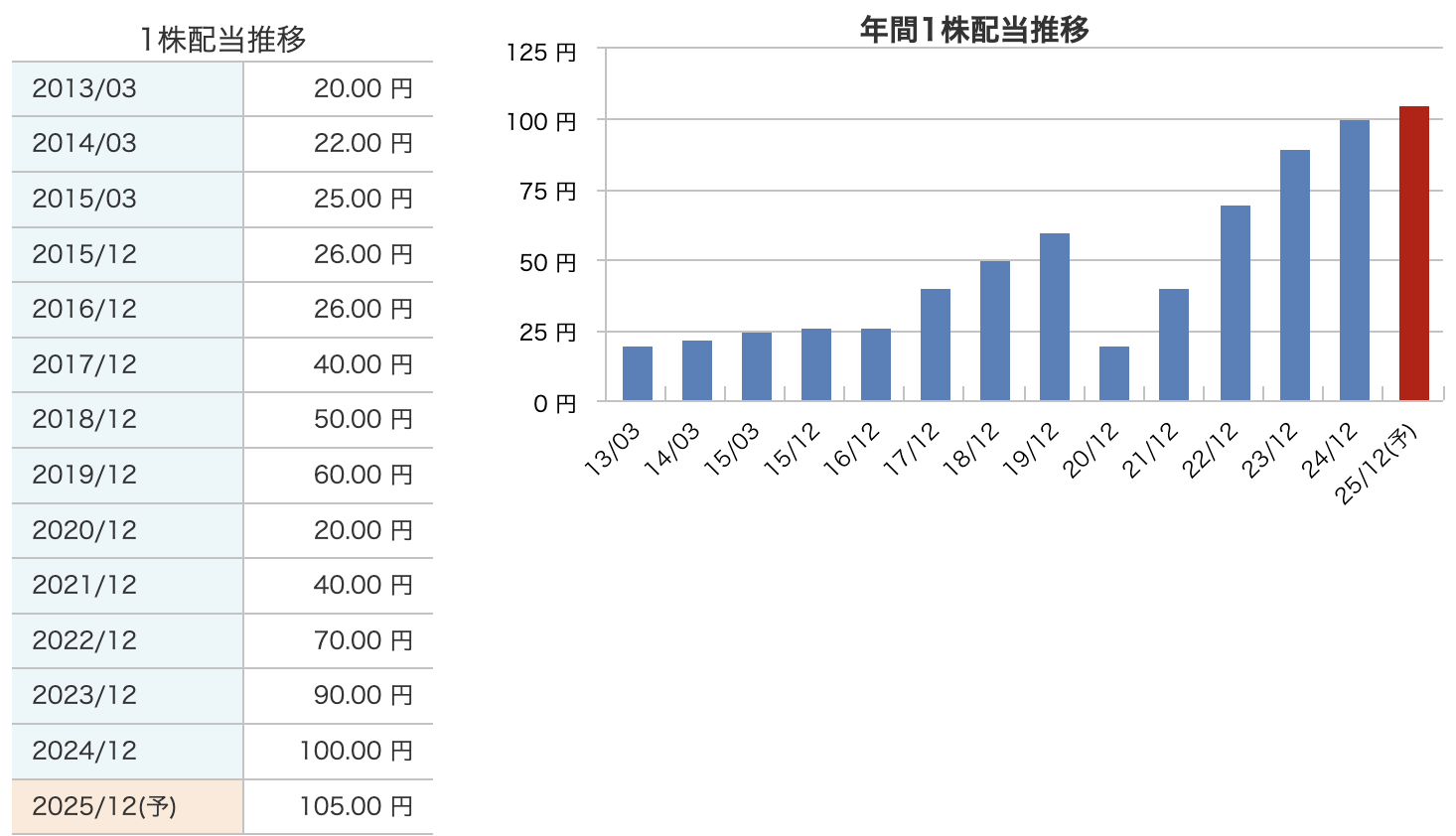

◆① 配当はきれいに右肩上がり(途中に乱高下あり)

「まず配当の推移を見ていただくと、

2013年の 20円 から始まって、

直近2024年には 100円、そして2025年は 105円予想 と、

長期で見ると明らかに右肩上がりです。

ただし途中、2020年だけ一度 20円 に落ち込んでいます。

これはコロナ直撃+グローバル需要の急減で、

機械メーカー全体が投資ストップになった時期ですね。

でもそこからの“戻し方”がすごい。

40円 → 70円 → 90円 → 100円 → 105円と、

一気に配当を積み増してきました。」

◆② 今期(2025年)は業績下振れでも105円をキープ

「面白いのは、2025年は営業利益が大幅に落ちる予想なのに、

配当は 105円に増配 してきたところ。

普通なら“減配かな?”と思う局面ですが、

DMG森精機は配当を守ってきたんですね。

その背景として、

-

特別利益(ロシア工場の保険金)で最終利益が改善

-

財務体質が強く、キャッシュに余裕

-

中期的に“安定配当企業”を示したい

このあたりが理由として挙げられます。」

◆③ 株主還元のスタンス:安定配当+増配志向

株主還元の特徴は、

“思い切った増配 → 景気悪化時に一度落ちる → そこからまた段階的に積み上げる”

という、メリハリのあるスタイルです。

もともと利益の波が激しい“景気敏感株”なので、

毎年きれいな累進配当を続けるのは難しい業種なんですが、

その中でも【配当を中期でしっかり伸ばしていく】方針は非常に強いです。

◆④ 配当利回りは約4%前後で魅力的な水準

「今の株価2,600円台で 利回りは約4%。

製造業の中ではけっこう高い部類に入ります。

“高配当×技術力×グローバル企業”という組み合わせはなかなか珍しく、

長期での配当狙いの投資家にとっては魅力的なゾーンに入っています。」

財務

◆① 自己資本比率:39.5%(最新)

-

2022年:36.1%

-

2023年:35.0%

-

2024年:39.4%

-

2025年3Q:39.5%

「まず自己資本比率。

直近は 39.5% と、ほぼ40%に到達しています。

製造業は設備を多く抱えるので30%台が普通なんですが、

そこからさらに一段上の“40%近いレベル”まで改善してきました。

景気敏感株なのに、財務だけは着実に強くなっている。

これは長期投資家にとっては安心材料ですね。」

◆② 剰余金:915億円

剰余金は、会社がこれまで積み上げてきた“内部留保”のことなんですが、

DMG森精機は直近だと 900億円弱 をしっかり維持しています。

2022年が約700億円、2023年が900億円を超え、

2024年は少し落ちたものの、それでも850億円以上。

そして2025年3Qで再び 915億円 まで戻してきています。

機械メーカーって景気で利益がブレやすい業種なんですが、

この“900億円近い剰余金を維持できている”というのは、

**財務面の底力が強い証拠なんですよね。

いざ業績が落ちても配当をすぐに減らさずに耐えられるし、

研究開発や設備投資も安定して続けられる。

財務の強さを支えている重要なポイントです。

◆③ 有利子負債倍率:0.37倍

-

2022年:0.37倍

-

2023年:0.42倍

-

2024年:0.34倍

-

2025年3Q:0.37倍

「最後に有利子負債倍率。

これは“借金の重さ”を測る指標なんですが、

DMG森精機は 0.3〜0.4倍台 と、低い水準です。

1倍を超えると負債多め、

0.5倍以下なら財務健全、

というイメージなんですが、

DMG森精機はずっと0.3〜0.4で安定しています。

さらに、ハイブリッド資本(資本扱いになる借入)を活用して、

“借金っぽく見えない借金”を賢く使いながら資本を厚くしている。

財務戦略としてはかなり巧みな会社です。」

DMG森精機の決算の感想

-

本業は想像以上に悪化(営業利益▲61%)

まず一つ目。

本業の悪化は想像以上でした。

営業利益が前期比で約6割も落ちています。

新型CNCへの切り替えで生産性が落ちたり、欧州の輸出審査が長引いたり、

アメリカの関税問題で出荷が止まったり…

“悪い要因が同時に重なった” という内容で、本業にはかなり逆風が吹いていました。 -

売上も2ケタ減で想定以上の落ち込み

二つ目。

売上も2ケタ減と大きく落ち込みました。

受注は順調で、ニーズはしっかりあるんですよ。

でも“作っているのに出荷できない”という状況が続いて、

売上に反映しきれなかった。ここが痛いポイントです。 -

最終利益は“特殊要因”で黒字化&大幅改善

ただ三つ目。

最終利益だけは特殊要因で大きくプラスになりました。

ロシア工場の収用に対する保険金、169億円ですね。

これが最終利益をドーンと押し上げて、本業とは別枠で黒字が回復しています。 -

通期予想は大幅下方修正(営業利益▲52.6%)

通期予想はかなり厳しい下方修正になりました。

営業利益を380億円から180億円に半減以下へ。

アナリストの予想も大きく下回ってしまい、

市場が“ショック”を受けたのも正直よくわかる内容です。 -

財務と受注残は強く、来期以降の回復余地は十分にある

そして最後、五つ目。

ただし財務はむしろ強く、来期以降の回復余地は大きいです。

自己資本比率は40%近くまで改善、剰余金も900億円規模を維持。

受注残も積み上がっているので、

“出荷さえ正常化すれば本業は戻せる体質” はそのまま残っています。

“今期は苦しい。でも体力はあるし、来期戻す余地は十分”

そんな決算だったという印象です。

今後も別の個別株も解説していきますので、ひとつの参考にしてみてください(^^)