こんな方におすすめ

- 安定した収入源を求めている人

- 投資知識の向上をしたい人

- 投資判断の材料が欲しい人

※本ページはプロモーションが含まれています

安定した収入源を求めている人、投資知識の向上をしたい人、投資判断の材料が欲しい人の参考になれば幸いです

Contents

日清食品HDの企業概要

-

世界初の即席めんを生んだ会社

-

1948 年創業。1958 年に「チキンラーメン」、1971 年に「カップヌードル」を開発し、即席めんという新しい食文化を世界に広めたパイオニア。

-

-

「カップヌードル」「U.F.O.」など強力ブランドを保有

-

カップめん国内シェア約4割を誇り、袋めん、冷凍食品、シリアル、完全栄養食「完全メシ」まで多彩な商品を展開。災害備蓄や宇宙食にも採用されるなど生活インフラ化している。

-

-

グローバルに事業拡大中

-

日本・米州・中国・アジア・欧州など世界各地に生産拠点を持ち、海外売上比率は約4割まで上昇(2030 年に50%超を目指す)。ブラジル・米国などで新工場を建設し成長を加速。

-

-

“食 × イノベーション”とサステナビリティ

-

R&Dを通じて高付加価値・健康志向・プラントベース商品を開発。CO₂排出42%削減などを掲げる環境戦略「EARTH FOOD CHALLENGE 2030」でESG経営も推進。

-

-

景気敏感株?ディフェンシブ株

-

東証プライム上場(コード 2897)。主力の即席めんは景気変動の影響を受けにくく、累進配当と自己株買いで株主還元も手厚い――総じて ディフェンシブ株 と位置づけられる。

-

決算概要

-

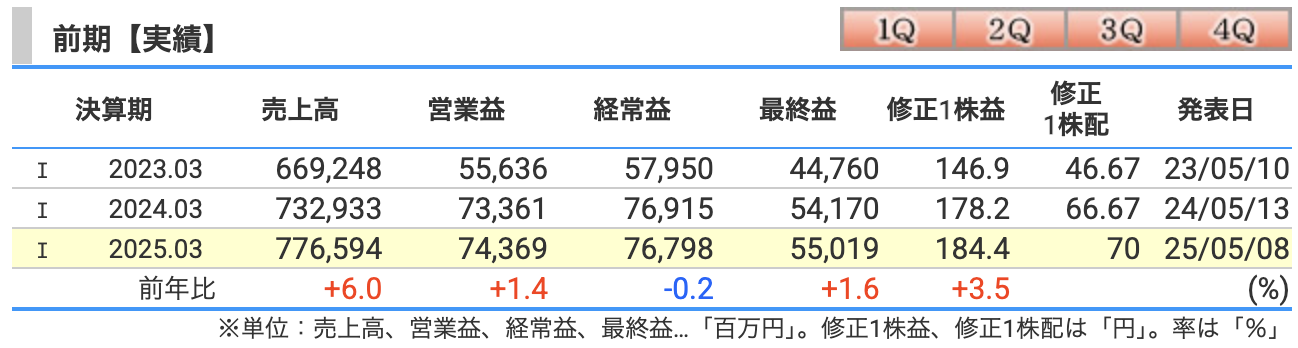

売上高 7,765.9 億円(前年比 +6.0 %)

-

国内での値上げと新商品効果、海外(米国・ブラジル・中国)の販売数量増が寄与

-

円安も海外売上の円換算を押し上げ、過去最高を更新

-

-

営業利益 743.7 億円(+1.4 %)

-

原材料高・物流費の上昇を、価格改定と高付加価値商品の比率拡大で吸収

-

国内非即席めん(冷凍食品・シリアル等)の収益性改善が利益を下支え

-

-

経常利益 767.9 億円(-0.2 %)

-

営業面では堅調だったものの、為替ヘッジ費用と金利負担増でやや目減り

-

海外子会社の持分法損益も一部で減益要因に

-

-

最終利益(親会社帰属) 550.2 億円(+1.6 %)

-

特別損失が縮小し、税率も想定より低下したことで利益を確保

-

自己株取得による発行株数減で1株利益(EPS)は 184.4 円へ増加

-

-

総括:値上げ効果で増収・増益を維持

-

コスト高環境でも価格政策と商品 mix で耐え、最終利益は2期連続過去最高

-

キャッシュ創出力を背景に配当+自社株買いで総還元性向100%超を継続

-

-

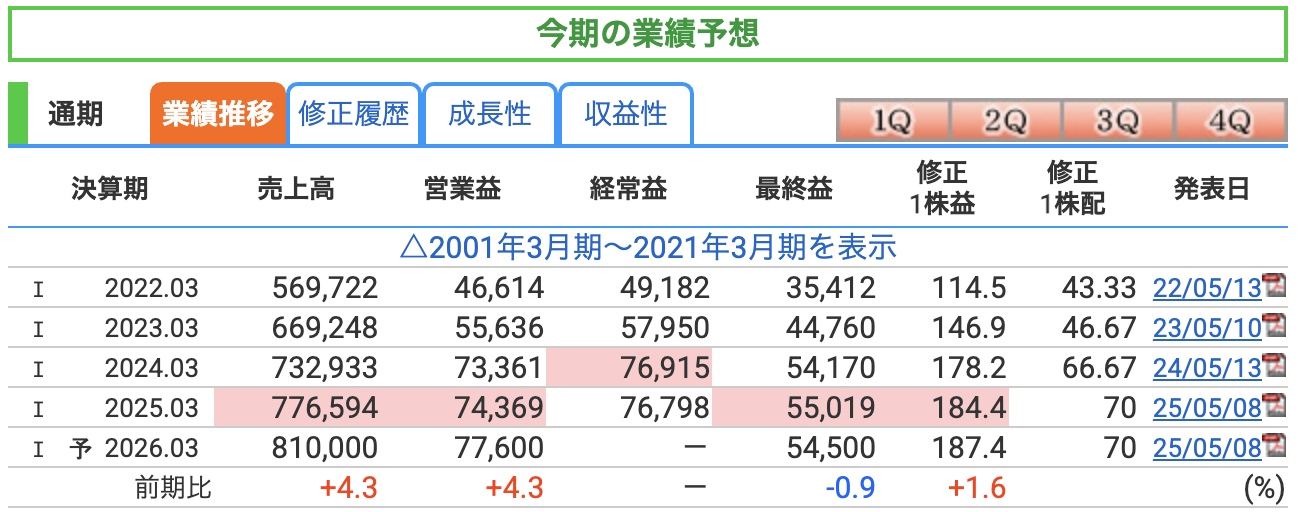

売上高 8,100 億円(前年比 +4.3 % を計画)

-

国内:カップヌードルのリニューアル・「完全メシ」など高付加価値商品の拡販で単価アップ

-

海外:米国・ブラジルの新工場が通年稼働、中国で高級袋めんが伸長 ─ 数量増と円安寄与で過去最高売上を更新見通し

-

-

営業利益 776 億円(+4.3 %)

-

値上げ効果と生産効率化で原材料・物流コスト上昇を吸収

-

国内非即席めん(冷凍・シリアル)の黒字化定着、米国は物流費正常化が追い風

-

-

経常利益:会社予想なし(非開示)

-

実質的な利益管理指標は「コア営業利益」(836 億円計画)として開示し、営業外損益のブレを排除している

-

-

最終利益 545 億円(▲0.9 %)・EPS 187.4 円(+1.6 %)

-

設備投資ピークに伴う減価償却費増と税率想定上昇で純利益はわずかに減少

-

進行中の自己株取得により発行株数が減少するため、1株利益は増加を維持

-

-

総括:緩やかな“増収・営業増益”シナリオ

-

生活必需品ニーズと値上げ効果でディフェンシブに成長を継続しつつ、旺盛な設備投資で海外比率50 %超へ布石

-

原材料市況・米国対中追加関税が逆風要因だが、価格転嫁と商品 mix 改善で吸収可能との見立て

-

日清食品の“お湯をかけても解決しない問題”

-

原材料と物流コストが再び跳ね上がるリスク

-

小麦粉・パーム油・包装資材の国際市況や米州での倉庫・運賃がまだ高止まり。会社計画は「価格改定で吸収」を前提にしており、再値上げが難しければ利益を圧迫しかねません。

-

-

為替前提(1 US$ = 145円)が外れた時のリスク

-

想定より円高になると、海外売上の円換算が減る一方で国内の輸入コストは下がらず、営業利益が目減りします。逆に急激な円安も資材コスト増を招くため、どちらに振れてもブレが大きい点に注意が必要です。

-

-

米国の“一律10%関税”など、追加関税が発動するリスク

-

現行予想には対中追加関税20%は織り込んでいますが、全品目一律10%や報復関税は未反映。実施されると米州の資材コストが数億円単位で上振れし、利益計画が崩れる恐れがあります。

-

-

1,000億円規模の投資ピークに伴う“設備立ち上げ遅延”リスク

-

25年度は国内外で新工場を一斉に建設・拡張。工期遅延や稼働率の立ち上がり遅れが生じると減価償却費だけ先行し、キャッシュフローと利益率が低下しかねません。

-

-

消費者の節約志向と米国市場での競争激化リスク

-

日本では実質賃金マイナスが続き、値上げ商品の買い控えが起こる可能性があります。一方、米国では競合増で販売が伸び悩み気味と会社も認めており、数量計画が未達となる懸念があります。

-

-

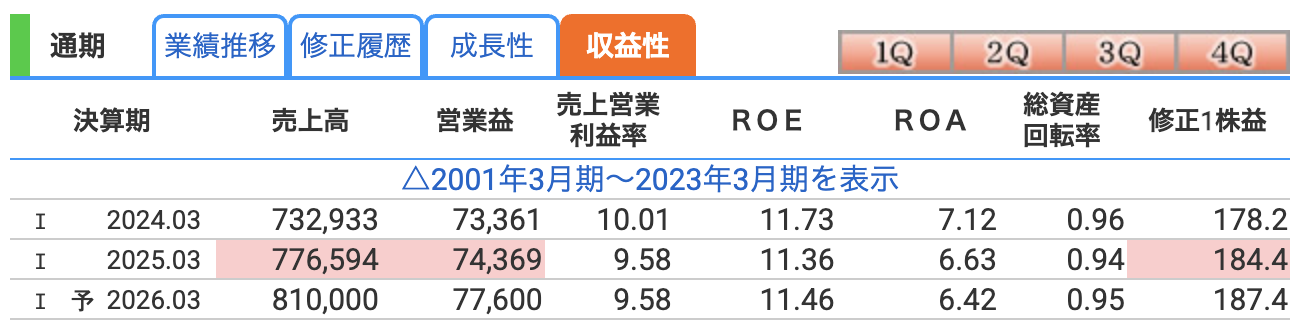

売上営業利益率 ≈ 9.6 %

-

2025 年 3 月期実績:9.58 %(営業利益 743.7 億円 ÷ 売上高 7,765.9 億円)

-

前期 10.0 % → わずかに低下。値上げで売上は伸びたものの、原材料・物流費の上昇分を完全には相殺しきれなかったため。

-

食品メーカーで営業利益率 10 %近辺は上位クラスで、価格転嫁力とブランド力の強さを示す水準。

-

-

ROE(自己資本利益率) ≈ 11 %

-

2025 年 3 月期:11.36 %。「100円を元手に 11.36円もうけた」感じ

-

同業平均(8~10 %)を上回り、会社が想定する資本コスト(4~6 %)も十分クリア=株主資本を効率的に活用できている。

-

自己株買いで自己資本を圧縮し、利益効率を高めている点もプラス材料。

-

-

ROA(総資産利益率) ≈ 6.6 %

-

2025 年 3 月期:6.63 %

-

設備投資や M&A で総資産が膨らむと一時的に低下しやすい指標。新工場の稼働・シナジー発現後に再上昇できるかが次の注目点。

-

-

ビギナー向けチェックポイント

-

営業利益率:10 %前後を維持できるか → 価格転嫁力・ブランド力のバロメーター。

-

ROE:資本コストを超え続けるか → 株主リターンの最低ライン。

-

ROA:大型投資後に再び上向くか → 投資回収力を測るリトマス試験紙。

-

株価指標と株主還元

-

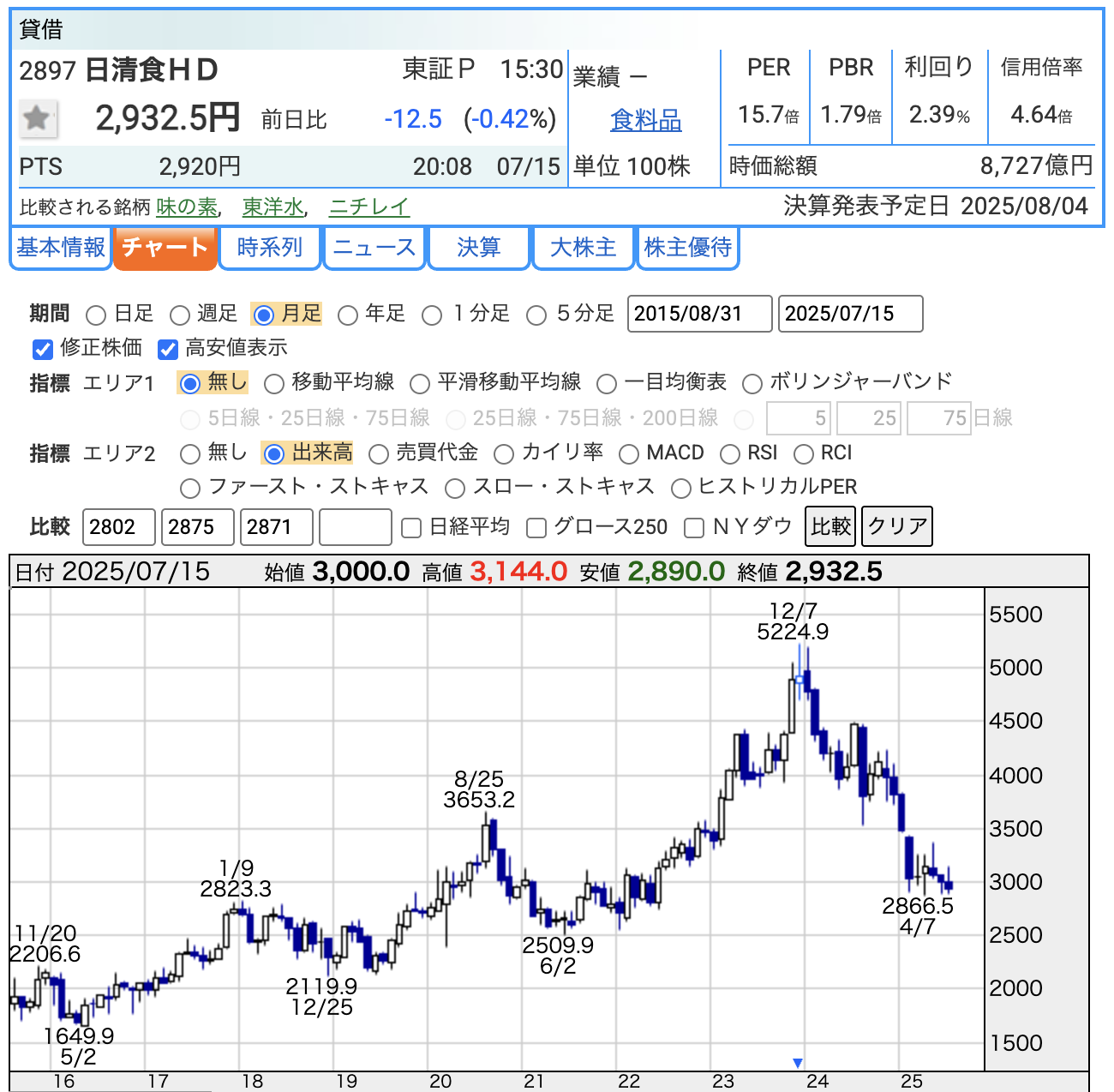

現在株価:2,932.5 円(2025/7/15 終値)

-

直近ピーク 5,224 円(23/12/7)から約 44 %下落。

-

値上げ一巡後の逆風(原材料高・米国物流費)や、金利上昇に伴う “ディフェンシブ株売り” が調整要因。

「金利上昇でディフェンシブ株が売られる」――メカニズム

-

ディフェンシブ株は“株式版の国債”と思われがち

-

食品・医薬・電力など生活必需セクターは 景気に左右されにくい=値動きが小さいぶん、配当利回りが魅力で資金が集まる。

-

-

ところが金利(国債利回り)が上がると比較対象が強化

-

たとえば日本10年国債は最近 1.5〜1.6 %台へ上昇し、2008年以来の高水準。安全資産でも利回りが取れるなら「わざわざ株でリスクを取らなくてもいい」と資金が債券に戻りやすい。

-

-

割引率アップでPERが縮む=“評価見直し売り”

-

株価は将来利益を金利で割り戻して決まるため、金利上昇=割引率上昇→現在価値(株価)は下がりやすい。成長性が高くないディフェンシブ株ほどこの影響が目立つ。

-

-

資金は“金利恩恵組”へローテーション

-

金利上昇局面では銀行・保険など利ざやが拡大する業種や、景気回復に敏感なシクリカル株へ資金が移動しがち。結果として食品株は相対的に売られやすい。

-

-

まとめると…

-

金利上昇 → 安全資産の魅力アップ+割引率上昇 → ディフェンシブ株は“配当も成長も物足りない”と見られカップ麺の湯温が下がる——これが「ディフェンシブ株売り」の正体です。

もっと簡単に言うと、金利が上がると、「将来のもうけ」が安く見られる → 株価が下がる。

とくに地味で安定した会社(ディフェンシブ株)は、下がりやすい傾向があります。

-

-

-

-

PER(株価収益率)15.7 倍

-

「今の利益がこのまま続くと仮定すれば15.7 年分の利益で元が取れる」という水準。

-

国内食品大手の平均(17〜20 倍前後)よりやや割安=成長期待は中庸だが、足元の利益水準を織り込めば許容範囲。

-

-

PBR(株価純資産倍率)1.79 倍

-

「会社を清算して帳簿上の純資産だけを配分すると、株価はその 1.79 倍で取引されている」イメージ。

-

ROE が 11 %と資本コスト(4〜6 %)超えのため、**“良い資産を効率よく回しているブランド企業”**としてプレミアムが乗る。

-

-

配当利回り 2.39 %(年間 1 株 70 円想定)

-

10 年国債利回り(≈1 %台)を上回るインカム。

-

日清食品 HD は累進配当+自社株買いを掲げ、総還元性向 100 %超を継続中=減配リスクは低め。

-

-

初心者チェックポイント

-

株価は急落後の“冷めたカップ麺”状態—再沸騰には海外工場立ち上がりとコスト頭打ちがカギ。

-

PER は食品セクター内で割安寄り、PBR はブランド価値を反映して 1 倍超—攻守バランス型の評価。

-

利回り 2 %台前半は高配当株としては控えめでも、累進配当方針が長期ホルダーの安心感につながる。

-

-

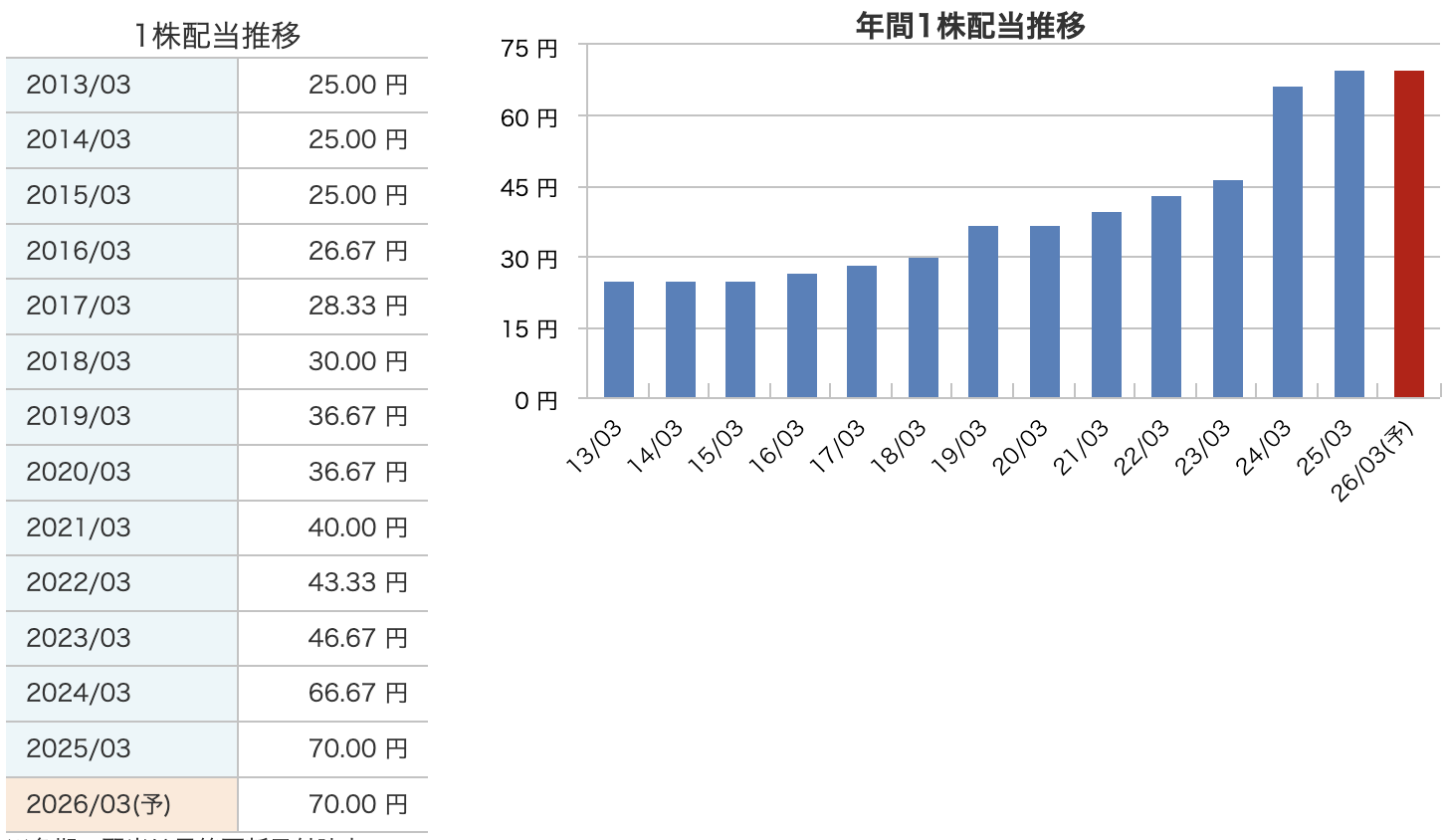

毎年少しずつ“じわ上げ”している配当

-

2013 年(一株25円)→2025 年(70円)と、小刻みですが右肩上がりで、配当を削らない方針がうかがえます。

-

-

2024 年に一段ジャンプ(46.67円→66.67円)

-

値上げで増えた利益と大量の自社株買いを背景に、配当を一気に引き上げました。株主還元を強化する転機となった年です。

-

-

2025 年・2026 年は70円で“据え置き”予定

-

「累進配当」(減らさない配当)を掲げつつ、業績と投資負担をにらんで横ばいで様子見。減配リスクは低め。

-

-

初心者の着眼点

-

“配当の階段”が崩れていないか

-

増配の源泉は利益か、無理な資金捻出か(フリーCFと配当性向をチェック)

-

利回りだけでなく増配率も見る――日清食品は利回りは控えめでも、配当が着実に育つ安心感が魅力です。

-

株主還元方針

-

減配しない“累進配当”+配当性向おおむね40%

-

年間配当は「絶対に下げない」を掲げ、利益が伸びれば段階的に引き上げる方式。目安となる配当性向は約40%で、2024年度実績は38%とほぼ水準どおり

-

-

機動的な自社株買い(FY24:400億円、FY25:200億円予定)

-

株価水準や資金余力を見ながら市場で自己株を取得・消却。株数を減らすことで1株利益と配当余力を底上げしつつ、ROEも押し上げる仕組み。

-

-

配当+自社株買いで“総還元性向100%超”を継続

-

毎年の純利益とほぼ同額、場合によっては上回るキャッシュを株主へ返すことを基本方針に設定している。

-

-

ROE15%を視野に“資本効率”を重視

-

2030年までに ROE15%達成を掲げ、還元策と成長投資を両立しながら株主価値を高める設計。財務レバレッジも2倍以下に抑制して安全性を確保。

-

-

成長投資と両輪運用で“攻めと守り”を両立

-

2025年度は海外・国内工場で1,000億円規模の投資をピークとしつつも、還元方針を緩めない「キャッシュ創出力重視」のスタンス—初心者目線では“配当も投資も同時に進む、バランス型の株主還元”と理解すると分かりやすい

-

財務

-

自己資本比率

-

2025/3 期は 56 %(前期 60 %→微低下)。50 %を超えていれば財務はかなり健全圏。今回は①大型の設備投資や M&A で総資産が増えた、②自社株買いで自己資本を減らした──この2点で比率が少しスリムになりましたが、まだ“筋肉質”といえるレベルです。

-

-

剰余金

-

3391 億円 → 36987億円 → 3818 億円 と順調に積み増し。毎年の利益から配当を払った残りがここへ溜まります。剰余金が厚いほど、今後の設備投資や増配の原資に余裕がある=「長期戦に強い財布を持っている」状態です。

-

-

有利子負債倍率

-

0.08 → 0.07 → 0.24 と上昇。ただし 1.0 未満なら“借金より自己資本の方が多い”低レバレッジ企業。24 年度以降、海外新工場などで資金需要が膨らみ借入を増やした結果ですが、それでも「自己資本 100 円に対し借金 24 円」とかなり軽め。金利上昇局面でも利払い負担は限定的です。

-

-

3指標を一言で

-

自己資本比率が高く、剰余金は毎年増加、借金はまだ軽い──**“守りが堅いのに攻めの投資も打てる”**バランス型の財務体質。初心者は「比率が 50 %を割る・負債倍率が 1.0 を超える」などの変化がないかを今後チェックすると安全です。

-

日清食品HDの決算の感想

-

“値上げ+海外拡大”で売上はしっかり伸長

-

通期売上収益は 7,766 億円(+6.0%)で過去最高。国内はカップヌードル刷新と完全メシなど高単価品がけん引、海外もブラジル・中国が伸びて全セグメント増収を確保しました。

-

-

利益は守り切ったものの、マージンはやや縮小

-

営業利益 744 億円(+1.4%)と増益を維持。ただ原材料高や米州の物流費上昇で 営業利益率は9.6%(▲0.4pt) とわずかに低下し、トップラインほどの勢いは出ず。

-

-

海外は“米州足踏み、他地域でカバー”の構図

-

米国は倉庫費用増で減益でしたが、中国・ブラジル・アジアが補完し、海外全体では増収を確保。地理的ポートフォリオの分散が効いた形です。

-

-

大型投資で攻めつつ、総還元性向100%超を続行

-

24年度に400 億円の自社株買いを実施、今期も200 億円を予定。“設備投資ピーク”と言いながらも 配当+自社株で利益以上を株主に戻す キャッシュ創出力は健在です。

-

-

一言まとめ:

-

「売上は熱々、利益はほどよい湯で保温」。コスト逆風で沸騰はしなかったものの、ブランド力と値上げで増収・増益を死守し、還元も抜かりなし――ディフェンシブ食品株としては上々の仕上がりといえます。

-

今後も別の個別株も解説していきますので、ひとつの参考にしてみてください(^^)