こんな方におすすめ

- 安定した収入源を求めている人

- 投資知識の向上をしたい人

- 投資判断の材料が欲しい人

※本ページはプロモーションが含まれています

安定した収入源を求めている人、投資知識の向上をしたい人、投資判断の材料が欲しい人の参考になれば幸いです

Contents

第一三共の企業概要

■ 基本情報

-

日本国内製薬会社で第4位の規模。

-

2005年、三共と第一製薬が合併して誕生。

-

がん領域を中心に、世界市場を狙うグローバル企業。

■ 事業の特徴

-

注力分野:

-

がん領域(特に新薬・後期開発品)

-

循環・代謝疾患領域

-

フロンティア領域(新しい医療分野)

-

-

核技術:

-

抗体薬物複合体(ADC)技術を強みとする。

-

-

製品ライン:

-

イノベーティブ医薬品(新薬)

-

OTC医薬品(市販薬)

-

ジェネリック医薬品(後発薬)

-

ワクチン

-

■ 主要製品

-

【抗がん剤】エンハーツ(DS-8201)

-

【抗凝固剤】エドキサバン/リクシアナ

-

【疼痛治療薬】タリージェ(末梢神経障害性疼痛)

-

【骨粗鬆症治療薬】プラリア

-

【OTC医薬品】

-

風邪薬「ルル」

-

頭痛・生理痛薬「ロキソニン」

-

胃腸薬「ガスター10」

-

エンハーツは、

-

第一三共が開発し、アストラゼネカと共同販売している抗がん剤です。

-

タイプは「抗体薬物複合体(ADC)」と呼ばれる最新型の治療薬。

-

抗体に強力な抗がん成分(薬物)を結びつけて、がん細胞だけを狙い撃ちする仕組み。

-

正常な細胞へのダメージを減らしながら、がんに強く作用できるのが特長

-

■ 最近の動き

-

がん新薬開発、ワクチン・ジェネリック事業に積極投資。

-

アストラゼネカ社と提携し、ADC製品「エンハーツ」「DS-1062」の共同開発・販売を進める(第一三共は製造・供給担当)。

-

2018年、**レゾナック(旧昭和電工)**と再生医療製品の製造提携。

-

2023年、第一三共エスファ(ジェネリック薬会社)をクオールHDへ売却。

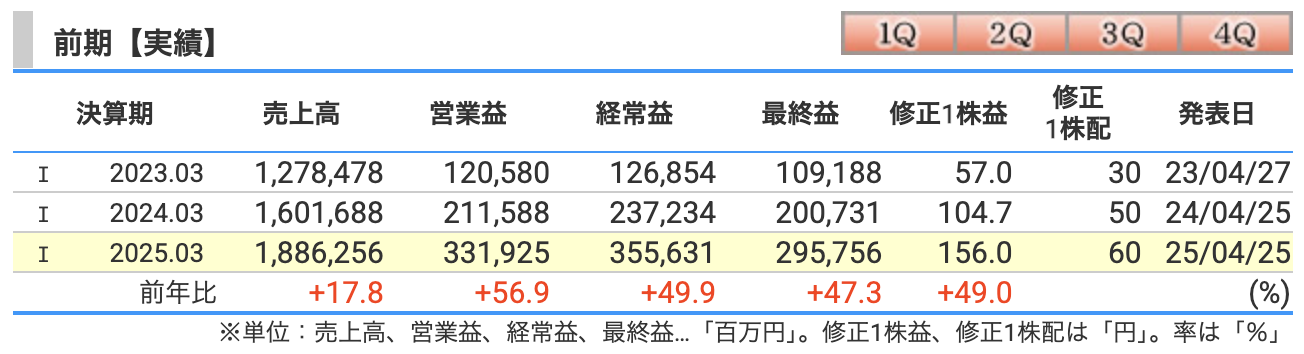

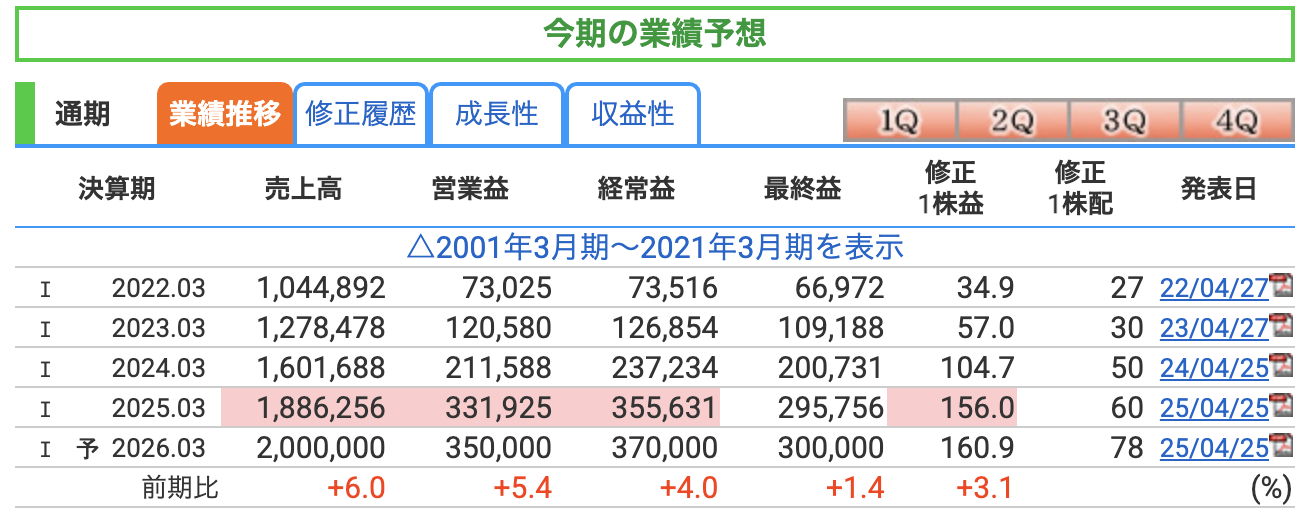

決算概要

■ 売上高:1兆8,862億円(前年比 +17.8%)

主な増加要因:

-

主力製品「エンハーツ」(抗HER2 ADC)および**「リクシアナ」(抗凝固剤)の海外売上の大幅伸長**

-

為替の円安進行により増収(為替影響:約513億円)

■ 営業利益:3,319億円(前年比 +56.9%)

主な増加要因:

-

上記の売上高増加に伴う売上総利益の拡大

-

**売上原価は微増(+0.2%)**にとどまり、原価率が改善

-

一方で、

-

販売費および一般管理費は「エンハーツ」販売拡大によるアストラゼネカとの利益分配増加等で+15.5%増加

-

研究開発費も5DXd ADCsなどにより+18.8%増加

-

■ 経常利益(税引前利益):3,556億円(前年比 +49.9%)

主な増加要因:

-

営業利益の増加に加え、**持分法適用会社からの利益(145億円)**も貢献

-

金融収支などのその他収益項目も含まれるが、詳細は未記載

■ 最終利益:2,958億円(前年比 +47.3%)

主な増加要因:

-

税引前利益の増加がそのまま寄与

-

税率変動などによる影響は特に言及されていない

■ 売上高:2兆円(前年比 +6.0%)

主な増加要因:

-

主力製品「エンハーツ(DS-8201)」の世界的な売上拡大が継続

-

アストラゼネカや米国メルクとの戦略的提携によるマイルストン収入の増加も寄与

-

為替前提はやや円高(1ドル=140円、1ユーロ=160円)で、為替の追い風はやや鈍化

「戦略的提携によるマイルストン収入」とは、第一三共が他の製薬会社(たとえばアストラゼネカや米国メルク(Merck))と締結した共同開発・販売契約に基づいて、一定の成果や進捗に応じて受け取る契約一時金や成功報酬のことです。

▼ マイルストン収入とは?

製薬会社同士の提携契約では、例えば次のような「マイルストン(節目)」が設定されています:

| 節目(マイルストン) | 内容の例 | 第一三共の収入 |

|---|---|---|

| 開発マイルストン | 治験フェーズ移行や成功 | 数十〜数百億円程度 |

| 承認マイルストン | 米国FDAやEMAでの承認取得 | 多額の一時金 |

| 売上マイルストン | 一定額の年間売上を超えた場合 | 成果報酬のようなもの |

こうした契約により、第一三共は薬の売上に連動しない形でも利益を得ることができます。

■ 営業利益:3,500億円(前年比 +5.4%)

主な増加要因と抑制要因:

-

増収による売上総利益の拡大がプラス材料

-

一方で、がん領域(特にADC製品)への開発費投資、ならびにエンハーツの売上拡大に伴うアストラゼネカへの利益配分の増加がコスト増要因

■ 経常利益(税引前利益):3,700億円(前年比 +4.0%)

補足:

-

営業利益と同様、利益成長の主因は増収

-

金融収益や持分法投資損益等も織り込まれているが、前年からの大きな変動は見込んでいない

■ 最終利益:3,000億円(前年比 +1.4%)

慎重な見通し:

-

利益面では増益を維持するものの、最終利益の伸びはやや小幅

-

法人税等の負担や先行投資による利益圧迫も想定されている可能性あり

全体として、2026年3月期は「成長の継続を見込むが、利益率の伸びは鈍化傾向」という内容です。

高成長フェーズから一段落し、開発・提携・グローバル展開への投資も本格化する中、収益力の維持・向上が引き続き課題となる見通しです。

■ 営業利益率(売上営業利益率)

-

2025年3月期:17.60%(前年比 +4.39pt)

-

2026年3月期予想:17.50%(わずかに低下)

🔍 解説:

-

売上に対して約18%の営業利益を確保しており、製薬業界の中でも非常に高い水準です。

-

主力製品「エンハーツ」など高収益製品が伸長していることが要因。

-

今期予想では、研究開発投資や提携コストの増加を見込み、わずかに利益率が下がるものの、依然として高水準。

■ ROE(自己資本利益率)

-

2025年3月期:17.86%(前年比 +5.05pt)

-

2026年3月期予想:18.48%(さらに上昇予想)

🔍 解説:

-

ROEは企業が株主資本を使ってどれだけ効率よく利益を稼いだかを示す指標で、10%を超えれば優秀と言われる中で、18%近い高水準。

-

「エンハーツ」を中心とした高成長がけん引。株主価値の向上という点で極めて優良企業と言える。

■ ROA(総資産利益率)

-

2025年3月期:8.55%(前年比 +1.83pt)

-

2026年3月期予想:8.68%

🔍 解説:

-

総資産に対する利益率で、資本効率全体を示します。

-

こちらも年々改善傾向にあり、資産全体で利益を生み出す力が高まっていることがわかります。

-

創薬型企業としては高水準であり、投資効率の良さを裏付ける数字です。

高利益率・高ROE・高ROAの三拍子が揃った理想的な利益成長企業です。

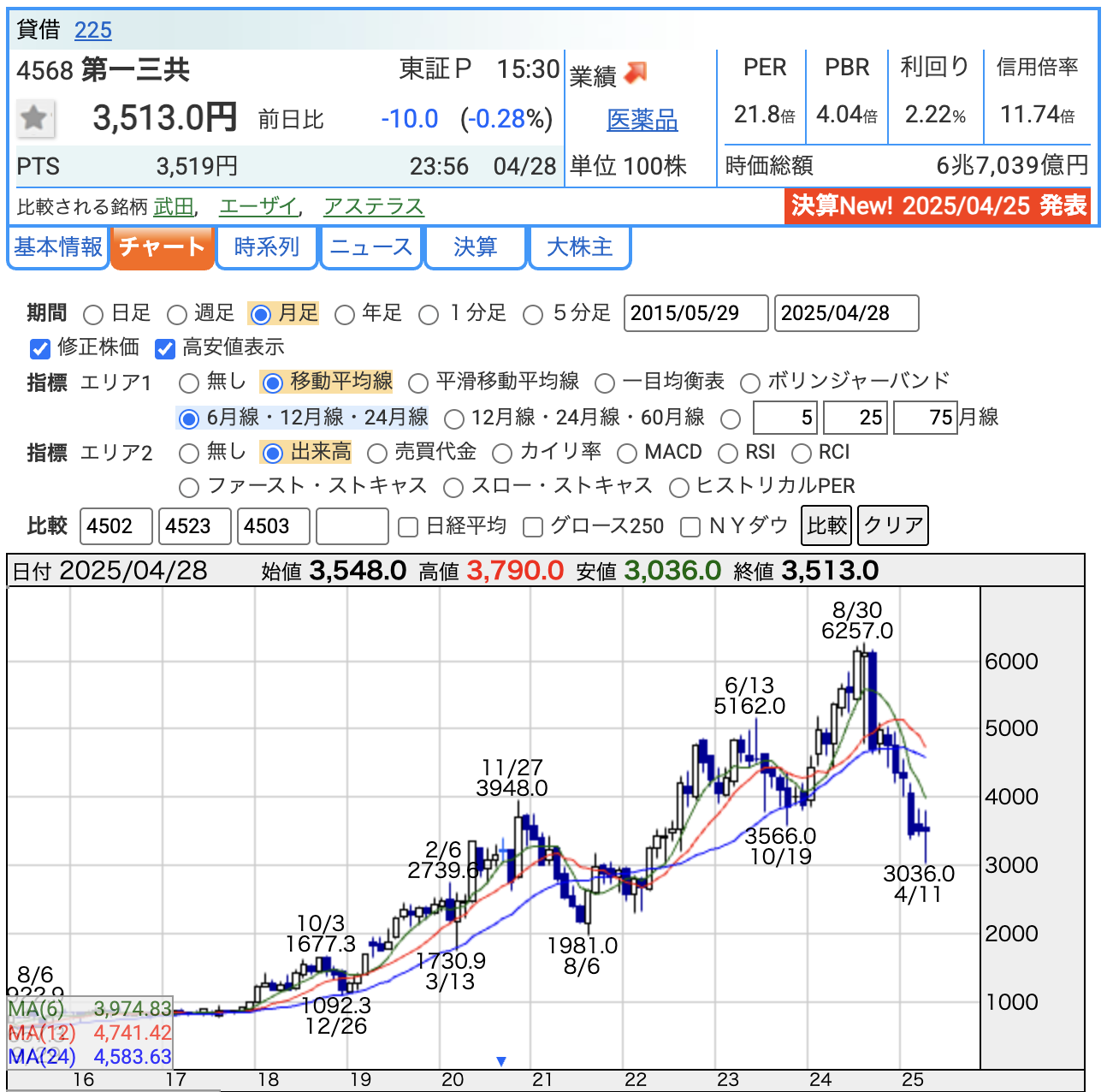

株価指標と株主還元

■ 現在の株価

-

3,513円

2023年末〜2024年にかけてエンハーツを中心とした期待感から一時6,000円台まで上昇しましたが、現在は調整局面に入り、3,000円台前半まで下落しています(4/11に安値3,036円)。直近は反発を試すような形です。

■ PER(株価収益率):21.8倍

-

利益水準(EPS=156円)に対して、株価がやや割高な水準。

-

ただし、バイオ・創薬系企業はPER20〜30倍でも正当化されやすい分野。

-

将来的な成長(ADCやマイルストン収入)への期待を織り込んだバリュエーション。

■ PBR(株価純資産倍率):4.04倍

-

純資産(1株あたり約870円)に対して4倍超えで、こちらもかなり高め。

-

製薬会社は知的財産(研究成果など)を多く持つため、PBRは高くなりがちですが、それでも4倍台は「相当な成長性への期待込み」という評価。

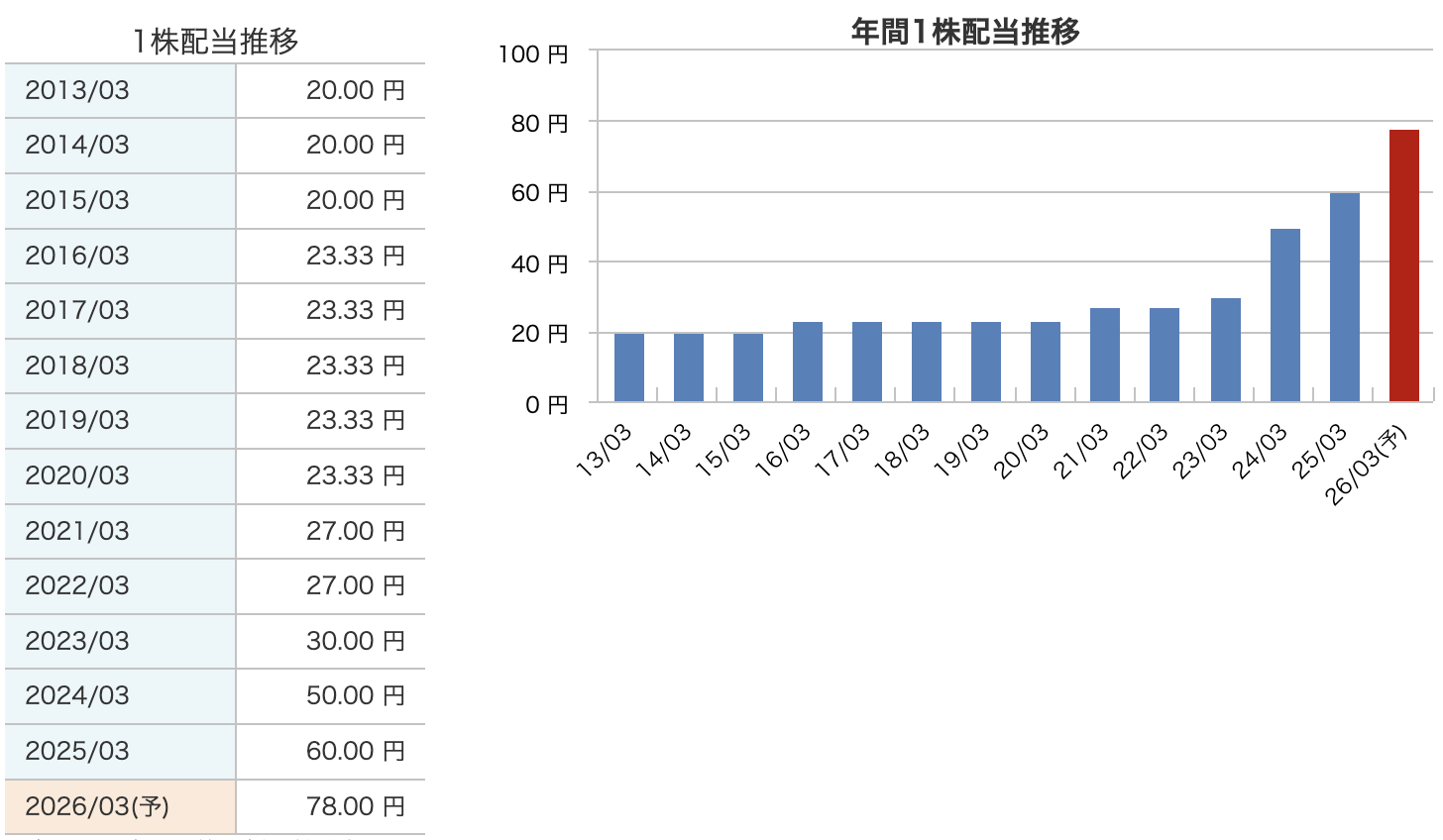

■ 配当利回り:2.22%

-

2025年3月期実績で年間配当60円に対しての利回り。

-

配当方針は利益成長に応じた増配を基本としており、今期(2026年3月期)は**78円(予想)**で、利回りは約2.2%→2.2%台後半へ上昇見込み。

-

高配当とは言えないが、成長株にしては安定した配当を維持している印象。

🔹 過去:守りの配当

-

以前は配当維持が優先され、成長より安定性重視。

-

研究開発に注力していた時期でもあり、将来への投資が優先されていた。

🔹 現在:成長と還元の両立

-

2024年以降は大幅増配フェーズへ突入。

-

背景には、抗がん剤「エンハーツ」などグローバル新薬のヒットにより、業績とキャッシュフローが急改善。

-

DOE(配当性向より株主資本を基準にする手法)も導入されており、持続的な還元を意識。

■ 今後の見通し

-

2026年3月期予想では、78円と過去最高配当を更新見込み。

-

利益成長が前提ではあるが、「減配リスクは低い」と市場で評価されている。

-

今後も「安定+成長+配当」の三拍子を意識した還元姿勢が続く見通しです。

✅ 第一三共の株主還元方針(2025年3月期決算時点)

■ 基本方針:

-

「利益成長に応じた増配」および「機動的な自己株式取得」により、株主還元のさらなる充実を図ると明言。

■ 配当政策:

-

中期経営計画(2021~2025年度)の中で「利益成長に応じた段階的な増配」を重視。

-

2025年度の年間配当金は60円(前年比+10円)、2026年度は78円を予想(前年比+18円)と継続的な増配が実行されている。

-

KPIとしてDOE(株主資本配当率)を採用。2025年度は8%以上を目標とし、株主資本コストを上回る水準を掲げている。

■ 自己株式取得:

-

2024年4月〜2025年1月:3,871万株・約2,000億円の自己株を取得・消却。

-

2025年3月〜4月:さらに1,397万株・約500億円の自己株取得を実施、こちらも消却予定。

-

2025年5月以降も8,000万株・2,000億円を上限とする新たな取得枠を設定しており、極めて積極的な姿勢が見られる

財務

■ 自己資本比率:47.0%

-

前期(2024年3月期)の48.8%からやや低下。

-

理由は、自己株式取得(=資本減少)による影響が大きく、1,400億円以上の自己株買いと配当で資本を圧縮。

-

それでも製薬企業としては標準以上の水準で、財務健全性に問題なし。

■ 剰余金:1兆4,570億円

-

過去の利益の蓄積である剰余金は、毎期安定して増加中。

-

2023/3期:1兆2,317億円

-

2024/3期:1兆3,888億円

-

2025/3期:1兆4,570億円(+681億円)

-

-

本業による高収益体質とキャッシュ創出力の強さが反映されており、株主還元や研究投資の源泉となっている。

■ 有利子負債倍率:0.06倍

-

自己資本に対する有利子負債の比率が6%以下で、ほぼ無借金に近いレベル。

-

同社はキャッシュリッチな体質であり、利払いリスクや金利上昇による財務悪化の懸念は極めて小さい。

財務面は極めて堅実で、**「安心して長期保有できる高収益企業」**という評価が妥当です。

第一三共のまとめ

■ 前期の業績(2025年3月期 実績)

| 項目 | 実績 | 前年比 | 主な要因 |

|---|---|---|---|

| 売上高 | 1兆8,862億円 | +17.8% | エンハーツ・リクシアナの成長、円安 |

| 営業利益 | 3,319億円 | +56.9% | 売上拡大・原価率改善による利益拡大 |

| 経常利益 | 3,556億円 | +49.9% | 営業増益+金融収益等 |

| 最終利益 | 2,958億円 | +47.3% | 高水準の純利益、成長製品群が貢献 |

| 営業利益率 | 17.6% | +4.4pt | 高収益体制の確立 |

■ 通期業績予想(2026年3月期)

| 項目 | 予想 | 前期比 | コメント |

|---|---|---|---|

| 売上高 | 2兆円 | +6.0% | エンハーツ等の成長継続、提携収入増 |

| 営業利益 | 3,500億円 | +5.4% | プロフィットシェア拡大で利益率鈍化も |

| 最終利益 | 3,000億円 | +1.4% | 高水準維持も増益幅は小さめ |

| EPS(1株利益) | 160.9円 | +3.1% | 株式数減少も寄与 |

■ 株価と配当(2025年4月28日時点)

| 指標 | 数値 | コメント |

|---|---|---|

| 株価 | 3,513円 | 一時の高値(6,000円台)から調整中 |

| PER | 21.8倍 | 成長企業としては標準的〜やや高め |

| PBR | 4.04倍 | 知財・成長性込みで高水準 |

| 配当利回り | 2.22% | 今期(予想78円)なら2.2%後半へ上昇見込み |

| 配当推移 | 5年で30円→78円に急増 | 安定増配路線が明確 |

■ 財務(2025年3月期)

| 指標 | 実績 | コメント |

|---|---|---|

| 自己資本比率 | 47.0% | 自己株取得でやや低下も健全圏内 |

| 剰余金 | 1兆4,570億円 | 高収益に支えられ増加継続 |

| 有利子負債倍率 | 0.06倍 | 実質無借金、財務安定性は非常に高い |

第一三共は、「高収益・高成長・高還元」の三拍子が揃った決算を出してきました。

主力の抗がん剤「エンハーツ」が米欧中などで順調に拡大し、売上・利益ともに大幅増。営業利益率17.6%という製薬業界でも屈指の高さを実現しています。

同時に、研究開発費も過去最高規模で投下しており、「成長しながら未来に投資する」姿勢も明確です。

配当も急ピッチで増配され、2026年には78円まで引き上げ予定。これだけ増配しても、剰余金は1.4兆円超、有利子負債倍率はほぼゼロという鉄壁の財務体質。

まさに“盤石の成長企業”と言って差し支えありません。

唯一の懸念は、株価が6,000円超から大きく下落しており、市場の成長期待にやや踊らされた反動が出ている点。今後の株価は、「開発品の進展」と「過熱感の冷却後の再評価」が鍵になりそうです。

今後も別の個別株も解説していきますので、ひとつの参考にしてみてください(^^)