こんな方におすすめ

- 安定した収入源を求めている人

- 投資知識の向上をしたい人

- 投資判断の材料が欲しい人

※本ページはプロモーションが含まれています

安定した収入源を求めている人、投資知識の向上をしたい人、投資判断の材料が欲しい人の参考になれば幸いです

Contents

ディップの企業概要

事業内容:

ディップ株式会社は、日本最大級の求人情報サイトを運営している会社です。主に以下のような求人サイトを提供しています。

- バイトル:アルバイト求人情報

- バイトルNEXT:正社員向け求人情報

- はたらこねっと:派遣社員向け求人情報

- バイトルPRO:専門職向け求人情報

また、看護師の転職支援サービス「ナースではたらこ」も展開しており、医療機関への人材紹介を行っています。

DX(デジタルトランスフォーメーション)事業:

企業の業務効率化を支援する「コボット」という自動化ツールを提供し、人材派遣会社の事務作業や採用業務の効率化を進めています。

過去の主な動き:

- 2018年:求人のマッチング機能「iスカウト」開始

- 2020年:KG情報(企業コード2408)と業務提携

- 2024年:アイリッジ(企業コード3917)と資本業務提携

その他の事業:

以前は、環境に優しい新素材「LIMEX(ライメックス)」の事業も手がけていましたが、現在は別の会社(TBM社)に移管されています。

決算概要

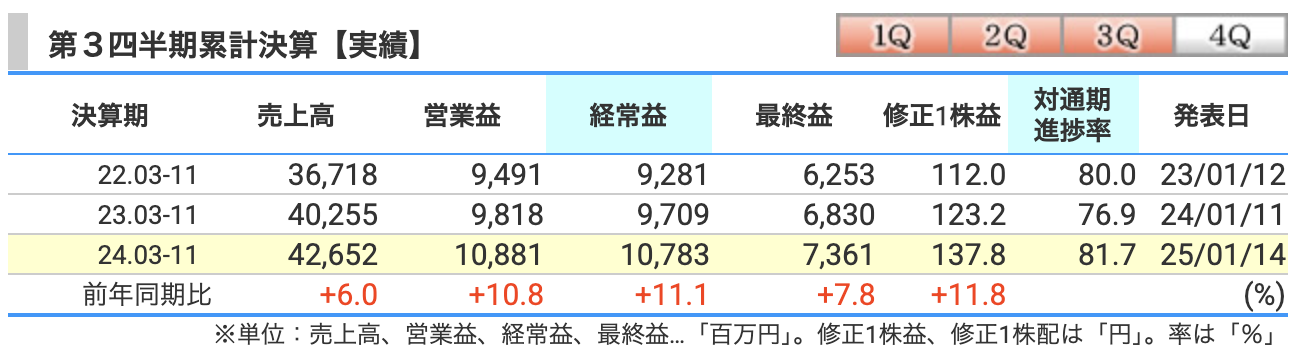

2025年2月期第3四半期(3Q)のディップの業績は、しっかりと筋肉をつけたような成長を遂げています。

📈 売上高:42,652百万円(前年同期比+6.0%)

「おいおい、去年よりも筋肉(売上)が増えてるぞ!?」という状態です。

人材サービス事業とDX事業の両方がバランスよく伸び、ジム通い(営業活動)の効果がしっかり現れています。

- 人材サービス事業(求人広告や人材紹介):求職者と企業をマッチングする力が向上し、求人広告の売上が増加!

- DX事業(「コボット」シリーズなど):企業の採用活動を効率化するデジタルツールの需要が拡大し、売上成長を後押し!

💪 営業利益:10,881百万円(前年同期比+10.8%)

「去年よりもウェイトを重くしても耐えられる!」

売上の伸びに加え、効率的な広告戦略とコスト管理により利益率も向上。

DX事業の利益貢献が効いているのか、前年よりもしっかり利益を出せる体質に進化しています。

💰 経常利益:10,783百万円(前年同期比+11.1%)

「資金繰りも安定!体脂肪率も低下!?」 営業外収益も安定しており、トレーニング(経営)によって基礎体力(財務体質)が強化されています。

🏆 最終利益:7,361百万円(前年同期比+7.8%)

「筋肉(利益)は裏切らない!」 しっかりとした営業戦略とDXサービスの成長が貢献し、純利益も順調に増加。

ここまでくると「ディップ、マジで仕上がってるな」と言わざるを得ません。

✨ 総括:「ディップ、バルクアップ成功!」

求人広告事業とDX事業がバランスよく成長し、全体として力強いパフォーマンスを発揮しました。

特にDX事業は「コボット」シリーズの躍進が続き、今後のさらなる伸びしろも期待されます。

成長するための投資(人材採用やオフィス拡充)も積極的に行っており、まさに「減量期」ではなく「増量期」!

ディップはこれからもさらなる筋肉(売上・利益)をつけていくのか、引き続き注目です💪🔥

ディップの2025年2月期通期業績予想が発表されました。前年と比べて成長を続けつつも、最終利益だけがちょっと減る見込みです。

📈 売上高:57,600百万円(前年同期比 +7.1%)

「営業マンの筋トレ効果発揮中!」

ディップの営業力強化とDX事業の拡大が奏功し、前年の53,782百万円から7.1%増の予想です。

これは、求人広告市場の安定成長とDXサービス(コボットシリーズ)の拡大が後押しした結果。まさに「筋肉をつけて売上も増量!」といったところ。

💪 営業利益:13,400百万円(前年同期比 +5.0%)

「収益のベンチプレス重量もアップ!」

求人広告市場の拡大に加え、DX事業の利益貢献が続くことで、営業利益は前年の12,761百万円から5%増加。

ただし、営業強化のための人材採用やプロモーション費用増加が影響し、成長ペースはやや落ち着いた形。

💰 経常利益:13,200百万円(前年同期比 +4.6%)

「安定した資金フロー!脂肪は落ち着いてる?」

DX事業の成長と求人広告市場の安定により、経常利益も前年の12,618百万円から増加。

売上とともに利益も順調に積み上げていますが、成長率は前年よりやや鈍化気味。それでも、十分に健康的なバランス!

🏆 最終利益:8,900百万円(前年同期比 -1.7%)

「ちょっとだけ減量?でも無理なダイエットではない!」

ここだけは前年の9,050百万円からわずかに減少。

原因としては、自己株式取得の影響や法人税負担の増加などが考えられます。ただし、営業利益や経常利益は伸びているため、会社としては問題なく成長中。

✨ まとめ:「ディップ、着実成長!でもちょっと減量モード?」

- 売上高・営業利益・経常利益は順調に成長!

- 最終利益だけがちょっと減少する見込み。でも健康的な減量レベル。

- DX事業(コボット)と求人広告が引き続き成長の原動力!

- 投資や株主還元の動きも積極的で、バランスの取れた経営を継続中!

ディップはまるで「筋トレ後にプロテインを飲みつつ、無理な減量はしない優秀なアスリート」みたいな状況。

長期的な視点ではまだまだ成長が見込めるので、今後の戦略次第でさらにバルクアップする可能性が高そうです💪🔥

株価と株主還元

📈 株価推移(長期トレンド)

- 現在の株価:2,224円(2025年2月26日時点)

- 最高値:4,930円(2021年11月)

- 最安値:1,479円(2020年4月)

- 最近の動き:

- 2021年11月に4,930円の最高値を記録した後、下降トレンドへ。

- 2022年3月に2,874円の安値をつけた後、一時的に回復し、2023年以降は3,000円前後で推移。

- しかし、2024年に入ってから再び下落基調となり、2,200円台まで下落。

✅ ポイント:

- 長期的に下降トレンド(2021年のピークから半値以下に)

- 2,000円台前半の水準は過去のサポートゾーン(2020年4月の最安値1,479円が意識される)

- 今後の株価回復には、業績成長や市場環境の改善がカギ

📊 投資指標(2025年2月26日時点)

-

PER(株価収益率):13.1倍

→ 過去の利益水準と比較すると割安感はないが、極端に高いわけでもない標準的な水準。- 同業の求人・人材サービス企業(リクルートなど)のPERと比較しても妥当な範囲。

-

PBR(株価純資産倍率):3.39倍

→ 純資産の3.39倍の価格で取引されており、市場が今後の成長を織り込んでいることを示す。- しかし、一般的にPBR 1倍前後が割安とされるため、やや高め。

-

配当利回り:4.27%

→ 高配当水準で魅力的!- 株主還元に積極的な企業であり、配当狙いの投資家には一定の魅力がある。

- ただし、業績悪化で配当が減配されるリスクもあるため注意。

🔍 投資判断のポイント

✔ 下落トレンドが継続中(長期的には慎重な判断が必要)

✔ PERは妥当、PBRはやや高め(割安感はないが、業績成長次第)

✔ 配当利回り4.27%は魅力(ただし、減配リスクに注意)

今後の注目点:

- 業績の回復が見込めるか?

→ 人材サービス市場の回復とDX事業の成長が鍵 - テクニカル的な底打ちの兆候があるか?

→ 2,000円前後のサポートを維持できるかがポイント - 株主還元策の継続性

→ 配当維持・増配の方針が続くかどうか

短期的には下落リスクがあるが、長期的に業績回復が期待できるなら、配当を狙うのもアリな銘柄ですね!💡

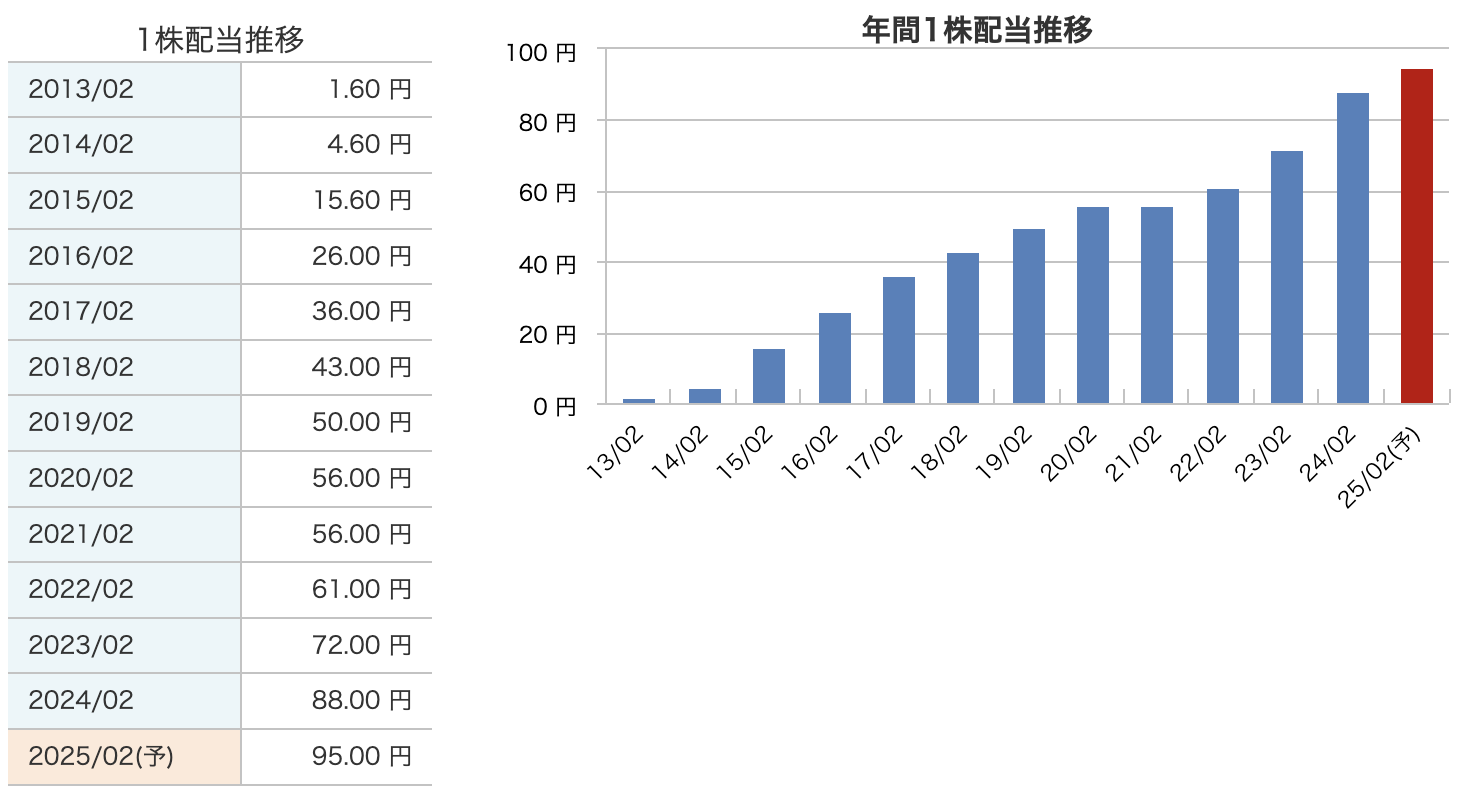

📈 配当金推移 – 成長する筋肉のように着実な増配!

ディップの配当金推移を見てみると、まるでボディービルダーが毎年筋肉を増やしていくかのように、着実に成長しています。

- 2013年:1.6円(ガリガリのスタート💀)

- 2016年:26.0円(筋トレ開始💪🔥)

- 2020年:56.0円(すでにマッチョ!🏋️♂️)

- 2024年:88.0円(バキバキの仕上がり🔥)

- 2025年(予想):95.0円(ついに100円目前!?💥)

この10年で、配当金は **約60倍以上に増加!**まさに「配当金のビルドアップ戦略」ですね。

💰 配当方針 – 「株主還元にも本気で取り組むスタイル」

ディップは安定した配当成長を重視しており、利益が増えた分をしっかり株主にも還元する姿勢を続けています。

- 配当性向は高めに設定されており、利益が増えれば配当も増えるスタイル!

- 2025年の配当予想(95円)は、前年の88円から約8%増加と、さらなる増配が期待される。

- 株主還元意識が高く、「筋肉(利益)が増えたら、その分プロテイン(配当)をしっかり提供する」企業。

🔍 ディップの自社株買い・償却の動き

📌 直近の動き(2024年~2025年)

- 2024年1月25日:取締役会で 768,200株(約20.5億円分) の自社株買いを決定

- 2024年6月3日:取締役会で 1,776,800株(約50億円分) の自社株買いを決定

- これにより、自己株式の総額は 約140億円 近くまで増加

📌 過去の動き

- 以前から定期的に 自社株買いを実施

- 2023年・2022年も数十億円規模での取得を行っており、株主還元を重視している企業姿勢がうかがえる。

💰 自社株買いとは?

企業が市場から自社の株を買い戻すことです。

- 株式数が減ることで1株あたりの価値(EPS)が向上し、株主にとってメリットがある。

- 市場での株価下支えにもなり、投資家に好感されやすい。

- 余剰資金を有効活用し、株主還元の一環として実施される。

📉 償却とは?

買い戻した株を完全に消滅させることで、市場に出回る株の総数を減らします。

- 株式数が減ることで、1株あたりの利益(EPS)がさらにアップ!

- 長期的な株主還元としての効果が期待される。

- ただし、企業の資金が減るため、財務バランスとの兼ね合いも重要!

📌 しかし、償却(消却)の発表はなし!

- ディップは取得した株を「市場から買い戻すだけで、消却(完全に無くすこと)はしていない」。

- そのため、自己株式として保有し、将来的にストックオプション(役員・従業員の報酬)や再度の市場売却に使う可能性がある。

- 「筋肉(利益)は増えてるけど、脂肪(発行済株式数)は減らしていない」状態。

株主優待

ディップ(2379)の株主優待は、**「オリジナルQUOカード」**がもらえるシンプルで分かりやすい制度です!

📌 権利確定月:2月・8月(年2回)

📌 発送タイミング:

- 期末(2月確定分):定時株主総会終了後、期末配当金領収証と共に発送

- 中間(8月確定分):中間配当金領収証と共に発送

📌 2025年2月分のデザインは、大谷翔平選手!⚾️

→ デザインが変わる可能性もあるので、コレクション目的で持つのもアリ?

📌 優待+配当での総合利回り

- 配当利回り(4.27%)+優待利回り(0.45%)

→ 100株保有なら、合計利回り約4.72%!(なかなか悪くない✨)

ディップの株主優待は、「高価なプレゼント」ではなく、QUOカードでコンビニスイーツやコーヒー代が浮くちょっとした嬉しさを味わえる優待です!💳

また、デザインが変わる可能性もあるので、「次回のQUOカードのデザインは何かな?」と楽しみにするのもアリですね!🎉

ただし、優待目的だけでの投資は微妙なので、高配当とセットで魅力を感じるかどうかがポイント!💡

財務

📊 自己資本比率 – 「財務の筋肉量」

- 2022年:76.4%

- 2023年:75.0%

- 2024年:77.3%

- 2024年3Q:71.5%

✅ 自己資本比率とは?

企業の総資産のうち、どれくらいが自社資本(借金ではない資本)であるかを示す指標。

一般的に40%を超えていれば安全圏、60%以上なら超優良!

📌 ディップは70%以上を維持しており、極めて健全な財務体質!

📌 2024年3Qでは71.5%とやや低下したが、それでも超安全圏!

💡 ポイント

- 自己資本比率が高いということは、外部からの借金に依存せず、自己資本(利益の蓄積や株主資本)で成長できている。

- 倒産リスクが低く、財務的な安定性が抜群!

- 一方で、「借金(レバレッジ)を活用して高成長を狙う戦略は取っていない」点には注意。

💰 剰余金(利益の蓄積) – 「貯筋(ちょきん)の量」

- 2022年:28,742百万円

- 2023年:32,840百万円

- 2024年:37,413百万円

- 2024年3Q:39,477百万円

✅ 剰余金とは?

過去の利益の積み重ねで、**企業が蓄えている内部留保(会社の貯金)**のこと。

剰余金が多いほど、「万が一のときに備えた筋肉」がしっかりしている状態!💪

📌 ディップは毎年しっかりと剰余金を積み増し!

📌 2022年→2024年3Qで約1.4倍に増加!

💡 ポイント

- 企業の内部留保が増えているということは、利益を安定して稼げている証拠。

- 万が一の不景気や事業環境の悪化でも、持ちこたえるだけの体力(資金)がある!

- 「高配当+自社株買い」の余力もしっかり確保できる財務基盤!

💳 有利子負債倍率 – 「借金ゼロのアスリート体質!」

- データなし(つまり有利子負債なし!)

✅ 有利子負債倍率とは?

有利子負債(借入金など)を自己資本で割った比率で、一般的に 1倍以下なら安全圏、0倍なら借金ゼロ!

📌 ディップは有利子負債ゼロ!負債に頼らない財務戦略!

📌 借金をしない「無借金経営」なので、金利負担のリスクがない!

💡 ポイント

- 借金なしなので、金利負担による利益圧迫がない(財務リスクが極めて低い)。

- 今後、大型の成長投資をする際に、低金利で有利な借入を活用する余地がある!

- ただし、成長戦略としては「攻めより守り」に比重を置いている印象。

✨ 財務のまとめ:「ディップは超健康体の財務体質!」

💪 自己資本比率70%以上!超安全圏の筋肉質財務!

💰 剰余金は増え続け、蓄えがしっかり!

💳 借金ゼロのアスリート体質!財務リスク皆無!

📌 「守りは完璧!ただし攻めの成長戦略がどうなるかが今後のカギ!」

**財務的な安定性は抜群ですが、今後の成長投資(M&AやDX事業の拡大)にどれだけ資金を使うのか?がポイントになりそうですね!**🔥

ディップのまとめ

📌 第3四半期累計業績(2025年2月期 3Q)

✅ 売上高:42,652百万円(前年同期比 +6.0%)

✅ 営業利益:10,881百万円(前年同期比 +10.8%)

✅ 経常利益:10,783百万円(前年同期比 +11.1%)

✅ 最終利益:7,361百万円(前年同期比 +7.8%)

💡 ポイント

- 人材サービス事業の安定成長:アルバイト・派遣・正社員向け求人広告が堅調に推移

- DX事業(コボットシリーズ)の成長が貢献:企業の業務効率化を支援し、売上拡大

- **営業力強化のための投資(新卒採用・オフィス拡充)**を実施しつつ、利益はしっかり増加

📌 好調な業績成長で、通期業績予想にも順調に進捗中!

📌 通期業績予想(2025年2月期)

✅ 売上高:57,600百万円(前年同期比 +7.1%)

✅ 営業利益:13,400百万円(前年同期比 +5.0%)

✅ 経常利益:13,200百万円(前年同期比 +4.6%)

✅ 最終利益:8,900百万円(前年同期比 -1.7%)

💡 ポイント

- 売上・利益ともに成長を継続!

- 最終利益のみ若干の減少見込み(要因:法人税負担増、自己株式取得による影響)

- DX事業の拡大が成長の鍵となるが、人材サービスの安定性も強み

📌 増収増益基調は継続!最終利益の減少はやや気になるが、全体的には好調!

📌 株価・配当・株主優待

✅ 株価(2025年2月26日時点):2,224円

✅ PER(株価収益率):13.1倍(標準的な水準)

✅ PBR(株価純資産倍率):3.39倍(やや高め)

✅ 配当利回り:4.27%(2025年予想配当:95円/株)

💡 ポイント

- 過去最高値は2021年11月の4,930円 → 現在は約半値以下の水準!

- 配当金は増配を継続!2025年も95円予想で、安定した株主還元を実施!

- 株主優待はオリジナルQUOカード(100株で年間1,000円、500株で年間2,000円)

📌 高配当と株主優待の組み合わせで、長期保有向きの銘柄!

📌 財務状況

✅ 自己資本比率:71.5%(2024年3Q時点)(超健全!)

✅ 剰余金:39,477百万円(利益の蓄積も順調)

✅ 有利子負債倍率:0(借金なしの無借金経営!)

💡 ポイント

- 財務体質は非常に健全!自己資本比率70%以上を維持!

- 剰余金(内部留保)は毎年増加中!万が一の不況にも耐えられる強さ!

- 借金ゼロの超優良財務体質!財務リスクは極めて低い!

📌 「守りが強い企業!」長期的に安定経営を続けられる体制が整っている!

✨ 総括:「成長と安定のバランスが取れた高配当銘柄!」

- 人材サービスの安定成長 + DX事業の拡大で、今後の成長に期待!

- 財務は超健全で、株主還元(配当+優待)も手厚い!

- 株価は過去最高値の半値以下で推移中 → 割安感もあり、今後の反発に期待!

📌 ディップは、「安定した成長性 × 高配当 × 優れた財務体質」を兼ね備えた魅力的な企業!

📌 長期投資での配当・優待狙いに適した銘柄だが、今後の成長戦略(DX事業拡大)が重要なカギ!

今後も業績・株価の動向をチェックしながら、投資戦略を考えていきましょう!📊🔥

今後も別の個別株も解説していきますので、ひとつの参考にしてみてください(^^)