こんな方におすすめ

- 安定した収入源を求めている人

- 投資知識の向上をしたい人

- 投資判断の材料が欲しい人

※本ページはプロモーションが含まれています

- 企業概要:企業の基本情報や事業内容を紹介

- 決算概要: 対象企業の決算のキーポイントを簡潔に紹介

- 株価と配当:過去の傾向と推移を見る

- 財務:資金について確認

- まとめ: 全体の要約

- と言う流れでお話ししたいと思います^ ^

安定した収入源を求めている人、投資知識の向上をしたい人、投資判断の材料が欲しい人の参考になれば幸いです

Contents

1、商船三井の企業概要

企業の特徴

- 国内2位の大手海運会社、グローバルな外航海運を展開

- 主な事業領域

- 海上貨物輸送(ドライバルク船、エネルギー輸送、専用船、客船など)

- 海洋ビジネス(浮体式石油・ガス設備、洋上風力発電)

- 物流サービス(宇徳)

- 不動産事業(ダイビル)

- 世界最大級のドライバルク船隊を保有

- フェリー・RORO船、内航貨物輸送も展開

- 2017年、日本郵船・川崎汽船とコンテナ船事業を統合(ONE設立)

- 近年の動向

- 2022年 宇徳・ダイビルを完全子会社化

- 2023年 三井海洋開発と資本業務提携

- 古野電気(6814)と航海情報表示システムを共同開発

ドライバルク船(Dry Bulk Carrier)とは、鉄鉱石、石炭、穀物、木材チップなどの乾貨物(ドライバルク貨物)を輸送する専用の貨物船のことです。

液体貨物(原油やLNG)を運ぶタンカーとは異なり、バラ積み(コンテナを使わずに船倉に直接積み込む方式)で輸送します。

商船三井は世界最大級のドライバルク船隊を保有し、鉄鉱石・石炭などの資源輸送を中心に展開しています。

2、決算概要

2025年3月期第3四半期の累計

売上高:1兆3,186億円(前年同期比+1,000億円)

いやー、1兆円を超える売上って、普通の会社なら夢のまた夢ですよね。

ただ、前年同期比**+1,000億円**って聞くと、「え、そんなに増えたの?」と思いますが、実は売上の伸びはそこまで爆発的ではありません。

なぜなら、コンテナ船や自動車船の好調が支えている一方で、ドライバルク(鉄鉱石や石炭を運ぶ船)は中国経済の冷え込みで低迷。

いわば「片方のエンジンが全開だけど、もう片方はちょっと不調」という状況です。

営業利益:1,223億円(前年同期比+421億円)

営業利益の増加はかなり良い数字です!

「えっ?たった400億円増えただけ?」と思うかもしれませんが、海運業界って燃料費や為替の影響をモロに受けるので、これだけ増えたのは立派。

特にLNG船やコンテナ船が稼ぎまくっているおかげで、会社の利益も大幅アップ。

ただ、ここで注意すべきなのは、燃料費が上がってきている点。

船のガソリン代(燃料単価)はじわじわと上昇しており、今後のコスト増加が気になるところです。

経常利益:3,748億円(前年同期比+1,776億円)

経常利益とは、「本業の儲け+金融収支」などを合わせた利益。

この3,748億円という数字、昨年の1,972億円から一気に増えており、+1,776億円という大幅成長です!

最終利益:3,681億円(前年同期比+1,645億円)

いやいや、3,681億円って、もはや「船が金を運んでる」レベルですよね(笑)。

前年同期の2,036億円から+1,645億円と、ほぼ倍増!

ここまでくると、利益が「津波のように押し寄せてきた」と言ってもいいでしょう🌊💰。

🌊 好調要因

✅ コンテナ船事業(+1,736億円) → まさに爆益。

→ 喜望峰経由の輸送が続き、アジア発欧米向け貨物の需要が底堅く推移。

✅ エネルギー事業(+226億円) → LNG船&FPSOが稼ぎまくり。

→ タンカーやLNG船が安定して利益を生み出し、FPSO(浮体式石油・ガス生産設備)の持分法利益が増加。

✅ 自動車船事業(+1,736億円) → 輸送需要が底堅く、利益が大幅増。

⚓ 不調要因

❌ ドライバルク事業(-224億円) → 「えっ、ウチだけ沈んでる…?」

→ 鉄鉱石やボーキサイト輸送は好調だったが、中国の景気減速で中小型船の需要が低迷。

つまり、好調な部門は「めちゃくちゃ絶好調」、不調な部門は「ドライバルクだけが孤独に低迷」しているという、

商船三井の中でも「勝ち組・負け組」がはっきり分かれた決算になりました。

通期の業績推移

売上高:1兆7,900億円(前年比+1,621億円)

いやいや、1兆円を超えてる時点で規模がデカすぎる!

前年の1兆6,279億円から約1,600億円アップ。

「この1,600億円の増加って何?」って思うかもしれませんが、

コンテナ船・エネルギー事業がフルスロットル! 🚢🔥

特にLNG船やタンカーが利益を生み、コンテナ船はまだまだ強い!

ただし、ドライバルク事業は「ちょっと沈んでる」感じ(笑)。

営業利益:1,540億円(前年比+509億円)

おいおい、+500億円って普通の会社なら「大成功」レベルですよね(笑)。

でも商船三井にとっては「ちょっと上振れしたかな?」くらいのノリ。

LNG船とコンテナ船がガンガン稼ぐ中、燃料価格の上昇が気になるところ。

「まあ、利益は増えてるし、まだ余裕かな?」という感じです。

経常利益:4,100億円(前年比+1,511億円)

ここですよ、ここ!!

前年の2,589億円から1,511億円の爆増。

これはもう、船が「お金を運んでる」としか思えない(笑)。

コンテナ船の「オーシャン・ネットワーク・エクスプレス(ONE)」がバカみたいに稼いでるおかげで、

「ちょっとコンテナ船やばくね?」ってレベルの増益。

ただ、これが「ずっと続く」とは思わない方がいいかも…?(フラグ立てておきますw)

最終利益:4,000億円(前年比+1,384億円)

いやいや、「4,000億円」って…

前年の2,616億円から大幅増益で、「今のうちに稼げるだけ稼いでおけ!」という雰囲気が漂ってます。

ただし!この利益の大半はコンテナ船とエネルギー事業のおかげ。

ドライバルク事業は微妙なので、「このバブル、いつまで続くの?」っていう不安も…。

事業別のポイント

🏆 コンテナ船(+1,555億円)

→ ONEがガンガン稼ぎまくり!「やっぱり海運バブル最高!」

⛽ エネルギー事業(+370億円)

→ LNG船が安定収益!「燃えてるのはエネルギーじゃなくて利益!」

🚗 自動車船(+1,736億円)

→ 世界中で車の輸送需要が高まって「もう止まらん!」

⚓ ドライバルク(-232億円)

→ 「あれ、俺たちだけ沈んでる?」(泣)

今後のリスク

🚨 コンテナ船の市況はピークアウトの可能性

→ 2024年Q2にピークを迎え、徐々に落ち着き始めている。

→ 「2025年もこの利益が続く?」と聞かれると…微妙(笑)。

🚨 ドライバルクは完全に失速

→ 中国経済の冷え込みで荷動きが鈍化。

→ 「来年はもっとキツいかも…?」という懸念あり。

🚨 燃料費の高騰

→ 燃料単価(VLSFO)はじわじわ上昇中。

→ コスト増が利益を圧迫する可能性あり。

3、株価と配当

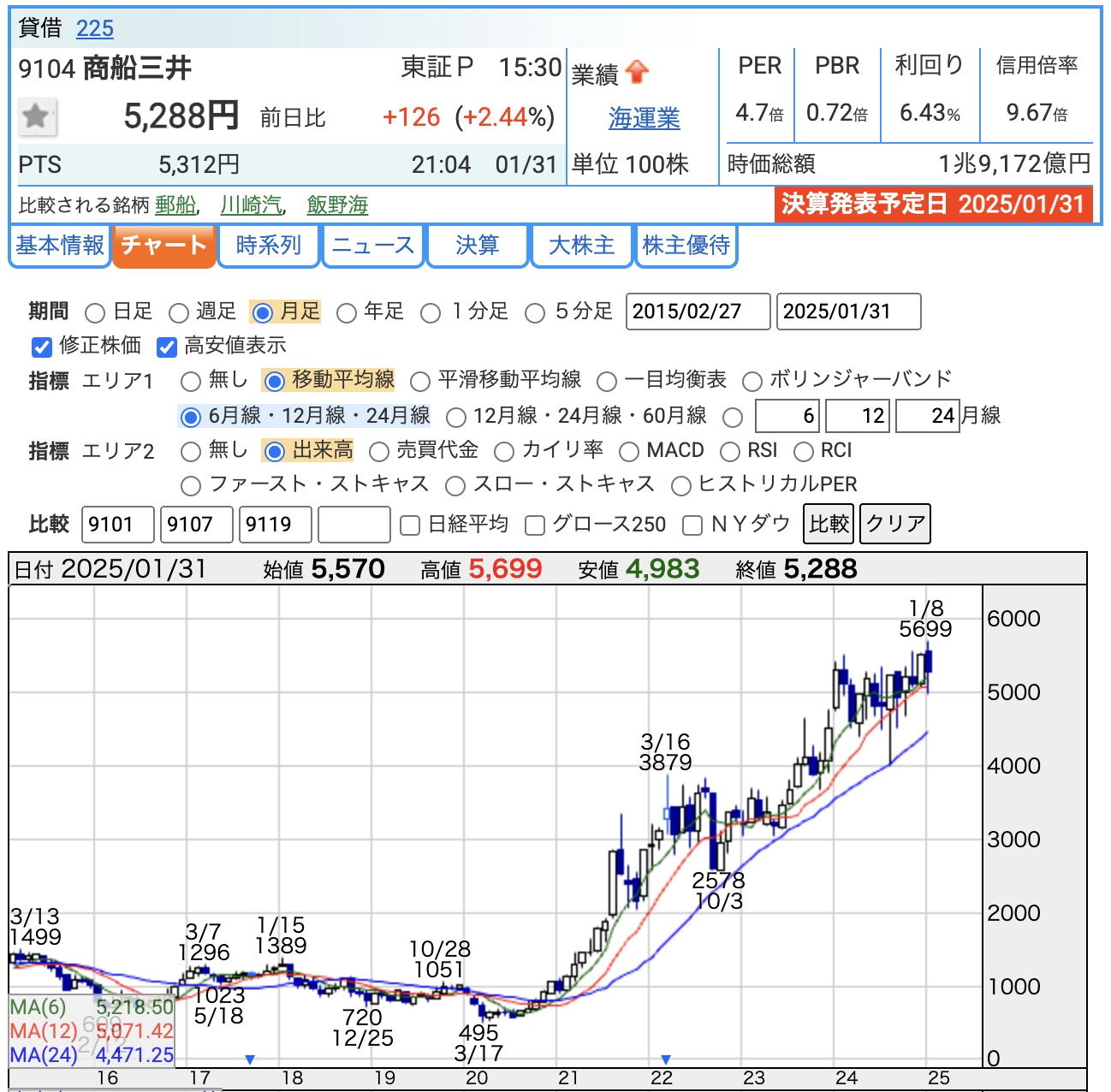

株価

グラフを見ての第一印象:これ、船じゃなくてロケット級の上昇じゃないかと思います

株価推移:5,288円(2025年1月31日時点)

コロナショック時は500円前後だった株価が、2024年には5,000円を超え!

過去のチャートを見れば、2020年以降の海運バブルがいかにすごかったかが分かりますね。

- 2020年3月17日:495円 → これはもう「これから沈没する?」という価格帯。

- 2025年1月8日:5,699円 → 「俺たち、どこまで登れるんだ?」という水準(笑)。

ここまで来ると、「次は6,000円行けるんじゃない?」という期待感が漂いますが、さすがにこの伸びは異常です。

PER(株価収益率):4.7倍

「PERが低い=割安」とよく言いますが、4.7倍はさすがに低すぎる!

一般的に15倍前後が標準とされる中、この4.7倍というのは、

「この稼ぎ、ずっと続くわけじゃないでしょ?」と市場が疑っているサインとも言えます。

とはいえ、これだけ利益を出しているので、

「今が買い時かも?」と考える投資家も多そうです。

PBR(株価純資産倍率):0.72倍

PBRが1倍を下回ると「解散価値以下」と言われますが、商船三井は0.72倍。

「え、これ船売った方が儲かるんじゃない?」という水準です(笑)。

つまり、市場は「このバブルが長続きしない」と見ているわけです。

配当利回り:6.43%

きました!高配当の真骨頂!

配当利回り6.43%って、銀行にお金を預けるなんてバカらしくなりますね(笑)。

これだけの利回りなら、「配当だけで生活できる?」と思うかもしれませんが、

この利回りはバブル的な利益を反映したものなので、いつ減配されるか分かりません。

配当

配当金の状況

2025年3月期の予想配当金:年間340円!

これ、前期(2024年3月期)の220円から、なんと**+120円の増配**です!

つまり、「株主の皆さん、お金をもっとあげちゃいます!」っていう気前の良さ。

- 中間配当:180円(既に支払い済み)

- 期末配当:160円(予想)

合計すると年間340円。配当利回りで計算すると**6.43%**という高水準!

「もはや銀行に預けてる場合じゃない!」と思いますよね(笑)。

なぜこんなに配当が高い?

商船三井は、ここ数年の海運バブルで「金をかき集めてる」状態。

特に、コンテナ船事業(ONE)やエネルギー事業が大きく稼いでいて、

「利益がたくさん出てるんだから、株主にも還元しよう!」という戦略です。

さらに、配当性向(利益のうち配当に回す割合)は30%を維持しており、

利益が増えるほど配当も増える仕組み。

まさに「利益爆増=配当ウハウハ」の公式が成り立っています!

今後のリスクは?

ここまで配当金が高いと、「来年も期待できる!」と思うかもしれませんが…ちょっと待った!

🚨 海運バブルの終わり

- 現在の高配当は「海運バブル」が続いているから可能なだけ。

- 市況が悪化したら、減配リスクも高まります。

- 特にコンテナ船事業(ONE)の市況がピークアウトする可能性あり。

🚨 利益がピークに達している可能性

- 利益の元となる事業の一部(ドライバルク)が不調。

- 配当性向は30%を維持しているので、利益が減れば当然配当も減ります。

🚨 株主還元以外への資金活用

- 商船三井は新しい事業(洋上風力発電やFPSOなど)に投資を進めており、

配当に回す余裕が減る可能性もあります

商船三井の株主なら、「今が配当の大豊作!」と感じる状況でしょう。

でも、「いつまでこの高配当が続くのか…?」という不安も少しあるはず。

高配当のうちに「配当生活」を満喫するのも手ですが、未来の嵐にも備えておきたいところです!

4、財務

自己資本比率

- 2022年3月期:47.4%

- 2023年3月期:54.0%

- 2024年3月期:57.1%

- 2024年12月末時点:56.0%

自己資本比率は2022年の47.4%から2024年末にかけて安定的に増加。

「商船三井、借金を返済しつつ財務を強化してる!」という感じですね。

注目ポイント

- 56.0%という数字は、一般的な日本企業と比べるとやや高めで、海運業界では優秀な水準。

- 「俺たち、借金で買った船も、もう半分以上が俺たちのもんだぜ!」という感じでしょうか(笑)。

剰余金

- 2022年3月期:1兆910億円

- 2023年3月期:1兆5,715億円

- 2024年3月期:1兆6,851億円

- 2024年12月末時点:1兆9,478億円

剰余金が着実に積み上がっていて、現在は約1兆9,500億円!

これだけの剰余金があれば、「万が一、嵐が来ても余裕で乗り切れる!」と言えるでしょう。

注目ポイント

- この増加は、海運バブルの恩恵を受けていることが最大の理由。

- 「利益出しすぎて貯金が止まらない!」という感じですね(笑)。

有利子負債倍率

- 2022年3月期:0.78倍

- 2023年3月期:0.60倍

- 2024年3月期:0.55倍

- 2024年12月末時点:0.61倍

有利子負債倍率はほぼ0.6倍前後で推移。

「借金が少なくなってる?いや、そもそも余裕ありすぎ!」という印象です。

注目ポイント

- 一般的には1.0倍以下なら安全圏とされるので、商船三井は「めちゃくちゃ健全」!

- 「借金して船を買ったけど、余裕で返済してるぜ!」という感じでしょう(笑)。

商船三井の財務状況をまとめると、「利益を稼ぎながら財務の安定性を着実に高めている」という状況です。

「攻めも守りも完璧!」な状態。

ただし、この強さは「海運バブル」という追い風が大きな理由。

将来的に海運市況が悪化した場合、この余裕がどれだけ維持できるのかが注目ポイントです。

「この船は今、順風満帆。でも、嵐に備えるのも忘れないでください!」

5、商船三井のまとめ

決算概要

2025年3月期 第3四半期(累計)

- 売上高:1兆3,186億円(前年同期比+1,000億円)

→ コンテナ船・エネルギー事業が牽引、ただしドライバルク事業は不調。 - 営業利益:1,223億円(前年同期比+421億円)

→ 燃料コスト増も、LNG船やコンテナ船の安定収益でカバー。 - 経常利益:3,748億円(前年同期比+1,776億円)

→ コンテナ船事業「ONE」の利益が爆発的に増加! - 最終利益:3,681億円(前年同期比+1,645億円)

→ 主力事業が全体を押し上げ、絶好調の結果。

株価と配当

株価(2025年1月31日現在)

- 終値:5,288円

→ 過去数年で急上昇!2020年頃は500円前後だった株価が、現在は10倍以上に。 - PER:4.7倍

→ 利益に対して割安感あり!「儲かりすぎて市場がついていけてない?」 - PBR:0.72倍

→ 資産価値以下の評価で「ちょっと低評価?」

配当金

- 2025年3月期予想配当金:340円(前期比+120円の増配)

→ 配当利回りは高水準の6.43%。

→ 配当性向は30%を維持し、利益がある限り安定配当を実施する方針。 - 配当のポイント:

→ 海運バブルの恩恵で高配当が可能だが、市況悪化時の減配リスクは警戒が必要。

財務

自己資本比率

- 2024年12月末時点:56.0%

→ 海運業界では高水準。財務の安定性が向上中!

剰余金

- 2024年12月末時点:1兆9,478億円

→ 「内部留保がしっかり積み上がっていて安心感あり!」

有利子負債倍率

- 2024年12月末時点:0.61倍

→ 借金依存度が低く、健全な財務状況を維持。

財務のポイント

- 攻めと守りのバランスが取れており、現時点では非常に健全。

- ただし、現在の好調は海運バブルによるところが大きく、将来の市況悪化には注意が必要。

商船三井は、海運バブルを最大限に活用し、業績・配当・財務の全てが好調を示しています。

ただし、バブルの終わりが見えてきた場合、この「絶好調」から「急ブレーキ」に転じるリスクも否めません。

「今の高配当や利益をどう活用するか」が、将来の競争力に直結するでしょう。

総じて、現時点では**「攻めも守りも完璧な状況」**ですが、「バブルの余韻をどこまで続けられるか」が今後の最大の課題と感じます!

今後も別の個別株も解説していきますので、ひとつの参考にしてみてください(^^)