こんな方におすすめ

- 安定した収入源を求めている人

- 投資知識の向上をしたい人

- 投資判断の材料が欲しい人

※本ページはプロモーションが含まれています

- 企業概要:企業の基本情報や事業内容を紹介

- 決算概要: 対象企業の決算のキーポイントを簡潔に紹介

- 株価と配当:過去の傾向と推移を見る

- 株主優待:あれば紹介

- 財務:資金について確認

- まとめ: 全体の要約

- と言う流れでお話ししたいと思います^ ^

機械業界について、ざっくりとお話しします

- 北米向けの需要が堅調で、「脱・中国」の動きが進行中

- 米バイデン政権のインフラ法により、1兆ドル規模の公共投資が油圧ショベルの需要を急増させた

- 資源価格の高騰で鉱山機械(マイニング機械)の販売も好調

- 2015年に北米向け出荷が19%だったが、2022年には30.1%に上昇

- インフレ圧力はあるが、北米の需要は高い水準を維持

- 日立建機は米州向け売上高が伸長、小型機械を扱うクボタも製造拠点を拡大

- 中国市場は不動産市況の低迷で需要が大幅に減少

- コマツの中国市場売上高は2010年度の21%から2023年度には2%に減少

建設機械業界は、北米向けの需要が堅調であり、「脱・中国」の動きが進んでいます

特に、米バイデン政権の超党派インフラ法による1兆ドル規模の公共投資が、道路や橋梁プロジェクトの増加により油圧ショベルの需要を急増させています

また、資源価格の高騰により、鉱山機械(マイニング機械)の販売も好調です

日本建設機械工業会によると、北米向けの出荷金額は2015年の19%から2022年には30.1%に増加しました

インフレ圧力が続くものの、北米の需要は引き続き高い水準を維持しています

一方で、中国市場は不動産市況の低迷による経済停滞の影響で需要が大幅に減少しています

例えば、コマツの中国市場における売上高はかつてグループ全体の21%を占めていましたが、2023年度にはわずか2%にまで減少しました

このように、かつて中国関連銘柄とされていた企業も、実態にそぐわなくなっています

Contents

1、日立建機の企業概要

企業の特徴

日立建機は、日本国内で2位の総合建設機械メーカーとして、さまざまな建設機械の製造・販売を行う

特に油圧ショベルやホイールローダなどが主力で、建設現場や鉱山向けに製品を提供

事業は「建設機械ビジネス」と「スペシャライズド・パーツ・サービスビジネス」の2つのセグメントで構成

特にクローラー式油圧ショベルは世界トップクラスの実績を誇る

日立建機は情報技術を活用した「ConSite」や「ZCORE」(ズィーコア)といった故障予兆システムや自律型建設機械向けのソリューションを提供し、業界の効率化に貢献

鉱山運行管理システムやスイスのABB社と共同で開発したフル電動ダンプトラックも強みの一つ

さらに、日立建機は積極的な企業買収も行っており、川崎重工業から子会社KCMを譲受したほか、オーストラリアの鋳造部品メーカーや米国の鉱山機械サービス会社を買収するなど、グローバルに事業を拡大

最近では、伊藤忠商事からの資本受け入れを行い、さらに事業基盤を強化

2、決算概要

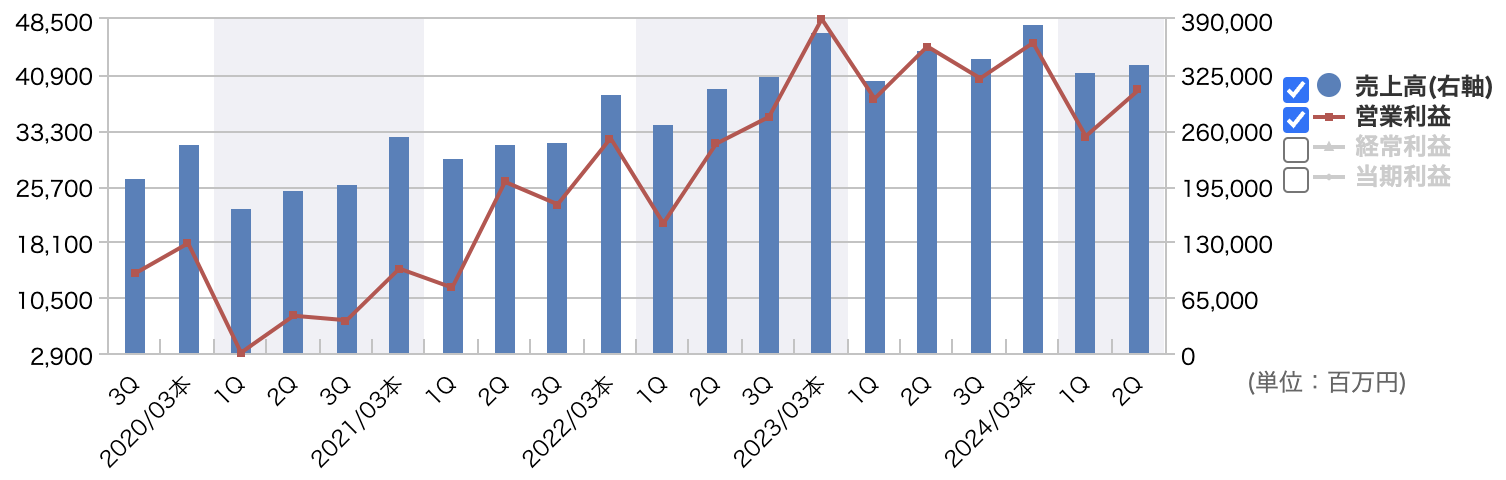

四半期の業績推移

売上高の推移

- 売上高は全体的に安定している傾向が見られ、2022年度以降、特に顕著な成長が見られます

- 四半期ごとに上下の変動はありますが、2023年度にかけて大きく伸び、2023年3月期第4四半期に売上高がピークに達しています

- 2024年に入っても売上高は引き続き高い水準を維持しているように見えます

営業利益の推移

- 営業利益も売上高と同様に、2022年から2023年にかけて急速に上昇していますが、売上高ほど安定しているわけではなく、四半期ごとに上下が顕著です

- 特に2023年3月期の第4四半期に営業利益が急増し、その後も高水準を維持しています

- 2024年にかけては若干の減少も見られますが、依然として一定の水準を保っています

全体的に、売上高の増加に伴って営業利益も増加傾向にあるものの、営業利益の波が大きく、特定の四半期で急激な変動が見られるのが特徴です

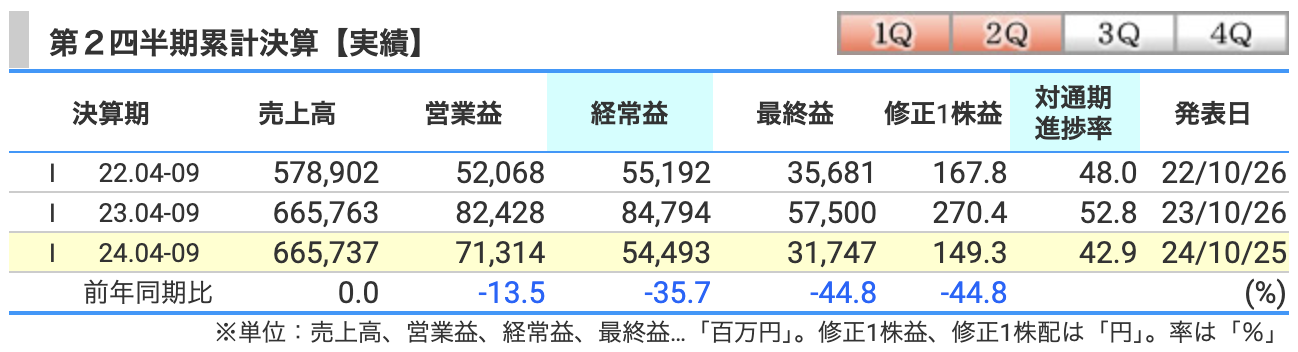

日立建機の2025年3月期第2四半期の累計業績は、前期比で売上高はほぼ同じものの、営業利益、経常利益、最終利益がそれぞれ前年同期比で減少しています

- 売上高は前年同期とほぼ同じ水準で、約6,657億円でしたが、ほとんど変動がありません

- 営業利益は13.5%減少し、713億円となりました

物量の減少や経費の増加が要因です - 経常利益は35.7%減少し、544億円となりました

ここでも為替の影響や経費増が見られます - 最終利益(親会社株主に帰属する利益)は44.8%減少し、317億円となりました

主に一時的な金融費用の増加による影響が大きいです

また、全体的な業績の減益は、人件費や研究開発費の増加、および物量の減少による影響が主な要因ということです

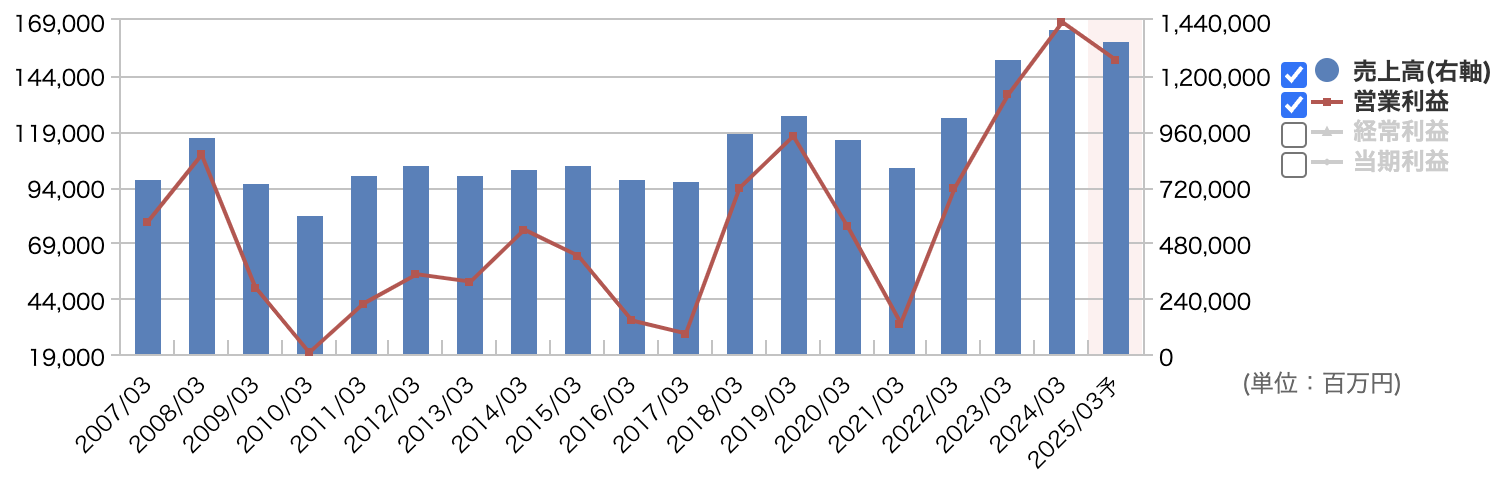

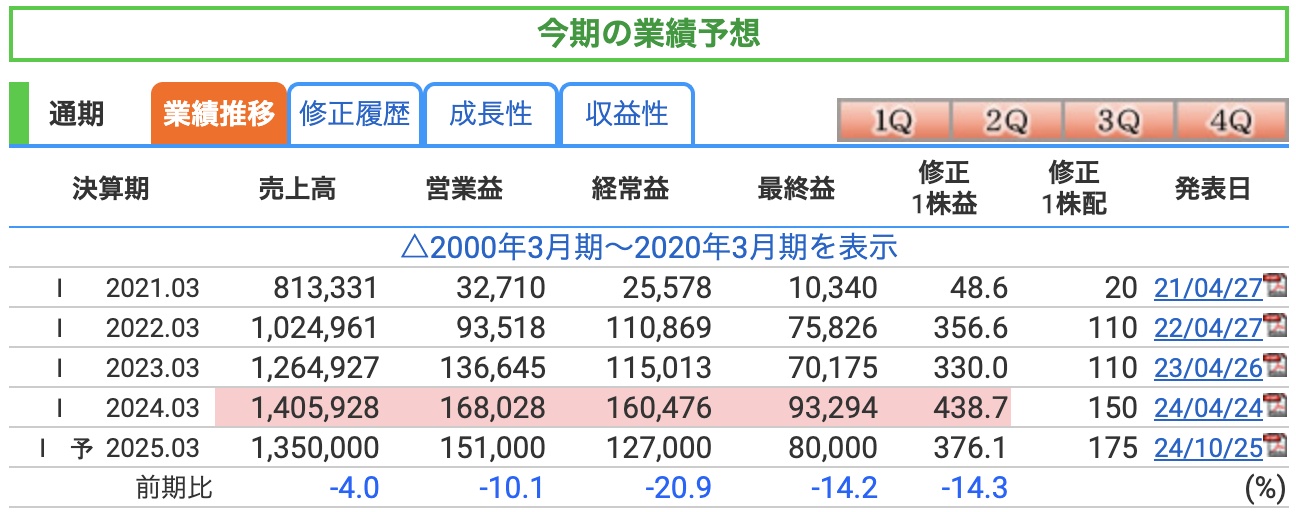

通期の業績推移

売上高の推移

売上高は、2008年3月期にピークを迎えた後、リーマンショックの影響で大きく減少しました。その後、徐々に回復し、2019年3月期にも安定した成長を見せていました。しかし、コロナ禍の影響で再び売上が落ち込み、2021年3月期には下がっています。2022年以降は、グローバルな経済回復と需要の拡大に伴い、売上高は再び回復し、2025年3月期の予測でも高水準を維持しています。

営業利益の推移

営業利益についても、売上高と同様に2008年3月期がピークで、その後リーマンショックで急落しました。営業利益は2019年3月期まで堅調に推移していましたが、2020年3月期以降に再び下落。しかし、2022年3月期からは回復の兆しを見せており、2024年3月期に向けて改善傾向にあります。ただし、2025年3月期に関しては、利益がやや抑えられる見通しです。

全体として、日立建機の売上高と営業利益は、外部環境に大きく影響されながらも、近年は回復基調にありますが、今後の経済状況によってはさらなる変動が予想されます

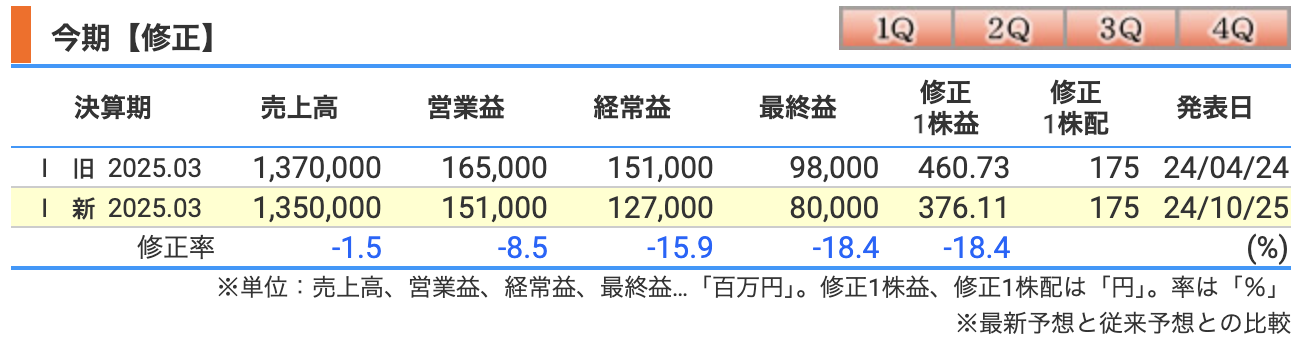

売上高、営業利益、経常利益、最終利益の修正

- 売上高:従来予想の1兆3,700億円から1兆3,500億円に修正されました。修正率は**-1.5%**です。

- 営業利益:1,650億円から1,510億円に修正され、修正率は**-8.5%**となっています。

- 経常利益:1,510億円から1,270億円に修正され、修正率は**-15.9%**です。

- 最終利益:980億円から800億円に修正され、修正率は**-18.4%**です。

修正理由:

決算短信や説明会資料によると、以下の要因が主な修正理由です

- 主要市場での需要低迷:

- 特に北米市場や西欧市場において、高金利の継続が市況の回復を遅らせており、当初見込んでいた需要回復が遅れているため、売上高が予想を下回る見込みです

特に油圧ショベル需要は大幅に減少しており、マイニング機械需要も低調に推移しています

- 特に北米市場や西欧市場において、高金利の継続が市況の回復を遅らせており、当初見込んでいた需要回復が遅れているため、売上高が予想を下回る見込みです

- コスト増加:

- 資材費や人件費の増加が営業利益に対する圧力となっています

さらに、販売促進に関連する施策的な経費の増加や、研究開発費の増加も利益を圧迫しています

- 資材費や人件費の増加が営業利益に対する圧力となっています

- 為替の影響:

- 為替の円高傾向が利益にマイナスの影響を与えており、特に経常利益の減少に繋がっています

これらの要因から、2025年3月期の業績は全体的に下方修正されましたが、依然として北米やアジアにおける事業展開やバリューチェーン事業に対する期待が持続しているため、業績改善に向けた取り組みも進行中です

売上高:

- 2024年3月期: 売上高は過去最高の1兆4059億円でした。

- 2025年3月期予想: 売上高は1兆3500億円と、**前期比-4.0%**の減少が見込まれています。

- 売上高の減少は、特に北米や欧州での需要低迷が主な要因となっています

営業利益:

- 2024年3月期: 営業利益は1680億円と過去最高を記録。

- 2025年3月期予想: 営業利益は1510億円で、**前期比-10.1%**の減少が見込まれています。

- 営業利益の減少は、売上高の減少とともに、コスト増加や為替の影響が反映されていると考えられます

経常利益:

- 2024年3月期: 経常利益は1604億円でした。

- 2025年3月期予想: 経常利益は1270億円で、**前期比-20.9%**の大幅な減少が予想されています。

- 経常利益の減少幅が大きいのは、為替変動による悪影響や北米市場の回復の遅れが影響しています

最終利益:

- 2024年3月期: 最終利益は932億円でした。

- 2025年3月期予想: 最終利益は800億円で、**前期比-14.2%**の減少が予想されています。

- 最終利益の減少も、コスト増加や為替の影響に加え、需要低迷の影響が反映されています

総評:

全体として、2025年3月期の業績は2024年3月期と比較して、売上高、営業利益、経常利益、最終利益のすべてで減少が見込まれており、特に経常利益の減少幅が大きい点が特徴です

これは、市況の低迷やコストの増加に加え、為替の影響などの外的要因が大きく影響しています

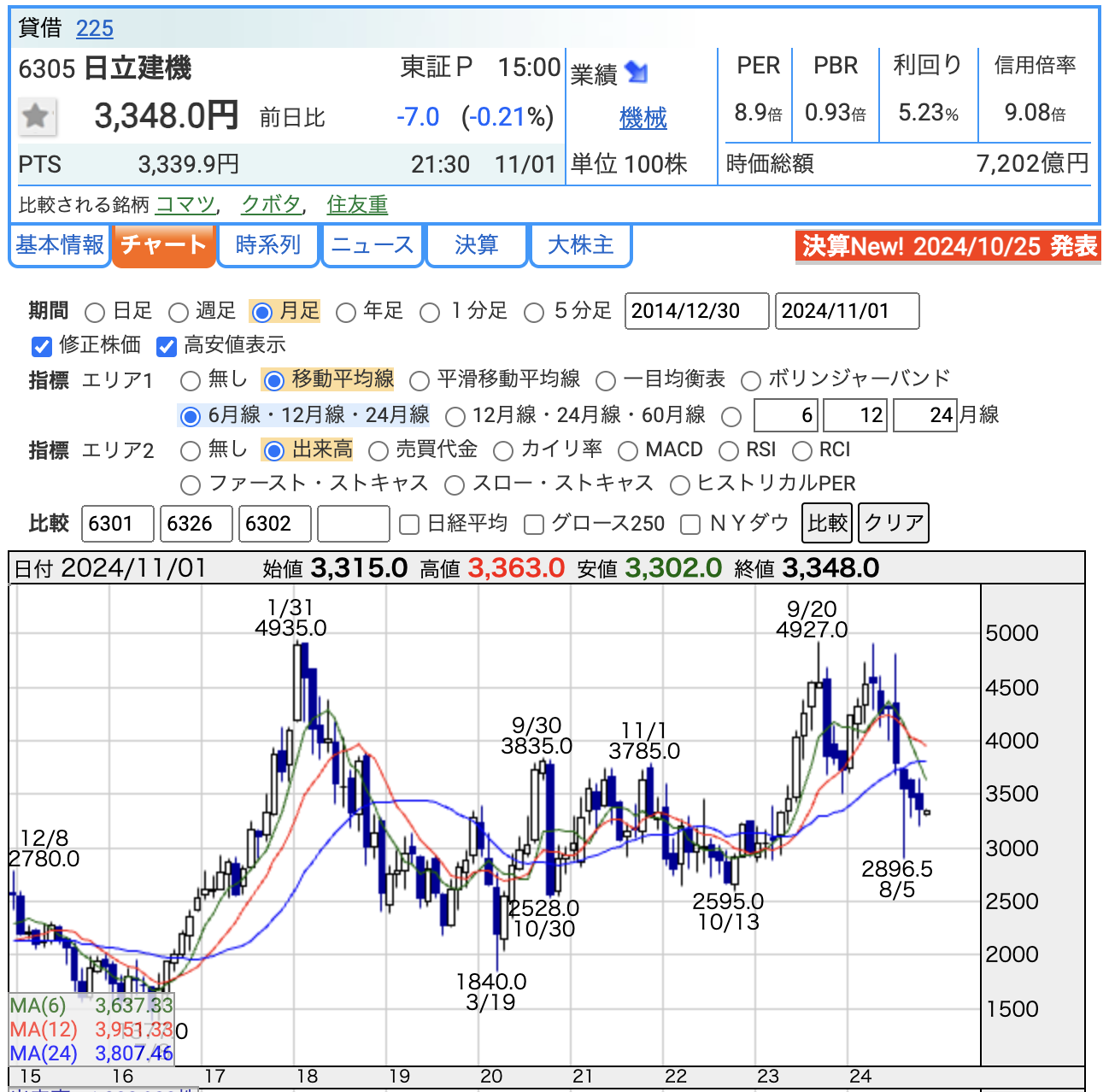

3、株価と配当

2024年11月4日時点での月足チャートです

1. 株価の動向

- 現在の株価は3,348円です

日立建機の株価は、直近の1年間で大きな変動があり、5,000円近くまで上昇した時期もありました

しかし、その後は株価が調整され、現在は3,000円台の中盤で推移しています

このような値動きは、事業環境の変化や業績予想の修正、経済全体の状況が影響を与えている可能性があります

2. PER(株価収益率)

- PERは8.9倍と比較的低めです

この数字は、日立建機が市場から見て利益に対して割安に取引されている可能性を示唆しています

一般にPERが低いと、業績の安定性や成長性に対する懸念があるか、投資家からの評価が控えめであることを意味しますが、一定の配当利回りが期待されるため、インカムゲインを重視する投資家には魅力的かもしれません

3. PBR(株価純資産倍率)

- PBRは0.93倍で、1倍を下回っています

これは、株価が純資産に対して割安であることを示しています

PBRが1倍を下回る場合、企業の資産価値に比べて株価が低く評価されていると解釈されることが多いです

この割安感は、業績の不安定さや将来の成長性への懸念が一因と考えられます

4. 配当利回り

- 配当利回りは5.23%と高水準です

この水準の利回りは、配当金を期待する投資家にとって魅力的であり、インカムゲイン(配当収入)を目的とした投資先としての魅力が高いと言えます

高配当利回りは、株価が下がると上昇する傾向があり、現在の株価水準が利回りの高さを支えています

総括

日立建機の株価は、過去1年の間で大きな変動を見せており、現在は3,000円台で安定しています

PERとPBRの水準から、割安感がある一方で、高い配当利回りも魅力的です

今後の業績動向や経済環境の影響を受けやすい銘柄であり、投資家としては中長期的な視点での業績推移を見極めることが重要です

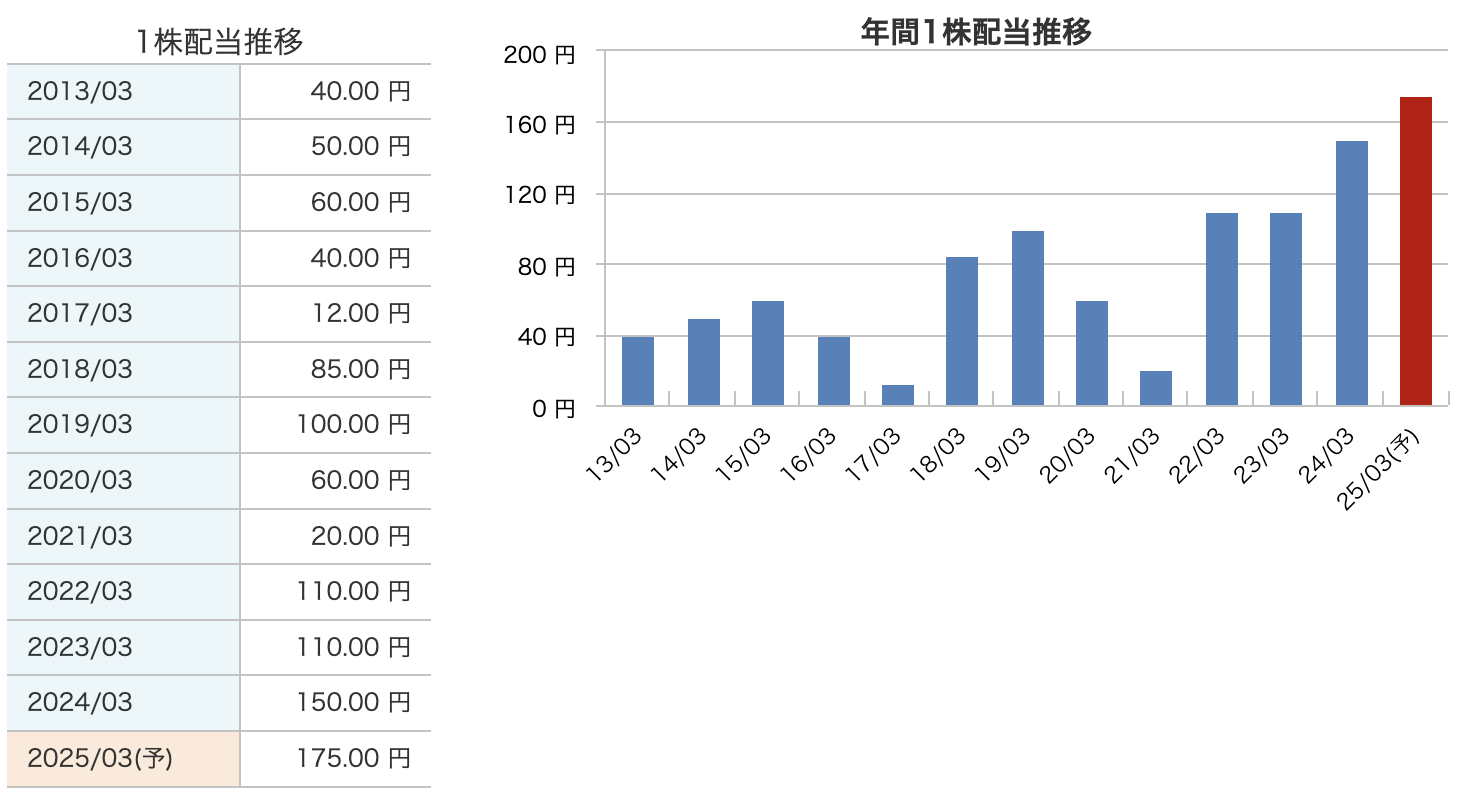

配当

- 2013年3月期(40円)から2015年3月期(60円)までの増配:

2013年から2015年にかけて、日立建機は業績の安定成長を背景に40円から50円、60円へと連続して増配を実施しました。特に2015年は国内外での建設需要拡大が好調であり、それが配当増加の背景にあります。 - 2016年3月期(40円)での減配:

2016年には、配当が60円から40円に減配されました。この減配の理由は、建設機械市場における需要低迷と、グローバルな経済環境の変動により、業績が一時的に悪化したことです。 - 2017年3月期(12円)の大幅減配:

2017年にはさらに12円まで大幅に減配されました。この大幅な減配は、中国をはじめとする新興市場での需要減少と、世界的な価格競争の激化が業績に大きな打撃を与えたためです。また、企業が内部資金の維持を優先し、資金の確保に注力した結果です。 - 2018年3月期(85円)と2019年3月期(100円)での増配:

2018年、2019年には85円、100円と大幅に増配されました。これは、2017年以降の業績回復に伴うものであり、特に国内外での建設機械需要が拡大したことが主要な要因です。日立建機はこの時期、設備投資の増加や技術革新により利益が安定しており、それが増配に反映されています。 - 2020年3月期(60円)と2021年3月期(20円)での再度の減配:

2020年3月期には60円、さらに2021年3月期には20円に減配が行われました。この減配の理由は、世界的な新型コロナウイルスの影響による建設機械需要の大幅な低下です。特に、グローバルサプライチェーンの混乱と、プロジェクトの延期が業績に悪影響を及ぼしました。 - 2022年3月期以降の回復(110円):

2022年には、業績が回復し配当は110円に戻されました。この時期は、コロナ後の世界的な経済回復や、建設プロジェクトの再開が進んだことで業績が回復しています。 - 2024年3月期(150円)と2025年3月期の見込み(175円):

2024年3月期には、150円まで増配され、2025年3月期は175円に達する見込みです。これは、日立建機が中長期的に堅調な業績を維持していることと、利益還元を強化する姿勢を示しています。

総括

日立建機の配当推移は、業績の変動に応じた増減が見られます

特に2017年から2021年にかけての減配は業績悪化の反映ですが、2022年以降は業績回復に伴い増配が再開されています

2024年および2025年の予想配当は過去最高水準に達しており、企業の安定的な成長と配当政策の強化がうかがえます。

景気敏感株の銘柄を購入する際は、下記の視点で判断すると良いかもしれません!

1. 業績に左右される配当のリスク

ジグザグする配当は、業績の変動に大きく影響されることが多いため、安定的に高い配当を期待するのは難しい場合があります。日立建機のように建設機械業界は景気や需要に左右されやすく、景気が悪化すると業績が下がり、配当が減額される可能性があります。このため、配当利回りが高い年だけに注目せず、業績や配当履歴の長期的なトレンドをしっかり把握することが大切です。

2. 減配時の株価下落リスク

減配が発表された際、配当目当てで投資している投資家は株式を売却する傾向があります。これにより株価が急落するリスクがあります。配当金だけでなく、株価変動リスクも意識することが必要です。特に、配当利回りが高すぎる場合、それが一時的なものであり、持続可能性が低い可能性もあるので注意が必要です。

3. 業績の見通しと財務体質を確認

日立建機のような業績に依存する銘柄の場合、企業の財務体質や業績の見通しを確認することが不可欠です。配当がジグザグしている理由が一時的なものであるか、長期的なトレンドであるかを見極めましょう。たとえば、業績回復基調にあるならば、将来的な増配も期待できますが、長期的な低迷が予想されるならば、減配リスクが継続する可能性もあります。

4. 総合的なリターンを考慮

利回り目当てであっても、配当だけに依存するのではなく、総合的なリターンを考慮しましょう。配当金は確定収益の一部ですが、配当が高くても株価が下落すればトータルで損失を出すことがあります。株価の動きや企業の成長性も含めて、総合的にリターンを評価することが重要です。

5. 配当政策の見直し時期をチェック

企業によっては、業績の改善が見られると配当政策を変更し、増配に転じることがあります。日立建機のように、過去には減配したものの、業績が回復した後に大幅な増配に転じたケースもあります。企業の配当方針や将来のキャッシュフロー見通しを確認し、増配の可能性があるかどうかも検討ポイントです。

6. キャッシュフロー重視の投資判断

業績や配当の安定性を確認する際、企業のキャッシュフロー(現金収支)も重要な指標となります。いくら利益が出ていても、キャッシュフローが悪化していると配当維持が難しくなります。特に大型設備投資や負債返済などに多額の資金が必要な企業は、キャッシュフローが逼迫すると減配に至るリスクが高まります。

7. 長期保有に耐えられるかの判断

ジグザグする配当銘柄は、安定した高配当を期待する場合に向いていない可能性があります。長期的に株価の上昇と、業績回復による増配の恩恵を受けられるかどうかも判断のポイントです。短期的な減配があっても、長期的に成長が期待できる企業であれば、長期保有することでリターンを得られる可能性があります

以上のポイントを理解したうえで、配当利回り目当ての投資を行う際には、リスクとリターンのバランスを考え、資産運用の一環として長期的な視点で判断することが重要です

4、株主優待

株主優待はありません

5、財務

1. 自己資本比率の推移

- 2022年3月期: 43.4%

- 2023年3月期: 40.6%

- 2024年3月期: 41.6%

- 2024年9月期: 43.9%

自己資本比率は、企業の財務体質を示す重要な指標です

日立建機の自己資本比率は、2022年から2024年の間で若干の変動が見られましたが、全体的に40%台を維持しています

2023年3月期には40.6%とやや低下しましたが、2024年3月期以降は再び回復基調にあり、43.9%にまで改善しています

これは企業が負債ではなく、自己資本での資金調達を増やしていることを示しています。

2. 利益剰余金の推移

- 2022年3月期: 4145億円

- 2023年3月期: 4631億円

- 2024年3月期: 5263億円

- 2024年9月期: 5442億円

利益剰余金は、企業がこれまでに得た利益の蓄積を示します

日立建機の利益剰余金は、2022年から2024年にかけて堅調に増加しています

これは企業が利益を積み上げており、配当や投資、借入金の返済に充てられるリソースが拡大していることを表します

2022年から2024年9月期にかけて、毎年着実に利益を蓄積し、企業の内部留保が強化されている点が強調されます

3. 有利子負債倍率の推移

- 2022年3月期: 0.68倍

- 2023年3月期: 0.88倍

- 2024年3月期: 0.85倍

- 2024年9月期: 0.81倍

有利子負債倍率は、企業の財務健全性を示す指標で、借入金に対する自己資本の比率を示します

日立建機の有利子負債倍率は、2022年から2023年にかけて0.68倍から0.88倍に上昇しましたが、2024年には若干改善し、0.81倍に低下しています

これは、借入金に対して自己資本が増加していることを示しており、企業の財務健全性が改善していると解釈できます

日立建機の財務状況は、自己資本比率の改善と利益剰余金の増加により、安定した財務基盤を維持しています

特に、利益剰余金の増加は企業の成長を反映しており、今後の投資余力や配当政策の強化が期待されます

一方で、有利子負債倍率の上昇が見られるものの、2024年には若干改善の兆しを見せており、総じて健全な財務状況といえます

6、日立建機のまとめ

1. 企業概要

日立建機は、国内で2位の総合建設機械メーカーであり、油圧ショベルやミニショベル、ホイールローダなどの建設機械のほか、マイニング機械やリジットダンプの製造・販売を行っています

特にクローラー式油圧ショベルでは世界トップクラスのシェアを誇ります

また、情報化施工ソリューション(「ConSite」「ZCORE」)などを提供し、次世代の建設機械システムの開発にも注力しています

2014年には川崎重工業から建設機械子会社KCMを譲受し、2016年にはオーストラリアの鋳造部品メーカー、ブラッドケン社を買収するなど、積極的な海外展開と事業拡大を行っています

2021年には米ディア社との業務提携を解消し、伊藤忠商事から資本受入れを行うなど、柔軟な事業戦略が進行中

2. 業績推移

日立建機の売上高と営業利益は、2020年以降の急激な増加が目立ちます

2023年3月期にはピークを迎えた後、2024年3月期には若干の成長が見られましたが、2025年3月期の予測では下方修正されています

特に売上高と営業利益は前年同期比で減少しており、コスト高や需要の変動などが影響しています

一方で、企業は引き続き堅調な業績を維持し、今後の成長が期待されています

2024年には、コスト削減と効率化への取り組みが営業利益を支えており、今後のマーケットの回復によりさらに利益が伸びる可能性もあります。

3. 業績修正

2025年3月期の業績予想では、売上高が1.5%減少、営業利益が8.5%減少、経常利益は15.9%減少、最終利益も18.4%の減少が予測されています

これらの修正は、需要低下や原材料価格上昇などの要因が挙げられており、企業は慎重な経営判断を行っています。

4. 配当推移

配当金については、大きく変動する傾向があります

2013年以降、増配と減配を繰り返しながらも、2024年には150円の高配当を実現し、2025年にはさらなる増配が予定されています

ジグザグする配当は、業績によって左右されることから、配当利回り目当ての投資家は企業の業績動向や中長期的な経営方針を十分に考慮する必要があります。

5. 財務状況

日立建機の財務状況は、自己資本比率が40%台を安定的に維持しており、利益剰余金も着実に増加しています

特に有利子負債倍率も過去に比べて安定しており、財務的には健全な状態を保っています

利益剰余金の積み上げによって、今後の投資余力や配当施策にも期待が持てます

日立建機は、国内外での事業展開を進めながら、成長を続けている企業です

特にクローラー式油圧ショベルなどの主力製品に強みがあり、次世代技術を取り入れたソリューションにも力を入れています

ただし、業績は市場環境やコストに大きく影響されるため、我々投資家は中長期的な視点での判断が求められます

今後の動向を見守るとともに、配当政策の変動にも注意が必要です

今後も別の個別株も解説していきますので、ひとつの参考にしてみてください(^^)