こんな方におすすめ

- 安定した収入源を求めている人

- 投資知識の向上をしたい人

- 投資判断の材料が欲しい人

※本ページはプロモーションが含まれています

安定した収入源を求めている人、投資知識の向上をしたい人、投資判断の材料が欲しい人の参考になれば幸いです

Contents

JR西日本ってどんな会社?

-

関西を中心に「新幹線+都市交通」を担う西日本の大手鉄道会社

-

東海道・山陽新幹線のうち「新大阪~博多間(山陽新幹線)」を運行

-

大阪・京都・神戸エリアの在来線ネットワークも幅広くカバー

-

西日本23府県にまたがるエリアを支える“生活・移動インフラ”の中核企業です

-

-

「地域密着+長距離移動」のハイブリッド型ビジネス

-

通勤・通学需要を支える都市型輸送と、観光・ビジネスの新幹線移動を両立

-

「ICOCA」などIC乗車券の普及でも先進的

-

地方と都市、観光と生活の両軸を持つことが特徴

-

-

駅ビル・商業施設・不動産・ホテルなど非鉄道事業にも注力

-

「ルクア大阪」などの駅直結商業施設、「ホテルグランヴィア」などを展開

-

鉄道利用者の導線に連動したストック型収益源を強化中

-

-

Suicaに相当する「ICOCA」を中心としたIT・決済分野の拡張中

-

キャッシュレス対応や交通系アプリ、MaaS(モビリティ統合サービス)にも対応

-

“移動”と“暮らし”のプラットフォーム化を目指す動き

-

-

中長期ビジョン「中期経営計画2025」では持続可能な成長を重視

-

利益の安定性を高めるため「非運輸収益の拡大」「鉄道設備投資の最適化」などに着手

-

ESG経営や地域連携も推進し、“鉄道+まちづくり”へと進化を図る

-

📉 景気敏感株?ディフェンシブ株?

-

**JR西日本は「景気敏感株寄りのインフラ株」**に分類されます。

-

新幹線・観光需要・インバウンドなど外部環境の影響を強く受けるため、景気動向に左右されやすい。

-

一方で、通勤通学・地域交通は比較的安定した収益源であり、完全な景気敏感株とは言えません。

-

📌結論:「準ディフェンシブな景気敏感株」

➡ 景気回復局面では大きく業績が伸びやすく、逆に景気後退時は旅行・出張の減少で売上が落ち込みやすい構造です。

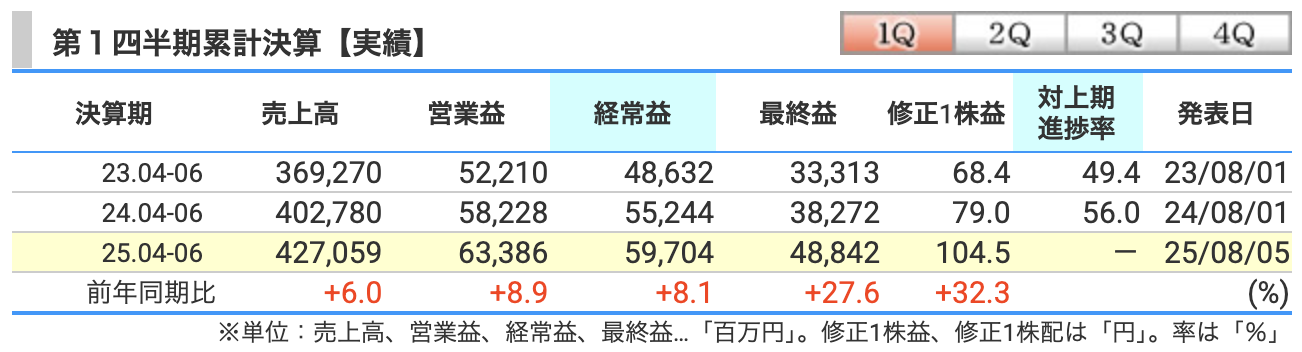

決算概要

■ 売上高:4,270億円(+6.0%)

-

新幹線(山陽・北陸)・在来線ともに利用者数が引き続き回復

-

特にゴールデンウィークの観光・帰省需要が好調

-

百貨店や飲食・物販の売上も堅調で非運輸収入が伸長

-

海外旅行から国内回帰の動きも追い風に

■ 営業利益:634億円(+8.9%)

-

増収効果で利益も改善

-

新幹線や特急の運行本数増加・利便性向上による収入増が寄与

-

修繕費や人件費の上昇もあったが、運輸収益の伸びで吸収

-

流通・不動産の固定費負担が相対的に軽くなったことも一因

■ 経常利益:597億円(+8.1%)

-

営業利益の増加をそのまま反映

-

支払利息の増加(利上げ影響)や為替変動など営業外費用もあったが軽微

-

持分法投資損益などが安定し、営業外収支も堅調

■ 最終利益:488億円(+27.6%)

-

本業の利益増に加え、特別利益(固定資産売却等)を計上

-

減損や特別損失の発生はなく、純利益は前年同期から大幅増

-

税効果の影響も限定的で、EPS(1株益)は+32.3%の104.5円に

📝 初心者向けまとめ

-

売上は6%増:観光・通勤・駅ビル・物販すべてが堅調で、広く稼げた

-

営業・経常利益も増加:コスト増を収益の伸びで打ち返した構図

-

最終利益は+27.6%と急増:一時益もあり、利益の“見た目”はかなり良好

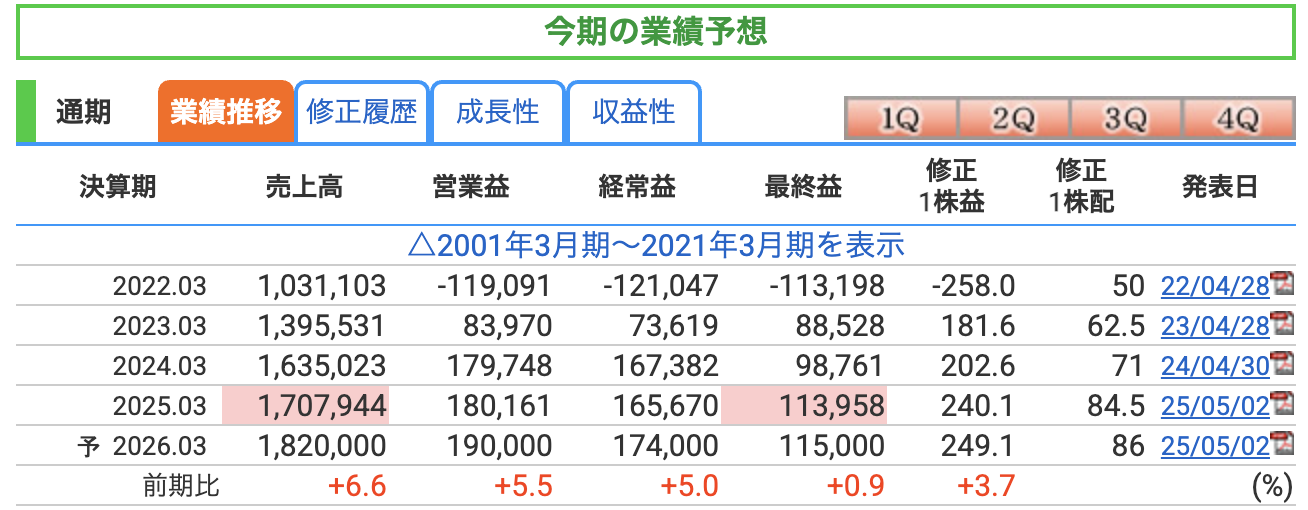

■ 売上高:1兆8,200億円(+6.6%)

-

新幹線・在来線ともに輸送量の回復が継続

→ 観光需要の持ち直し、国内移動の活発化 -

北陸新幹線 敦賀延伸による通年寄与

-

流通業も想定以上に好調

-

ホテル・不動産・建設など非運輸分野も堅調な伸び

■ 営業利益:1,900億円(+5.5%)

-

増収効果がそのまま利益押し上げに

-

運行本数やサービスレベルの向上に伴う収入増

-

一方で、人件費・修繕費・エネルギーコストの増加は継続

-

一部販管費が増える想定だが、増収効果でカバー可能と判断

■ 経常利益:1,740億円(+5.0%)

-

営業利益の伸びに連動

-

金利上昇による支払利息の増加リスクはあるが織り込み済み

-

持分法利益や受取利息は安定的と想定され、営業外損益も堅調な見込み

■ 最終利益:1,150億円(+0.9%)

-

減損や特損は想定されておらず、特別損益は小さめに想定

-

税効果などを加味して、最終ラインではやや慎重な予測

-

前期の特別利益(資産売却など)が今期は剥落する見通しで、増益幅は限定的

✅ 投資初心者向けまとめ

-

売上は6%増の見通しで、輸送+非運輸ともに堅調

-

利益は増えているが、コスト増(人件費・修繕・電気代)もじわじわ重い

-

最終利益は1,150億円と微増にとどまるが、安定性は高い

-

業績はコロナ前水準をしっかり超えており、「回復期」から「安定成長期」へ移行中

⚠️ JR西日本 通期業績予想における主なリスク

-

新幹線・観光需要の一服リスク

→ 国内旅行・インバウンドの反動減が起きれば、山陽・北陸新幹線の収益が下振れする可能性。

→ 特に、台風・地震などによる運休リスクや、災害時の運輸収入減も警戒ポイント。 -

人件費や修繕費のコスト増加が止まらないリスク

→ 労務費の上昇、安全対策や車両・施設の保守費用が想定以上に膨らむと、営業利益を圧迫。 -

エネルギー価格や物価上昇の影響

→ 電気代・燃料費などが高止まりした場合、固定費としてボディーブロー的に効いてくる。 -

金利上昇による利払いコストの増加

→ 社債や借入金が多いインフラ企業は、長期金利の上昇で支払利息が増加する懸念あり。 -

自然災害・事故など突発的な特別損失の発生

→ 大規模な運休や設備損壊が発生した場合、修復費用・減収による利益押し下げリスクがある。

📌 まとめポイント

JR西日本は「売上・利益ともに安定感が出てきた段階」にありますが、

外部環境(需要・コスト・天候)に左右されやすい構造が残っており、計画達成には慎重な見方も必要です。

■ 売上営業利益率(営業利益 ÷ 売上高)

-

数値の推移:

-

2024年3月期:10.99%

-

2025年3月期:10.55%

-

2026年3月期予想:10.44%

-

-

意味と評価:

-

本業(鉄道・駅ビルなど)からどれだけ利益が出ているかを見る指標。

-

10%を超えていることは合格点。ただし、前年からやや低下。

-

売上は増えてもコスト(人件費・修繕費)が重くなっている兆候。

-

-

📌 初心者向けポイント:

➡「しっかり稼げてはいるけど、利益率はやや頭打ち」という状況です。

■ ROE(自己資本利益率)

-

数値の推移:

-

2024年3月期:9.22%

-

2025年3月期:10.06%

-

2026年3月期予想:9.95%

-

-

意味と評価:

-

株主のお金をどれだけ効率的に増やせているかを見る指標。

-

10%前後は合格ライン〜優良企業水準。2025年度に10%を一時超えた点はポジティブ。

-

今後、株主還元(配当性向)とのバランスやROE目標維持が焦点に。

-

■ ROA(総資産利益率)

-

数値の推移:

-

2024年3月期:2.63%

-

2025年3月期:3.03%

-

2026年3月期予想:3.11%

-

-

意味と評価:

-

会社が持っているすべての資産をどれだけ活用できているかを見る指標。

-

鉄道会社のような重厚長大型の企業では、ROAが2〜3%でも妥当とみなされる。

-

改善傾向にあり、資産を有効に使い始めている兆候が見える。

-

「ROEとROAが揃って改善しているかどうか」が会社の稼ぐ力の健全さを示すポイントです。JR西日本は今、収益性の改善と安定化の中間地点にあるといえます。

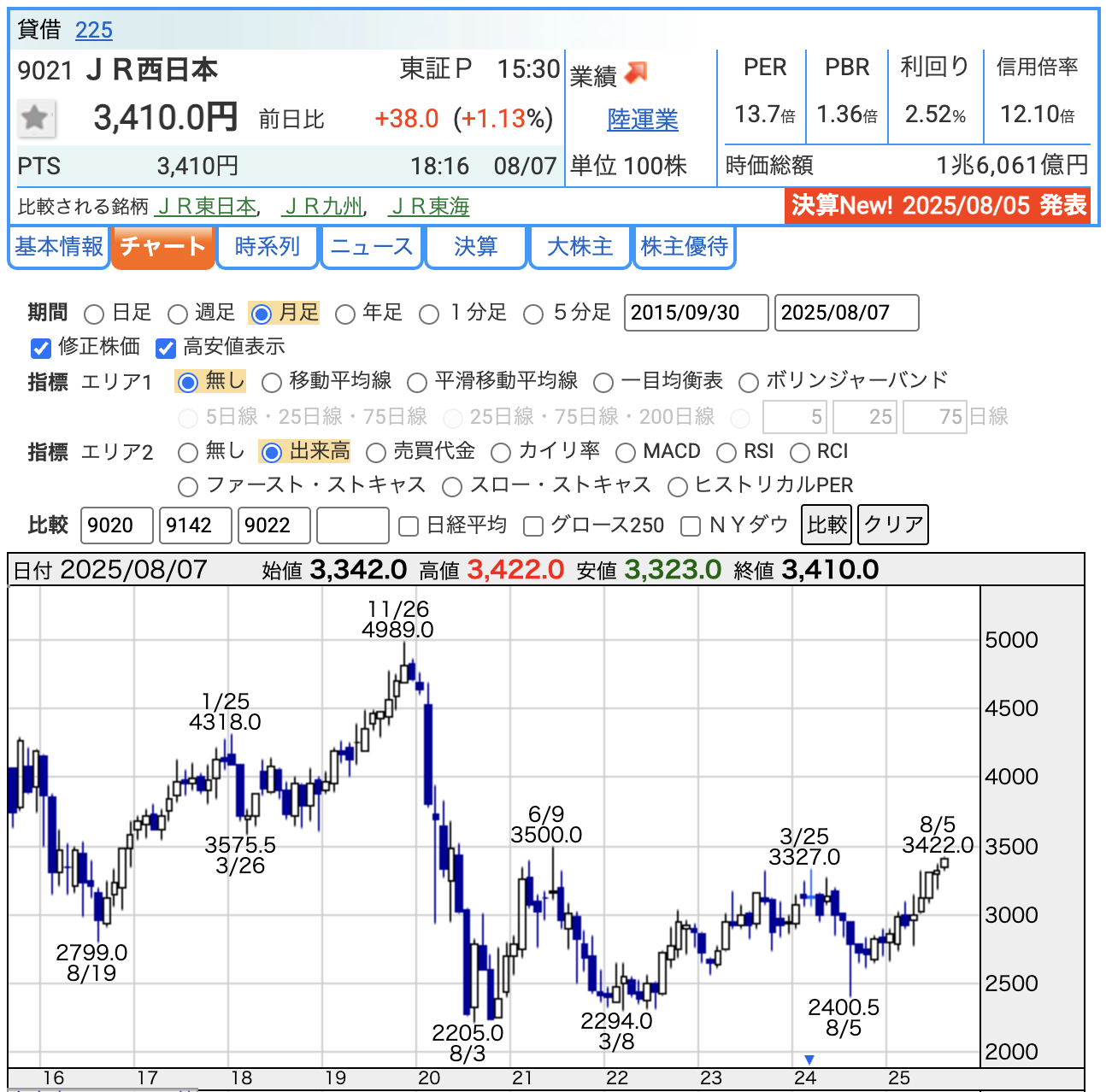

株価と株主還元

■ 株価:3,410円(8月7日時点)

-

2020年コロナ禍の最安値:2,205円(2021/8/3)から+55%回復

-

直近高値の“壁”=3,500円ラインに接近中(6/9高値)

-

もし突破できれば、上値メドは4,000円ゾーンが意識される展開

-

※過去最高値は2020年コロナ直前の4,989円(2019/11/26)

■ PER(株価収益率):13.7倍

-

鉄道株としては割高でも割安でもない「中立圏」

-

利益の安定性を踏まえれば、やや割安感がある水準とも読める

■ PBR(株価純資産倍率):1.36倍

-

純資産に対して1.36倍の評価

-

JR東日本と同等、JR東海よりは評価されている感じ

-

資産性(駅・土地など)が高く、1倍以上の評価は市場の信頼の表れ

■ 配当利回り:2.52%

-

JR東海、東日本と比べるとやや高めの利回り

-

配当性向は35%前後で健全

📝 まとめ:今の株価はどう見える?

-

業績は安定回復中・指標は中立圏・配当は堅実

-

テクニカル的には**「3,500円の壁」を超えられるかが短期の注目点**

-

中長期では、新幹線需要の伸びが評価されるかがカギになるかも

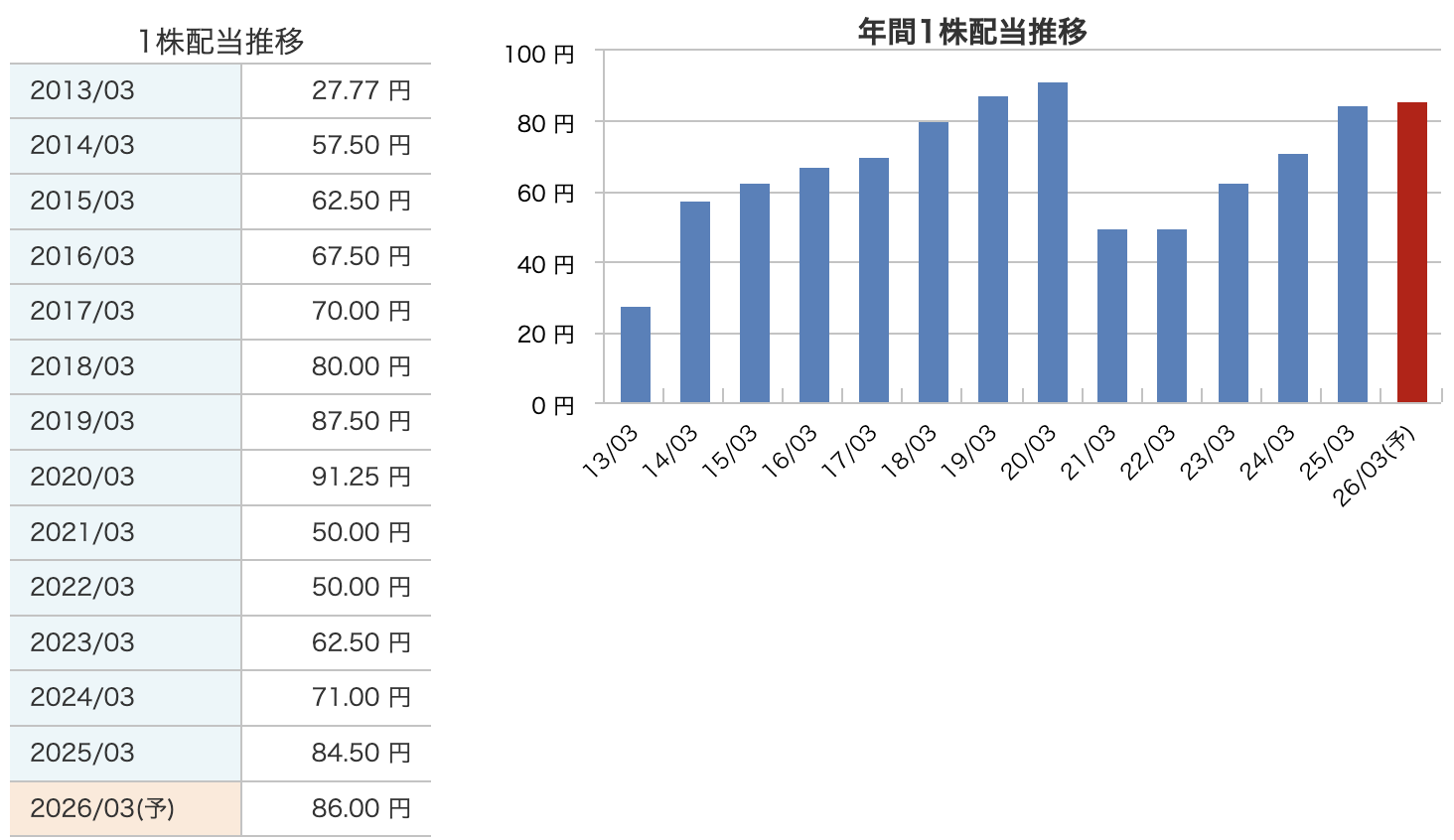

💰 JR西日本の配当について

-

2020年3月期までは増配を継続し、最高91.25円を達成

→ インフラ安定収益を背景に、着実な株主還元を実行。 -

2021〜2022年はコロナ影響で減配(50円)に

→ 利用者激減により業績悪化。減配はしたが、無配にはせず維持重視の姿勢を見せた。 -

2023年以降は再増配モードへ転換

→ 利益回復にあわせて、3期連続で増配中で、4期連続に挑戦中。

JR西日本 ― 株主還元方針

-

配当性向35%以上を基本に“安定+段階的増配”

2025/3期84.5円→2026/3期予想86円へ。業績連動型ながら「減配しにくい」設計で、株主に継続的キャッシュを戻す方針です。 -

機動的な自己株式取得で総還元を底上げ

2025/3期に499億円(約1,700万株)買い取り・全株消却を実施。2026/3期も上限500億円の買い取り枠を設定し、市況を見ながら追加還元を行います。 -

キャッシュアロケーションの優先順位を明示

「①安全投資→②成長投資→③株主還元」の順で資金を配分し、好機があれば追加の資本政策(自社株買いなど)を実施する柔軟スタンスを取っています。 -

借金は稼ぐ力の4年分以内

財務の安定を守りながら、投資と株主還元を両立する方針。無理に借金を増やさず、しっかり稼いで配当や自社株買いを行う仕組みです。 -

ROE10%水準の維持・向上を目標化

連結ROEをおおむね10%程度でキープすることで、資本効率改善➡将来の還元余力拡大を図る長期ビジョンを掲げています。

要点:JR西日本は「配当35%+機動的自社株買い」を柱に、財務健全性と資本効率の向上を両立しながら株主リターンを拡充する設計です。

財務

■ 自己資本比率:

-

解釈:

-

JR東海よりは低く、東日本と同じくらい

-

コロナ禍で落ち込んだ水準から着実に回復し、健全性が増しています

-

■ 剰余金:7467億円

-

解釈:

-

業績回復に伴い、毎期着実に増加中

-

将来の増配や自社株買い、設備投資の原資にもなる重要な資金源

-

長期保有の安心感に直結する指標

-

■ 有利子負債倍率

-

解釈:

-

1倍を超えているが、鉄道業界では一般的な水準(設備投資が多いため)

-

1.5倍→1.24倍と大きく改善中で、借金依存体質からの脱却が進行中

-

金利上昇下でも、利払いリスクを抑えられる財務体質へ移行中

-

JR西日本は、業績回復とともに財務体質の改善が順調に進んでおり、安定配当と成長投資の両立がしやすいフェーズに入っているといえます。

JR西日本の決算の感想

-

売上高は+6%で順調に回復継続

新幹線・在来線とも乗客増に加え、駅ナカ物販・ホテルも堅調。トップラインは想定どおり復調トレンド。 -

営業・経常利益も伸びたがコスト増はじわり

増収効果で営業益+9%・経常益+8%。ただし人件費・修繕費の上昇が続き、利益率は微低下ぎみ。 -

最終利益は+27%と大幅増

本業増益に加え資産売却益など特別利益も寄与し、数字の見映えは良好。 -

財務体質はさらに強化

自己資本比率31%・有利子負債倍率1.24倍まで改善。借金依存が減り、配当や自社株買いの余力も拡大。 -

通期ガイダンスは据え置き=上振れとリスクが拮抗

需要回復が続けば計画超過も狙える一方、コスト高・金利上昇・災害リスクが懸念材料。次の焦点は“3500円の株価の壁”を抜けられるか。

今後も別の個別株も解説していきますので、ひとつの参考にしてみてください(^^)