こんな方におすすめ

- 安定した収入源を求めている人

- 投資知識の向上をしたい人

- 投資判断の材料が欲しい人

※本ページはプロモーションが含まれています

安定した収入源を求めている人、投資知識の向上をしたい人、投資判断の材料が欲しい人の参考になれば幸いです

Contents

積水ハウスの企業概要

✅ 住宅業界のトップメーカー

・高級戸建住宅を中心に幅広い住宅事業を展開

✅ 事業内容

・戸建住宅(鉄骨・木造)

・賃貸・事業用建物(アパート・商業施設)

・建築・土木(インフラ関連)

・賃貸住宅管理(アパートの管理)

・リフォーム(既存住宅の改修)

・不動産開発(マンション・都市再開発)

・海外事業(アメリカ・オーストラリア・中国で住宅販売)

✅ 主なブランド・シリーズ

・ISシリーズ:高級住宅

・Beシリーズ:鉄骨2階建て

・シャーウッド/Gravis:木造住宅

・ノイエ:セカンドブランドのセミオーダー住宅

・グランドメゾン:分譲マンション

・シャーメゾン:賃貸住宅

✅ 技術・環境対策

・シーカス:地震のエネルギーを吸収する技術

・スマートイクス:快適な室内環境をつくるシステム

・グリーンファースト ゼロ:省エネ・環境配慮型の住宅(ZEH住宅)

・IoT・VR・ロボット技術の開発も強化中

✅ 海外展開

・アメリカ、オーストラリア、中国で住宅販売・開発を実施

✅ グループ企業

・積和不動産(不動産関連)

・アルメタックス(建築資材)

・日本パワーファスニング(建築用部品)

・鴻池組(建設会社)

✅ 最近の動き

・2019年に鴻池組の親会社を子会社化

・2024年に米国の住宅メーカー「M.D.C. HD」を約7400億円で買収

決算概要

積水ハウスの決算が発表がありましたが、いや〜、住宅業界って景気の波に左右されがちですが、積水ハウスはそんなことはお構いなしに**「どんどん伸びる成長企業」**としての実力を見せつけました!では、さっそくポイントを見ていきましょう。

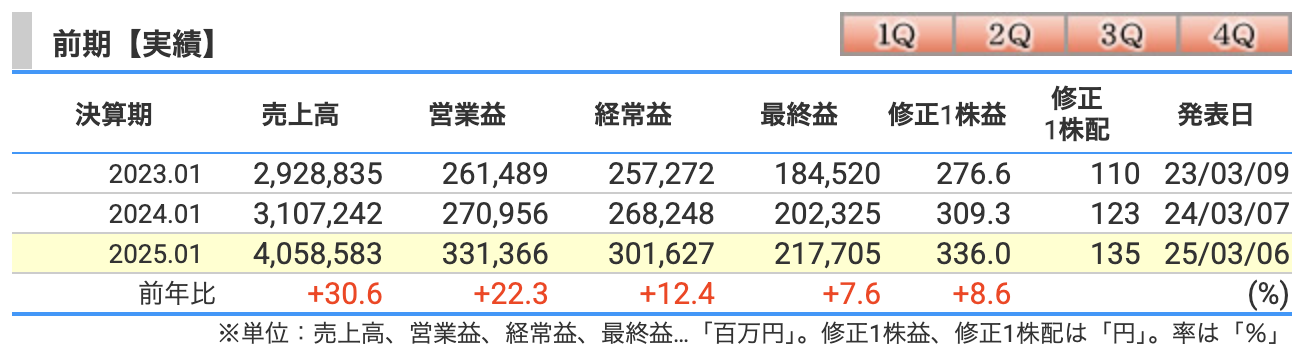

売上高:4兆円突破!前年比+30.6%の大躍進!

✅ 4兆円突破って、ちょっとした国のGDP並み!?

✅ 前年比 +30.6% って、普通の企業なら「夢の成長率」。

✅ MDC社の連結化(アメリカの住宅会社)のおかげで、海外事業がガンガン伸びた。

👉 例えるなら、「マッチョな積水ハウスが、さらにプロテインを飲んで筋肉モリモリになった」って感じですね。

営業利益:3,313億円(前年比+22.3%)

✅ 国内事業は安定成長、「賃貸住宅」と「請負住宅」がしっかり稼ぐ。

✅ MDC社の買収効果で、海外事業の収益性もUP!

✅ ただし、営業利益率は 8.7% → 8.2% に若干ダウン。投資も増やしてるので、ここはまぁ納得。

👉 「成長期のスポーツ選手が、食べる量(投資)も増えて筋肉(利益)も増えた」みたいなものですね。

経常利益:3,016億円(前年比+12.4%)

✅ 営業利益と同じく、MDC社の影響大。

✅ ただし、支払利息が前期比+212億円 でコスト増。

✅ 「円安の影響」もあって、為替差損益がちょっとマイナス。

👉 「家はどんどん建つけど、ローンの利息も増えた!」って感じでしょうか。

最終利益:2,177億円(前年比+7.6%)

✅ 最高益を更新!

✅ でも、特別損失(買収関連費用182億円)もあり、伸び率は少し控えめ。

✅ 「住宅は売れるけど、開発投資も大きくなった」というバランス。

👉 「お金持ちになったけど、趣味の高級車(投資)に使っちゃった」って感じですね。

🏡 売上高4兆円突破!

🏡 営業利益・経常利益・最終利益すべて過去最高!

🏡 MDC社の影響で海外事業が急拡大!

🏡 でも、金利上昇や投資の影響でコストも増えた!

積水ハウスの成長は、まるで「世界を舞台に活躍する侍」のようですね!さて、来期もこの勢いが続くのか、楽しみです!

積水ハウスの**「未来の野望」が発表されました!

2025年1月期は「4兆円突破」**という驚異的な成長を見せましたが、

「まだまだこんなもんじゃない!」と言わんばかりの予想となっています。

では、2026年1月期の業績予想を見ていきましょう!🏡✨

売上高:4兆5000億円(前年比+10.9%)

✅ 2025年1月期の4兆円突破に続き、さらに+10.9%成長!

✅ ついに**「4.5兆円の大台」**へ突入!

✅ 住宅だけでなく、不動産開発・賃貸・海外事業が牽引。

✅ MDC社の本格稼働がさらなる成長を後押し!

👉 「もはや、住宅業界の孫正義!? どこまで成長するのか!」

営業利益:3,620億円(前年比+9.2%)

✅ 増収に伴い、営業利益も成長!

✅ ただし、営業利益率は少し横ばい(8.2%→8.0%)。

✅ 開発型ビジネス(都市開発など)の利益減少が影響?

✅ MDC社の成長次第でさらに利益拡大の可能性あり!

👉 「売上は爆伸び、でも利益率はちょっとスリム化!? まるで筋トレ後の体重増減」

経常利益:3,390億円(前年比+12.4%)

✅ 海外事業(MDC社)の貢献で利益がさらに拡大!

✅ 為替の影響がどう出るか? 円安ならさらにプラス!?

✅ 金利上昇リスクは引き続きチェックが必要。

👉 「為替と金利をうまく乗りこなせば、利益の爆増もあり得る!」

最終利益:2,320億円(前年比+6.6%)

✅ 過去最高益を更新する見込み!

✅ ただし、成長率はやや鈍化(前年比+6.6%)。

✅ MDC社買収の影響でコスト増加?

✅ 「利益の出し方を慎重にコントロールする1年」になりそう。

👉 「去年はフルスロットル、今年はアクセルとブレーキのバランスが重要!」

1株利益&配当金

✅ 1株利益:358円(前年比+6.6%)

✅ 年間配当:144円(前年比+6.6%) ← 13期連続増配!!

✅ 「株主還元の姿勢を貫く企業!」

👉 「毎年コツコツ増配!積水ハウスはまるで配当金のATM!」 💰✨

📈 売上高4.5兆円へ! 10.9%成長を計画!

🏡 海外事業(MDC社)がフル稼働!さらなる利益拡大へ!

💰 配当は144円に増配!株主還元もバッチリ!

⚠ ただし、金利や為替のリスクは注意!

積水ハウス、**これからも住宅業界の「大黒柱」**として成長し続けそうですね!

来期の決算が楽しみです!🔥

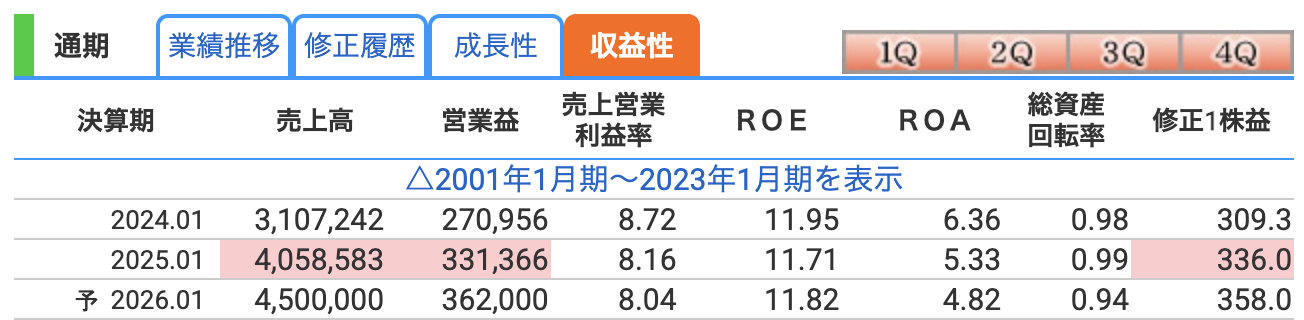

積水ハウスの「稼ぐ力」と「効率性」を測る指標について解説します

営業利益率:8.72% → 8.16% → 8.04%(やや低下)

✅ 2024年1月期(実績):8.72%

✅ 2025年1月期(実績):8.16%(前年より0.56pt減少)

✅ 2026年1月期(予想):8.04%(さらに低下予想)

📉 少しずつ低下傾向なのは…

🔹 売上は伸びているが、MDC社の統合などでコストが増えている

🔹 海外市場の住宅ビジネスは薄利多売の傾向(利益率が低め)

🔹 都市再開発ビジネスの利益減少(特に2026年1月期)

💡 とはいえ8%超えは優秀!

「家を売れば売るほど利益が減る…なんてことはない!」

利益はちゃんと増えているが、成長のための投資が増えているということですね!

ROE(自己資本利益率):11.95% → 11.71% → 11.82%

✅ 2024年1月期:11.95%

✅ 2025年1月期:11.71%(やや低下)

✅ 2026年1月期(予想):11.82%(少し回復)

🔹 ROEは「会社がどれだけ効率的に株主資本を活用して利益を生み出しているか」を表す指標。

🔹 10%以上あれば優良企業レベル!積水ハウスは11%台を維持しており、しっかり稼ぐ力がある。

🔹 2025年1月期は利益率低下の影響でやや下がったが、2026年1月期は改善の見込み。

💡 「住宅業界のエース級の安定感!」

投資家目線で言えば、ROEが11%超なら「安心して持てる企業」ですね!

ROA(総資産利益率):6.36% → 5.33% → 4.82%(低下傾向)

✅ 2024年1月期:6.36%

✅ 2025年1月期:5.33%(前年より低下)

✅ 2026年1月期(予想):4.82%(さらに低下予想)

📉 ROA低下の主な要因

🔹 MDC社買収により総資産が大幅に増加(資産が増えるとROAは低下しやすい)

🔹 利益は増えているが、資産の増加スピードがそれ以上

🔹 海外事業の拡大により、資産を多く抱えるビジネスモデルになっている

💡 「大きな家を建てすぎて維持費が増えている状態?」

「不動産開発が成長ドライバーだから仕方ない!」

成長のための投資が反映されているだけなので、そこまで心配する必要はなし。

✅ 営業利益率 → 8%台を維持、ただしやや低下傾向(投資拡大の影響)

✅ ROE(自己資本利益率) → 11%台の安定した高水準(投資家にとってはGOOD!)

✅ ROA(総資産利益率) → 低下傾向だが、海外事業拡大の影響なので問題なし

🚀 積水ハウスは、「利益をしっかり出しつつ、未来への投資もガンガン進める」戦略をとっている!

🏡 「売上拡大 vs 利益率維持」のバランスが今後の課題になりそうですね。

来期も楽しみです!📈🔥

株価指標と株主還元

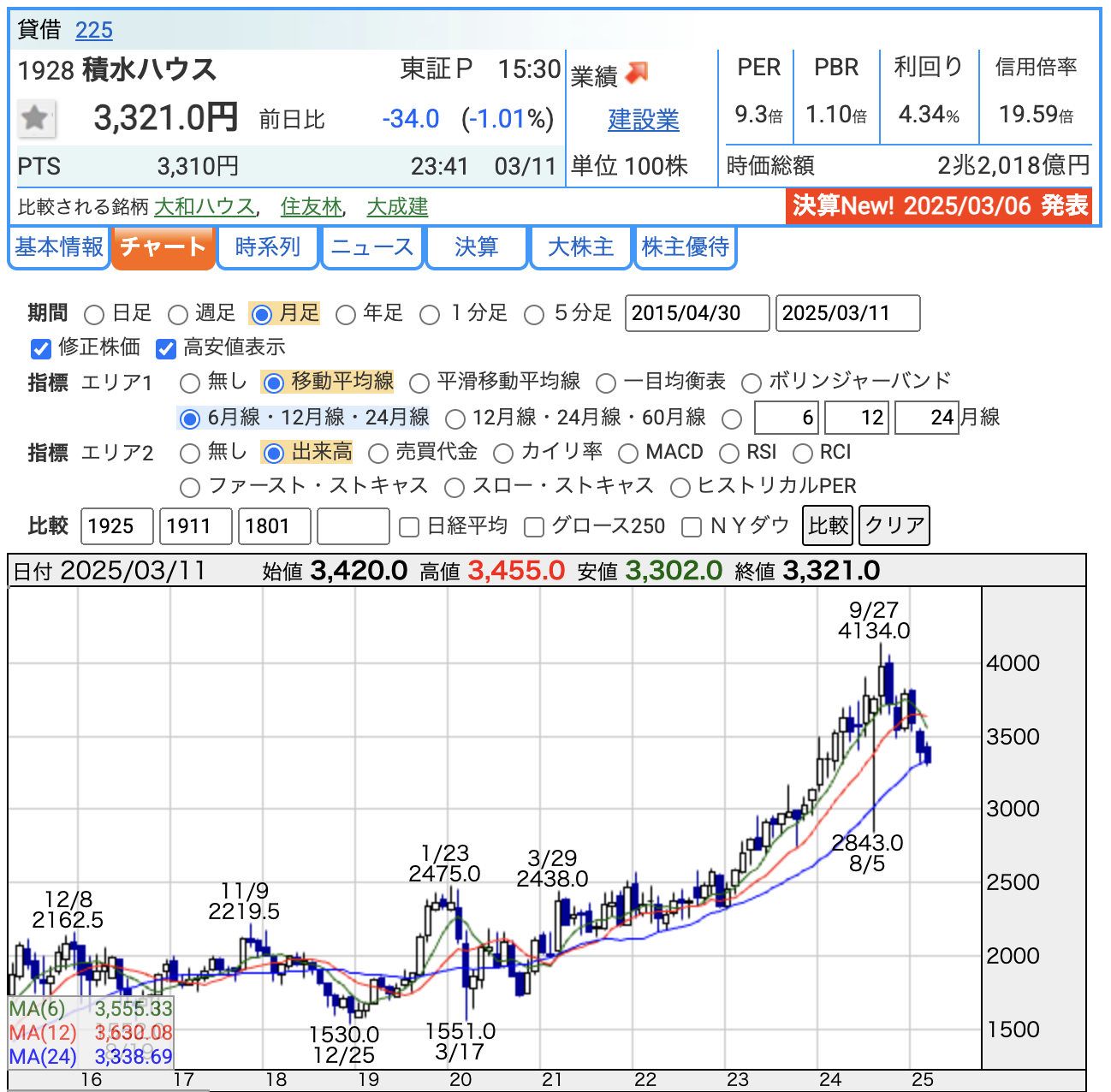

株価推移のポイント

✅ 現在の株価:3,321円(2025年3月11日終値)

✅ 直近高値:4,134円(2024年9月27日) → そこから下落中

✅ コロナショック時の安値:1,551円(2020年3月) → そこから右肩上がり!

✅ 足元では調整局面(高値4,134円から現在3,321円まで約20%下落)

💡 チャートの解釈

🔹 2020年3月のコロナショック時の安値 1,551円 から約 2.5倍以上に上昇!

🔹 2024年9月の 4,134円がピーク となり、その後は調整。

🔹 現在の 3,321円は押し目 の可能性もあり、今後の反発に注目!

🔹 長期的には 「右肩上がりの上昇トレンド」 の中での一時的な調整と考えられる。

👉 「順調に成長してきたが、今はちょっと一休み。このまま調整を続けるか、再上昇するか注目!」

投資指標(PER・PBR・配当利回り)

| 指標 | 値 | 解釈 |

|---|---|---|

| PER(株価収益率) | 9.3倍 | 割安水準(一般的に15倍以下は割安) |

| PBR(株価純資産倍率) | 1.10倍 | 適正〜やや割安(1倍前後は資産価値と株価が同程度) |

| 配当利回り | 4.34% | 高配当銘柄!(3%以上は魅力的) |

💡 投資指標の解釈

🔹 PER:9.3倍 → 市場平均(15倍程度)より割安!

🔹 PBR:1.10倍 → 企業の資産価値と株価がほぼ同じ水準。

🔹 配当利回り:4.34% → 株主還元の姿勢が強く、長期投資向き!

👉 「成長性+割安+高配当 の三拍子揃った銘柄!」

今後の株価シナリオ

🔹 強気シナリオ

✅ 海外事業(MDC社)の成長加速 → 売上・利益のさらなる拡大!

✅ 高配当+連続増配の魅力で長期投資家の買いが増える!

✅ 再び上昇トレンドに乗り、4,000円台を回復する可能性も!

🔹 弱気シナリオ

⚠ 日経平均の調整や金利上昇が影響し、株価の押し下げ要因に…

⚠ PERが低いのは「成長鈍化懸念」が織り込まれている可能性も?

⚠ 海外事業のリスク(MDC社の成長鈍化・為替影響)が株価の重しに…

📈 長期的には右肩上がりの上昇トレンド!

💰 PER9.3倍&配当利回り4.34% → 割安かつ高配当で投資妙味あり!

📉 直近は調整中(4,134円→3,321円) → 反発 or さらに下落?

🏡 海外事業の成長と国内の安定が今後の株価のカギ!

積水ハウスは「割安&高配当で魅力的な銘柄」ですが、今は一時的な調整局面。

4,000円台の回復を狙うなら、この調整局面をうまく活かしたいですね!✨

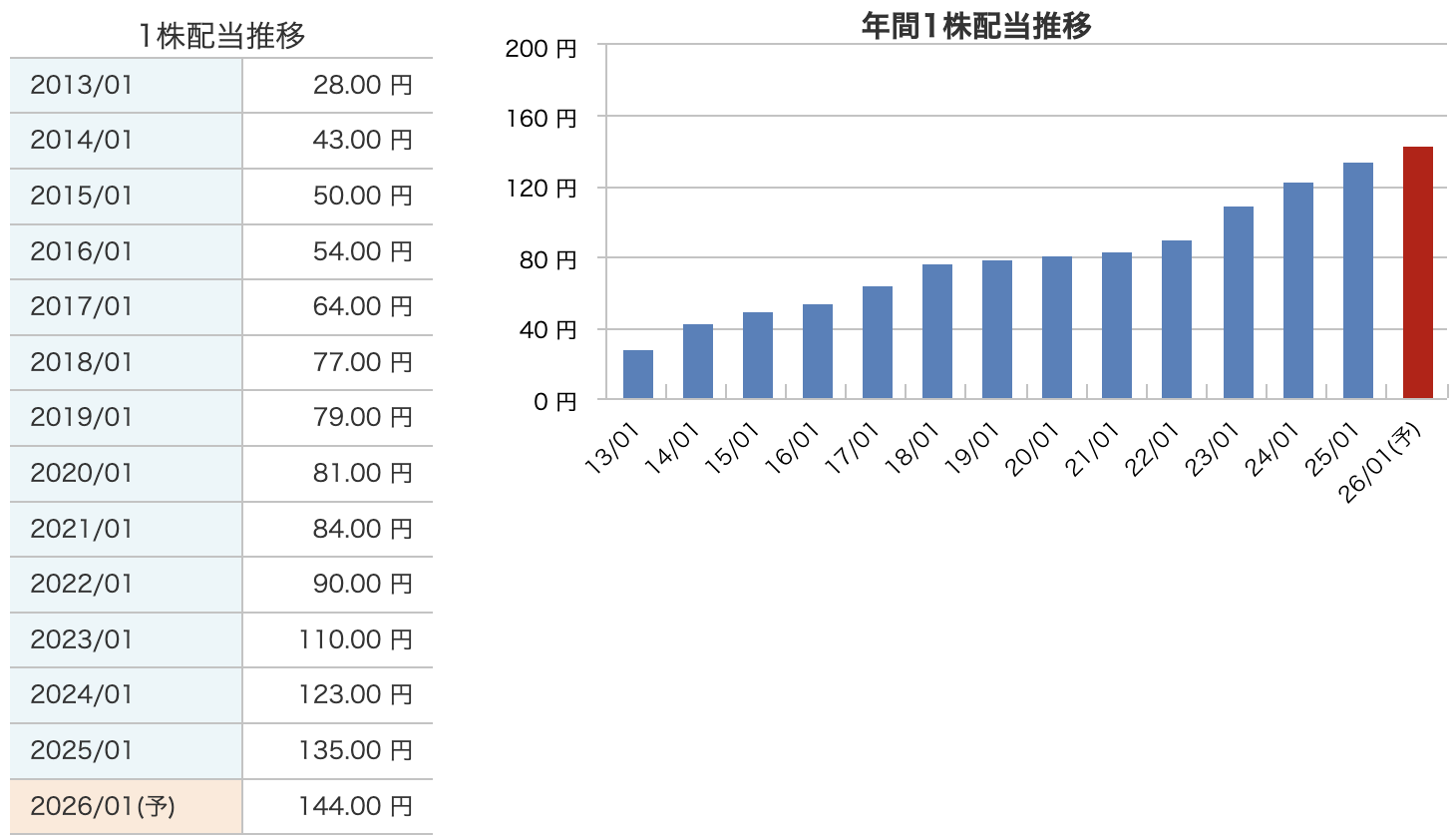

積水ハウスの株主還元(配当)について解説!

積水ハウスは、安定した配当と増配を続ける高配当銘柄です!📈💰

配当推移を見ても、13期連続増配 という素晴らしい株主還元の実績があります。

📈 ポイント

- 2013年の 28円 → 2026年予想144円! 約 5倍以上 に増配!

- 13期連続増配!

- 2026年1月期は 144円の予定(前年比+9円)

増配を続けている企業は、株主還元の意識が高い!

配当性向(利益のどれくらいを配当に回しているか?)

✅ 積水ハウスの配当性向:40.2%(2025年1月期)

💡 解釈

- 一般的に 30%〜50%が適正 なので、ちょうど良いバランス!

- 利益を増やしながら、しっかり配当も増やしている → 財務的にも安定!

- 「無理な高配当」ではなく、「余裕のある増配」ができている。

株主還元の魅力まとめ

✔ 13期連続増配!長期投資に適した銘柄!

✔ 2026年1月期は144円予定!配当利回り4.34%!

✔ 配当性向40%程度で無理のない株主還元!

積水ハウスは「安定成長+高配当」のそろった優良銘柄ですね!📈✨

株主優待

積水ハウスの株主優待は 「新潟県魚沼産コシヒカリ(新米)5kg」 です! 🍚✨

これは「長期保有の促進」を目的としており、1,000株以上 を保有している株主が対象となります。

1000株は優待目当てには厳しい?

結論から言うと、優待目的で1,000株を買うのはコスパ的に厳しい! 🤔💸

✅ 1000株の必要資金 現在の株価 3,321円 × 1,000株 = 332万円 の投資が必要! 💰💰💰

✅ もらえる優待の価値 魚沼産コシヒカリ5kgは 約4,000〜5,000円 相当。

✅ 利回り計算

- 優待利回り → 0.15%程度(お米の価値 ÷ 投資額)

- 配当利回り → 4.34%(135円 × 1000株 ÷ 332万円)

- 合計利回り → 4.49%(優待+配当)

💡 配当金の方が圧倒的に魅力的!

「優待目的」だけで買うのは割に合わない が、

「もともと投資対象として積水ハウスを長期保有するなら、おまけとして楽しめる」といった感じ!

財務

自己資本比率(財務の安定性)

| 決算期 | 自己資本比率 |

|---|---|

| 2023年1月 | 54.3% |

| 2024年1月 | 52.3% |

| 2025年1月 | 40.8%(大幅低下) |

📉 自己資本比率の推移

- 2023年1月 → 54.3%(安定)

- 2024年1月 → 52.3%(少し低下)

- 2025年1月 → 40.8%(大幅に低下!)

💡 解釈

🔹 一般的に 40%超なら安全圏、50%以上なら超優良 企業と言われるが、

🔹 2025年1月期は急落(MDC社の買収による影響が大きい)

🔹 自己資本比率の低下は、総資産の急増が要因(MDC社買収で資産が膨らんだ)

🔹 ただし、40%台ならまだ許容範囲内で、過度な心配は不要!

👉 「住宅は大きくなったけど、住宅ローン(負債)も増えた状態」

👉 「とはいえ、まだまだ財務は健全!」

剰余金(企業の貯金)

| 決算期 | 剰余金 |

|---|---|

| 2023年1月 | 1兆564億円 |

| 2024年1月 | 1兆1,322億円 |

| 2025年1月 | 1兆2,669億円(増加!) |

📈 剰余金の推移

- 2023年1月 → 1兆564億円

- 2024年1月 → 1兆1,322億円(増加!)

- 2025年1月 → 1兆2,669億円(さらに増加!)

💡 解釈

🔹 剰余金は 企業の蓄え(利益の積み上げ) を示す指標。

🔹 2025年1月期も増加! これは積水ハウスがしっかり利益を出している証拠。

🔹 MDC社の買収など大きな投資をしても、内部留保はしっかり確保!

👉 「財布(剰余金)の中身は増えているから安心!」

有利子負債倍率(借金の健全性)

| 決算期 | 有利子負債倍率 |

|---|---|

| 2023年1月 | 0.36倍 |

| 2024年1月 | 0.43倍 |

| 2025年1月 | 0.94倍(大幅上昇) |

📉 有利子負債倍率の推移

- 2023年1月 → 0.36倍(超健全!)

- 2024年1月 → 0.43倍(まだ余裕)

- 2025年1月 → 0.94倍(ほぼ倍増!)

💡 解釈 🔹 MDC社の買収(約7400億円)の影響で、負債が大幅に増加!

🔹 1倍以下なので、まだ許容範囲だが、慎重に見る必要あり。

🔹 有利子負債倍率は「借金が自己資本の何倍あるか?」を示す指標で、

→ 1倍を超えると借金が資本を超えてややリスクが高まる。

🔹 とはいえ、MDC社買収のリターンが大きければ問題なし!

👉 「住宅ローン(負債)が増えたけど、ちゃんと収入(利益)も増えてるからOK!」

✅ 自己資本比率 → 40.8%まで低下! ただし、まだ安全圏内。

✅ 剰余金 → 1兆2,669億円まで増加! 財務の余裕はある。

✅ 有利子負債倍率 → 0.94倍まで上昇! 負債は増えたが、まだ健全。

📌 総評:「MDC社の買収で負債は増えたが、利益を出せていれば問題なし!」

📌 今後のポイント:「MDC社がしっかり利益を出せるか?」が鍵!

積水ハウスは 「攻めの成長フェーズ」 に入ったので、**買収の成果が出てくるかどうかをしっかり見極めることが重要!**🔥

積水ハウスのまとめ

📊 前期(2025年1月期)決算

✅ 売上高:4兆583億円(前年比+30.6%)過去最高!

✅ 営業利益:3,313億円(前年比+22.3%)

✅ 経常利益:3,016億円(前年比+12.4%)

✅ 最終利益:2,177億円(前年比+7.6%)

✅ MDC社買収(約7400億円)が売上成長を牽引!

✅ 配当:135円(前年+12円増配)13期連続増配!

📈 2026年1月期 業績予想

✅ 売上高:4兆5000億円(前年比+10.9%)

✅ 営業利益:3,620億円(前年比+9.2%)

✅ 経常利益:3,390億円(前年比+12.4%)

✅ 最終利益:2,320億円(前年比+6.6%)

✅ 配当予想:144円(前年+9円増配予定!)

✅ MDC社の成長と国内事業の安定がカギ!

📉 株価と株主還元

✅ 株価(3/11終値):3,321円(直近高値4,134円から調整中)

✅ PER:9.3倍 → 割安水準!

✅ PBR:1.10倍 → 適正〜やや割安

✅ 配当利回り:4.34%(高水準!)

✅ 株主優待:1,000株以上で魚沼産コシヒカリ5kg

🏦 財務(安定だが負債増加)

✅ 自己資本比率:40.8%(前年52.3% → 買収で低下)

✅ 剰余金:1兆2,669億円(順調に増加!)

✅ 有利子負債倍率:0.94倍(MDC社買収で上昇!)

✅ 利益成長が続けば財務の安定性は問題なし!

💡 「MDC社買収で成長加速中!国内安定+海外拡大がポイント」

💡 「高配当&増配+株価は割安水準!」

💡 「財務は負債増だが、利益成長でカバー可能!」

積水ハウスは 「成長+安定+高配当」 を兼ね備えた魅力的な銘柄!

今後の海外事業の成長が、さらなる株価上昇のカギになりそう!🔥

今後も別の個別株も解説していきますので、ひとつの参考にしてみてください(^^)