こんな方におすすめ

- 安定した収入源を求めている人

- 投資知識の向上をしたい人

- 投資判断の材料が欲しい人

※本ページはプロモーションが含まれています

安定した収入源を求めている人、投資知識の向上をしたい人、投資判断の材料が欲しい人の参考になれば幸いです

こんにちは!今回は、高配当株投資家からも関心の高い**積水化学工業(4204)**の最新決算について解説します。

「セキスイハイム」のイメージが強い同社ですが、実はそれだけではない多角的な顔を持つ企業です。投資初心者の方にも分かりやすく、最新の業績と今後の展望をまとめました。

Contents

1. 積水化学工業はどんな会社?

積水化学工業を一言でいうと、**「化学の力で住まいから医療まで支える巨大グループ」**です。初心者の方に知っておいてほしい、同社の強みを支える5つの柱をまとめました。

- 「セキスイハイム」で有名な住宅メーカー

住宅事業では、家づくりの約80%を工場の精密な環境で作り上げる「ユニット工法」が特徴です。現場での作業が少ないため、雨風の影響を最小限に抑え、高品質な住まいを安定して提供できる強みを持っています。 - 高い世界シェアを持つ製品を擁する化学メーカー

自動車のフロントガラスの間に挟む「中間膜」など、世界的に高い市場占有率を持つ製品を複数展開しています。特に、フロントガラスに情報を映し出すHUD(ヘッドアップディスプレイ)対応の中間膜など、付加価値の高い製品に注力しているのが特徴です。 - 社会インフラや医療の「縁の下の力持ち」

老朽化した水道管を掘り起こさずに修繕する技術や、アジア圏などで需要が堅調な耐熱配管材料、さらには血液検査の「検査薬」といったメディカル事業まで手掛けています。これらは社会に欠かせない事業のため、業績の下支えとなっています。 - ESG経営における高い評価

「環境問題の解決」をビジネスチャンスに変える姿勢が評価されており、世界的な投資指標(ダウ・ジョーンズ・サステナビリティ・インデックスなど)においても、継続的に良好な評価を受けています。長期投資の視点からも注目される指標の一つです。 - 次世代の期待星「ペロブスカイト太陽電池」

現在、次世代太陽電池として注目されている「ペロブスカイト太陽電池」の開発において、実用化を牽引する一社です。これまでのシリコン製と違い、「薄い・軽い・曲がる」のが特徴で、建物の壁面などこれまで設置できなかった場所での発電を可能にします。同社のプラスチック封止技術などが活かされており、2025年以降の事業化に向けて着実に進捗しています。

景気敏感株?ディフェンシブ株?

結論から言うと、積水化学は**「ハイブリッド型の銘柄」**といえます。

- 景気敏感な側面

住宅事業や自動車向けプラスチック事業は、景気の動向や金利、原材料費の影響を受けやすい傾向があります。 - ディフェンシブな側面

水道管などのインフラ更新や、病気の診断に欠かせないメディカル事業は、景気に左右されにくいため、安定感があります。この「攻めと守り」のバランスの良さが、15期続く増配記録を支える土台となっています。

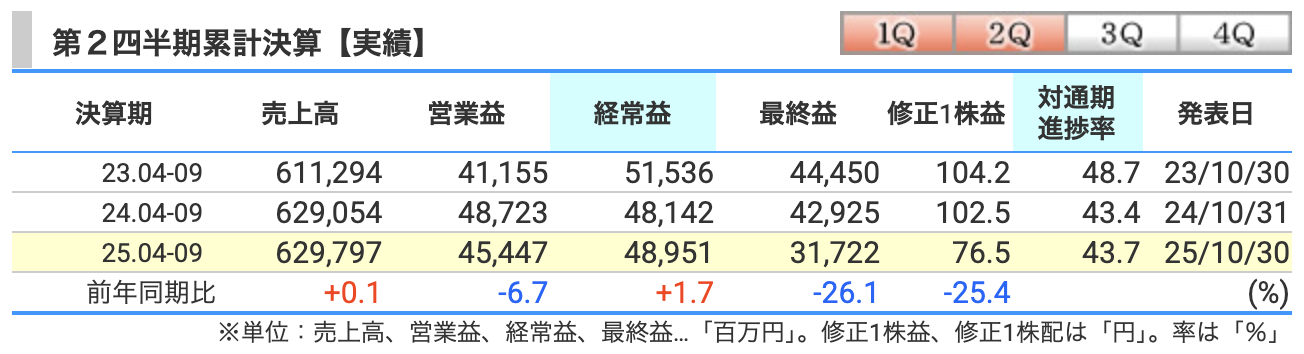

2. 四半期業績(2026年3月期 第2四半期)

2026年3月期の中間決算(4月〜9月)の結果は以下の通りです。

| 項目 | 実績(中間期) | 前年同期比 |

| 売上高 | 6,297億円 | +0.1% |

| 営業利益 | 454億円 | ▲6.7% |

| 経常利益 | 489億円 | +1.7% |

| 中間純利益 | 317億円 | ▲26.1% |

業績の要因解説:なぜこの数字になったのか?

一見すると利益が減っているように見えますが、その中身を詳しく紐解くと、積水化学の底力と課題が見えてきます。

- 売上高

逆風の中でも高水準を維持(中間期として過去最高)国内の住宅着工数が減り、世界的な自動車生産も停滞するという厳しい環境でした。しかし、原材料費の上昇を適切に価格へ反映させる「新値(しんね)の定着」や、利益率の高い「高付加価値品」の販売を強化したことで、売上高は中間期としての過去最高を更新し、高水準での横ばい推移を確保しました。 - 営業利益

EV市況の減速や一時的な費用など、複数の要因が重石に営業減益となった要因は一つではありません。欧州や中国での電気自動車(EV)市場の伸び悩みによる樹脂製品の需要減に加え、欧州における樹脂販売取引に関連した「一時的な費用」の計上、さらにはメディカル事業での海外検査需要の低迷など、複数のマイナス要因が重なったことが利益を押し下げました。 - 経常利益

為替の動きがプラスに作用本業の利益(営業利益)は減りましたが、経常利益はプラスとなりました。これは、前期に比べて「為替差損(為替の変動による損失)」が大幅に減少したことが主な要因です。 - 中間純利益

前年の「特殊なプラス」との比較による減少前年比で26.1%も減っているように見えますが、これは前年に多額の「投資有価証券売却益(持っている株を売って得た利益)」があったためです。今期はその特殊な利益が少なかったため、比較すると大きく減ったように見えますが、本業の稼ぐ力が急激に衰えたわけではありません。

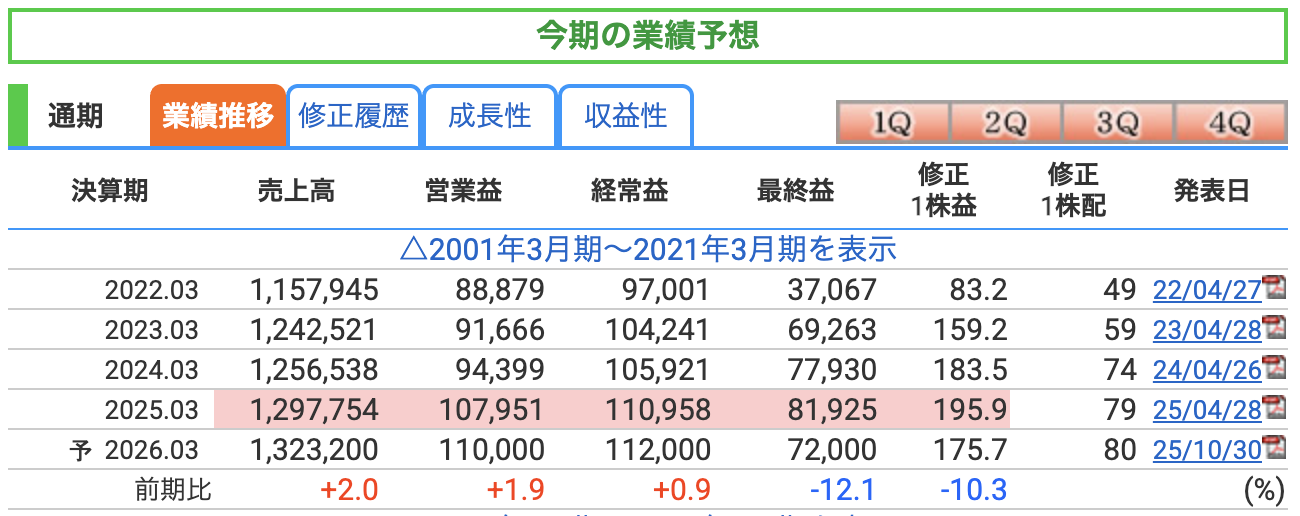

3. 通期業績予想とリスク

積水化学は、期初に出していた通期の業績予想を一部下方修正しました。最新の予想は以下の通りです。

| 項目 | 通期予想(修正後) | 前期実績比 | 修正幅(期初比) |

| 売上高 | 1兆3,232億円 | +2.0% | ▲413億円 |

| 営業利益 | 1,100億円 | +1.9% | ▲50億円 |

| 経常利益 | 1,120億円 | +0.9% | ▲46億円 |

| 当期純利益 | 720億円 | ▲12.1% | ▲100億円 |

なぜ下方修正されたのか? その背景とリスク

修正されたとはいえ、売上高・営業利益・経常利益は前期の実績を上回り、過去最高更新を目指す計画である点は注目に値します。

一方で、当期純利益については前期比で減益(▲12.1%)となる見込みであり、投資家としては以下のリスク要因と併せて把握しておく必要があります。

- 市場環境の停滞(EV・中国)

高機能プラスチックス事業において、特にEV(電気自動車)向けの需要が期初の想定より鈍化しています。

また、中国の景気低迷により、メディカル事業の検査薬などの動きが鈍くなっていることが、売上高を押し下げる要因となりました。 - 為替の不透明感

下期の想定為替レートを「1ドル=148円」「1ユーロ=159円」と設定しています。

足元では円安傾向が続いていますが、今後急激に円高が進んだ場合、海外売上の比重がある同社にとっては利益を圧迫するリスク(為替感応度)があります。 - 独自のリスクと特別損失(特損)の計上

12月に発表された通り、将来の市場性やコスト面を考慮し、期待されていた「ゴミをエタノールに変える(BRエタノール)事業」の商用化を一旦見送り、約148億円の**特別損失(減損損失)**を計上します。- 解説:減損損失とは、将来得られるキャッシュ・フローの見込みを見直した結果、投資した設備の価値を帳簿上で引き下げる処理のことです。キャッシュがすぐに出ていくわけではありませんが、当期純利益が前期比で減少する主な原因となっています。不確実な事業を早期に整理し、成長分野へ経営資源を集中させる「健全な資源配分という見方もできる」決断です。

- 住宅事業の市況

国内の金利上昇懸念や資材価格の高止まりにより、住宅事業(セキスイハイム)の受注環境は楽観視できません。

同社は「棟単価の上昇(付加価値アップ)」でこれをカバーする戦略ですが、購買意欲の減退がリスクとして残ります。

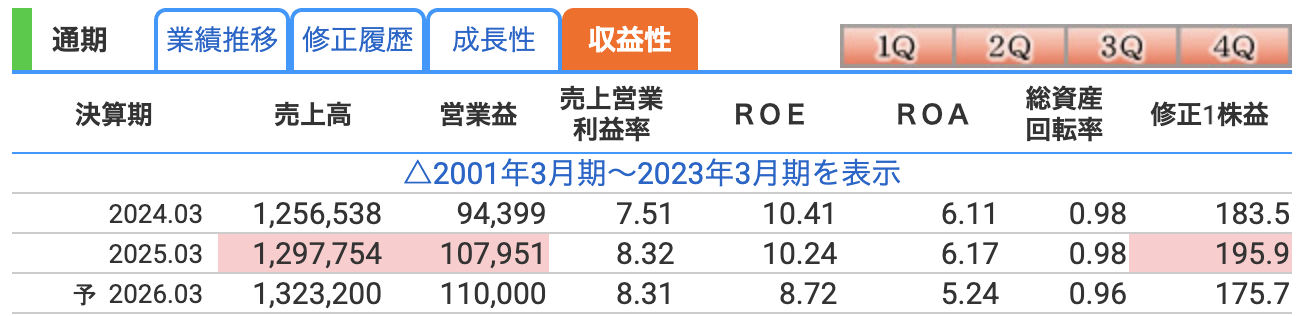

4. 収益性指標(営業利益率・ROE・ROA):効率よく稼げえているか?

企業の「稼ぐ効率」をチェックするために、3つの重要な指標を見てみましょう。

積水化学はいずれもおおむね良好な水準を維持しており、優良企業としての実力が示されています。

- 営業利益率:約8.31%(2026年3月期予想)

- 解説:製造業の平均は約4〜5%と言われる中、8%超を維持しているのは、独自の価値がある製品を適正価格で売る力が強いためです。

HUD対応の中間膜など、同社にしか作れない高機能な製品がこの水準を支えています。

- 解説:製造業の平均は約4〜5%と言われる中、8%超を維持しているのは、独自の価値がある製品を適正価格で売る力が強いためです。

- ROE(自己資本利益率):8.72%(2026年3月期予想)

- 解説:前期実績(10.2%)からは低下する見込みですが、一般的に8%以上が一つの目安とされる中、良好な水準を維持しています。

- ROA(総資産利益率):5.24%(2026年3月期予想)

- 解説:5%台前半で推移しており、製造業としては比較的良好な水準です。借金に依存しすぎず、健全な財務と収益性を両立させています。

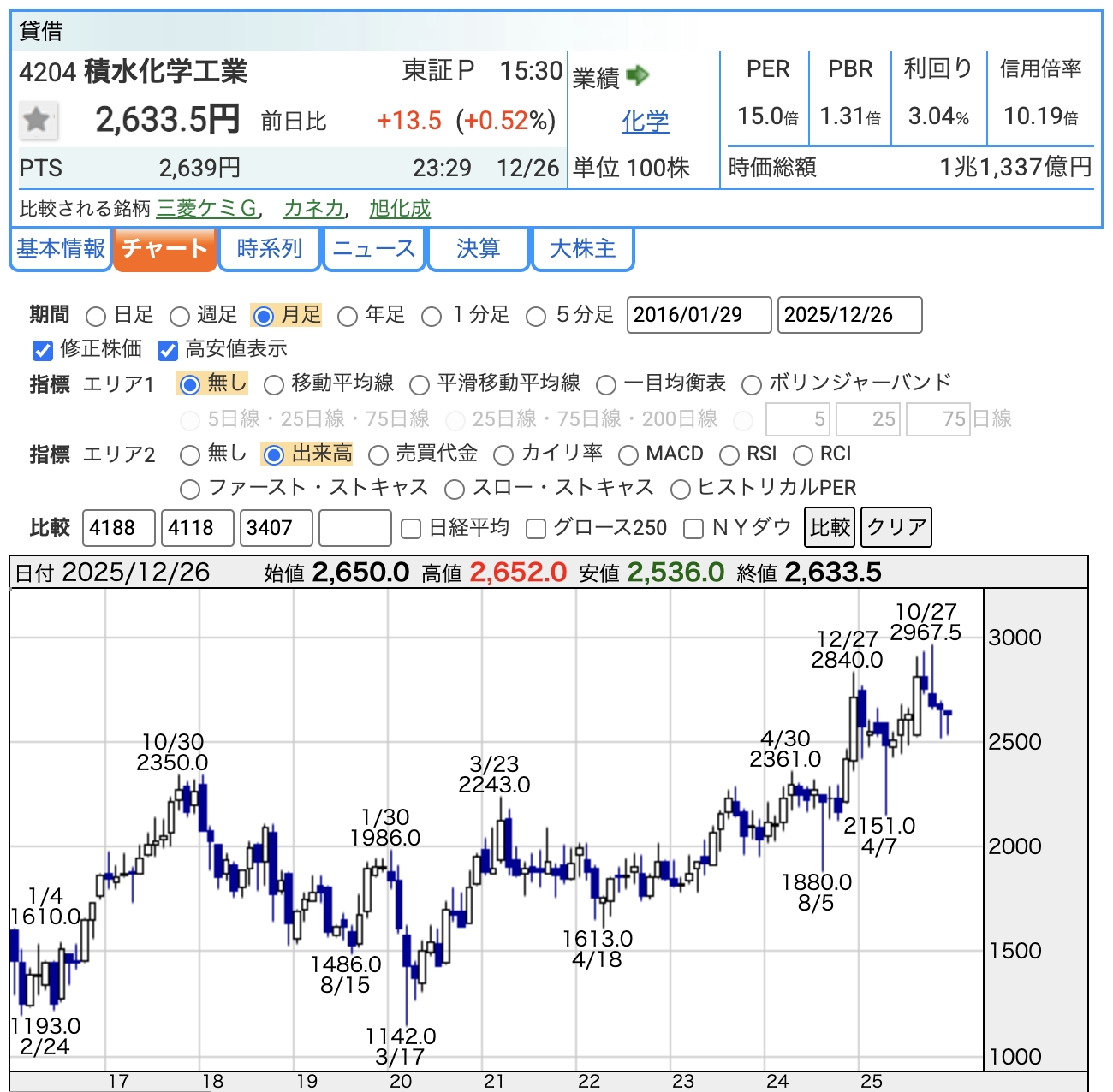

5. 最新の株価指標:割安?割高?

投資をする上で欠かせない「ものさし」となるのが株価指標です。

積水化学の現状を最も精度の高い数字で深掘りしてみましょう。

- 株価:2,633.5円

- PER(株価収益率):15.1倍

- 解説:日本株の平均的な水準(約15倍)と一致しており、市場からの評価は非常に標準的で納得感のある価格帯といえます。

- PBR(株価純資産倍率):約1.31倍

- 解説:1倍をしっかりと超えており、市場が同社の将来性をプラスに評価していることがわかります。

- 配当利回り:約3.0%

- 解説:3%の水準は高配当株としての魅力が十分にあります。さらに、今期は16期連続増配を見込む水準であることも、安心感のあるポイントです。

6. 配当と株主還元:投資家を惹きつける高水準の還元方針

積水化学は、日本株の中でも高水準の株主還元方針を持つ企業の一つです。

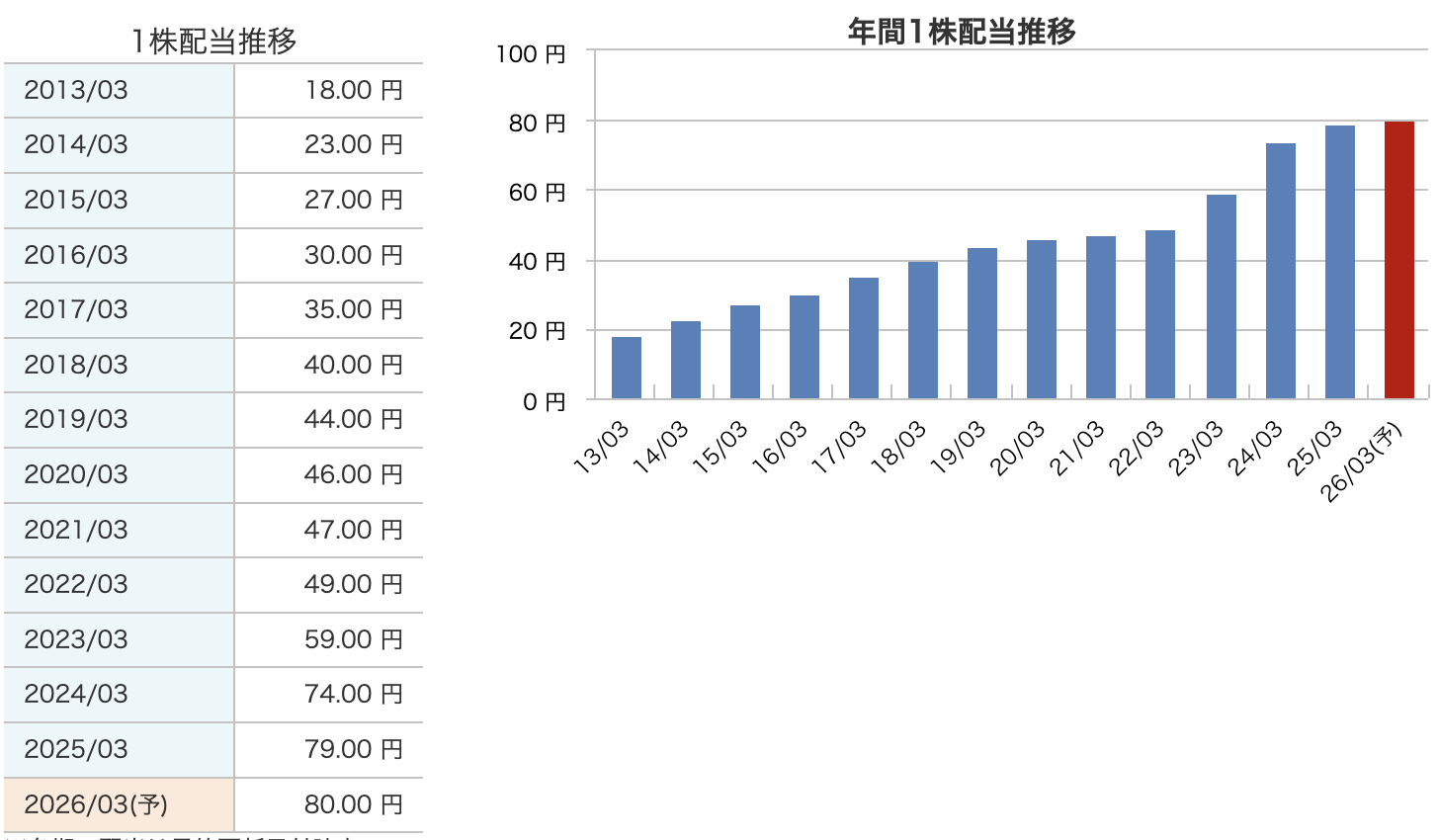

- 15期連続の増配実績と16期への期待

2013年3月期の1株18円から2025年3月期79円まで15期連続で増配しており、2026年3月期は80円への増配を計画しています。

国内でも有数の長期連続増配銘柄の一つです。 - DOE(自己資本配当率)3%以上

減配しにくい設計DOE 3%以上を目安に配当を行う方針です。利益ではなく自己資本を基準にしているため、業績が一時的に悪化しても配当水準が急激にぶれにくく、減配しにくい設計になっています。 - 総還元性向40%以上と大規模な自己株買い

配当と自己株式取得を合わせた総還元性向40%以上を掲げ、2024年10月には最大300億円(1,000万株)を上限とする自己株買いを決定しました。 - 自己株式の原則消却

希薄化懸念の払拭取得した自己株式は順次消却する方針も示しており、将来の売り出しによる株式の希薄化懸念を抑えています。

7. 財務の健全性:金融環境の変化にも対応できる「厚めの自己資本」

積水化学が安定して増配を続けられる根拠の一つは、この「盤石な財務基盤」にあります。

- 自己資本比率:60.0%

- 解説:2026年3月期中間期における「60.0%」という数字は、金融環境が悪化しても財務基盤には相応の余裕があることを示しています。

- 利益剰余金(内部留保):約5,517億円

- 解説:潤沢な蓄えがあることで、新規投資や減損計上を行っても直ちに財務が揺らぐ水準ではなく、DOE基準の配当維持の裏付けとなっています。

- 有利子負債倍率:0.16倍(直近実績)

- 解説:借入依存度が小さく、実質的な財務リスクは相対的に低い水準にあると言えます。

8. 今回の決算・最新情報の感想まとめ:長期視点での「現在地」

今回の決算内容と最新情報を踏まえた、当ブログとしての見解を詳しくまとめます。

- 「稼ぐ力」の源泉を再確認

住宅着工の減少やEV市況の停滞など、各事業を取り巻く市況が弱い中でも、売上高は前年同期並みを維持し、中間期として過去最高を更新しました。

「新値(値上げ)の定着」や「HUD用中間膜」に代表される高付加価値品の拡販により、単価・付加価値で稼ぐ比重が高まっている点は、質の高い経営への転換が進んでいる証左と言えます。 - 株主還元への高い信頼感

2026年3月期は80円予想で、16期連続の増配を見込んでいます。

加えて、最大300億円(1,000万株)の自己株式取得と、同数の消却を決定しました。

DOE3%以上・総還元性向40%以上といった公式方針が着実に実行されており、株主還元への強いコミットメントには高い信頼感があります。 - 経営資源の再配分による未来への布石

これまで期待されていた「ごみをエタノールに変える(BRエタノール)事業」について、商用化を一旦見送り、約148億円の特別損失(減損)を計上することを決めました。

短期的には利益を押し下げる要因になりますが、ビジネスとして収益化が難しいと判断したものを早期に整理する「経営のスピード感」の表れでもあります。

これにより、ペロブスカイト太陽電池など、他の重点成長分野への投資余力を確保する前向きな資源配分と捉えることができます。 - ハイブリッド型の強みと妥当な株価評価

自己資本比率60.0%の厚い財務を背景に、安定事業と成長事業を併せ持つ「ハイブリッド型」の強みは健在です。

足元の株価指標(PER15.1倍、利回り約3.0%)は、日本株平均のPER15倍前後を踏まえると、おおむね妥当な評価水準にあります。

現状では割高・割安どちらかに大きく振れている印象はなく、納得感のある価格帯と言えるでしょう。

免責事項: 本記事は投資勧誘を目的としたものではありません。投資に関する最終決定は、ご自身の判断でお願いいたします。

今後も別の個別株も解説していきますので、ひとつの参考にしてみてください(^^)