こんな方におすすめ

- 安定した収入源を求めている人

- 投資知識の向上をしたい人

- 投資判断の材料が欲しい人

※本ページはプロモーションが含まれています

安定した収入源を求めている人、投資知識の向上をしたい人、投資判断の材料が欲しい人の参考になれば幸いです

Contents

オムロンはどんな会社?

-

制御機器のプロ

産業用センサやPLC、協働ロボットなど“工場の自動化(FA)”機器が主力。世界のものづくり現場でオムロン製品が動いています。

Programmable Logic Controller(プログラマブル・ロジック・コントローラ)の略

工場の機械に“動け!”と命令を出す小型専用コンピュータ――それがPLCです。 -

ヘルスケア&社会インフラにも強み

家庭向け電子血圧計は世界トップクラス。駅の自動改札機や太陽光発電システム、リレーなど電子部品まで手掛ける多角経営です。 -

「社会課題を技術で解く」がDNA

創業以来、「事業を通じてより良い社会をつくる」を経営理念に掲げ、約130か国でビジネスを展開。 -

売上8,000億円規模&安定配当

2025年3月期売上高は8,018億円、年間配当は104円を維持予定と財務・株主還元もまずまずの安定感。 -

「NEXT 2025」で再成長へ

制御機器の競争力強化、固定費削減、データソリューション拡大などを柱に構造改革を進行中。 -

景気敏感?ディフェンシブ?

主力が設備投資依存のFA機器のため“やや景気敏感株”寄り。ただし血圧計などヘルスケア事業が下支えする“バランス型”と覚えておくと◎。

決算概要

-

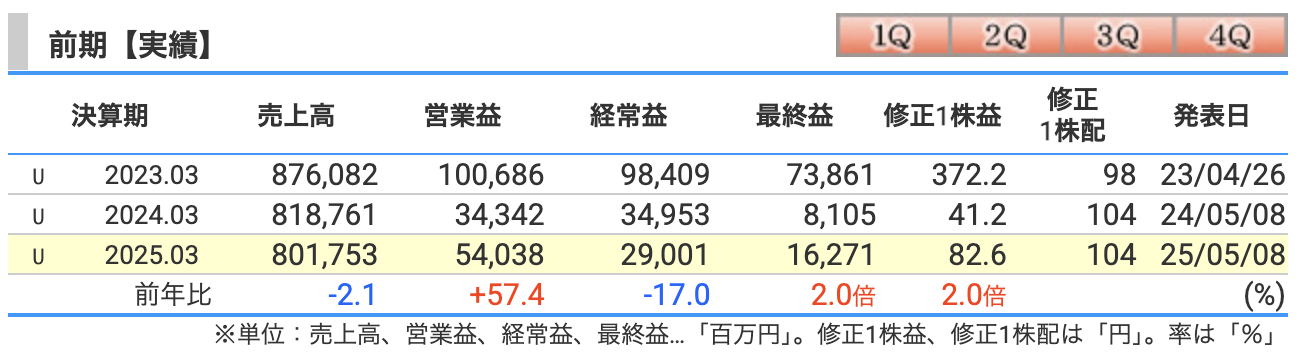

売上高:8,017億円(前年⽐ ▲2.1%)

-

主なマイナス材料は ①中国の個人消費低迷で血圧計などヘルスケア製品が鈍化 ②電子部品(リレー等)が在庫調整で不振。

-

プラス面は駅の改札機・蓄電システムなど社会システム事業、株式会社JMDCを取り込んだデータソリューション事業の伸びで一部カバー。

JMDCを簡単に言うと、

**「医療や健康診断のビッグデータを集めて分析し、企業や保険会社、医療機関に役立つサービスを提供する会社」**です

-

-

営業利益:540億円(+57.4%)

-

売上総利益率の改善(値上げ・高付加価値品の比率アップ)と、構造改革 「NEXT 2025」による固定費削減が効き、売上減を跳ね返して大幅増益。

-

-

経常利益:290億円(▲17.0%)

-

本業以外の部分で、希望退職など“人員最適化”に伴う一時費用 220億円を計上。為替損や持分法益の縮小も影響し、営業利益ほどは稼げず減益に。

-

-

最終利益:163億円(+100.7%、約2倍)

-

構造改革費は重かったものの、投資有価証券評価益(123億円)などプラス要因が上乗せ。前年は減損など特殊損失が大きかったため、結果として純利益は倍増。

-

ざっくり言うと:売上は少し落ちたけれど、コストダイエットが成功して“本業のもうけ”は急回復。ただし改革費用を経常段階で一括処理したため、途中の利益は目減りし、最終利益は特殊要因込みでプラスに着地――という構図です。

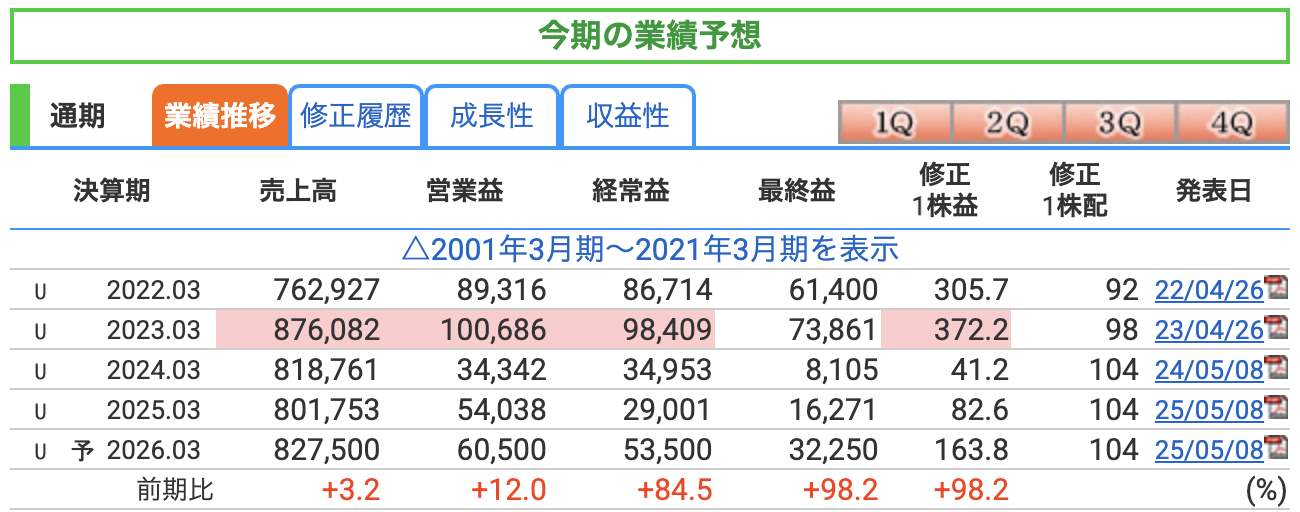

通期業績予想は、レンジで開示されていますので、表示は全て予想の中央値となっています。

-

売上高:8,275億円(前期比 +3.2%を計画)

-

主力の制御機器(IAB)が半導体・AI投資の持ち直しで小幅増。

-

駅の改札/蓄電池など社会システム(SSB)が鉄道会社の設備更新・再エネ需要で伸長。

-

JMDC連結のデータソリューション(DSB)が引き続き二桁成長。

-

ただし米国の追加関税が再発すると、最大で▲150億円の売上押し下げリスクを下限値に織り込み済みです。

-

-

営業利益:605億円(+12.0%)

-

売上増に加え、価格適正化と製品ミックス改善で粗利率わずかに上昇。

-

「NEXT 2025」で固定費の効率化が続きつつも、研究開発費を約+70億円積み増し“攻めの投資”も実行。

-

関税影響を最悪▲90億円見込んだうえでの数字。

-

-

経常利益:535億円(+84.5%)

-

前期に一括計上した希望退職関連コスト(約220億円)が剥落し、金融収支も改善。

-

その分、営業利益の伸び率を大きく上回る“V字回復”を見込む構造です。

-

-

最終利益:322億円(+98.2%)

-

構造改革費の反動減+営業好転で純利益はほぼ倍増の計画。

-

投資有価証券評価益など特殊要因は保守的に見積もり、基礎収益で底上げを狙うイメージ。

-

-

ひと言まとめ

「売上はじわっと、利益はガツンと」――改革費用が一巡し、本業の稼ぐ力+コストダイエット効果がフルに効く見込み。ただし米国関税が再燃すれば、数字はレンジ下限(売上8,200億円・営業益560億円)までブレる点は要チェックです。

利益回路にノイズが走るかもしれないリスク?

-

米国関税が再発すると一気に減収減益

追加関税が全面復活すると、売上▲150億円・営業益▲90億円をレンジ下限に織り込み済み。“関税ヘッドライン”次第でガイドラインがブレやすい点は最大リスク。 -

半導体・EV向け設備投資の回復ペースが鈍い場合

主力の制御機器(IAB)は生成AI関連投資の恩恵を見込む一方、中国・韓国の投資タイミングは不透明。設備投資が遅れれば売上成長シナリオが崩れます。 -

中国個人消費の停滞で血圧計などが伸び悩むリスク

ヘルスケア事業はグローバルでは拡大基調でも、中国は“横ばい”前提。消費マインドが冷え込むとヘルスケア部門の下支えが弱まります。 -

為替の急変動

1円の円高で営業益▲1億円(ドル)、▲3億円(ユーロ)という感応度があります。足元の円高進行や主要通貨の乱高下は利益予想を揺らす要因。 -

構造改革「NEXT 2025」の執行遅延

固定費削減・人員最適化など大手術中。予定より進捗が遅れたり追加費用が膨らむと、想定しているコスト効果が出ず利益回復が後ズレする恐れがあります。

-

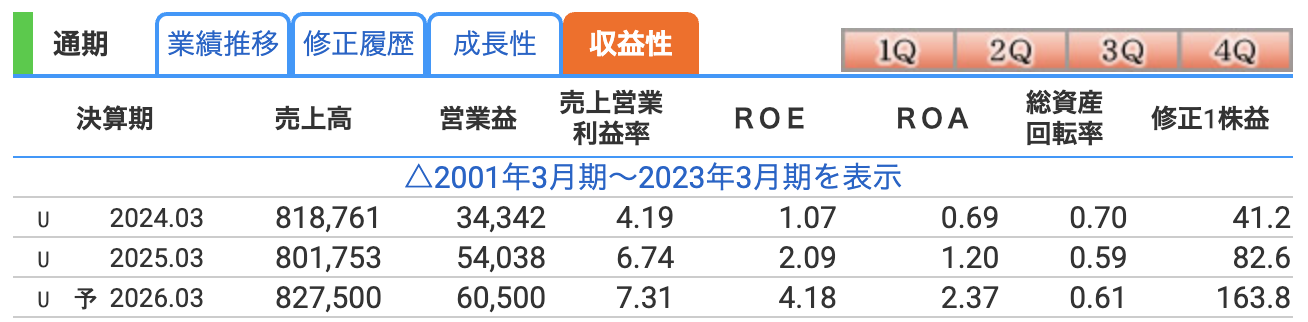

営業利益率 (売上営業利益率)

-

何を見る指標? 売上高から原価や販管費など“本業コスト”を引いたあと、何%の儲けが残るかを示す。

-

いまの水準 2024年3月期4.19% → 2025年3月期6.74%へ大幅アップ。固定費削減と価格適正化が効き、収益体質が改善したことが表れています

-

どう読む? 製造業で5%超ならまず合格点、8〜10%に近づけば高収益企業と評価されやすい——まだ伸びしろアリ。

-

-

ROE (株主資本利益率)

-

何を見る指標? 株主が預けた自己資本で、どれだけ利益を稼げたかを示す“資本効率”の体温計。

-

いまの水準 1.07% → 2.09%と約2倍に改善。改革効果は出ているものの、日本企業平均(おおむね8%前後)にはまだ届かず、さらなる底上げが課題。

-

どう読む? ROEが高まるほど株主資本が有効活用され、株価や配当政策にプラス材料となる。

-

-

ROA (総資産利益率)

-

何を見る指標? 会社が持つ総資産(設備・のれん・現預金など全部込み)をどれだけ効率よく利益に変えているかを測るもの。

-

いまの水準 2024年3月期 約0.69% → 2025年3月期 約1.2%へ改善。設備負担が大きい製造業では低めに出やすいが、上昇トレンドかどうかがポイント。

-

どう読む? ROEが高くても借入を増やしていればリスクも増える。ROAをセットで見ると、総資産全体に対する稼ぐ力と安全性のバランスがつかみやすい。

-

株価指標と株主還元

-

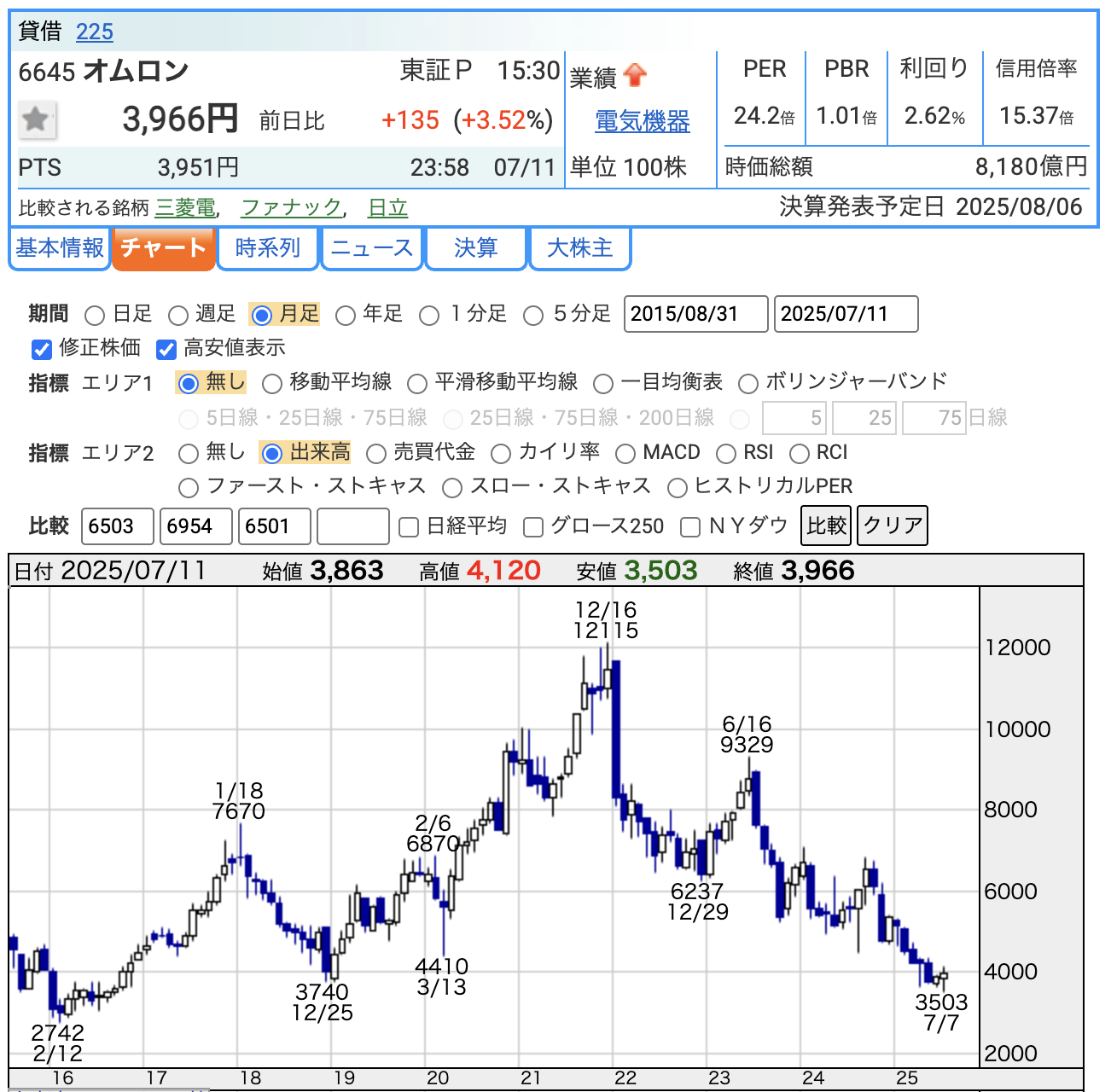

現在の株価:3,966円(7/11終値)

-

約4年前に1万2千円台まで上昇したあと調整が続き、今は “ピークの約3分の1” まで低下。株価が割安かどうかは、この下げが業績悪化を織り込んだ結果なのか、売られ過ぎなのかを見極めるのがポイントです。

-

-

PER(株価収益率)24.2倍

-

会社が1年で稼ぐ純利益の約24年分が現在の株価という計算。製造業の平均(おおむね15倍前後)より高め=これでも「将来の成長期待込みの価格」と言えます。

利益が計画通り伸びれば妥当、伸び悩めば割高感が意識されやすい水準です。

-

-

PBR(株価純資産倍率)1.01倍

-

会社の“純資産”とほぼ同じ値段で株を買っている状態。帳簿上の資産価値と株価がほぼ一致しているため、資産面では過度な割高感はないと言えます。

-

-

配当利回り 2.62%

-

銀行預金よりは高いけれど、高配当株(3.5〜4%超)には届かない“中くらい”の利回り。構造改革が続く中でも 年間104円配当を維持 しており、配当重視の投資家には一定の安心材料。

-

-

ざっくり評価のヒント

-

株価(過去ピーク比で大幅安)× PBR約1倍 → 資産面は割安感あり

-

PER高め × 利回りそこそこ → 成長シナリオを市場がまだ信じている

-

今後は “利益回復スピード” と “追加関税など外部リスクの回避” が実現すれば、高めのPERを正当化しつつ株価リバウンドの余地も、という構図です。

-

-

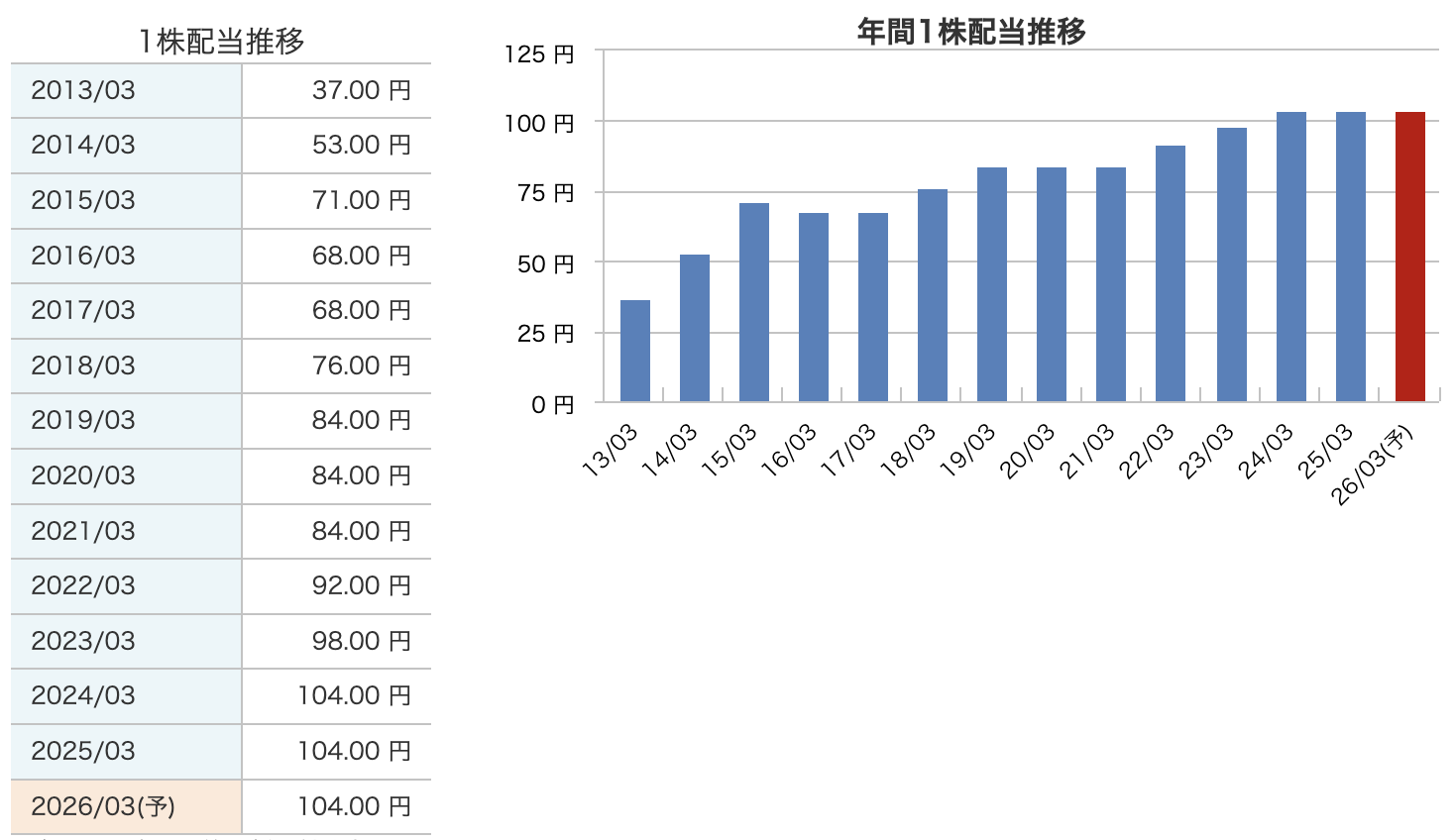

10年で配当が〈約3倍〉に拡大

2013年3月期 37円 → 足元・来期予想104円へ。長期では堅実に“右肩上がり”。 -

増配と“横ばいキープ”で減配ゼロ

●68円で足踏みした2016-17年、

●84円で横ばいが続いた2019-21年、

という2つの停滞期はあるものの、2016年以降は、減配は一度もなし。業績が苦しい局面でも配当を守った実績が強み。 -

直近3期は104円で据え置き

構造改革コストが先行する間は「配当維持で安定最優先」。利益回復が進めば増配再開の余地。 -

DOE(自己資本配当率)3%を基準

“自己資本の3%を株主に還元”という方針なので、業績変動期でも極端な減配をしにくい設計。 -

投資家の着眼点

①構造改革が一巡し営業利益が再加速できるか。

②104円の“横ばい期間”がいつ増配に切り替わるか——が、次の株価材料になりやすい。

株主還元方針

-

DOE(株主資本配当率)3%を配当のモノサシに

自己資本の3%前後を毎年配当原資とするルールを設定し、景気変動時も“ぶれにくい”安定配当を目指す。 -

まずは成長投資、そのうえで安定・継続配当

中長期ビジョンを実現する設備投資や研究開発を最優先とした後、過去実績も踏まえて減配せずに配当水準を維持・向上させる方針。 -

余剰資金は“機動的な自己株買い”で還元

成長投資と配当を確保したうえで残る長期余剰資金は、市況や株価水準を見ながら自社株買いで株主に戻す。 -

原資は営業キャッシュフロー+内部留保が基本

安定した営業CFと蓄えた内部留保を還元資金の柱にしつつ、必要に応じて社債発行など適切な資金調達も活用する。 -

財務健全性を保ちながら長期で持続

高い自己資本比率と1,490億円の手元資金、さらに300億円のコミットメントラインを維持し、景気や金融環境の変化にも耐えうる株主還元を継続。

財務

-

自己資本比率 56.7%(2025/3期)

-

会社の総資産のうち 6割近くを「自前のお金(株主資本)」でまかなっている状態。

-

一般に製造業で40%を超えていれば“財務はまず健全”と言われるので、まだ安全圏。ただし 23/3期73% → 24/3期58% → 今期56%と下がっており、M&Aや設備投資で資産・負債が膨らんだ影響が出ています。

-

-

剰余金 約5,800億円(利益の蓄え)

-

これまでの稼ぎを社内に貯めた“内部留保”。研究開発・設備投資・配当の原資になる“体力”で、ここが厚いほど攻めと守りの選択肢が広がります。

-

近年は構造改革費や自社株買いに充当しつつも、残高はほぼ横ばいで維持=資金繰りに余裕。

-

-

有利子負債倍率 0.24倍

-

株主資本1円に対し、利息付きの借金は0.24円だけ。レバレッジ(てこ)にあまり頼っていない低負債体質で、金利上昇局面でも財務リスクは小さい。

-

23/3期0.06倍 → 今期0.24倍と緩やかに上昇しているのは、改革投資やM&A資金を機動的に調達した結果で、依然“身軽”な水準。

-

-

初心者が押さえるポイント

-

自己資本比率と負債倍率は裏表:比率が下がり倍率が上がっても、まだ余力は十分。

-

剰余金が分厚い=増配・自社株買いのタネもある。利益回復が進めば株主還元拡大の余地。

-

財務が健全だからこそ改革に踏み切れる:固定費削減や新規投資を行っても倒れにくい体質が、今後の成長シナリオを支える土台になります。

-

オムロンの決算の感想

-

売上は絞れど“利益体質”に生まれ変わりつつある決算

-

コスト削減が効いて営業利益率が 4.2%→6.7%へ大幅改善。ダイエット成功で“軽やかに動ける身体”を手に入れた印象です。

-

-

ポジティブ面

-

構造改革費を払いながらも純利益は倍増、配当104円をキープと株主還元は安定。

-

有利子負債倍率0.24倍・自己資本比率57%と財務余力は十分。改革と投資を同時に進められる土台が確認できました。

-

-

気になる面

-

本業以外のコスト(リストラ関連など)で経常利益がまだ細く、ROE・ROAは同業平均に遠い。

-

ヘルスケアと電子部品が中国需要や在庫調整で足踏み中。売上の“筋肉”はまだ付き切れていません。

-

-

来期ガイダンスの読みどころ

-

売上+3%・営業利益+12%予想は、関税再発を考慮した保守レンジ。コスト効果がフルに乗れば“V字回復”シナリオ。

-

逆に半導体・EV投資が遅れたり関税ブーメランが戻れば、利益回路にノイズが走る点は要監視。

-

-

投資視点でのまとめ

-

株価はピーク時の1/3水準&PBR約1倍で“資産面の割高感は薄い”が、PER24倍は「利益回復前提」の先取り価格。

-

NEXT2025の完走と営業利益率8%台へのもう一段の伸びが見えれば、評価修正(リバウンド)に弾みが付きそう——この“開発中の制御プログラム”が実装できるかが勝負どころです。

-

今後も別の個別株も解説していきますので、ひとつの参考にしてみてください(^^)