こんな方におすすめ

- 安定した収入源を求めている人

- 投資知識の向上をしたい人

- 投資判断の材料が欲しい人

※本ページはプロモーションが含まれています

安定した収入源を求めている人、投資知識の向上をしたい人、投資判断の材料が欲しい人の参考になれば幸いです

Contents

任天堂ってどんな会社?(企業概要)

「マリオ」や「ポケモン」で誰もが知る任天堂ですが、投資の視点から見ると非常に特徴的な構造を持った企業です。

まずは、その強みを4つのポイントで深掘りします。

- 世界でもトップクラスのゲームIP(知的財産)を保有

任天堂の最大の資産は、マリオ、ゼルダの伝説、ポケモン、どうぶつの森といった世界的に有名な「キャラクター(IP)」です。

これらは数十年スパンで継続的に新作がリリースされており、特にフラッグシップ級のタイトルでは数千万本規模のヒットが見込めるなど、競合他社が簡単に真似できない非常に強力な参入障壁となっています。 - 「ハード・ソフト一体型」の独自ビジネスモデル

ゲーム機本体(ハード)と、自社IPを中心としたゲームソフトを組み合わせて展開するスタイルです。

「魅力的なソフトがハードを牽引し、普及したハードがソフト販売をさらに押し上げる」という成功サイクルが特徴です。

2025年に登場した「Nintendo Switch 2」においても、このサイクルを維持できるかが今後の重要な注目点となります。 - 「実質無借金」の極めて健全な財務基盤

任天堂は「キャッシュ・リッチ」な企業の代表格です。最新の決算資料でも、現金および預金だけで約1.7兆円前後を保有しており、有利子負債は極めて少なく「実質無借金」の状態です。

この潤沢な資金があるからこそ、失敗を恐れずに新しい遊びの提案を続けることができ、また業績変動があった際にも配当を維持できる「体力」に繋がっています。 - IP価値を高める「周辺ビジネス」の展開

近年はゲーム機の中だけに留まりません。

世界的大ヒットを記録した映画『ザ・スーパーマリオブラザーズ・ムービー』や、USJの「スーパー・ニンテンドー・ワールド」、さらに京都に開館した「ニンテンドーミュージアム」など、IPに触れる機会を広げています。

これらは現時点では「ゲーム事業を核にしたブランド価値強化」の側面が強いですが、ファン層の拡大に大きく貢献しています。

景気敏感株?ディフェンシブ株?

任天堂の株は、一般的な分類に当てはめにくい**「任天堂独自のサイクルで動く、大型ゲーム株」**と捉えるのが実務的です。

- 景気敏感の側面:ゲームは「生活必需品」ではなく「娯楽」のため、世界的な不況時には買い控えが起こるリスクがあり、その点では景気敏感な側面を持ちます。

- ディフェンシブ(守り)の側面:一方で、財務面では倒産リスクが極めて低く、自己資本比率も非常に高いため、守りの強さは一級品です。

- 「任天堂サイクル」:

最も業績・株価に影響を与えるのは、世の中の景気よりも「新型ハードの投入タイミング」や「大ヒット作の有無」です。

一般的な景気循環とは異なる動きをすることが多いため、独自の需要サイクルを持った銘柄として理解しておく必要があります。

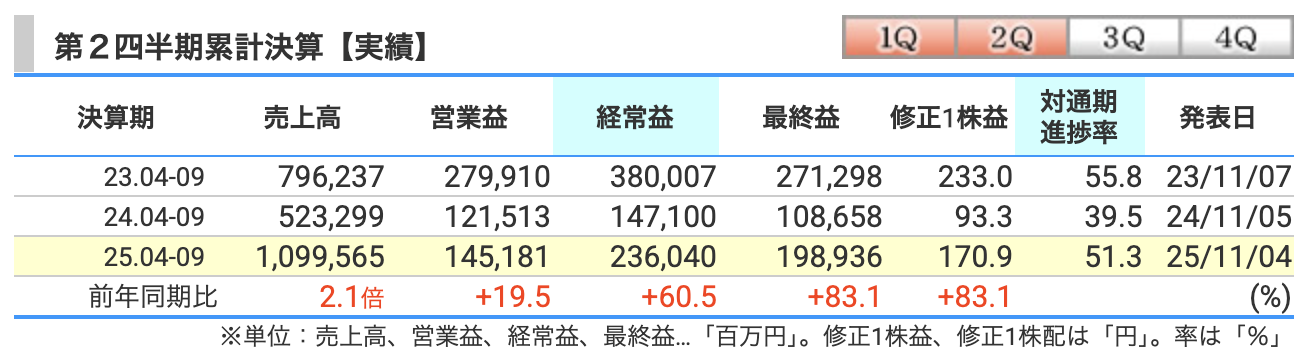

四半期(中間期)業績の解説

中間連結累計期間(2025年4月〜9月)の成績は以下の通りです。

| 項目 | 実績(百万円) | 前年同期比(増減) |

|---|---|---|

| 売上高 | 1,099,565 | +110.1% |

| 営業利益 | 145,181 | +19.5% |

| 経常利益 | 236,040 | +60.5% |

| 中間純利益 | 198,936 | +83.1% |

各利益の要因解説

- 売上高(+110.1%)

最大の要因は、2025年6月5日に発売された次世代機「Nintendo Switch 2」の好調な滑り出しです。

当期間で1,036万台を販売し、同時に発売されたマリオカートシリーズなどの看板タイトルも数百万本規模のヒットを記録しました。

一方で、旧型となったNintendo Switchハードも189万台販売されるなど安定した推移を見せ、新旧ハードが共に売上を支える形となりました。 - 営業利益(+19.5%)

売上高が前年同期の2.1倍になったのに対し、営業利益の伸びが緩やかなのは、主に**「販売費及び一般管理費(販管費)」の増加**が影響しています。

新型機のローンチに伴う広告宣伝費や物流費などのコストが増加したこと(前年同期1,964億円→2,532億円)により、本業の利益率は一時的に押し下げられたものの、増益を確保しています。 - 経常利益(+60.5%)

本業以外の収益(営業外収益)が大きく貢献しました。

特に、関連会社からの利益である**「持分法による投資利益」が441億円**(前年同期は128億円)と大幅に増加したほか、「為替差益」も184億円発生しています。

本業以外の収益が、経常利益の伸びをけん引しました。 - 中間純利益(+83.1%)

最終的な利益は、「特別利益」が押し上げ要因となりました。

保有していた投資有価証券の売却益として323億円を計上したため、親会社株主に帰属する中間純利益はおよそ1.8倍の高水準な着地となりました。

一過性の要因を含みますが、財務面での強みが利益に現れた形です。

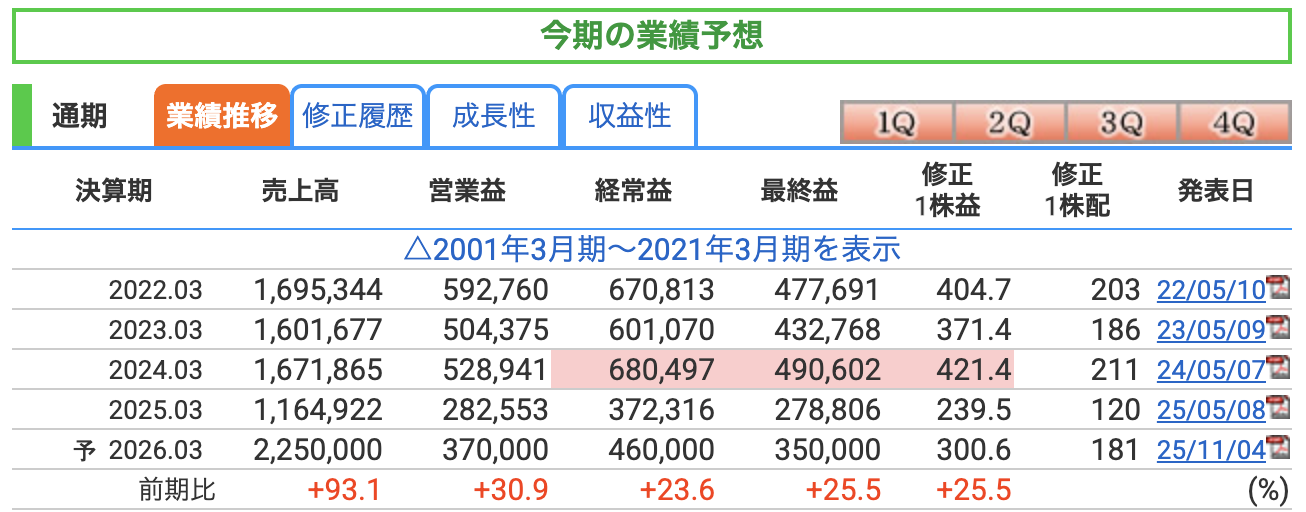

通期業績予想とリスクについて

会社側は、中間期の好調を受けて通期予想を大幅に上方修正しました。

| 項目 | 今回修正予想(百万円) | 前回発表からの増減 | 前期実績比 |

|---|---|---|---|

| 売上高 | 2,250,000 | +350,000 | +93.1% |

| 営業利益 | 370,000 | +50,000 | +30.9% |

| 経常利益 | 460,000 | +80,000 | +23.6% |

| 当期純利益 | 350,000 | +50,000 | +25.5% |

上方修正の主な要因

- 「Nintendo Switch 2」の想定以上の進捗:中間期までの販売状況が当初の想定を上回ったことに加え、下半期に向けた販売予想数量を見直したことが寄与しています。

- 前提為替レートの見直し:ユーロの前提レートを1ユーロ155円から160円へと円安方向に見直しました。なお、USドルの前提レートは1ドル140円を維持しており、実勢レートとの乖離を踏まえた保守的な見積もりを継続しつつも、実態に合わせた修正を行っています。

投資家が注視すべき「独自のリスク」

任天堂のようなプラットフォームホルダーには、特有のリスクが存在します。

- 「ハード移行期」の不安定さ(プラットフォームの谷間)

新しいゲーム機(Switch 2)が普及し始める一方で、旧型(Switch)の需要は急速に減少する可能性があります。

新旧の入れ替わりがスムーズにいかない場合、一時的に収益が落ち込む「移行期の谷間」が発生するリスクには注意が必要です。 - 為替感応度の高さ

売上高の**7割超(およそ4分の3程度)**を海外で稼いでいるため、為替の変動は業績に直結します。

1円の変動が年間で営業利益に数十億円規模の影響を与えることもあるため、特に米ドル・ユーロの動向は、業績予想を左右する不確実な要因となります。 - ヒットの持続性と季節性

娯楽ビジネスは、常に「次のヒット作」が求められます。

特に売上が集中する第3四半期(10-12月のクリスマス・年末商戦)の成否が、通期目標を達成できるかの鍵を握っています。

新作ソフトの発売延期や、ユーザーの嗜好変化といった予測困難なリスクが常に伴います。

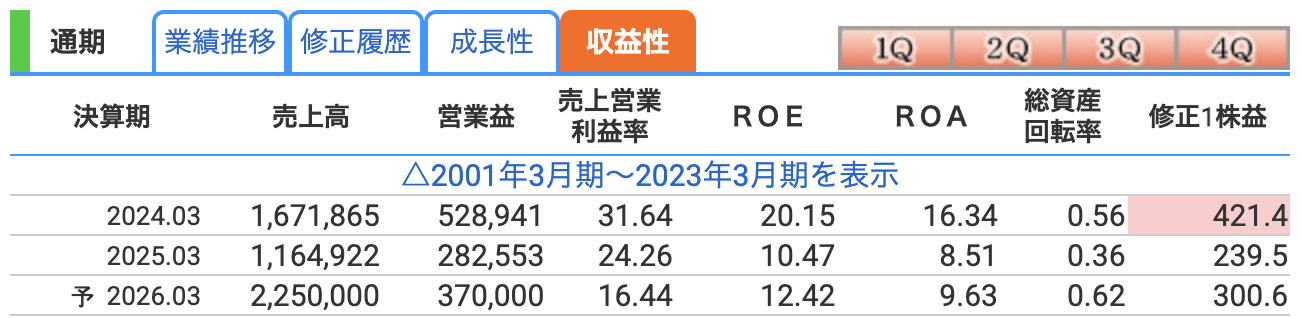

収益性指標の分析(利益率・ROE・ROA)

資料を基に、任天堂の「稼ぐ力」を分析してみましょう。初心者の方にもわかりやすく、それぞれの指標が何を意味するのか解説します。

- 営業利益率:約13.2%(中間期)/約16.4%(通期予想)

「売上に対して、本業でどれだけ利益を残せたか」を示す指標です。

一般的に製造業では10%を超えれば優良とされますが、任天堂はハードウェアの普及初期(製造コストが高い時期)でありながら、16%台という高い水準を維持する見通しです。

これは、利益率の比較的高い「自社ソフト」の販売が好調であることや、デジタル販売(ダウンロード版)の普及により、中間マージンを抑えられていることが背景にあります。 - ROE(自己資本利益率):約12.4%(予想ベース)

「株主から預かったお金(自己資本)を使って、どれだけ効率よく利益を出したか」を示す指標です。

日本企業の平均は約8〜9%と言われる中で、12%台は国内平均を上回る良好な水準です。

特に任天堂のように「多額の現金(自己資本を増やす要因)」を抱えている企業は計算上のROEが低くなりがちですが、それを上回る純利益を稼ぎ出すことで、資本を適切に活用できていると言えます。 - ROA(総資産利益率):約9.6%(予想ベース)

「会社が持っているすべての資産を使って、どれだけ利益を出したか」を示します。

任天堂は前述の通り約1.7兆円もの現預金を持っており、分母(総資産)が非常に巨大です。

それにもかかわらず10%近いROAを維持しているのは、保有している莫大な資産を一定程度効率的に活用できていることを示しています。

最新の株価・指標チェック(2026年1月9日時点)

最新のマーケットデータと、足元で起きている「株価調整」の背景について解説します。

- 最新株価:10,165円

心理的な節目である1万円台を推移していますが、足元では「期待の先行」と「新たな不透明感」が入り混じり、調整局面(一時的な下げ)にあります。 - PER(株価収益率):約33.8倍

国内平均(約15倍)に比べると高い水準です。

市場が「Switch 2」による将来の成長を強く期待している証拠ですが、現在はその高い期待感の一部が修正されている段階です。 - PBR(株価純資産倍率):約4.2倍

市場が任天堂のブランド価値を高く評価していることを示しています。 - 予想配当利回り:約1.78%

年間配当181円を現在の株価で割った値です。

株価が下がれば利回りは上昇するため、配当目的の投資家にとっては注目度が高まる水準です。

なぜ今、株価は調整しているのか?

好調な滑り出しを見せた「Switch 2」ですが、市場では以下のような懸念から、高すぎた期待が修正されています。

- 期待の剥落とサプライズ不足:次世代機の発表内容に対し「想定の範囲内」という受け止めが広がり、高値圏にあった株価から利益確定売りが出やすくなっています。

- コスト高騰による利益圧迫:世界的なメモリ価格(DRAM・NAND)の上昇が続いており、新ハードの製造コストを押し上げ、利益率が圧迫されるとの懸念が出ています。

- マクロ要因と政策リスク:米国の関税政策などの影響で、中国での生産や部材調達が多いゲーム機メーカーにコスト増や需要減のリスクが意識されています。

今の株価下落が「一時的な要因」なのか「構造的な問題」なのかを見極めることが、個人投資家にとって重要なポイントになります。

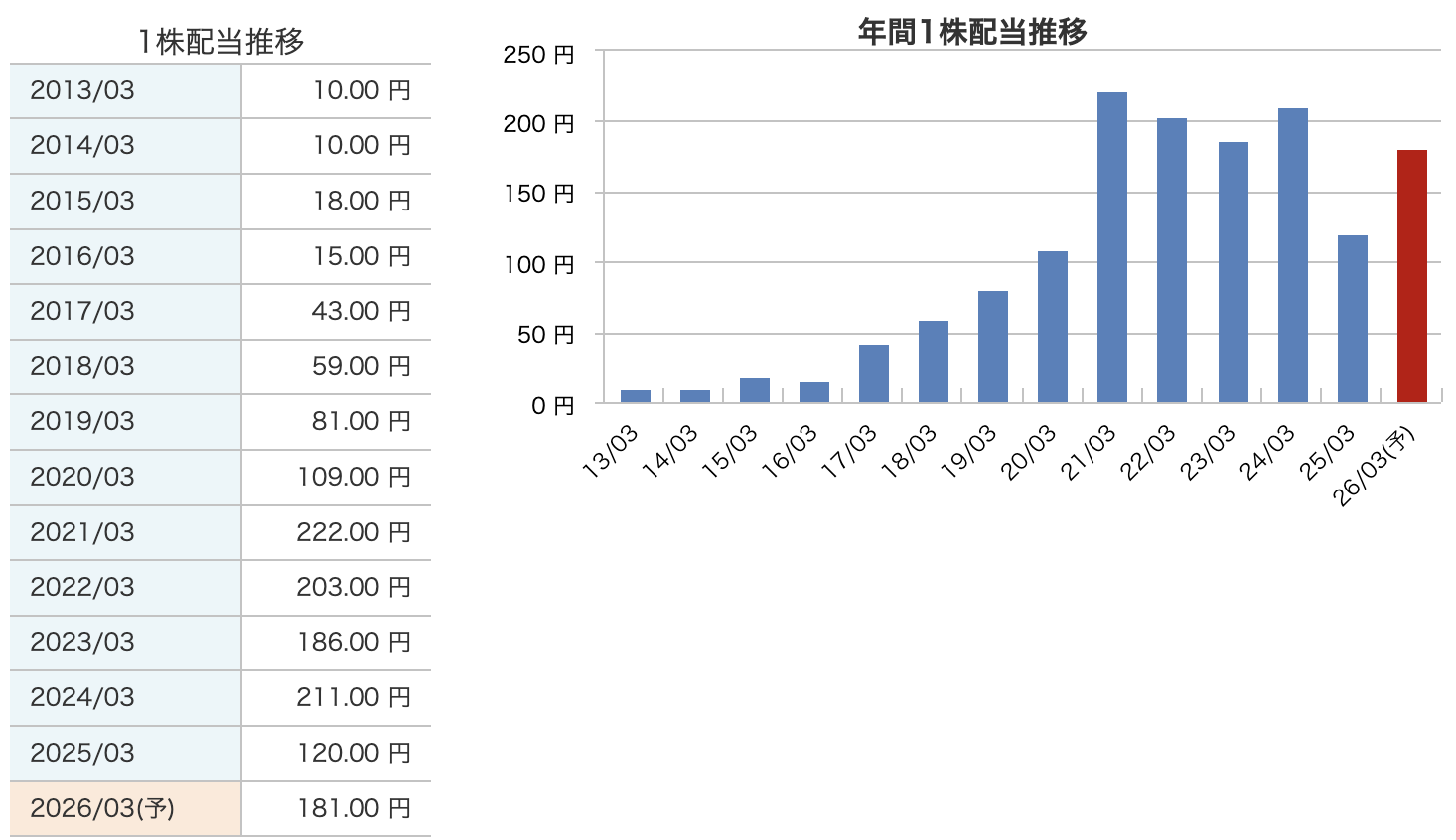

配当推移と株主還元方針の大変更!

今回の決算における大きなトピックの一つが、配当方針の大幅な引き上げです。

任天堂の配当は、この10年あまりで「成長期の大幅増配 → コロナ・Switchピーク後の調整 → 新方針による再度の増配」という劇的な流れを辿っています。

過去10年の配当歩み:サイクルに合わせた柔軟な還元

任天堂の1株当たり配当金(年間)の推移を振り返ると、同社の事業サイクルが色濃く反映されていることがわかります。

- Switch立ち上がり〜成長期(〜2021/03期)

2013/03期の10円からスタートし、Nintendo Switchの爆発的な普及とともに利益が急拡大。

配当も段階的に引き上げられ、2021/03期には過去最高水準の222円にまで到達しました。まさに「成長+増配」が重なったフェーズです。 - 成熟〜調整局面(2022/03期〜2025/03期)

ハードの普及が一巡し、為替やコスト要因も重なったこの時期は、配当も200円前後で横ばいから減配傾向となりました。

2025/03期には120円まで引き下げられましたが、これは「無理に配当を維持するのではなく、その時々の利益水準に応じた還元を行う」という任天堂のスタンスを示しています。 - Switch 2 期・新方針導入(2026/03期予想〜)

そして今期、新方針と好調な利益を背景に、予想配当は181円と再び大きく戻す見通しとなりました。

新しい配当方針の詳細

今回、還元率の基準を以下のように引き上げました。

| 項目 | 変更前(旧方針) | 変更後(新方針) |

|---|---|---|

| 営業利益基準 | 連結営業利益の 33% | 連結営業利益の 40% |

| 配当性向基準 | 連結配当性向 50% | 連結配当性向 60% |

この**「いずれか高い方」を配当金とする**ルールにより、本業(営業利益)が好調な時も、最終利益が膨らんだ時も、利益の出方に応じて、還元率が一定以上になるよう設計されています。

配当から読み取れる任天堂のスタンス

任天堂はこれまで、ハードサイクルに応じた「柔軟な還元」を重視してきました。

しかし今回の変更により、**「Switch 2 期以降は、好業績が続けば配当もより大きく伸びやすい設計」**へと明確にシフトしました。

利益の拡大に加え、この新方針が適用されることで、今期の配当額は前年の約1.5倍となる大幅な増配となる見込みです。

特に期末配当の予想が139円と高く設定されている点は、今後の収益力に対する会社側の自信の表れとも受け取れます。

財務の健全性:上位クラスの健全性を誇る理由

任天堂の財務基盤は、国内の上場企業の中でも上位クラスの健全性を備えています。投資初心者の方にもわかりやすく、3つのポイントで解説します。

- 自己資本比率:77.5%(安全性を示すバロメーター)

「会社が持っている全資産のうち、返さなくてよいお金(自己資本)がどれくらいか」を示す指標です。

一般的に大企業では40%前後あれば財務は健全とされますが、任天堂の**77.5%**は極めて高い水準です。

これは、深刻な景気後退局面においても、事業を継続するための高い耐性を備えていることを意味しています。 - 利益剰余金(内部留保):約2.8兆円(将来への蓄え)

「これまでに稼いで貯めてきた利益」の合計です。

2025年9月末時点で約2.83兆円という巨額の内部留保を保有しており、たとえ新ハードの立ち上げ期に一時的な費用が重なったとしても、将来を見据えた研究開発やソフト制作を安定的に継続しやすい環境にあります。 - 有利子負債・ネットキャッシュ(金利変動にも強い)

任天堂は銀行などからの借金がほとんどない「実質無借金経営」です。

手元の「現金及び預金」は約1.7兆円規模あり、有利子負債を差し引いたネットキャッシュは大幅なプラスです。

今後、もし世の中の金利が上がったとしても、利払い負担がほとんど発生しない一方、預金利息などの受取利息が増えるメリットが出やすい構造になっています。

【ポイント】 財務的な余裕が大きいため、事業環境が不透明な局面でも一定の余力を持って事業を継続でき、今回のような配当方針の引き上げを打ち出すための原動力となっています。

今回の決算の感想まとめと投資家視点のポイント

今回の決算内容を振り返り、個人投資家として注視すべきポイントをまとめます。

- 「Switch 2」を巡る市場の反応と調整局面

次世代機「Nintendo Switch 2」の販売は順調なスタートを切りました。

しかし、事前の期待が株価に大きく織り込まれていたため、2026年1月現在の市場では、目新しさに乏しい内容だと短期的に利益確定売りが出やすい調整局面に入っています。

現在は、初期の勢いが持続可能かを見極める、地に足のついた評価へと移行している段階といえます。 - 株主還元方針の一段の引き上げとその意義

配当方針を「営業利益の40%/配当性向の60%」へ引き上げたことは、株主還元への姿勢を一段と強めたものと評価できます。

投資家視点では、これは会社側が「Switch 2」サイクルでの一定の収益確保に手応えを感じていることの表れとも解釈でき、株価下落局面での下支えとして機能することが期待されます。 - 部材コスト上昇リスクと財務余力

メモリ価格の高騰など部材コストの上昇が収益リスクとして意識されています。

これは企業努力だけではコントロールしにくい要因ですが、任天堂が持つ非常に強固な財務基盤があれば、一時的なコスト増を吸収しながら事業を継続できる十分な余力があるといえます。 - 通期上方修正と為替前提の解釈

期初予想からの大幅な上方修正は、安心材料といえます。

特に為替前提において、ドルを140円程度と据え置いている点は、現在の実勢レートと比較すると保守的であり、投資家の間では「さらなる業績の上振れ余地」としてポジティブに捉えられています。

まとめ: 任天堂は次世代機への移行という大きな転換期にありますが、現時点では強力なIP、非常に堅固な財務、そして一段と引き上げられた還元方針という同社の基盤に大きな変化は見られません。事実に基づいた長期的な視点で、このサイクルを見守っていくことが重要です。

今後も別の個別株も解説していきますので、ひとつの参考にしてみてください(^^)