こんな方におすすめ

- 安定した収入源を求めている人

- 投資知識の向上をしたい人

- 投資判断の材料が欲しい人

※本ページはプロモーションが含まれています

安定した収入源を求めている人、投資知識の向上をしたい人、投資判断の材料が欲しい人の参考になれば幸いです

Contents

日本M&AセンターHDってどんな会社?

-

① 中堅・中小企業向けM&A仲介の国内最大手

-

1991年設立、日本初の中堅・中小企業向けM&A専業会社。

-

これまでの累計成約数は1万件超で業界No.1の実績。

-

-

② 全国規模のネットワークと提携力

-

会計事務所約1,066、地方銀行の9割超、信用金庫の8割超と連携。

-

大手金融機関(野村証券、大和証券、メガバンクなど)とも提携。

-

このネットワークを通じて、譲渡企業・譲受企業の双方に豊富な選択肢を提供。

-

-

③ グループ会社と多角的なサービス

-

M&A仲介に加えて、PMI(統合支援)コンサルティング、企業評価、ファンド事業、海外事業などを展開。

-

特にファンド事業は日本政策投資銀行と共同で設立し、地域活性化にも貢献。

-

-

④ 海外展開と地方創生

-

アジアに5拠点(シンガポール、マレーシア、ベトナム、タイ、インドネシア)。

-

地域金融機関と合弁会社を設立(岐阜・九州・沖縄など)、地方の事業承継問題をサポート。

-

-

⑤ 「M&Aを身近にする」企業理念

-

パーパスは「最高のM&Aをより身近に」。

-

後継者不足や黒字廃業問題の解決を通じて、日本企業の存続と発展に貢献。

-

AI・DXの活用にも積極的で、商談解析やマッチング効率化を推進。

-

景気敏感株?ディフェンシブ株?

-

景気敏感株寄りといえます。

-

M&A市場は「企業の投資意欲」「株式市場の環境」に左右されやすいため、景気が悪化すると案件数が減りやすい。

-

一方で、日本では中小企業の後継者不足や黒字廃業が社会問題化しており、中長期的には需要が安定して存在。

-

-

つまり、短期的には景気敏感株、長期的には構造的な需要に支えられる銘柄と整理できます。

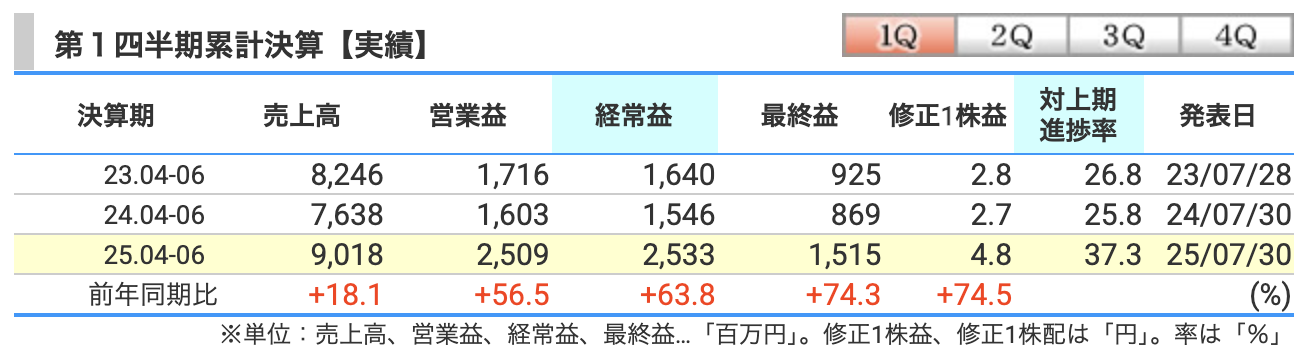

決算概要

-

売上高:90億円(+18.1%)

-

成約件数が 212件(+11.0%) に増加。

-

1件あたりM&A売上高も 4,080万円(+6.1%) と高水準を維持。

-

特に「ミッドキャップ企業(売上10億円以上)」向け施策が奏功し、大型案件が増加。

-

-

営業利益:25億円(+56.6%)

-

売上増に加え、案件の収益性改善で利益率が上昇。

-

案件管理手法の標準化(部長職のマネジメント強化、キックオフミーティングの徹底)で効率改善。

-

人件費や販管費は増加したが、それ以上に売上総利益が拡大。

-

-

経常利益:25億円(+63.8%)

-

営業利益の増加が主因。

-

営業外収益として投資事業組合の運用益なども計上し、利益押し上げ要因に。

-

経常利益率は 28.1%(前年20.2% → +7.9pt) と大幅改善。

-

-

最終利益(親会社株主帰属):15億円(+74.3%)

-

高収益案件の寄与で税引前利益が増加。

-

法人税負担は増えたが、それ以上に利益水準が拡大。

-

純利益率も 16.8%(前年11.4%) と改善し、株主還元の原資を大きく積み上げ。

-

✅まとめると、

「成約件数増 × 大型案件の伸び × 管理効率化」によって、売上・利益ともに大幅増益。特に利益率改善が目立ち、最終利益は前年の約1.7倍に急伸しています。

-

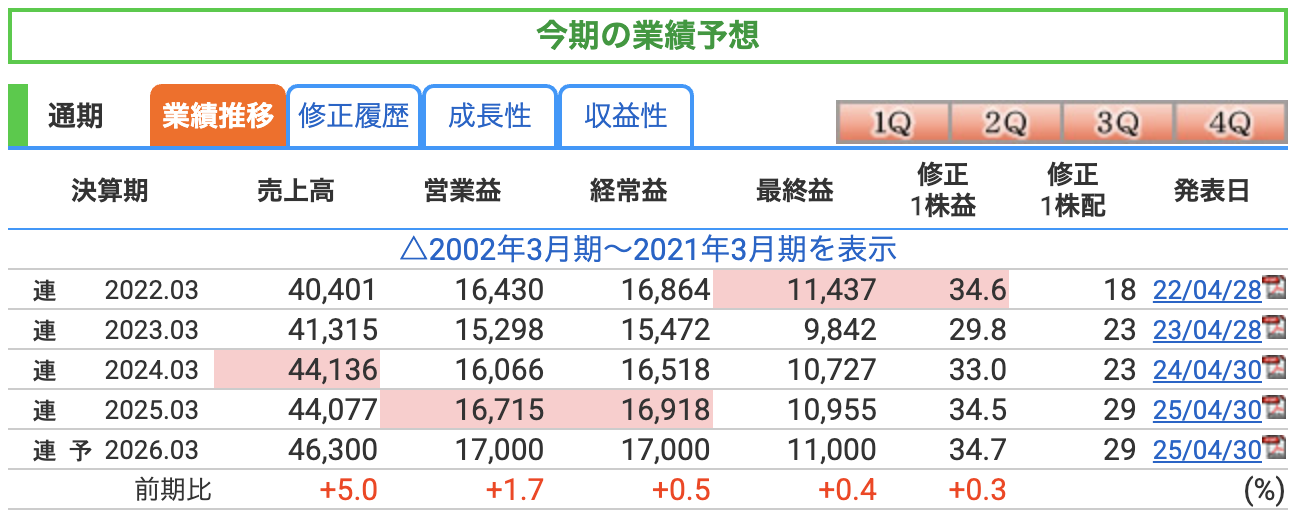

売上高:463億円(前期比 +5.0%)

-

成約件数の増加を引き続き見込む。

-

特に「ミッドキャップ企業(売上10億円超)」案件や、海外案件の高単価M&Aが寄与。

-

地域金融機関との合弁会社設立や全国セミナー開催で、案件開拓を強化。

-

-

営業利益:170億円(前期比 +1.7%)

-

営業活動の効率化(AI活用、DX戦略)により利益率改善を維持。

-

ただし、コンサルタント増員やIT投資によるコスト増もあり、伸び率は売上高より低め。

-

-

経常利益:170億円(前期比 +0.5%)

-

営業利益の増加が寄与。

-

一方で、投資事業組合など金融関連の収益は変動要因となりやすく、慎重な見通し。

-

経常利益率は36.7%を維持、業界でも高水準。

-

-

最終利益:110億円(前期比 +0.4%)

-

売上・利益の増加を背景に微増を見込む。

-

税負担の増加(法人税率の影響)を考慮し、最終利益の伸び率は低め。

-

配当原資として安定的な利益水準を確保。

-

✅まとめると:

-

売上高は5%増と堅調、背景は「中小企業の事業承継需要+ミッドキャップ案件の拡大」。

-

営業・経常利益は高水準を維持するが、人材投資・IT投資で伸び率は抑制的。

-

最終利益は横ばいに近い安定成長を想定し、株主還元の継続性を重視。

通期予想に対するリスク

-

案件の受託が減るリスク

-

1Qでは「売り案件の新規受託」が前年同期比 -11.6%。

-

特に中堅(ミッドキャップ)案件は **-19.7%**と落ち込み。

-

将来の売上の“タネ”が減ると、後半で成約数が伸び悩む可能性。

-

-

成功報酬依存で売上がブレやすい

-

売上の約7割が「クロージング完了時に計上される成功報酬」。

-

案件が1〜2か月遅れただけで、当期の売上が数十億単位で減る。

-

逆に前倒しで一気に計上されることもあり、業績予想がブレやすい。

-

-

規制強化・行政指導の影響

-

2024年に「中小M&Aガイドライン」が改訂され、手数料開示・契約透明性が義務化。

-

書類作成や説明責任にかかる時間・人件費が増加。

-

不備があると金融庁や中企庁から行政指導を受け、評判悪化のリスク。

-

-

競合の増加で案件単価が下がるリスク

-

登録M&A支援機関は3,000社以上、専業仲介だけでも700社規模に増加。

-

フィー率を下げて案件を取りに行く新興企業も出てきており、単価下落の圧力。

-

結果として利益率の低下や人材流出につながりかねない。

-

-

地銀や合弁会社に依存するリスク

-

地域金融機関と一緒に作った合弁会社(岐阜、九州、沖縄など)が案件供給源の一部。

-

もし地銀側の案件開拓がうまく進まないと、M&Aセンターの案件パイプラインに影響。

-

また、社内では「AI商談解析」や「営業体制の再編」に取り組み中で、定着が遅れると効率改善が止まる。

-

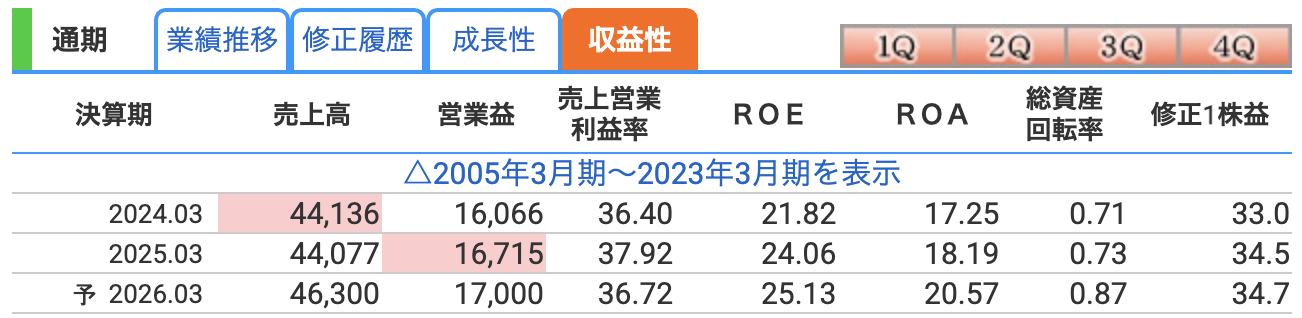

営業利益率(売上営業利益率)

-

2024年3月期:36.4% → 2025年3月期:37.9% → 2026年3月期予想:36.7%

-

M&A仲介は成功報酬型で固定費は人件費中心のため、案件が成立すれば高い利益率が出る構造。

-

3期連続で35%超の超高水準を維持しており、他業界と比べても非常に収益性が高い。

-

2026年3月期は人材増強・DX推進を織り込みやや低下見込みだが、それでも安定的に高収益。

ROE(自己資本利益率)

-

2024年3月期:21.8% → 2025年3月期:24.1% → 2026年3月期予想:25.1%

-

株主資本に対して効率よく利益を稼げていることを示す指標。

-

20%超は国内企業でも優良水準、25%はトップクラス。

-

背景には高い利益率と効率的な資本構造がある。

ROA(総資産利益率)

-

2024年3月期:17.3% → 2025年3月期:18.2% → 2026年3月期予想:20.6%

-

総資産に対してどれだけ利益を稼ぐかを示す。

-

一般企業で5%超なら良好とされる中、20%近いROAは高効率。

-

M&A仲介は在庫や設備投資を必要とせず「人材+ノウハウ」が主力資産のため、資産効率が非常に高い。

✅まとめると:

-

営業利益率は35%超で安定、ROE・ROAともに右肩上がりで、資本効率・資産効率が国内上場企業の中でも突出して高い。

-

「軽資産・高利益率ビジネス」というモデルが、収益性の強みを支えている。

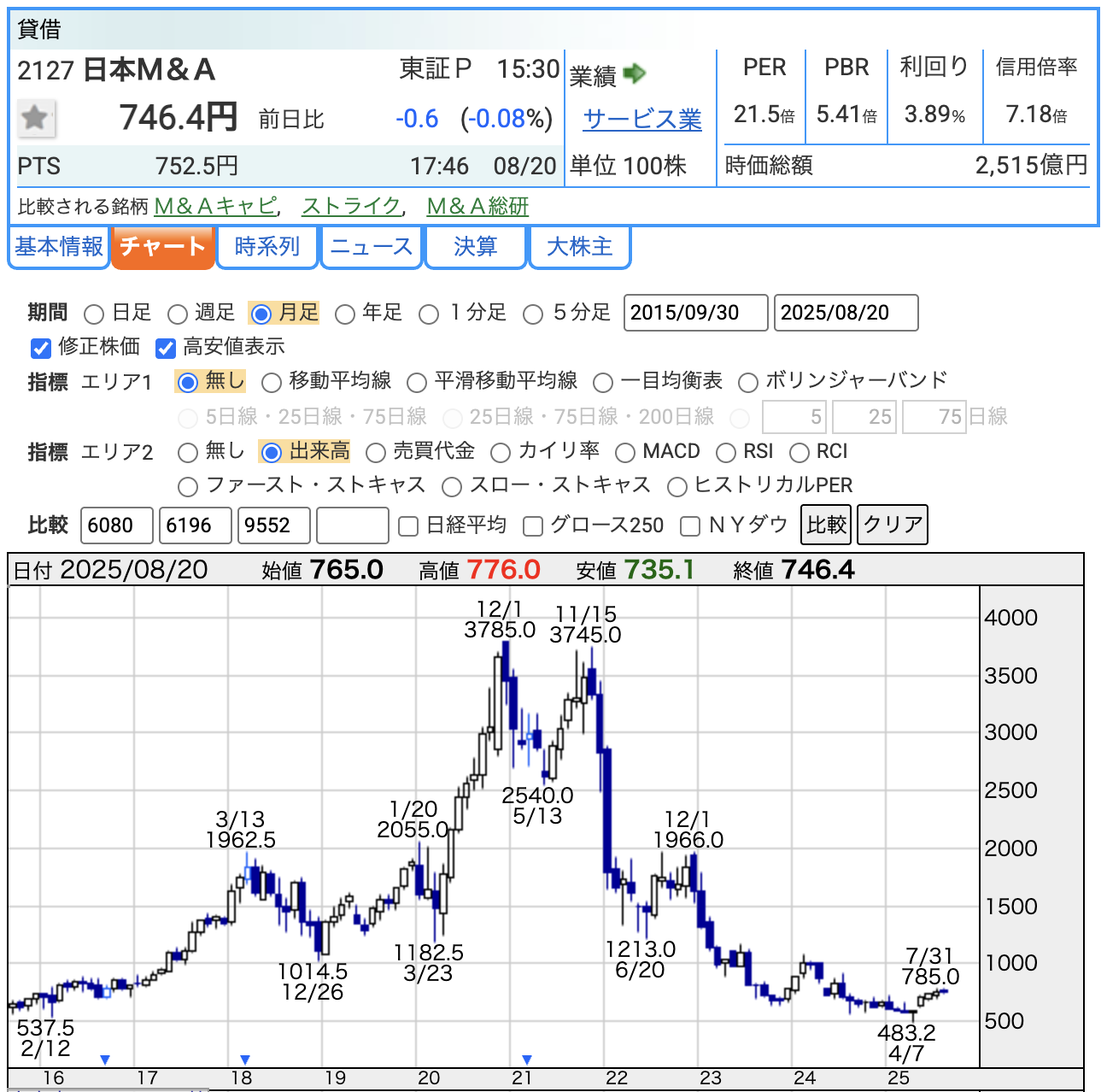

株価と株主還元

-

株価:746.4円

-

2021年11月の3,745円から大幅下落し、直近は調整局面。

「2021年末〜2022年前半の株価急落は、M&A成約件数の不正計上によるガバナンス問題が引き金」で、信頼失墜が株価に直撃しました。

不祥事の内容(簡単に)

-

不適切な成約件数の計上

-

一部の案件で、実際には契約が成立していないのに「成約」として計上していた。

-

成約件数を営業実績として過大に見せかけたことが問題視された。

-

-

第三者委員会の調査

-

2021年11月に調査委員会を設置。

-

一部社員が成績評価を有利にする目的で不正を行っていたことが判明。

-

会社として組織的な関与は限定的とされたが、内部統制の不備が指摘された。

-

-

株価への影響

-

投資家の信頼が大きく揺らぎ、株価は急落。

-

さらに、M&A仲介という「信頼性が命」のビジネスモデルであったため、イメージダウンが長期化。

-

-

-

-

PER(株価収益率):21.5倍

-

予想EPS(1株利益)約34.7円を基準に計算。

-

日本株市場の平均(約14〜16倍)より高め。

-

成長期待が織り込まれており、収益性の高さを評価されている。

-

-

PBR(株価純資産倍率):5.41倍

-

BPS(1株あたり純資産)に対して株価が5倍超。

-

一般に1倍付近が「解散価値」とされる中、同社は高ROE・高利益率モデルのため、資産以上の収益力に市場がプレミアムをつけている。

-

-

配当利回り:3.89%

-

予想年間配当29円(うち特別配当6円含む)を基に算出。

-

サービス業としては比較的高い水準で、安定的な還元姿勢を示す。

-

配当性向は80%超と高めで、今後は成長投資とのバランスが注目点。

-

✅まとめると:

-

「株価はピークから大幅調整済み」

-

「PERは高め、PBRは超高水準」

-

「利回りは株主還元で魅力あり」

👉 投資家からは「成長性をどう維持できるか」が、今後の株価評価のカギになりそうです。

-

長期的に右肩上がり

-

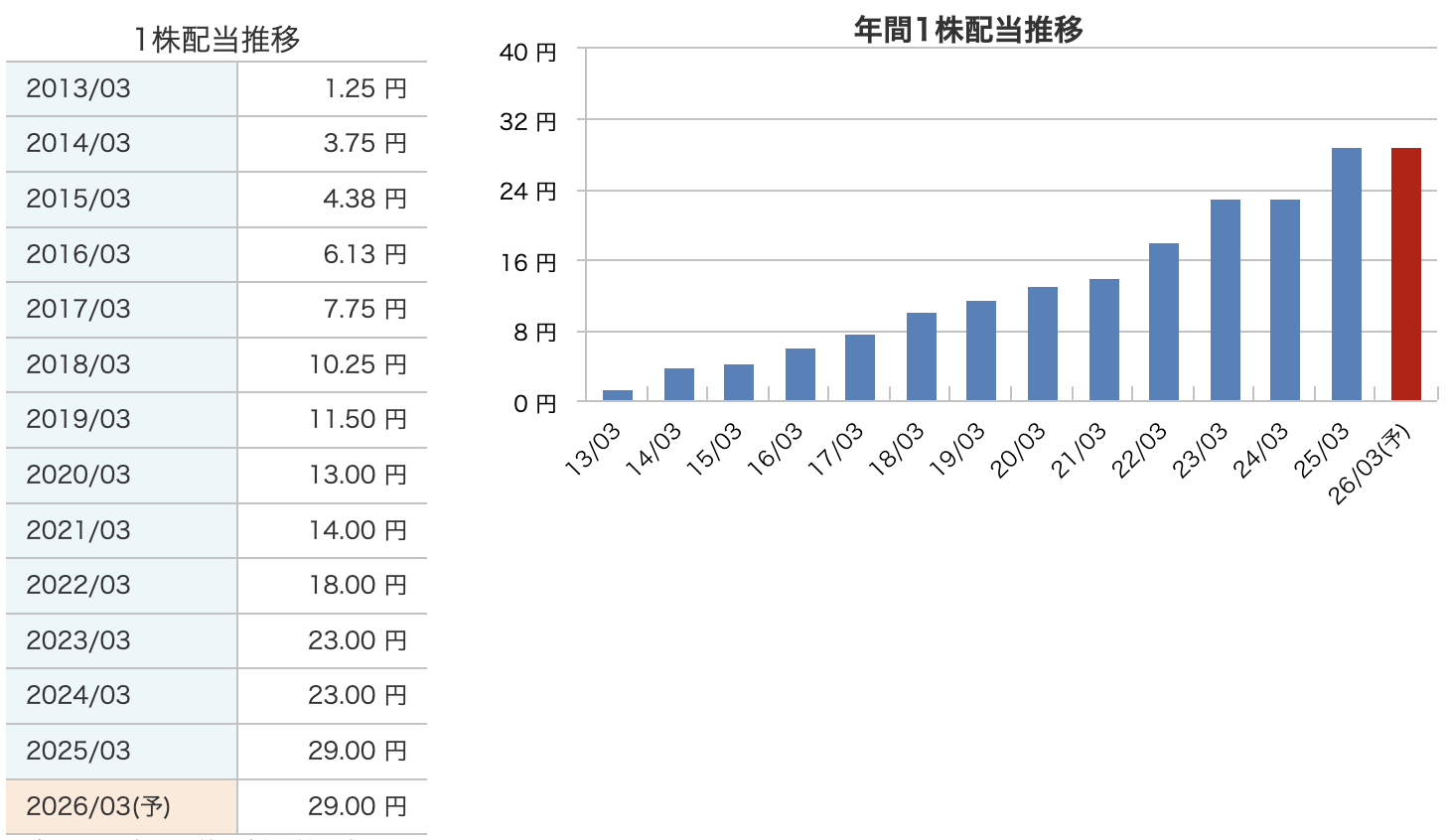

2013年3月期「1.25円」から、2026年3月期予想「29円」へ、10倍以上に拡大。

-

高成長を背景に、ほぼ毎年のように増配してきた実績がある。

-

-

直近の推移

-

2022年3月期「18円」 → 2023年「23円」 → 2024年「23円(据え置き)」 → 2025年「29円」。

-

2026年3月期も「29円」で据え置き予想。

-

-

配当性向は高め

-

利益に対して配当の割合(配当性向)は80%前後と高く、株主還元を重視する姿勢。

-

業績が安定しているため、減配リスクは低いと見られる。

-

日本M&AセンターHDの株主還元方針

-

安定配当と累進配当を基本方針

-

「業績に応じた増配」を行いながら、減配は避けるスタンス。

-

10年以上にわたり実際に増配を継続しており、株主への信頼を重視している。

-

-

高い配当性向(おおむね70〜80%前後)

-

利益の大部分を株主に還元しており、成長投資よりも株主還元を優先する姿勢が強い。

-

特に安定収益モデルを背景に、持続的な高配当を可能としている。

-

-

特別配当の実施

-

通常配当に加え、節目の年や好業績の際には特別配当を実施。

-

直近の年間配当「29円」にも特別配当が含まれており、臨機応変に株主還元を強化している。

-

-

自社株買いは限定的

-

配当を中心とした還元方針であり、自社株買いはあまり積極的ではない。

-

株主還元のメインは「安定配当+累進姿勢」といえる。

-

-

長期保有株主へのインセンティブを意識

-

安定成長と還元強化を継続することで、長期保有株主に報いる方針。

-

配当利回りは約4%で、インカムゲインを重視する投資家に適した設計。

-

財務

自己資本比率

-

2023年:82.8% → 2024年:74.9% → 2025年:76.4% → 25年4-6月期:81.8%

-

一般的に40%以上で「健全」とされる中、70〜80%台は極めて高水準。

-

設備投資をほとんど必要としない「軽資産型ビジネス」特有の強み。

剰余金

-

2023年:51,052百万円 → 2024年:54,158百万円 → 2025年:56,944百万円 → 25年4-6月期:53,701百万円

-

剰余金は利益の蓄積を示し、毎期着実に積み上がっている。

-

高い利益率を背景に、内部留保が厚く、安定した成長投資や配当余力を持つ。

-

2025年1Qでやや減少しているのは、配当支払いによる一時的な減少。

有利子負債倍率(Debt to Equity Ratio)

-

2024年:0.14倍 → 2025年:0.11倍 → 25年4-6月期:0.11倍

-

数値が1倍未満なら「低リスク」とされる中、0.1倍前後はほぼ無借金経営に近い。

-

借入依存が極めて低く、財務安全性は抜群。

-

今後の成長投資や景気後退時でも、財務リスクが小さいのは投資家にとって安心材料。

✅ まとめ

-

自己資本比率は常に70〜80%台 → 超健全財務

-

剰余金は増加傾向 → 内部留保が厚い

-

有利子負債倍率は0.1倍前後 → 実質無借金経営

👉 つまり、日本M&AセンターHDは「軽資産・高利益率・無借金型」の超優良財務体質。

株主還元と成長投資を両立できる余力がある、といえます。

日本M&AセンターHDの決算の感想

-

大幅増益で好スタート

-

1Q(24年4-6月期)は売上高+18%、最終利益+74%と大幅に伸長。

-

案件数の増加や成約単価の上昇が寄与し、営業・経常段階でも50%以上の増益。

-

-

収益性の高さが鮮明

-

営業利益率は約28%→27%台後半へと改善。

-

高ROE・高ROAのビジネスモデルが決算数値にも反映されている。

-

-

財務体質は引き続き鉄壁

-

自己資本比率80%前後、有利子負債倍率0.1倍とほぼ無借金経営。

-

景気変動があっても財務リスクは非常に低い。

-

-

株主還元は高水準を維持

-

年間配当は29円予想(利回り約3.9%)。

-

高い配当性向を維持しており、株主還元への姿勢はブレていない。

-

-

株価とのギャップが課題

-

業績は回復・増益基調にもかかわらず、株価は過去ピークから大幅調整後の低位圏。

-

不祥事後の信頼回復や、市場全体の景況感が評価に影響している。

-

✅ まとめると、今回の決算は「業績好調+鉄壁財務+高還元」というポジティブ要素が多い一方で、株価はまだ本格回復しておらず「投資家の目線は信頼回復と持続的成長」にある、といえます。

今後も別の個別株も解説していきますので、ひとつの参考にしてみてください(^^)