こんな方におすすめ

- 安定した収入源を求めている人

- 投資知識の向上をしたい人

- 投資判断の材料が欲しい人

※本ページはプロモーションが含まれています

- 企業概要:企業の基本情報や事業内容を紹介

- 決算概要: 対象企業の決算のキーポイントを簡潔に紹介

- 株価と配当:過去の傾向と推移を見る

- 株主優待:あれば紹介

- 財務:資金について確認

- まとめ: 全体の要約

- と言う流れでお話ししたいと思います^ ^

安定した収入源を求めている人、投資知識の向上をしたい人、投資判断の材料が欲しい人の参考になれば幸いです

未来を拓く挑戦者の三井物産についてお話しします

まずは、5大総合商社についてサラッと解説

- 三菱商事

財閥系商社の代表格で、資源ビジネスやエネルギー分野に強みを持つ

事業ポートフォリオは幅広く、食品、社会インフラ、モビリティなど多岐にわたる - 三井物産

資源ビジネスでの競争力が高く、特に天然ガスや鉄鉱石の分野で強みを持つ

一方で、食品や化学品、ヘルスケアなど非資源分野の展開も進んでいる - 住友商事

財閥系商社の一角で、資源事業に加え、インフラ、輸送機器、食品、ライフスタイル事業など多角的な事業を展開

非資源ビジネスの比重が高まっている - 伊藤忠商事

近江商人をルーツに持ち、繊維、食品、情報・金融など非資源分野に強み

資源依存度が低く、収益の安定性に優れる - 丸紅

伊藤忠と同じく、非資源分野での事業展開に注力しており、食品やエネルギー、インフラ、アグリビジネスに強みを持つ

これら5社は、日本経済の基盤を支えるだけでなく、国際市場においても多岐にわたる事業展開を行っており、「総合商社」として世界的に知られています

総合商社業界についてまとめてみました

- 資産入れ替えと循環型成長モデルの推進

各商社は資産効率化を進め、期待成長が見込めない事業を売却し、資金を収益性の高い事業に振り向ける「循環型成長モデル」を採用

スピード感や投資先の選定力が業績の差を生む要因となっている - 資源依存から非資源ビジネスへの移行

5大商社は、トレードから事業投資・運営に軸足を移し、資源市況に左右されにくい非資源ビジネスの拡大を進めている- 三菱商事・三井物産:資源ビジネスに強み

- 伊藤忠商事:非資源分野(繊維、情報、金融)が得意

- 2023年度決算の動向

資源市況の下落により減益の影響を受けたが、円安の影響で高い利益水準を維持

三井物産が24年ぶりに純利益トップ(1兆0636億円)に立ち、三菱商事は2位(9640億円) - 競争環境と業界の序列変化

各社は収益性の高い事業ポートフォリオを目指して資産入れ替えを加速しており、業界の順位が変動する動きが活発化

収益管理の厳格化と非資源系事業の強化が重要な差別化ポイントとなっている - 長期的な成長予測

三菱商事は2024年度の純利益を9500億円と予想し、トップ返り咲きを目指す

総合商社業界は、資源ビジネスの基盤を持ちながらも、非資源分野での成長を重視する方針で、持続的な収益拡大を図っている

Contents

1、三井物産の企業概要

企業の特徴

- 事業の特徴と展開

総合大手商社であり、売上高で日本第3位

金属資源、エネルギー、機械・インフラ、化学品、鉄鋼製品、生活産業、次世代・機能推進の7事業を柱に、61ヶ国・125拠点でグローバルに展開 - ビジネス機能の多様性

マーケティング、ロジスティクス、ファイナンス、リスクマネジメント、経営管理、デジタルトランスフォーメーション(DX)など、多岐にわたるビジネス支援機能を提供 - 資源関連の巨大権益

鉄鉱石、原油、ガスなどの資源分野で総合商社最大級の権益を保持し、エネルギーソリューションやスマートエネルギーサービスを推進 - 新規事業と重点分野への投資

「Moon Creative Lab」を通じた新事業創出に注力し、ヘルスケア、デジタルエコノミー、次世代モビリティなど成長分野での事業展開を強化 - 持分法適用会社と投資実績

DM三井製糖HDやかどや製油、スターゼンなどの持分法適用会社を保有

近年の主な投資には、2018年の豪AWE買収(512億円)や2019年のIHHグループへの出資(2300億円)がある

Moon Creative Labは、三井物産が運営する新規事業創出を目的としたイノベーションラボです

- 目的: 既存事業の枠を超えた新たなビジネスモデルや価値を創造し、三井物産全体の収益基盤を強化することを目指しています

- 役割: 三井物産内外のアイデアやリソースを活用し、企画から実現までのプロセスを支援

イノベーション文化の醸成にも寄与しています - 重点分野: デジタルトランスフォーメーション(DX)、次世代モビリティ、ヘルスケアなど、成長が期待される領域に焦点を当てています

- 活動拠点: 主にグローバルな視点で新規プロジェクトを展開し、世界中のリソースを効果的に結びつけています

- 成果例: 現時点では具体的な事業やプロジェクトの詳細は明示されていませんが、三井物産の中期計画における新規事業収益貢献に寄与しているとされています

2、決算概要

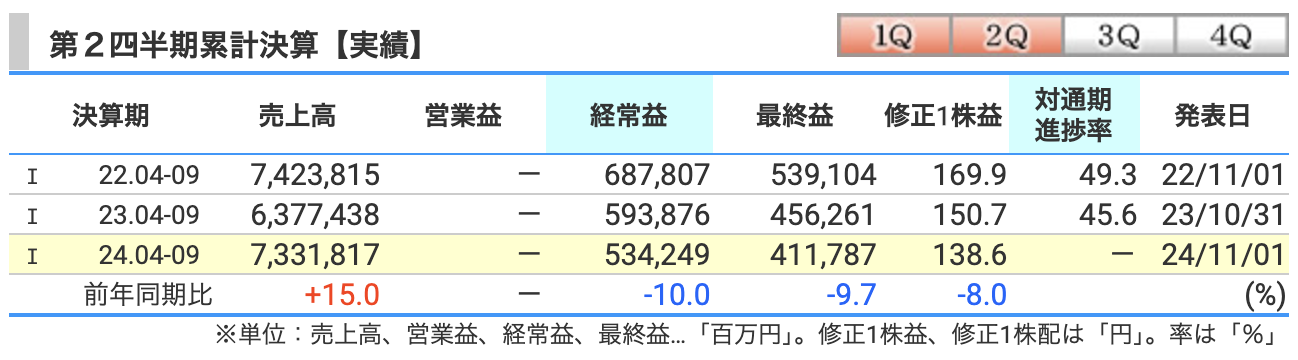

2025年3月期第2四半期の累計

売上高

- 2024年4月~9月期: 7兆3318億円(前年同期比+15.0%増)。

- 理由: エネルギーセグメントや化学品セグメントが収益を牽引

また、グローバル需要の増加や市場価格の上昇も寄与

- 理由: エネルギーセグメントや化学品セグメントが収益を牽引

経常利益

- 2024年4月~9月期: 5342億円(前年同期比-10.0%減)。

- 理由: 金属資源やエネルギー関連での価格下落やコストの増加が影響

また、一部の資産リサイクル利益の減少や減価償却費増加が要因

- 理由: 金属資源やエネルギー関連での価格下落やコストの増加が影響

最終利益

- 2024年4月~9月期: 4117億円(前年同期比-9.7%減)。

- 理由: 経常利益の減少に加え、税引後利益への影響を受けた

また、退職給付費用の増加や特定資産に関連した評価損など、一時的な要因が影響

- 理由: 経常利益の減少に加え、税引後利益への影響を受けた

全体の総括

- 売上高は堅調に推移しましたが、利益面では前年同期比で減少しており、主要要因としてはコスト増や価格下落、一部の減益要因が影響

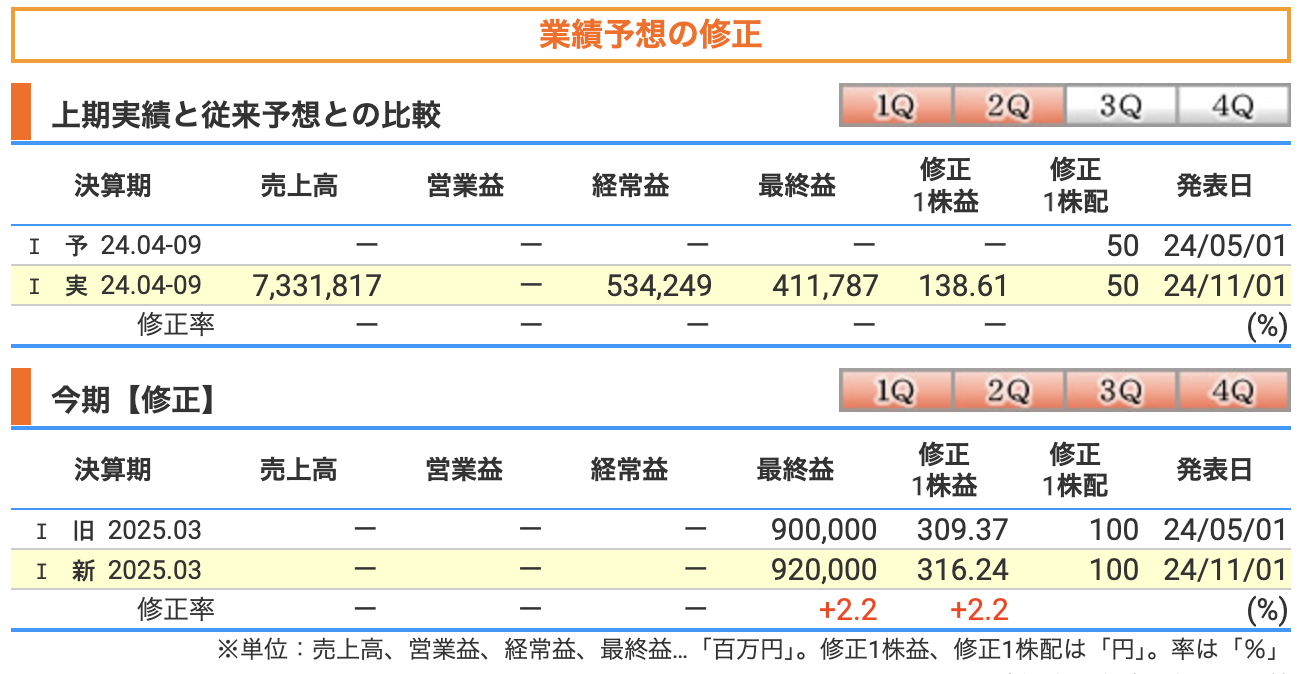

最終利益の修正内容

- 2025年3月期の最終利益予想:

- 旧予想: 9000億円

- 新予想: 9200億円

- 修正率: +2.2%

上方修正の理由

- エネルギーセグメントの好調:

- 原油やガスなどのエネルギー価格の安定や、一部のプロジェクトでの収益性向上が要因

- 資産リサイクルの効果:

- 不採算事業からの撤退や既存資産の効率的な売却による利益増加

- 為替影響:

- 為替レートの変動により、ドル建て収益が円ベースで増加した

- コスト管理の強化:

- 販売費や一般管理費の適切な管理、または減価償却費の最適化によるコスト削減が収益に寄与

- 成長分野での収益貢献:

- 次世代モビリティやデジタル分野、ヘルスケア事業などの成長分野が収益拡大に寄与

総括

今回の最終利益の上方修正は、三井物産が持つ多角的な事業基盤と、適切な資産ポートフォリオ管理が大きく貢献しています

資源分野における強固な権益に加え、新規事業分野への積極的な投資もプラス要因として作用しています

通期の業績推移

売上高・経常利益の非開示理由

- 市況の不確定性

資源価格や為替の変動が業績に大きな影響を与えるため、安易に予想を示すことが困難 - 事業環境の複雑さ

多岐にわたる事業セグメント(エネルギー、金属資源、機械・インフラなど)がそれぞれ異なる市場状況に置かれているため、売上高や経常利益の精緻な予測が困難 - 重点を最終利益に置いている

同社が最終利益の達成を重視していることから、主要な指標として最終利益のみを公表し、その他の指標を控える方針

最終利益についての解説

- 予想最終利益: 9200億円(前年比 -10.4%)

- 減益の主な要因:

- 資源価格の下落

鉄鉱石や原油などの主要資源価格の低迷が収益減少に影響 - 一時的な費用増加

退職給付関連の費用や特定事業における評価損が影響 - コストの増加

為替の影響や物流コストの増大などが利益を圧迫した

- 資源価格の下落

- 評価ポイント:

- 上方修正をし、前期比減益ながらも、最終利益9200億円は依然として高水準であり、三井物産の収益力と事業基盤の強さを示しています

- 同社の成長分野(次世代モビリティ、デジタル分野、ヘルスケア事業など)が今後の収益改善に貢献すると期待されます

3、株価と配当

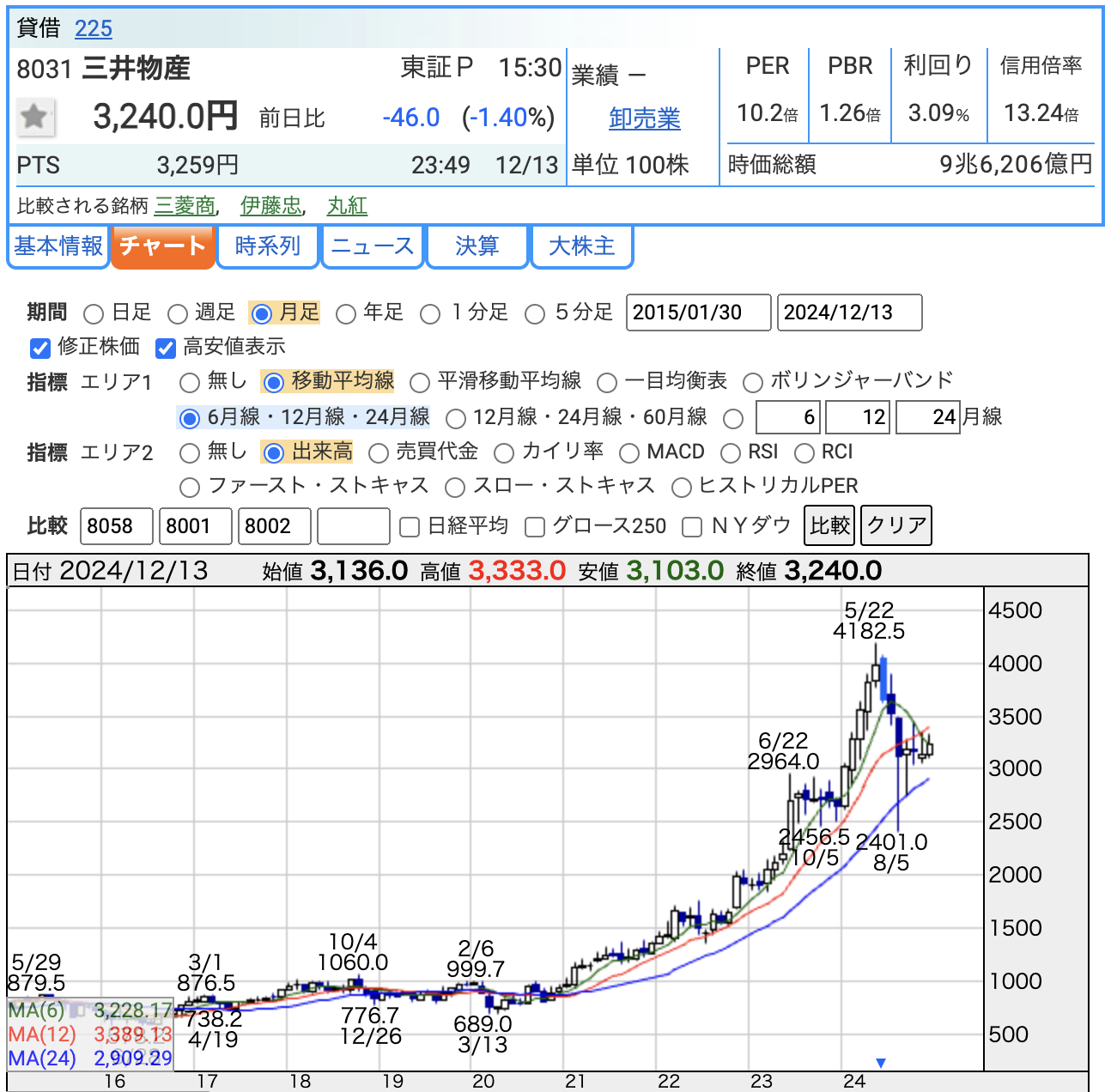

株価

2024年12月15日時点での月足チャートです

株価推移

- 現在の株価は3,240円

- 過去数年間で株価は大幅に上昇しており、特に2022年以降の総合商社ブームに伴い急騰しました

- 最高値は2024年5月22日の4,182.5円

- その後はやや調整局面に入りつつも、依然として高い水準を維持しています

PER(株価収益率)

- PER: 10.2倍

- 同業他社や市場平均と比較して適正水準かやや割安な水準

- 業績が安定している総合商社として、魅力的な投資指標です

- 収益がしっかりとした基盤にあることを示しており、特に配当狙いの投資家にとって魅力的

PBR(株価純資産倍率)

- PBR: 1.26倍

- 1倍を超えているため、純資産価値以上の評価を市場から得ています

- これは、三井物産が安定したキャッシュフローを生み出し、資産を有効活用していると市場が判断している証拠です

- 総合商社の中では適正水準であり、成長期待と安定性のバランスが取れていると考えられます

配当利回り

- 配当利回り: 3.09%

- 業界内で平均的な水準ですが、総合商社としては安定感のある配当利回り

- 現在の高配当政策は、株主還元を重視する経営方針を反映しています

- 配当金(予想)は100円(年間)で、株主にとって魅力的な利回り水準

総括

三井物産は、株価、PER、PBR、配当利回りのバランスが良く、総合商社として投資対象として魅力的な存在です

安定した収益基盤を活かしつつ、成長分野への投資を積極化することで、さらなる株主還元が期待できます

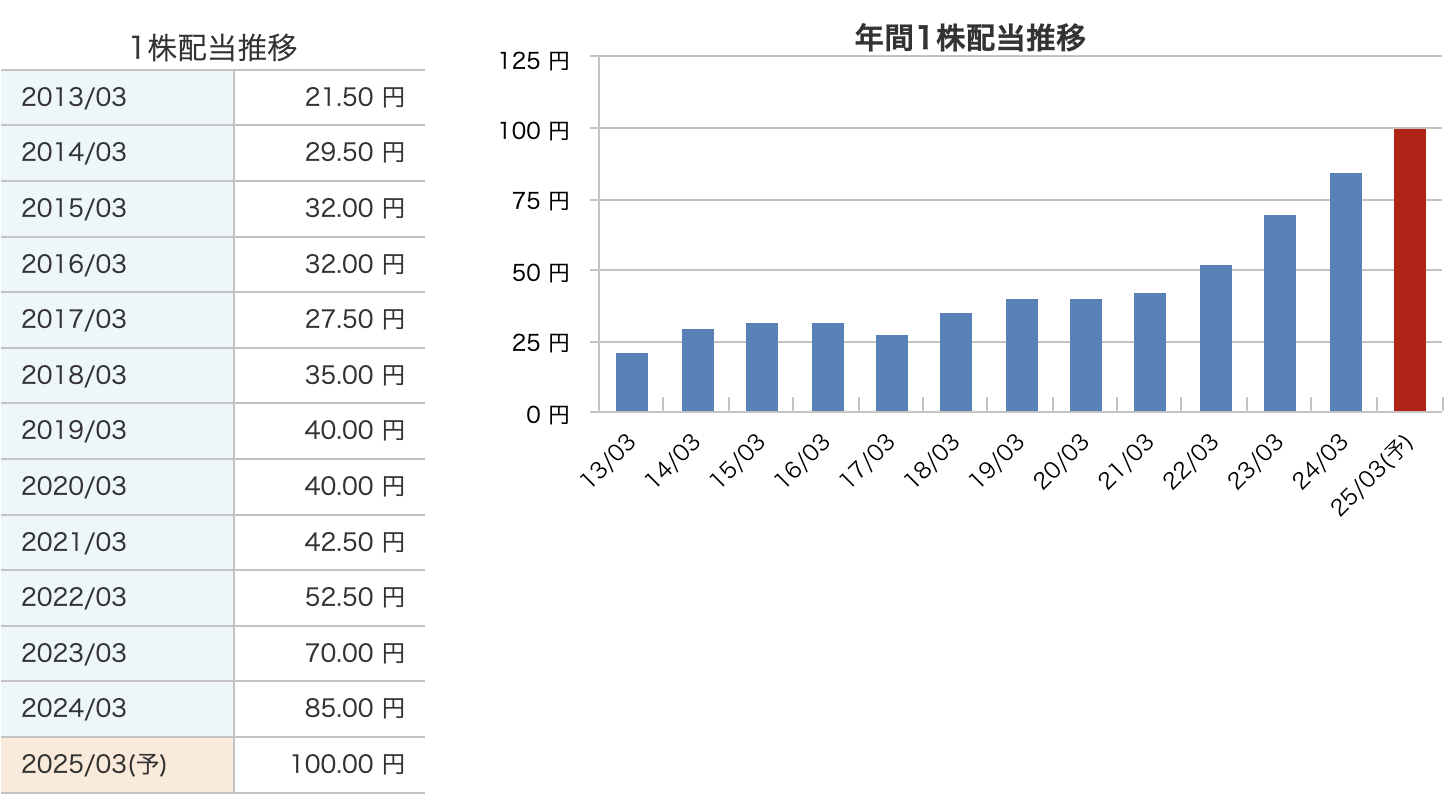

配当

配当の成長傾向

- 配当金の増加:

- 2013年3月期には21.50円だった配当金が、2025年3月期予想では100.00円と約4.6倍に増加しています

- 特に2021年以降の増配幅が顕著で、2023年3月期に70円、2024年3月期には85円、2025年3月期には100円と急成長しています

- 安定配当から増配方針へ:

- 2013年から2020年までは配当金が一定もしくは微増傾向にありましたが、2021年以降は積極的な増配方針が示されています

配当金の特徴

- 累進配当方針:

- 三井物産は累進配当(減配を避けつつ、業績に応じて増配を行う方針)を採用しており、株主への還元を安定的に増やしています

- 業績連動の仕組み:

- 業績拡大や資源価格の上昇など外部環境の好転により、配当金の大幅な引き上げが可能となっています

今後の見通し

- 配当金の持続的な成長が期待される一方、資源価格の変動や地政学リスクが今後の配当方針に影響を与える可能性もあります

- 株主還元重視の方針は継続される見込みで、安定的な配当が維持されると考えられます

4、株主優待

株主優待はありません

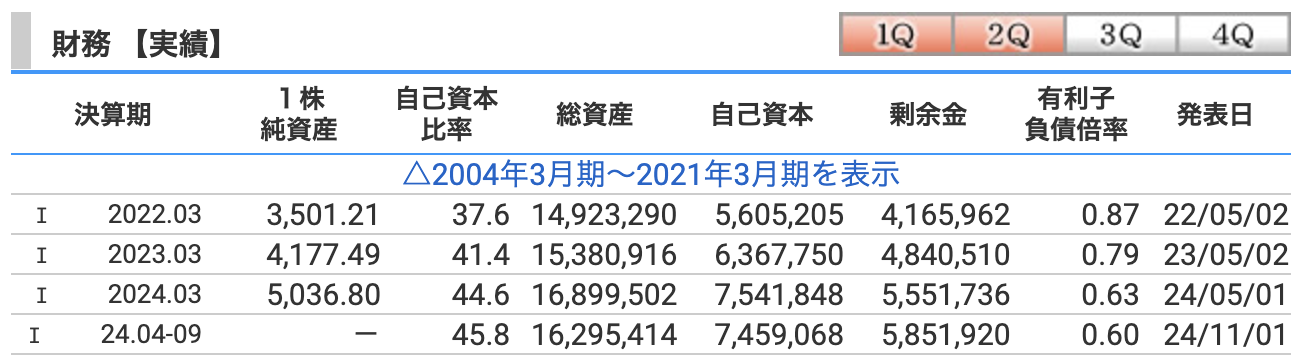

5、財務

自己資本比率

- 2022年3月期: 37.6%

- 2023年3月期: 41.4%

- 2024年3月期: 44.6%

- 2024年4~9月期: 45.8%

解説:

- 自己資本比率は安定的に増加しており、2022年3月期の37.6%から直近では45.8%へ上昇しています

- 理由:

- 内部留保の増加(剰余金の増加)による自己資本の拡大

- 資産効率の向上により総資産の増加が抑えられた可能性

- 安定した収益基盤により、資本構造が強化されている

剰余金

- 2022年3月期: 4兆1,659億円

- 2023年3月期: 4兆8,405億円

- 2024年3月期: 5兆5,517億円

- 2024年4~9月期: 5兆8,519億円

解説:

- 理由:

- 安定的な最終利益の確保

- 資本効率向上に伴う内部留保の積み増し

- 増配にもかかわらず、高い収益力が内部留保を支えている

有利子負債倍率

- 2022年3月期: 0.87倍

- 2023年3月期: 0.79倍

- 2024年3月期: 0.63倍

- 2024年4~9月期: 0.60倍

解説:

- 有利子負債倍率は減少傾向にあり、財務の健全性が向上している

- 理由:

- 最終利益やキャッシュフローの増加により、自己資本が増大

- 借入金の適切な管理や返済により、負債の割合が減少

- 安定した収益基盤と資産管理が借入依存度を引き下げている

総括

三井物産の財務状況は以下の点で健全と言えます:

- 自己資本比率の向上により、財務基盤が強化され、外部ショックへの耐性が向上

- 剰余金の増加は、高い収益性と内部留保戦略の成功を示している

- 有利子負債倍率の低下は、借入依存を減らし、財務リスクを軽減している

この傾向は、同社の持続可能な成長と株主還元を両立させる経営方針を支える重要な要素となっています

6、三井物産のまとめ

企業概要

- 総合商社: 売上高で日本第3位の規模を誇る日本を代表する総合商社

- 主要事業: 金属資源、エネルギー、機械・インフラ、化学品、鉄鋼製品、生活産業、次世代・機能推進の7つの事業分野で世界展開

- 成長分野: 次世代モビリティ、デジタル経済、ヘルスケア事業に注力

- 新事業創出: 「Moon Creative Lab」を通じて新規ビジネスの開発を推進

業績の状況

- 2024年4~9月期実績:

- 売上高: 7兆3,318億円(前年同期比 +15.0%)

- 経常利益: 5,342億円(前年同期比 -10.0%)

- 最終利益: 4,117億円(前年同期比 -9.7%)

- 2025年3月期通期予想:

- 最終利益: 9,200億円(前年同期比 -10.4%)

株価状況

- 株価(2024年12月15日時点): 3,240円

- PER: 10.2倍(適正水準またはやや割安)

- PBR: 1.26倍(純資産を超える評価を獲得)

- 株価は2022年以降大幅に上昇し、調整局面を迎えるも高水準を維持

配当金

- 配当方針: 累進配当(減配を避け、安定増配)

- 2025年3月期配当予想:

- 1株当たり100円(前年85円から増配)

- 配当利回り: 3.09%

- 配当金は2013年3月期の21.50円から大幅に増加し、長期的に株主還元を重視

財務状況

- 自己資本比率: 安定的に上昇(2022年3月期: 37.6% → 2024年4~9月期: 45.8%)

- 剰余金: 増加傾向(2022年3月期: 4.1兆円 → 2024年4~9月期: 5.8兆円)

- 有利子負債倍率: 低下(2022年3月期: 0.87倍 → 2024年4~9月期: 0.60倍)

ポイント:

- 安定した収益基盤と適切な資産管理により、財務健全性が向上

総括

三井物産は、安定した収益基盤と成長分野への積極投資、さらに株主還元に注力する姿勢が際立つ総合商社です

株価、配当、財務のいずれもバランスが良く、長期投資家や配当狙いの投資家にとって非常に魅力的な銘柄と言えます

今後も別の個別株も解説していきますので、ひとつの参考にしてみてください(^^)