こんな方におすすめ

- 安定した収入源を求めている人

- 投資知識の向上をしたい人

- 投資判断の材料が欲しい人

※本ページはプロモーションが含まれています

安定した収入源を求めている人、投資知識の向上をしたい人、投資判断の材料が欲しい人の参考になれば幸いです

Contents

マースGHDの企業概要

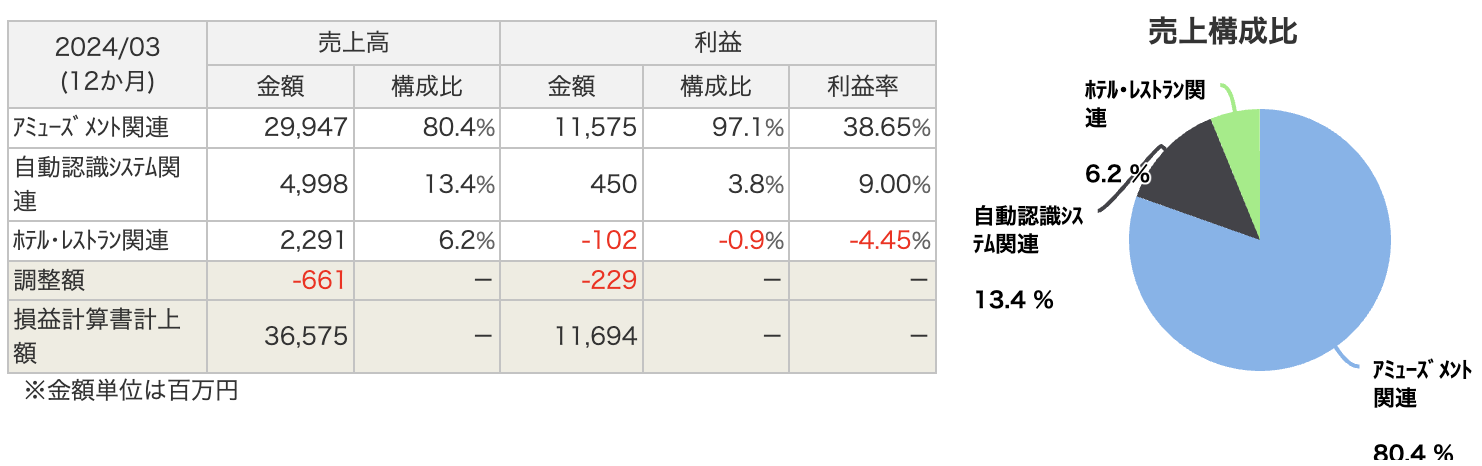

マースグループホールディングスは、パチンコホールやアミューズメント施設向けの機器やシステムを開発・販売する会社です。主に以下の3つの事業を展開しています。

① アミューズメント関連事業(主力)

- パチンコホール向けの機器やシステムを提供

- CRユニット・スマートユニット(パチンコ玉の計測・管理)

- ホール管理システム(店舗全体のデータ管理)

- 景品システム(景品交換の管理)

- 紙幣搬送システム(お金の管理・輸送)

この分野では、グループ会社のマースエンジニアリングがパチンコ業界向けの機器・システムを提供し、市場シェアは約**20%**と一定の地位を築いています。

② 自動認識システム事業

- ICカードやRFID技術を活用したシステムを開発・販売

- 例えば、非接触ICカードを使った認証システムなど。

- この分野では、子会社の**マーストーケンソリューション(旧東研)**が中心。

③ ホテル・レストラン関連事業

- ホテルやレストランの運営

- こちらはマースプランニングという子会社が担当。

過去の動きと成長のポイント

- 2011年:ICカード事業の強化のため、電気機器メーカー「東研」を完全子会社化。

- 2016年:紙幣計数機を扱う「コーア」を子会社化し、金融・流通向けのサービスを拡大。

- 2018年:持株会社化し、現在の「マースグループホールディングス」へ商号変更。

- 2022年:最新の「スマート遊技機対応ユニット」の販売を開始し、新しい遊技機にも対応。

決算概要

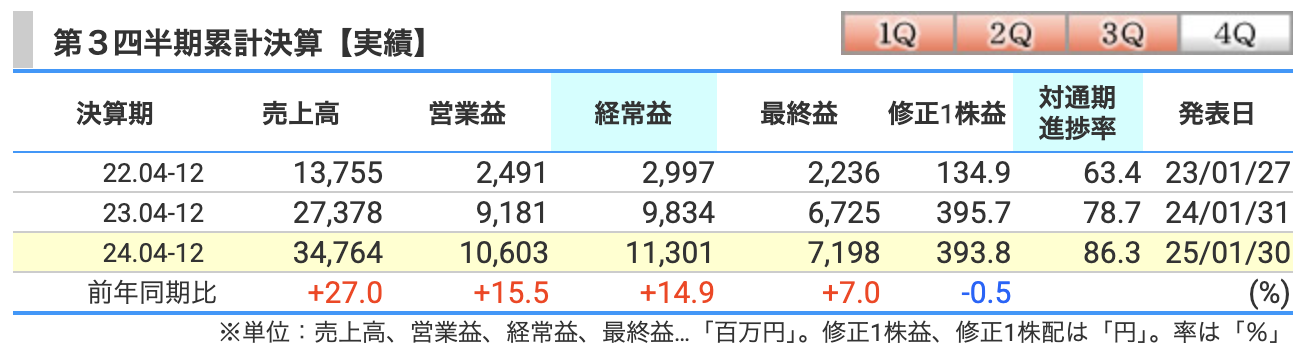

売上高: 347億64百万円(前年比 +27.0%)

👉 前年より約74億円増加!

「おお、売上が伸びてる!」と思うかもしれませんが、何が起こったのか見てみましょう。

要因

✅ パチンコホールの新紙幣対応特需!

→ 2024年7月の新紙幣発行(新1万円札など)に伴い、パチンコホールが設備を更新!

→ 「お金の顔が変わるなら、機械も新しくしないとね!」ということで、関連システムが売れました。

✅ スマートパチスロ(スマスロ)導入拡大!

→ スマートパチスロ(メダル不要の新型スロット)の普及により、マースの管理システムの導入が進みました。

→「もうメダルをじゃらじゃらする時代じゃない!スマートに遊ぶんだ!」

✅ ホテル・レストラン事業も好調!

→ 円安の影響でインバウンド需要が回復し、ホテル・レストラン事業の売上も増加!

→「外国人観光客も日本で楽しんでる!」

営業利益: 106億3百万円(前年比 +15.5%)

👉 売上の伸びに比べて、利益の伸びはちょっと控えめ?

売上が27%増えているのに、営業利益は15.5%の伸びにとどまっています。

**「たくさん売れたけど、思ったほど儲かっていない?」**ということですね。

要因

🔴 原材料費・人件費の上昇

→ 機器を作るのに必要な部品の価格や、人件費が上がってしまい、利益率が低下。

→「儲かってるけど、支出も増えてる…!」

🔴 販売促進費用の増加

→ スマートパチスロ向け機器の販売拡大に向けた営業活動や広告費が増えた。

→「スマスロをもっと普及させるために、営業が頑張ってる!」

経常利益: 113億1百万円(前年比 +14.9%)

👉 営業利益とほぼ同じ伸び率で、順調な成長!

経常利益は「営業利益+金融収支(配当金など)」なので、投資関連の動きも反映されます。

要因

✅ 受取配当金の増加!

→ 持っている投資資産からの配当金が増えて、利益を押し上げた!

→「株の配当ももらえて、ホクホク!」

🔴 投資有価証券の評価損を計上

→ 持っていた投資有価証券の価値が下がり、損失を計上。

→「株が下がっちゃった…涙」

最終利益(純利益): 71億98百万円(前年比 +7.0%)

👉 売上・営業利益の伸びに比べて、最終利益は控えめな伸び?

「たくさん売れてるのに、なんで最終利益が7%しか増えてないの?」と思いますよね。

要因

🔴 法人税の増加

→ 利益が増えたことで税金も増加し、純利益の伸びを圧迫。

→「儲かったら、税金もしっかり払わないとね!」

🔴 投資有価証券の評価損が影響

→ 持っていた投資有価証券の価値が下がり、その損失を計上。

→「投資は難しい…!」

✅ 売上は大幅増(+27.0%)で絶好調!

✅ 新紙幣対応とスマートパチスロ特需が追い風!

✅ ホテル・レストラン事業も円安でインバウンド需要増加!

✅ ただし、原価や人件費の上昇で利益率はやや低下

✅ 投資有価証券の評価損が最終利益を圧迫

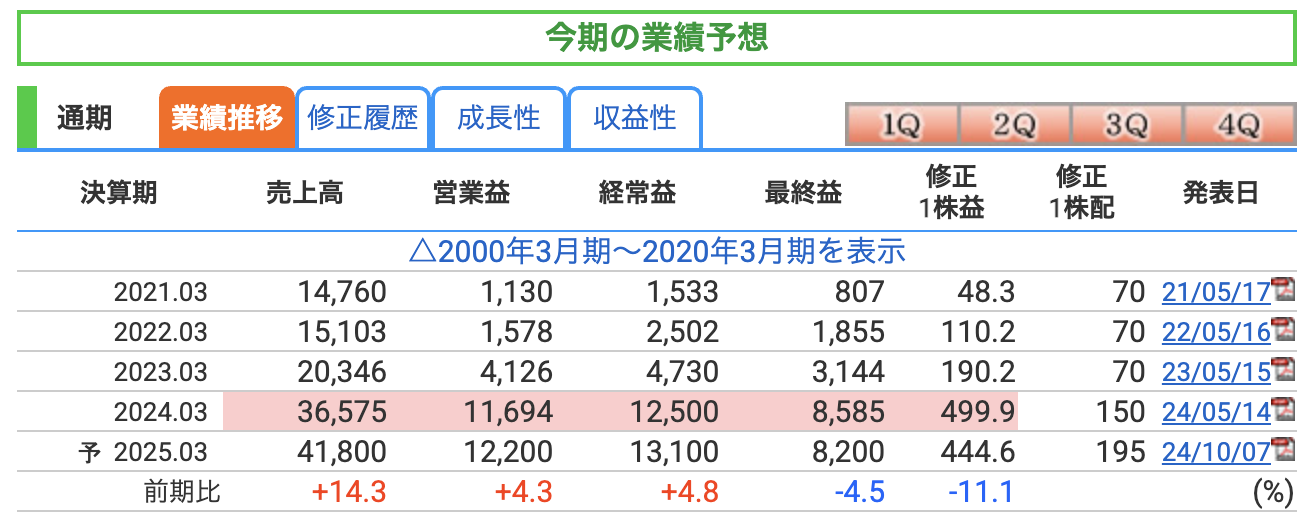

売上高: 418億円(前年比 +14.3%)

👉 2024年3月期(365億円)から約53億円増加予定!

「売上がさらに増えるの?!」と嬉しくなりますが、その背景を探ってみましょう。

要因

✅ スマートパチスロ(スマスロ)の導入拡大!

→ スマスロの普及が引き続き進み、その関連機器や管理システムの売上が増加する見込み。

→「パチンコ業界のデジタル化はまだまだ続く!」

✅ 新紙幣対応の設備更新がまだ続く!

→ 2024年7月に発行された新1万円札などに対応する機器の販売が、2025年3月期まで続く見込み。

→「お札が変わると、みんな機械を買い換えたくなる!」

✅ ホテル・レストラン事業の好調継続!

→ 円安の影響でインバウンド(訪日外国人)需要が引き続き増加し、ホテル・レストラン事業の売上が伸びる可能性。

→「外国人観光客がホテルで爆買い&美食巡り!」

営業利益: 122億円(前年比 +4.3%)

👉 売上は14.3%増えるのに、営業利益の伸びは+4.3%と控えめ?

ここで気になるのは、売上は大きく伸びるのに、営業利益の伸びが鈍化している点です。

これは、「たくさん売れたけど、コストも増えた」というパターン

要因

🔴 原材料費・人件費の上昇

→ 機器を作る部品や、人件費が上昇し、利益率が低下する可能性。

→「たくさん売れたけど、コストも増えたので儲けは控えめ…!」

🔴 販促・営業活動費用の増加

→ スマスロ市場拡大のために、広告・営業費を多く使う可能性あり。

→「新しい商品を売るために、営業が走り回る!」

経常利益: 131億円(前年比 +4.8%)

👉 経常利益も前年比+4.8%と、営業利益と同じくらいの成長。

これは「営業利益(本業の利益)」と「経常利益(本業+金融収支)」の成長率が同じということなので、

投資関連(有価証券の配当金など)の影響はそこまで大きくないということですね。

要因

✅ 配当金収入の増加

→ マースが持っている投資資産からの配当金が、前年と同程度もしくは増加する見込み。

→「株の配当もしっかり受け取る!」

🔴 投資有価証券の評価損リスク

→ 昨年のように、持っている投資有価証券(株など)が値下がりすると、損失を計上する可能性も。

→「投資は上手くいけば利益、失敗すれば損失…!」

最終利益(純利益): 82億円(前年比 -4.5%)

👉 「え?売上も営業利益も増えてるのに、最終利益は減るの?」

ここが少し気になるポイントですね。

なぜ純利益(最終的な利益)が減るのか、その理由を探ります。

要因

🔴 法人税の増加

→ 利益が増えると、支払う税金も増えるので、純利益が圧迫される。

→「儲けたら税金もしっかり取られる…!」

🔴 特別損失の可能性

→ 投資有価証券の評価損(持っている株が下がると損失計上)があると、純利益を押し下げる要因になる。

→「株が下がると、利益も減る…!」

🔴 前年(2024年3月期)の純利益が一時的に高かった影響

→ 2024年3月期の最終利益は85億85百万円とかなり高水準だったため、比較すると減少しているように見えるだけの可能性も。

→「昨年は過去最高業績で良すぎたから、今年が悪く見える?」

✅ 売上は14.3%増と順調な成長!

✅ スマスロ需要と新紙幣対応の特需が追い風!

✅ ホテル・レストラン事業も引き続き好調!

✅ ただし、原価や人件費の上昇で利益率は低下

✅ 純利益は前年比-4.5%で、特別損失や税金の影響も懸念

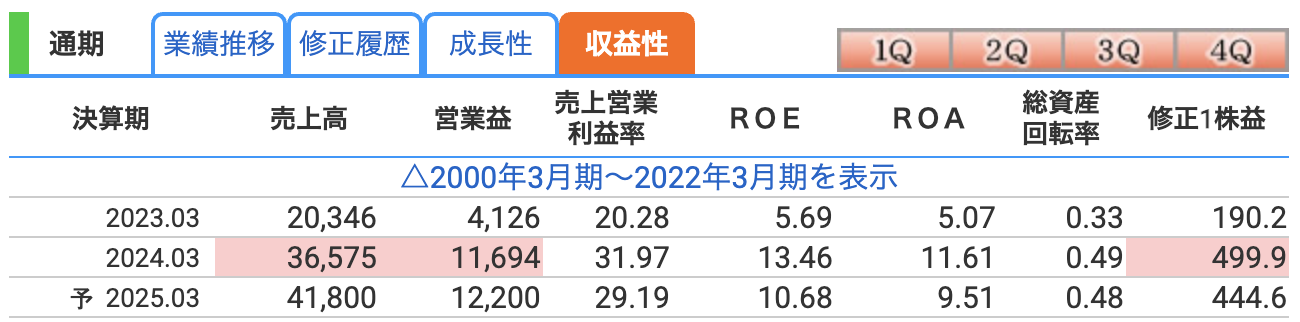

営業利益率:売上営業利益率

2024年3月期:31.97% → 2025年3月期(予想):29.19%

👉 営業利益率は高水準だが、2025年はやや低下予定!

営業利益率とは、売上高に対して営業利益(本業の儲け)がどれくらいの割合を占めるかを示す指標です。

数値が高いほど、「効率よく稼いでいる」ということになります。

ポイント

✅ 2024年3月期の営業利益率は約32%とかなり高い!

→ 一般的に営業利益率が10%を超えれば優秀と言われるので、マースの32%は驚異的な高さ!

→「売上の約3割が営業利益=超優秀な利益率!」

🔴 2025年3月期の予想は約29%に低下

→ それでも高水準だが、やや落ちる見込み。

→「利益率が少し落ちても、まだまだ高収益企業!」

ROE(自己資本利益率)

2024年3月期:13.46% → 2025年3月期(予想):10.68%

👉 ROEはやや低下するが、依然として高水準!

ROE(Return on Equity)は、株主が出資したお金(自己資本)を使って、どれくらいの利益を生み出せたかを示す指標です。

数値が高いほど、**「効率よく稼げる会社」**という評価になります。

ポイント

✅ ROE 13.46%(2024年)→ 10.68%(2025年予想)

→ 一般的にROEが10%以上なら優秀な企業と言われるので、マースのROEは十分高い水準です!

→「投資したお金の13%を利益に変える力、なかなか強い!」

🔴 2025年予想は10.68%に低下

→ それでもまだ10%超えで、十分な収益力を維持している!

→「ROE10%超えなら、企業としての優秀さはキープ!」

要因

- 純利益が前年比-4.5%の予想(税金や特別損失の影響)

- 自己資本の増加により、ROEがやや低下

- 自己資本が増えると、分母が大きくなりROEが下がる傾向に。

ROA(総資産利益率)

2024年3月期:11.61% → 2025年3月期(予想):9.51%

👉 ROAも低下するが、依然として高水準!

ROA(Return on Assets)は、会社が持っている総資産(自己資本+負債)を使って、どれだけの利益を生み出せたかを示す指標です。

ROEとの違いは、**「借金も含めた資産全体の効率性」**を測る点ですね。

ポイント

✅ ROA 11.61%(2024年)→ 9.51%(2025年予想)

→ 一般的にROAが5%以上なら優秀と言われるので、マースのROAはかなり良い!

→「持ってる資産でしっかり利益を生んでる!」

🔴 2025年予想は9.51%に低下

→ それでも十分な水準ですが、やや効率性が落ちる見込み。

→「去年よりちょっと効率悪くなるけど、まだまだ高水準!」

要因

- 売上は伸びるが、純利益はやや減少するためROAも低下

- 総資産が増えることで、ROAの分母が大きくなり数値が下がる

- 例えば、設備投資やキャッシュの積み増しなど。

✅ 営業利益率は約30%と超優秀!

✅ ROEは10%超えで、投資効率が高い!

✅ ROAも9%超えで、資産活用の効率も高い!

✅ 2025年は利益率がやや低下する見込みだが、それでも高水準!

株価指標と株主還元

株価推移

📈 現在の株価:3,275円(2025年3月19日終値)

📈 直近高値:3,960円(2024年7月5日)

チャート分析(月足)

- 2022年の後半からから急激な上昇トレンドに入り、大幅下落もありながら、2024年7月には3,960円まで上昇

- その後は調整のような推移で上記の株価になっています

PER(株価収益率):7.4倍

PER(Price Earnings Ratio)は「株価が利益の何倍で評価されているか」を示す指標。

一般的にPERが10倍以下だと割安とされるため、マースの7.4倍はかなり割安水準!

📌 比較対象(同業他社)

- ダイコク電機(6430):PER 約5倍

✅ 大黒電機よりは高いが、市場的には低めのPER

🔴 注意点

- 「PERが低い=絶対にお得」とは限らない。業界の成長性や将来性を見て判断が必要!

- パチンコ業界の縮小リスクを市場が織り込んでいる可能性も。

PBR(株価純資産倍率):0.79倍

PBR(Price Book-Value Ratio)は「株価が会社の純資産(解散価値)の何倍で評価されているか」を示す指標。

✅ PBR1倍未満(現在の0.79倍)は「純資産より株価が低い=割安」な可能性!

✅ つまり、「会社を丸ごと買えば得をする」水準。

→「マースは現在、解散価値よりも安い水準で取引されている!」

🔴 注意点

- PBR1倍以下でも株価が上がるとは限らない(市場が低成長と判断している可能性あり)。

- パチンコ業界の成長鈍化を懸念して、評価が低めになっている可能性も。

配当利回り:5.95%(ただし記念配当込み)

配当利回りは、現在5.95%**と非常に高い水準!

✅ マースの利回りはかなり高め

🔴 注意点(超重要) 📌 今回の配当には記念配当が含まれている!

→ 「一時的な特別配当の影響で利回りが高く見えているだけ!」

→ 翌期(2026年3月期)は配当が減る!

✅ つまり、「この高利回りは来年も続く」と考えるのは危険!

📌 配当が減ると、利回りが下がり、株価も調整する可能性がある。

✅ 株価は2024年7月に高値3,960円をつけた後、調整中。現在は回復基調?

✅ PER7.4倍で、割安水準!

✅ PBR0.79倍で、純資産より安い!

✅ 配当利回り5.95%と高いが、記念配当込みなので翌期は減る可能性大!

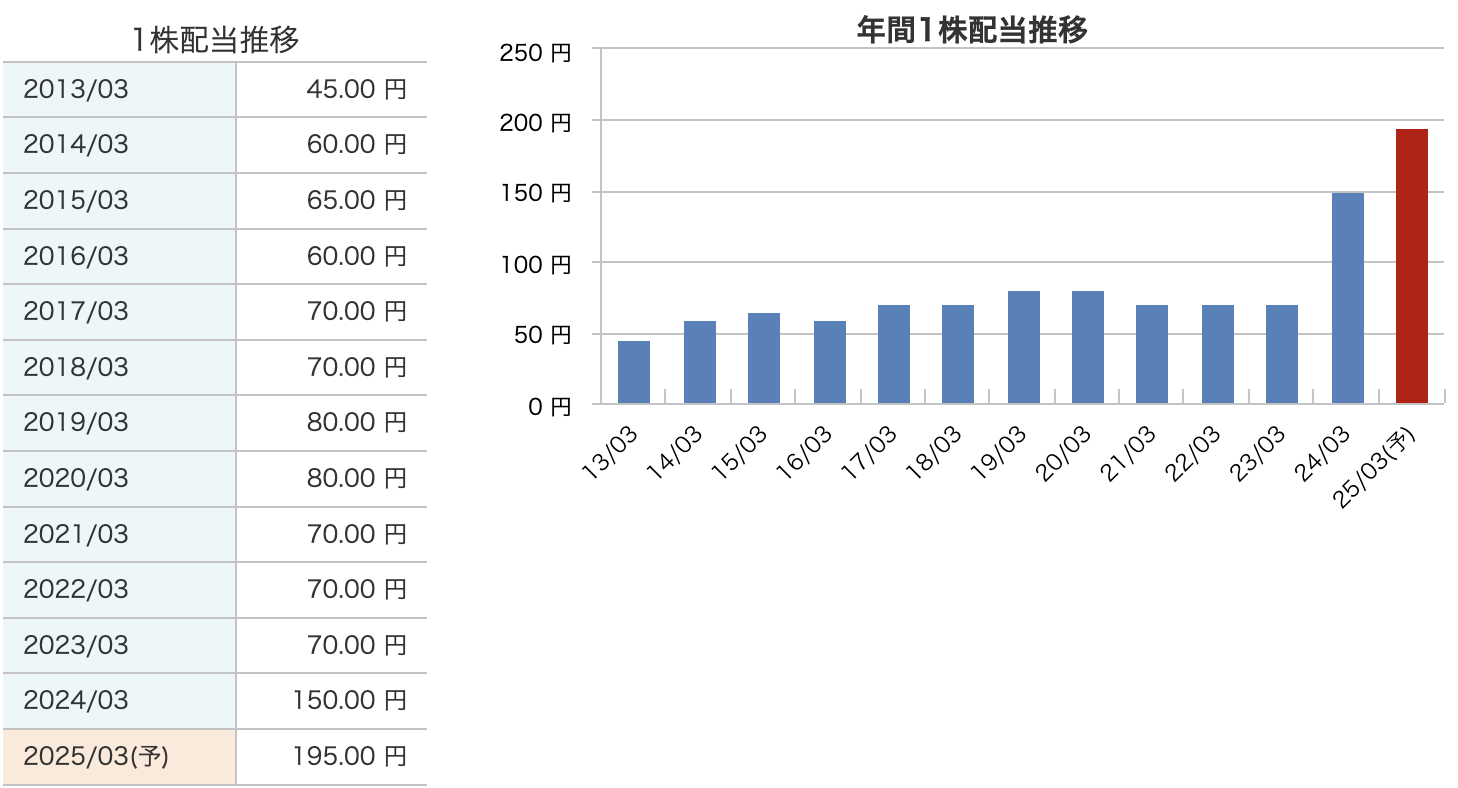

配当金の推移

📈 2024年3月期の年間配当:150円

📈 2025年3月期の予想年間配当:195円(前年比+45円)

📈 過去10年間の配当金推移をみると、2024年から大幅増加!

直近の配当増加の背景

✅ 2024年3月期:150円(前年70円→倍増)

✅ 2025年3月期予想:195円(さらに+45円増加)

「え?なんでこんなに増えたの?!」と思う方も多いかもしれませんね。

理由を解説します!

【配当増加の要因】

-

業績の大幅成長

- 2024年3月期は売上+80%増、営業利益+183%増と業績が急成長!

- 会社が儲かる=配当を増やす余裕がある!

- →「めっちゃ儲かったから、株主にも大盤振る舞い!」

-

特別配当(50周年記念配当)が含まれている!

- 通常の配当に加え、特別なボーナス的な配当が含まれているため、大幅増加。

- つまり、来期以降もこの高配当が続くわけではない可能性が高い!

- →「ボーナスは嬉しいけど、毎年もらえるとは限らない…!」

配当方針と注意点

📌 過去の配当推移をみると、長期的には安定成長しているが、基本は70円〜80円程度がベース。

📌 2024年・2025年の大幅増配は、特需(スマートパチスロ&新紙幣対応)による一時的な要因の可能性あり。

📌 特別配当が含まれているため、2026年3月期以降は減配の可能性がある。

🔴 「195円の配当が今後も続く!」と考えるのは危険!

→ 2026年以降は特需が終わり、再び80円〜100円あたりに戻る可能性もある!

ということで、株価データや配当推移を一言でまとめると…

「割安だけど、配当が減る可能性があるので、慎重に!」

特に配当狙いの投資家は、「今の高配当は記念配当のおかげ」という点をしっかり理解することが大事!

もし配当が減ると、利回りが下がり、株価も影響を受ける可能性があるので注意しましょう。

今後の注目ポイントは、**「配当の継続性」「スマートパチスロ関連の成長がどこまで続くか」「パチンコ業界の動向」**です!

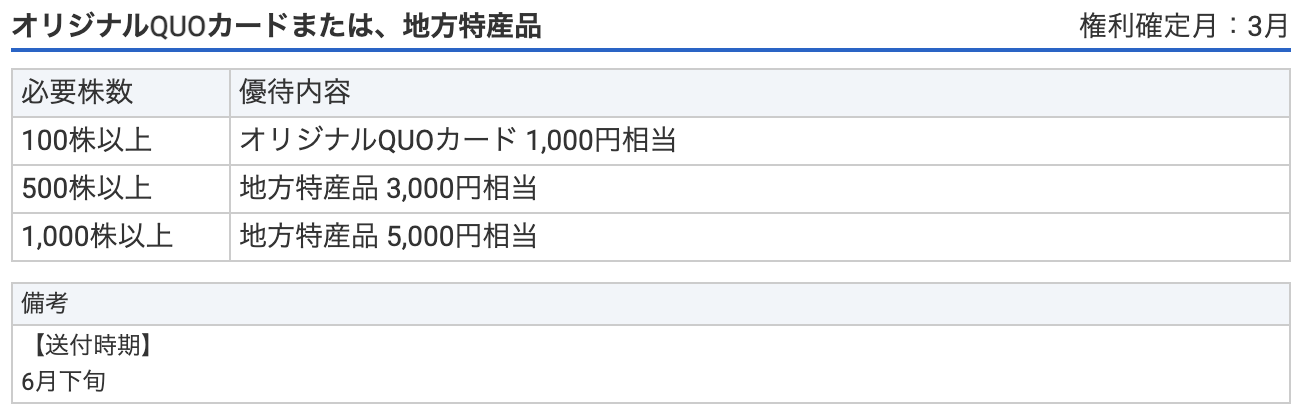

株主優待

📅 権利確定月:3月

📦 送付時期:6月下旬

✅ 100株保有でQUOカード1,000円もらえるので手軽!

✅ 500株以上になるとQUOカードではなく地方特産品に変更。

✅ 1,000株以上では地方特産品5,000円相当とさらにグレードアップ!

🔴 注意点

- 3月の権利確定日までに株を保有する必要あり。

- 優待が届くのは6月下旬なので、気長に待とう!

優待利回り(参考)

現在の株価**3,275円(2025/3/19時点)**で試算すると…

📌 100株保有の場合(QUOカード1,000円)

→ 優待利回り:約0.3%(=1,000円 ÷ 327,500円)

📌 500株保有の場合(特産品3,000円)

→ 優待利回り:約0.18%(=3,000円 ÷ 1,637,500円)

📌 1,000株保有の場合(特産品5,000円)

→ 優待利回り:約0.15%(=5,000円 ÷ 3,275,000円)

📌 優待+配当(195円)を合わせると、総合利回りは約6.5%! (ただし、記念配当が含まれているため翌期以降は配当が減る可能性あり。)

🔹 手軽にQUOカードをもらうなら100株がコスパ良し!

🔹 特産品を狙うなら500株以上が必要!

🔹 総合利回りは高いが、配当の減少リスクに注意!

📢 長期保有を検討するなら、配当の安定性や業績推移も要チェック!

財務

自己資本比率:89.0%(2024年12月時点)

📌 自己資本比率とは?

→ 総資産のうち、どれくらいが自己資本(返済不要なお金)で賄われているかを示す指標。

→ 一般的に40%以上なら優良、50%以上なら超安定企業!

✅ マースの自己資本比率は2024年12月時点で89.0%!

→ めちゃくちゃ安定した財務体質!借金ほぼなし!

→「借金に頼らず、自分の資産で会社を運営できる超優良企業!」

過去の推移

- 2022年3月期:90.2%

- 2023年3月期:88.1%

- 2024年3月期:84.9%(一時的に低下)

- 2024年12月(第3四半期):89.0%(再び上昇)

🔹 自己資本比率が高い理由

- 利益剰余金(会社の貯金)が増加しているため、純資産が積み上がっている。

- 借入に頼らず、自己資金で事業を回している。

剰余金(利益剰余金):614億74百万円(2024年12月時点)

📌 剰余金(利益剰余金)とは?

→ 企業が過去に稼いだ利益の累積額(内部留保)。いわば会社の貯金!

✅ マースの剰余金は2024年12月時点で614億円!

✅ 毎年しっかり増えており、安定した財務基盤!

過去の推移

- 2022年3月期:492億円

- 2023年3月期:511億円

- 2024年3月期:581億円

- 2024年12月(第3四半期):614億円(+33億円増加)

💰 剰余金が増える=会社の体力が強くなる!

→「会社の貯金がどんどん増えてる!これは安心!」

有利子負債倍率:0.01倍

📌 有利子負債倍率とは?

→ 自己資本に対する借金(有利子負債)の比率を示す指標。

→ 一般的に1倍以下なら健全、0.5倍以下なら超優良企業!

✅ マースの有利子負債倍率は0.01倍!ほぼ無借金経営! ✅ 「借金ほぼゼロ」で、財務の健全性はトップクラス!

💰 借金が少ない=金利負担がなく、景気悪化でも倒産リスクが低い!

→「銀行に頼らず、自分の資金だけで運営できる!最強の財務体質!」

✅ 自己資本比率89.0%で、超安定企業!

✅ 利益剰余金(会社の貯金)も毎年増加!

✅ 有利子負債ほぼゼロ!無借金経営!

「マースは超堅実な財務体質!でも貯金しすぎるだけじゃダメ!」

無借金で利益も積み上がっており、財務的には超優良企業!

ただし、株主にどれだけ還元するか(配当増加・自社株買い)もチェックしていきたいですね!

マースGHDのまとめ

四半期累計(2025年3月期 第3四半期)

📌 売上高:347億64百万円(+27.0%)

📌 営業利益:106億3百万円(+15.5%)

📌 経常利益:113億1百万円(+14.9%)

📌 純利益:71億98百万円(+7.0%)

🔹 業績好調の要因

- 新紙幣対応特需でパチンコホール設備の更新が進んだ

- 「スマートパチスロ(スマスロ)」の普及が追い風

- ホテル・レストラン事業もインバウンド需要で好調

🔴 懸念点

- 原材料費・人件費の上昇で利益率はやや低下

- 投資有価証券の評価損が最終利益を圧迫

通期業績予想(2025年3月期)

📌 売上高:418億円(+14.3%)

📌 営業利益:122億円(+4.3%)

📌 経常利益:131億円(+4.8%)

📌 純利益:82億円(-4.5%)

🔹 成長のポイント

- スマートパチスロの拡大が続く見込み

- ホテル・レストラン事業のインバウンド需要継続

🔴 注意点

- 2024年の新紙幣特需が剥落し、成長率は鈍化

- 純利益は前年より減少見込み(税金・評価損の影響)

株価・配当

📌 株価:3,275円(2025年3月19日終値)

📌 PER:7.4倍(割安水準)

📌 PBR:0.79倍(純資産割れで割安)

📌 配当利回り:5.95%(記念配当込み)

🔹 株価動向

- 2024年7月に高値3,960円を記録後、調整中

- 長期では上昇トレンドからの調整局面か?

🔴 配当の注意点

- 2025年3月期の配当は195円(記念配当込み)

財務(2024年12月時点)

📌 自己資本比率:89.0%(超安定)

📌 剰余金(会社の貯金):614億円(毎年増加)

📌 有利子負債倍率:0.01倍(ほぼ無借金経営)

🔹 財務の強み

- 超安定した財務体質で、倒産リスクほぼゼロ!

- 内部留保が豊富で、今後の株主還元にも期待!

🔴 懸念点

- 自己資本が多すぎて資本効率が悪く見られる可能性

- 増配や自社株買いなどの還元策が重要なポイントに!

✅ 四半期は業績好調だが、通期では成長鈍化の見込み

✅ 株価は割安だが、記念配当込みの高配当には注意

✅ 財務は超健全で倒産リスクなし。今後の株主還元策に注目!

📌 今後の注目ポイント

- スマートパチスロ市場の成長が続くか?

- 2026年以降の配当政策(減配の有無)

- 株主還元(増配・自社株買い)が強化されるか?

今後も別の個別株も解説していきますので、ひとつの参考にしてみてください(^^)