こんな方におすすめ

- 安定した収入源を求めている人

- 投資知識の向上をしたい人

- 投資判断の材料が欲しい人

※本ページはプロモーションが含まれています

安定した収入源を求めている人、投資知識の向上をしたい人、投資判断の材料が欲しい人の参考になれば幸いです

Contents

クリヤマHDってどんな会社?

-

グローバルに展開する工業資材メーカー・商社

-

日本を拠点に、北米・アジア・欧州・南米・オセアニアまで事業展開。

ゴム・樹脂ホースや産業用部材、スポーツ床材など幅広い製品を扱っています。

-

-

事業の柱は「産業資材」と「スポーツ・建設資材」

-

産業資材事業では、建機・農機・自動車向けのホースやタンク、ゴム・樹脂部品を製造販売。

-

スポーツ・建設資材事業では、体育館や商業施設の床材、鉄道関連資材などを手がけています。

-

-

買収による成長戦略

-

2025年に自動車部品・ホースメーカーの「ミトヨ」をグループ化。

製品ラインナップや研究開発力を強化し、グローバルでの競争力を高めています。

-

-

ニッチ市場での強み

-

世界で初めて「尿素水品質センサー」を開発するなど、環境規制対応の技術に強み。

尿素水品質センサーとは?

対象:「尿素SCRシステム」に使われる部品。

→ SCRとは「選択触媒還元」の略で、大型ディーゼル車(トラック・バス・建機など)の排ガス規制に対応するためのシステムです。仕組み

ディーゼル車の排ガスには窒素酸化物(NOx)という有害物質が多く含まれる。

「AdBlue(アドブルー)」と呼ばれる尿素水を排ガスに吹きかけ、化学反応でNOxを無害な窒素と水に変える。

ここで尿素水が「正しい濃度」かを常にチェックするのが 尿素水品質センサー の役割です。

使う場所

トラックやバスなどの大型車両の尿素タンク内に組み込まれていて、品質が基準外だとエンジン出力を制御する仕組みにもつながります。

なぜ重要か

欧州や日本、中国、米国などでディーゼル排ガス規制が強化されており、必須の部品。

不純物が多い尿素水を使うと触媒が壊れるので、センサーが安全・規制適合に欠かせません。

👉 まとめると、 「トラックやバスなどの排ガスをクリーンにするために、尿素水(AdBlue)の濃度を測る部品」 です。

-

消防用ホースや飲料用ホースなど、需要が安定している特殊用途でも存在感があります。

-

-

100周年に向けた長期ビジョン

-

2039年に創業100周年を迎えるにあたり、中期経営計画「KMP Action1・2」を策定し、持続的成長を掲げています。

-

景気敏感株?ディフェンシブ株?

-

景気敏感株寄り

-

主力の建機・農機・自動車向け部材は、景気や設備投資動向に大きく左右されるため、典型的な「景気敏感株」。

-

-

一部はディフェンシブ要素もあり

-

消防用ホースや飲料用ホース、床材などは社会インフラ・生活基盤に関わるため、景気に左右されにくい面もあります。

-

-

まとめると 「景気敏感株だが、ニッチ市場での安定需要が一部ディフェンシブ性を持つハイブリッド型」 と言えます。

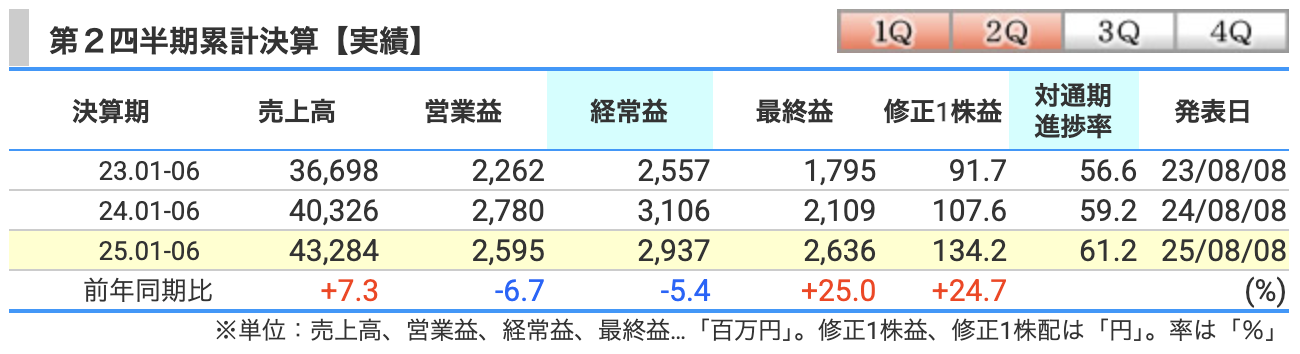

決算概要

売上高(432億84百万円、+7.3%)

-

要因

-

北米:飲料用ホースや消防用ホースの需要が堅調。

-

アジア:新規連結したミトヨ(自動車部品・ホース)が寄与。

-

一方で、スポーツ床材や鉄道資材など建設資材の大型案件は減少。

-

-

まとめ:自動車・産業資材分野の回復とM&A効果で全体売上は増加。

営業利益(25億95百万円、-6.7%)

-

要因

-

ミトヨ買収に伴う費用が発生し、利益を圧迫。

-

スポーツ床材や鉄道関連資材の販売減少もマイナス要因。

-

一方、北米の資源関連向けゴムホース、消防用ホースの販売増はプラス寄与。

-

-

まとめ:売上は伸びたが、費用増とセグメントの偏りで利益率は低下。

経常利益(29億37百万円、-5.4%)

-

要因

-

営業利益減少に加え、為替差損(円高影響)が発生。

-

ただし、受取配当金や持分法投資利益は増加し、下支え。

-

-

まとめ:本業の減益に加え、為替要因で前年よりやや落ち込み。

最終利益(26億36百万円、+25.0%)

-

要因

-

特別利益として「負ののれん発生益(約6.5億円)」を計上(ミトヨ買収による)。

のれんとは?

会社を買収するときに、「買った値段」と「その会社の持っている資産・負債の差額」のことを会計上「のれん」と呼びます。

普通は「その会社のブランド力や将来の稼ぐ力」を上乗せして買うので、買った値段 > 純資産 となり、のれん(資産)として計上されます。

負ののれんとは?

逆に「買った値段 < 純資産」となるケースがあります。

つまり「持っている価値より安く会社を買えた」状態です。

この差額は「お得に買えた分」として会計上は 特別利益(負ののれん発生益) に計上されます。

なぜ利益が上がるのか?

クリヤマHDが買収した「ミトヨ」の純資産が、支払った買収額より大きかった。

その差額(約6.5億円)が「一時的な利益」として会計上に加算された。

本業の売上や経常利益が減っていても、この特別利益があるために 最終利益は大幅増 になったのです。

でも注意点もあって、

本業の稼ぐ力が伸びたわけではない → あくまで会計上の一時的な利益。

来期以降も継続する利益ではないため、投資判断では「営業利益」や「経常利益」の動きを重視する必要があります。

👉 まとめると

「負ののれん益」とは、資産価値より安く会社を買えたお得分を会計上の利益にしたもの。見かけ上は純利益が増えるが、継続的な稼ぐ力とは別物。 -

これが大きな押し上げ要因となり、営業・経常段階の減益をカバー。

-

-

まとめ:一時的な利益計上で、純利益は大幅増益に。

👉 まとめると:

-

売上高 → M&A効果と海外資材需要で増加

-

営業利益 → 買収費用や一部不振で減少

-

経常利益 → 為替差損が響き減少

-

最終利益 → 負ののれん益で大幅増

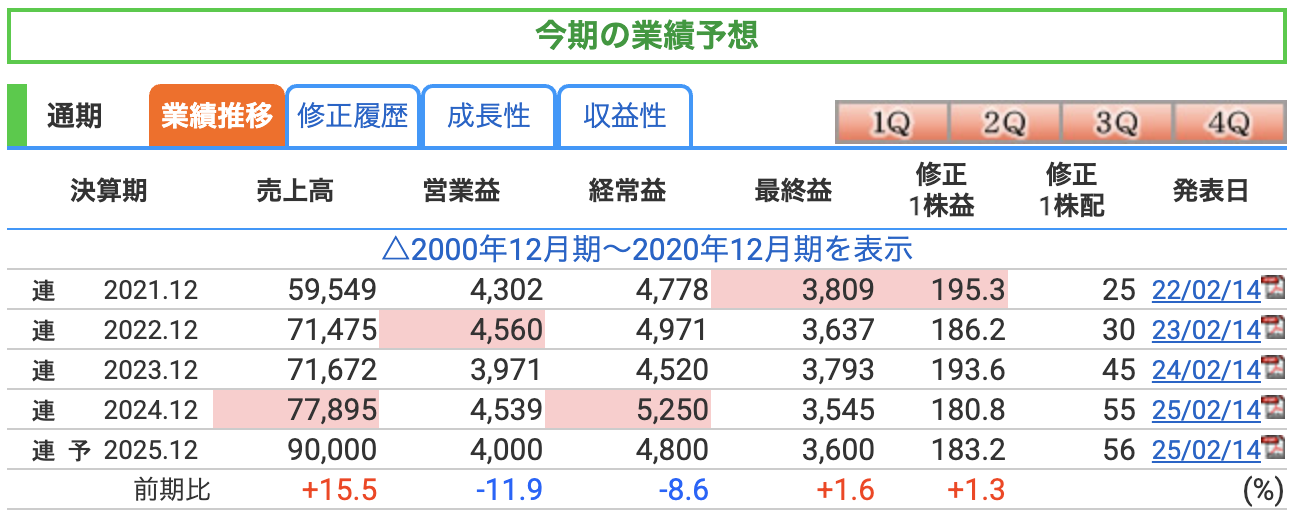

売上高(900億円、+15.5%)

-

要因

-

新規子会社「ミトヨ」の通期寄与がフルに反映。

-

産業資材(建機・農機・自動車向けホースや樹脂部品)の需要回復。

-

北米やアジアでの販売網強化、物流最適化の効果。

-

-

まとめ:M&Aと海外展開の強化で大幅な増収。

営業利益(40億円、▲11.9%)

-

要因

-

買収に伴う統合コストやのれん償却の負担。

-

スポーツ床材や鉄道資材の需要が一服し、採算悪化。

-

ただし、消防用ホースや資源関連需要はプラス要因。

-

-

まとめ:売上増にもかかわらず、費用増加で営業段階は減益。

経常利益(48億円、▲8.6%)

-

要因

-

営業利益の減少が直接響く。

-

為替差損を見込み、慎重な計画。

-

配当収入・持分法利益が一定の下支え。

-

-

まとめ:本業の減益と為替影響で前年割れ。

最終利益(36億円、+1.6%)

-

要因

-

営業・経常段階は減益だが、上期に「負ののれん益」約6.5億円を特別利益として計上。

-

これが通期の最終利益を押し上げる。

-

-

まとめ:一時的な利益押し上げ要因で微増益を確保。

👉 まとめると:

-

売上高900億円 → M&A+海外展開で大幅増収

-

営業利益40億円 → 買収コストで減益

-

経常利益48億円 → 営業減益+為替で減益

-

最終利益36億円 → 負ののれん益で微増益

通期業績予想のリスク

-

需要環境の不確実性(関税・景気減速・案件偏重)

米国の関税を含む政策運営の不安定さ、欧州の力強さ不足、中国の減速懸念など、マクロ逆風が継続。

円相場も対米ドルで円高方向に振れており、北米事業の売上は円高の影響で前年同期比減少。

さらにスポーツ・建設資材では体育館床や鉄道向けの大型改修案件が前年より少なく、案件偏重リスクが顕在化。

これらが下期の受注・収益に波及すると通期計画の達成余地を圧迫。 -

為替・翻訳差・価格転嫁の難しさ

為替は対米ドルで円高基調、対ユーロで円安方向と振れが大きい。

為替換算調整勘定は期末に大きく減少しており、為替の振れが包括利益や自己資本比率に影響。

販売価格への転嫁が遅れるとマージンが想定を下回るリスク。 -

M&A(ミトヨ)の一過性益・統合リスク

上期はミトヨの連結化で「負ののれん」6.5億円を特別利益に計上し純利益を押し上げたが、これは一過性。

統合に伴う費用も発生しており、想定シナジーの創出やのれん配分完了前の評価見直しが遅れると、下期の実力利益が伸び悩み通期の営業減益計画(▲11.9%)さえ下振れし得る。 -

レバレッジ上昇に伴う金利負担増と財務柔軟性の低下

取得資金等で長期借入金が大幅増(期末比+69.15億円)。

支払利息も継続発生しており、金利上昇・信用スプレッド拡大局面では利益計画の下押し要因に。

投資・物流再編を並行する中で、想定どおりキャッシュ創出が進まない場合は通期予想の達成難度が上がる。 -

超インフレ国(アルゼンチン)・新興国の収益変動

欧州・南米・オセアニア事業では、アルゼンチン子会社への「超インフレ会計」適用がマイナス要因。

同国はIAS29に従った会計調整が必要で、為替・物価の急変が損益・資本へ与える影響が大きい。IAS29とは?

正式名称:International Accounting Standard 29

対象:超インフレ経済下にある国で事業をしている会社

目的:ハイパーインフレの国では、通貨の価値が急落して過去の数字が全く意味をなさなくなるため、財務諸表を実際の購買力に合わせて修正するルール。

クリヤマHDのケース

対象国:アルゼンチン(3年間累積インフレ率100%超)

影響:

アルゼンチン子会社の財務諸表は、物価上昇を反映させて調整する必要がある。

例えば、建物・設備などの資産を「当時の購入額」ではなく「現在の物価に換算した額」で表示。

インフレによる貨幣価値の目減りは「営業外費用」として損益に反映される。

投資家目線でのリスク

収益がブレやすい:インフレ率や為替変動に応じて利益が大きく上下する。

一時的に赤字要因になりやすい:実際には現金支出がなくても「会計上の損失」として計上される。

中南米事業の安定性に懸念:本業が堅調でも、会計基準の影響で数字が悪化する可能性がある。

👉 まとめると

IAS29は「超インフレ国では、数字を物価に合わせて修正する会計ルール」。

クリヤマHDの場合、アルゼンチン子会社が対象となり、インフレや通貨安で損益が変動しやすいリスクがあります。新興国情勢の一段の変動は通期計画のボラティリティを高める。

参考までに、上期は売上増(+7.3%)ながら営業減益(▲6.7%)で推移しており、下期での巻き返し前提が強い点もリスク認識の前提になります。

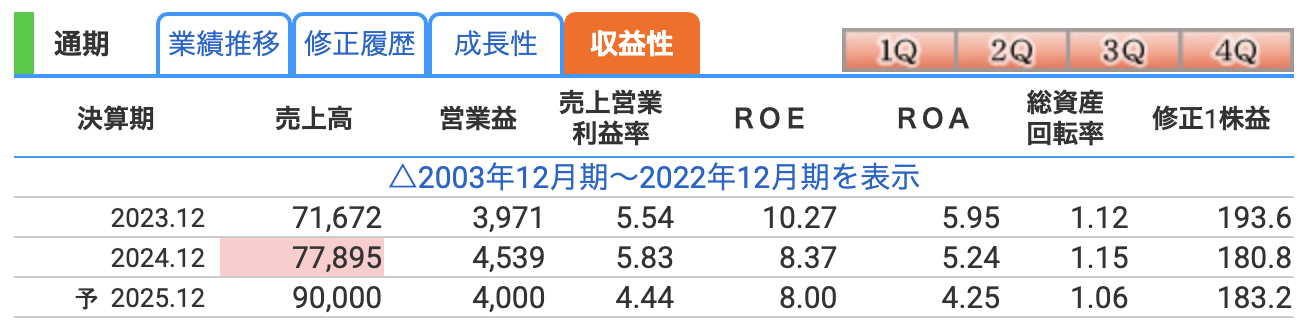

営業利益率(売上に対する本業の利益の割合)

-

2023年:5.54% → 2024年:5.83% → 2025年予想:4.44%

-

解説

-

2024年は売上増加と製品構成の改善でやや上昇。

-

ただし2025年はミトヨ統合コストや物流・人件費増が重荷となり、営業利益率は4%台に低下見込み。

-

「売上は伸びるが、利益を出す効率は落ちる」 形。

-

ROE(自己資本利益率:株主資本に対する利益の割合)

-

2023年:10.27% → 2024年:8.37% → 2025年予想:8.00%

-

解説

-

2023年は2桁と高水準。

-

2024年は純利益が減少した影響で低下。

-

2025年も営業・経常段階の減益予想により8%前後にとどまる見込み。

-

投資家目線では 「株主資本を活かした稼ぐ力が弱含み」。

-

ROA(総資産利益率:総資産に対する利益の割合)

-

2023年:5.95% → 2024年:5.24% → 2025年予想:4.25%

-

解説

-

総資産(特にM&Aによる借入・固定資産増)が拡大。

-

一方で利益は伸び悩み → 資産効率は低下傾向。

-

2025年は4%台と、資産規模拡大に見合う収益を稼ぎきれていない。

-

投資家向けまとめ

-

営業利益率 → コスト増で効率悪化

-

ROE → 10%超から8%台に低下、株主資本の収益性は弱まる

-

ROA → 総資産拡大に対して利益が追いつかず、効率低下

👉 言い換えると、「規模は大きくなったが、収益性はやや後退」 というのが現状です。

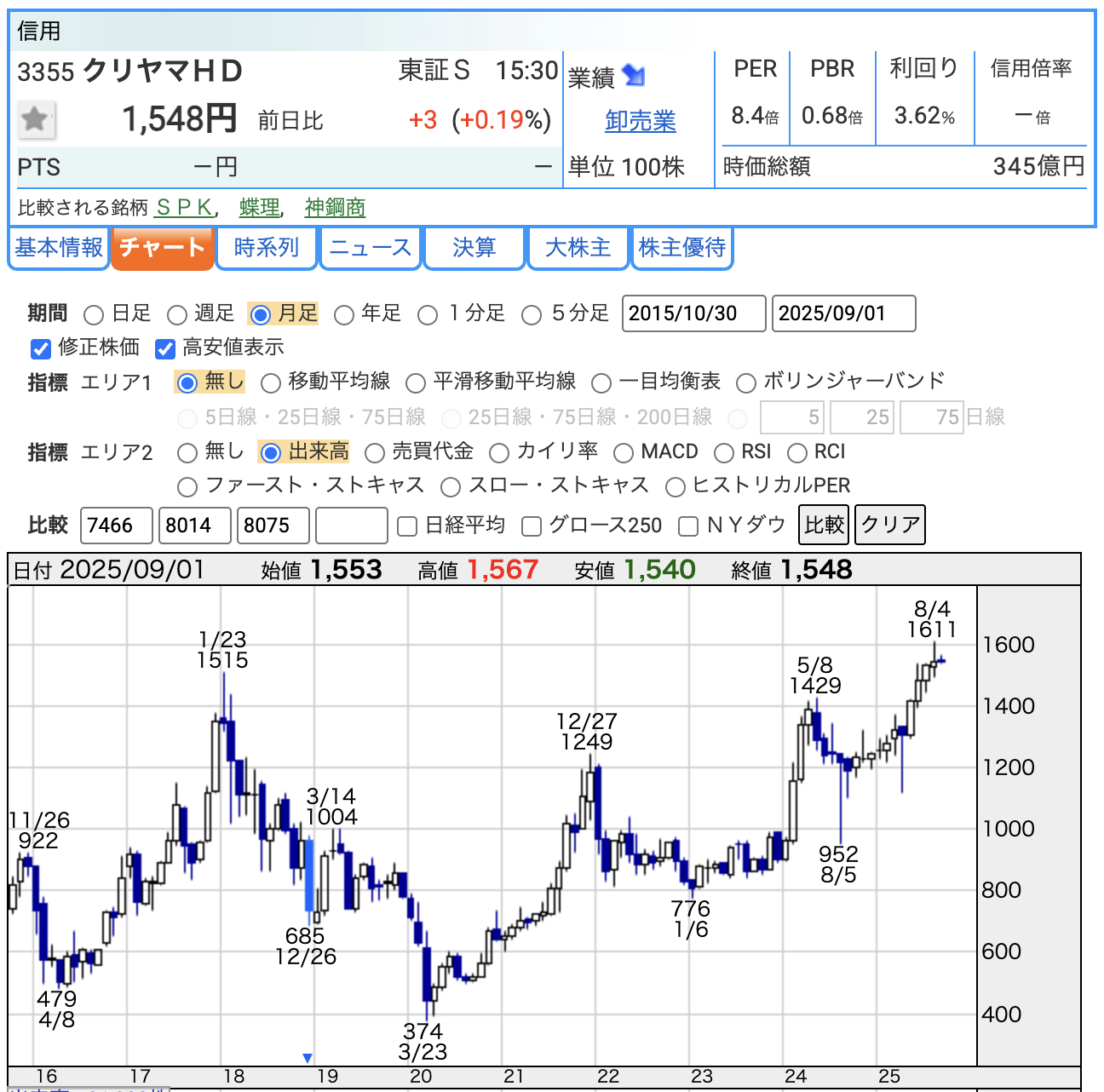

株価と株主還元

株価(1,548円)

-

過去1年で大きな上昇トレンド(2024年8月頃の安値952円 → 2025年8月の高値1,611円)。

-

M&A効果や業績堅調さが評価され、株価は右肩上がり。

-

時価総額は約345億円と、東証スタンダードでは中小型株の部類。

PER(株価収益率:8.4倍)

-

株価が「1株当たり利益(EPS)」の何倍かを示す指標。

-

東証スタンダードの平均(約12〜14倍程度)と比べると割安水準。

-

利益が横ばいでも「見直し買い余地」があるとされやすい。

PBR(株価純資産倍率:0.68倍)

-

株価が「1株当たり純資産」の何倍かを示す。

-

1倍を下回る(0.68倍)=解散価値より安く評価されている。

-

市場では「資産に対して株価が割安」と見られる一方、ROE低下で成長性に懸念があることも示唆。

配当利回り(3.62%)

-

日本株の平均利回り(約2%)を上回り、配当狙いの投資家には魅力的。

-

今期配当は56円予想。

-

割安指標と合わせて「高配当+バリュー株」の特徴を持つ。

投資家へのまとめ

-

株価:右肩上がりで1,600円台を試す展開。

-

PER:8倍台と収益に対して割安。

-

PBR:0.68倍と資産価値に比べても割安。

-

利回り:3.6%と高配当で安定感あり。

👉 総合的には「資産価値に対して割安で、高配当のバリュー株。ただし収益性(ROE・ROAの低下)には注意が必要」という位置づけです。

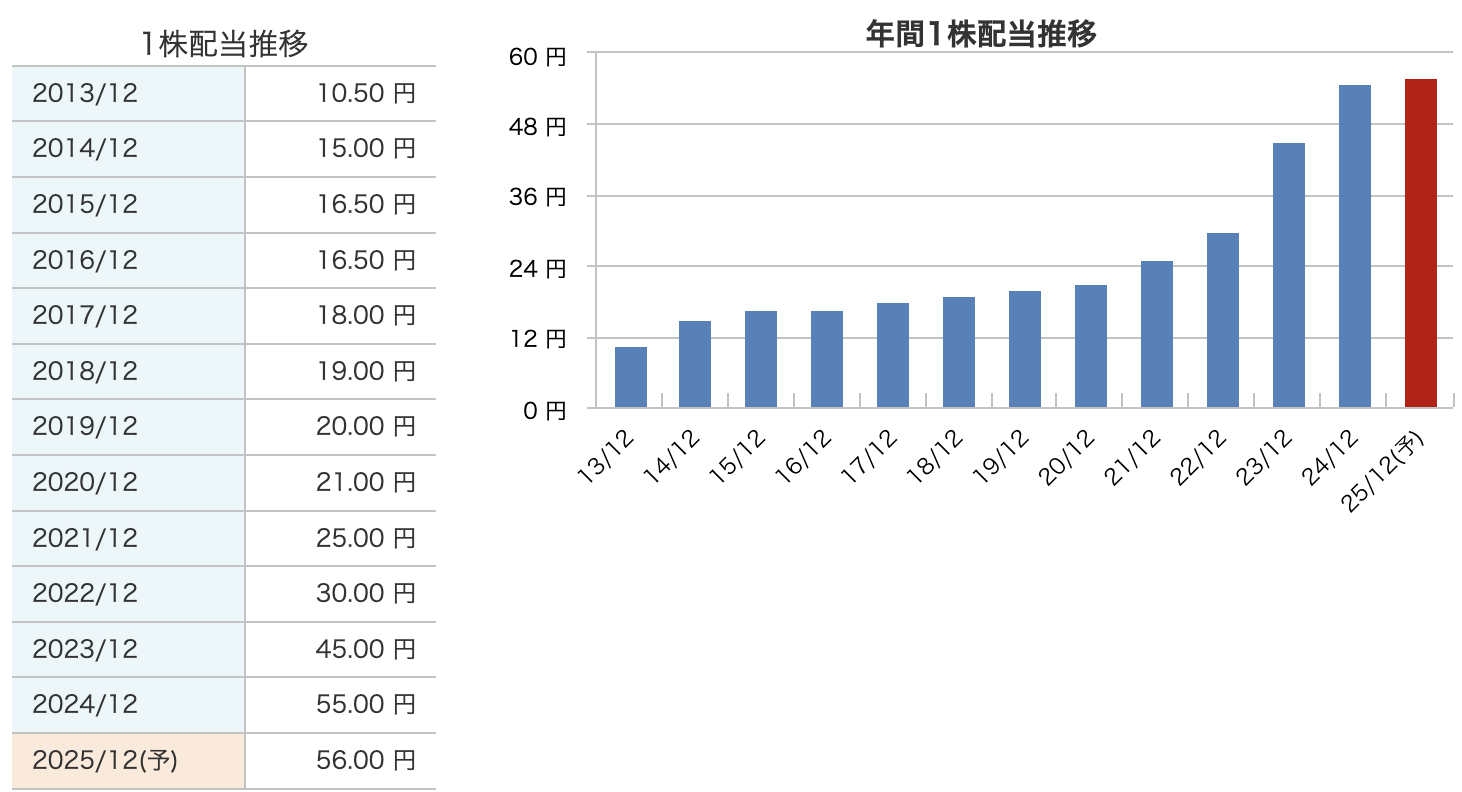

配当の特徴

-

安定的な増配基調

2013年の1株10.5円から、2025年予想56円まで右肩上がり。

約10年で 5倍超 に拡大しており、株主還元姿勢は強め。 -

直近の増配ペースが加速

-

2025年予想:56円(微増配)

→ 直近3年は積極的に配当を引き上げ、2025年は横ばい圏で安定を重視。

-

-

配当利回り

株価1,548円(2025/9/1時点)に対して、予想配当56円 → 利回り約3.6%。

高配当水準であり、インカムゲイン狙いの投資家に魅力的。

👉 まとめると:

クリヤマHDの配当は 「長期的に着実に増やしてきた高配当株」。

直近は急ピッチでの増配から一服し、2025年は安定配当の姿勢を見せています。

株主還元方針

-

安定的かつ継続的な配当重視

長期的に右肩上がりの増配を実施しており、2025年は56円予想。配当の安定性を重視し、株主還元を優先。 -

累進配当に近い姿勢

業績に応じて増配してきたが、減配は過去にほとんどなく、実質的に「累進配当(減らさず増やす)」に近いスタンス。 -

配当性向の目安設定

配当性向は年々高まっており、利益成長に応じて還元も引き上げる方針。将来的にDOE(株主資本配当率)導入の可能性も意識される。 -

自社株買いによる還元も視野

決算短信には大規模な実施記録は見られないが、自己株式は一定数保有しており、必要に応じて市場環境を見ながら活用可能。 -

中期経営計画と連動した還元方針

「KMP Action 2025~2027」では、創業100周年を見据えた持続的成長と株主還元を両立することを明記。配当の安定性と成長性を両立する姿勢を強調。

👉 まとめると

クリヤマHDは 「安定配当+増配重視」 が基本。大幅な自社株買いは限定的ですが、配当の積み上げで株主に報いるスタンスを取っています。

財務

自己資本比率

-

推移:

-

2022年:54.5%

-

2023年:61.4%

-

2024年:63.7%

-

2025年6月末:53.1%

-

-

解説

-

2022年から2024年にかけて60%超まで改善し、健全な水準。

-

ただし2025年6月期は大型M&A(ミトヨ買収)に伴う借入増加で再び53%へ低下。

-

それでも50%超を維持しており、依然として財務安全性は高い。

-

剰余金(単位:百万円)

-

2022年:30,189百万円(=約302億円)

-

2023年:33,048百万円(=約330億円)

-

2024年:35,884百万円(=約359億円)

-

2025年6月末:37,700百万円(=約377億円)

-

解説

-

利益の積み上げにより着実に増加。

-

剰余金が厚い=内部留保が大きい → 将来的な配当余力や投資余力につながる。

-

特に2025年上期も純利益が増加したことで更に積み上がっている。

-

有利子負債倍率(有利子負債 ÷ 自己資本)

-

推移:

-

2022年:0.39倍

-

2023年:0.24倍

-

2024年:0.13倍

-

2025年6月末:0.31倍

-

-

解説

-

2022年から2024年にかけて負債を圧縮し、ほぼ無借金経営に近い状態。

-

2025年はミトヨ買収に伴い借入金を増やしたため再び0.31倍へ上昇。

-

それでも1倍を大きく下回り、財務的には十分余裕あり。

-

投資家へのまとめ

-

自己資本比率:50%超で健全、ただしM&Aで一時的に低下。

-

剰余金:毎年積み上がり、株主還元や成長投資の原資に。

-

有利子負債倍率:一時的に上昇したが、依然として低水準で安全性は高い。

👉 まとめると、「堅実な財務体質を持ちながら、M&Aで成長を狙うステージに入った企業」 と言えます。

クリヤマHDの決算の感想

-

売上は順調増加(+7.3%)

ミトヨの子会社化や海外事業の堅調さで売上は着実に伸び、通期計画に対して進捗率61.2%と順調。 -

営業・経常段階は減益

M&Aに伴う費用やスポーツ・建設資材事業の不振が響き、営業利益(▲6.7%)、経常利益(▲5.4%)と減益。収益性には課題。 -

最終利益は大幅増益

特別利益「負ののれん」6.5億円を計上したことで、純利益は+25%と好調に見えるが、一時的要因で持続性には注意が必要。 -

財務面では借入増でやや悪化

総資産は847億円に増加。有利子負債倍率は0.13倍 → 0.31倍へ上昇し、M&Aによる借入負担が財務に表れた。 -

配当は安定+微増方針を継続

中間28円、通期56円予想で前年55円から小幅増。増配トレンドは維持し、株主還元姿勢は堅持。

👉 総合すると、

「売上はM&Aで拡大したが、費用増で収益性が悪化。一方で一時的な利益押し上げにより最終利益は好調。財務は借入増加でやや慎重に見たい」 という決算です。

投資初心者向けのヒント

-

売上は伸びている

→ 会社の規模は広がっているので、成長性はある。長期的にはプラス要素。 -

利益の出し方に課題

→ 本業の利益(営業利益)が減っているので、短期的には株価の上値は重いかもしれない。 -

一時的な利益に注意

→ 「負ののれん」という特別な会計処理で純利益が増えて見える。毎年続くわけではないので、数字をそのまま信じすぎないことが大事。 -

財務の安全性はまだ高い

→ 借金は増えたけど、全体の規模に比べるとまだ健全。極端に心配する必要はない。 -

配当は安定して期待できる

→ 毎年少しずつ増配していて、利回りも3%超。長期保有して配当をもらいながら様子を見るのもあり。

👉 まとめると:

「売上は伸びているが、利益の質には注意。短期での急騰を狙うより、配当をもらいながら長期でじっくり持つ投資スタンスが合いやすい」 です。

今後も別の個別株も解説していきますので、ひとつの参考にしてみてください(^^)