こんな方におすすめ

- 安定した収入源を求めている人

- 投資知識の向上をしたい人

- 投資判断の材料が欲しい人

※本ページはプロモーションが含まれています

安定した収入源を求めている人、投資知識の向上をしたい人、投資判断の材料が欲しい人の参考になれば幸いです

Contents

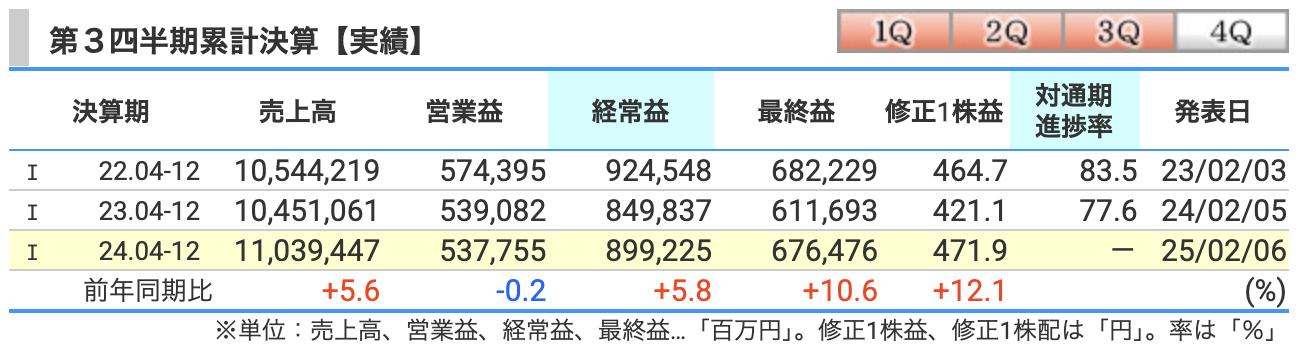

決算概要

売上高(収益):11兆394億円(前年同期比+5.6%)

伊藤忠商事の2025年3月期第3四半期累計の売上高(収益)は11兆394億円と、前年同期比**+5.6%の増収**となった。

主な要因

- 食品・流通事業の好調(日本アクセス・伊藤忠食品の取扱数量増加)

- 機械部門の堅調(航空関連・ヤナセの販売増加)

- 情報・金融部門の成長(伊藤忠テクノソリューションズの取引拡大)

- 住生活部門の伸長(大建工業の連結子会社化、ETELの販売価格上昇)

解説:

伊藤忠の強みである**「非資源ビジネス」が売上成長を牽引した。

特に食品・流通、機械、情報・金融といった分野での拡大がプラス要因となっている。

資源価格の変動リスクを抑えつつ、「生活に密着したビジネスで稼ぐ」**戦略が継続して機能していることが伺える。

営業利益:5,377億円(前年同期比-0.2%)

営業利益はほぼ横ばいの5,377億円(前年同期比-0.2%)。

主な要因

- 原材料費の上昇、為替影響によるコスト増

- 一部事業の採算悪化(建材・住生活部門)

- 化学品・エネルギー事業の減益(資源価格下落の影響)

解説:

売上は伸びたものの、原材料費の高騰やコスト増が利益を圧迫。

特に、建材関連の採算悪化や、エネルギー・化学品事業の減益が影響した。

ただし、減益幅はわずかで、全体としては安定した利益を確保している。

経常利益(税引前利益):8,992億円(前年同期比+5.8%)

経常利益は前年同期比**+5.8%の増益**。売上成長を背景に、持分法投資利益の増加が寄与。

主な要因

- 持分法投資損益の増加(前年同期比+400億円)

- ファミリーマートの中国事業再編による一過性利益

- C.P. Pokphand(養豚・飼料)の市況回復

- CITIC Limited(中国金融)関連の利益増

- 円安の影響による海外資産の評価増

解説:

伊藤忠の強みである「持分法適用会社の利益寄与」が大きく、特にファミリーマートの事業再編などが増益に貢献。

資源価格の影響を受けやすい他商社と違い、伊藤忠は「消費・流通関連のビジネス」を強化しているため、安定した利益構造を持つのが特徴だ。

最終利益(当社株主帰属四半期純利益):6,765億円(前年同期比+10.6%)

最終利益は前年同期比**+10.6%の増益**と、2桁成長を記録!

主な要因

- 一過性利益の寄与

- デサントの連結子会社化による評価益(約500億円)

- ファミリーマート中国事業再編の利益(約295億円)

- 基礎収益はほぼ横ばい(前年同期比-0.3%)

- 税負担の軽減(前年同期比▲208億円)

解説:

伊藤忠は「単なる一過性利益ではなく、基礎収益を維持しつつ、事業ポートフォリオの入れ替えを進める」戦略を取っている。

今回のデサントの完全子会社化などはその象徴的な動きだ。

**「資源価格頼みではなく、消費関連ビジネスで安定成長」**という伊藤忠の強みが、今回の決算でもはっきりと示された。

総括

- 売上高は11兆円を突破し、5.6%増収。食品・流通・機械が貢献。

- 営業利益は横ばいだが、資源関連の影響を除けば安定した収益基盤を維持。

- 経常利益は+5.8%増。持分法投資利益が牽引。

- 最終利益は+10.6%増と、過去最高を更新。ファミマやデサントの事業再編が寄与。

今後の注目ポイント

- 資源事業の回復(鉄鉱石・石炭価格の動向)

- 持分法適用会社の業績動向(ファミリーマート、中国関連事業)

- 配当と株主還元の方針(増配・自社株買いの動き)

伊藤忠商事は資源価格に依存しないビジネスモデルを確立しており、今後も安定成長が期待される総合商社のトップランナーだ。

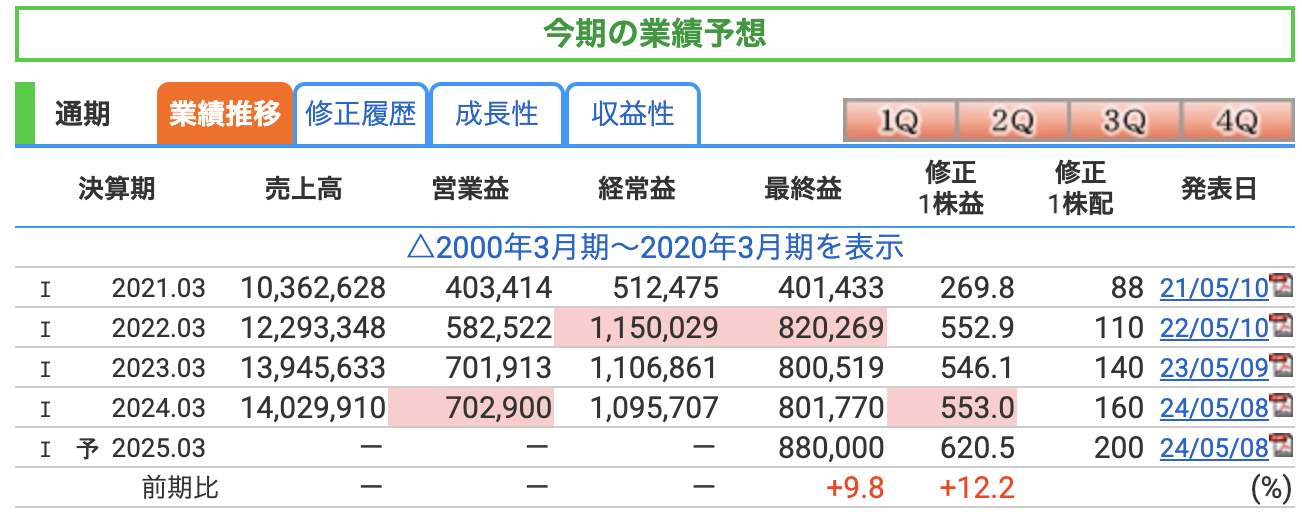

最終利益は過去最高の8,800億円予想!(前年同期比+9.8%)

伊藤忠商事の2025年3月期の通期業績予想では、

- 最終利益:8,800億円(前年同期比+9.8%)

- 1株当たり利益(EPS):620.5円(前年同期比+12.2%)

と、過去最高を更新する見通し。

主な要因

- 「非資源ビジネス」のさらなる拡大

- 食料(日本アクセス・伊藤忠食品)、住生活(大建工業)、情報・金融(伊藤忠テクノソリューションズ)の安定成長

- 持分法適用会社の利益増

- ファミリーマートの事業再編による成長、CITIC Limited(中国金融)やC.P. Pokphand(飼料・養豚)からの利益寄与

※CITIC Limited(中信股份)→ シティック・リミテッドC.P. Pokphand(正大製薬)→ シーピー・ポックファンド

CITIC Limited は、中国の大手国有コングロマリット「CITICグループ(中信集団)」の主要子会社で、金融・不動産・エネルギー・工業など幅広い分野に事業展開している。

- ファミリーマートの事業再編による成長、CITIC Limited(中国金融)やC.P. Pokphand(飼料・養豚)からの利益寄与

C.P. Pokphand は、タイのチャロン・ポカパン(Charoen Pokphand、C.P.グループ)傘下の企業で、中国やベトナムで飼料・養豚・畜産事業を展開している。

- 一過性利益の計上

- デサントの完全子会社化による評価益が大きなプラス材料

「商社=資源ビジネス頼み」という時代は終わり、伊藤忠は「消費・流通で稼ぐ商社」というポジションを確立しつつある。

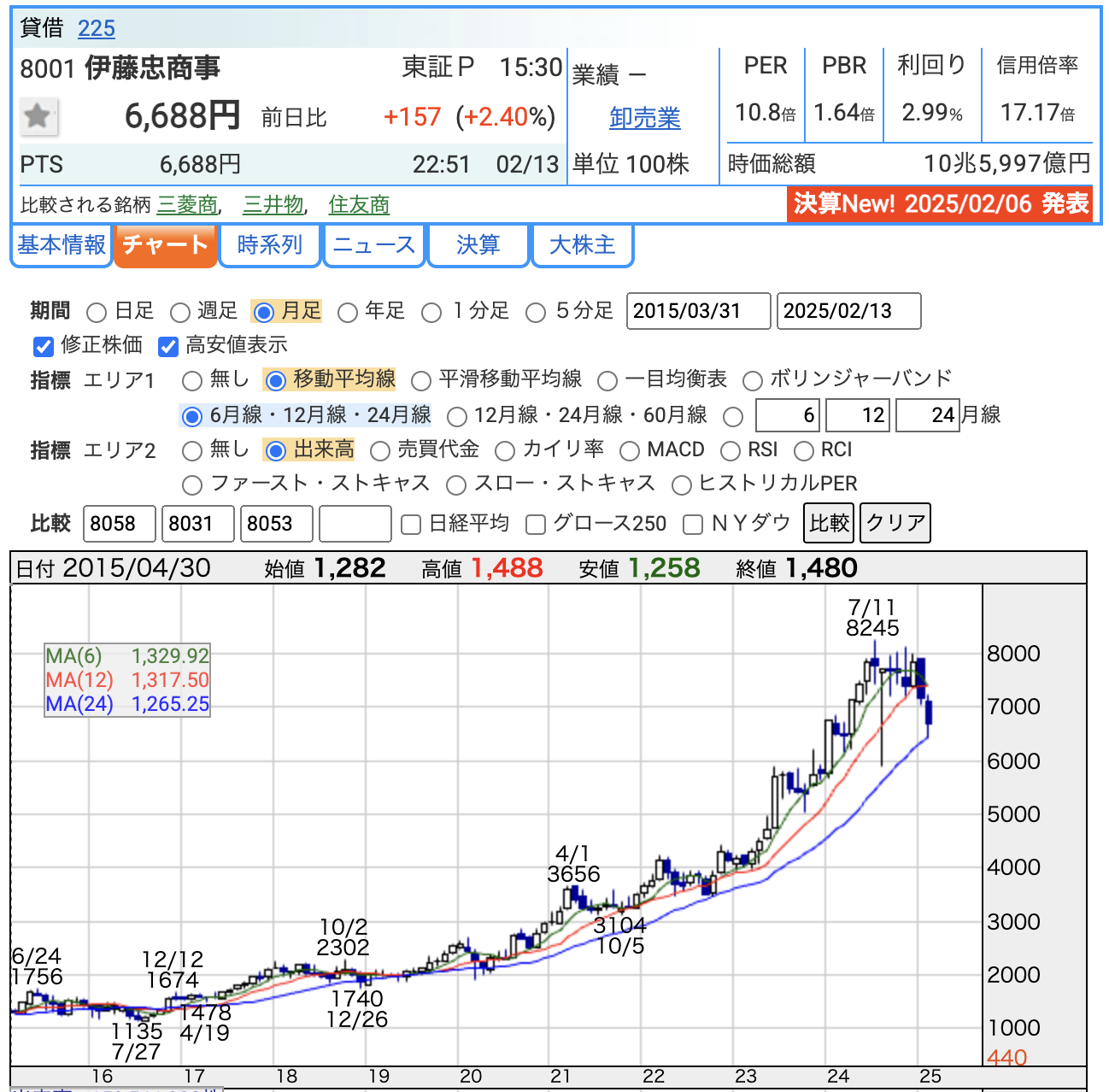

株価と株主還元

株価推移:長期上昇トレンドの中での調整

現在の株価は6,688円(前日比+157円、+2.40%)。

長期チャートを見ると、2015年の1,200円台から直近の最高値8,245円(2024年7月)まで、およそ7倍の上昇を記録。

まさに「総合商社の黄金時代」を象徴するような成長を遂げてきた。

しかし、2024年7月の8,245円をピークに下落基調となり、現在は6,500円~7,000円のレンジで調整中。

「長年の成長で体重を増やしすぎた結果、ちょっとダイエット中」といったところだろう。

今後は6,500円付近で下げ止まるか、さらなる調整が入るかが焦点となる。

PER(株価収益率):10.8倍 → 割安水準

伊藤忠のPERは10.8倍。

市場平均(東証プライム市場の平均は約13~15倍)と比較しても割安水準にある。

この水準は「株価に対して利益がしっかり出せている」ことを示しており、特に伊藤忠のように資源価格の変動に依存しないビジネスモデルを考慮すると、評価の見直し余地があると言える。

「成長余地があるのに、まだ控えめな評価を受けている」という印象だ。

PBR(株価純資産倍率):1.64倍 → 適正水準

PBRは1.64倍。

一般的に、PBRが1.5倍を超えると割安感は薄れるが、伊藤忠の高ROE(自己資本利益率)経営を考えれば、適正水準と言える。

「単なる商社ではなく、利益をしっかり出せるビジネスモデル」という評価が株価に反映されている。

配当利回り:2.99% → 高水準の増配トレンド

配当利回りは2.99%で、商社株としては低い。

また、伊藤忠は長年にわたり安定した増配を続けている。

伊藤忠の配当推移

- 2022年3月期:110円

- 2023年3月期:140円

- 2024年3月期:160円

- 2025年3月期(予想):200円(増配!)

増配を続けながら、同時に株主還元を強化しているため、

「配当をもらいながら成長も期待できる銘柄」として長期投資向きの特性を持つ。

配当性向:利益成長に合わせて還元を強化

2025年3月期の予想1株当たり利益(EPS)は620.5円。

このため、**配当性向(配当÷EPS)は約32%**となる。

- 2023年3月期:140円 ÷ 546.1円 = 25.6%

- 2024年3月期:160円 ÷ 553.0円 = 28.9%

- 2025年3月期(予想):200円 ÷ 620.5円 = 32.2%

年々、配当性向を上昇させており、

「利益の約3割を株主に還元する」方針が定着しつつある。

「成長するたびに還元率も上がる」、投資家にとっては嬉しい流れだ。

総括:「成長+安定配当のバランスが良い商社株」

- 株価は6,688円、長期上昇トレンドの中で調整局面。

- PERは10.8倍で割安水準、利益成長を考慮すると評価見直しの余地あり。

- PBRは1.64倍、高ROEを考慮すれば適正範囲。

- 配当利回りは2.99%で増配トレンドが継続、長期投資向きの銘柄。

現在の株価は調整局面にあるものの、**「高ROE経営」「非資源ビジネスの強化」「増配方針」**という強みを考えると、

伊藤忠は依然として「成長と配当のバランスが良い商社株」として魅力的。

「株価が下がるほど、配当利回りが上がる」ことを考えれば、6,500円前後の水準は長期投資家にとって買い場となる可能性がある。

財務

自己資本比率:36.8% → 商社としては標準的な水準

伊藤忠の自己資本比率は36.8%(前年同期37.5%から低下)。

これは、総合商社の中では標準的な水準であり、特別に高いわけではないが、

商社のビジネスモデルとして適切な水準を維持していると言える。

このため、伊藤忠の36.8%は「リスクを取りすぎず、かといって守りに入りすぎない」ちょうどいいバランス。

剰余金(利益剰余金):5兆4,725億円 → しっかり貯めて、しっかり使う

剰余金(利益剰余金)は前年同期比+8.8%増の5兆4,725億円。

これは、過去に稼いだ利益の蓄積額を示し、企業の安定性に直結する重要な指標。

伊藤忠の特徴は、

- 利益をしっかり蓄積しながら、積極的に事業投資と株主還元に活用する

- ため込むだけでなく、しっかり成長に向けてお金を回す

という「攻めと守りのバランスが取れた資本活用」にある。

「貯金はするけど、投資も惜しまない」理想的な資産管理といえる。

有利子負債倍率:0.83倍 → 過度な借金はせず適切に活用

有利子負債倍率(有利子負債 ÷ 自己資本)は0.83倍(前年0.81倍)。

これは「自己資本の約0.8倍の借入を活用している」ことを示しており、商社としては健全な水準。

商社は大規模な資源投資やM&Aを行うため、適度な借入を活用するのが普通だが、

伊藤忠は「リスクを取りすぎず、でも資本効率を最大化するために適度に負債を活用している」状態。

これはまるで、

「手元資金だけでなく、上手にローンを使って資産運用する優秀な投資家」

のような財務戦略だ。

総括:「バランスの取れた財務管理で安定成長」

- 自己資本比率は36.8% → 商社としては標準的な水準、適度なリスク管理

- 剰余金は5.47兆円 → 過去最高水準、投資と株主還元の両立が可能

- 有利子負債倍率は0.83倍 → 借入を適切に活用し、財務リスクは抑制

伊藤忠は、総合商社の中で「最もバランスの取れた財務戦略」を実践しており、

無理な借入はせず、しっかりと利益を積み上げながら成長を続けている。

この安定した財務基盤がある限り、今後も積極的な事業投資と株主還元が期待できる、

「攻めと守りを両立する堅実な商社経営」を続けることができるだろう!

伊藤忠商事のまとめ

第3四半期累計業績(2025年3月期)

伊藤忠商事の2025年3月期第3四半期累計(2024年4月~12月)の業績は堅調に推移した。

- 売上高:11兆394億円(前年同期比+5.6%)

- 営業利益:5,377億円(同-0.2%)

- 経常利益:8,992億円(同+5.8%)

- 最終利益:6,765億円(同+10.6%)

要因分析

-

売上増加の背景

- 食料(日本アクセス・伊藤忠食品)の取扱数量増加

- 機械(航空関連・ヤナセの販売増)

- 住生活(大建工業の連結子会社化)

- 情報・金融(伊藤忠テクノソリューションズの取引拡大)

-

営業利益が横ばいの理由

- 原材料費や人件費の上昇

- 一部事業(住生活・化学品・エネルギー)の採算悪化

-

経常利益・最終利益の増加

- 持分法投資利益の増加(ファミリーマートの事業再編、C.P. Pokphandの市況回復)

- デサントの連結子会社化による評価益

売上・利益ともに安定した成長を維持し、特に非資源分野(消費・流通・金融)での収益貢献が大きいことが特徴となった。

2025年3月期 通期業績予想

伊藤忠商事は売上高・営業利益・経常利益の具体的な数値予想は非開示だが、最終利益の見通しは以下のとおり発表している。

- 最終利益:8,800億円(前年同期比+9.8%)

- 1株当たり利益(EPS):620.5円(同+12.2%)

成長の要因

- 非資源ビジネスの拡大

- 食料・流通・機械・情報・金融が引き続き堅調

- 持分法適用会社の利益増

- CITIC Limited(中国金融)、C.P. Pokphand(飼料・養豚)、ファミリーマートの収益拡大

- 一過性利益の寄与

- デサントの完全子会社化による評価益

伊藤忠は、従来の「資源価格頼みの商社」ではなく、消費・流通・金融といった安定した収益を生む事業を拡大し、持続的な利益成長を実現している。

株価推移

- 現在の株価:6,688円(2025年2月13日終値)

- 過去最高値:8,245円(2024年7月)

- 配当利回り:約2.99%(配当200円予想)

伊藤忠商事の株価は、2024年7月に過去最高値8,245円を記録した後、調整局面に入っている。

6,500円~7,000円のレンジで推移しており、今後の値動きに注目が集まる。

配当政策

- 2025年3月期の年間配当予想:200円(前年160円から大幅増配!)

- 配当性向:約32%(前年28.9%)

- 自社株買いは実施せず、配当を中心に株主還元

伊藤忠は**「安定的・持続的な増配」を基本方針**としており、利益成長に応じて還元率も引き上げている。

「配当と株価成長の両方を狙える商社株」として、長期投資家にとって魅力的な選択肢となっている。

財務状況

主要指標(2025年3月期第3四半期時点)

- 自己資本比率:36.8%(前年同期比-0.7pt)

- 剰余金(利益剰余金):5兆4,725億円(同+8.8%)

- 有利子負債倍率:0.83倍(前年0.81倍)

財務のポイント

-

自己資本比率は標準的な水準

- 総合商社はM&Aや投資が多いため、自己資本比率30%台が一般的。

- 伊藤忠の36.8%は「リスク管理と成長投資のバランスが取れた水準」。

-

剰余金(利益剰余金)は5.47兆円

- 過去最高水準を更新し、安定した資本力を維持。

- 内部留保を増やしながら、配当や事業投資に活用できる状態。

-

有利子負債倍率は0.83倍

- 適度な借入を活用しながら、財務リスクは抑制。

- 「借金しすぎず、でも資本を最大限活用する」理想的な財務戦略。

伊藤忠は、「無理な借入をせず、しっかり利益を積み上げる」方針を貫いており、財務基盤は健全。

今後も、安定した成長と株主還元の両立が可能な財務体質を維持すると考えられる。

伊藤忠商事は、「成長+安定+高配当」の三拍子がそろった銘柄。

非資源分野の拡大によって、商社の中でも特に安定した利益成長を実現しているのが強みだ。

長期投資家にとって、増配と成長を両方狙える魅力的な銘柄であり、今後の業績拡大にも期待が持てる。

今後も別の個別株も解説していきますので、ひとつの参考にしてみてください(^^)