こんな方におすすめ

- 安定した収入源を求めている人

- 投資知識の向上をしたい人

- 投資判断の材料が欲しい人

※本ページはプロモーションが含まれています

安定した収入源を求めている人、投資知識の向上をしたい人、投資判断の材料が欲しい人の参考になれば幸いです

Contents

アイフィスジャパンってどんな会社?

-

金融・投資関連に強い情報サービス会社

・証券会社や機関投資家向けに「株や投資信託」に関するデータ・ニュース・システムを提供

・特に「キャピタル・アイニュース」など、資本市場向けの情報発信で強み -

印刷・ドキュメント事業を展開

・投資信託や保険、年金関連のドキュメント作成・印刷を請け負う

・金融商品販売に必要な「目論見書」や「運用報告書」などを支える裏方の存在 -

ITソリューション事業

・企業向けのシステム開発(給与・就業管理、地理情報システムなど)を受託

・VBマイグレーション(古いソフトを新システムへ置き換える需要)もあり、安定した需要がある -

グローバル対応の翻訳・通訳サービス

・2024年に「テンナイン・コミュニケーション」を子会社化

・国際会議や企業ニーズに応える翻訳・通訳、人材派遣サービスを展開

・AI翻訳など新技術との競合もあるが、需要は拡大傾向 -

強固な財務基盤

・自己資本比率は83.8%と高く、借金に頼らず安定した財務体質

・キャッシュリッチ企業で、将来の投資や株主還元の余力を持っている

景気敏感株か?ディフェンシブ株か?

-

景気敏感株に近い

・投資信託や証券会社向けサービスが主力 → 株式市場や金融市場の活況に連動しやすい

・景気が良く、株や投信の取引が増えると業績も伸びる

・一方、不況で株式市場が冷え込むと影響を受けやすい -

ディフェンシブ要素もある

・金融商品に必ず必要な「目論見書」などのドキュメント事業は、取引量に関わらず一定の需要がある

・ITソリューションや翻訳事業も多角化として安定性を補っている

👉 結論としては 「金融市場に連動する景気敏感株寄り」だが、ディフェンシブな要素も持つバランス型の企業 と言えます。

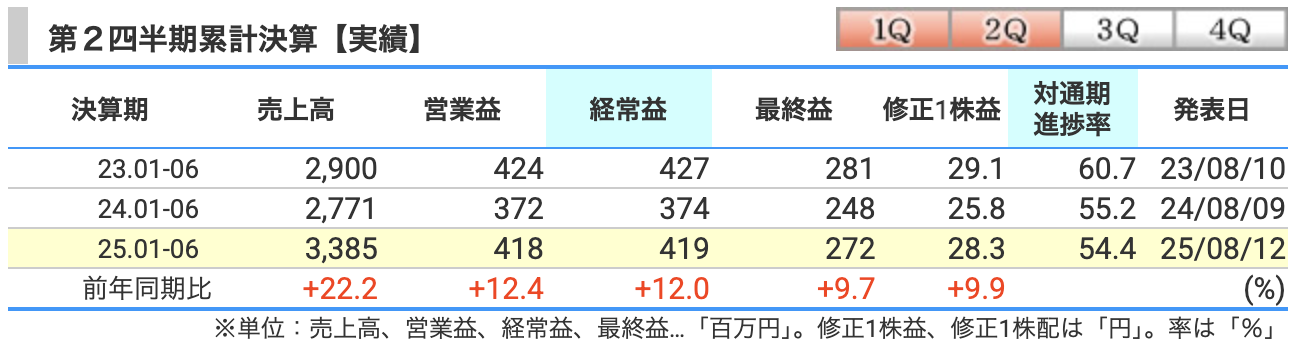

決算概要

-

売上高:3,385百万円(前年比 +22.2%)

・M&Aで子会社化した「テンナイン・コミュニケーション(翻訳・通訳サービス)」の寄与が大きい

・ITソリューション(給与・就業管理や地理情報システム)の受託開発が好調

・ドキュメントソリューション(企業年金関連ソリューション)が増収

・一方で、ファンドディスクロージャー事業(投信関連ドキュメント)は新NISA反動減で減収 -

営業利益:418百万円(前年比 +12.4%)

・売上高増加により利益も拡大

・ITソリューションやドキュメントソリューションの収益改善が寄与

・ただし、投資情報事業では将来案件拡大を見据えた体制強化(人員増など)で費用増加 → 増益幅は抑制 -

経常利益:419百万円(前年比 +12.0%)

・営業利益の増加が主因

・受取利息の増加などで営業外収益も増加

・一方で、為替差損(約2百万円)が発生し利益を圧迫 → 増益率は営業利益とほぼ同水準 -

最終利益:272百万円(前年比 +9.7%)

・経常利益の増加が反映

・法人税等の負担増(121百万円→144百万円)により、利益成長率はやや鈍化

・それでも翻訳・IT事業の寄与により、純利益ベースでも前年を上回った

👉 まとめると:

2025年上期は 「翻訳事業のM&A効果」と「IT・年金関連ソリューションの伸び」 が増収増益の主因。

一方、「新NISA反動減による投信関連ドキュメントの減収」 と 「体制強化コストや税負担増」 が利益をやや抑えた、という構図です。

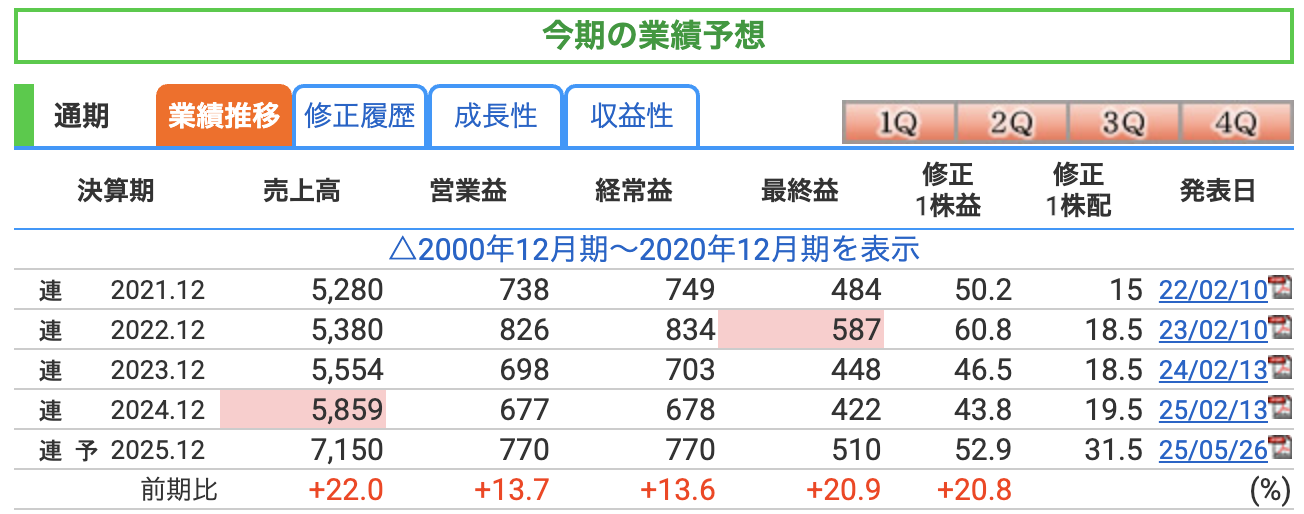

-

売上高:7,150百万円(前年比 +22.0%)

・翻訳・通訳サービス会社「テンナイン・コミュニケーション」の連結効果が通年でフル寄与

・ITソリューションが堅調に拡大

・ドキュメントソリューションも年金関連の需要増で安定成長

・一方で、ファンドディスクロージャー事業は新NISA特需の反動減で伸び悩み -

営業利益:770百万円(前年比 +13.7%)

・売上高の大幅増加が利益を押し上げる

・ITソリューション・ドキュメントソリューションの収益改善が寄与

・ただし、翻訳サービスや投資情報事業で人材確保やシステム開発など成長投資コストも増加 → 増益率は売上高ほど大きくない -

経常利益:770百万円(前年比 +13.6%)

・営業利益の増加がメイン要因

・金融収支は小幅、全体では営業利益とほぼ同水準の成長 -

最終利益:510百万円(前年比 +20.9%)

・経常利益増加を反映し、純利益も大幅増

・法人税等の負担はあるが、前年に比べて利益水準が高まり、純利益の伸びは営業利益・経常利益よりも大きくなる見込み

👉 まとめると:

2025年は 「翻訳事業の通年寄与+IT・年金関連ソリューションの伸び」 がけん引役。

営業利益・経常利益は安定的に成長しつつ、最終利益は前年より+20%超と大幅増益を予想。

通期業績予想のリスク

-

市況連動(証券・投信)リスク

・アイフィスジャパンは証券会社向けコンテンツや投信関連ドキュメントに比重があり、株式市場の変動や個人投資家のリスク回避姿勢が強まると案件・需要が鈍化しやすい。

期中に株価の一時下落→回復というボラティリティも確認されており、下振れ時は影響を受けやすい。 -

ファンドディスクロージャーの反動減が長引くリスク

・前年度の新NISA特需の反動で同セグメントは減収減益。反動減が通年で想定以上に続く、あるいは各社の電子化・効率化で紙ベースの印刷需要が想定以上に縮むと、通期売上の上振れ余地が乏しくなる。

・さらに、証券/IRドキュメント自体が「微減トレンド」と記載されており、構造的な弱含みも注意。 -

ランゲージ(翻訳・通訳)事業の質的リスク

・子会社化で売上は大幅増だが、翻訳は「生成AI活用拡大の影響に伴い減少」と明記。

高付加価値の通訳・人材派遣は需要堅調でも「高い言語スキルの人材確保が課題」で、原価上昇や案件取り逃しのリスクがある。 -

ITソリューションの“単発性/供給制約”リスク

・伸長要因の一つであるVBマイグレーションは「駆け込み需要」とされ、反動で来期以降の失速や四半期の波が出やすい。

加えてシステムエンジニアリングサービス(企業にエンジニアを派遣して、開発や運用をサポートするビジネスモデル)は「リソース調達がボトルネック」との記載があり、人員確保が遅れると売上計上や粗利率に影響。 -

M&A後の統合・のれんリスク(テンナイン・コミュニケーション)

・2024年10月にアイフィスジャパンが子会社化した、テンナイン・コミュニケーションの連結化で通期はフル寄与見込みだが、統合作業の遅れや収益貢献の下振れが出ると利益率が毀損しやすい。

無形資産・のれんも計上されており、将来の減損リスクもゼロではない。

-

営業利益率(売上営業利益率)

・2023年:12.6% → 2024年:11.6% → 2025年予想:10.8%

・売上は伸びているが、翻訳事業の人件費や新規投資コストがかかり、利益率はやや低下傾向。

・それでも10%超を維持しており、情報サービス・IT業界の中では十分に高めの水準。 -

ROE(自己資本利益率)

・2023年:8.5% → 2024年:7.6% → 2025年予想:8.9%

・2024年は一時的に低下したが、2025年は増益見込みにより再び8%台後半へ。

・日本企業の平均(約8%)と同水準で、資本効率はまずまず。高配当+安定成長を考えると投資家には安心感あり。 -

ROA(総資産利益率)

・2023年:7.4% → 2024年:6.4% → 2025年予想:7.4%

・資産をどれだけ効率的に使って利益を出しているかを示す指標。

・2024年は低下したが、2025年は再び回復予想。

・借入が少なく自己資本比率が高い会社なので、ROAの変動は「利益水準」に直結している。

👉 まとめると:

-

営業利益率は10%超で安定(ただし少しずつ低下傾向)

-

ROEは平均以上(配当や株主還元で魅力を補強)

-

ROAも回復基調(借金が少ない堅実な経営体質)

株価と株主還元

-

株価:637円(2025/8/29時点)

・時価総額は約65億円 → 東証スタンダード上場の「小型株」に分類される

・流動性(売買高)が大手銘柄に比べて少なく、値動きが軽いのが特徴

・チャート上では、何度か800円台まで上昇したあとがありますが、直近はなんやかんや調整を経て直近は600円台で推移 -

PER(株価収益率):12.0倍

・2025年予想EPS(1株利益)52.9円に対して株価637円

・国内市場の平均(約14~15倍)よりやや割安水準

・利益成長が堅調であれば「バリュー株的な買いやすさ」がある -

PBR(株価純資産倍率):1.07倍

・1株あたり純資産(BPS)約597円に対して株価637円

・簿価にほぼ近い水準で評価されており、「資産に見合う株価」で割高感は小さい

・自己資本比率が8割超と財務は非常に健全 -

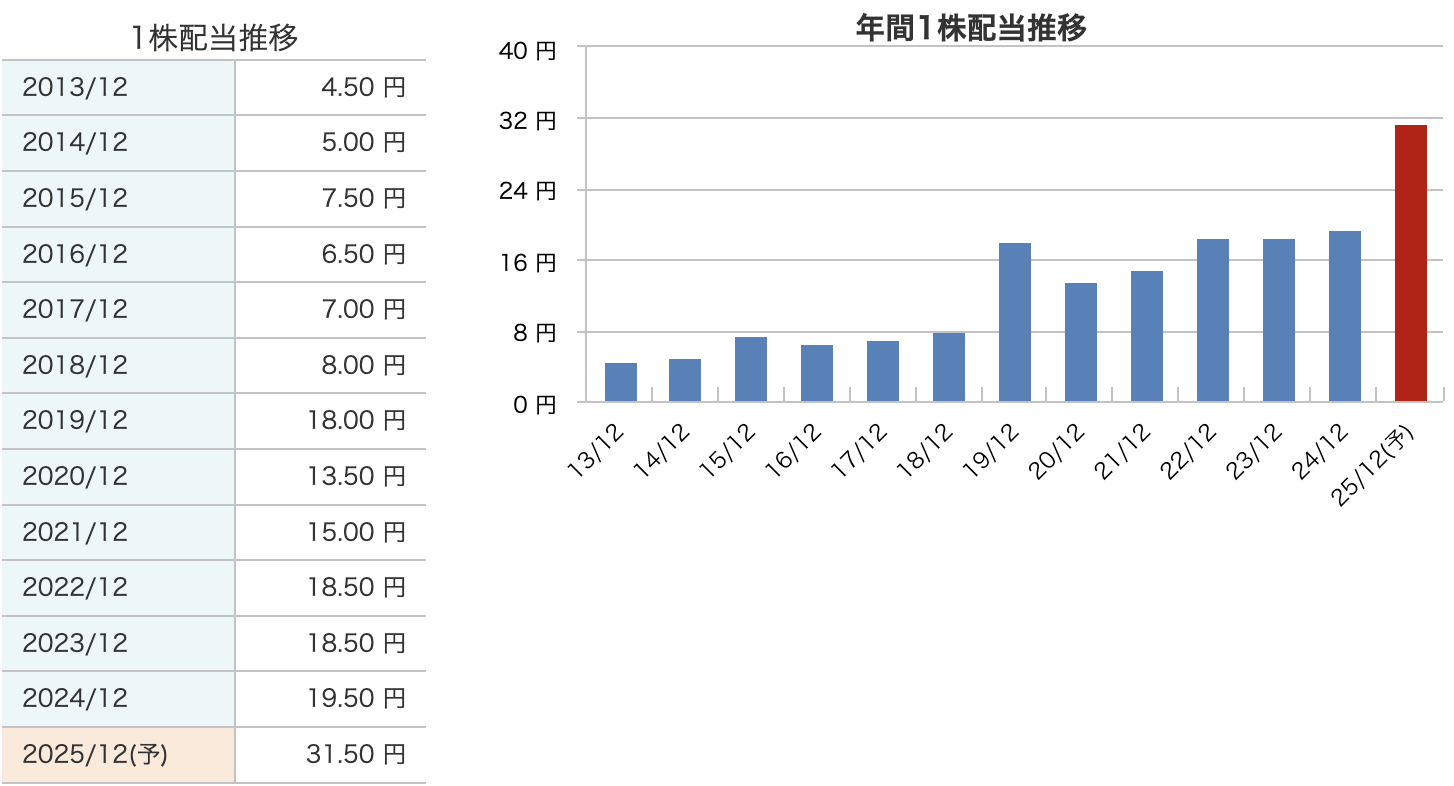

配当利回り:4.95%

・予想配当31.5円(うち10円は30周年記念配)

・普通配21.5円ベースでも利回りは約3.4%と高め

・安定配当に加え、記念配など株主還元姿勢が強いことが魅力

👉 まとめると:

-

小型株(時価総額65億円)で値動きが軽い

-

PER12倍・PBR1倍で割安感あり

-

配当利回りは4.9%と高配当水準

-

財務も健全で、ディフェンシブ要素を持ちながら市場次第で株価が動きやすい

-

安定増配を続けている会社

・2013年の1株4.5円から、直近2024年には19.5円まで増加

・長期的に見ると「右肩上がり」の配当推移 -

2025年は記念配を加えて大幅増配

・2025年予想:1株31.5円

・内訳:普通配21.5円+設立30周年記念配10円

・普通配ベースでも前年より増配しており、還元姿勢は強め -

高配当水準

・株価637円に対して配当31.5円 → 利回り約4.9%

・記念配を除いても約3.4%の利回りで、中小型株としては魅力的

👉 まとめると:

アイフィスジャパンは「安定増配+記念配で株主に厚い企業」。特に2025年は30周年記念で大幅増配となり、高配当株として投資家の注目を集めています。

アイフィスジャパンの株主還元方針

-

配当を中心とした安定還元

・株主還元の基本は配当。業績に応じて「安定的な増配」を重視。

・2013年の1株4.5円から着実に増配し、2025年は普通配21.5円を予定。 -

記念配当の実施

・設立30周年の2025年に「記念配10円」を追加し、年間配当は31.5円に。

・節目の年や特別なタイミングで株主に報いる姿勢を示している。 -

高い配当性向

・2025年は記念配を含めて配当性向50%超を見込む。

・利益を積極的に株主に還元する姿勢を鮮明にしている。 -

株主優待制度

・毎年12月末の株主を対象に、QUOカード(500円分) を進呈。

・少額ながらも長期保有株主を意識した制度で、個人投資家にとっては実質利回りを押し上げる効果がある。 -

強固な財務基盤を背景とした持続力

・自己資本比率は83.8%と高水準。

・借入に依存せず、安定配当や優待を長期にわたって継続できる余力を持つ。

👉 まとめると:

アイフィスの株主還元は 「安定配当+記念配当+株主優待(QUOカード)」 の三本柱。

財務の健全さを背景に、株主重視の姿勢がはっきりしている会社です。

財務

-

自己資本比率:81〜87%台と非常に高い

・2022年 86.5% → 2023年 87.5% → 2024年 81.3% → 2025年上期 83.8%

・一般的に50%超で「健全」、70%超で「超安定」とされる水準。

・借金に頼らず自己資本で経営していることを示し、倒産リスクが極めて低い。 -

剰余金:毎年増加、内部留保の積み上げ

・2022年 4,399百万円 → 2023年 4,669百万円 → 2024年 4,912百万円 → 2025年上期 4,997百万円

・利益を着実に積み上げつつ配当も出しているため、内部留保と株主還元のバランスが良い。

・今後の投資や不況時の備えとしても余力十分。 -

有利子負債倍率:記載なし(実質ゼロに近い)

・表に「―」とあり、ほぼ借入金がない状態。

・自己資本で運営できているため、有利子負債依存度は極めて低い。

・金利上昇局面でも影響を受けにくい強みがある。

👉 まとめると:

アイフィスジャパンは 「超健全財務」 の会社。

-

自己資本比率80%超

-

剰余金は右肩上がり

-

借金ほぼゼロ

財務リスクが非常に小さいため、株主還元や将来投資に柔軟に対応できる体質です。

アイフィスジャパンの決算の感想

-

増収増益を達成

・売上高+22%、営業利益+12%、最終利益+10%と好調。

・翻訳子会社の寄与やITソリューションの伸びが効いた。 -

事業ポートフォリオが効いている

・株式・投信関連に依存しすぎず、翻訳・IT・年金関連が成長ドライバーになっている。

・複数の事業がバランスよく貢献。 -

利益率はやや低下気味

・売上は大幅増だが、人材確保や体制強化のコスト増で営業利益率は下がり気味。

・今後の投資フェーズと見ればプラスだが、注視は必要。 -

財務の安定感は抜群

・自己資本比率83.8%、借金ほぼゼロ。

・株主還元や新規投資の余力は十分。 -

株主還元姿勢が鮮明

・30周年記念配10円を含む大幅増配(31.5円)を予定。

・配当性向も50%超となり、株主重視のスタンスが伝わる。

👉 まとめると:

「翻訳M&Aの効果で増収増益、財務は鉄壁、株主還元も厚い」 一方で、「利益率の低下とファンド関連需要の反動減」 がやや気になる決算でした。

投資初心者向け:次の投資行動のヒント

-

業績は伸びているから安心材料

→ 売上も利益も増えていて、会社の成長が続いている。 -

新しい事業が支えになっている

→ 翻訳やITサービスが伸びていて、「株や投信の景気次第」というリスクを減らしている。 -

配当はしっかりもらえる

→ 今年は記念配もあって高配当。長期で持つと安定収入になりやすい。 -

気をつけるポイントもある

→ 利益率が少し下がっていて、人件費や投資コストが増えているのは要チェック。

→ 投資信託関連の仕事は「新NISA特需の反動」で弱め。 -

次のアクションは?

→ 「高配当&財務健全な小型株」として長期保有に向く銘柄。

→ ただし短期で大きく株価が動く可能性があるので、買うなら“分散投資”でリスクを抑えるのがおすすめ。

今後も別の個別株も解説していきますので、ひとつの参考にしてみてください(^^)