こんな方におすすめ

- 安定した収入源を求めている人

- 投資知識の向上をしたい人

- 投資判断の材料が欲しい人

※本ページはプロモーションが含まれています

安定した収入源を求めている人、投資知識の向上をしたい人、投資判断の材料が欲しい人の参考になれば幸いです

Contents

富士フィルムってどんな会社?

-

「医療・事務機・マテリアル・写真」が並ぶ多角化ポートフォリオ

かつての写真フィルム主体の構造から、現在は「ヘルスケア」「エレクトロニクス」「ビジネスイノベーション(事務機器・ソリューション)」「イメージング」の4セグメントが収益を支える多角化経営(コンゴロマリット)へと進化しています 。

特定の事業に過度に依存せず、グループ全体のバランスで安定性を保つ構造です 。 -

「半導体材料」と「チェキ」が牽引する強力な成長ドライバー

成長の柱の一つは、生成AI向けなどで需要が急増している「半導体材料」です。

特に、チップ表面を平坦にする銅配線用CMPスラリーは世界トップシェアを誇ります 。

これに加え、若年層を中心に世界的なヒットを続けるインスタントカメラ「instax(チェキ)」が、イメージング部門の強力な収益源となっています 。 -

バイオ医薬品の製造受託(CDMO)への大規模投資

ヘルスケア分野では、診断機器などの安定事業に加え、バイオ医薬品の製造を受託する「バイオCDMO」を将来の成長エンジンと位置づけています 。

デンマークや米国ノースカロライナ州に世界最大級のプラントを整備するなど、市場の拡大を捉えるために巨額の資本投下を続けているのが特徴です 。 -

「写真フィルムの技術」を異分野へ転用する独自のトランスフォーメーション力

同社の強みの本質は、写真フィルムで培った「高度な化学・精密・画像処理技術」を、全く異なる医療や半導体の分野へ最適化・転用し、新たな価値を生み出す力にあります 。

この技術的なバックボーンが、多角化された各事業の競争力の源泉となっています 。

富士フイルムは「景気敏感株」?「ディフェンシブ株」?

投資判断の観点からは、**「ディフェンシブ性と景気敏感性の両面を併せ持つ複合企業」**と捉えるのが実務的です。

-

ディフェンシブ(守り)

医療ITや診断機器などの「ヘルスケア」や、ストック型収益(消耗品・保守)が底堅い「ビジネスイノベーション」は、景気後退期でも急激な落ち込みが見にくい安定基盤です 。 -

景気敏感(攻め)

一方で「半導体材料」はシリコンサイクル(半導体市況)の影響を受け、デジタルカメラなどの「イメージング」も個人消費の動向に左右されます 。

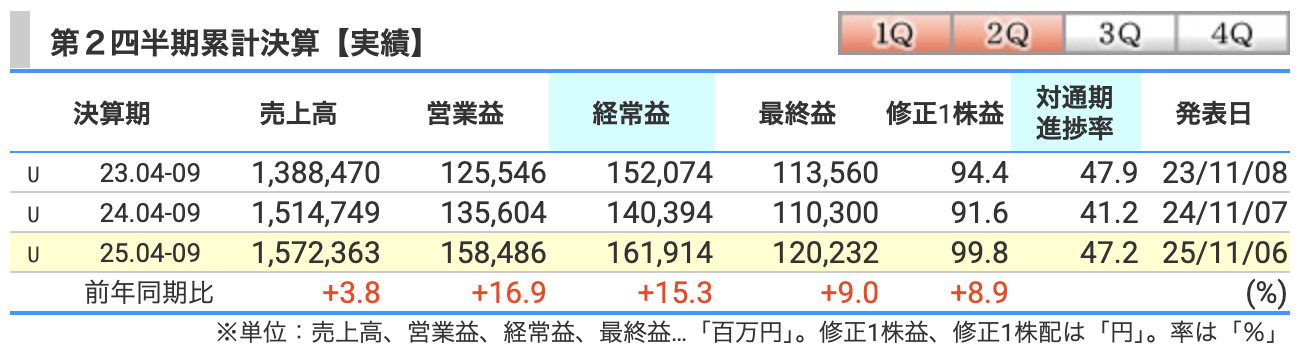

決算概要

上期決算をサクッと解説していきます。 結論から言うと、売上高・各利益ともに「上期としての過去最高」を更新する、まさに絶好調な内容でした 。

では、具体的な数字とその理由を見ていきましょう。

1. 売上高:1兆5,724億円(前年同期比 +3.8%)

まずは売上ですが、前年からしっかり伸ばして過去最高です 。 ここを引っ張ったのは、主に3つのエンジンです。

-

バイオCDMO:デンマーク拠点の新設備が稼働し始めたことが大きく寄与しました 。

-

イメージング(カメラ):インスタントカメラの「チェキ」やデジタルカメラの販売が世界中でめちゃくちゃ好調です 。

-

半導体材料:生成AIブームを背景に、世界トップクラスのCMPスラリーなどが非常に伸びています 。

2. 営業利益:1,585億円(前年同期比 +16.9%)

本業の儲けを示す営業利益は、売上の伸び以上に大きくジャンプアップしました 。

-

増益の理由:全てのセグメントで増収となったことで、粗利がしっかり積み上がったことが最大の要因です 。

-

向かい風の影響:実は、銀価格の高騰や米国の追加関税といったコストアップ要因もありましたが、それを売上の伸びで完全にはね返した形です 。

3. 経常利益(税引前利益):1,619億円(前年同期比 +15.3%)

決算表にある「経常益(税引前中間純利益)」も過去最高を更新です 。

-

営業外の収益も含めて、会社全体の稼ぐ力が非常に安定していることを裏付けています 。為替の影響などもありましたが、本業の勢いがそのまま利益を押し上げました 。

4. 最終利益(当社株主帰属純利益):1,202億円(前年同期比 +9.0%)

最後に、一番大事な最終利益。こちらも過去最高です!

-

一株当たりの利益(EPS)も91.6円から99.8円へと着実にアップしています 。

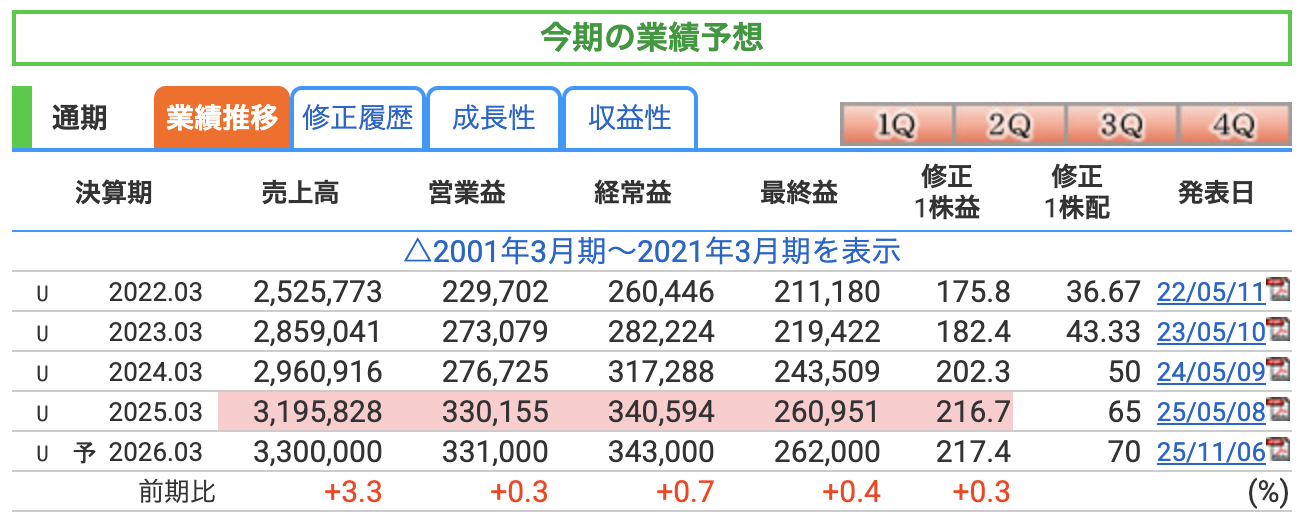

「通期の業績予想」について解説していきます。 今回のポイントを一言でいうと、**「カメラの勢いで売上を上方修正し、前期の過去最高益を小幅に更新する計画」**となっています。

それでは、具体的な数字とそれぞれの要因を見ていきましょう。

1. 売上高:3兆3,000億円(前期比 +3.3%)

まず売上ですが、前回(8月)の予想から200億円上積みして、3兆3,000億円へと上方修正されました。

-

要因: 最大の牽引役は「イメージング(カメラ)」です。世界的にヒットしているチェキやデジタルカメラの需要を反映して、この部門だけで予想を300億円プラスしています。

2. 営業利益:3,310億円(前期比 +0.3%)

本業の儲けを示す営業利益は、前回の予想を据え置いています。 売上が増える一方で利益予想を据え置いた背景には、**「攻めと守りの相殺」**があります。

-

プラス面: カメラ事業の利益が前回予想から100億円アップ。

-

マイナス面: 銀価格の高騰によるコスト増(-50億円)や、ビジネスイノベーション部門での体質強化費用の積み増し(-50億円)などが重なっています。

これらをカメラの利益でカバーし、前期の最高益をわずかに上回る水準を維持する計画です。

3. 経常利益:3,430億円(前期比 +0.7%)

経常利益も3,430億円と、前期をわずかに上回る着地を目指しています。

下期の為替前提は1ドル=145円、1ユーロ=162円と、実務的に見てやや慎重な水準で組まれているのが特徴です。

4. 最終利益(当社株主帰属純利益):2,620億円(前期比 +0.4%)

最終利益も2,620億円と、小幅ながら過去最高の更新を目指す計画です。

投資家の皆さんが注目する株主還元については、年間配当は**「連続増配継続中」となる「70円」**を予定しています。

銀価格の急騰とメディカルの対応

富士フイルムの決算において利益の押し下げ要因となっている**「銀価格の上昇」と、その影響が大きい「メディカルシステム」**の取り組みについて詳しく解説します。

1. 銀価格上昇の影響を数字で見る

まず、富士フイルムの主要原材料である「銀」の価格推移を確認しましょう。前期と比較して、コスト負担が大きく増える水準となっています。

-

価格の推移:前期(2025年3月期)の実績は1kgあたり148,000円でしたが、今期の通期予想は210,000円へと上昇しています。

-

下期の見通し:特に今年度下期(後半)の想定はさらに厳しく、1kgあたり257,000円と、前期比で大きく上昇する見込みです。

-

利益へのインパクト:会社側の説明では、この銀価格上昇による影響だけで、通期の営業利益を80億円程度押し下げると試算されています。

2. 影響が大きいメディカルシステムの状況

この銀価格上昇の負担を重く受けているのが、ヘルスケア部門の「メディカルシステム」事業です。

-

現状の課題:銀を多く使用する製品群を持つメディカルシステムは、原材料コスト増の影響を直接的に受けやすい構造にあります。

-

予想の修正:これに伴い、ヘルスケア部門全体の通期営業利益予想は、前回発表から50億円下方修正され、810億円となっています。

3. 収益性維持に向けた3つの主な対策

こうした利益圧迫要因に対し、メディカルシステム事業では主に3つの対策に取り組んでいます。

-

① 高付加価値・DX製品へのシフト: 原材料価格に左右されにくい、内視鏡や医療IT、超音波診断装置などの販売を強化しています。

実際にこれらのデジタル機材は、日本・米国・欧州などの主要市場で堅調に推移しています。 -

② AI機能による差別化: AI技術を活用したX線撮影装置などの拡販を進めています。

例えば、撮影時のポジショニングを支援する機能を搭載し、在宅医療や僻地での検査をサポートする製品など、独自のソリューションで付加価値を高めています。 -

③ アフリカなど新興国市場の開拓: 新たな成長市場としてアフリカでの取り組みを加速しています。

南アフリカでの健診センターの開設や、水を使用しない生化学検査装置の展開など、現地の医療ニーズに応えるソリューションを提供し、事業成長を図っています。

まとめ

銀価格の急騰は、富士フイルムにとって大きなコスト増要因であることは間違いありません。

しかし、同社はそれを「高付加価値化」や「AI技術による差別化」、そして「新興国市場の開拓」という具体的な取り組みで補おうとしています。

外部環境の厳しさを、事業構造の転換を加速させる機会として捉えている点が、現在の富士フイルムの経営的な特徴と言えるでしょう。

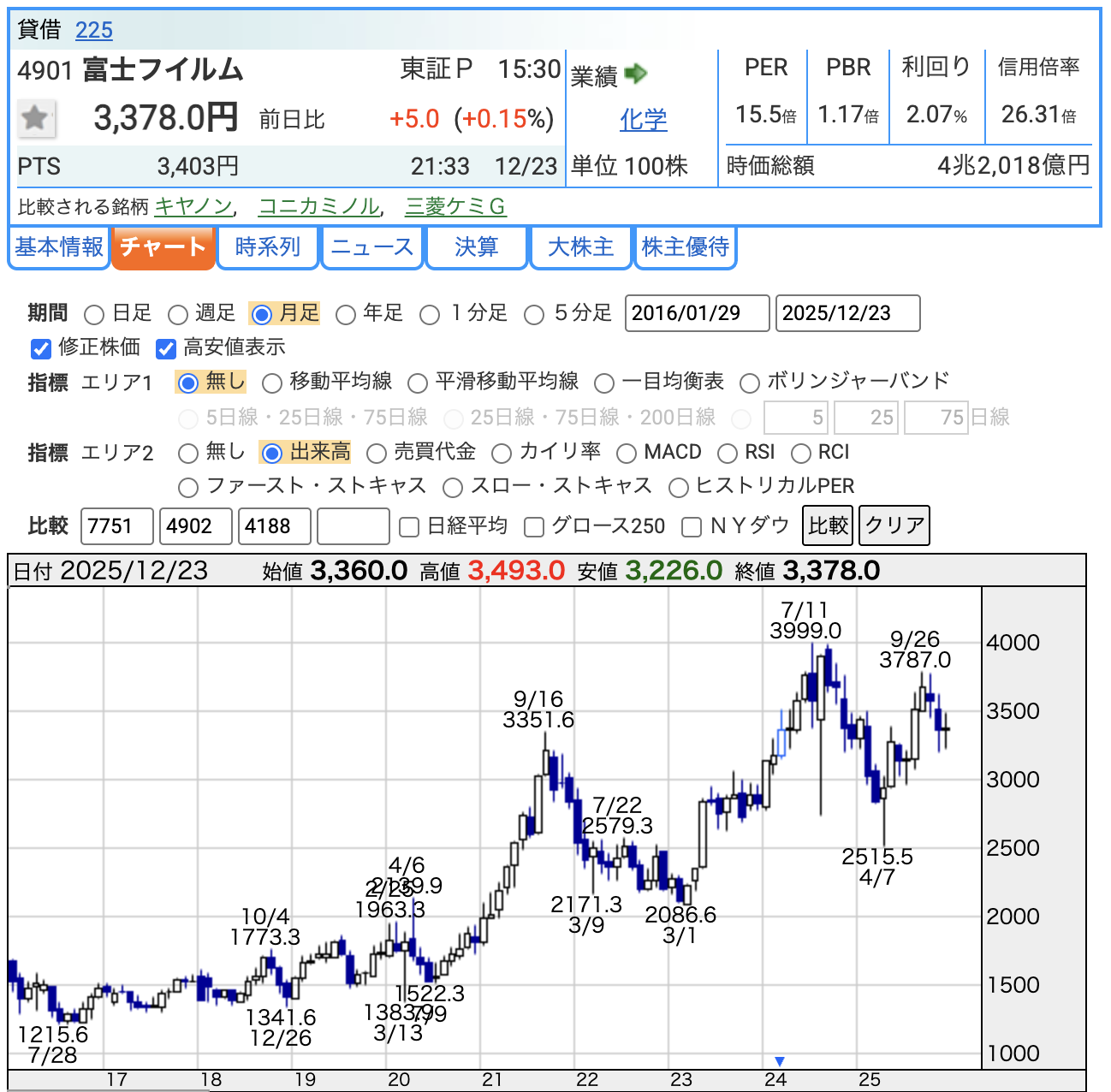

株価と株主還元

株価や主要な指標について整理していきます。

1. 株価の現状:高値からの調整と戻り歩調

まずは足元の株価です。12月23日時点での終値は3,378.0円となっています。

チャートを振り返ると、2024年7月につけた高値3,999.0円からは一度調整を挟んでいますが、業績が上期として過去最高を更新するなど好調な中で、戻りつつある状態と言えます。

2. PER(株価収益率):国内平均に近い水準

収益面から見たPERは、現在15.5倍です。

この数字は、現在の日本株全体の平均的な水準に近く、同社の多角化された事業構成や成長性を踏まえても、市場から概ね標準的な評価を受けている水準と考えられます。

3. PBR(株価純資産倍率):過度なプレミアムのない資産評価

資産価値の面から見たPBRは、1.17倍となっています。

1倍割れの状態ではありませんが、かといって過度なプレミアムが付いているわけでもありません。

資産背景に対して、安定的な評価がなされている水準です。

4. 利回りと配当:増配傾向への注目

配当利回りは、現在の株価ベースで**2.07%**となっています。

同社は、前期の年間配当65円から今期は70円への増配を予定しており、ここ数年は増配が続いています。

今後もこの傾向が維持されれば、保有期間が長くなるほど、投資した金額に対する実質的な利回りが高まっていく可能性があります。

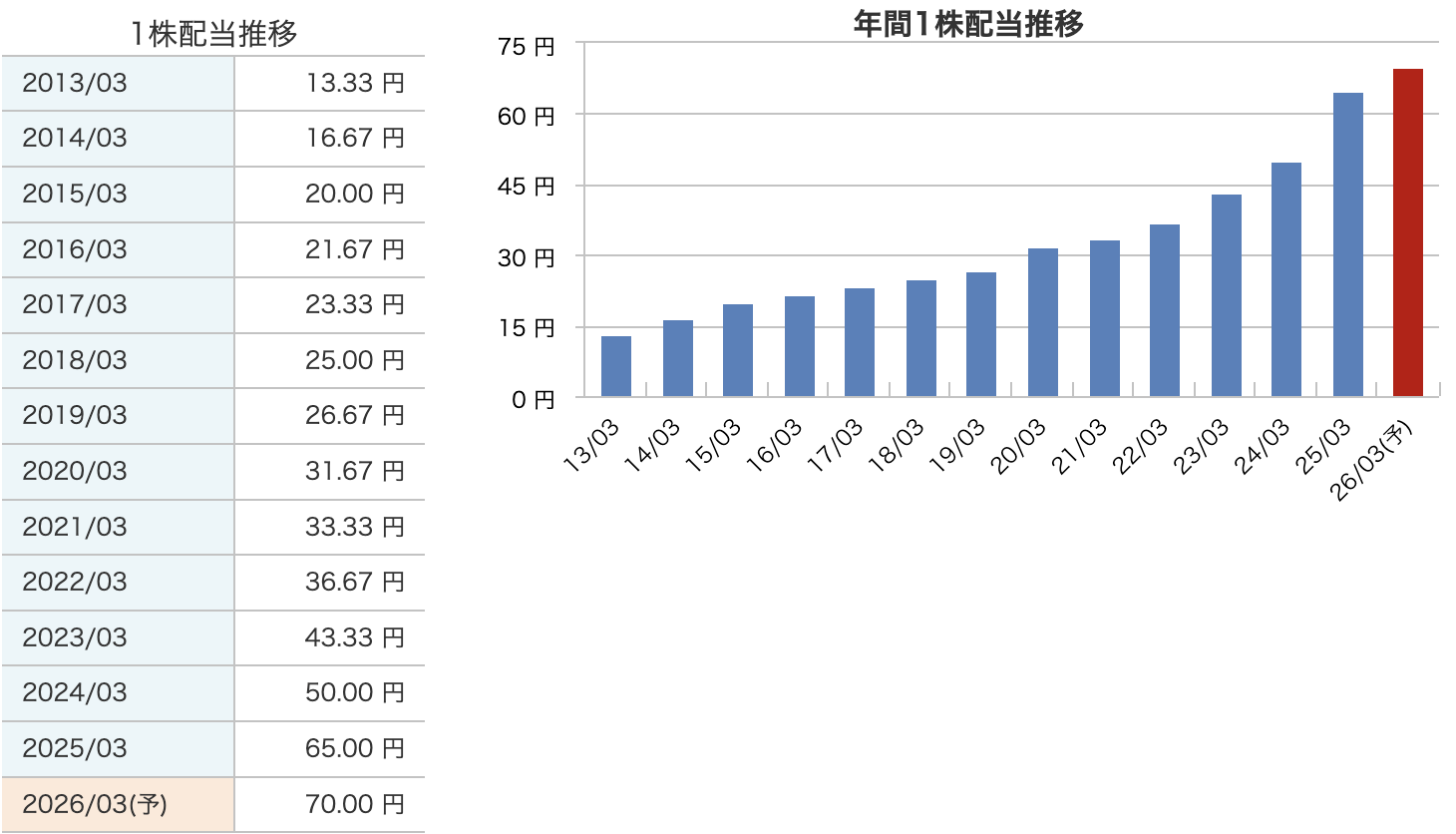

「配当と株主還元」について、最新のデータと実績をもとに解説していきます。

現在の配当水準だけでなく、これまでの推移を含めて整理していきましょう。

1. 配当予想:前期比5円の増配を予定

まず、今期(2026年3月期)の配当予想を確認します。 年間配当は、1株あたり70円を予定しています。

前期の実績が65円でしたので、計画通りに進めば5円の増配となる見込みです。

現在の株価(3,378円)で計算した配当利回りは**2.07%**となっており、国内企業の平均的な利回り水準にあると言えます。

2. 配当実績:長期保有で配当が増えてきた実績

こちらの年間配当推移のグラフをご覧ください。

-

長期的な増配傾向:2013年3月期の13.33円から、今期の予想である70円にいたるまで、長期にわたり配当額が増えてきた実績があります。

-

実質利回りの変化:このように増配が続いてきた歴史を振り返ると、長期保有を継続することで、投資した時点の価格に対する「実質的な利回り」が結果的に高まっていく可能性があります。

3. 配当余力:足元の業績による裏付け

なぜ配当を増やし続けてこられたのか、その根拠となる数字を見てみます。

-

業績の推移:足元の業績は好調に推移しており、今期の上期決算では売上・各利益ともに過去最高を更新しています。

-

配当の余力:今期の1株当たり利益(EPS)は217.4円を見込んでいます。

EPSが200円を超えていることから、現在の配当予想である70円を支払うための余力は、一定程度確保されていると考えられます。

4. 株主還元:総還元性向と姿勢

配当以外の還元策についても触れておきます。

-

還元方針:同社は安定的な配当を基本としつつ、自己株式の取得なども含めた総還元性向を意識した株主還元を行っています 。

-

多角化の効果:銀価格の高騰などのコスト増要因はありますが、好調なカメラ事業や半導体材料事業がそれを補う形で全体の利益を支えており、これが還元の安定性にも寄与しています 。

財務

富士フイルムホールディングスの財務面、つまり「企業の体力」について、主要な3つの指標から見ていきましょう。

1. 自己資本比率:同業他社と比べても堅固な財務基盤

まずは、企業の安定性を示す「自己資本比率」です。最新の数字は**63.1%**となっています。

数年前の66%台と比較するとわずかに低下していますが、これは経営の悪化を意味するものではありません。

バイオCDMOや半導体材料といった成長領域への投資、そしてM&Aにより、総資産や有利子負債が増えた結果として現れている数字です 。

60%を超える自己資本比率は、同業他社と比較してもかなり堅固な財務基盤であると言えます。

2. 利益剰余金:大型企業の中でも上位クラスの厚み

次に、これまで会社が積み上げてきた利益の蓄えである「利益剰余金」に注目します。最新のデータでは、ついに3兆22億円に達しました。

2023年3月期の約2.6兆円から着実に積み上がっており、これは国内の大型企業の中でも上位クラスの厚みと言えます。

これだけの蓄えがあるからこそ、成長分野への数千億円規模の投資と、安定的な株主還元を両立させることが可能になっています 。

3. 有利子負債倍率:十分に低く、大きな財務余力

最後に、借金の負担度合いを示す「有利子負債倍率」を確認します。最新値は0.26倍です。

成長投資に伴う資金調達により、2023年3月期の0.17倍からは上昇傾向にありますが、それでも依然として低い水準を維持しています。

一般的な財務の目安から見てもこの数字は十分に低く、現在の富士フイルムは「非常に大きな財務余力(レバレッジをかける余地)」を残しながら、攻めの投資を行っている状態と言えます。

富士フィルムの決算の感想

富士フイルムホールディングス(4901)の2026年3月期 第2四半期決算(中間期)について、ポイントを4つにまとめました。

-

全セグメント増収による上期過去最高の更新

売上高、営業利益、最終利益のすべてにおいて上期としての過去最高を更新しました 。

バイオCDMOの設備稼働寄与やイメージング(カメラ)事業の好調、半導体材料の伸長など、多角化された全セグメントが収益に貢献しています 。 -

成長ドライバーによるコスト増の吸収

銀価格の急騰や米国の追加関税といった大きなコスト増加要因がありましたが、イメージング事業やエレクトロニクス事業(CMPスラリー等)の増収効果によってこれらをカバーし、2桁の営業増益を確保しています 。 -

通期売上高の上方修正と最高益への慎重な見通し

イメージング事業の好調を反映し、通期の売上高予想を3兆3,000億円へと上方修正しました 。

利益面では、原材料高や事業体質強化費用を織り込んで前回予想を据え置いていますが、依然として前期の過去最高益を小幅に更新する計画を維持しています 。 -

「連続増配継続中」の安定した株主還元

好調な業績背景に基づき、年間配当は前期比5円増の「70円」を予定しています 。

長期にわたり増配を継続している実績があり、200円を超える1株当たり利益(EPS)予想に裏打ちされた、一定の配当余力を残した還元姿勢が示されています 。

今後も別の個別株も解説していきますので、ひとつの参考にしてみてください(^^)