こんな方におすすめ

- 安定した収入源を求めている人

- 投資知識の向上をしたい人

- 投資判断の材料が欲しい人

※本ページはプロモーションが含まれています

安定した収入源を求めている人、投資知識の向上をしたい人、投資判断の材料が欲しい人の参考になれば幸いです

Contents

概要

今日は新しく登場するETFをご紹介します。

その名も 「iFreeETF 日本株配当ローテーション戦略」(証券コード:435A) です。

まず、このETFがいつ出てくるのかというと、2025年10月3日に設定されて、10月7日に東証に上場予定なんですね。

運用会社は大和アセットマネジメント、そして信託を担うのは三菱UFJ信託銀行です。

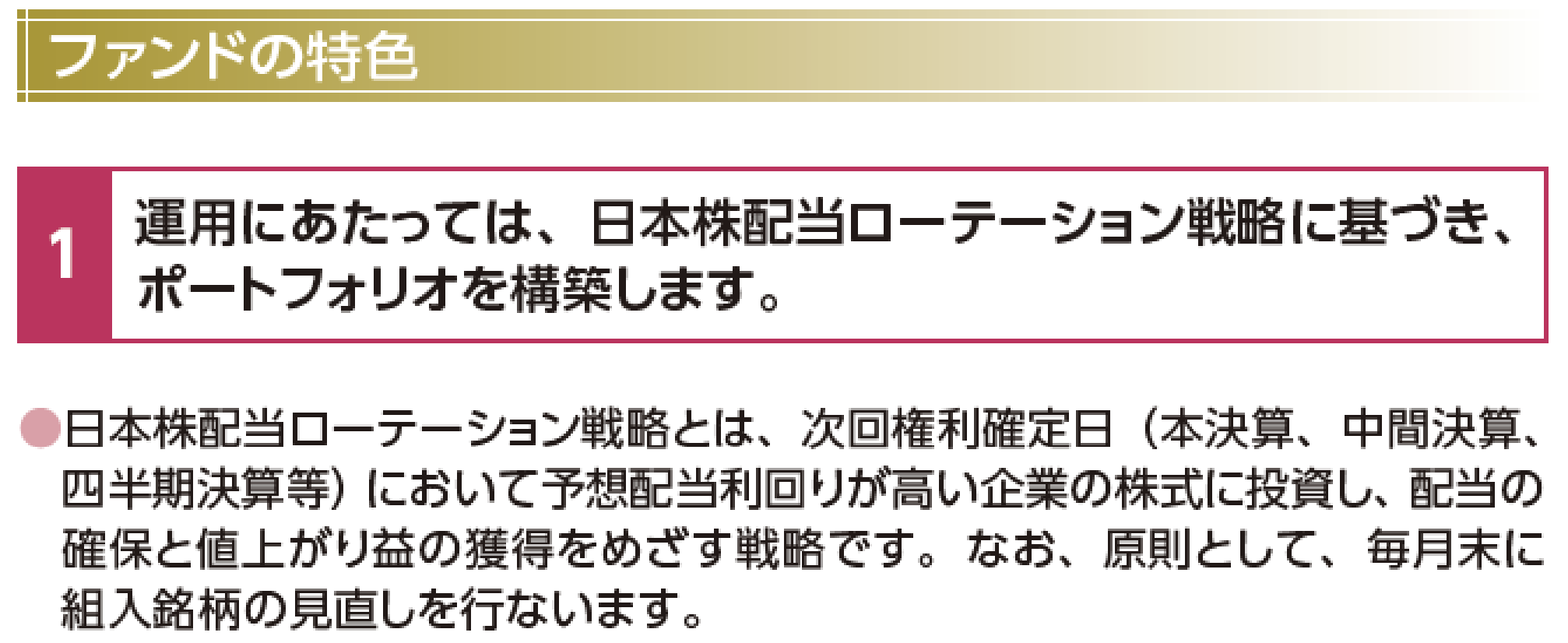

じゃあ「配当ローテーション戦略」って何?と思う方、多いですよね。

簡単に言うと、配当の権利確定日が3か月以内に来る“大型で高配当の株”をピックアップして集中投資するという仕組みなんです。

しかも、毎月その銘柄を入れ替えていく。

つまり「配当をもらえるタイミングをできるだけ増やして、分配金を高めに狙いにいく」という設計です。

目的はズバリ、積極的に配当収益を獲得すること。

さらに、ルールベースで運用されるので、感情に流されることなく淡々と組み換えが行われます。

その結果、権利落ちによる株価の下げをある程度抑える工夫もされています。

要するに、「配当を取りにいきたいけど、個別株でいちいち権利日を追いかけるのは大変…」という人にとって、かなり便利なETFというわけです。

何が“ローテーション”なの?

このETFの一番の特徴、「ローテーション戦略」についてもう少し解説します。

名前だけ聞くとちょっと難しそうですが、実はシンプルです。

まず投資対象は、日本の大型株の中でも配当がしっかり出る高配当銘柄です。

そこから選び抜かれるんですね。で、カギになるのが「配当の権利確定日」。

このETFは、今から3か月以内に配当がもらえる銘柄に集中して投資していきます

たとえば「A社は来月、B社は再来月に配当がある」とわかったら、その銘柄をポートフォリオに組み入れる。

で、権利が終わったら「ごちそうさま」とばかりに外して、また次の配当が近い銘柄に乗り換えていく。

これを毎月ルール通りに繰り返すんです。まさに「配当カレンダーを巡る旅」のようなイメージですね。

この仕組みの狙いは、配当の受け取り頻度を増やして、結果的に分配金利回りを高めようというものです。個別株で自分でやろうとすると、権利日を全部チェックしてスケジュールを組まなきゃいけなくて、ほぼ「副業レベル」の大変さ。

でもETFならワンパッケージで自動的にやってくれる。これは大きな利便性ですよね。

さらに工夫されているのが、権利落ちによる株価の下げ。

配当をもらったあとって株価がストンと下がることが多いんですが、このETFはルール運用でそこを少しでも抑える仕組みになっています。

もちろん完全に消えるわけじゃありませんが、“安定的な収益獲得”を目指してデザインされているわけです。

メリット

じゃあ次は、このETFのメリットを見ていきましょう。

まず一番の魅力は、配当をもらえるチャンスが多いってことです。

普通に高配当株を持っていると、年に1回とか2回の配当が一般的ですよね。

でもこのETFは「配当の権利日が近い銘柄」を次々と組み替えていくので、受け取りの頻度が高まる設計になっているんです。

言ってみれば「配当が入ってくる小さなご褒美が、ちょこちょこもらえる」感じ。

投資のモチベーションにもつながりますよね。

そしてもう一つ。ルールベースの運用なので、感情に振り回されにくいんです。

人間ってどうしても「この株は思い入れがあるから売りたくないな」とか、「もうちょっと上がりそうだから残しておこうかな」とか、気分で判断してしまいがち。

でもこのETFはルールに従って毎月淡々と組み替えてくれる。

いわば投資の“自動運転モード”みたいなもので、余計な迷いや欲望をシャットアウトしてくれるんです。

最後に、これはETFならではの利点ですが、市場で普通の株と同じように売買できる手軽さがあります。

個別株を一つ一つ選んで配当取りをやろうとすると、証券口座で何度も注文を出したり管理がめんどう。

でもこのETFなら「東証で株を買うのと同じ感覚」で取引できるんです。

これは初心者の方にとっても安心ポイントだと思います。

つまりまとめると、

-

配当を受け取るチャンスが多い

-

感情に左右されず、ルールで運用

-

株と同じように手軽に売買できる

――この3つがメリットですね。

リスク&注意点

さて、ここからが大事なところ。メリットばかりじゃなくて、もちろんリスクや注意点もあります。

ここを理解していないと「思ってたのと違う!」ってなりかねませんからね。

まずひとつめは 権利落ちリスク。

配当をもらったあとって、株価がストンと下がることが多いんです。

これを「権利落ち」と呼びます。

このETFはルールである程度抑える工夫はされていますが、ゼロにはできません。

だから「配当をもらってハッピー!」と思ったら、翌日株価が下がってプラマイゼロ、なんてこともあり得ます。

次に 集中投資の偏り。

このETFは「配当が近い銘柄」に絞って投資するので、時期によっては特定の業種に偏ることがあります。

たとえば3月決算企業が多い日本では、その時期に金融や商社など同じようなセクターばかり集まることもあり得ます。

つまり分散が効きにくくなる可能性があるんです。

そして 分配金は保証されていないという点。

「毎月高配当が必ず出るんでしょ?」と思いがちですが、これはあくまで目指す設計であって、結果は市場環境次第です。

分配金が減ることもあれば、そもそも無分配の月が出てくる可能性もあります。

ここは誤解しないでください。

さらに、忘れちゃいけないのが 市場リスク。

ETFは投資信託ですから元本保証はありません。

株価の上下によって基準価額は大きく動きます。「ETF=安全」というわけではないんです。

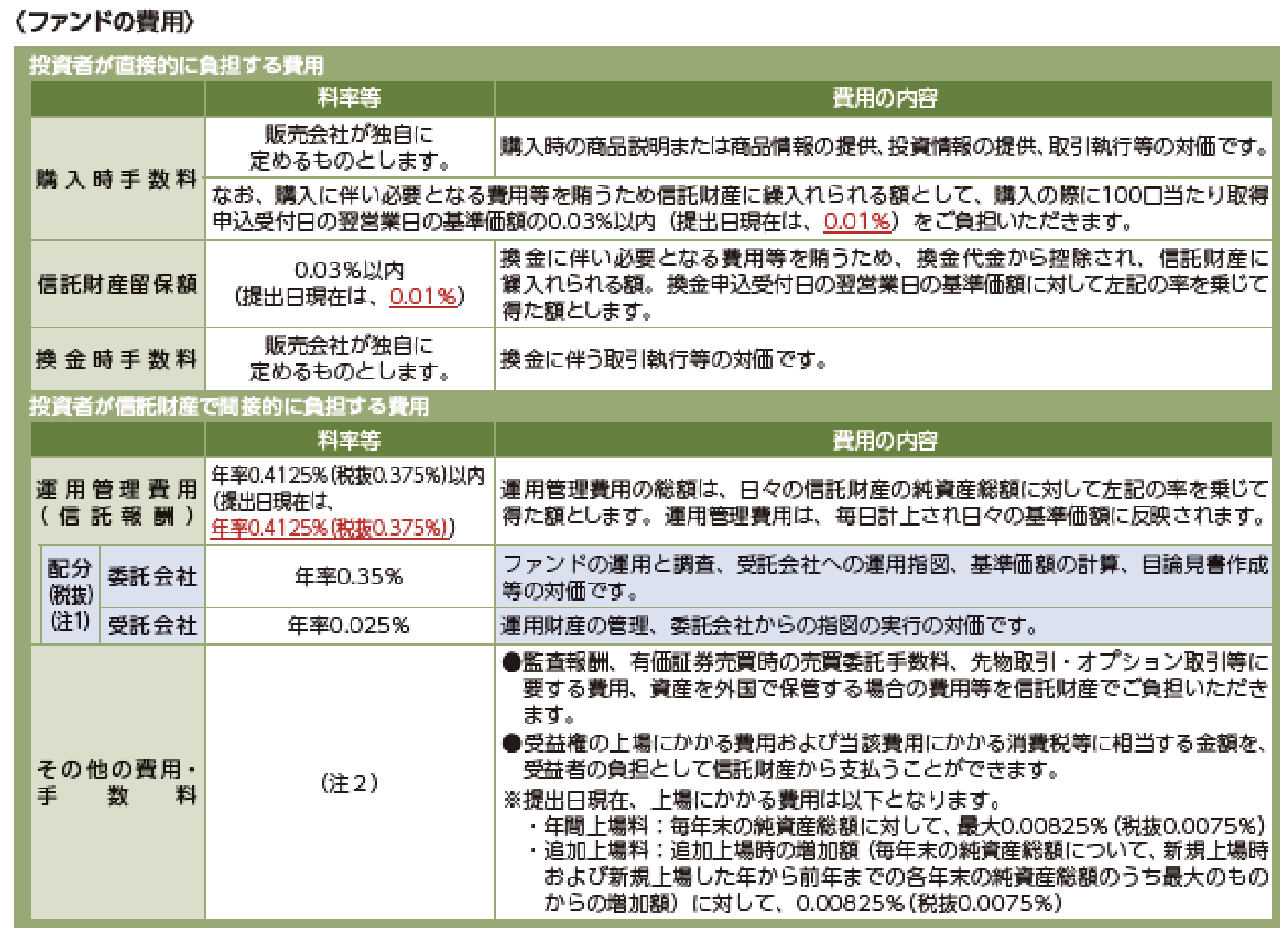

加えて コストもかかります。

信託報酬や、売買するたびの手数料など。

細かい数字は交付目論見書に載っていますので、必ずチェックしてから投資しましょう。

最後に 税金。

分配金や売却益には当然課税されます。

NISA口座なら非課税の恩恵を受けられますが、特定口座か一般口座かによって扱いも変わってきます。ここも見落とさないようにしましょう。

まとめると、

-

権利落ちで株価が下がる可能性

-

投資先が偏るリスク

-

分配金は保証されない

-

市場リスクで元本割れの可能性

-

コスト負担

-

税金の影響

――この6つがリスクです。

メリットとリスク、両方を理解したうえで「自分に合っているか」を考えるのが大事ですね。

コストと手続き・取引の基本

じゃあ次は、「実際にこのETFをどうやって取引するのか?」という基本の部分を見ていきましょう。

まず大前提として、このETFは 証券会社を通じて取引所で売買します。

つまり、普通の株を売ったり買ったりするのと同じ感覚でOKです。

SBI証券とか楽天証券とか、自分が使っている証券口座から注文を出せば、東証で売買できます。

よくある投資信託のように「購入申し込みをして数日後に約定」というスタイルとは違って、ETFはリアルタイムで値動きするんですね。

次に、運用を支えるのが 三菱UFJ信託銀行です。ここは受託会社といって、ETFの裏側で資産をちゃんと管理する重要な役割を担っています。

「信託銀行がしっかりしているか?」っていうのは、ETFを選ぶときの安心材料の一つでもあります。

それから大事なのが 最新情報のチェック。

ETFはルールベースで運用されますが、そのルールやコスト、分配方針なんかは、必ず「有価証券届出書」とか「交付目論見書」に書かれています。

これを確認せずに買うのは、取扱説明書を読まずに家電を使うようなもの。

あとで「あれ?こんな仕様だったの?」って後悔しないためにも、ここは必ず目を通してから投資しましょう。

つまり、まとめると、

-

取引は証券会社を通じて東証で株と同じようにできる

-

三菱UFJ信託銀行が資産を管理している

-

投資する前に目論見書で最新情報を必ず確認

――この3点を押さえておけば安心です。

どんな人に向く?

じゃあ次に、このETFが どんな人に向いているのか を考えてみましょう。

まず一番しっくりくるのは、**「配当をもっと頻繁に受け取りたい人」**です。普通の高配当株を持っていると、年2回とか1回しか配当がもらえませんよね。

でもこのETFは、配当の近い銘柄に次々と乗り換えていくので、受け取りのタイミングが増えるんです。

「毎月のキャッシュフローが欲しい!」という方にはピッタリだと思います。

次に、「配当取りを個別株でやるのはめんどくさい」という人。

だって、銘柄ごとの権利確定日を全部調べて、資金を移動させて、注文を出して…ってやろうとすると、正直かなりの手間です。

ほぼ専業トレーダーみたいな作業になります。

それをこのETFは自動でやってくれるので、手間をかけずに仕組みを利用できる。これは大きな利点ですよね。

一方で、「自分は長期でじっくり配当を育てたい」という、いわゆる**“まったり高配当派”**の人は、従来型の高配当ETFとか、累進配当株を選んだほうが合っているかもしれません。

こっちは毎年少しずつ増配していく安心感がありますからね。

そして忘れちゃいけないのが、全財産をこのETF一本に突っ込むのはおすすめしないということです。

これはどんな投資にも言えることですが、リスクの特性が違うので、必ずバランスと分散を意識すること。

例えば、生活防衛資金をちゃんと確保したうえで、資産の一部にこのETFを組み入れる、っていう形が現実的です。

まとめると、

-

配当を頻繁に受け取りたい人

-

配当取りの手間を省きたい人

-

ただし“まったり派”は他の高配当ETFと比較が必要

-

全資産一本は危険、必ず分散を!

――こういう人に向いているETFなんですね。

買う前チェックリスト

このETFを買う前に絶対チェックしてほしい「買う前のチェックリスト」をまとめていきましょう。

まずは コストの部分。

このETFにはランニングコストとして 信託報酬が年0.4125%(税込) かかります。

例えば100万円分を1年間持っていたら、ざっくり4,125円が運用コストとして差し引かれるイメージですね。ETFの中では少し高めの水準です。

次に、信託財産留保額。

これは「解約するときにかかるコスト」で、このETFでは 0.03%以内 と設定されています。

100万円分を解約したら最大で300円くらいが差し引かれる計算です。小さい数字ですが、ゼロではないので覚えておきましょう。

そして、証券会社ごとに違う 売買手数料。最近はETFや株式の売買を無料にしているネット証券も増えていますが、条件は必ず確認してください。

さらに忘れてはいけないのが 税金。

分配金や売却益には20.315%の課税がかかります。ただしNISA口座を使えば非課税になるので、ここは積極的に活用したいですね。

続いて、運用の仕組みそのものの確認。

-

このETFは「配当を積極的に取りに行く設計」ですが、毎月必ず分配が出るわけではない。市況や運用成績によっては分配が少なかったり、ゼロのときもありえます。

-

さらに「配当の権利日が近い銘柄」を集める仕組みなので、特定の業種に偏る可能性があります。金融ばかり、商社ばかり…といった偏りも起こりうる点は要注意です。

そして最後に、自分の投資スタイルとの相性チェック。

-

「配当を高頻度で受け取りたい」という人には相性◎

-

「じっくり増配株を育てたい」という“まったり派”の人には、他の高配当ETFや累進配当株の方が向いているかも

-

もちろん全財産を一本に集中させるのはNG。必ずポートフォリオの一部として組み込むのが鉄則です。

まとめると、買う前のチェックリストはこの5つです!

-

信託報酬は 年0.4125%(税込) とやや高め

-

信託財産留保額は 0.03%以内、解約時にかかる

-

売買手数料は証券会社ごとに確認(ネット証券は無料も多い)

-

分配金は保証なし&銘柄偏りリスクあり

-

自分の投資目的・資産配分を必ず確認する

――この5つを押さえておけば、思わぬ誤算を避けて、安心してスタートできると思います。

よくある勘違いQ&A(初心者つまずき防止)

さてここからは、投資初心者の方がよく抱く “勘違いあるある” をQ&A形式で解説していきましょう。これを押さえておけば、無用な失敗をかなり防げます。

Q1:「このETFって毎月必ず分配金が出るんですよね?」

→ A:これはよくある誤解です。実は 分配金は保証されていません。

このETFは「配当を積極的に取りに行く仕組み」ではありますが、収益状況や運用方針によって分配金が減ったり、場合によっては無分配の月もあり得るんです。だから「毎月絶対にお金が入ってくる!」と決めつけないこと。あくまで“そういう傾向を狙っているETF”だと理解しておきましょう。

Q2:「配当取りってノーリスクでおいしいんじゃないの?」

→ A:残念ながらそんな魔法のような投資はありません。

配当をもらった翌日には「権利落ち」で株価が下がるのが普通です。このETFはルールベースの運用で、その影響をできるだけ抑えるように工夫されていますが、それでも株価の調整を完全に避けることはできません。つまり、配当取りはノーリスクではなく、株価下落とセットで考える必要があるんです。

Q3:「高配当ってことは、とりあえずお得確定ですよね?」

→ A:これも要注意な思い込みです。

配当利回りは“結果としての数字”にすぎません。例えば株価が急落した結果、利回りが一気に跳ね上がって見えるケースもあります。つまり「高配当=安心」ではなくて、その配当が持続できるのか?会社の利益や資本効率は安定しているのか?セクターに偏りすぎていないか? ここを確認することが大事なんです。

要するに、

-

毎月分配は保証されていない

-

配当取りはリスクもある

-

高配当=お得確定ではない

この3つを正しく理解しておけば、「なんだ、思ってたのと違う!」という失敗はだいぶ防げますよ。

まとめ

さあ、ここまで「iFreeETF 日本株配当ローテーション戦略」を見てきましたが、最後に大事なポイントをまとめておきましょう。

このETFの一番の特徴は、配当をもらえる頻度を高めにいくユニークな設計だということです。

普通の高配当株やETFでは、年1回とか2回しか配当がないのが当たり前。

でもこのETFは、配当の権利日が近い銘柄を次々と組み替えていく仕組みなので、「配当を受け取るチャンスを増やそう」という発想なんですね。

ただし、ここは誤解しないでください。「頻度が増える=リスクが減る」わけではありません。

むしろ権利落ちや銘柄の偏りといったリスクもあるので、配当が多くもらえそうだからといって全力投資するのは危険です。

じゃあどうすればいいか?

僕からのおすすめアクションは3つ。

-

まずは公式の交付目論見書など、最新の資料をチェックすること。

-

その上で、自分の投資スタイル――「配当を頻繁に欲しいのか?」「長期でじっくり増やしたいのか?」と照らし合わせること。

-

そして、もし興味があるなら最初は少額で試してみて、実際の動きを体感してから判断するのが安心です。

最後に一言ギャグで締めましょう。

「焼肉のタレは何にでも合うけど、投資はそうはいきません。」

つまり、どんなに魅力的に見える投資商品でも、自分に合っているかどうかを確認するのが大事、ってことです。

今後も別の個別株も解説していきますので、ひとつの参考にしてみてください(^^)